Analyse des indonesischen Batteriemarktes

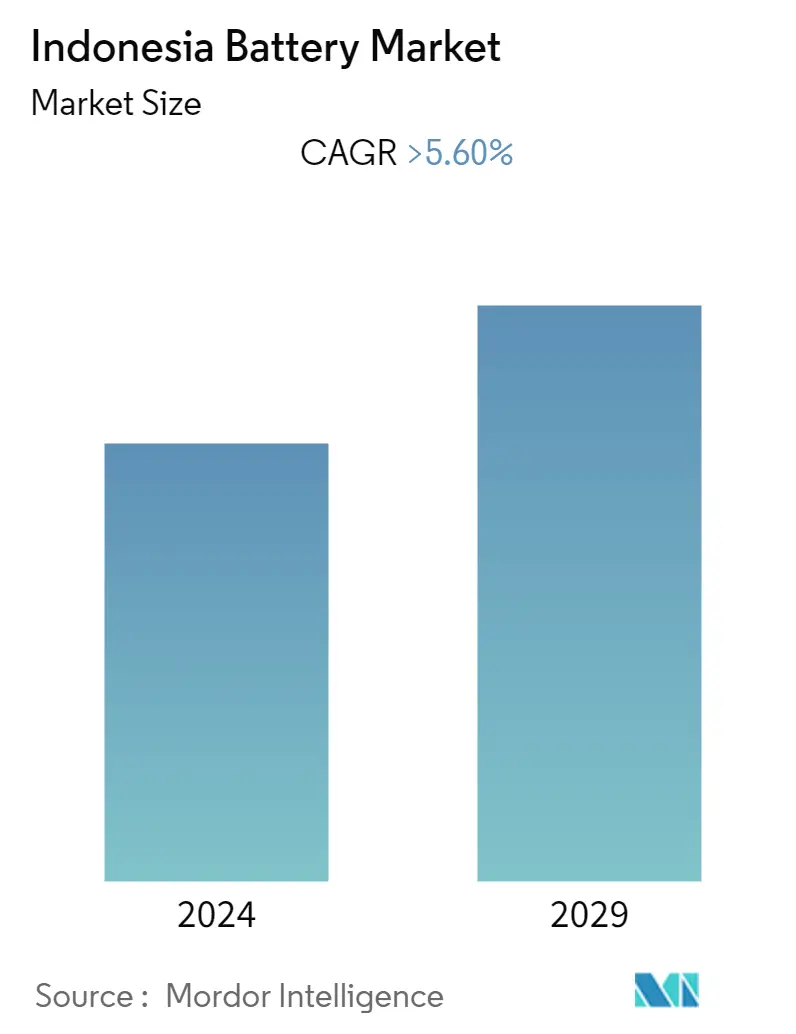

Es wird erwartet, dass der indonesische Batteriemarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 5,6 % verzeichnen wird.

COVID-19 hatte im Jahr 2020 mäßige Auswirkungen auf den Markt. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig wird erwartet, dass die leichte Verfügbarkeit von Rohstoffen, eine steigende Nachfrage nach industriellen Anwendungen und der Automobilsektor den indonesischen Batteriemarkt antreiben werden. Darüber hinaus dürften die wachsende Bevölkerung und steigende Verkäufe von Unterhaltungselektronik wie Mobiltelefonen, Laptops usw. das Marktwachstum im Land ankurbeln. Zukünftige Batterieproduktionsanlagen und eine steigende Nachfrage nach Elektrofahrzeugen dürften den indonesischen Batteriemarkt im Prognosezeitraum antreiben.

- Andererseits sind Lithium-Ionen-Batterien aufgrund sinkender Kosten und steigender Energiedichte in jüngster Zeit auf dem Batteriemarkt weit verbreitet. Allerdings verfügt Indonesien nicht über nennenswerte Lithiumvorkommen zur Ausbeutung und ist auf Importe angewiesen, was den Markt im Prognosezeitraum bremsen könnte.

- Indonesien hat sich verpflichtet, die CO2-Emissionen bis 2030 um bis zu 29 % oder rund 303 Millionen Tonnen zu reduzieren. Da die CO2-Emissionen und die Abhängigkeit von fossiler Energie in Indonesien zu großen Sorgen geworden sind, wird die Einführung von Elektrofahrzeugen als mögliche Lösung angesehen, was wahrscheinlich ist um dem Batteriemarkt erhebliche Chancen zu bieten.

Trends auf dem Batteriemarkt in Indonesien

Die Lithium-Ionen-Batterietechnologie dürfte ein deutliches Wachstum verzeichnen

- Das Segment der Lithium-Ionen-Batterien wird im Prognosezeitraum aufgrund seiner hohen Energiedichte, schnellen Ladefähigkeit und hohen Entladeleistung voraussichtlich deutlich wachsen. Lithium-Ionen-Batterien sind die einzige verfügbare Technologie, die die OEM-Anforderungen an Fahrzeugreichweite und Ladezeit erfüllt.

- Indonesien verzeichnet ein starkes Wachstum der Nachfrage nach 4G-fähigen Smartphones, hauptsächlich aufgrund ihrer Verfügbarkeit im Ultra-Low-End-Segment (<100 USD). Dies hat zu einem Anstieg der Nachfrage nach Lithium-Ionen-Batterien auf dem indonesischen Inlandsbatteriemarkt geführt, was die Nachfrage nach Batterien auf dem Markt im Prognosezeitraum angekurbelt hat. Darüber hinaus wird erwartet, dass die niedrigen Kosten den Verkauf von Smartphones ankurbeln und damit die Nachfrage für den untersuchten Markt ankurbeln.

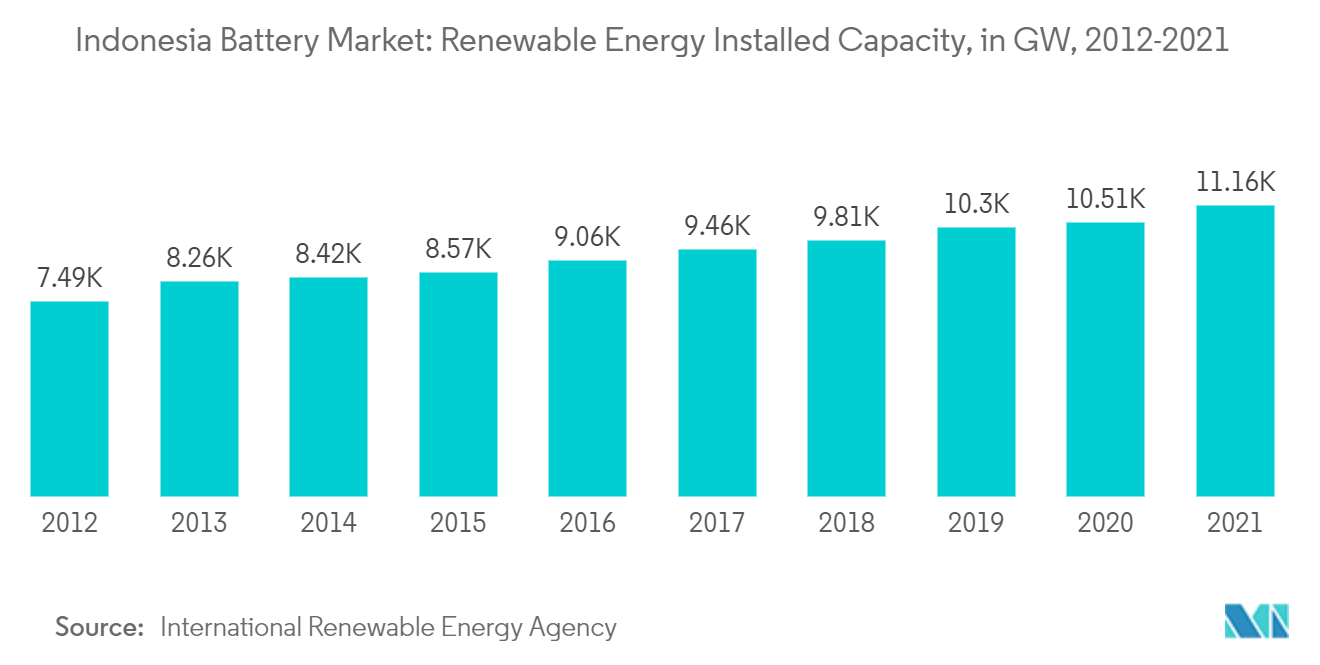

- Indonesien verfügt über eine Fülle und große Vielfalt an erneuerbaren Energieressourcen. Daher hat die Regierung ehrgeizige Ziele für erneuerbare Energien festgelegt, um ihre Ziele hinsichtlich der Treibhausgasemissionen im Energiesektor zu erreichen und die nationale Energiesicherheit zu erhöhen. Die Nationale Energiepolitik (KEN) und der Nationale Energieplan (RUEN) planen, bis 2025 23 % des gesamten Energieverbrauchs aus erneuerbaren Energiequellen zu erzeugen, und der Entwurf des Nationalen Elektrizitätsplans (RUKN) sieht vor, 25 % des erneuerbaren Stroms zu erzeugen Die Kapazität erneuerbarer Energien erreichte im Jahr 2021 11,15 GW, was einer Wachstumsrate von 6,18 % gegenüber dem Vorjahr entspricht. Daher dürften solche Regierungsinitiativen im Prognosezeitraum den Batteriemarkt im Land ankurbeln.

- Im November 2022 kündigte Indonesien den Bau einer Lithiumraffinerie und einer Anlage zur Herstellung von Anodenmaterial an, um seinen Sektor für nickelbasierte Batteriematerialien zu ergänzen und sich als Zentrum für die Produktion von Elektrofahrzeugen (EVs) zu etablieren.

- Daher dürfte die Lithium-Ionen-Batterietechnologie aufgrund der enormen Vorteile gegenüber anderen Batterien, der steigenden Investitionen in den Aufbau von Produktionsanlagen und des wachsenden erneuerbaren Sektors im Land ein deutliches Wachstum verzeichnen.

Zukünftige Produktionsanlagen und die steigende Nachfrage nach Elektrofahrzeugen treiben die Marktnachfrage an

- Aufgrund der steigenden Zahl von Elektrofahrzeugen im Land wurden in Indonesien verstärkt Investitionen in den Batteriemarkt getätigt, hauptsächlich in Form von Produktionsanlagen.

- Beispielsweise unterzeichneten Hon Hai und Gogoro im Januar 2022 ein Memorandum of Understanding (MoU) über die Entwicklung von Elektrofahrzeugen in Indonesien. Über die Zusammenarbeit bei der Entwicklung von Elektrofahrzeugen hinaus zielt das MoU auch darauf ab, eine Batterielieferkette in Indonesien aufzubauen.

- Im April 2022 gab das chinesische Unternehmen Contemporary Amperex Technology (CATL) einen vorläufigen Vertrag über Investitionen in die Produktion von Batterien für Elektrofahrzeuge (EV) und zugehörigen Rohstoffen mit zwei staatlichen indonesischen Unternehmen bekannt. Die drei Unternehmen beabsichtigten, eine integrierte Batterielieferkette im Wert von 6 Milliarden US-Dollar aufzubauen, die Nickelabbau und -verarbeitung, Batteriematerialproduktion, Batterieherstellung und Recycling umfasst. Die Nickelverarbeitungsbetriebe würden im FHT Industrial Park in Halmahera in der indonesischen Provinz Nord-Maluku angesiedelt sein, weitere Betriebe wären über das ganze Land verteilt.

- Im Juli 2022 kündigte die japanische Toyota Motor Corp. eine Investition von 1,80 Milliarden US-Dollar in Indonesien in den nächsten fünf Jahren an, um Elektrofahrzeuge zu produzieren.

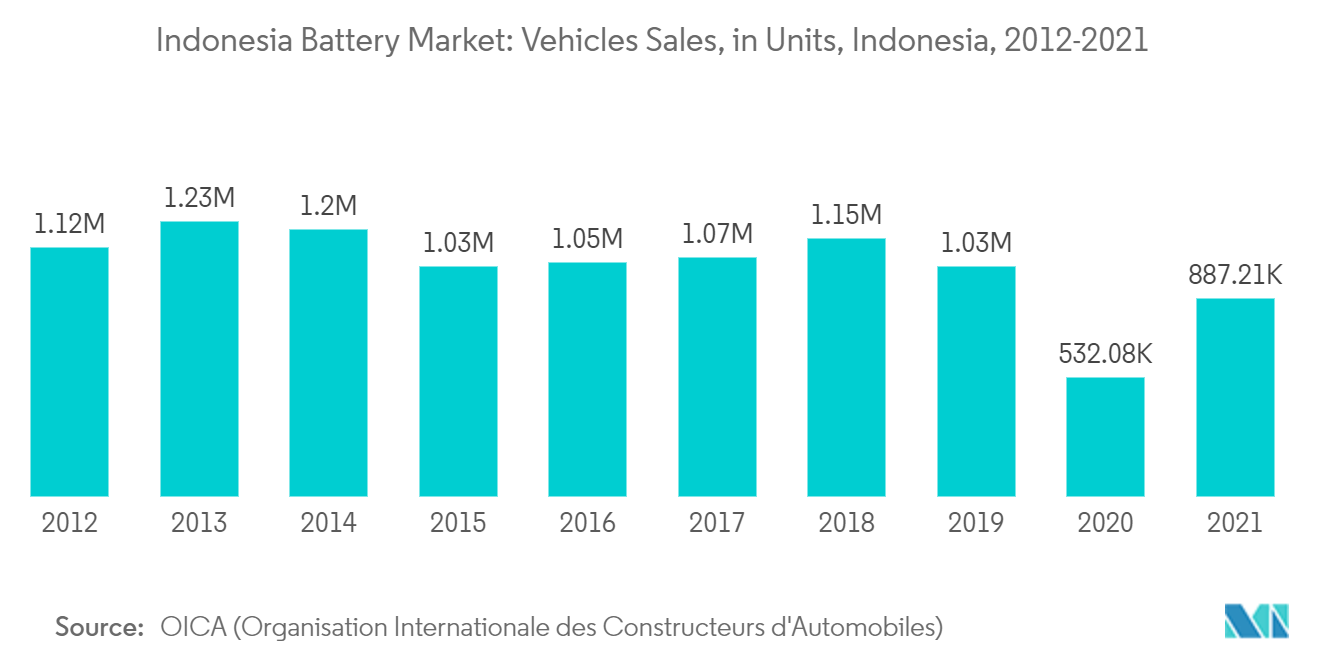

- Der Verband der indonesischen Automobilindustrie berichtet, dass die indonesischen Elektroautoverkäufe von rund 600 im Jahr 2021 auf über 10.000 Fahrzeuge im Jahr 2022 gestiegen sind. Ebenso wurden in Indonesien im Jahr 2021 887.205 Kraftfahrzeuge verkauft, was einem Anstieg von etwa 532.000 Einheiten gegenüber 2020 entspricht.

Überblick über die indonesische Batterieindustrie

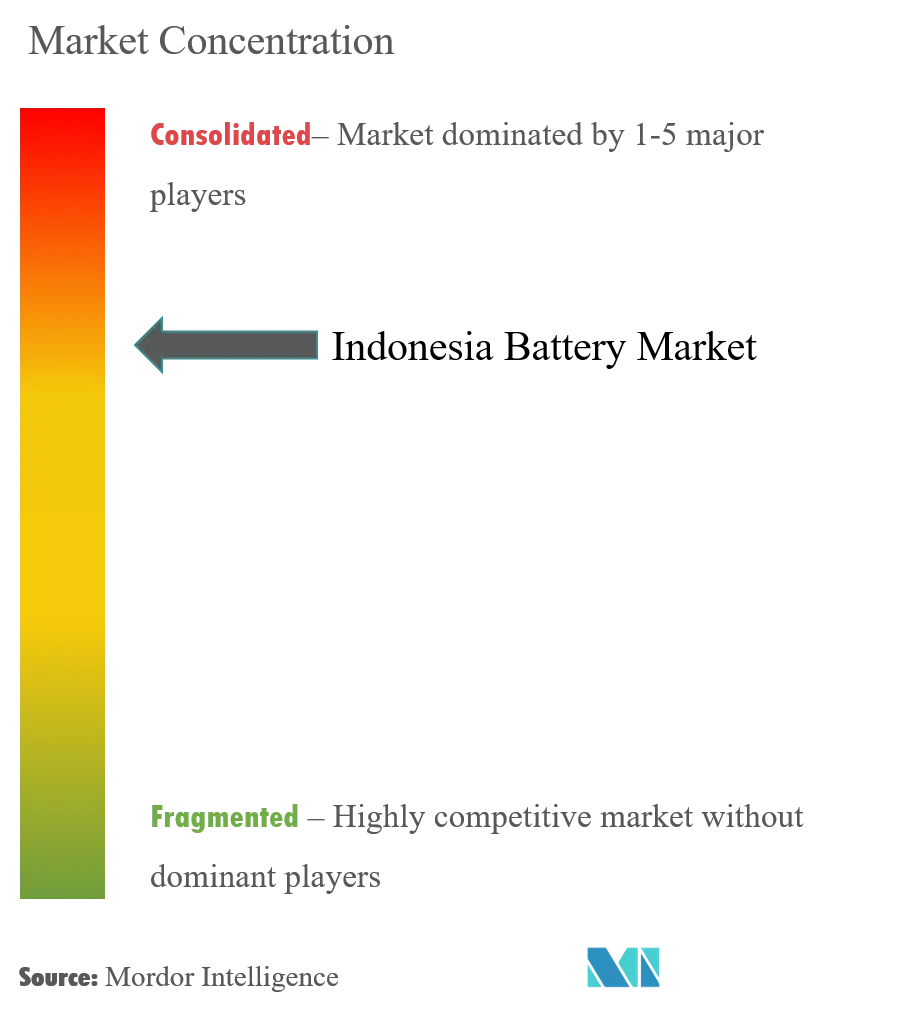

Der indonesische Batteriemarkt ist mäßig konsolidiert. Zu den wichtigsten Hauptakteuren auf dem Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem GS Yuasa Corporation, PT Century Batteries Indonesia, The Furukawa Battery Co., Ltd, PT Motobatt Indonesia und Contemporary Amperex Technology Co. Limited.

Indonesiens Batteriemarktführer

PT Century Batteries Indonesia

Contemporary Amperex Technology Co. Limited,

GS Yuasa Corporation

The Furukawa Battery Co., Ltd

PT Motobatt Indonesia

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Batteriemarkt

- Im Januar 2023 gab Tesla bekannt, dass das Unternehmen kurz vor der Unterzeichnung einer vorläufigen Vereinbarung zum Bau einer Fabrik in Indonesien stehe. Im Rahmen des Vertrags wird das Unternehmen eine Fabrik errichten, die für eine jährliche Produktion von einer Million Elektroautos ausgelegt ist.

- Im Juni 2022 genehmigte die Korean Trade Insurance Corporation (K-Sure) eine befristete Darlehensfazilität in Höhe von 711 Millionen US-Dollar, um die Entwicklung einer Batterieproduktionsanlage für Elektrofahrzeuge (EVs) in Indonesien zu unterstützen.

Segmentierung der indonesischen Batterieindustrie

Eine elektrische Batterie ist eine elektrische Energiequelle, die aus einer oder mehreren elektrochemischen Zellen besteht, die mit externen Anschlüssen zur Stromversorgung elektrischer Geräte verbunden sind. Wenn eine Batterie Strom liefert, dient ihr Pluspol als Kathode und ihr Minuspol als Anode.

Der Markt ist nach Technologie und Anwendung segmentiert. Nach Technologie ist der Markt in Blei-Säure-Batterien, Lithium-Ionen-Batterien und andere Technologien unterteilt. Je nach Anwendung ist der Markt in SLI-Batterien, Industriebatterien [Motiv- und Stationärbatterien (Telekommunikation, USV, Energiespeichersysteme (ESS) usw.)], tragbare Batterien [Unterhaltungselektronik usw.] und Automobilbatterien [HEV, PHEV] unterteilt , und EV] und andere Anwendungen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Litium-Ionen-Batterie |

| Blei-Säure-Batterie |

| Andere Technologien |

| SLI-Batterien |

| Industriebatterien (Motiv, stationär (Telekommunikation, USV, Energiespeichersysteme (ESS) usw.)) |

| Tragbare Batterien (Unterhaltungselektronik usw.) |

| Automobilbatterien (HEV, PHEV und EV) |

| Andere Anwendungen |

| Technologie | Litium-Ionen-Batterie |

| Blei-Säure-Batterie | |

| Andere Technologien | |

| Anwendung | SLI-Batterien |

| Industriebatterien (Motiv, stationär (Telekommunikation, USV, Energiespeichersysteme (ESS) usw.)) | |

| Tragbare Batterien (Unterhaltungselektronik usw.) | |

| Automobilbatterien (HEV, PHEV und EV) | |

| Andere Anwendungen |

Häufig gestellte Fragen zur Batteriemarktforschung in Indonesien

Wie groß ist der indonesische Batteriemarkt derzeit?

Der indonesische Batteriemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5,60 % verzeichnen.

Wer sind die Hauptakteure auf dem indonesischen Batteriemarkt?

PT Century Batteries Indonesia, Contemporary Amperex Technology Co. Limited,, GS Yuasa Corporation, The Furukawa Battery Co., Ltd, PT Motobatt Indonesia sind die größten Unternehmen, die auf dem indonesischen Batteriemarkt tätig sind.

Welche Jahre deckt dieser indonesische Batteriemarkt ab?

Der Bericht deckt die historische Marktgröße des indonesischen Batteriemarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indonesischen Batteriemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indonesischen Batterieindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Indonesien-Batterien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Batterieanalyse für Indonesien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)