Analyse des chinesischen Batteriemarktes

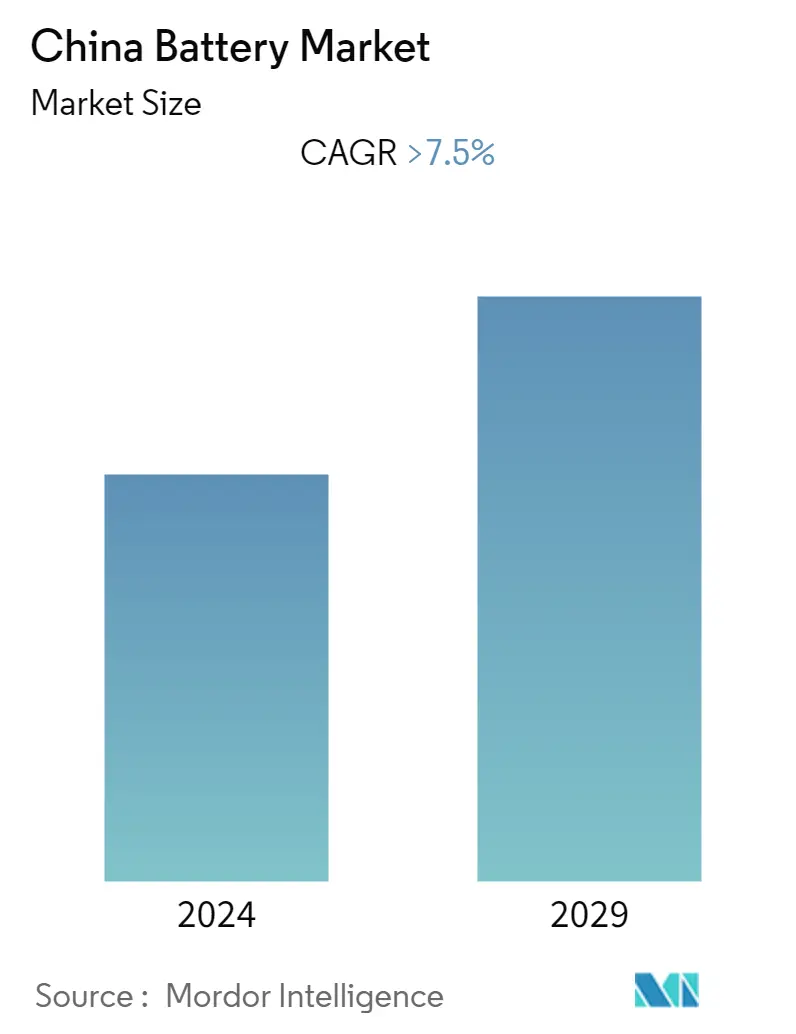

Es wird erwartet, dass der chinesische Batteriemarkt im Prognosezeitraum 2022–2027 eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 7,5 % verzeichnen wird. Der COVID-19-Ausbruch hatte keine größeren negativen Auswirkungen auf den untersuchten Markt, verringerte jedoch das durchschnittliche Einkommen von Familien elektronische Geräte leisten. Allerdings verzeichnete das Land im Jahr 2020 keine negativen Auswirkungen auf die Projekte für Energiespeichersysteme (ESS). ESS-Projekte wuchsen weltweit um 50 %, und China gehörte zu den Ländern, die im Jahr 2020 die meisten Projekte installierten. Die Hauptfaktoren für die Zu den Wachstumsmärkten gehören die schnelle Einführung von Elektrofahrzeugen, der wachsende Sektor erneuerbarer Energien und steigende Verkäufe von Unterhaltungselektronik. Andererseits dürfte das Missverhältnis zwischen Nachfrage und Angebot bei Rohstoffen das Marktwachstum behindern.

- Aufgrund der steigenden Nachfrage nach im Land produzierten Neufahrzeugen wird im Prognosezeitraum ein deutliches Wachstum im Segment der Autobatterien erwartet.

- Es wird erwartet, dass Pläne zur Integration erneuerbarer Energien in die nationalen Netze in naher Zukunft erhebliche Chancen für Hersteller und Zulieferer von Lithium-Ionen-Batterien schaffen werden.

- Sinkende Preise für Lithium-Ionen-Batterien dürften im Prognosezeitraum einer der wesentlichen Treiber für den Batteriemarkt in China sein.

Trends auf dem chinesischen Batteriemarkt

Für das Segment Autobatterien wird eine erhebliche Nachfrage erwartet

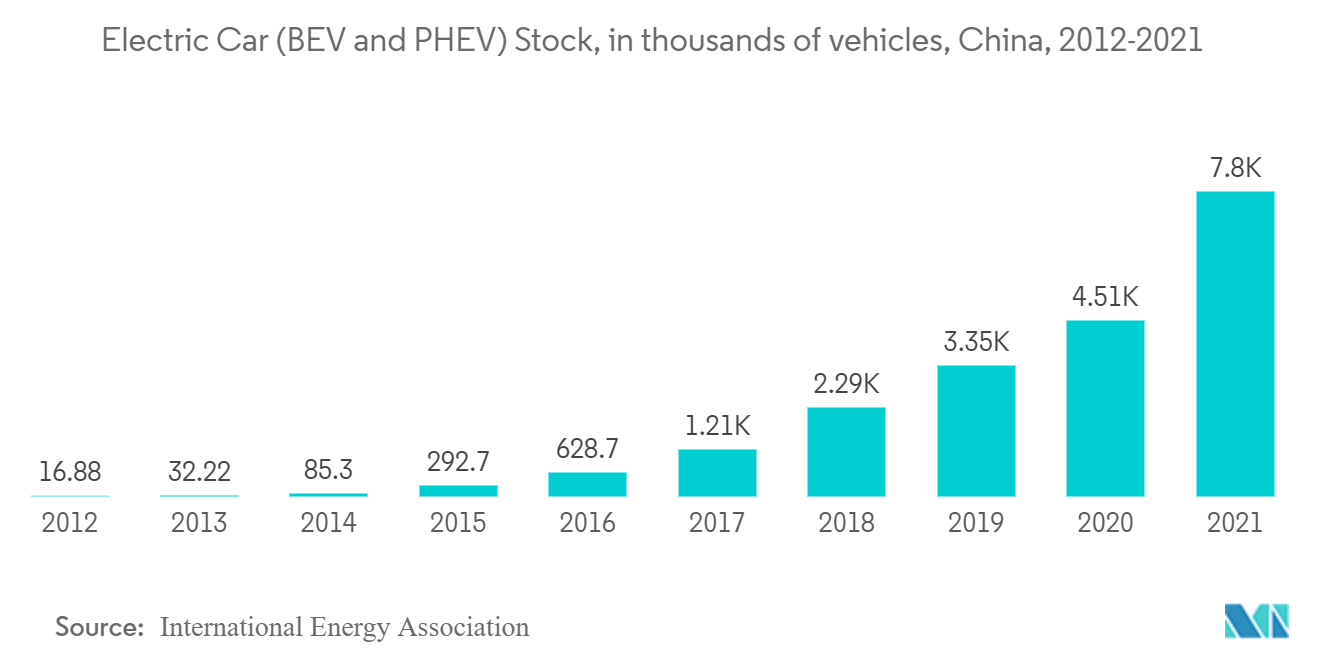

- Es wird erwartet, dass der Automobilsektor bald eines der wichtigsten Endverbrauchersegmente für Lithium-Ionen-Batterien sein wird. Es wird erwartet, dass die Verbreitung von Elektrofahrzeugen das Wachstum der Lithium-Ionen-Batterieindustrie massiv vorantreiben wird.

- Automobile verwenden eine Batterie als sekundäre Antriebseinheit, um ihre Komponenten anzutreiben oder den Motor beim Anlassen zu unterstützen. Blei-Säure-Batterien und Nickel-Metallhydrid-Batterien kommen vor allem in konventionellen Automobilen zum Einsatz, während Lithium-Ionen-Batterien in Elektrofahrzeugen zum Einsatz kommen.

- Die Elektrofahrzeugindustrie (EV) hat Lithium-Ionen-Batterien aus den gleichen Gründen eingeführt, aus denen diese Batterien in der Unterhaltungselektronik verwendet werden. Das schnelle Wachstum der Elektrofahrzeugindustrie in den letzten Jahren hat dazu geführt, dass der Automobilsektor den Unterhaltungselektroniksektor als Hauptverbraucher von Lithium-Ionen-Batterien abgelöst hat.

- China ist der größte Markt für Elektrofahrzeuge (EV) und wird voraussichtlich der weltweit größte Markt für Elektroautos bleiben.

- Früher mussten ausländische Autohersteller einen Einfuhrzoll von 25 % zahlen oder mussten eine Fabrik in China mit einer Obergrenze von 50 % des Eigentums errichten. Im Januar 2022 wurde die 50-Prozent-Eigentümerregel für Personenkraftwagen gelockert. Darüber hinaus wurden auch die Regeln aufgehoben, die es einem ausländischen Unternehmen verbieten, mehr als zwei Joint Ventures zur Herstellung ähnlicher Fahrzeuge im Land zu gründen.

- Darüber hinaus wird erwartet, dass die chinesische Regierung die Subventionen für Elektrofahrzeuge im Jahr 2022 um 30 % kürzen und bis Ende des Jahres vollständig abschaffen wird, da die Elektrofahrzeugindustrie im Land inzwischen erfolgreich ist. Die geplante Subventionskürzung soll die Abhängigkeit der Hersteller von staatlichen Mitteln für die Entwicklung neuer Technologien und Fahrzeuge verringern. Es wird erwartet, dass die Hersteller von Elektrofahrzeugen als erste von dieser Änderung profitieren und damit die Nachfrage im Segment der Autobatterien erhöhen werden.

- Basierend auf den oben genannten Faktoren wird daher erwartet, dass Autobatterien im Prognosezeitraum ein deutliches Wachstum verzeichnen werden.

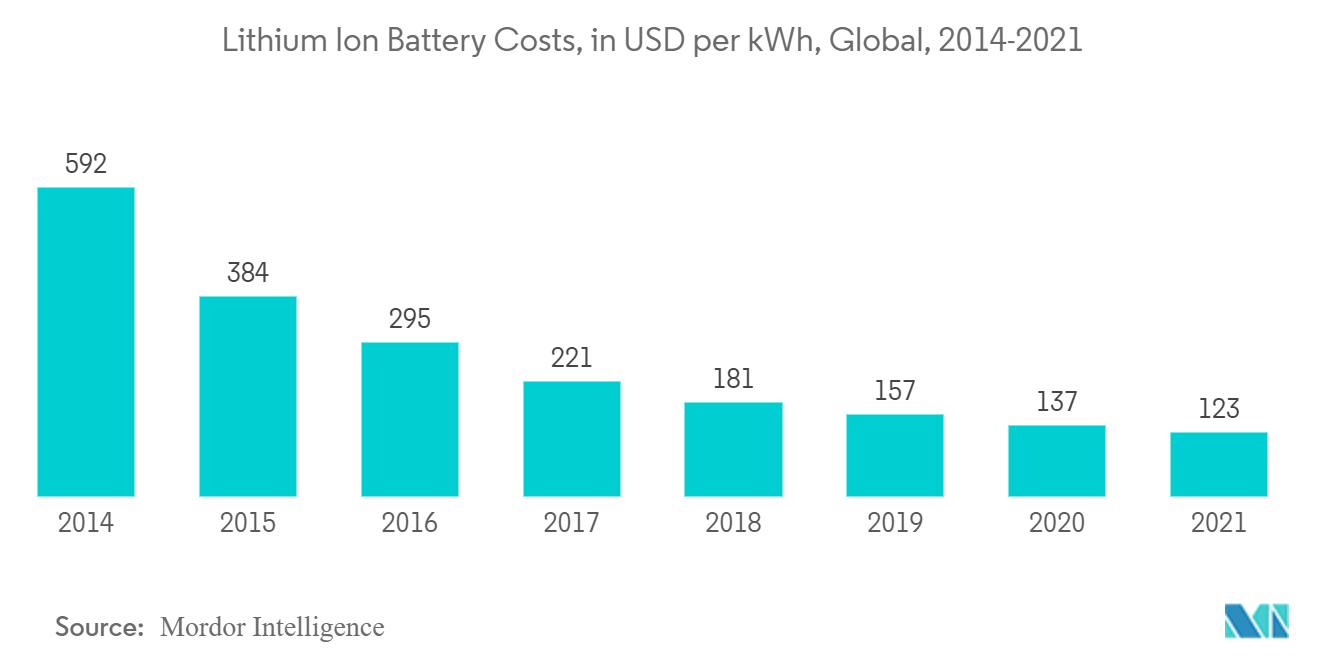

Sinkende Preise für Lithium-Ionen-Batterien könnten den Markt antreiben

- Der Preis für Lithium-Ionen-Batterien ist in den letzten zehn Jahren stark gesunken. Im Jahr 2021 lag der Preis für Lithium-Ionen-Batterien bei 132 USD pro kWh. Die Preise für Lithium-Ionen-Batterien sinken kontinuierlich und der Preis sank im Jahresvergleich um 10,2 %, verglichen mit 12,2 % im Jahr 2019.

- Eine Steigerung des Produktionsvolumens, insbesondere in China, trug dazu bei, Skaleneffekte bei der Herstellung von Lithium-Ionen-Batterien zu erzielen. Darüber hinaus verschärften die großen Kapazitätserweiterungen auch den Wettbewerb zwischen den Herstellern, was zu einem weiteren Preisverfall führte, allerdings auf Kosten der Rentabilität der Hersteller.

- Die Batteriehersteller im asiatisch-pazifischen Raum, insbesondere in China, haben sogar niedrigere Preise als die globalen Durchschnittspreise. Eine der Hauptursachen für niedrigere Preise in China sind niedrigere Arbeitskosten.

- Daher wird erwartet, dass Lithium-Ionen-Batterien in den nächsten zehn Jahren den gesamten Batteriemarkt dominieren werden, da sie unter anderem in Mobiltelefonen, Tablets und Laptops weit verbreitet sind und deren Nachfrage insbesondere weltweit erheblich zunimmt in Ländern wie China, Indien usw.

- Der Anteil Chinas an der Herstellung von Lithium-Ionen-Batterien wächst rasant, wobei Hersteller wie CATL unter den führenden Herstellern von Lithium-Ionen-Batterien das höchste Umsatz- und Batterieproduktionswachstum verzeichnen. Es wird erwartet, dass der zunehmende Anteil Chinas an der Herstellung von Lithium-Ionen-Batterien zu einem weiteren Rückgang der Kosten für Li-Ionen-Batterien führen wird.

- Es wird erwartet, dass diese starke und nachhaltige Kostensenkung dazu beitragen wird, Lithium-Ionen als Batteriechemie der Wahl in allen Energiespeichermärkten zu etablieren, einschließlich Netzspeicher, Hinter-dem-Zähler-Speicher, Speicher für Privathaushalte und Mikronetze. Darüber hinaus wird erwartet, dass sinkende Batteriepreise vor 2030 preislich wettbewerbsfähige Elektrofahrzeuge in alle wichtigen Segmente leichter Nutzfahrzeuge bringen werden, was eine Phase intensiven Wachstums für Elektrofahrzeuge einläuten wird.

- Daher wird erwartet, dass die kontinuierlich sinkenden Kosten, die zu einer weit verbreiteten Verwendung von Lithium-Ionen-Batterien führen, das Marktwachstum im Prognosezeitraum vorantreiben werden.

Überblick über die chinesische Batterieindustrie

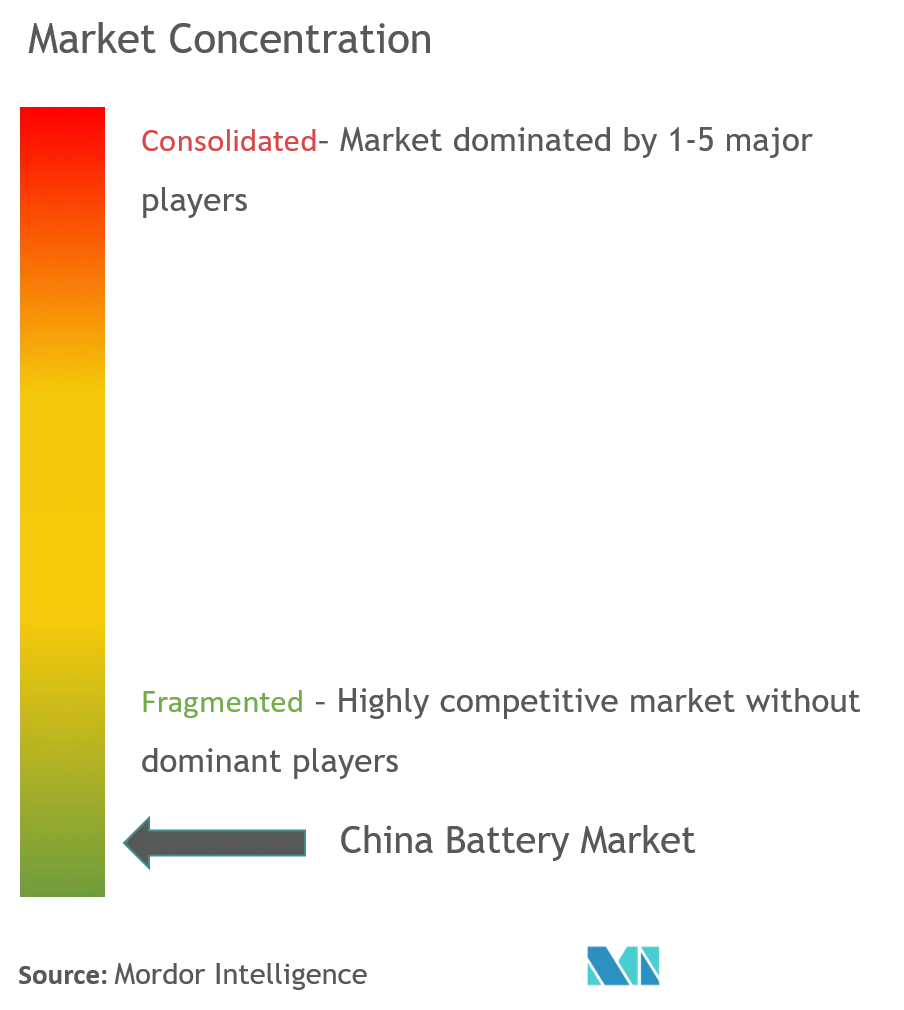

Der chinesische Batteriemarkt ist fragmentiert. Zu den Hauptakteuren zählen unter anderem Contemporary Amperex Technology Co. Limited, GS Yuasa International Ltd, TianJin Lishen Battery Joint-Stock Co. Ltd, CD Technologies Inc. und East Penn Manufacturing Co. Inc.

Chinas Marktführer für Batterien

Contemporary Amperex Technology Co. Limited

TianJin Lishen Battery Joint-Stock Co. Ltd

C&D Technologies, Inc.

GS Yuasa International Ltd.

East Penn Manufacturing Co. Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Batteriemarkt

- Im Juli 2021 stellte Contemporary Amperex Technology Co. Limited (CATL) die Natrium-Ionen-Batterie der ersten Generation des Unternehmens zusammen mit seiner AB-Batteriepack-Lösung vor, die Natrium-Ionen-Zellen und Lithium-Ionen-Zellen in einem Pack integrieren kann. Das Unternehmen gab an, dass Natrium-Ionen-Batterien eine neue Lösung für die Nutzung sauberer Energie und die Elektrifizierung des Transportwesens darstellen werden.

Segmentierung der chinesischen Batterieindustrie

Der chinesische Batteriemarktbericht enthält:.

| Primärbatterie |

| Sekundärbatterie |

| Blei-Säure-Batterie |

| Litium-Ionen-Batterie |

| Andere Technologien |

| Automobil |

| Industriebatterien |

| Tragbare Batterien |

| Andere Anwendungen |

| Typ | Primärbatterie |

| Sekundärbatterie | |

| Technologie | Blei-Säure-Batterie |

| Litium-Ionen-Batterie | |

| Andere Technologien | |

| Anwendung | Automobil |

| Industriebatterien | |

| Tragbare Batterien | |

| Andere Anwendungen |

Häufig gestellte Fragen zur China-Batteriemarktforschung

Wie groß ist der chinesische Batteriemarkt derzeit?

Der chinesische Batteriemarkt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 7,5 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Batteriemarkt?

Contemporary Amperex Technology Co. Limited, TianJin Lishen Battery Joint-Stock Co. Ltd, C&D Technologies, Inc., GS Yuasa International Ltd., East Penn Manufacturing Co. Inc. sind die wichtigsten Unternehmen, die auf dem chinesischen Batteriemarkt tätig sind.

Welche Jahre deckt dieser chinesische Batteriemarkt ab?

Der Bericht deckt die historische Marktgröße des chinesischen Batteriemarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Batteriemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der chinesischen Batterieindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von China-Batterien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die China Battery-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.