Tamanho e Participação do Mercado de Pastéis

Análise do Mercado de Pastéis pela Mordor Intelligence

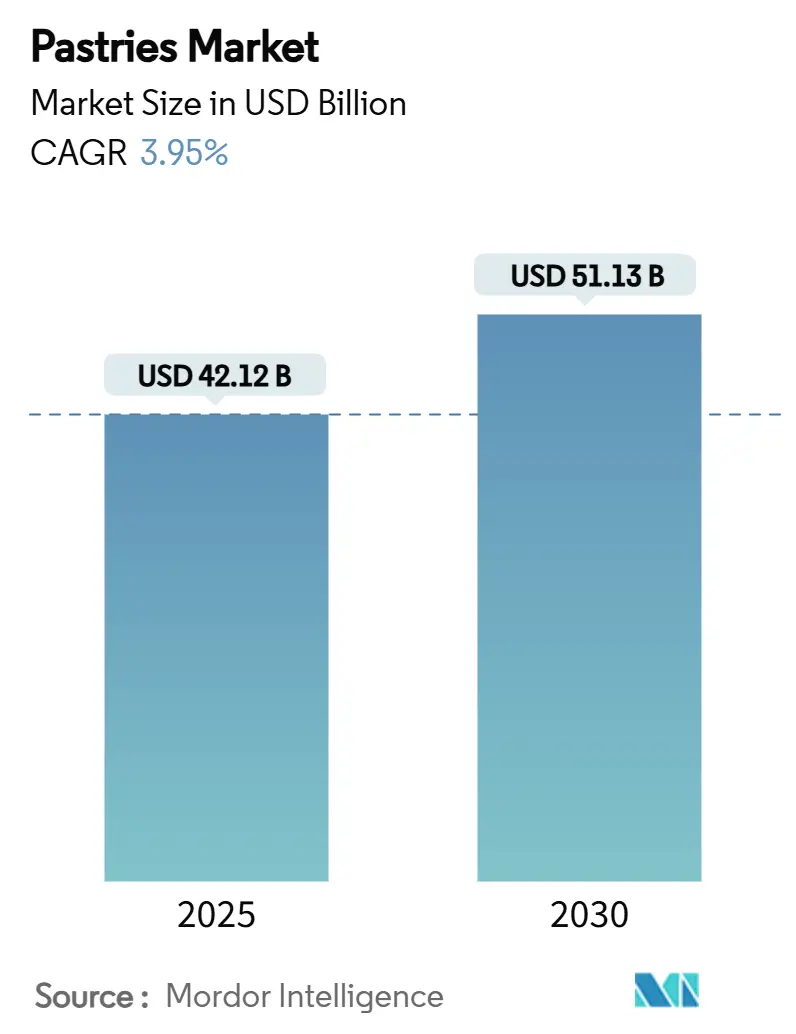

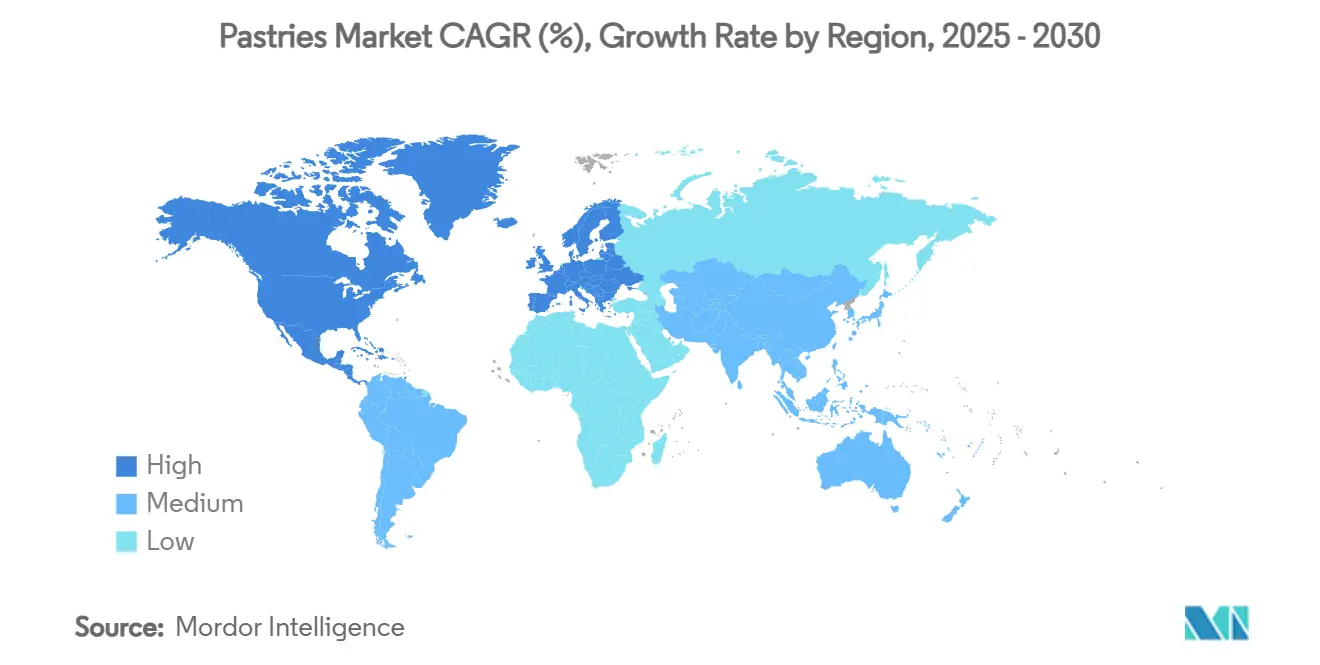

O tamanho do mercado de pastéis atingiu USD 42,12 bilhões em 2025 e está previsto para crescer para USD 51,13 bilhões até 2030, avançando a uma TCAC de 3,95% durante o período. A expansão moderada reflete impulsionadores de crescimento equilibrados: premiumização, reformulação de rótulos limpos e demanda por conveniência compensando a inflação de custos de matérias-primas. O varejo permanece como base principal, já que 69,70% do valor global flui através de supermercados, hipermercados, lojas de conveniência e e-commerce, embora os serviços alimentares estejam recuperando impulso conforme as perturbações da pandemia desaparecem. A Europa lidera o mercado de pastéis com 39,60% de participação, graças às fortes tradições artesanais, enquanto os 8,56% de TCAC da Ásia-Pacífico sinalizam aumento da renda urbana e adoção de dietas ocidentais. A tecnologia agora sustenta a vantagem competitiva; sistemas de inteligência artificial já reduzem o desperdício em padarias, ajudando os fabricantes a proteger margens em meio a preços voláteis de ovos, cacau e açúcar. A consolidação está acelerando conforme players globais buscam escala e capacidades centradas na saúde, destacada pela aquisição de USD 35,9 bilhões da Kellanova pela Mars em 2024 e a compra de USD 795 milhões da Simple Mills pela Flowers Foods em janeiro de 2025.

Principais Conclusões do Relatório

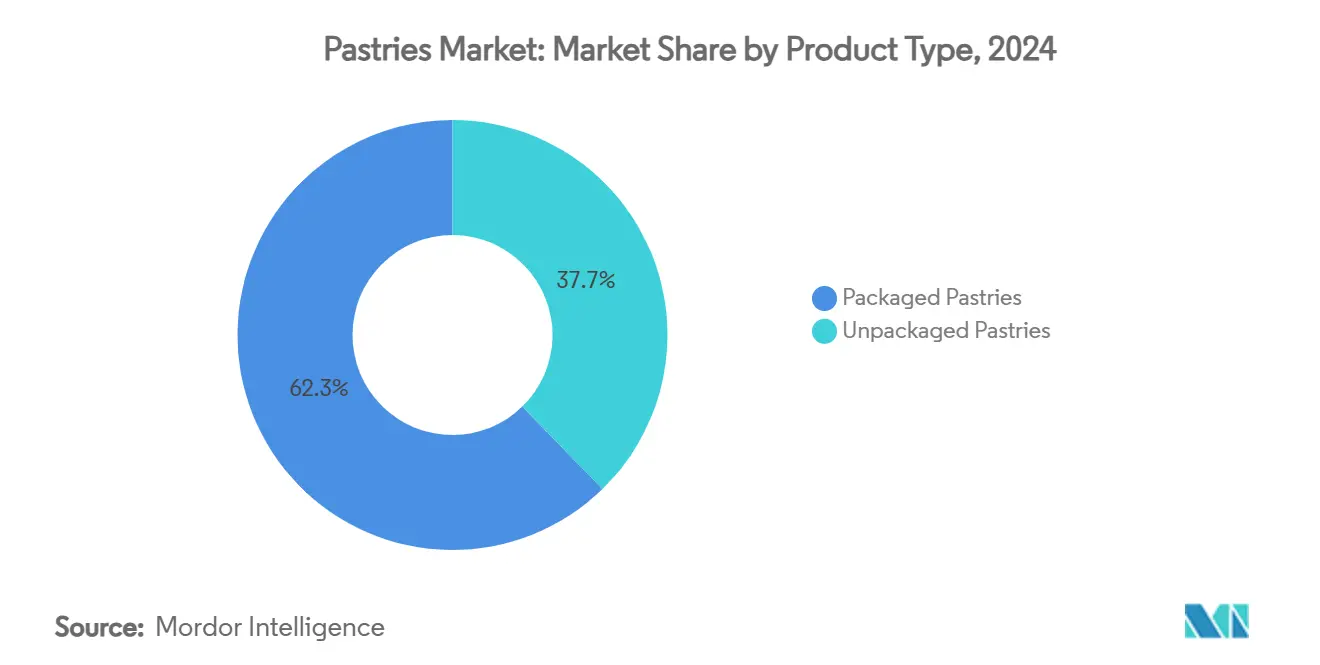

- Os pastéis embalados capturaram 62,30% da participação do mercado de pastéis em 2024, enquanto os pastéis não embalados devem expandir a uma TCAC de 6,23% até 2030.

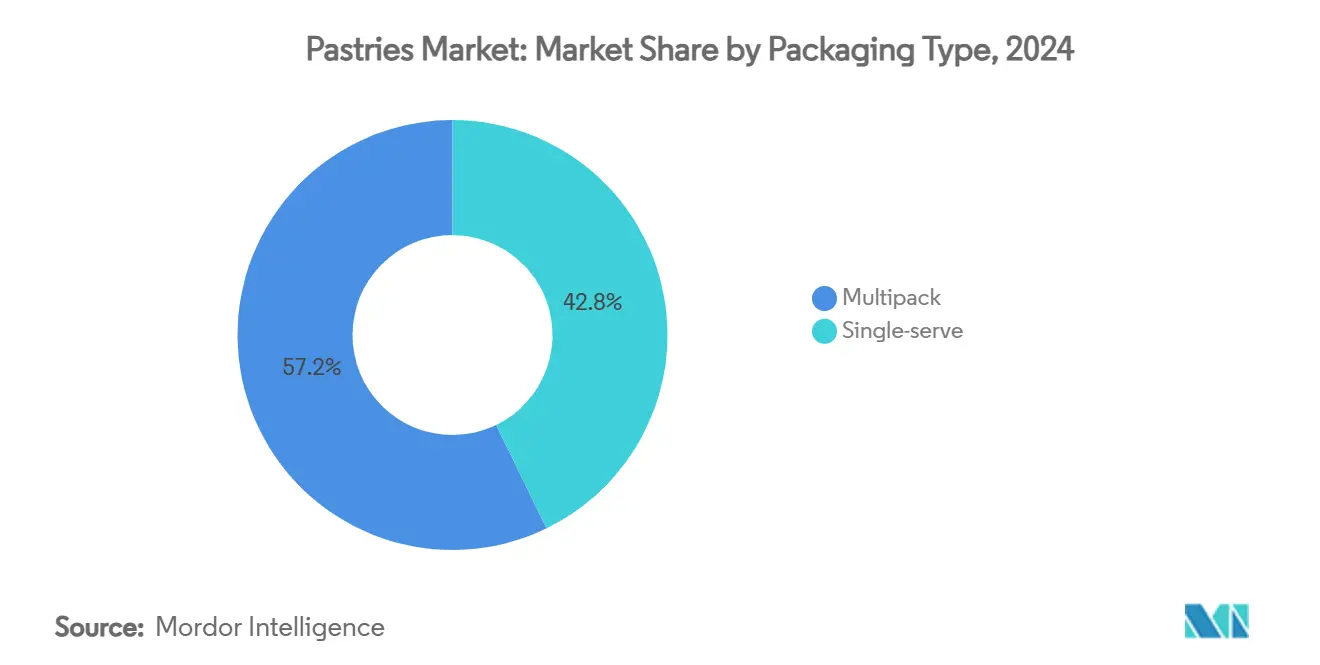

- Os formatos multipacote detiveram 57,20% de participação do tamanho do mercado de pastéis em 2024, e as embalagens de porção individual estão avançando a uma TCAC de 7,89% até 2030.

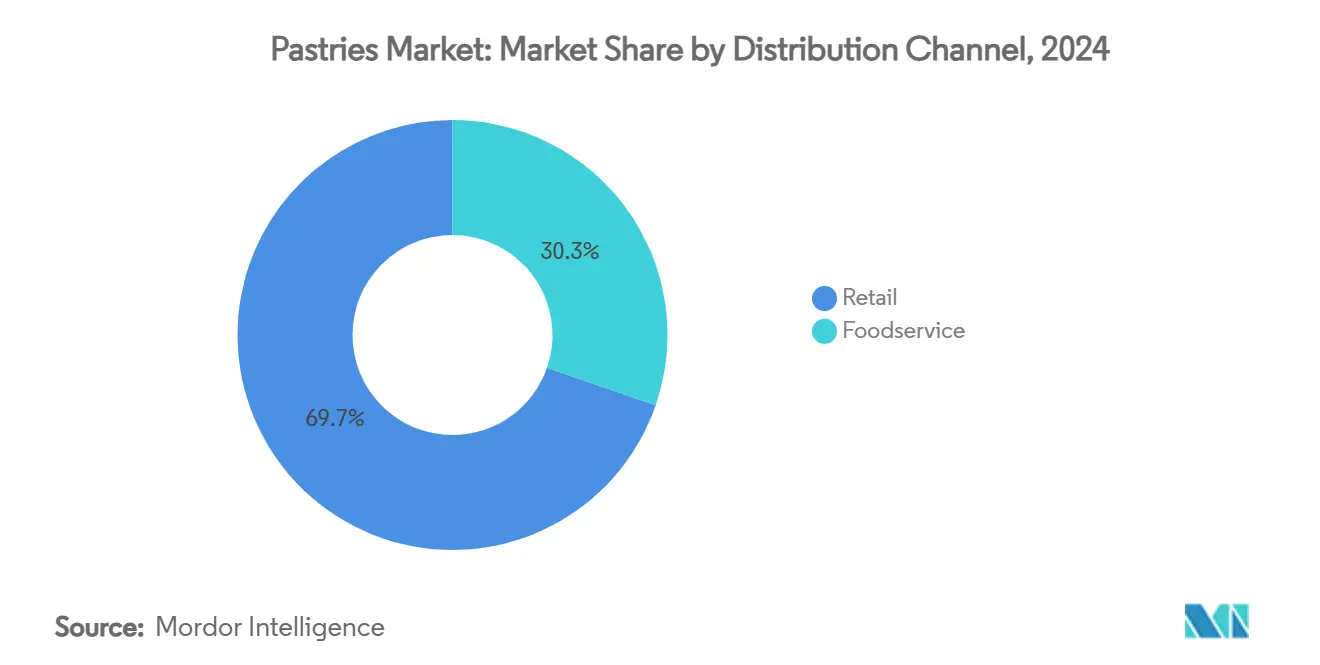

- O varejo respondeu por 69,70% das vendas globais em 2024; os serviços alimentares devem registrar o crescimento mais rápido por canal a 7,20% TCAC durante o período de previsão.

- A Europa comandou 39,60% das vendas globais em 2024, enquanto a Ásia-Pacífico deve entregar a maior TCAC regional de 8,56% até 2030.

Tendências e Insights do Mercado Global de Pastéis

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Demanda por Pastéis Prontos para Consumo e Congelados | +1.2% | Global, com ganhos iniciais na América do Norte, Europa | Médio prazo (3-4 anos) |

| Crescente Popularidade de Pastéis Premium, Artesanais e Gourmet | +0.8% | Núcleo Europa, América do Norte, expansão para Ásia-Pacífico | Longo prazo (≥ 5 anos) |

| Emergência de Produtos de Rótulo Limpo e Dietas Especiais | +0.6% | América do Norte e Europa, expandindo para Ásia-Pacífico | Médio prazo (3-4 anos) |

| Inovação em Sabores e Localização | +0.4% | Núcleo Ásia-Pacífico, com adaptação no Oriente Médio e África e América Latina | Curto prazo (≤ 2 anos) |

| Avanços Tecnológicos em Panificação e Conservação | +0.5% | Global, com adoção inicial em mercados desenvolvidos | Médio prazo (3-4 anos) |

| Foco Aumentado em Sustentabilidade e Sourcing Ético | +0.3% | Europa e América do Norte, expandindo globalmente | Longo prazo (≥ 5 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Pastéis Prontos para Consumo e Congelados

A aceleração do estilo de vida do consumidor mudou fundamentalmente os padrões de compra em direção a soluções de pastéis orientadas para conveniência, com produtos de panificação congelados experimentando demanda robusta devido às capacidades de vida útil estendida de 6-18 meses sem conservantes. O comportamento do consumidor pós-COVID reforçou a confiança nos padrões de segurança e higiene dos produtos congelados, enquanto avanços tecnológicos nos métodos de produção-incluindo processos não fermentados, pré-fermentados, parcialmente assados, totalmente assados e descongelar-e-servir-permitem aos fabricantes atender às diversas preferências de preparação. Estruturas de conformidade regulatória como os controles preventivos FSMA da FDA aumentam a confiança do consumidor na segurança e rastreabilidade dos pastéis congelados Federal Register. Por exemplo, segundo o Departamento de Meio Ambiente, Alimentação e Assuntos Rurais, em 2022/2023, uma média de 95 pence por pessoa por semana foi gasta em bolos, pães doces e pastéis no Reino Unido[1]Fonte: Department for Environment, Food and Rural Affairs, "Family Food Survey 2022/2023", www.gov.uk. Além disso, as preferências de entrega se intensificaram, com 30% dos consumidores agora favorecendo entrega para produtos de panificação doces, enquanto produtos pegar-e-levar aumentaram 50% conforme a conveniência se torna primordial.

Crescente Popularidade de Pastéis Premium, Artesanais e Gourmet

A tendência de premiumização transformou o consumo de pastéis de commodity para indulgência experiencial, com o cenário de padarias de Sydney exemplificando essa mudança através de novos estabelecimentos artesanais abrindo a cada duas semanas em 2024. Pastéis inovadores como croissants de barra de chocolate e tortas portuguesas com esmalte de misô comandam preços premium apesar de esgotarem rapidamente, refletindo a disposição dos consumidores de pagar pelo artesanato e perfis de sabor únicos. Esta evolução se estende além das ofertas tradicionais para incluir croissants assados duas vezes, pães achatados carregados, cheesecake basco, kouign-amann e tortas em forma de croissant, demonstrando criatividade e expertise técnica. A tendência se alinha com a psicologia de "luxo acessível" durante incerteza econômica, onde consumidores buscam pequenas indulgências como conforto emocional. Além disso, a fusão culinária emergiu como característica definidora, com pastéis incorporando sabores inspirados em coquetéis, frutas cítricas exóticas, vinagres, produtos fermentados e combinações de especiarias que estimulam múltiplos sentidos. Os mercados europeus particularmente abraçam essa tendência, com o segmento de bolos e pastéis da EMEA representando crescimento proeminente, impulsionado pela demanda do consumidor por experiências extraordinárias e apelo visual.

Emergência de Produtos de Rótulo Limpo e Dietas Especiais

Padrões de consumo conscientes da saúde catalisaram inovação sem precedentes em formulações de pastéis de rótulo limpo, com consumidores globalmente limitando ativamente a ingestão de açúcar e buscando transparência no sourcing de ingredientes. Segundo o International Food Information Council, em 2023, aproximadamente 29% dos entrevistados nos Estados Unidos mencionaram que compram alimentos e bebidas regularmente porque são rotulados como "ingredientes limpos"[2]Fonte: International Food Information Council, "Food & Health Survey 2023", www.ific.org. Em linha com isso, os fabricantes estão respondendo através de estratégias de reformulação sofisticadas, utilizando adoçantes naturais como alulose, fruta-do-monge e misturas de estévia para manter propriedades sensoriais enquanto abordam preocupações de saúde. Inovações à base de plantas ganharam particular tração, com instalações dedicadas como Dee's One Smart Cookie eliminando glúten, laticínios, soja, amendoins e nozes enquanto mantém integridade do sabor através de farinhas alternativas incluindo arroz integral, sorgo e painço. Similarmente, ingredientes funcionais são cada vez mais incorporados, com pastéis apresentando proteínas adicionadas, superalimentos e vegetais escondidos para entregar indulgência sem culpa. Estruturas regulatórias como regulamentos HFSS no Reino Unido estão acelerando essa transformação, exigindo que fabricantes alcancem Health Star Ratings de 3,5 ou superior, conforme demonstrado pelo compromisso do Grupo Bimbo de reformular 100% dos produtos principais até o final de 2025.

Inovação em Sabores e Localização

Preferências regionais de sabor estão impulsionando estratégias sofisticadas de localização que se estendem além dos perfis de sabor tradicionais para abraçar fusão cultural e ingredientes indígenas. Os mercados da Ásia-Pacífico demonstram dinamismo particular, criando oportunidades para fabricantes de pastéis integrarem sabores locais como feijão vermelho, matcha e frutas tropicais. Por exemplo, o número de fábricas do Grupo Bimbo na Ásia e África totalizou 27; 12 estavam localizadas na Índia, 10 na China, 2 na África do Sul e 1 no Marrocos. A evolução do mercado indiano mostra inovação similar, com sabores de sorvete como manjericão com pimenta, folha de bétel e chai masala indicando apetite do consumidor por combinações de sabor aventureiras que poderiam se traduzir para aplicações em pastéis. O avanço tecnológico permite precisão no desenvolvimento de sabores, com sistemas de IA como o AI Romance Bread da Kimuraya Sohonten criando perfis de sabor inspirados em emoções que ressoam com a psicologia do consumidor local. Pastéis hispânicos experimentaram crescimento proeminente de vendas no mercado americano, demonstrando apelo cruzado além das comunidades étnicas e validando estratégias de localização. A tendência "newstalgia" mistura alimentos familiares da infância com interpretações modernas, enquanto ofertas sazonais e por tempo limitado permitem aos fabricantes testar combinações inovadoras antes de lançamentos em escala completa.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento dos Custos de Insumos e Matérias-Primas | -0.9% | Global, com impacto agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Preocupações de Saúde Sobre Açúcar e Aditivos | -0.5% | América do Norte e Europa principalmente, expandindo globalmente | Médio prazo (3-4 anos) |

| Crescente Competição Através dos Segmentos de Mercado | -0.4% | Global, com intensidade em mercados maduros | Médio prazo (3-4 anos) |

| Incerteza Regulatória e Complexidade de Conformidade | -0.3% | Núcleo Europa e América do Norte, expandindo para Ásia-Pacífico | Longo prazo (≥ 5 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos Custos de Insumos e Matérias-Primas

Em 2024, os preços dos ovos nos EUA saltaram para USD 4,15 por dúzia, acima dos USD 2,51 em 2023, conforme relatado pelo Bureau of Labor Statistics[3]Fonte: Bureau of Labor Statistics, Average Retail Food and Energy Prices, U.S. and Midwest Region,

, www.bls.gov. Este aumento, com previsões de aumentos adicionais em 2025, foi atribuído a perturbações na cadeia de suprimentos, surtos de gripe aviária e consolidação da indústria. Enquanto isso, na Índia, o Office of the Economic Adviser observou que o Wholesale Price Index para ovos, carne e peixe atingiu cerca de 172 no ano fiscal de 2024, marcando um aumento consistente desde 2013. Os preços do cacau dispararam para níveis de crise, aproximando-se de USD 10.000 por tonelada métrica, devido ao clima adverso na África Ocidental, com a International Cocoa Organization alertando sobre déficits significativos de produção. Os preços do açúcar atingiram seus níveis mais altos desde 2011, com a FAO observando um aumento mensal de 0,8% no Sugar Price Index, impulsionado pelo impacto das mudanças climáticas nas culturas de beterraba açucareira da UE e na produção de cana-de-açúcar brasileira. Padarias americanas enfrentaram novas tarifas, escalando custos em 25-35% em ingredientes essenciais. Em 2024, os EUA importaram USD 977 milhões do Canadá, USD 679 milhões do México e USD 395 milhões da China. Agravando esses desafios, escassez de mão de obra levou à inflação salarial na indústria de panificação, conforme documentado pelo U.S. Bureau of Labor Statistics, empurrando os custos de produção para cima.

Preocupações de Saúde Sobre Açúcar e Aditivos

A consciência de saúde do consumidor alterou fundamentalmente os padrões de consumo de pastéis, com dois terços dos consumidores tentando ativamente limitar a ingestão de açúcar e demandando transparência na composição dos ingredientes. Essa mudança se estende além da redução de açúcar para abranger expectativas mais amplas de rótulo limpo, com consumidores examinando cores artificiais, conservantes e aditivos em produtos de panificação. Os regulamentos HFSS do Reino Unido em setembro de 2023 exemplificam respostas regulatórias, exigindo reformulação de produtos doces para atender critérios nutricionais específicos mantendo apelo ao consumidor. Pesquisa intercultural revela motivações variadas para consumo de produtos de panificação doces, com apelo sensorial permanecendo o driver primário apesar das preocupações de saúde, criando tensão entre desejos de indulgência e metas de bem-estar. Os fabricantes estão respondendo através de estratégias sofisticadas de reformulação, utilizando fermentação de precisão e agricultura molecular para produzir adoçantes alternativos que replicam as propriedades funcionais do açúcar sem comprometer sabor ou textura. O desafio se intensifica em mercados emergentes onde preferências doces tradicionais conflitam com crescente consciência de saúde, requerendo abordagens nuançadas que equilibram expectativas culturais com melhorias nutricionais. Além disso, estruturas de conformidade regulatória como requisitos de rotulagem da FDA e regulamentos de alegações de saúde da UE criam complexidade adicional para fabricantes operando em múltiplas jurisdições.

Análise de Segmentos

Por Tipo de Produto: Domínio Embalado Encontra Inovação Não Embalada

Os pastéis embalados comandaram 62,30% da participação de mercado em 2024, refletindo preferências do consumidor por conveniência, vida útil estendida e controle de porção em estilos de vida cada vez mais ocupados. Esse domínio deriva das capacidades superiores de distribuição dos produtos embalados, permitindo aos fabricantes alcançar diversos canais de varejo mantendo integridade do produto e padrões de segurança alimentar. No entanto, os pastéis não embalados estão experimentando crescimento notável a 6,23% TCAC até 2030, impulsionados pelo movimento artesanal e desejo dos consumidores por experiências frescas e personalizáveis que alternativas embaladas não podem replicar.

O segmento não embalado se beneficia da tendência de premiumização, com padarias artesanais comandando margens mais altas através de posicionamento artesanal e narrativas de sourcing local. Inovações tecnológicas estão borrando fronteiras tradicionais, com soluções de embalagem de atmosfera modificada e embalagem inteligente estendendo a viabilidade dos pastéis não embalados enquanto preservam seu apelo fresco. Embalagem individual dentro do segmento embalado ganhou tração particular, abordando preocupações de higiene mantendo benefícios de conveniência. O canal de serviços alimentares cada vez mais favorece opções não embaladas para capacidades de personalização, enquanto ambientes de varejo continuam gravitando em direção a soluções embaladas para eficiência operacional. Estruturas regulatórias como os controles preventivos FSMA da FDA aplicam requisitos mais rigorosos a produtos embalados, criando vantagens de conformidade para fabricantes estabelecidos com sistemas de qualidade robustos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Aumento de Porção Individual Desafia Tradição Multipacote

Os formatos multipacote mantiveram 57,20% da participação de mercado em 2024, alavancando eficiência de custo e apelo de compra a granel entre consumidores conscientes do valor e famílias buscando soluções de refeição convenientes. Esses formatos se destacam em ambientes de varejo onde otimização de espaço de prateleira e rotatividade de estoque impulsionam decisões de compra, oferecendo aos fabricantes economias de escala em produção e embalagem. A embalagem de porção individual está perturbando essa dinâmica com crescimento de 7,89% TCAC até 2030, refletindo mudanças fundamentais nos padrões de consumo em direção ao controle de porção, consumo em movimento e gerenciamento dietético individual.

O aumento de porção individual se alinha com tendências conscientes da saúde, permitindo aos consumidores praticar indulgência consciente mantendo consciência calórica. Considerações de sustentabilidade cada vez mais favorecem formatos de porção individual que reduzem desperdício de alimentos, apesar das preocupações de materiais de embalagem que fabricantes estão abordando através de inovações recicláveis e compostáveis. Oportunidades de posicionamento premium em formatos de porção individual permitem margens mais altas por unidade, compensando custos aumentados de embalagem. O crescimento do e-commerce particularmente beneficia formatos de porção individual, que enviam mais eficientemente e atraem consumidores online que buscam experimentar novos produtos.

Por Canal de Distribuição: Resiliência do Varejo Encontra Recuperação dos Serviços Alimentares

Os canais de varejo dominaram com 69,70% da participação de mercado em 2024, demonstrando resiliência notável através das perturbações da pandemia e comportamentos de compra do consumidor em evolução. Supermercados e hipermercados dentro do varejo continuam liderando através de sortimentos extensos de produtos, preços competitivos e departamentos de padaria integrados que combinam conveniência com apelo fresco. No entanto, os serviços alimentares estão experimentando recuperação acelerada a 7,20% TCAC até 2030, impulsionados por padrões de jantar normalizados, tendências de retorno ao local de trabalho e modelos de serviço inovadores que misturam experiências de varejo e serviços alimentares. O e-commerce dentro do varejo emergiu como vetor crítico de crescimento, com vendas online de pastéis se beneficiando de modelos de assinatura, categorias de dieta especial e posicionamento de produtos premium que o varejo tradicional luta para apoiar.

O segmento de loja de conveniência dentro do varejo demonstra dinamismo particular, com opções de pastéis pegar-e-levar experimentando 50% de crescimento conforme consumidores buscam soluções de indulgência rápida durante rotinas diárias. A recuperação dos serviços alimentares varia por segmento, com hotéis e catering mostrando impulso mais forte que restaurantes, que enfrentam desafios contínuos de mão de obra e pressões de margem. Modelos híbridos estão emergindo, com padarias de varejo expandindo capacidades de serviços alimentares através de cafés na loja, enquanto operadores de serviços alimentares desenvolvem linhas de produtos de varejo para consumo em casa. A integração digital através de ambos os canais permite experiências personalizadas e programas de fidelidade que impulsionam compras repetidas e valor vitalício do cliente.

Análise Geográfica

A liderança do mercado de pastéis da Europa repousa em uma participação de receita de 39,60% em 2024, ancorada por cultura de confeitaria centenária e disposição do consumidor de pagar prêmios por proveniência e artesanato. O segmento mais amplo de panificação EMEA tem crescido apesar de regras ambientais e de redução de açúcar mais rigorosas, inovação acelerada de receitas e adoção de embalagens sustentáveis. A inflação de custos de energia e recalibração da cadeia de suprimentos pós-Brexit permanecem desafios operacionais, mas também estimulam iniciativas de sourcing regional que reforçam narrativas de autenticidade local.

A Ásia-Pacífico entrega a TCAC mais rápida do mercado de pastéis a 8,56%, impulsionada pela urbanização, aumento da renda familiar e experimentação de sabores impulsionada pelas mídias sociais. O setor de snacks da China está em curva de crescimento, fazendo croissants localizados de feijão vermelho e Danish recheados de manga básicos para consumidores da Geração Z. A classe média da Índia multiplica as vendas de pastéis conforme cafés de estilo ocidental se expandem além das cidades de Nível 1, enquanto mercados do Sudeste Asiático incorporam pandan, durião e ube em produtos de massa laminada. A diversidade regulatória compele estratégias personalizadas de rotulagem e fortificação através dos países.

A América do Norte registra crescimento medido conforme inovações premium, rótulo limpo e porção individual compensam volumes de categoria madura. A integração do México dentro das redes de suprimento USMCA produz vantagens de custo de matéria-prima, embora tarifas americanas recentes injetem incerteza. Os mercados canadenses enfatizam certificação orgânica e rotulagem bilíngue que aumentam custos de conformidade mas permitem posicionamento premium. O Oriente Médio e África permanecem nascentes mas promissores; os Emirados Árabes Unidos e África do Sul ancoram investimento graças ao turismo, populações expatriadas e crescente penetração de varejo moderno. Lacunas de infraestrutura e volatilidade de moeda restringem uptake regional mais amplo por ora.

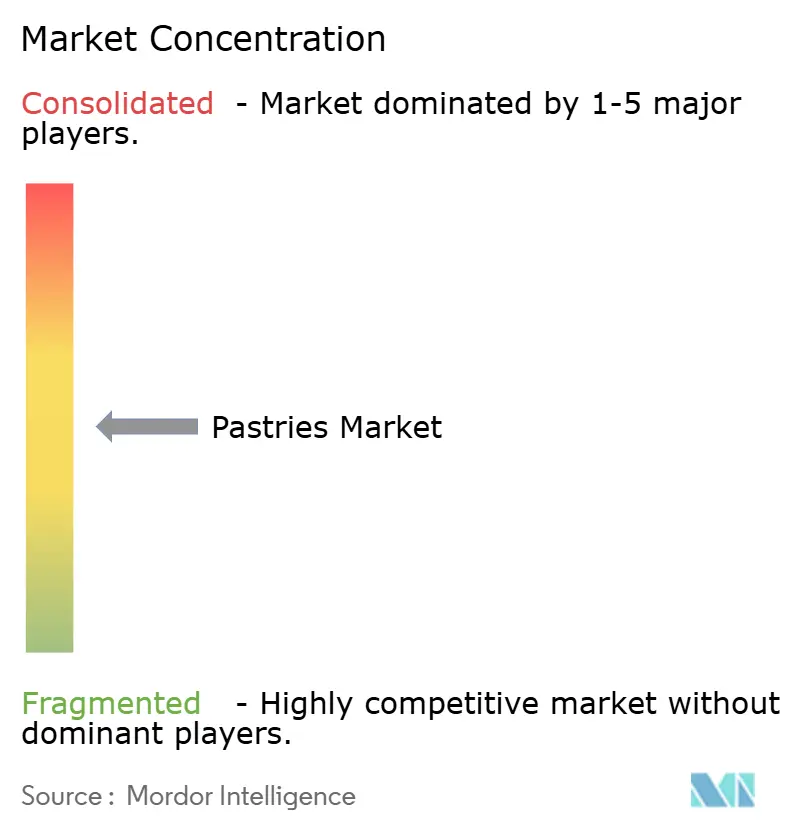

Cenário Competitivo

A estrutura da indústria permanece moderadamente fragmentada; nenhuma marca controla mais que participação de mercado global de pastéis de dígito médio, ainda assim a consolidação está acelerando. A oferta de USD 35,9 bilhões da Mars pela Kellanova e o negócio de USD 795 milhões da Simple Mills pela Flowers Foods exemplificam movimentos estratégicos em direção a categorias de snacks orientadas para saúde e de margem mais alta. Similarmente, o Grupo Bimbo investe USD 2 bilhões até 2027 em projetos de automação e sustentabilidade, visando um Health Star Rating de 3,5 ou superior para todos os SKUs principais.

A adoção de tecnologia diverge: multinacionais implantam análise de causa raiz por IA para reduzir desperdício de massa, enquanto padarias PMEs 'alugam' capacidade em instalações compartilhadas para acessar laminadoras de alta velocidade sem capex pesado. Oportunidades de espaço branco abundam em pastéis à base de plantas, sem glúten e culturalmente fundidos, áreas onde marcas direto-ao-consumidor ágeis alavancam comércio social e histórias de sourcing local para escalar rapidamente.

Marcas próprias de varejistas estendem alcance através de lançamentos de estilo artesanal em pontos de preço de valor, colocando pressão de margem em incumbentes de marca. Enquanto isso, fornecedores de ingredientes aprofundam colaboração em recheios com açúcar reduzido e equivalentes de manteiga de cacau que atendem próximas metas de emissão. Capital de risco visa start-ups de massa refrigerada oferecendo rótulos mais limpos e composições de ingredientes simplificadas, sublinhando potencial de inovação contínua dentro do mercado de pastéis.

Líderes da Indústria de Pastéis

-

Grupo Bimbo

-

Aryzta AG

-

Flowers Foods, Inc.

-

Mondelez International

-

Yamazaki Baking Co.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Delice de France lançou 42 novos produtos, incluindo sabores internacionais em pães, pastéis, bolos e bebidas. Itens notáveis de pastéis incluíram rolos de massa filo grega (espinafre e feta, frango e molho barbecue), um donut recheado de pistache, churros e autêntico Pastel de Nata português nas variedades Original, Caramelo Salgado e Maçã.

- Dezembro de 2024: M's Bakery introduziu um produto de pastelaria de fusão único combinando kimchi e queijo defumado em um produto de pastelaria laminado em forma de garra de urso. Foi projetado com sabores asiáticos em tendência e benefícios de saúde intestinal embrulhados em formato de snack conveniente, ganhando aclamação nos Baking Industry Awards.

- Junho de 2024: Asda introduziu um produto de pastelaria dinamarquês com sabor de tiramisu recheado com café aromático e mascarpone cremoso, coberto com pó de cacau, e afirmou ser um sabor clássico de sobremesa em produtos de panificação em formato conveniente pronto para consumo.

- Março de 2024: Marks & Spencer (M&S) lançou uma gama premium de pastéis de celebração, incluindo o Bolo de Açúcar Mascavo e Caramelo Salgado. Este bolo apresentava um pão de ló de açúcar mascavo enriquecido com tâmaras, molho de caramelo salgado pegajoso e cobertura de buttercream de misô doce-salgado.

Escopo do Relatório do Mercado Global de Pastéis

Pastéis são vários produtos assados feitos de farinha, açúcar, leite, manteiga, gordura vegetal, fermento em pó e ovos. Pastéis são considerados produtos de confeitaria de padeiros. O mercado global de pastéis é segmentado por sabor, tipo de produto, canal de distribuição e geografia. Por sabor, o mercado inclui pastéis doces e salgados. Por tipo de produto, o mercado é segmentado em pastéis embalados e pastéis não embalados ou artesanais. Por canal de distribuição, o mercado é segmentado em canais on-trade e off-trade. Canais off-trade incluem ainda supermercados/hipermercados, lojas de conveniência/mercearia, lojas especializadas, lojas de varejo online e outros canais de distribuição. Além disso, o estudo analisa o mercado de pastéis nos mercados emergentes e estabelecidos mundialmente, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Pastéis Embalados |

| Pastéis Não Embalados |

| Porção individual |

| Multipacote |

| Serviços Alimentares | Restaurantes |

| Hotéis | |

| Catering | |

| Varejo | Supermercados/Hipermercados |

| Lojas de Conveniência | |

| Lojas de Varejo Online | |

| Outros Canais de Varejo |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Suécia | |

| Bélgica | |

| Polônia | |

| Holanda | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Tailândia | |

| Singapura | |

| Indonésia | |

| Coreia do Sul | |

| Austrália | |

| Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Arábia Saudita | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Pastéis Embalados | |

| Pastéis Não Embalados | ||

| Por Tipo de Embalagem | Porção individual | |

| Multipacote | ||

| Por Canal de Distribuição | Serviços Alimentares | Restaurantes |

| Hotéis | ||

| Catering | ||

| Varejo | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Outros Canais de Varejo | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Suécia | ||

| Bélgica | ||

| Polônia | ||

| Holanda | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Tailândia | ||

| Singapura | ||

| Indonésia | ||

| Coreia do Sul | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Arábia Saudita | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o valor global atual do mercado de pastéis?

O mercado de pastéis foi avaliado em USD 42,12 bilhões em 2025, com projeções apontando para USD 51,13 bilhões até 2030.

Qual região lidera as vendas de pastéis mundialmente?

A Europa detém a maior participação com 39,60% da receita global de 2024, graças às tradições de confeitaria enraizadas e preferências premium do consumidor.

Qual região está crescendo mais rapidamente para pastéis?

A Ásia-Pacífico registra a maior TCAC a 8,56% até 2030, impulsionada por rendas crescentes e adoção de snacks de estilo ocidental.

Como as tendências de saúde estão influenciando a formulação de pastéis?

As marcas estão reformulando com ingredientes de rótulo limpo, substitutos de açúcar e receitas de dietas especiais para atender a demanda de 83% dos consumidores que buscam menor ingestão de açúcar.

Que formato de embalagem está ganhando tração em pastéis?

Embalagens de porção individual estão superando multipacotes com uma TCAC de 7,89% até 2030 porque apoiam controle de porção e lanches em movimento.

Como a tecnologia está ajudando fabricantes de pastéis?

Análise de causa raiz habilitada por IA reduziu o desperdício de produção em até 37%, melhorando margens em meio a preços voláteis de ingredientes.

Página atualizada pela última vez em: