インドのプラスチック包装市場の分析

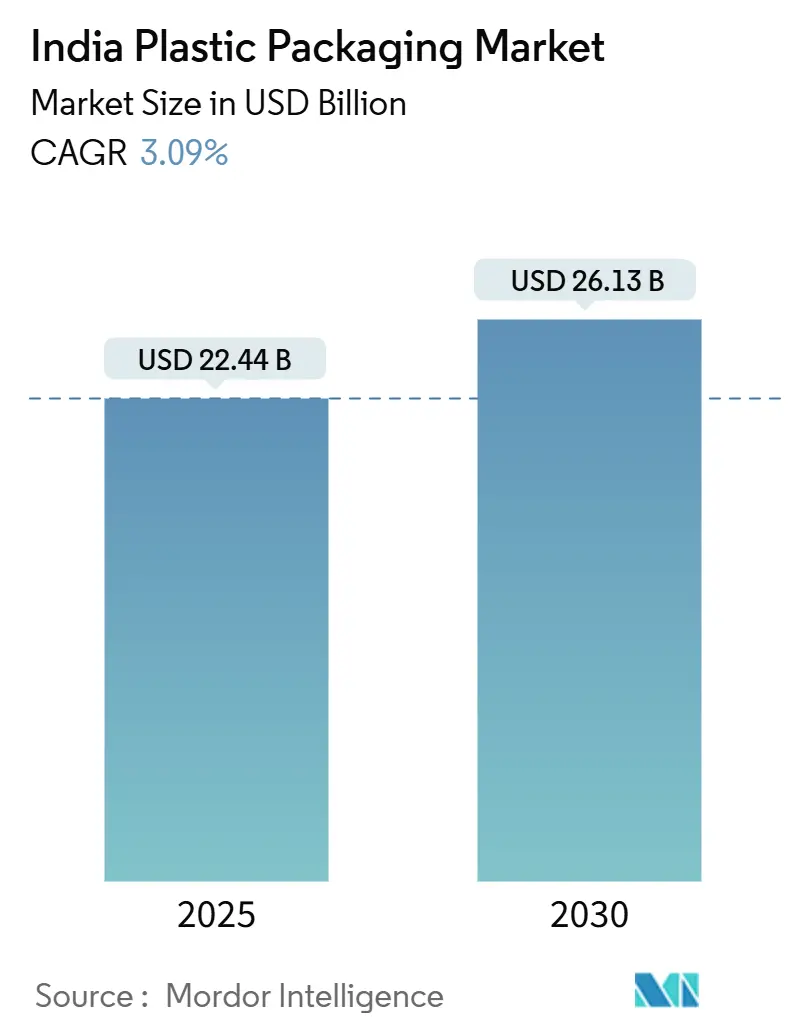

インドのプラスチック包装市場規模は、2025年に224.4億米ドルと推定され、予測期間中(2025〜2030年)の年平均成長率は3.09%で、2030年には261.3億米ドルに達すると予測されている。

プラスチックは最も著名な包装材料のひとつである。この素材は軽量かつ低コストであるため、あらゆるエンドユーザーの間で即座に際立った存在となった。

- プラスチック包装はインド包装業界の新時代の中心にある。その多目的な用途は、多くの産業で製品包装の基盤になりつつある。他の包装タイプに比べ、プラスチック包装容器は高い衝撃強度、剛性、バリア性といった独自の利点を備えており、これが近年のプラスチック包装市場を拡大している。

- ポリエチレンは主にポリ袋、プラスチックフィルム、ジオメンブレンなどの包装に使用される。軽量で部分結晶性の熱可塑性樹脂であり、高抵抗、低吸湿性、遮音性を持つ。低密度ポリエチレン(LDPE)は主にプラスチック袋の製造に使用される。LDPEポリエチレン袋は柔らかく柔軟性があり、ナチュラルカラーがある。これらの袋の需要は、柔軟性、透明性、高い衝撃強度、水とアルコール蒸気を除く弱いバリア性などの既知の特徴によるものである。耐熱性は弱いが、優れた電気特性と優れた耐薬品性がある。環境応力割れの傾向がある。

- パウチ包装は、非常に便利で持ち運びに便利なソリューションであるため、人気が高まっている。多くの買い物客は、従来の硬い包装よりも、柔軟性のあるスタンドアップパウチを好む。消費者は、過去10年間にスタンドアップパウチ(スナック、飲料、ベビーフード、工業用オイルや潤滑油用)の需要を飛躍的に伸ばした。包装タイプ特有のイノベーションが、市場の持続可能性をさらに後押ししている。

- インドではここ数年、飲料用パッケージ市場が大きく成長している。国全体の飲料包装トレンドの急速な変化は、市場の成長にとって極めて重要である。飲料包装の新しいトレンドは、構造的な変化に加え、ポストコンシューマーリサイクルのようなリサイクル素材の開発、顧客の受容性、安全性、新しい充填技術に焦点を当てている。耐熱性PETボトルの開発により、いくつかの飲料の保存性が向上した。

- しかし、インドのプラスチック包装市場は、主に環境問題の高まりによる規制基準のダイナミックな変化により、大きな挑戦を受けると予想される。政府はプラスチック包装廃棄物に関する国民の懸念に対応し、環境廃棄物を最小限に抑え、廃棄物管理プロセスを改善するための規制を実施している。

インドのプラスチック包装市場の動向

食品部門が大きなシェアを占める

- 食品業界におけるプラスチック包装の需要は、便利でコンパクトなソリューションの必要性、特に惣菜の人気上昇に牽引されている。丸型容器やサラダパックなど、さまざまな形状の密封トレーに包装されることが多いこれらの食品は、現在、持続可能で環境に優しい素材を使用する方向へと顕著にシフトしている。この戦略的な動きは、環境に配慮したパッケージング・ソリューションを求める消費者の嗜好に沿ったものであり、業界の中で市場の需要に応え、環境への影響を減らすことに取り組んでいることを示している。

- フレキシブル・パッケージングには、パウチ、袋、フィルム、ラップなど様々な形態があり、食肉、鶏肉、魚肉業界において、様々なカット、ポーションサイズ、包装形態に対応する多用途のパッケージング・ソリューションを可能にしている。これにより、ホールカットからソーセージやフィレのような加工品まで、幅広い製品の効率的な包装が可能になる。

- 高い栄養価を実現するため、チーズ、牛乳、ヨーグルトなど、栄養価の高い乳製品への消費者のシフトが進んでいることも、成長を後押ししていると思われる。その上、乳製品はビタミン、タンパク質、高吸収性カルシウムなどと長い間関連付けられてきた。これらの乳製品に含まれる数多くの生物学的に機能的な成分は、予測期間中に乳製品セグメントを強化すると予想される。

- さらに、プラスチックトレイや容器は、食堂、レストラン、家庭、オフィスなどの食品容器として数多くの産業で使用されている。レストランのような外食産業は、食品包装トレイをテイクアウトやデリバリーサービスに利用し、食品の安全性と見栄えを保証している。また、カフェやベーカリーのような他の分野では、製品の包装や陳列のためにこれらのトレイに依存し、顧客の利便性と魅力を向上させます。

- トレイは主に、食品業界では一次包装、二次包装に、医薬品や消費財では二次包装に使用されている。トレーと容器は、主に食品、飲料、ホスピタリティ産業における使い捨て市場の一部である。これらの製品は広く出回っており、価格も安く、使い捨て市場の大部分を占めている。

- メイク・イン・インディア構想の一環として、インド政府は食品加工分野への投資を優先・促進した。政府は、食品加工のサプライ・チェーンを改善するため、134のコールド・チェーン・プロジェクトと18のメガ・フード・パークを創設した。食品加工分野も、産業振興のために開始された1万インドルピー(13億5,000万米ドル)プログラムなどの最近の政府の施策により、堅調な発展軌道に乗っており、最終的には国内の軟質プラスチック包装の需要を高めている。

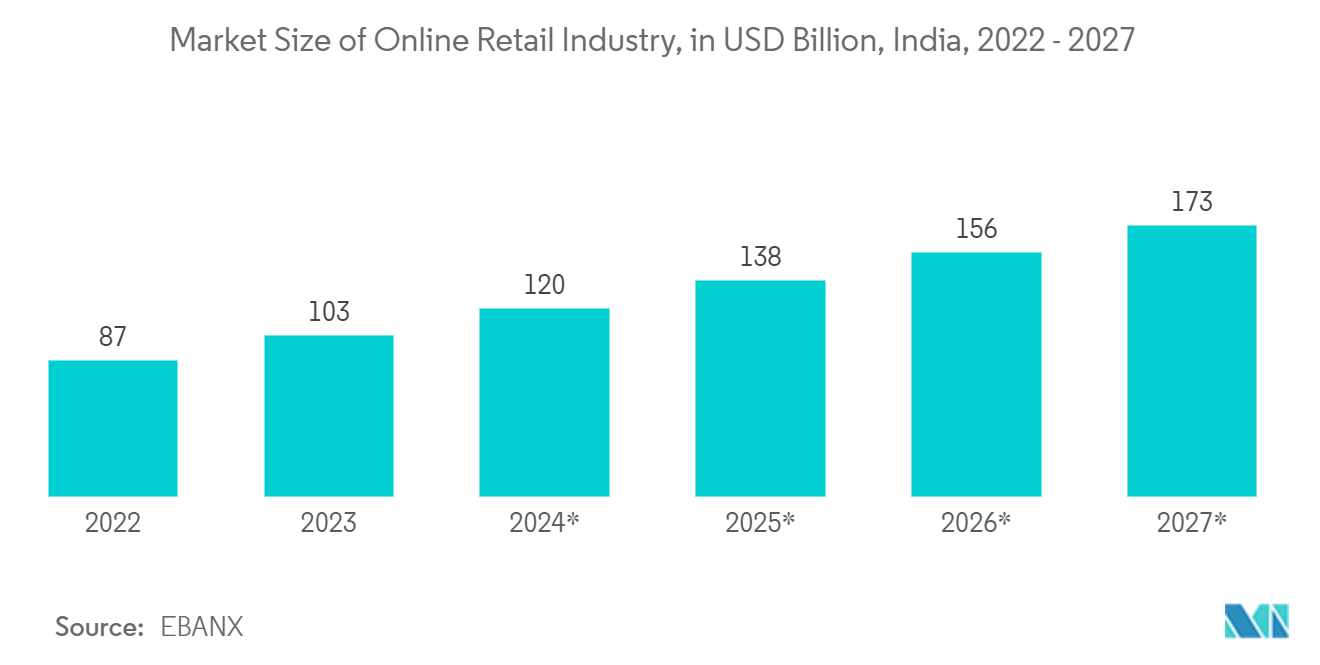

- インドにおける電子商取引の成長は、さまざまな食品に対する需要を生み出している。同国におけるオンライン小売売上高は、2022年の8,700万米ドルから大幅に増加し、2027年には1億7,300万米ドルに達すると予測されている。オンライン小売販売の増加は、インドで食品包装の需要が増加していることを示している。さらに、プラスチックボトルと容器は、包装された食品に長い保存期間を提供する能力により、食品産業において重要性を増している。

ボトル類が国内で力強い成長を遂げる

- 市場でボトルが広く使用されている産業には、食品、飲料、化粧品、工業、ヘルスケアなどが含まれる。飲料分野のペットボトル市場は、ボトル入り飲料水とノンアルコール飲料の需要増加により成長が見込まれている。

- ペプシコ・インディアは、同社の製品「ペプシ・ブラックが、炭酸飲料カテゴリーで初めてインドで製造される100%リサイクルPETペットボトルを導入すると発表した。この取り組みには、完全リサイクルボトルのペプシブラックのラベルとキャップは含まれていない。

- ペットボトル入り飲料水市場は、他の包装方法よりもコスト効率が良く、賞味期限が長く、使いやすいため、消費者の間でパッケージ入り飲料水に対する需要が高まっていることが背景にある。純粋な飲料水の必要性に対する一般消費者の意識が高まるにつれて、パッケージ飲料水やボトル入り飲料水のパッケージ産業は急速な成長を遂げている。

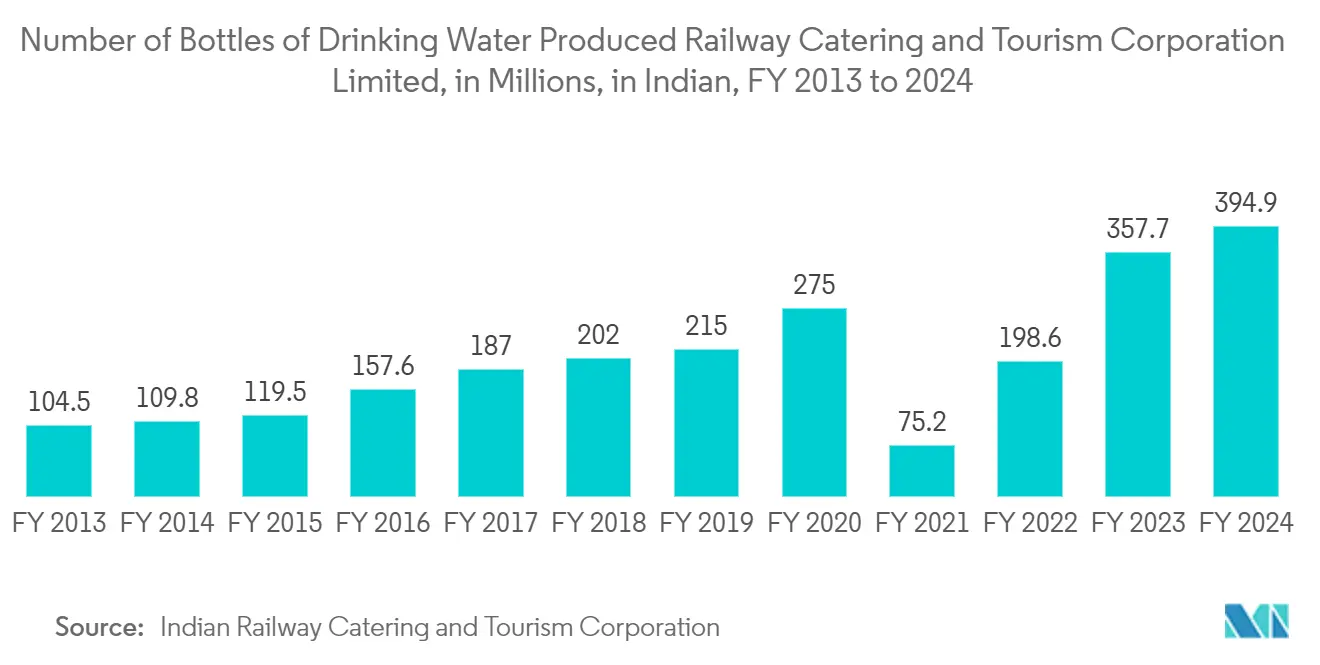

- ペットボトルは、炭酸飲料、ジュース飲料、フルーツジュース、スポーツドリンク、エナジードリンクなど様々なカテゴリーで大きな需要があり、その中でも水ボトルはインドで潜在的なシェアを示し、ペットボトル市場の成長を助けている。Indian Railways Catering and Tourism Corporation Limitedは、ペットボトル入り飲料水ブランド Rail Neer を立ち上げ、列車や駅で販売している。2021年の生産量は7,520万本で、2023年には3億5,770万本に増加し、この地域におけるペットボトル入り飲料水需要の有機的傾向を示している。

- ペットボトルは形を作るのが簡単だ。清涼飲料水のような加圧商品の入った箱は、強い内圧下でその形状を維持するのは難しい。しかし、技術の進歩、製造方法、材料の開発によって、プラスチックは圧力がかかってもどんな形にも成形できるようになった。 ペットボトルは落としても安全率が高く、軽量で透明、詰め替え可能である。回収の必要性がプラスチックのリサイクルを制約することもある。しかし、新しい技術により、より多くのプラスチックをリサイクルすることが可能になりつつある。

インドのプラスチック包装産業の概要

インドではプラスチック包装の需要が大幅に増加しているため、市場は断片化している。市場を支配している大手企業は、Aptar Group Inc.、Uflex Limited、Berry Global、Sealed Air Corporation、Constantia Flexiblesなどである。これらの企業は、市場シェアを維持するために技術革新を続け、戦略的パートナーシップを結んでいる。例えば。

- 2024年4月、Manjushree Technopack Limitedは、Oricon Enterprises Ltd.のプラスチック包装事業を企業価値5億2,000万インドルピー(629万米ドル)で買収する最終契約を締結した。買収された企業には、主に飲料に使用されるプラスチック容器とクロージャーのメーカーであるオリエンタルコンテナーズが含まれる。年間150億個近くの設備能力を持つこの買収により、キャップ・クロージャー分野におけるMTLの現在の市場シェアは倍増することになる。

- 2023年12月、米国のAptar Corporationの完全子会社であるAptar Pharmaは、東南アジア市場向けの生産能力を増強するため、インドのムンバイに新しい製造施設を設立した。東南アジアの医薬品顧客の製造能力を向上させ、より革新的な製品ソリューションを提供するため、その生産能力はさらに強化された。

インドのプラスチック包装市場のリーダー

Jindal Poly Films Limited

Uflex Limited

Aptar Group Inc.

Berry Global Group, Inc.

Amcor Group GmbH

- *免責事項:主要選手の並び順不同

.webp)

インドプラスチック包装市場ニュース

- 2024年1月コカ・コーラ・インディアと、インドを拠点とするコングロマリット、リライアンス・インダストリーズ・リミテッド(RIL)の小売部門であるリライアンス・リテールは、ポリエチレンテレフタレート(PET)回収・リサイクルの新たな取り組みを開始した。Bhool na Jana, Plastic Bottles Lautanaと名付けられたこの取り組みは、ムンバイとデリーにあるコカ・コーラ・インディアとリライアンス・リテールの店舗に逆自動販売機と回収ボックスを設置し、全国に展開する予定である。インド政府の「Swachh Bharatミッションの一環であるこの取り組みは、ムンバイ、デリーのSmart Bazaar、Sahara Bhandarを含む36店舗で開始された。

- 2023年10月インドCoca-Cola社は、炭酸飲料カテゴリーで100%再生ポリエチレンテレフタレート(rPET)製ボトルを発売。この新しいボトルは、コカ・コーラのボトリングパートナーであるMoon BeveragesとSLMG Beveragesが製造している。

インドのプラスチック包装産業のセグメント化

プラスチック包装は、材料の取り扱い、保管、移動中に製品を保護しながら、保護と情報提供をカバーし、パッケージの内容物に関する情報を提供する。この調査では、硬質および軟質のプラスチック包装の販売から得られる収益を通じて、プラスチック包装の需要を追跡している。また、規制や市場促進要因が成長に与える影響や成長を阻害する要因についても追跡調査している。

インドのプラスチック包装市場は、包装タイプ(硬質プラスチック、軟質プラスチック)、エンドユーザー(食品、飲料、ヘルスケア、パーソナルケア、家庭用、その他エンドユーザータイプ)、製品(ボトル・ジャー、トレイ・容器、パウチ、バッグ、フィルム・ラップ、その他製品タイプ)で区分されている。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)で提供される。

| フレキシブルプラスチック包装 |

| 硬質プラスチック包装 |

| 食べ物 |

| 飲料 |

| 健康管理 |

| パーソナルケアと家庭用品 |

| その他のエンドユーザー |

| ボトルと瓶 |

| トレイと容器 |

| ポーチ |

| バッグ |

| フィルムとラップ |

| その他の製品タイプ |

| 梱包タイプ別 | フレキシブルプラスチック包装 |

| 硬質プラスチック包装 | |

| エンドユーザー別 | 食べ物 |

| 飲料 | |

| 健康管理 | |

| パーソナルケアと家庭用品 | |

| その他のエンドユーザー | |

| 製品タイプ別 | ボトルと瓶 |

| トレイと容器 | |

| ポーチ | |

| バッグ | |

| フィルムとラップ | |

| その他の製品タイプ |

インドプラスチック包装市場調査 よくある質問

インドのプラスチック包装市場の規模は?

インドのプラスチック包装市場規模は、2025年には224.4億ドルに達し、年平均成長率3.09%で成長し、2030年には261.3億ドルに達すると予測される。

現在のインドのプラスチック包装市場規模は?

2025年、インドのプラスチック包装市場規模は224.4億ドルに達すると予想される。

インドのプラスチック包装市場の主要企業は?

Jindal Poly Films Limited、Uflex Limited、Aptar Group Inc.、Berry Global Group, Inc.、Amcor Group GmbHがインドのプラスチック包装市場で事業を展開している主要企業である。

このインドのプラスチック包装市場は何年をカバーし、2024年の市場規模は?

2024年のインドのプラスチック包装市場規模は217.5億米ドルと推定される。本レポートでは、インドのプラスチック包装市場の2020年、2021年、2022年、2023年、2024年の過去の市場規模を調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年のインドプラスチック包装市場規模を予測しています。

最終更新日:

インドプラスチック包装産業レポート

インドのプラスチック包装市場レポートは、包装タイプ、エンドユーザー、製品別に区分し、包括的な市場展望と産業概要を提供します。硬質プラスチックと軟質プラスチックの包装タイプをカバーし、食品、飲料、ヘルスケア、パーソナルケア、家庭用など様々なエンドユーザーに対応しています。また、ボトルやジャー、トレイや容器、パウチ、バッグ、フィルムやラップなどの異なる製品タイプも含まれる。

インドのプラスチック包装業界の市場規模と市場シェアを分析し、市場成長と市場細分化に関する洞察を提供します。レポートには詳細な業界展望と業界動向が含まれ、市場を牽引する主要要因に焦点を当てています。市場予測と市場予測を提供し、市場レビューと市場価値予測を提供します。

業界分析と業界調査を実施し、業界統計と業界情報を提供しています。また、市場リーダーとその役割についても論じています。この業界分析のサンプルは、無料レポートのPDFダウンロードとしてご利用いただけます。

このレポート例では、業界レポートや業界販売データを掲載し、調査会社にとって貴重な洞察を提供しています。市場データと市場概要に加え、詳細な市場予測も掲載しており、市場ダイナミクスの理解に役立ちます。レポートPDFには、関連する業界動向や市場細分化情報がすべて含まれており、市場の包括的な理解を確実にします。

全体として、当レポートはインドのプラスチック包装市場を理解するための重要な資料となり、詳細な業界分析、市場成長の洞察、市場展望を提供します。信頼性の高い市場データと業界統計に基づき、十分な情報に基づいた意思決定を行いたい関係者にとっては不可欠なツールです。

.webp)