インド硬質プラスチック包装市場の分析

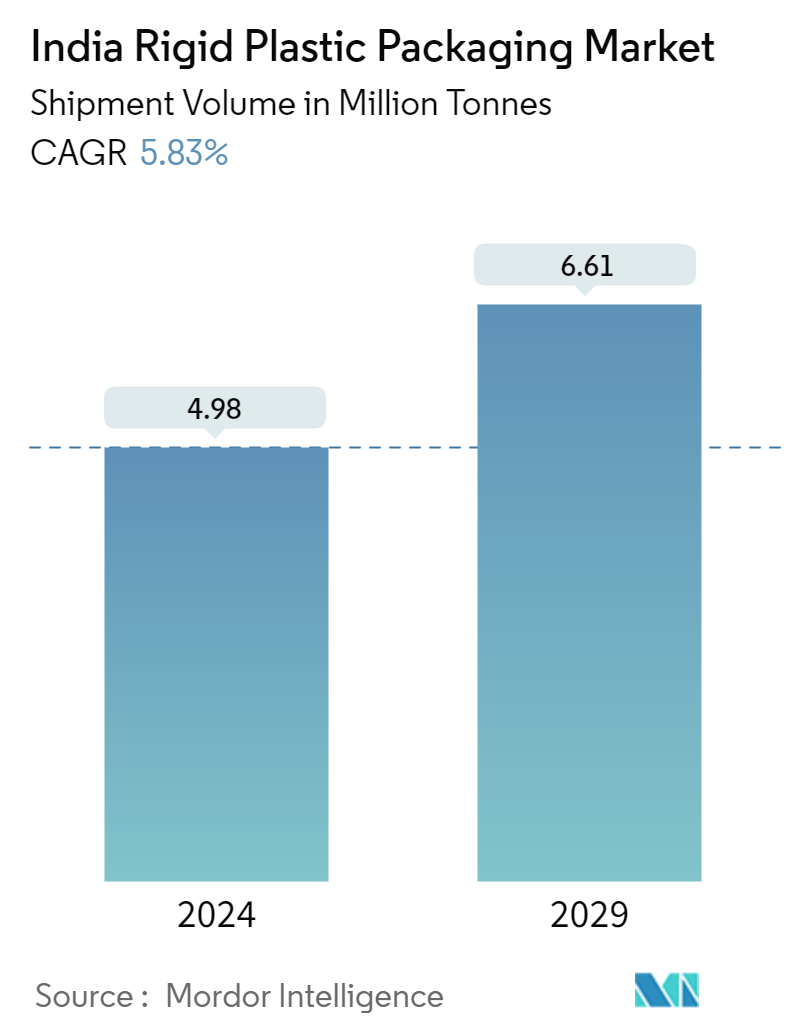

インドの硬質プラスチック包装市場規模は出荷量ベースで、2024の4.98 Million tonnesから2029までに6.61 Million tonnesへと、予測期間中(2024~2029)に5.83%のCAGRで成長すると予測される。

インドの硬質プラスチック包装市場は、主に食品・飲料やパーソナルケア製品を含む様々なエンドユーザー産業における硬質プラスチック製品の需要増加により、大きな成長が見込まれている。トレイ、浅皿、硬質プラスチック容器などの家庭用必需品もインド市場の成長に貢献している。

- 硬質プラスチック包装は、その手頃な価格、強靭性、軽量性により、国内で広く使用されている。PETやHDPEのような硬質プラスチックは、そのままリサイクル容器に入れることができる。軟包装はリサイクル可能とはいえ、硬質プラスチックに比べると環境にやさしくない。硬質プラスチック包装は全国のいくつかのエンドユーザー産業で採用されているため、市場は成長している。

- 硬質プラスチック包装市場のメーカー数は拡大している。硬質プラスチック包装の需要を牽引しているのは、環境に優しく持続可能な包装ソリューションを提供し、顧客の注目を集めようとする中小規模の市場参加者間の競争激化である。インドのこうした市場参加者は、その地位を維持するために様々な戦略を用いている。

- 硬質プラスチック包装の市場は、食品・飲料業界の台頭とともにインドで拡大している。食品・飲料業界とヘルスケア業界における包装された食事の需要が市場の成長を牽引している。都市化、可処分所得の増加、ライフスタイルの変化により、包装商品のニーズは着実に高まっている。これらの容器は食品の保存期間を延ばし、食品の安全性を確保するのにも役立っている。耐湿性や耐タンパー性などの特性により、ヘルスケア産業で人気が高まっている。

- ポリプロピレン(PP)は、同等の特性を持つ他のプラスチックよりもコスト効率が高い。その手頃な価格は、高い加工性と広く入手可能なことと相まって、PPを他のプラスチックに代わる競争力のある選択肢として位置づけています。その結果、PPはこの地域のボトル・容器メーカーの間で人気を集めている。

- 包装のような市場での幅広い用途を考えると、ポリプロピレン(PP)の需要は増加の一途をたどっている。これは、いくつかの市場プレーヤーがこの国で足場を拡大することを促すだろう。2023年12月、Nayara Energyはインドで2番目のPP製造工場を2024年前半に立ち上げると発表した。プレスリリースによると、総消費量640万トンのインドは、消費量の約25%に相当する約160万トンのポリプロピレンを輸入している。

- しかし、厳しい規制は、それほどではないにせよ、硬質プラスチック包装に問題をもたらす可能性がある。インド政府は環境監視を強化しており、持続可能な包装を推進するキャンペーンも始まっている。包装のわずかなミスでも商品に害を及ぼす可能性があるため、規制の遵守は極めて重要である。さらに、メーカーに経済的な悪影響を与える可能性もある。

インド硬質プラスチック包装市場の動向

ポリエチレンテレフタレート(PET)は堅調な成長が見込まれる

- ここ数年、全国的にPETの需要が非常に高まっている。PETの人気は、ミネラルウォーターやその他の飲料に再利用可能なパッケージを提供することで、より費用対効果の高い輸送プロセスを促進するといった利点に起因している。PETはその透明性と天然のCO2バリア性で知られ、ボトルやどんな形状にも簡単に成形できる汎用性を誇っている。製造業者は、着色剤、UVカット剤、酸素バリアー/スカベンジャー、その他の添加剤を取り入れることでPETの特性を高め、特定のブランド要件に合わせてボトルを調整することができる。

- PETのリサイクルはコスト削減だけでなく、環境面でも大きなメリットがあります。再生PET(rPET)プリフォームからボトルを製造する場合、バージンPETよりもエネルギー消費量が少ないため、コスト削減とカーボンフットプリントの削減につながります。この循環型経済のアプローチは、原材料への依存を減らし、廃棄物を削減し、多くの地域企業や政府の持続可能性の目標と共鳴する。

- 国内の大企業や中小企業が、PETの需要を強化するための取り組みを開始している。例えば、2024年1月、コカ・コーラ・インディアは、インドのコングロマリットであるリライアンス・インダストリーズ・リミテッド(RIL)の小売部門であるリライアンス・リテールと共同で、PET素材の回収とリサイクルに焦点を当てた新たな取り組みを発表した。

- PETボトルは、その耐久性とリサイクル可能性により、ガラスや従来のプラスチックボトルを凌駕し、水のパッケージング市場を支配している。この傾向は、水の包装において軽量で耐久性があり、費用対効果の高いPETが好まれるようになっていることを裏付けている。国際ボトルウォーター協会の報告書によると、ボトル入り飲料水の容器の約97%がプラスチックで、そのうち80%近くがPETである。

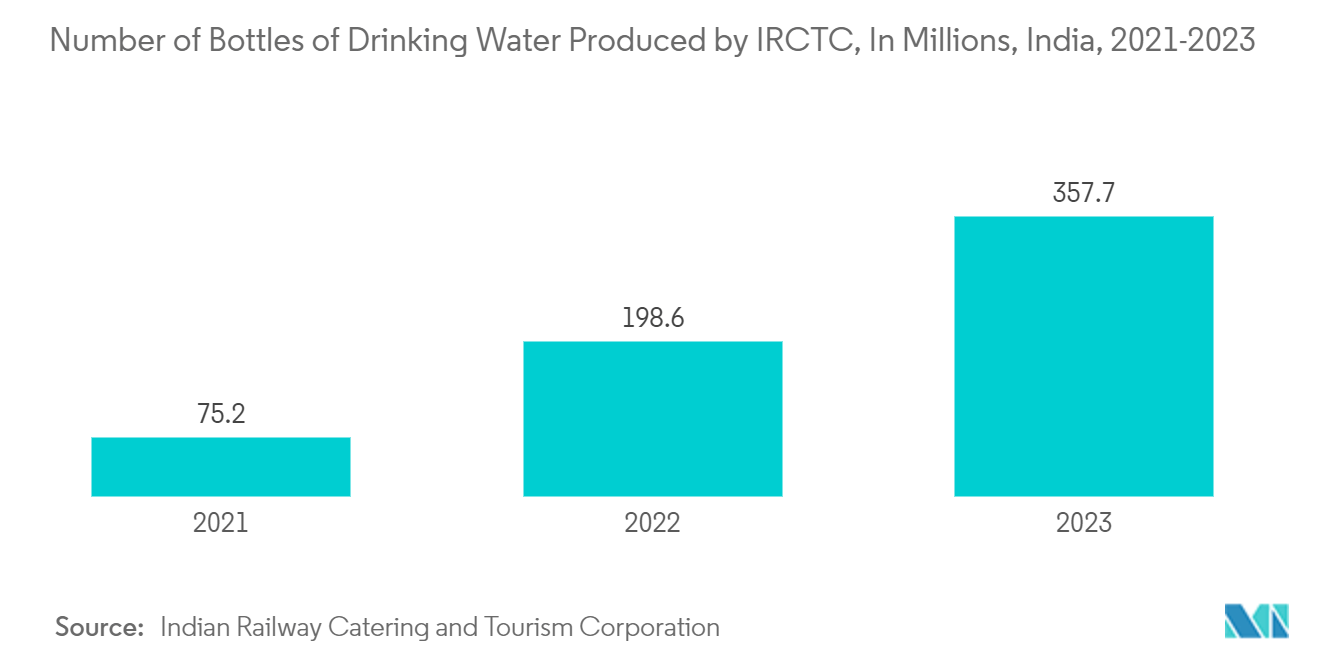

- この地域で最も人口が多く、急速に発展しているインドは、ボトル入り飲料水の消費量が大幅に増加している。Indian Railway Catering and Tourism Corporation Limited(IRCTC)は、主に列車内や駅で販売されるボトル入り飲料水ブランド「Rail Neerを発売した。ボトル入り飲料水の需要の高まりと鉄道部門の拡大に伴い、IRCTCは生産を拡大し、2021年の7,530万本から2023年には3億5,770万本に増加した。この消費増加傾向は予測期間中も続くと予想され、結果的にPETボトル需要を強化している。

食品分野が大きな市場シェアを占めると予想される

- インドの食品包装産業は主要産業のひとつである。ライフスタイルや人口動態の変化への対応、安価な労働力へのアクセス、原材料の無制限な入手可能性、輸出機会の拡大、食品包装業界の成長を促進する政府の取り組みなどにより拡大している。パンデミック、可処分所得の増加、加工食品を中心としたブランド品の裁量購入ニーズの増加、小売部門の活性化、国の後援などが、同国における食品包装産業の拡大に寄与した。

- インドでは働く女性の増加や、多忙なスケジュールによる外出先での消費へのシフトに伴い、包装食品の人気が高まっている。その結果、食品業界では独創的で環境に優しいパッケージの使用が増加すると予測され、今後数年間で硬質プラスチック食品容器の需要を促進する可能性がある。

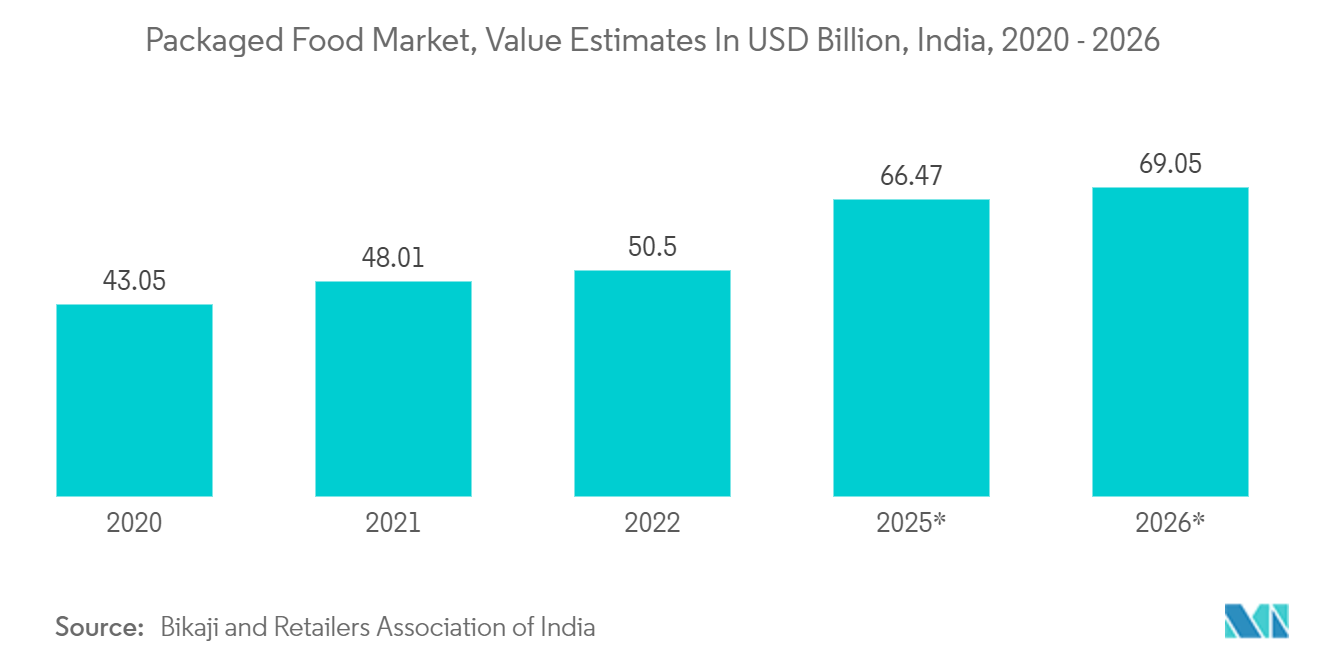

- Bikaji and Retailers Association of Indiaによると、インドにおける包装食品の市場価値は2026年までに約5兆7,980億インドルピー(690億5,000万米ドル)に増加すると予想されている。同国における包装食品の消費の増加に伴い、包装用プラスチックの利用が急増している。この成長の原動力となっているのは、都市化、消費者のライフスタイルの変化、小売部門の拡大といった要因である。

- 特にスーパーマーケットやコンビニエンスストアでの小売販売も、プラスチック容器入り加工食品の需要急増につながった。プラスチック包装されたこれらの製品の視認性と入手しやすさは、消費者の利便性と衝動買いの増加に寄与し、地域全体の硬質プラスチック包装市場のさらなる成長を促している。

- ZomatoとSwiggyは、インドのオンライン食品宅配市場で大きなシェアを持つ著名なオンライン食品宅配アプリの一つである。包装の受容性と革新性が高まる中、Zomato、Swiggy、Dunzoのような企業がオンラインフードデリバリー事業を模索している。インドのフードデリバリー企業は、高い配送コストと割引のために、ほとんどの注文で損失を出している。したがって、包装材料は、熱い食品を包装する目的のために経済的に考慮される重要な側面の一つである。

インド硬質プラスチック包装産業概要

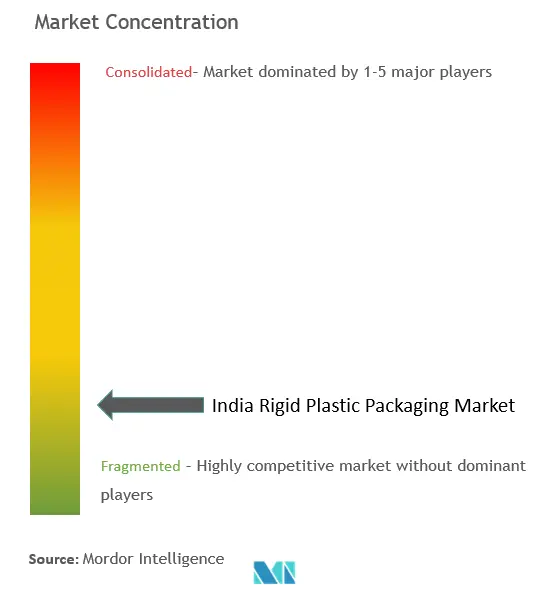

インドの硬質プラスチック包装市場は断片化されている。国内には多数の製造企業が進出しており、競争が激しい市場となっている。市場参入企業は、研究開発に投資し、新技術を製品に取り入れ、改良された消費者向け製品を提供することで、優位性を保とうとしている。戦略的提携、協定、合併、パートナーシップは、採用されている戦略の一部である。

- 2024年1月Mold-Tek Packagingは、硬質プラスチック包装能力を強化するため、ハリヤナ州、タミル・ナードゥ州、テランガナ州に新たな製造ユニットを開設した。さらに、マハラシュトラ州マハドに1,500トンの製造工場用地を確保。この工場はGrasim Industries社にペール缶を供給するためのもので、10月までに完成する予定である。これら4つのユニットが稼動すれば、2024-25年度末には総製造能力は54,000トンとなる。

- 2024年2月ピラミッドテクノプラスト社は、インドのマハラシュトラ州に10エーカーの土地を取得する覚書に調印した。この戦略的な動きは、ポリマードラム、中間バルクコンテナ(IBC)、MSドラムの生産能力を増強することを意図したものである。この拡張は、同社の事業を新たな州に多角化するだけでなく、同地域に費用対効果の高いサービスを約束するものでもある。

インド硬質プラスチック包装市場のリーダー

EPL Limited

Time Technoplast Ltd.

Amcor Rigid Plastics

Manjushree Technopack Ltd.

Mold-Tek Packaging Ltd

- *免責事項:主要選手の並び順不同

インド硬質プラスチック包装市場ニュース

- 2024年4月インドの硬質プラスチック包装メーカーManjushree Technopack Limited(MTL)は、Oricon Enterprises Limitedのプラスチック包装部門を買収することで最終合意した。オリエンタル・コンテナーズは、飲料用PETボトルの中間形態であるプラスチック・キャップ、クロージャー、プリフォームの製造に特化している。この買収により、MTLはキャップ・クロージャー分野での市場シェアを倍増させ、年間約150億個という素晴らしい設備能力を持つ市場リーダーとしての地位を確立する。

- 2023年6月コカ・コーラ・インディアは、100%再生ポリエチレンテレフタレート(rPET)製のボトルに詰められたボトル入り飲料水「キンレイを発売。各ボトルには、100%食品用リサイクルプラスチックを使用 というラベルが目立つように貼られている。この取り組みは、環境におけるプラスチック廃棄物を大幅に削減することを目的としている。

インド硬質プラスチック包装産業のセグメント化

インドの硬質プラスチック包装市場に関する調査は、食品、フードサービス、飲料、ヘルスケア、パーソナルケア、化粧品、建築・建設、自動車、その他のエンドユーザー産業に対応する硬質プラスチック包装製品の需要を追跡している。硬質プラスチックには様々なグレードがあり、ポリエチレン、ポリプロピレン、ポリ塩化ビニル、ポリエチレンテレフタレート、バイオプラスチックなど、包装される製品の種類によって素材の組み合わせが異なる。

インドの硬質プラスチック包装市場は、樹脂の種類(ポリエチレン(PE)(低密度ポリエチレン(LDPE)&直鎖状低密度ポリエチレン(LDPE))で区分される。直鎖状低密度ポリエチレン(LLDPE)、高密度ポリエチレン(HDPE))、ポリエチレンテレフタレート(PET)、ポリプロピレン(PP)、ポリスチレン(PS)、発泡ポリスチレン(EPS)、ポリ塩化ビニル(PVC)、その他の樹脂タイプ)、製品タイプ(ボトル・ジャー、トレイ・容器、キャップ・クロージャー、中間バルク容器(IBC)、ドラム、パレット、その他の製品タイプ)、エンドユーザー産業(食品(キャンディ・菓子、冷凍食品、生鮮食品、冷凍食品、生鮮食品))で区分される。食品(キャンディ・菓子、冷凍食品、生鮮食品、乳製品、ドライ食品、食肉・鶏肉・魚介類、ペットフード、その他食品)、フードサービス、飲料、ヘルスケア、化粧品・パーソナルケア、産業、建築・建設、自動車、その他エンドユーザー産業)。市場規模および予測は、上記の全セグメントについて数量(トン)ベースで提供されている。

| ポリエチレン(PE) | 低密度ポリエチレン (LDPE) と直鎖状低密度ポリエチレン (LLDPE) |

| 高密度ポリエチレン (HDPE) | |

| ポリエチレンテレフタレート(PET) | |

| ポリプロピレン(PP) | |

| ポリスチレン(PS)と発泡ポリスチレン(EPS) | |

| ポリ塩化ビニル(PVC) | |

| その他の樹脂の種類 |

| ボトルと瓶 |

| トレイと容器 |

| キャップとクロージャー |

| 中間バルクコンテナ(IBC) |

| ドラム |

| パレット |

| その他の製品タイプ |

| 食べ物** | キャンディ・菓子 |

| 冷凍食品 | |

| 新鮮な農産物 | |

| 乳製品 | |

| 乾燥食品 | |

| 肉、鶏肉、魚介類 | |

| ペットフード | |

| その他の食品 | |

| フードサービス | |

| 飲料 | |

| 健康管理 | |

| 化粧品・パーソナルケア | |

| 工業(化学、農業、石油・潤滑油など) | |

| 建築・建設 | |

| 自動車 | |

| その他のエンドユーザー産業 |

| 樹脂の種類別 | ポリエチレン(PE) | 低密度ポリエチレン (LDPE) と直鎖状低密度ポリエチレン (LLDPE) |

| 高密度ポリエチレン (HDPE) | ||

| ポリエチレンテレフタレート(PET) | ||

| ポリプロピレン(PP) | ||

| ポリスチレン(PS)と発泡ポリスチレン(EPS) | ||

| ポリ塩化ビニル(PVC) | ||

| その他の樹脂の種類 | ||

| 製品タイプ別 | ボトルと瓶 | |

| トレイと容器 | ||

| キャップとクロージャー | ||

| 中間バルクコンテナ(IBC) | ||

| ドラム | ||

| パレット | ||

| その他の製品タイプ | ||

| 最終用途産業別 | 食べ物** | キャンディ・菓子 |

| 冷凍食品 | ||

| 新鮮な農産物 | ||

| 乳製品 | ||

| 乾燥食品 | ||

| 肉、鶏肉、魚介類 | ||

| ペットフード | ||

| その他の食品 | ||

| フードサービス | ||

| 飲料 | ||

| 健康管理 | ||

| 化粧品・パーソナルケア | ||

| 工業(化学、農業、石油・潤滑油など) | ||

| 建築・建設 | ||

| 自動車 | ||

| その他のエンドユーザー産業 | ||

インド硬質プラスチック包装市場調査FAQ

インドの硬質プラスチック包装市場の規模は?

インドの硬質プラスチック包装市場規模は、2024年には498万トンに達し、年平均成長率5.83%で成長し、2029年には661万トンに達すると予測される。

現在のインド硬質プラスチック包装市場規模は?

2024年、インドの硬質プラスチック包装市場規模は498万トンに達すると予想される。

インドの硬質プラスチック包装市場の主要企業は?

EPL Limited、Time Technoplast Ltd.、Amcor Rigid Plastics、Manjushree Technopack Ltd.、Mold-Tek Packaging Ltd.がインドの硬質プラスチック包装市場で事業を展開している主要企業である。

このインドの硬質プラスチック包装市場は何年を対象とし、2023年の市場規模は?

2023年のインド硬質プラスチック包装市場規模は469万トンと推定される。本レポートでは、インドの硬質プラスチック包装市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のインド硬質プラスチック包装市場規模を予測しています。

最終更新日:

インド硬質プラスチック包装産業レポート

インドの硬質プラスチック包装市場レポートは、ポリエチレン(PE)、ポリエチレンテレフタレート(PET)、ポリプロピレン(PP)、ポリスチレン(PS)、ポリ塩化ビニル(PVC)、その他の樹脂タイプなどの樹脂タイプ別に包括的な分析を提供しています。また、ボトル・ジャー、トレイ・容器、キャップ・クロージャー、中間バルク容器(IBC)、ドラム缶、パレットなどの製品タイプ別に分類しています。さらに、食品、フードサービス、飲料、ヘルスケア、化粧品・パーソナルケア、工業、建築・建設、自動車、その他のエンドユーザー産業別に市場を区分している。

市場規模や市場シェアについても詳細に論じており、市場成長や市場動向についての洞察を提供しています。市場レポートには市場分析と業界レポートが含まれ、業界の展望と業界動向を強調しています。世界市場の視点も考慮し、市場予測と業界概要を提供しています。市場調査と業界分析は当レポートの重要な構成要素であり、市場リーダーと市場セグメンテーションの徹底的な理解を提供します。

レポートには業界情報と業界統計が含まれ、市場価値と市場予測を明確に示します。市場展望と市場セグメンテーションの理解に不可欠な市場レビューと市場データを提供しています。レポート例とレポートPDFのダウンロードが可能で、調査会社や業界販売に関する詳細な洞察を提供します。

業界レポートや業界研究では、業界規模や業界動向を包括的に把握することができます。市場予測や市場成長について考察し、成長率や市場展望を浮き彫りにします。市場概要と市場予測は、業界の将来についての貴重な洞察を提供します。市場力学を理解する上で不可欠な、詳細な市場細分化と市場価値分析を掲載しています。

まとめると、本レポートはインドの硬質プラスチック包装市場を理解するための貴重な資料であり、詳細な産業情報、産業統計、産業展望を提供します。市場データと市場レビューにより、市場動向と市場成長を明確に把握することができます。市場価値と市場区分の包括的な分析を提供し、業界リーダーや調査会社にとって不可欠なレポートです。