APAC電気自動車市場分析

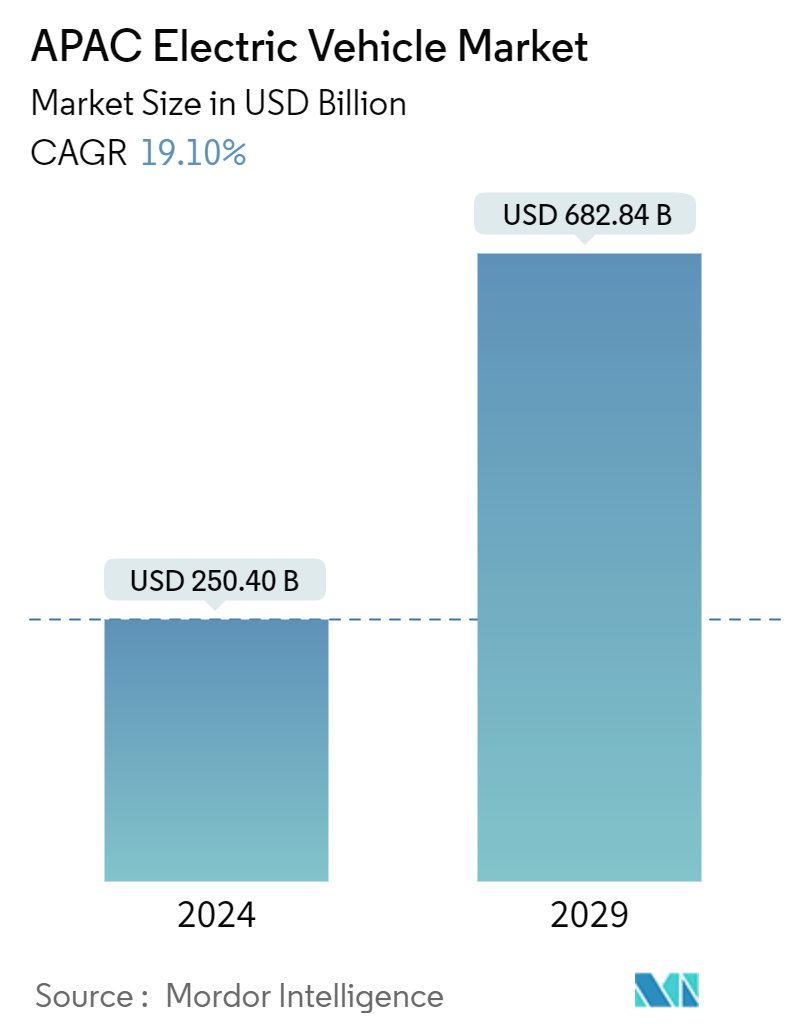

APACの電気自動車市場規模は、2024のUSD 250.40 billionと推定され、2029までにはUSD 682.84 billionに達し、予測期間中(2024~2029)に19.10%のCAGRで成長すると予測される。

アジア太平洋地域の電気自動車市場は近年着実に成長している。長期的には、電気自動車に対する需要の高まり、充電インフラの増加、ネット・ゼロ・エミッション・カーボン目標を達成するための電気充電インフラを促進する政府による厳格な政策が、市場成長を促進する可能性がある。これらの傾向は、予測期間を通じてアジア太平洋地域の電気自動車市場を前進させると予想される。

自動車検査登録情報協会(日本)によると、日本における電気乗用車の使用台数は2022年の138.33千台から2023年には162.39千台に増加し、EV販売台数の急激な増加に寄与している。

注目すべきは、一部の国では電気自動車の総所有コストベースでの競争力が徐々に高まっていることである。いくつかの政府は、自動車市場の低迷から電気自動車購入を 緩和する財政的インセンティブを提供または延長した。

電気自動車に対する需要の高まりを受けて、企業は新製品の技術的進歩や生産能力の拡大に注力している。

たとえば、電気自動車の最大消費国のひとつであるインドでは、2024年にタタ・ハリアーEV、マルチ・スズキeVX、その他さまざまな電気自動車などの新モデルが発売される見込みである。

EV販売の伸びを考慮し、企業は研究開発活動や製品投入に巨額の投資を行い、アジア太平洋地域のEV充電インフラを促進するイニシアティブをとっている。例えば。

- 2023年11月、電気自動車(EV)充電ソリューション・プロバイダーであるXCharge Groupは、大阪で開催されたスマートエネルギーWeekで、BYDと提携して210kWのバッテリー一体型DC充電器ネットゼロシリーズ(NZS)を発表し、日本市場に対応した。

APAC電気自動車市場動向

乗用車セグメントが市場で最も高いシェアを占める

ガソリン代の高騰により、電気乗用車の使用は各国で急激に増加している。さらに、多くの国の政府や企業は、持続可能な未来という目標を達成するために、将来的にICE車の使用を完全に禁止し、道路での電気利用を促進することに注力している。

さらに、電気自動車政策を通じて、多くの政府が電気乗用車の販売に対して免税や財政的インセンティブを提供している。例えば。

- 2030年までに新車販売台数の少なくとも30%を電気自動車(EV)が占めるようにするという目標を掲げた「EV30 at 30キャンペーンを実施している。

現在進行中の移行と技術の進歩により、新時代の電気自動車は、走行距離が長く、メンテナンスが少なく、信頼性の高いパワートレインの設計とアプローチが完全に革新的なものとなっている。このシナリオを考慮し、さまざまな企業が新モデルの発売に取り組んでいる。例えば、。

- 2024年3月、アウディは2024年モデルのアウディQ4 e-tronとQ4 Sportback e-tronのリフレッシュを発表した。 同様に2024年3月、BMWはインド市場向けに電気自動車SUVのiXを発表した。

- 2023年6月、インドネシア電気自動車産業協会(Periklindo)がASEAN電気自動車連盟(AFEVA)に加盟した。フィリピンのフィリピン電気自動車協会(EVAP)とマレーシアのマレーシア電気自動車協会(EVAM)は、インドネシア電気自動車工業会を歓迎することで合意した。インドネシアEV産業協会がAFEVA、EVAM、EVAPへの加盟を正式に表明したペリクリンド電気自動車ショーの期間中、ペリクリンドとこの地域のEV産業をさらに推し進める方法について話し合う機会があった。

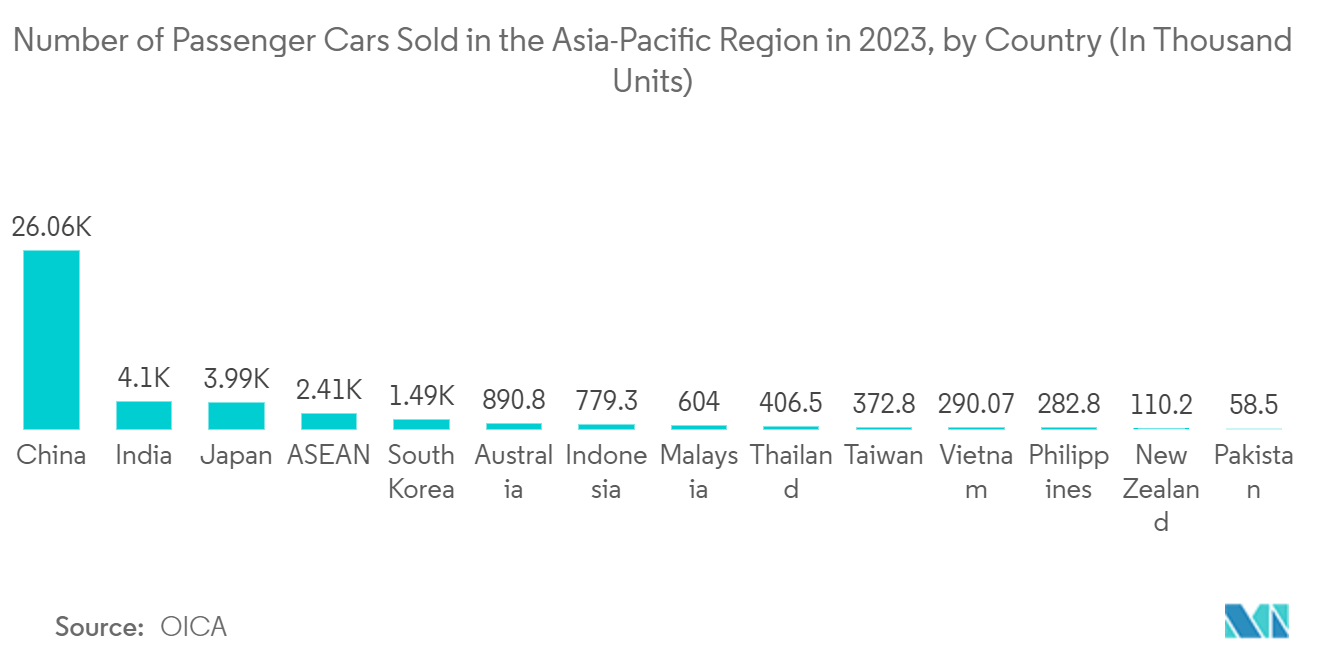

中国がアジア太平洋市場を支配

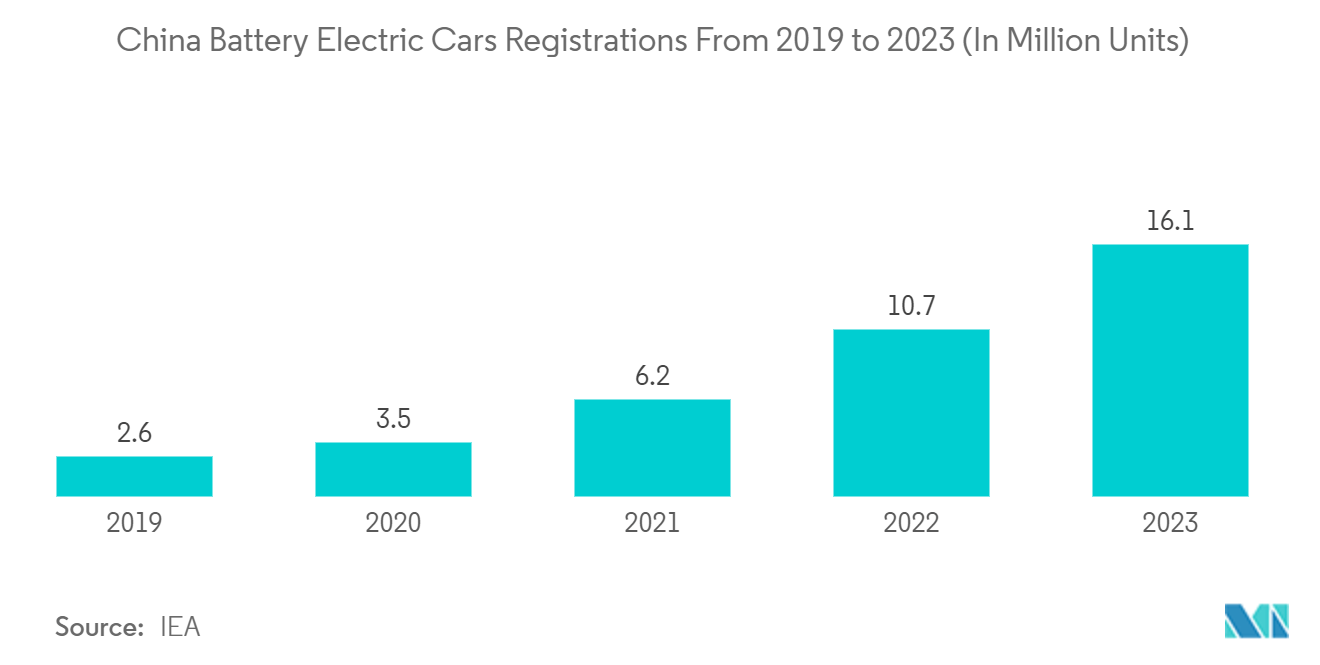

電気自動車への需要が急速に高まるなか、消費者の嗜好の変化により、中国は最大の電気自動車市場となっている。中国の自動車産業は急成長を遂げており、世界の自動車市場において中国の果たす役割はますます重要になっている。CAAMによると、2023年、中国の自動車生産・販売台数は過去最高を更新した。新型EVの販売台数は急成長を維持し、900万台を超え、市場シェアは30%に達した。

長江の水を移動させる全長200キロのトンネルを持つ南北水移動プロジェクトや松雅湖生態新城など、中国最大のプロジェクトのいくつかは、様々な建設機械を必要とするため、建設に使用される電気商用車の成長を後押しする。

中国における電気自動車の成長を考慮し、さまざまな企業が競争に勝ち残るために新製品を発表している。例えば:。

- 2023年12月、中国企業のシャオミは初の電気自動車を発表し、世界トップ5の自動車メーカーになる計画を発表した。

電気自動車の成長に伴い、企業や政府は充電インフラの拡充に巨額の投資を行っている。例えば:。

- 中国は年間販売台数、生産台数ともに世界最大の自動車市場であり続け、国内生産台数は2025年までに3,500万台に達すると予想されている。 中国汽車工業協会のデータによると、2023年の中国の自動車生産台数は前年比11.6%増の3,016万台を超え、販売台数は12%増の3,009万台を超える。

- ファーウェイ・テクノロジーズは2024年2月、中国に1年間で10万基の電気自動車用急速充電ステーションを設置するための戦略とロードマップを発表した。

- 中国は世界最大の充電インフラネットワークでもある。2023年6月、国務院弁公室は、質の高い充電インフラ・システムのさらなる確立に関する指導意見を発表した。

APAC電気自動車産業概要

アジア太平洋地域の電気自動車市場は、同地域で確立されたプレーヤーによって統合され、主導されている。各社は市場での地位を維持するため、新製品の発売、提携、合併などの戦略を採用している。同市場の主要企業には、トヨタ自動車、テスラ・モーターズ、日産自動車、BYD Co.Ltd.、Honda Motor Company Ltd.、General Motors Group、Hyundai Kia Automotive Groupなどである。例えば。

- 2023年9月、中国のEVメーカーNioは、Forsevenとの技術ライセンス契約を発表した。この契約により、電気自動車の新興企業はNioの技術情報とソフトウェアを研究および車両製造に使用するライセンスを得ることになる。

- 2023年11月、トヨタ自動車はタイ政府と協力し、カーボンニュートラルの目標を達成しながら、タイをASEANにおける電気自動車生産の主要拠点にすることを約束した。

- 2023年5月、日産タイランドはコンケン大学(KKU)および三菱商事タイランドと、EVのモビリティ以外のメリットを促進するための覚書を締結した。

- 2023年4月、SAIC Motor-CPとMG Sales Thailandは、チョンブリ工場の75ライの工場スペースを自動車部品とバッテリー製造工場のパートナーシップ開発エリアに転換するため、新エネルギー工業団地を建設した。

- 2023年7月、Tresa Motorsは、中型・大型電気トラックに使用されている軸流モーターのプラットフォームを採用した、初の電気トラックモデルVO.1を発表した。

APAC電気自動車市場のリーダーたち

Toyota Motor Corporation

Tesla Inc

Honda Motor Company

BYD Auto Co., Ltd

BMW AG

- *免責事項:主要選手の並び順不同

APAC電気自動車市場ニュース

- 2024年1月BYD、インドネシアに13億ルピアの投資でEV生産工場を建設する計画を発表。

- 2024年11月起亜自動車は、新型電気自動車EV5を中国で発売した。EV5は、TeslaのModel Yを含む市場リーダーに対抗することが期待されている。

- 2024年1月マルチ・スズキ・インディアは、インドのグジャラート州に年間100万台生産可能な自動車生産施設を建設する意向で、投資額は約35,000インドルピー(42億米ドル)と見積もられる。

- 2023年10月ステランティスは、中国の電気自動車新興企業リープモーター(Leapmotor)に16億米ドルを投資し、20%の株式を取得する計画を発表した。中国国外でのLeapmotor車の製造・販売のため、合弁会社を設立する予定。

- 2023年12月起亜自動車は、インド市場で電気自動車SUV EV9を2024年に発売すると発表した。

- 2023年9月Mercedes-Benz EQE SUVがインドで発売され、フル装備の1つのバリエーションと9つのカラースキームが用意される。

APAC電気自動車産業セグメント

電気自動車(EV)は、燃料とガスを燃焼させて発電する内燃エンジンの代わりに、電気モーターで作動する。公害の増加、地球温暖化、天然資源の枯渇により、EVは地域全体で現行世代の自動車に取って代わる選択肢になりつつある。

アジア太平洋地域の電気自動車市場は、推進力タイプ、車両タイプ、充電タイプ、国別に区分される。

推進力タイプ別では、市場はバッテリー電気自動車、ハイブリッド電気自動車、プラグインハイブリッド電気自動車、燃料電池電気自動車に区分される。車両タイプ別では、市場は乗用車と商用車に区分される。充電タイプ別では、市場は普通充電と急速充電に区分される。国別では、市場は中国、インド、日本、韓国、その他のアジア太平洋地域に区分される。

本レポートでは、上記のすべてのセグメントについて、金額(米ドル)および数量(台数)の市場規模および予測を提供しています。

| バッテリー電気自動車 |

| ハイブリッド電気自動車 |

| 燃料電池電気自動車 |

| プラグインハイブリッド電気自動車 |

| 乗用車 |

| 商用車 |

| 通常充電 |

| 急速充電 |

| 中国 |

| インド |

| 日本 |

| 韓国 |

| その他のアジア太平洋地域 |

| 推進タイプ | バッテリー電気自動車 |

| ハイブリッド電気自動車 | |

| 燃料電池電気自動車 | |

| プラグインハイブリッド電気自動車 | |

| 車両タイプ | 乗用車 |

| 商用車 | |

| 充電タイプ | 通常充電 |

| 急速充電 | |

| 国 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他のアジア太平洋地域 |

アジア太平洋地域の電気自動車市場に関する調査FAQ

APACの電気自動車市場の規模は?

APACの電気自動車市場規模は2024年に2,504億ドルに達し、2029年には年平均成長率19.10%で6,828億4,000万ドルに達すると予想される。

現在のAPAC電気自動車市場規模は?

2024年、APACの電気自動車市場規模は2,504億ドルに達すると予想される。

APAC電気自動車市場の主要プレーヤーは?

トヨタ自動車、テスラ、本田技研工業、比亜迪汽車(BYD)、BMW AGは、APAC電気自動車市場に参入している主要企業である。

このAPAC電気自動車市場は何年をカバーし、2023年の市場規模は?

2023年のAPAC電気自動車市場規模は2,025億7,000万米ドルと推定される。本レポートでは、APAC電気自動車市場の過去の市場規模(2019年、2020年、2021年、2022年、2023年)を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のAPAC電気自動車市場規模を予測しています。

アジア太平洋(EV)電気自動車市場におけるバッテリー技術進歩の機会は?

アジア太平洋(EV)電気自動車市場におけるバッテリー技術進歩の機会は、a) 充電時間の高速化に注力 b) 長距離用バッテリー

アジア太平洋(EV)電気自動車市場におけるバッテリー技術進歩の機会は?

アジア太平洋(EV)電気自動車市場におけるバッテリー技術進歩の機会は、a) 充電時間の高速化への注力 b) 長距離用バッテリー

最終更新日:

APAC電気自動車産業レポート

アジア太平洋地域の電気自動車産業は、技術の進歩、政府の支援政策、環境意識の高まりに後押しされ、目覚ましい急成長を遂げている。急成長する経済圏を抱えるこの地域では、EVが先導役となり、交通手段の変革が進んでいる。充電インフラの整備、バッテリー技術の革新、技術系企業と自動車メーカーとの協業により、EVはより身近で手頃なものとなっている。補助金や税制優遇措置などの政府の取り組みが市場をさらに押し上げ、アジア太平洋地域を持続可能なモビリティの世界的リーダーとして位置付けている。Mordor Intelligence™ Industry Reportsによると、APAC電気自動車市場は市場シェア、市場規模、収益において著しい成長を遂げており、前向きな予測見通しがそれを裏付けている。過去のデータや市場予測を含む包括的な分析については、Mordor Intelligence™の無料レポートPDFダウンロードをご利用ください。