Taille du marché des biofongicides

| Période d'étude | 2017 - 2029 | |

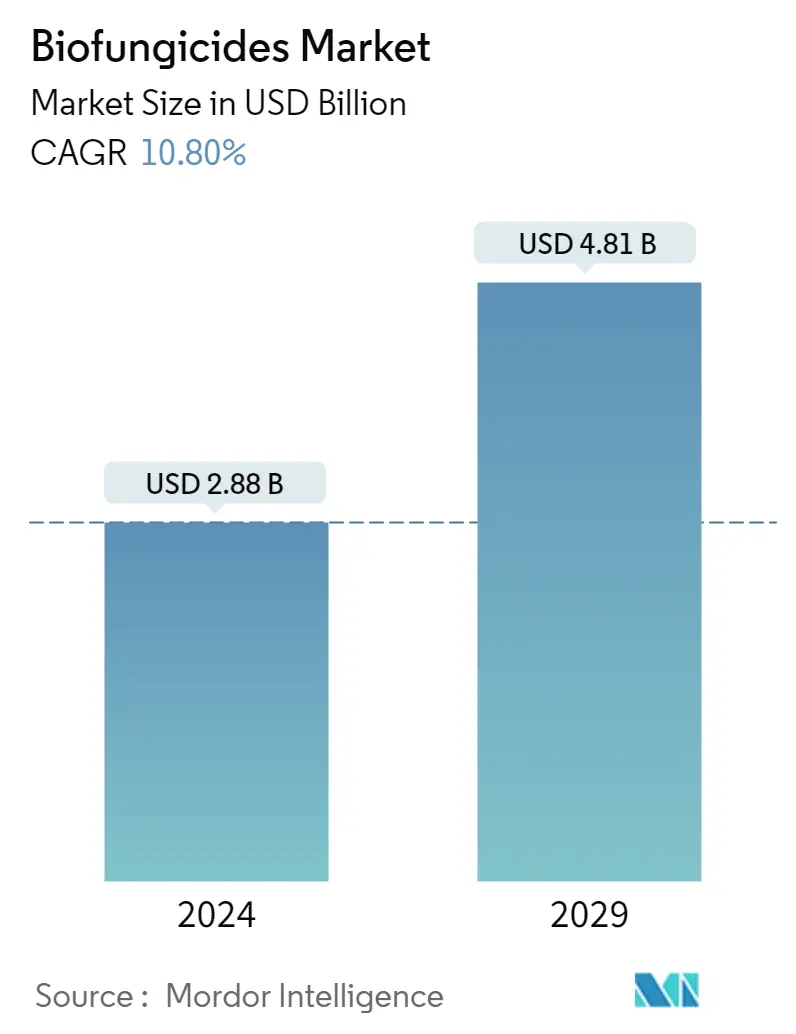

| Taille du Marché (2024) | 3.52 Milliards de dollars | |

| Taille du Marché (2029) | 5.84 Milliards de dollars | |

| Plus grande part par type de culture | Cultures en rangs | |

| CAGR (2024 - 2029) | 10.80 % | |

| Plus grande part par région | L'Europe | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des biofongicides

La taille du marché des biofongicides est estimée à 2,88 milliards USD en 2024 et devrait atteindre 4,81 milliards USD dici 2029, avec une croissance de 10,80 % au cours de la période de prévision (2024-2029).

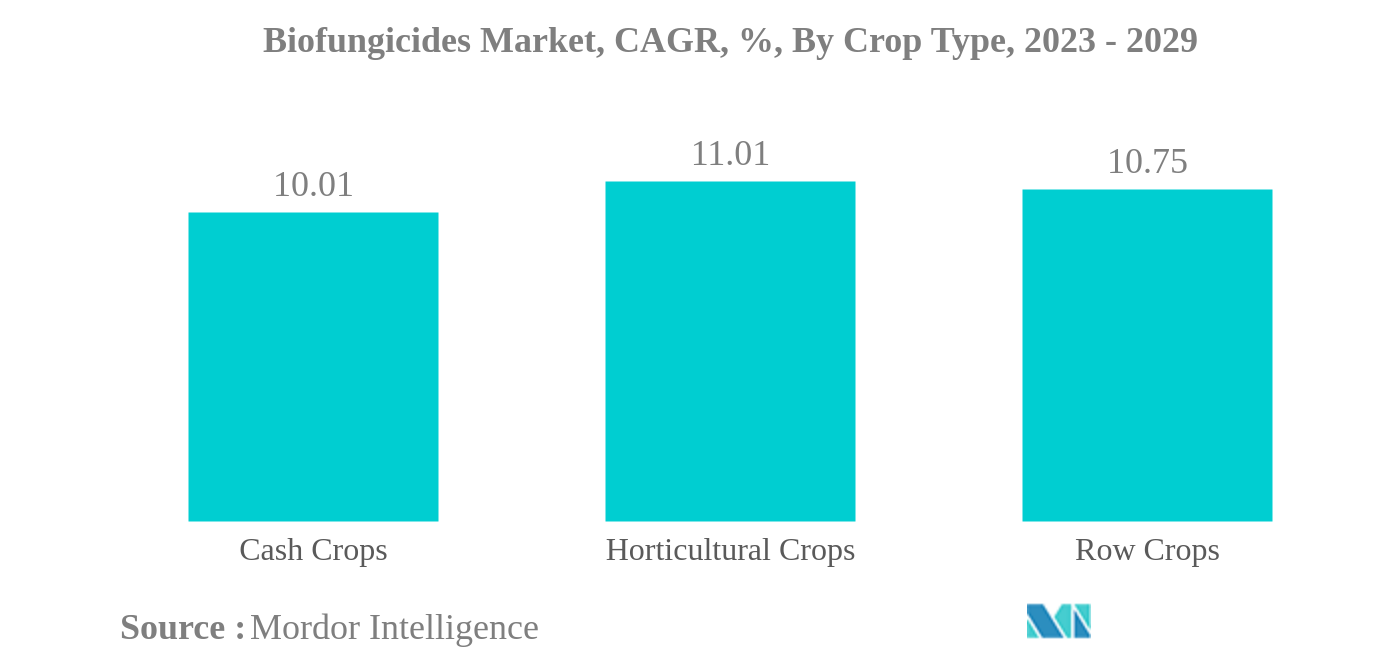

- Les cultures en rangs sont le type de culture le plus important Les principales cultures en rangs cultivées dans le monde sont lorge, le maïs, le blé, le colza, le seigle, le tournesol, le soja et le riz, représentant 84,8 % du marché mondial des biofongicides en 2022.

- Les cultures horticoles sont le type de culture à la croissance la plus rapide La culture protégée de fruits et légumes dans des serres modernes est considérée comme un système de production alimentaire hautement durable et de plus en plus utilisé.

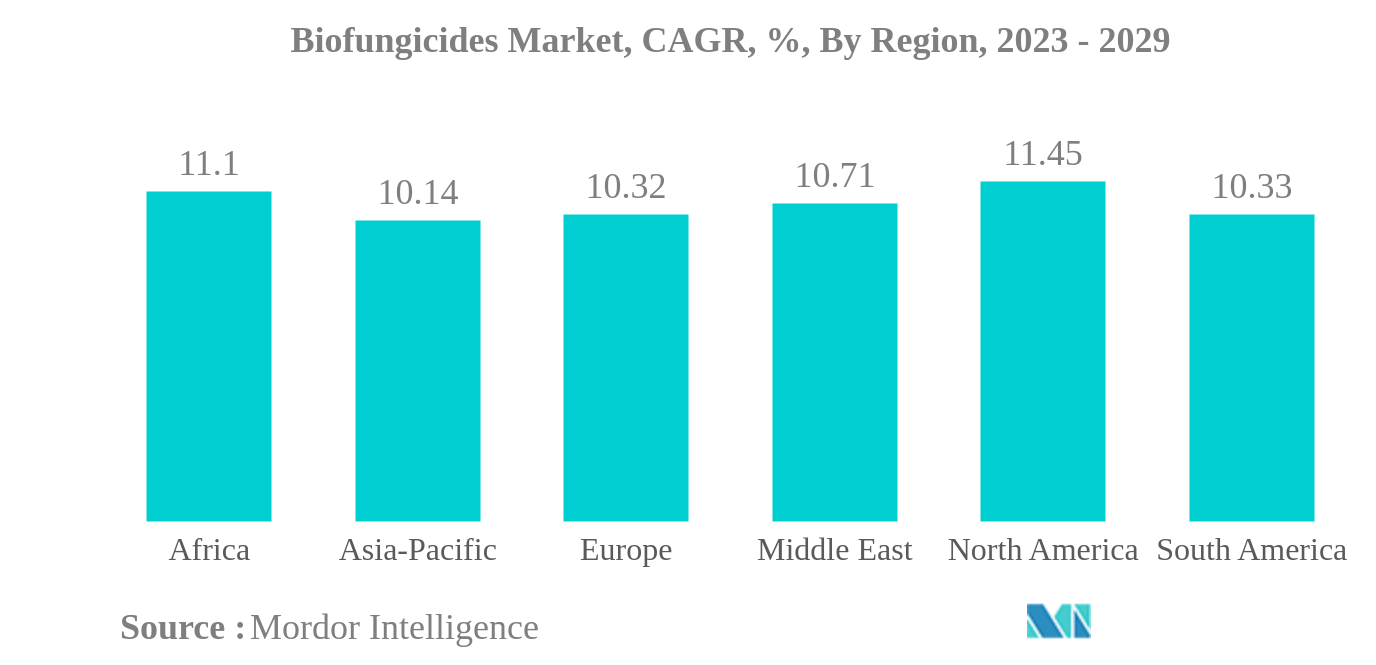

- L'Europe est la plus grande région l'Europe représentait 41,1 % du marché mondial des biofongicides en 2022. Pesticide Action Network Europe se consacre à réduire considérablement l'utilisation de pesticides dans toute l'Europe.

- Les États-Unis sont le plus grand pays Le marché des biofongicides aux États-Unis est évalué à 781,6 millions de dollars en 2022 et constitue le type de biopesticide le plus consommé avec une part de marché de 49,5 % en 2022.

Les cultures en rangs sont le type de culture le plus important

- Le marché mondial des biofongicides en 2022 était principalement tiré par la production de cultures en rangs, les principales cultures étant l'orge, le maïs, le blé, le colza, le seigle, le tournesol, le soja et le riz. Ces cultures représentaient environ 84,1 % du marché mondial des biofongicides en termes de valeur. L'Amérique du Nord domine ce segment du marché, les États-Unis étant le pays leader, représentant 71,4 % de la valeur totale du marché. La consommation de biofongicides dans les cultures en rangs devrait continuer à croître en raison de l'étendue considérable des superficies consacrées à ces cultures aux États-Unis.

- Les cultures horticoles, y compris les fruits et légumes comme les bananes, les pommes, les raisins, les tomates, les oignons, les concombres et les choux, représentaient 12,3 % du marché mondial des biofongicides en 2022. La région européenne domine ce sous-segment du marché, représentant une part de 68,4%. L'Italie, la France et l'Espagne sont les principaux pays dans cette région, l'Italie représentant une part de 39,7 %.

- Les cultures commerciales, notamment le café, le thé, le cacao, le coton, le tabac, le caoutchouc et la canne à sucre, représentaient 4,0 % de la consommation mondiale totale de biofongicides en 2022. La région européenne domine ce sous-segment du marché, représentant une part de 42,1%. La France, l'Allemagne et l'Italie sont les principaux pays dans cette région, la France représentant une part de 34,2 %.

- La demande accrue de fruits et légumes produits de manière biologique, motivée par des problèmes de santé, devrait stimuler davantage la consommation de biofongicides dans le segment des cultures du marché au cours de la période de prévision (2023-2029).

L'Europe est la plus grande région

- En agriculture, Bacillus, Trichoderma, Streptomyces et Pseudomonas sont les micro-organismes les plus couramment utilisés comme biofongicides. Ils se sont révélés efficaces contre des agents pathogènes tels que Pythium, Rhizoctonia, Fusarium, Sclerotinia, Thielaviopsis, Botrytis et l'oïdium.

- L'Europe est le premier marché des biofongicides, avec une part de 41,1 % en valeur en 2022. La France est le premier producteur agricole de l'Union européenne. Le blé, le seigle, l'orge, le maïs, la betterave sucrière et l'avoine font partie des principales cultures cultivées dans le pays. La France représentait 27,5 % du marché européen des biofongicides en valeur en 2022. Ce pourcentage élevé était principalement dû à la vaste superficie du pays en culture biologique, qui représentait 17,4 % de la superficie biologique totale de la région en 2022..

- LAmérique du Nord est le deuxième consommateur de biofongicides ; il représentait une part de 37,7 % en 2022, évaluée à 891,2 millions de dollars, qui devrait atteindre 891,2 millions de dollars d'ici la fin de la période de prévision. Les initiatives gouvernementales dans des pays d'Amérique du Nord comme les États-Unis, telles que le programme de partage des coûts des certificats biologiques, fournissant une aide financière pour établir une zone tampon de partage des coûts et des prêts à faible taux d'intérêt pour les agriculteurs biologiques, contribuent à accélérer l'utilisation des biofongicides. Le marché des biofongicides devrait enregistrer un TCAC de 11,4 % au cours de la période de prévision.

- Les multiples modes daction et le rôle de quelques biofongicides dans la lutte biologique et dans la stimulation de la croissance des plantes devraient stimuler le marché des biofongicides à léchelle mondiale. On estime que le marché enregistrera un TCAC de 10,8 % au cours de la période de prévision (2023-2029).

Aperçu du marché des biofongicides

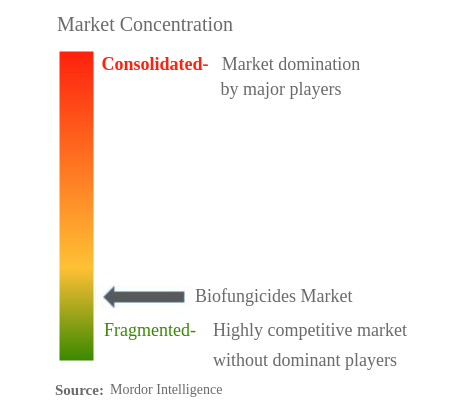

Le marché des biofongicides est fragmenté, les cinq principales entreprises occupant 1,40 %. Les principaux acteurs de ce marché sont Bioworks Inc., Corteva Agriscience, Koppert Biological Systems Inc., Marrone Bio Innovations Inc. et Seipasa SA (triés par ordre alphabétique).

Leaders du marché des biofongicides

Bioworks Inc.

Corteva Agriscience

Koppert Biological Systems Inc.

Marrone Bio Innovations Inc.

Seipasa SA

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des biofongicides

- Octobre 2022 Seipasa lance son nouveau produit biofongicide avancé, Fungisei , au Portugal après avoir été enregistré phytosanitairement par la Commission européenne.

- Septembre 2022 Corteva Agriscience a signé un accord pour acquérir une société de produits biologiques Symborg dans le cadre de sa stratégie d'expansion de son portefeuille de produits biologiques. Cette décision aiderait Corteva Agriscience à atteindre son objectif de devenir un leader mondial sur le marché de la biologie agricole.

- Juin 2022 Certis Biologicals et Novozymes, deux principales sociétés de biotechnologie agricole, ont collaboré pour développer de nouvelles technologies permettant un contrôle très efficace des maladies fongiques. Cette collaboration apportera de nouvelles solutions aux producteurs de cultures en rangs.

Rapport sur le marché des biofongicides – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Superficie en culture biologique

- 4.2 Dépenses par habitant en produits biologiques

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ

- 5.1 Type de culture

- 5.1.1 Cultures commerciales

- 5.1.2 Cultures horticoles

- 5.1.3 Cultures en rangs

- 5.2 Région

- 5.2.1 Afrique

- 5.2.1.1 Par pays

- 5.2.1.1.1 Egypte

- 5.2.1.1.2 Nigeria

- 5.2.1.1.3 Afrique du Sud

- 5.2.1.1.4 Reste de l'Afrique

- 5.2.2 Asie-Pacifique

- 5.2.2.1 Par pays

- 5.2.2.1.1 Australie

- 5.2.2.1.2 Chine

- 5.2.2.1.3 Inde

- 5.2.2.1.4 Indonésie

- 5.2.2.1.5 Japon

- 5.2.2.1.6 Philippines

- 5.2.2.1.7 Thaïlande

- 5.2.2.1.8 Viêt Nam

- 5.2.2.1.9 Reste de l'Asie-Pacifique

- 5.2.3 L'Europe

- 5.2.3.1 Par pays

- 5.2.3.1.1 France

- 5.2.3.1.2 Allemagne

- 5.2.3.1.3 Italie

- 5.2.3.1.4 Pays-Bas

- 5.2.3.1.5 Russie

- 5.2.3.1.6 Espagne

- 5.2.3.1.7 Turquie

- 5.2.3.1.8 Royaume-Uni

- 5.2.3.1.9 Le reste de l'Europe

- 5.2.4 Moyen-Orient

- 5.2.4.1 Par pays

- 5.2.4.1.1 L'Iran

- 5.2.4.1.2 Arabie Saoudite

- 5.2.4.1.3 Reste du Moyen-Orient

- 5.2.5 Amérique du Nord

- 5.2.5.1 Par pays

- 5.2.5.1.1 Canada

- 5.2.5.1.2 Mexique

- 5.2.5.1.3 États-Unis

- 5.2.5.1.4 Reste de l'Amérique du Nord

- 5.2.6 Amérique du Sud

- 5.2.6.1 Par pays

- 5.2.6.1.1 Argentine

- 5.2.6.1.2 Brésil

- 5.2.6.1.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 Andermatt Group AG

- 6.4.2 Biolchim SPA

- 6.4.3 Bioworks Inc.

- 6.4.4 Certis USA LLC

- 6.4.5 Corteva Agriscience

- 6.4.6 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.7 Koppert Biological Systems Inc.

- 6.4.8 Lallemand Inc.

- 6.4.9 Marrone Bio Innovations Inc.

- 6.4.10 Seipasa SA

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DES PRODUITS BIOLOGIQUES AGRICOLES

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des biofongicides

Les cultures commerciales, les cultures horticoles et les cultures en rangs sont couvertes en segments par type de culture. L'Afrique, l'Asie-Pacifique, l'Europe, le Moyen-Orient, l'Amérique du Nord et l'Amérique du Sud sont couverts en segments par région.| Cultures commerciales |

| Cultures horticoles |

| Cultures en rangs |

| Afrique | Par pays | Egypte |

| Nigeria | ||

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Par pays | Australie |

| Chine | ||

| Inde | ||

| Indonésie | ||

| Japon | ||

| Philippines | ||

| Thaïlande | ||

| Viêt Nam | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par pays | France |

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Russie | ||

| Espagne | ||

| Turquie | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Moyen-Orient | Par pays | L'Iran |

| Arabie Saoudite | ||

| Reste du Moyen-Orient | ||

| Amérique du Nord | Par pays | Canada |

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Par pays | Argentine |

| Brésil | ||

| Reste de l'Amérique du Sud |

| Type de culture | Cultures commerciales | ||

| Cultures horticoles | |||

| Cultures en rangs | |||

| Région | Afrique | Par pays | Egypte |

| Nigeria | |||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Par pays | Australie | |

| Chine | |||

| Inde | |||

| Indonésie | |||

| Japon | |||

| Philippines | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

| L'Europe | Par pays | France | |

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Moyen-Orient | Par pays | L'Iran | |

| Arabie Saoudite | |||

| Reste du Moyen-Orient | |||

| Amérique du Nord | Par pays | Canada | |

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

| Amérique du Sud | Par pays | Argentine | |

| Brésil | |||

| Reste de l'Amérique du Sud | |||

Définition du marché

- DOSE MOYENNE - Il s'agit du volume moyen de biofongicides appliqué par hectare de terres agricoles dans la région/le pays concerné.

- TYPE DE CULTURE - Cultures en rangs céréales, légumineuses, oléagineux et cultures fourragères. Horticulture fruits et légumes, cultures de rente cultures de plantation et épices.

- LES FONCTIONS - Biofongicides

- NIVEAU DESTIMATION DU MARCHÉ - Des estimations du marché pour divers types de biofongicides ont été réalisées au niveau du produit.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.