Taille et part du marché de l'emballage FMCG

Analyse du marché de l'emballage FMCG par Mordor Intelligence

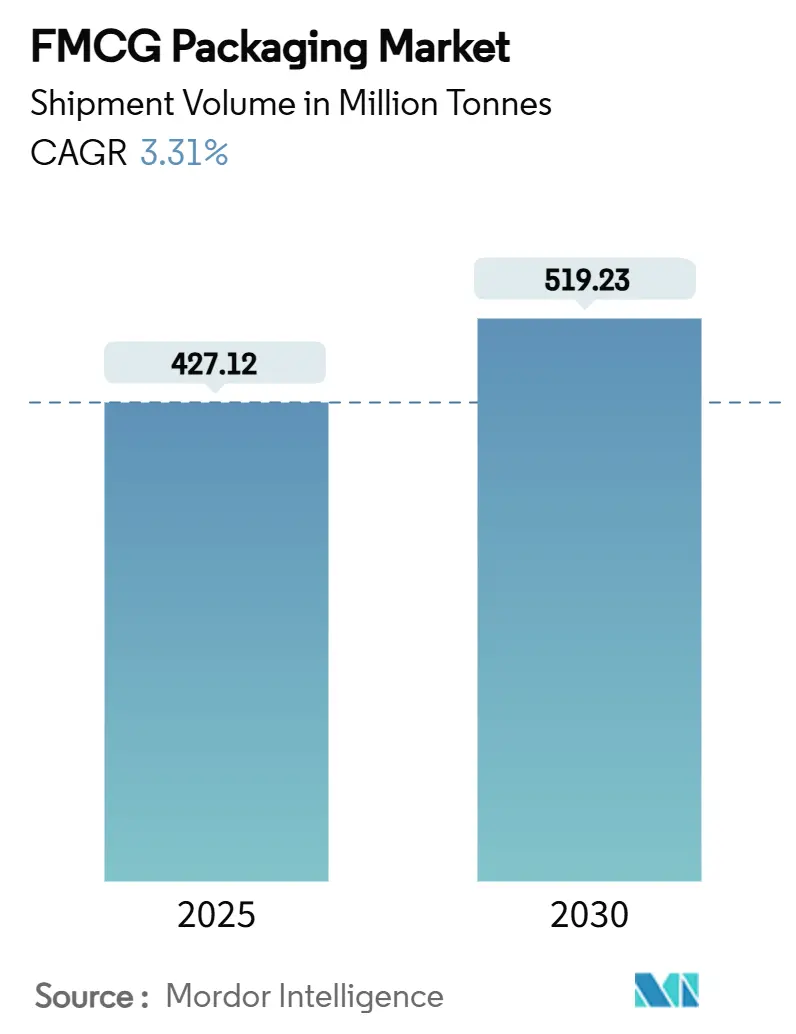

Le marché de l'emballage FMCG un atteint 427,12 millions de tonnes en 2025 et devrait grimper à 519,23 millions de tonnes d'ici 2030, progressant à un TCAC de 3,31 %. La croissance repose sur une demande constante des ménages pour les produits de première nécessité emballés, l'expansion des volumes de commerce électronique, et les mesures politiques qui récompensent les solutions recyclables et rechargeables. Les grands transformateurs redessinent les formats pour réduire l'utilisation de matériaux et les coûts de transport tout en protégeant les marchandises qui transitent par des chaînes d'approvisionnement plus longues et plus complexes. Les substrats biosourcés et les résines chimiquement recyclées passent du pilote à l'échelle commerciale, mais les plastiques restent indispensables dans les rôles de haute barrière et légers. La demande régionale est menée par l'Asie-Pacifique grâce à une urbanisation rapide et aux achats de petits ménages, tandis que le Moyen-Orient et l'Afrique (MEA) offre l'expansion de tonnage la plus rapide avec l'extension du commerce de détail moderne.

Principales conclusions du rapport

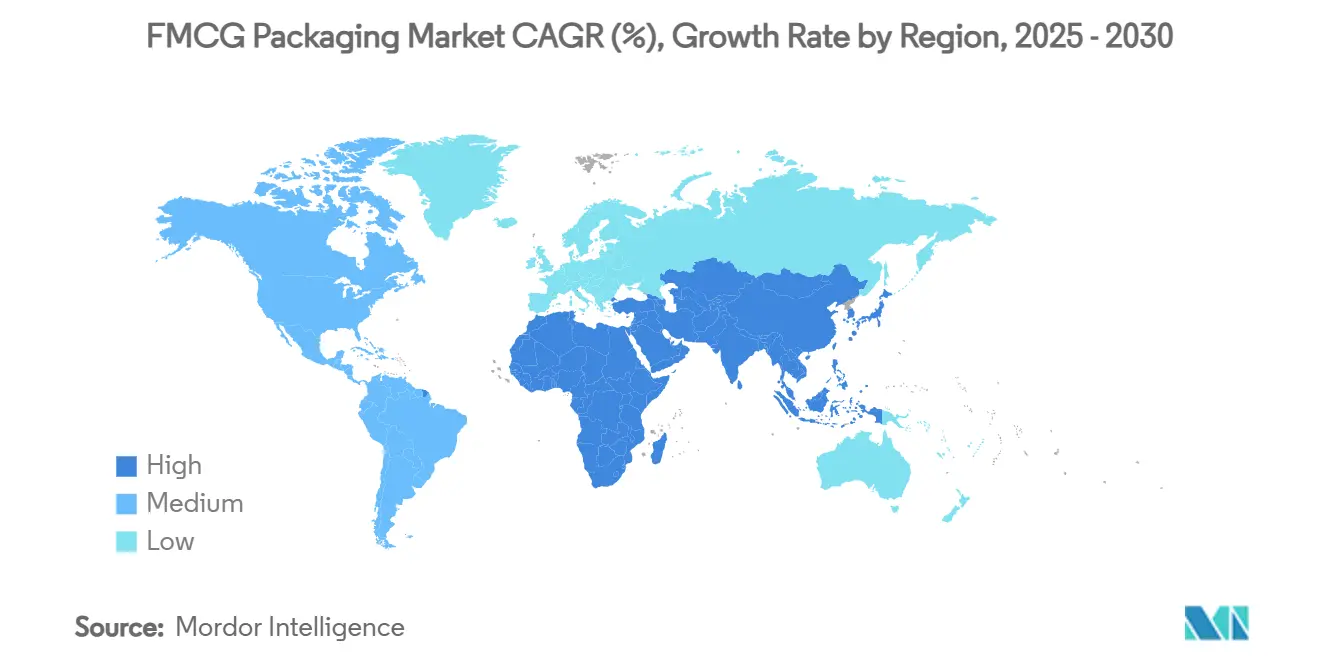

- Par région, l'Asie-Pacifique détenait 45,63 % de la part de marché de l'emballage FMCG en 2024 ; la région MEA devrait croître à un TCAC de 6,58 % jusqu'en 2030.

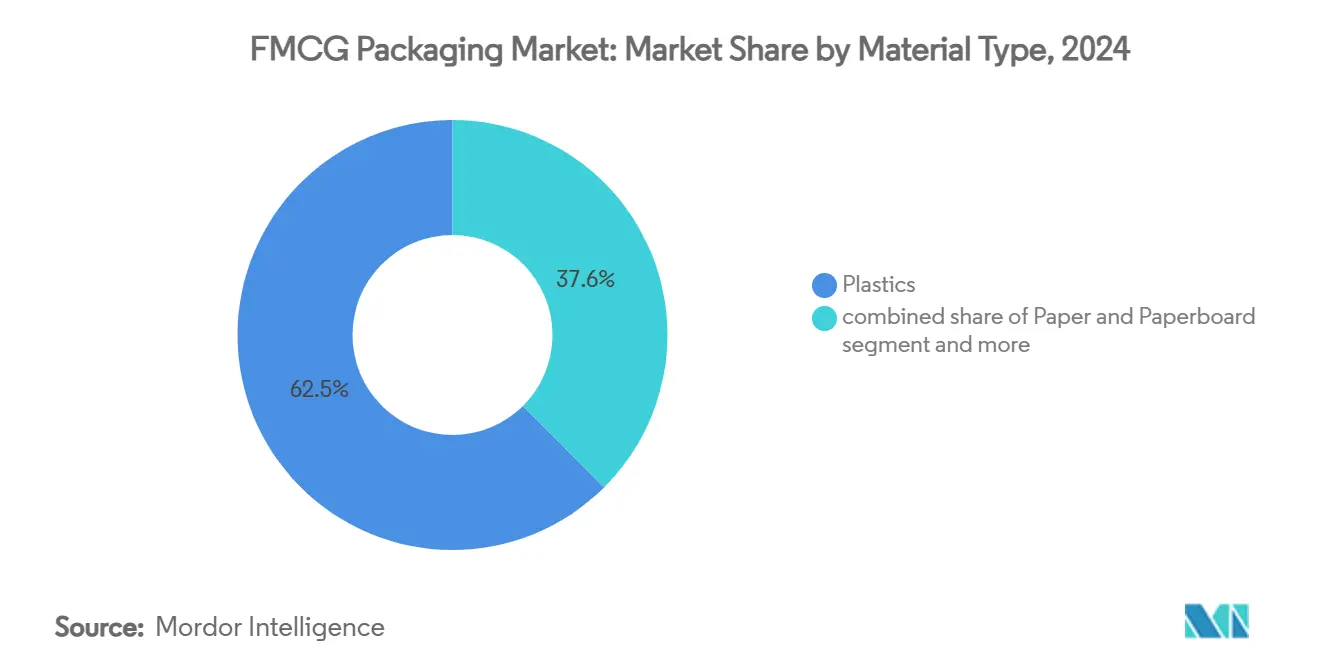

- Par type de matériau, les plastiques commandaient 62,45 % de la taille du marché de l'emballage FMCG en 2024 ; les matériaux biosourcés et compostables devraient s'étendre à un TCAC de 6,85 % jusqu'en 2030.

- Par type d'emballage, les formats souples menaient avec 54,65 % de part de revenus en 2024, tandis que le même segment devrait afficher un TCAC de 6,35 % jusqu'en 2030.

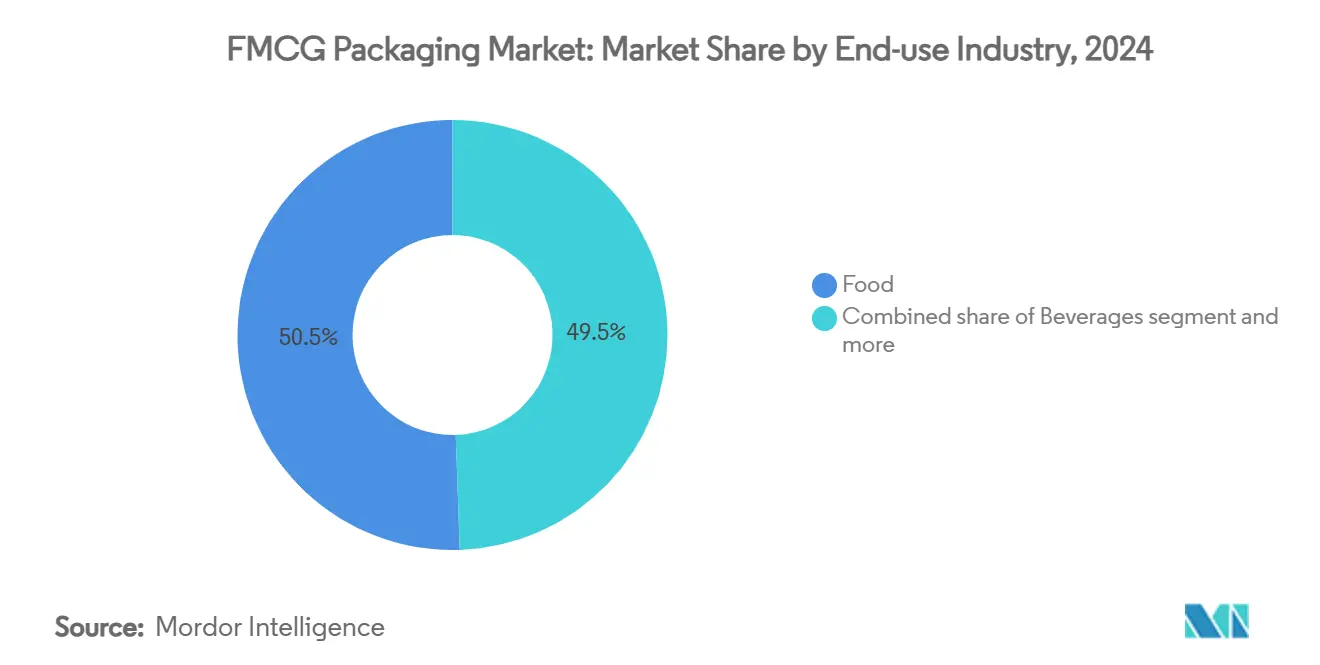

- Par secteur d'utilisation finale, l'alimentation représentait 50,53 % de la part de la taille du marché de l'emballage FMCG en 2024, tandis que les produits pharmaceutiques et de santé progressent à un TCAC de 5,55 % jusqu'en 2030.

- Par canal de distribution, les ventes directes représentaient 56,34 % des revenus de 2024 ; les ventes indirectes devraient augmenter à un TCAC de 4,64 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage FMCG

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance rapide du commerce électronique nécessitant des emballages protecteurs et légers | 0.8% | Mondial, avec concentration en Amérique du Nord et APAC | Moyen terme (2-4 ans) |

| Boom de la consommation urbaine en portions individuelles en Asie stimulant les formats de commodité | 0.7% | Cœur APAC, débordement vers MEA | Long terme (≥ 4 ans) |

| Poussée des boissons RTD entraînant l'adoption de sachets haute barrière | 0.6% | Mondial, mené par l'Amérique du Nord et l'Europe | Court terme (≤ 2 ans) |

| Premiumisation dans les soins personnels déclenchant des emballages intelligents et décoratifs | 0.5% | Europe et Amérique du Nord, s'étendant à APAC | Moyen terme (2-4 ans) |

| Expansion de la chaîne du froid dans les marchés émergents augmentant l'usage de films multicouches | 0.4% | APAC et MEA, avec pénétration sélective en Amérique latine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Croissance rapide du commerce électronique nécessitant des emballages protecteurs et légers

Le commerce de détail en ligne encadre désormais les cahiers des charges autour de la durabilité des colis, des limites de poids dimensionnel, et des retours sans friction. Les propriétaires de marques spécifient des enveloppes matelassées, des sachets à colonnes d'air, et des cartons ajustés à la taille qui réduisent l'espace vide et les dépenses de transport. Les usines d'emballage ajoutent des lignes d'impression numérique pour que chaque expéditeur puisse porter des codes scannables qui confirment l'authenticité ou déclenchent des services de réapprovisionnement. Les indicateurs intelligents qui révèlent l'impact ou l'abus de température deviennent standard sur les catégories premium, une tendance renforcée par les assureurs de colis qui offrent des primes plus faibles pour les emballages traçables. Ces besoins maintiennent les films souples et le carton ondulé en forte demande et encouragent les fournisseurs de résine à accélérer les grades recyclés de substitution qui conservent les propriétés mécaniques. [1]Source: emballage Dive, "Green Bay emballage to invest $1B in Arkansas kraft linerboard mill," packagingdive.com

Boom de la consommation urbaine en portions individuelles en Asie stimulant les formats de commodité

Le nombre croissant de ménages d'une seule personne et les trajets domicile-travail congestionnés en Chine, en Inde et en Asie du Sud-Est stimulent l'adoption de sachets, gobelets et sachets à portions contrôlées. Les fabricants automatisent les lignes de remplissage-scellage haute vitesse pour atteindre des prix compétitifs avec les emballages en vrac tout en réduisant le gaspillage alimentaire des unités plus grandes partiellement utilisées. Les détaillants dédient un espace d'étagère premium aux packs de collations refermables et aux plats prêts-à-manger dimensionnés pour une personne, poussant les transformateurs à améliorer les couches de barrière qui gardent le contenu frais jusqu'à la dernière portion. La croissance se répand dans les articles de soins domestiques et personnels, où les capsules de recharge et les minis adaptés aux voyages s'ajustent aux modes de vie urbains trépidants. La demande de laminés qui couplent des ouvertures faciles à déchirer avec une résistance aux chutes sous-tend une tranche notable d'ajouts de capacité asiatique incrémentielle.

Poussée des boissons RTD entraînant l'adoption de sachets haute barrière

Les boissons fonctionnelles et alternatives au lait prospèrent grâce à la commodité et à la stabilité ambiante. Pour verrouiller la saveur et les nutriments sans réfrigération, les producteurs spécifient des films multicouches avec des couches absorbant l'oxygène et des barrières sans aluminium compatibles avec les flux de recyclage. Le format soutient également l'expansion de la chaîne du froid dans les marchés émergents, où les refroidisseurs fiables restent rares. Les propriétaires de marques expérimentent avec des sachets à bec verseur qui permettent de siroter en déplacement, et les encres numériques permettent des graphiques en édition limitée qui créent un buzz sur les réseaux sociaux. Les fournisseurs d'équipement répondent avec des systèmes de remplissage modulaires qui échangent entre les bandes métallisées et transparentes, accordant une flexibilité opérationnelle au milieu de la prolifération des SKU. La demande résultante soulève les commandes d'EVOH et de couches de liaison biosourcées à travers l'Europe et l'Amérique du Nord.

Premiumisation dans les soins personnels déclenchant des emballages intelligents et décoratifs

Les marques de soins de la peau, capillaires et de parfum se concurrencent sur la présence en rayon, incitant à un gaufrage complexe, une métallisation et des fonctionnalités d'emballage connecté qui racontent les histoires de provenance des ingrédients. Les étiquettes NFC permettent aux consommateurs de vérifier l'authenticité des produits ou de s'engager dans des programmes de fidélité, tandis que les bouteilles PET à l'aspect verre léger réduisent l'empreinte carbone par rapport au verre blanc traditionnel. Les étiquettes de luxe insistent encore sur les fermetures tactiles et les étiquettes mates au toucher doux ; les fournisseurs co-développent donc des sur-manchons recyclables et des vernis à base d'eau qui obtiennent une esthétique premium sans laminés de feuille. Les segments croissants de toilettage masculin en Europe occidentale et aux États-Unis adoptent des pompes airless fonctionnelles qui protègent les ingrédients actifs sensibles, soulevant davantage la demande de composants polypropylène multicouches.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix des résines créant une incertitude de planification | -0.4% | Mondial, avec impact aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Déficit d'infrastructure de recyclage dans les pays en développement | -0.3% | Marchés émergents APAC et MEA, Amérique latine sélective | Long terme (≥ 4 ans) |

| Interdictions de plastiques à usage unique freinant les souples conventionnels | -0.2% | Europe et juridictions sélectionnées d'Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des résines créant une incertitude de planification

Les repères fluctuants du pétrole brut et du naphta perturbent les négociations de contrats trimestriels, incitant les transformateurs à couvrir les matières premières ou à accélérer la substitution vers les grades recyclés et biosourcés. Les petites entreprises manquant d'échelle peinent à absorber les pics, qui compriment les marges et ralentissent l'investissement en capital. Les pénuries soudaines d'additifs spécialisés, souvent liées aux événements géopolitiques, forcent des reformulations ad hoc qui risquent des temps d'arrêt et des pénalités clients. En réponse, les multinationales diversifient l'approvisionnement et verrouillent des pactes d'approvisionnement pluriannuels, tandis que les équipes financières déploient des clauses de répercussion des coûts indexées aux indices de l'industrie. Une telle turbulence favorise les producteurs avec des actifs de résine intégrés et de fortes positions de fonds de roulement.

Interdictions de plastiques à usage unique freinant les souples conventionnels

Le règlement européen sur les emballages et déchets d'emballages impose la recyclabilité et un contenu recyclé minimum, poussant les manchons rétractables en PVC et les gobelets de yaourt en PS vers l'élimination progressive. Les schémas parallèles au Royaume-Uni introduisent des frais d'élimination qui pénalisent les laminés difficiles à recycler. Les propriétaires de marques pivotent vers des films PE ou PP mono-matériaux, mais cela peut augmenter l'ingression d'oxygène, exigeant ainsi des revêtements de barrière améliorés. Les détaillants ajoutent des tableaux de bord "prêt au recyclage" aux audits fournisseurs, élevant l'importance stratégique de la conception pour le recyclage. Bien que les règles compriment les marges sur les souples conventionnels, elles créent une piste pour les papiers avec barrières de dispersion, films compostables, et systèmes de recharge maintenant testés dans les chaînes d'épicerie.

Analyse des segments

Par type de matériau : La domination des plastiques fait face à une perturbation durable

Les plastiques ont maintenu une part de 62,45 % du marché de l'emballage FMCG en 2024, reflétant des rapports résistance-poids inégalés et une large processabilité. Les grades biosourcés et compostables, bien qu'encore niche, s'étendent à un TCAC de 6,85 % alors que les transformateurs commercialisent des mélanges PLA et PHA avec des barrières à l'oxygène et à l'humidité améliorées. [2]Source: Nature, "Improving the oxygen and eau vapour barrier properties of PLA via un novel interface engineering," nature.com Les métaux rigides trouvent faveur dans les lignes de boissons premium pour une recyclabilité infinie, et le carton gagne des parts là où les formats d'aliments secs ou de soins personnels permettent des parois à base de fibres. Le marché de l'emballage FMCG continue de favoriser le polyéthylène et le polypropylène dans les laminés souples grâce à l'efficacité des coûts, mais le recyclage chimique, maintenant à l'échelle en Amérique du Nord et en Europe, promet des résines post-consommation de haute qualité qui modèrent la demande vierge. Les innovations dans les lignes de revêtement réactif permettent aux gobelets en papier de contenir des jus acides sans doublures plastiques, ouvrant une autre voie pour le remplacement des plastiques.

Les fournisseurs de plastiques contrent les pressions de durabilité en lançant des grades PE et PP circulaires certifiés dérivés d'huile de pyrolyse, donnant aux propriétaires de marques une route de substitution pour réduire les émissions tout en conservant les lignes de conversion existantes. La taille du marché de l'emballage FMCG pour les résines biosourcées devrait dépasser 8 millions de tonnes d'ici 2030 alors que les règles d'approvisionnement vert gouvernementales prennent effet. Pendant ce temps, l'avantage de poids léger de l'aluminium dans les bombes unérosol et les plateaux d'aliments pour animaux s'aligne avec les stations de recharge qui préfèrent des formats robustes survivant à plusieurs cycles. Le verre reste pertinent où la neutralité gustative est prisée, mais le poids et la casse limitent sa part de volume. Dans l'ensemble, le choix du matériau repose maintenant sur l'équilibrage de la performance fonctionnelle, de la conformité réglementaire et de l'impact carbone total plutôt que sur le prix unitaire seul.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'emballage : Les solutions souples stimulent l'innovation

Avec une part de 54,65 % en 2024, les formats souples dominent le marché de l'emballage FMCG et suivent un TCAC de 6,35 % jusqu'en 2030. Les propriétaires de marques valorisent les ratios matériau-produit plus faibles, le potentiel graphique élevé et l'efficacité d'emballage qui permet plus d'unités par palette. Le passage au commerce électronique ajoute une demande pour des sachets gonflables adaptés au courrier et des sachets multicouches qui endurent le tri automatisé sans remplissage de vide supplémentaire. Les lignes horizontales de formage-remplissage-scellage (HFFS) à mouvement continu alimentent les catégories de collations et confiseries à des vitesses dépassant 1 500 emballages par minute, soulignant les gains opérationnels que l'optimisation récursive des formats apporte.

Les options rigides commandent encore des niches où la structure et la refermabilité sont critiques. Les bouteilles PET conservent le leadership dans les boissons gazeuses, tandis que les pots en verre projettent des signaux premium dans les sauces gastronomiques. Les conceptions hybrides de sachets "rigide-dans-souple" avec des capsules moulées combinent les deux mondes, tranchant le poids jusqu'à 70 % par rapport aux contenants en verre de taille équivalente. La taille du marché de l'emballage FMCG pour les formats rigides devrait afficher une croissance à un chiffre faible, reflétant la saturation dans les catégories matures mais de nouvelles opportunités dans les distributeurs de soins personnels rechargeables. Les constructeurs d'équipement offrent maintenant des blocs de remplissage modulaires qui gèrent les sachets à raccord, les pots et les bouteilles sur une ligne, permettant aux transformateurs de se couvrir contre les variations de demande à travers les formats.

Par secteur d'utilisation finale : La domination alimentaire rencontre la croissance pharmaceutique

Les applications alimentaires ont généré 50,53 % du tonnage de 2024 alors que les chaînes d'épicerie poussent une durée de conservation ambiante plus longue pour réduire la réduction. Les sachets d'ingrédients actifs qui absorbent l'oxygène, ou les feuilles de doublure infusées d'agents antimicrobiens, illustrent comment l'emballage ancre les stratégies de réduction des déchets. Les acteurs des boissons améliorent vers les cartons aseptiques et les sachets de stérilisation pour exploiter la demande croissante d'alternatives laitières et de boissons fonctionnelles qui doivent rester stables sans chaîne du froid. La taille du marché de l'emballage FMCG pour les produits pharmaceutiques et de santé s'étend à un TCAC de 5,55 %, propulsée par les lancements d'insuline, de vaccins et de biosimilaires qui imposent des besoins stricts de stérilité et de traçabilité. [3]Source: Healthcare emballage, "Eli Lilly, Novo Nordisk Invest Billions in nord Carolina Manufacturing," healthcarepackaging.com

Les investissements de chaîne du froid en Asie et MEA élèvent les films multicouches qui gèrent l'humidité tout en permettant un transfert de chaleur rapide dans les congélateurs à jet. En parallèle, les lancements de soins personnels embrassent les pompes airless et les mini tubes adaptés aux restrictions de voyage et aux services d'abonnement. Les concentrés de soins ménagers dans les sachets de recharge réduisent l'utilisation de plastique et le poids d'expédition, s'alignant avec les engagements carbone des entreprises. À travers les industries, les étiquettes intelligentes qui enregistrent la température ou les événements de falsification fournissent une assurance supplémentaire pour les régulateurs et les assureurs. Ces tendances convergentes encouragent les transformateurs à élargir les portefeuilles de matériaux et co-développer des applications avec les équipes R&D des marques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : Les ventes directes évoluent vers l'omnicanal

Les ventes directes ont capturé 56,34 % du volume de 2024 alors que les groupes FMCG mondiaux s'appuyaient sur des contrats d'approvisionnement à long terme avec les grands de l'emballage intégré. Ces liens favorisent l'innovation conjointe sur les mises à niveau de machinerie et l'approvisionnement de résine en boucle fermée. Néanmoins, le marché de l'emballage FMCG voit les canaux indirects-distributeurs, imprimeurs et courtiers en ligne-accélérer à un TCAC de 4,64 % alors que les petites et moyennes marques externalisent les achats pour se concentrer sur le marketing. Les places de marché de commerce électronique spécifient des directives sans frustration qui éliminent les couches excessives et remplacent les laminés brillants par des films mono-matériaux.

L'exécution omnicanale nécessite des emballages qui naviguent l'automatisation d'entrepôt mais offrent un moment de déballage engageant à l'arrivée. Ainsi, les doublures, les bandes de déchirement et les rabats auto-scellants deviennent des ajouts fonctionnels critiques. Les fournisseurs de logistique tiers regroupent de plus en plus le kitting et l'impression personnalisée, déplaçant une certaine influence sur les spécifications d'emballage en aval. L'industrie de l'emballage FMCG investit donc dans des plateformes cloud qui lient la révision d'artwork, la commande et le suivi pour que chaque partie prenante travaille à partir du même ensemble de données. Au cours de la période de prévision, la concurrence entre les routes directes et indirectes dépendra de la flexibilité du service autant que du coût unitaire.

Analyse géographique

L'Asie-Pacifique un généré 45,63 % des expéditions de 2024, positionnant la région comme l'ancrage du marché de l'emballage FMCG. La Chine et l'Inde alimentent une demande domestique mammouth et servent les flux d'exportation, tirant parti de grappes de crackers de résine intégrés, d'extrudeuses de film et d'usines de transformation. Les micro-cuisines urbaines et les habitudes alimentaires nomades alimentent l'adoption de sachets portion individuelle, tandis que les mandats nationaux de réduction du plastique accélèrent les essais de souples à base de papier. La hausse des revenus disponibles permet de monter en gamme vers les formats de soins personnels premium, approfondissant l'intensité d'emballage par habitant. Les corridors de chaîne du froid soutenus par le gouvernement en Inde et en Asie du Sud-Est libèrent un besoin supplémentaire d'expéditeurs isolés et de sceaux inviolables.

L'Amérique du Nord suit avec une part stable enracinée dans une pénétration large du commerce électronique et une capacité de carton ondulé avancée. La fusion Smurfit-WestRock, évaluée à 20 milliards USD, illustre la poussée vers l'échelle pour diluer les coûts fixes et financer la R&D de l'économie circulaire. Des investissements comme l'usine de carton kraft de Green Bay emballage de 1 milliard USD en Arkansas renforcent la sécurité d'approvisionnement domestique et étendent les offres de doublure légère. Les réglementations d'État américaines sur le contenu recyclé dans les contenants de boissons catalysent les projets de récupération PET, poussant les transformateurs locaux à verrouiller les matières premières rPET. Le Canada et le Mexique gagnent du nearshoring qui relocalise les lignes de remplissage de biens de consommation plus près de la demande principale.

Le marché mature de l'Europe exploite l'innovation pour atteindre ses objectifs stricts de recyclabilité sous le règlement sur les emballages et déchets d'emballages. L'Allemagne et la France améliorent les MRF et les pilotes de recyclage chimique pour satisfaire les seuils de contenu recyclé minimum, tandis que les propriétaires de marques redessinent les emballages individuels pour passer les tests de "triabilité". La confiserie premium choisit l'emballage à base de fibres avec bio-barrières, et les supermarchés britanniques déploient des essais de recharge qui testent l'adoption par les consommateurs de sachets retournables. Ces initiatives stabilisent le tonnage mondial mais déplacent la valeur vers des matériaux plus spécialisés et des services numériques liés.

Le Moyen-Orient et l'Afrique enregistrent le TCAC le plus rapide à 6,58 %, bien qu'à partir d'une base plus faible, alors que le commerce de détail organisé s'étend et que la croissance démographique stimule les produits de base emballés. Les États du Golfe investissent dans des usines souples de pointe qui alimentent à la fois les chaînes de restauration rapide domestiques et les commandes d'exportation. L'Afrique du Sud et le Kenya attirent des unités de remplissage mobiles pour les cartons de lait et de jus qui prolongent la durée de conservation dans les zones manquant de réfrigération. L'investissement direct étranger de groupes européens et asiatiques introduit la technologie d'extrusion multicouches, élevant les capacités locales.

L'Amérique du Sud offre une hausse stable alors que les réformes économiques au Brésil et en Colombie relancent les dépenses des consommateurs. La disponibilité régionale de fibres soutient le carton ondulé compétitif en coût, et la capacité de bio-PE à base de canne à sucre au Brésil donne aux marques mondiales un récit de contenu renouvelable. Les structures tarifaires influencent encore les décisions de localisation d'usine, poussant les transformateurs à adopter des empreintes multinationales qui chevauchent les blocs Mercosur et Alliance du Pacifique.

Paysage concurrentiel

Le marché de l'emballage FMCG reste fragmenté avec de nombreux spécialistes régionaux. Le rapprochement Smurfit-WestRock combine les actifs de carton-caisse, ondulé et carton de conteneur à travers quatre continents, visant à débloquer les synergies logistiques et R&D. L'expansion américaine multi-sites de 2 milliards USD de Kimberly-Clark démontre comment les propriétaires de marques intègrent verticalement des lignes d'emballage sélectionnées pour sauvegarder l'approvisionnement et accélérer l'innovation. Pendant ce temps, l'usine de 100 millions USD de Hotpack mondial au New Jersey illustre les entrants étrangers établissant une fabrication locale pour raccourcir les délais et réduire le risque de change.

Le leadership technologique stimule la différenciation. Le Centre d'excellence de l'Utah d'American emballage Corporation abrite des presses flexographiques propriétaires qui livrent des sachets haute graphique en courtes séries adaptés au marketing personnalisé. L'installation entièrement automatisée du Texas de Graphic emballage intègre un contrôle qualité piloté par IA, réduisant les déchets et l'utilisation d'énergie tout en raccourcissant les cycles commande-expédition. Le brevetage actif dans les chimies de barrière et le filigrane numérique signale une rivalité continue dans la science des matériaux et la traçabilité riche en données.

Les pressions de durabilité ouvrent des voies pour les petits innovateurs. Les films hydrosolubles de Lactips et les start-ups offrant des sachets à bec verseur à base de papier sécurisent des programmes pilotes avec des groupes de boissons multinationales. Les partenariats de recyclage chimique entre les majors de résine et les entreprises de gestion des déchets promettent un recyclat de qualité quasi vierge, une capacité susceptible de redessiner les hiérarchies de fournisseurs une fois l'échelle commerciale atteinte. Au cours de la période de perspective, les acteurs réussis marieront les références de conception circulaire avec des réseaux mondiaux rentables.

Leaders de l'industrie de l'emballage FMCG

-

Amcor plc

-

Ball Corporation

-

Mondi Group

-

Sealed Air Corporation

-

International Paper Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Green Bay emballage un investi 1 milliard USD pour étendre son usine de carton kraft en Arkansas, ajoutant des chaudières haute efficacité et doublant la capacité de doublure légère

- Juin 2025 : Tetra Pak et Cayuga Milk Ingredients ont terminé une expansion d'emballage aseptique de 270 millions USD à New York, créant 150 emplois et ajoutant une capacité de carton stable à l'étagère

- Mai 2025 : Hotpack mondial un confirmé une usine de 100 millions USD au New Jersey pour produire des jetables durables pour les marchés de la restauration nord-américains

- Mai 2025 : Kimberly-Clark un esquissé une construction de fabrication américaine de 2 milliards USD, incluant une nouvelle installation dans l'Ohio et des mises à niveau en Caroline du Sud, projetée pour créer 900 rôles qualifiés

Portée du rapport sur le marché mondial de l'emballage FMCG

Le marché de l'emballage FMCG se centre sur l'élaboration et la fourniture de solutions d'emballage pour les biens de consommation à rotation rapide (FMCG). Ces biens englobent les produits essentiels du quotidien comme l'alimentation, les boissons, les articles de soins personnels, les produits ménagers et les articles de santé en vente libre, fréquemment achetés à des coûts relativement faibles. L'emballage est vital pour sauvegarder et préserver les produits, l'image de marque, le marketing et les normes réglementaires. Les tendances de comportement des consommateurs, les avancées technologiques, les réglementations de durabilité et la demande de solutions d'emballage innovantes et pratiques stimulent le marché.

Le marché de l'emballage FMCG est segmenté par type de matériau (papier et carton, plastique, métal et verre), par application (alimentation, boissons, cosmétiques et soins personnels, produits pharmaceutiques, et soins ménagers et autres applications), et par géographie (Amérique du Nord [États-Unis et Canada], Europe [Royaume-Uni, Allemagne, France, Italie, Espagne et reste de l'Europe], Asie [Chine, Inde, Japon, Corée du Sud, Australie et Nouvelle-Zélande et reste de l'Asie], (Amérique latine [Brésil, Mexique, Colombie et reste de l'Amérique latine], Moyen-Orient et Afrique [Émirats arabes unis, Arabie saoudite, Afrique du Sud et reste du Moyen-Orient et de l'Afrique]). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Papier et carton | |

| Plastiques | Polyéthylène (LDPE/HDPE) |

| Polypropylène (PP) | |

| Polyéthylène téréphtalate (PET) | |

| Autres plastiques (PVC, PS, etc.) | |

| Métal | |

| Verre | |

| Matériaux biosourcés et compostables |

| Emballage souple | Sachets et sacs |

| Films et emballages | |

| Autres emballages souples | |

| Emballage rigide | Bouteilles et pots |

| Boîtes | |

| Plateaux et contenants | |

| Autres emballages rigides |

| Alimentation |

| Boissons |

| Soins personnels et cosmétiques |

| Produits de soins ménagers |

| Produits pharmaceutiques et de santé |

| Autres secteurs d'utilisation finale |

| Ventes directes |

| Ventes indirectes |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par type de matériau | Papier et carton | ||

| Plastiques | Polyéthylène (LDPE/HDPE) | ||

| Polypropylène (PP) | |||

| Polyéthylène téréphtalate (PET) | |||

| Autres plastiques (PVC, PS, etc.) | |||

| Métal | |||

| Verre | |||

| Matériaux biosourcés et compostables | |||

| Par type d'emballage | Emballage souple | Sachets et sacs | |

| Films et emballages | |||

| Autres emballages souples | |||

| Emballage rigide | Bouteilles et pots | ||

| Boîtes | |||

| Plateaux et contenants | |||

| Autres emballages rigides | |||

| Par secteur d'utilisation finale | Alimentation | ||

| Boissons | |||

| Soins personnels et cosmétiques | |||

| Produits de soins ménagers | |||

| Produits pharmaceutiques et de santé | |||

| Autres secteurs d'utilisation finale | |||

| Par canal de distribution | Ventes directes | ||

| Ventes indirectes | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'emballage FMCG ?

Le marché de l'emballage FMCG un atteint 427,12 millions de tonnes en 2025 et devrait atteindre 519,23 millions de tonnes d'ici 2030.

Quelle région mène le marché de l'emballage FMCG ?

L'Asie-Pacifique mène avec 45,63 % de part en 2024 en raison de sa large base de consommateurs et de son échelle de fabrication.

Quel matériau domine la demande mondiale d'emballage FMCG ?

Les plastiques représentent 62,45 % du volume de 2024, bien que les alternatives biosourcées montrent la croissance la plus rapide.

Quel format d'emballage croît le plus rapidement ?

L'emballage souple s'étend à un TCAC de 6,35 %, stimulé par l'efficacité matérielle et la convenance pour le commerce électronique.

Pourquoi le secteur pharmaceutique est-il important pour la croissance future ?

L'expansion de la chaîne du froid et les besoins réglementaires plus stricts poussent la demande pharmaceutique et de santé à un TCAC de 5,55 % jusqu'en 2030.

Dernière mise à jour de la page le: