Taille et part du marché du tube emballage

Analyse du marché du tube emballage par Mordor Intelligence

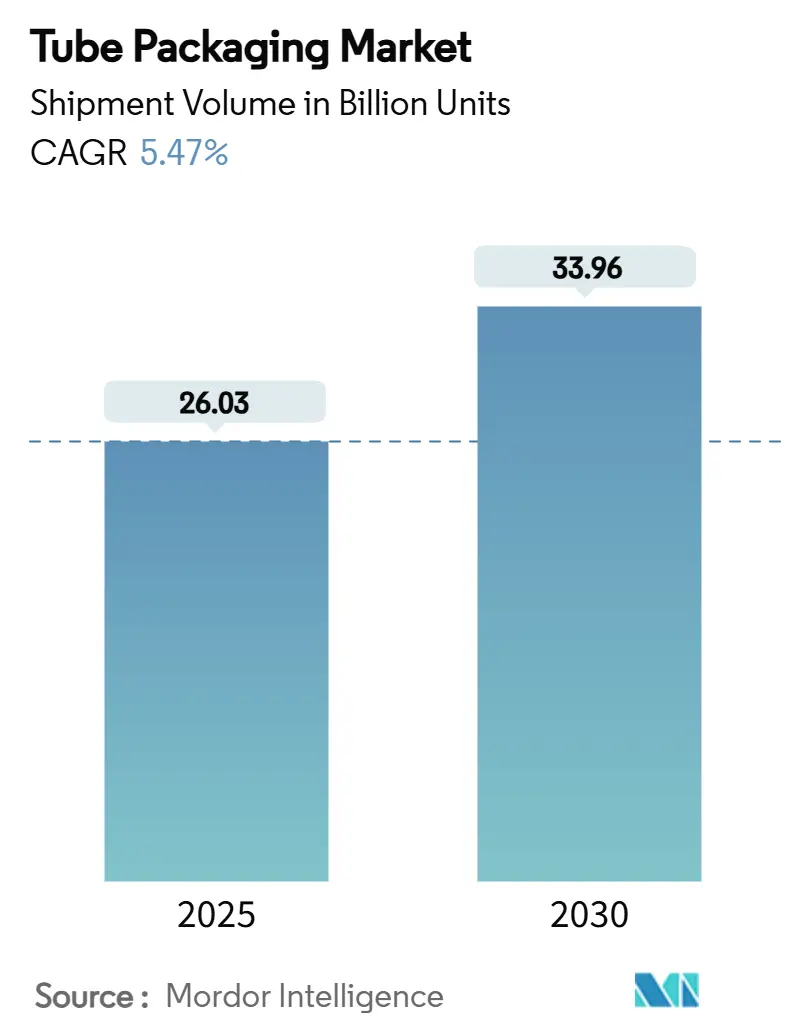

La taille du marché du tube emballage s'élève à 26,03 milliards d'unités en 2025 et devrait atteindre 33,96 milliards d'unités d'ici 2030, progressant à un TCAC de 5,47%. Les mandats réglementaires qui exigent la recyclabilité d'ici 2030, combinés à la demande croissante des consommateurs pour des solutions durables, contraignent les fabricants à investir dans des formats mono-matériaux et à contenu recyclé. Les tubes en carton et bio-sourcés enregistrent la croissance la plus rapide à 8,53% de TCAC, tandis que les formats plastiques conservent le leadership en volume en raison de l'infrastructure de traitement établie. La diversification des utilisations finales vers les aliments prêts à consommer et les produits pharmaceutiques en vente libre élargit les flux de revenus alors que les marques privilégient la commodité et le dosage précis. L'activité continue de fusions et acquisitions, menée par la combinaison de 8,4 milliards USD d'Amcor avec Berry mondial, remodèle la dynamique concurrentielle et accélère l'innovation dans les technologies de barrière qui limitent la dépendance aux plastiques multicouches.

Points clés du rapport

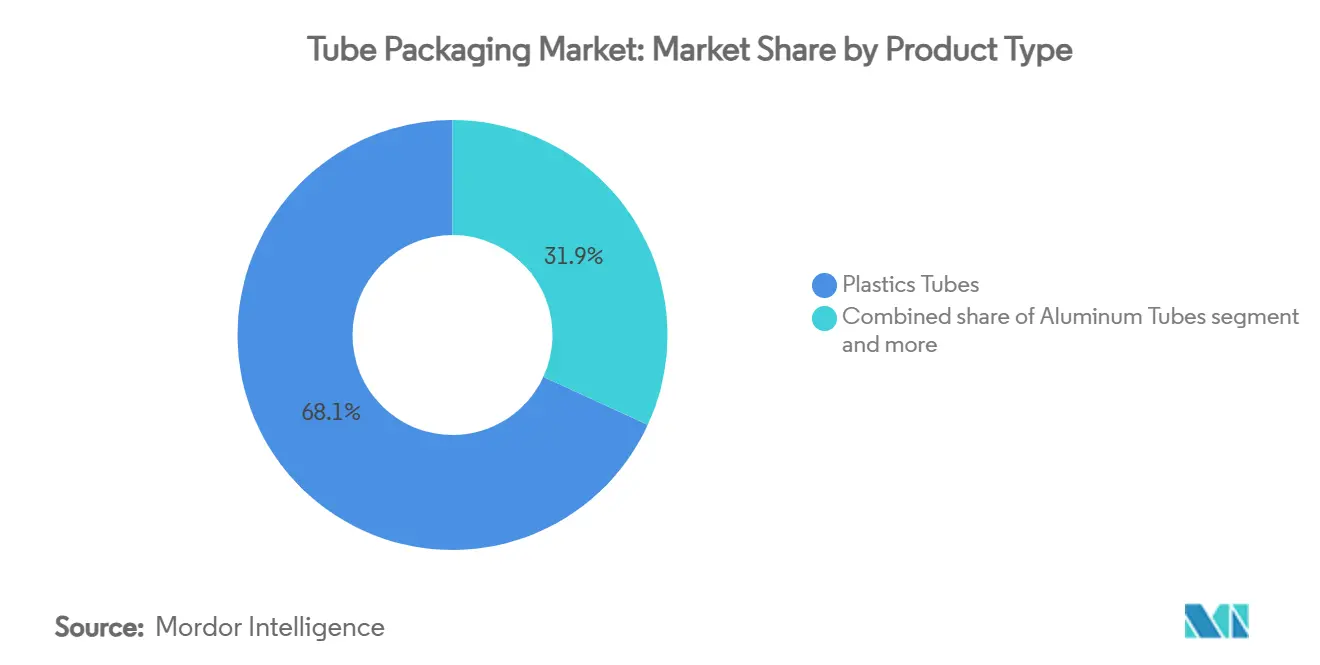

- Par type de produit, les tubes en plastique ont mené avec 68,14% de part de revenus en 2024 ; les formats en carton et bio-sourcés devraient se développer à un TCAC de 8,53% jusqu'en 2030.

- Par type d'emballage, les formats pressables et pliables détenaient 65,34% de la part de marché du tube emballage en 2024, tandis que les mêmes formats devraient afficher un TCAC de 7,43% jusqu'en 2030.

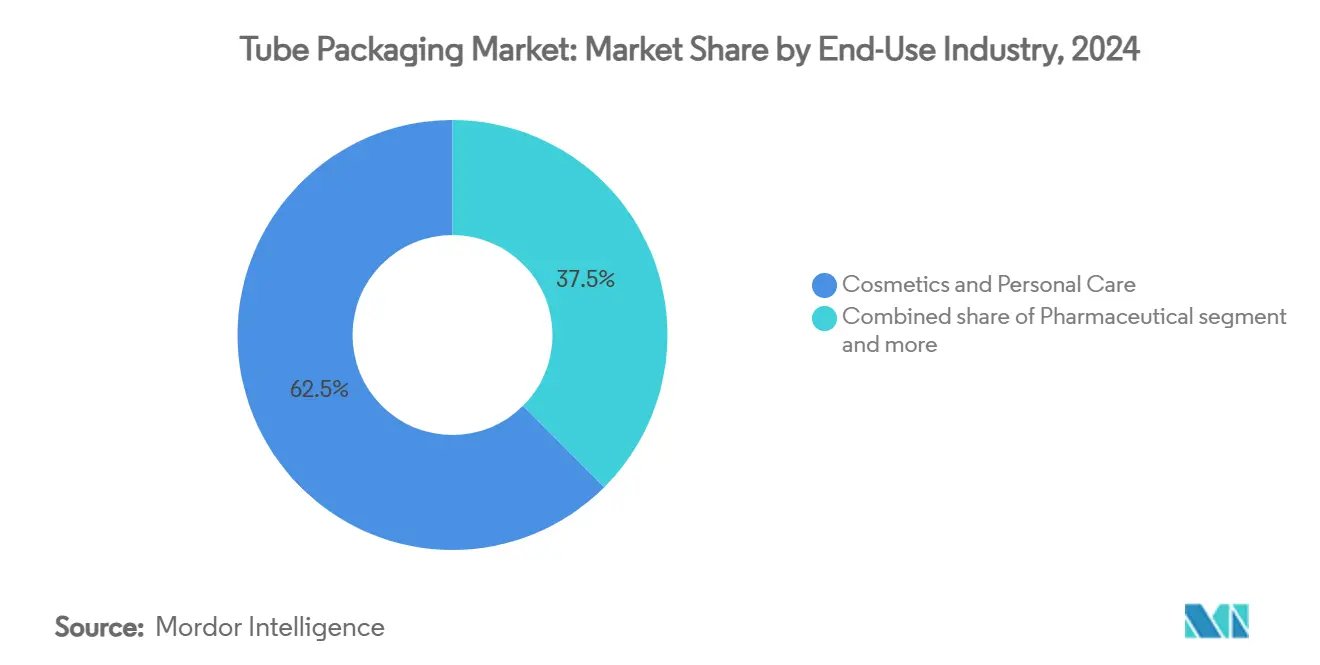

- Par secteur d'utilisation finale, les cosmétiques et soins personnels représentaient 62,48% de la taille du marché du tube emballage en 2024 ; les applications alimentaires devraient progresser à un TCAC de 8,21% entre 2025 et 2030.

- Par canal de distribution, les ventes directes ont capturé 57,43% de la part de la taille du marché du tube emballage en 2024, tandis que les ventes indirectes devraient augmenter à un TCAC de 6,32%.

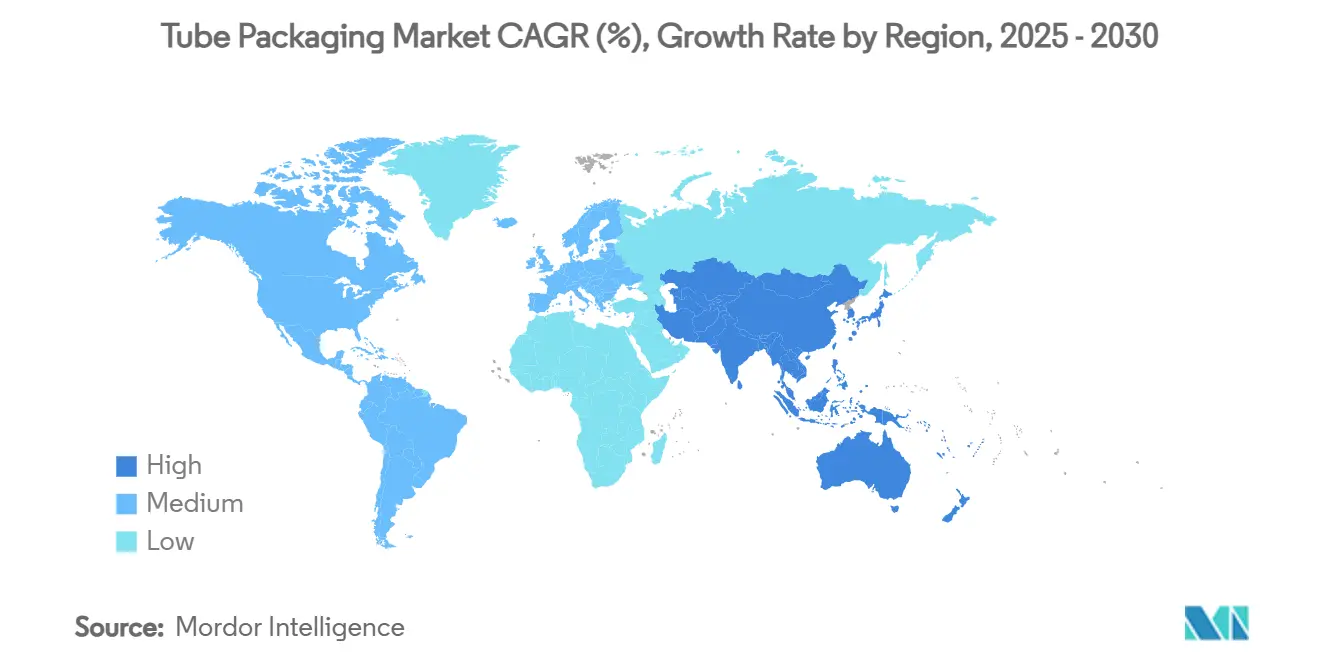

- Par géographie, l'Asie-Pacifique un commandé 38,43% des volumes de 2024, et la région devrait croître à un TCAC de 9,21% jusqu'en 2030.

Tendances et perspectives du marché mondial du tube emballage

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante dans les soins personnels et cosmétiques | +1.2% | Mondial, avec concentration en APAC et Amérique du Nord | Moyen terme (2-4 ans) |

| Préférences croissantes des consommateurs pour l'emballage durable | +1.8% | UE et Amérique du Nord au cœur, expansion vers APAC | Long terme (≥ 4 ans) |

| Mandats de recyclabilité stimulant les tubes mono-matériaux | +0.9% | UE primaire, Amérique du Nord secondaire | Court terme (≤ 2 ans) |

| Demande croissante de commodité et polyvalence | +0.7% | Mondial, particulièrement les marchés développés | Moyen terme (2-4 ans) |

| Poussée mondiale des CAPEX FMCG vers les technologies hybrides de barrière | +0.6% | Mondial, mené par les entreprises FMCG multinationales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

| Source: Analyse d'impact des moteurs | |||

Demande croissante dans les soins personnels et cosmétiques

Les marques de beauté continuent de faire monter en gamme leurs lignes de produits, ce qui favorise les tubes qui protègent les formulations sensibles et permettent une distribution contrôlée. Albéun un réduit les cycles de concept au lancement tout en intégrant du contenu recyclé, poursuivant un objectif de réduction carbone de 46% pour 2030. [1]Source : Formes de Luxe, "Albéun's François Tassart: 'Increasing our agility in the highly volatile beauty marché is key'," formesdeluxe.com Le tube PET transparent Elixir de Colgate avec revêtement EveryDrop améliore l'évacuation du produit, soulignant les gains d'expérience utilisateur qui renforcent la fidélité à la marque. La visibilité sur la provenance des matériaux et l'empreinte carbone s'améliore également, soutenant les récits marketing qui résonnent avec les acheteurs soucieux de l'environnement.

Préférences croissantes des consommateurs pour l'emballage durable

Les marques de soins bucco-dentaires de renom ont évolué des laminés composites vers des formats en polyéthylène haute densité entièrement recyclables qui peuvent entrer dans les flux de collecte sélective ordinaires au Royaume-Uni. Neopac est devenu le premier fabricant de tubes européen à obtenir la certification RecyClass EN 15343, validant le contenu recyclé traçable et renforçant son avantage concurrentiel. [2]Source : Hoffmann Neopac AG, "Neopac The Tube - News & Events," neopac.com Ces jalons convertissent la conformité à la durabilité en différenciation du marché, poussant le marché du tube emballage vers des innovations de plus grande valeur.

Mandats de recyclabilité stimulant les tubes mono-matériaux

Le règlement de l'UE sur les emballages et déchets d'emballages oblige tous les emballages consommateurs à être recyclables d'ici 2030 et fixe un seuil de 30% de plastique recyclé d'ici la même année. [3]Source : NSF, "New EU Regulation 2025/40 on emballage and emballage déchets," nsf.org Des fournisseurs incluant DNP Group et ExxonMobil ont commercialisé des structures riches en polyéthylène qui maintiennent les performances de barrière à l'oxygène, prouvant que les tubes mono-matériaux peuvent remplacer les laminés multicouches sans compromettre la durée de conservation. L'allocation d'investissement se déplace donc vers les polymères conçus pour la circularité.

Demande croissante de commodité et polyvalence

Les options de scellement thermique et ultrasonique permettent des performances de barrière personnalisées à travers les plastiques, laminés et métaux, soutenant la sécurité des produits et la facilité d'utilisation. Les diamètres de tubes ajustables et les assemblages de bouchons aident les marques à adapter le dosage à la viscosité, rendant les tubes attractifs pour les produits pharmaceutiques, condiments et pâtes industrielles. Ces améliorations fonctionnelles encouragent l'achat répété, maintenant l'élan dans le marché du tube emballage.

Analyse d'impact des contraintes

| Contrainte | (~ )% d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Disponibilité de substituts | -0.8% | Mondial, particulièrement dans les marchés matures | Moyen terme (2-4 ans) |

| Pénuries de matières premières et coûts fluctuants | -1.1% | Mondial, avec impact aigu dans les pôles de fabrication | Court terme (≤ 2 ans) |

| Compatibilité limitée des produits restreignant la pénétration du marché | -0.5% | Mondial, particulièrement dans les applications spécialisées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Disponibilité de substituts

Les sachets debout, qui combinent légèreté, ouverture facile et utilisation réduite de matériaux, devraient atteindre 47 milliards USD d'ici 2029, attirant les marques de sauces et condiments loin des tubes. L'emballage mono-dose papier recyclable de MasterFoods illustre davantage comment les formats alternatifs peuvent satisfaire les priorités de durabilité et de contrôle des portions. Ces innovations exercent une pression sur les producteurs de tubes pour mettre en évidence les forces fonctionnelles, telles que le dosage précis et la haute barrière à l'oxygène, pour prévenir l'érosion du volume.

Pénuries de matières premières et coûts fluctuants

La volatilité des matières premières complique la planification budgétaire pour les plastiques, aluminium et revêtements. L'approvisionnement mondial en PET s'est resserré en raison des troubles géopolitiques et des réductions de cadence de production des producteurs, même si les prix des résines commodités tendent à être plats ou en baisse au début de 2025. Les fonderies d'aluminium européennes sont aux prises avec des coûts énergétiques élevés, poussant les convertisseurs à ré-ingénier les tubes avec des parois plus fines ou à intégrer du métal recyclé pour compenser les variations de prix.

Analyse par segment

Par type de produit : la dominance plastique face à la disruption durable

Les formats plastiques représentaient 68,14% de la part de marché du tube emballage en 2024, soutenus par des lignes d'extrusion rentables et une familiarité universelle des marques. Dans les plastiques, le polyéthylène haute densité et le polypropylène accommodent diverses viscosités, des crèmes aux gels, assurant une polyvalence inter-industrielle. Les laminés qui empilent des couches de polymère et d'aluminium continuent de protéger les formules de soins bucco-dentaires où la rétention d'arôme est essentielle. Les tubes en aluminium, bien que de niche, préservent les actifs pharmaceutiques volatils et les aliments sensibles à l'oxygène, renforçant une position à prix premium.

Les solutions en carton et bio-sourcées, cependant, dépassent le marché plus large du tube emballage à un TCAC de 8,53% alors que le PPWR accélère le passage vers des substrats renouvelables. L'OmniLock Ultra barrière papier de Huhtamaki offre une protection similaire à l'aluminium tout en restant recyclable en collecte sélective. L'AmFiber Performance Paper breveté d'Amcor cible de même les segments alimentaires et de santé, prouvant que les structures à base de fibres peuvent satisfaire des limites d'humidité strictes. À mesure que l'adoption s'élargit, l'avance en volume du plastique devrait se rétrécir en termes absolus, même s'il conserve des avantages d'échelle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'emballage : la technologie pressable mène le marché

Les tubes pressables et pliables représentaient 65,34% des expéditions de 2024 et devraient augmenter à un TCAC de 7,43%, reflétant une forte affinité des consommateurs pour la distribution d'une seule main. Les versions en aluminium extrudées par impact assurent zéro ingression d'air pour les crèmes dermatologiques, tandis que les variantes plastiques co-extrudées réduisent le poids et améliorent l'attrait graphique. Les tubes pressables laminés restent la norme des soins bucco-dentaires en raison de leur compétence en barrière d'arôme.

Les designs à vis et applicateur de précision remplissent des rôles spécialisés en dermatologie sur ordonnance et cosmétiques de luxe où la précision du dosage est primordiale. Les innovations telles que les tubes en polypropylène à étiquette dans le moule fusionnent décoration et structure en une seule étape, améliorant l'efficacité des lignes et la recyclabilité. L'étendue des options de scellement et décoration maintient l'adaptabilité des formats pressables, cimentant leur avance dans le marché du tube emballage.

Par secteur d'utilisation finale : le leadership cosmétique défié par la croissance alimentaire

Les cosmétiques et soins personnels ont capturé 62,48% des volumes de 2024, exploitant la capacité des tubes à délivrer un dosage contrôlé et hygiénique de sérums, gommages et écrans solaires. Les structures PET transparentes soulignent l'esthétique des formules, tandis que les fermetures soft-touch élèvent la valeur perçue. Les produits pharmaceutiques suivent de près, portés par les crèmes antibiotiques topiques qui nécessitent une preuve d'effraction et une intégrité de barrière.

Les applications alimentaires, bien qu'à partir d'une base plus petite, devraient croître à 8,21% de TCAC, le plus rapide au sein du marché du tube emballage. Le remplissage aseptique de pesto, miel et concentré de tomate réduit les conservateurs, prolonge la durée de conservation et soutient le positionnement gourmet. Les emballages mono-dose en papier et laminés recyclables séduisent les consommateurs nomades et les opérateurs de restauration rapide cherchant un contrôle des portions avec un gaspillage minimal.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : la dominance des ventes directes face à la croissance indirecte

Les accords directs avec les multinationales comme Unilever et Colgate ont généré 57,43% des expéditions de 2024, assurant des volumes de commandes prévisibles et des feuilles de route d'innovation communes. Les grands convertisseurs comme EPL International font fonctionner des lignes dédiées pour les clients phares, fournissant environ 1 milliard de tubes laminés annuellement depuis quatre usines mondiales.

Les canaux indirects, projetés pour croître à 6,32% de TCAC, capturent les marques émergentes qui privilégient l'agilité aux remises sur volume. Les distributeurs spécialisés stockent des tirages de production plus petits et offrent des services de design pour les start-ups entrant dans les cosmétiques naturels ou aliments fonctionnels. La structure à double voie permet au marché du tube emballage d'accommoder des échelles client divergentes sans compromettre les niveaux de service.

Analyse géographique

L'Asie-Pacifique un mené le marché du tube emballage en 2024 avec une part de volume de 38,43% et devrait progresser à un TCAC de 9,21% jusqu'en 2030. L'expansion robuste des FMCG en Chine et en Inde, le revenu disponible plus élevé et les modes de vie urbains soutiennent la demande pour des articles de soins personnels adaptés aux voyages et des condiments mono-portions. Le segment papier du Vietnam, en route pour 3,5 milliards USD de revenus d'ici 2026, illustre l'élan régional vers l'emballage à base de fibres.

L'Amérique du Nord et l'Europe, bien que matures, naviguent des objectifs de recyclage plus stricts qui remodèlent les stratégies d'approvisionnement et l'allocation de capital. Le PPWR de l'UE oblige les convertisseurs à moderniser les lignes pour la production mono-matériau, favorisant les géants intégrés capables de financer des révisions pluriannuelles. Aux États-Unis et au Canada, les engagements de marques à la réduction carbone conduisent des programmes pilotes qui testent des tubes à haute teneur recyclée chez les détaillants régionaux.

L'Amérique latine et le Moyen-Orient sont des zones d'opportunités émergentes alors que les populations de classe moyenne croissantes alimentent la croissance des aliments emballés. Le marché brésilien des aliments emballés pourrait atteindre 168,6 milliards USD d'ici 2028, stimulant la demande pour des sauces à portion contrôlée et pâtes aromatisées. Simultanément, les déploiements d'installations d'ALPLA en Thaïlande, Afrique et Conseil de coopération du Golfe soulignent l'importance stratégique de l'approvisionnement local dans les marchés où les droits d'importation et la logistique ajoutent des couches de coûts.

Paysage concurrentiel

Une fragmentation modérée caractérise le marché du tube emballage alors que les leaders poursuivent l'échelle pour financer les investissements en durabilité. La fusion Amcor-Berry mondial un créé une entité avec plus de 3 milliards USD de flux de trésorerie libre annuel projeté d'ici 2028, tout en ciblant 650 millions USD d'économies de synergie. Le rapprochement de 6,7 milliards USD entre Novolex et Pactiv Evergreen suit une logique similaire, construisant une masse critique dans les emballages de restauration et spécialisés.

Le leadership d'innovation est un autre champ de bataille. La traçabilité certifiée du contenu recyclé de Neopac le positionne comme fournisseur privilégié pour les marques européennes cherchant des revendications environnementales crédibles. La technologie N-Sorb d'Aptar, acceptée dans le programme de technologie émergente de la FDA américaine, démontre comment l'emballage peut atténuer la formation de nitrosamine dans les produits pharmaceutiques, renforçant la proposition de valeur de l'entreprise dans les segments réglementés.

L'expansion régionale s'accélère également. L'acquisition par Amcor de Phoenix Flexibles au Gujarat ajoute une plateforme d'emballage flexible évolutive sur le marché indien à forte croissance, améliorant la proximité avec les clients pharmaceutiques et médicaux. Ces mouvements suggèrent que la résilience de la chaîne d'approvisionnement et les capacités de production locale resteront des différenciateurs cruciaux.

Leaders de l'industrie du tube emballage

-

Amcor plc

-

EPL Limited

-

Albea Group

-

Hoffmann Neopac AG

-

CCL Industries Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Amcor un complété sa combinaison tout-actions avec Berry mondial, créant un leader mondial dans les solutions d'emballage consommateur et santé

- Février 2025 : L'Union européenne un mis en œuvre le règlement sur les emballages et déchets d'emballages mandatant la recyclabilité d'ici 2030 et des seuils minimums de plastique recyclé

- Janvier 2025 : Huhtamaki un nommé Ralf K. Wunderrich comme président et PDG, signalant un renouveau de focus stratégique sur les solutions durables à base de fibres

- Décembre 2024 : Novolex et Pactiv Evergreen ont annoncé une fusion de 6,7 milliards USD pour améliorer l'innovation d'emballage alimentaire et spécialisé

- Mars 2025 : Albea un annoncé l'intégration de systèmes de vision pilotés par intelligence artificielle à travers ses usines européennes, réduisant les taux de défaut de 22 % et améliorant les métriques de livraison à temps.

- Novembre 2024 : MasterFoods un introduit le premier emballage mono-dose sauce tomate papier recyclable d'Australie, faisant progresser l'emballage durable de condiments

- Octobre 2024 : Neopac un obtenu la certification RecyClass EN 15343 pour son installation de Hongrie et lancé les tubes Polyfoil mono-matériaux

- Août 2024 : Constantia Flexibles un présenté de nouvelles solutions de tubes à FACHPACK 2024

- Juillet 2024 : Smurfit Kappa et WestRock ont complété une fusion de 11,2 milliards USD, renforçant les capacités d'emballage à base de papier

- Juin 2024 : Colgate un lancé son tube dentifrice PET transparent recyclable Elixir en Amérique du Nord

Périmètre du rapport sur le marché mondial du tube emballage

Le tube emballage fait référence à un type d'emballage qui utilise un contenant cylindrique ou en forme de tube pour tenir et protéger les produits. Cette forme d'emballage est couramment utilisée pour des produits comme les cosmétiques, articles de soins personnels, produits pharmaceutiques et alimentaires. Les tubes sont souvent fabriqués à partir de matériaux tels que plastique, aluminium ou papier, et ils peuvent présenter diverses fermetures, telles que bouchons à vis, couvercles basculer-top ou distributeurs à buse. Le marché un été suivi du côté consommation, que les entreprises d'emballage intègrent avec les clients pour les revenus. Ce rapport analyse les facteurs tels que l'impact des matières premières, moteurs et défis sur le marché étudié basé sur les scénarios de base prévalents, thèmes clés et cycles de demande liés aux applications.

Le marché du tube emballage est segmenté par type d'emballage (pressable, à vis et autre type d'emballage), matériau (plastique, carton et aluminium), application (cosmétiques et articles de toilette, santé et pharmaceutique, alimentaire, soins du foyer et autre application), et géographie (Amérique du Nord (États-Unis et Canada), Europe (Royaume-Uni, Allemagne, France, Italie et reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde et reste de l'Asie-Pacifique), Amérique latine (Brésil, Argentine, Mexique et reste de l'Amérique latine), et Moyen-Orient et Afrique (Émirats arabes unis, Arabie saoudite et reste du Moyen-Orient et Afrique)). Le rapport offre des prévisions et taille de marché en valeur (USD) pour tous les segments ci-dessus.

| Tubes en plastique | Tubes en polyéthylène (PE) |

| Tubes en polypropylène (PP) | |

| Autres tubes en plastique | |

| Tubes en aluminium | |

| Tubes laminés | |

| Tubes en carton/bio-sourcés |

| Pressable et pliable |

| À vis |

| Cosmétiques et soins personnels |

| Pharmaceutique |

| Alimentaire |

| Autre secteur d'utilisation finale |

| Ventes directes |

| Ventes indirectes |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par type de produit | Tubes en plastique | Tubes en polyéthylène (PE) | |

| Tubes en polypropylène (PP) | |||

| Autres tubes en plastique | |||

| Tubes en aluminium | |||

| Tubes laminés | |||

| Tubes en carton/bio-sourcés | |||

| Par type d'emballage | Pressable et pliable | ||

| À vis | |||

| Par secteur d'utilisation finale | Cosmétiques et soins personnels | ||

| Pharmaceutique | |||

| Alimentaire | |||

| Autre secteur d'utilisation finale | |||

| Par canal de distribution | Ventes directes | ||

| Ventes indirectes | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du tube emballage ?

La taille du marché du tube emballage est de 26,03 milliards d'unités en 2025 et devrait atteindre 33,96 milliards d'unités d'ici 2030.

Quel matériau mène le marché du tube emballage ?

Les tubes en plastique détiennent 68,14% des volumes de 2024, bien que les formats en carton et bio-sourcés augmentent le plus rapidement à 8,53% de TCAC.

Quel segment d'utilisation finale croît le plus rapidement ?

Les applications alimentaires montrent la plus haute croissance, progressant à un TCAC de 8,21% grâce à la demande pour les formats de condiments et produits prêts à consommer.

Pourquoi les tubes mono-matériaux gagnent-ils du terrain ?

Les régulations de l'UE exigent que tous les emballages soient recyclables d'ici 2030, et les constructions mono-matériaux simplifient le recyclage tout en maintenant les performances de barrière.

Comment l'Asie-Pacifique est-elle positionnée dans le marché du tube emballage ?

L'Asie-Pacifique commande 38,43% des volumes mondiaux et devrait croître à un TCAC de 9,21%, portée par l'expansion FMCG et l'augmentation des dépenses consommateur.

Quel impact les fusions ont-elles sur la dynamique du marché ?

Les grandes fusions, comme celle d'Amcor avec Berry mondial, fournissent l'échelle pour financer l'innovation durable et consolider le pouvoir de marché, renforçant la concentration modérée.

Dernière mise à jour de la page le: