Taille et part du marché de l'emballage de viande

Analyse du marché de l'emballage de viande par Mordor Intelligence

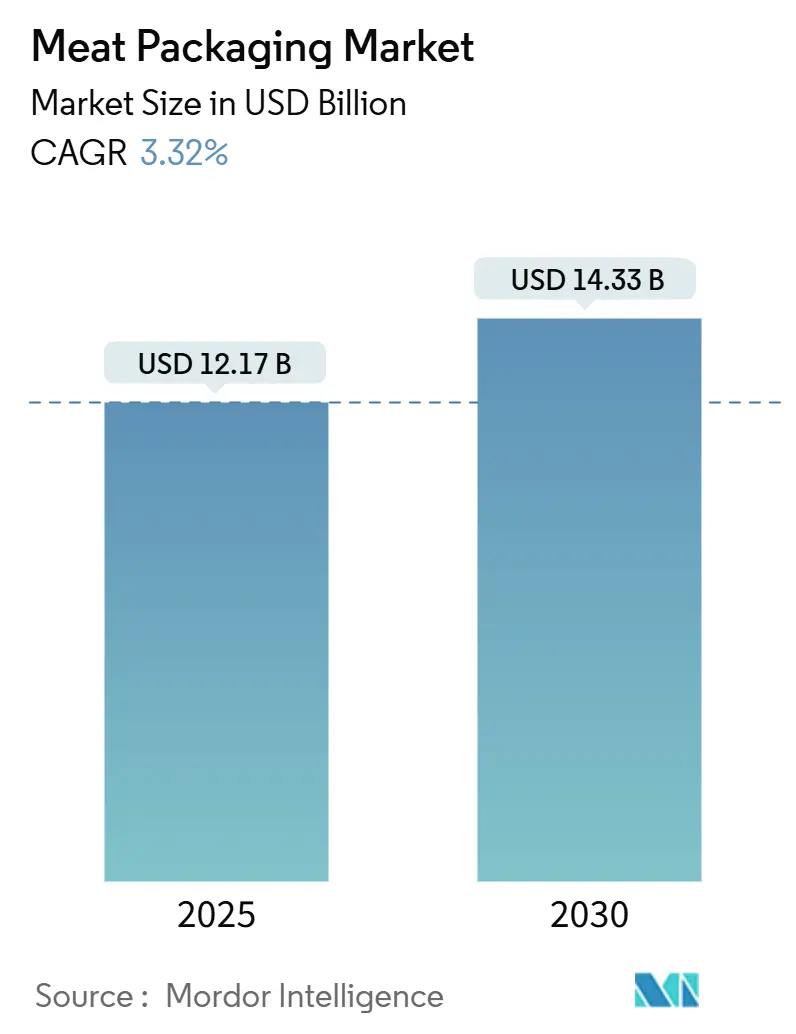

La taille du marché de l'emballage de viande a atteint 12,17 milliards USD en 2025 et devrait croître à 14,33 milliards USD d'ici 2030 avec un TCAC de 3,32 %. La croissance reflète une demande constante pour les formats de viande de commodité, l'adoption croissante de la logistique de chaîne du froid, et le durcissement des règles mondiales de sécurité alimentaire et de durabilité. Les plastiques flexibles, les formats d'atmosphère modifiée, et les mono-matériaux haute barrière dominent les spécifications alors que les détaillants poussent pour une durée de conservation plus longue et un attrait visuel plus fort. L'Asie-Pacifique génère les plus grands volumes, tandis que les canaux d'épicerie en ligne et de kits-repas enregistrent les gains supplémentaires les plus rapides. La réglementation des déchets plastiques, la volatilité des matières premières, et la montée des protéines alternatives tempèrent les perspectives de marge, encourageant les producteurs à poursuivre les films recyclables, l'automatisation, et les innovations d'emballage intelligent.

Points clés du rapport

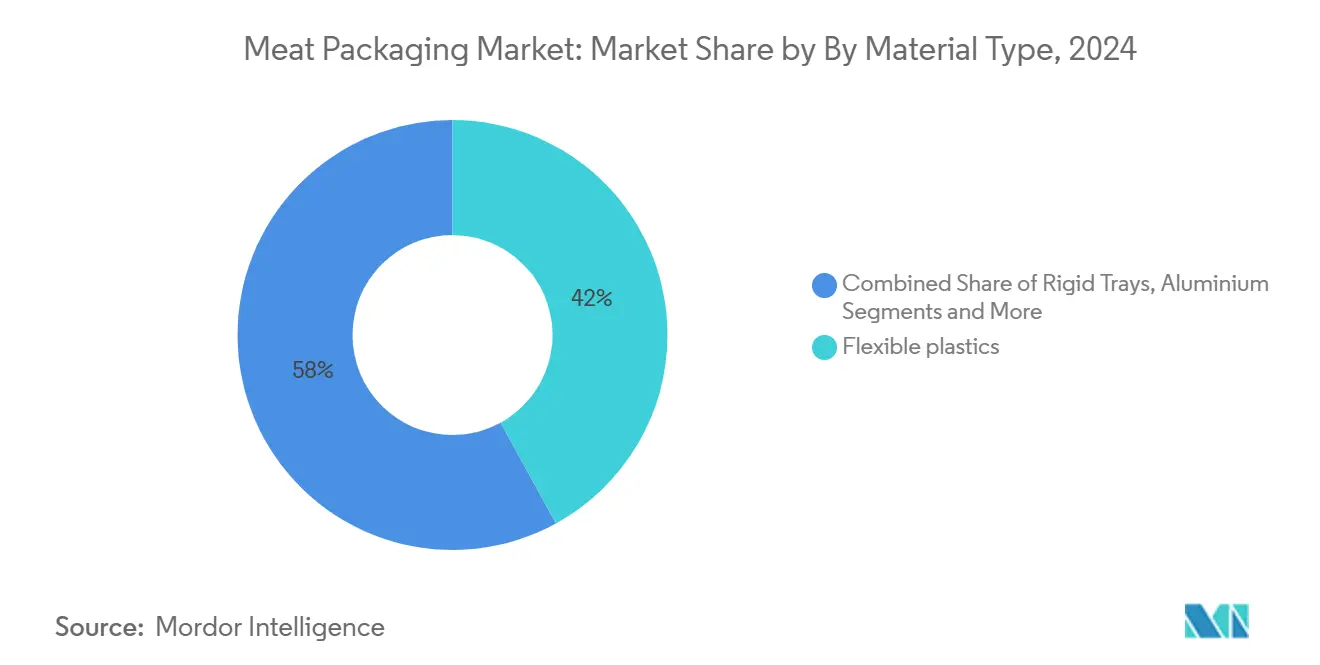

- Par type de matériau, le plastique flexible a capturé 42 % de la part du marché de l'emballage de viande en 2024, tandis que les films biodégradables affichent le TCAC le plus rapide de 7,2 % jusqu'en 2030.

- Par type de viande, la viande fraîche et congelée représentait 54 % de la taille du marché de l'emballage de viande en 2024 ; la viande prête à consommer progresse à un TCAC de 5,5 % jusqu'en 2030.

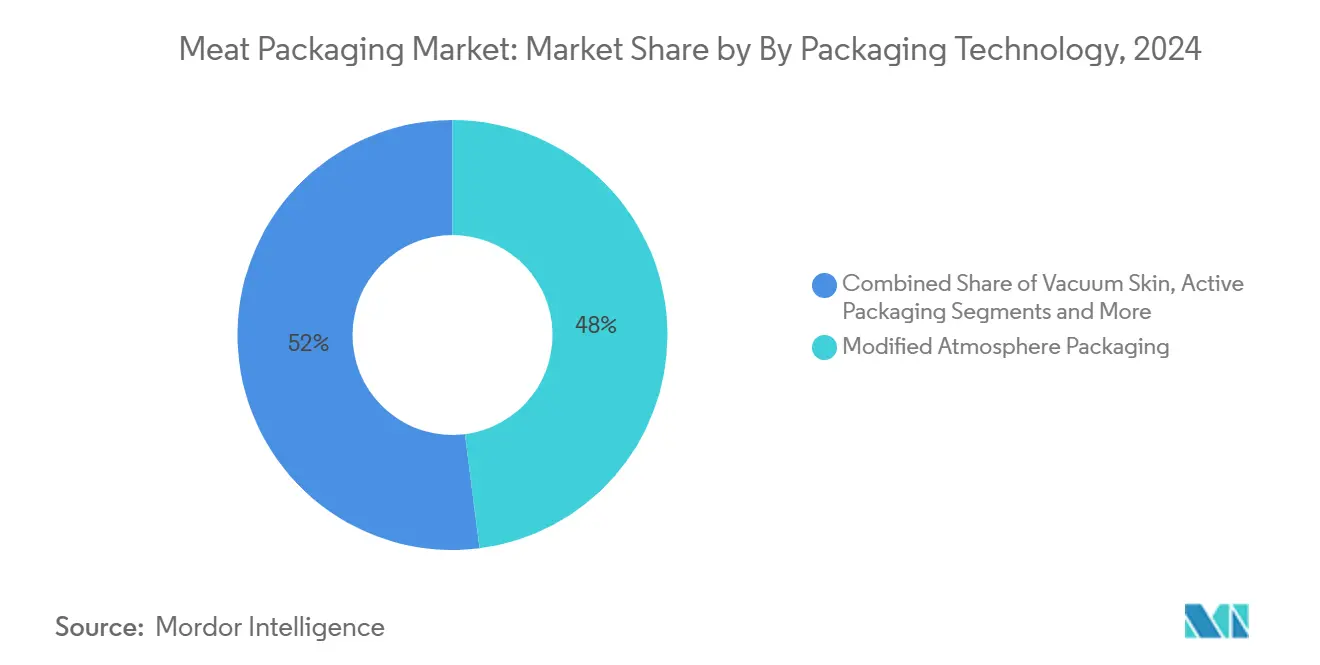

- Par technologie d'emballage, l'emballage sous atmosphère modifiée menait avec 48 % de part en 2024 ; les formats actifs et intelligents sont projetés s'étendre à un TCAC de 7,8 % jusqu'en 2030.

- Par canal d'utilisateur final, le détail détenait 51 % de la taille du marché de l'emballage de viande en 2024, tandis que l'épicerie en ligne et la livraison de kits-repas enregistrent un TCAC de 8,1 % jusqu'en 2030.

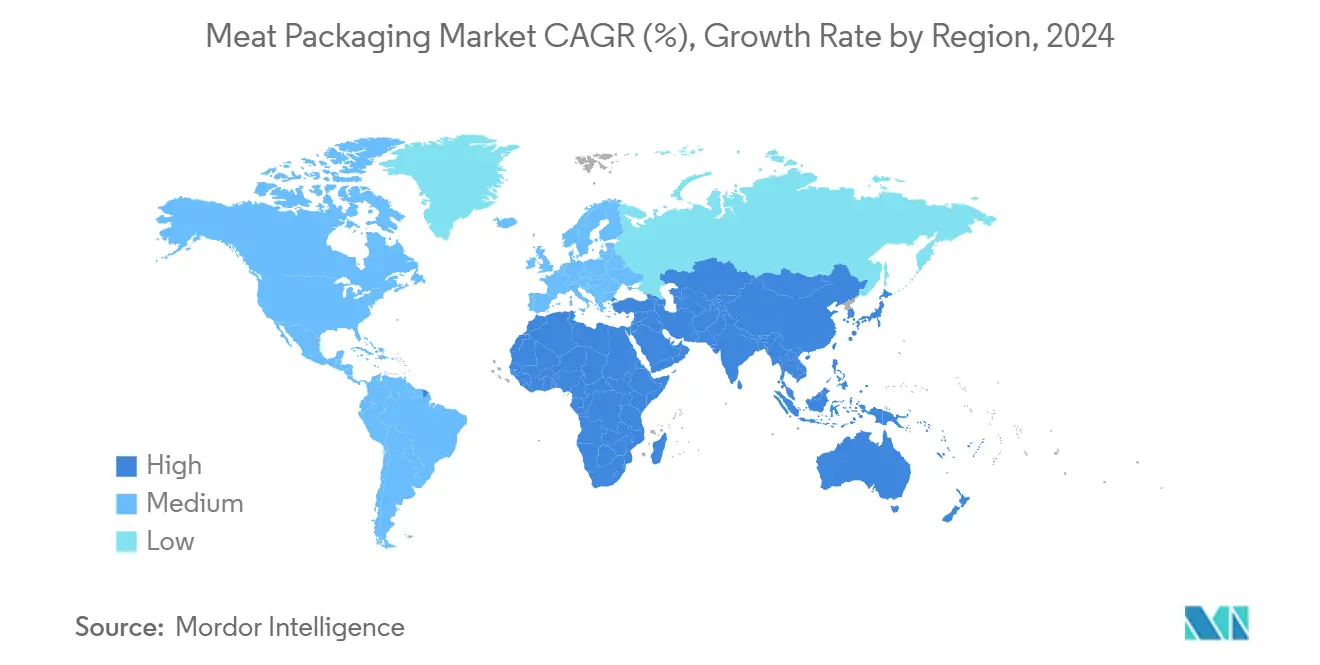

- Par géographie, l'Asie-Pacifique a généré 34 % de la taille du marché de l'emballage de viande en 2024 et croît à un TCAC de 4,8 % jusqu'en 2030.

- Amcor, Sealed Air, et Berry Global représentent collectivement une position de revenus dominante, soutenue par l'échelle et la profondeur R&D.

Tendances et perspectives du marché mondial de l'emballage de viande

Analyse de l'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Demande de produits de viande de commodité et PAC | +0.8% | Mondiale, avec un impact plus fort en Amérique du Nord et APAC | Moyen terme (2-4 ans) |

| Expansion du commerce organisé et de la logistique de chaîne du froid | +0.6% | Cœur APAC, débordement vers MEA et Amérique du Sud | Long terme (≥ 4 ans) |

| Extension de durée de conservation et réglementations de sécurité alimentaire | +0.5% | Mondiale, menée par l'UE et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Transition axée sur la durabilité vers les mono-matériaux haute barrière | +0.4% | Europe et Amérique du Nord, s'étendant vers APAC | Moyen terme (2-4 ans) |

| Adoption de films antimicrobiens/nanocomposites | +0.3% | Amérique du Nord et UE, programmes pilotes en APAC | Long terme (≥ 4 ans) |

| Traçabilité activée par blockchain et formats inviolables | +0.2% | Segments premium d'Amérique du Nord et UE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande de produits de viande de commodité et prêts à consommer

L'adoption par les consommateurs de viande à valeur ajoutée est passée de 37 % à 67 % entre 2016 et 2022, poussant les transformateurs vers des formats prêts pour l'étalage qui minimisent la manipulation en magasin tout en préservant la couleur et la texture. Tyson Fresh Meats a lancé son programme universel prêt pour l'étalage pour rationaliser la distribution et prolonger la durée de conservation via des films barrière avancés. Les acheteurs urbains, pressés par le temps, acceptent des prix premium pour des emballages permettant une préparation rapide des repas. La croissance des aliments frais préparés accélère la demande pour les systèmes de traitement haute pression et d'atmosphère modifiée qui protègent le goût et les nutriments. Ces dynamiques renforcent les gains de volume soutenus pour le marché de l'emballage de viande dans les villes matures et émergentes.[1]Richard Mitchell, "Value-added meats. Now packed with even more value," Supermarket News, supermarketnews.com

Expansion du commerce organisé et de la logistique de chaîne du froid

Les ventes de magasins de proximité en Chine ont grimpé à 424,8 milliards CNY en 2023, en hausse de 10,8 % d'une année sur l'autre, avec les aliments frais pilotant la montée. Les start-ups telles que Yueshi Robot déploient des chariots élévateurs autonomes opérant à −30 °C, améliorant l'efficacité dans les nœuds de distribution congelée. L'investissement commercial plus large en réfrigération, projeté atteindre 56,2 milliards USD d'ici 2035, nécessite un emballage qui résiste au stress de basse température tout en gardant l'ingression d'oxygène minimale. Les détaillants demandent aussi des formes standardisées pour accélérer le réapprovisionnement des étagères, orientant les convertisseurs vers des sachets flexibles et des plateaux thermoformés adaptés aux lignes haut volume. Ces tendances cimentent le commerce organisé comme un catalyseur long terme pour le marché de l'emballage de viande.[2] Wataru Suzuki, "Chinese startups race to upgrade cold chain logistics," Nikkei, asia.nikkei.com

Extension de durée de conservation et réglementations de sécurité alimentaire

Les régulateurs durcissent les exigences pour des données de fraîcheur vérifiables, stimulant l'intérêt pour les emballages intelligents portant des capteurs changeant de couleur et des indicateurs de pH. La recherche académique confirme que les capteurs de pH à base de gélatine peuvent s'intégrer dans les films biodégradables, fournissant des signaux de qualité en temps réel et réduisant le gaspillage. Le règlement de l'Union européenne sur les emballages et déchets d'emballages élève les seuils de recyclabilité et de traçabilité, provoquant un passage vers des étiquettes intelligentes liées à la surveillance cloud. Les producteurs investissant tôt dans de tels systèmes gagnent des avantages de conformité et la confiance des consommateurs, renforçant les courbes d'adoption à travers le marché de l'emballage de viande.

Transition axée sur la durabilité vers les mono-matériaux haute barrière

WestRock a rapporté que 96 % de son portefeuille 2023 était recyclable, compostable, ou réutilisable, visant 100 % d'ici 2025. Le PreservaWrap de LK Packaging, un film polyéthylène recyclable, égale maintenant les performances barrière du PVC tout en qualifiant pour l'étiquetage How2Recycle. Les directives européennes accélèrent le passage des laminés complexes vers des structures mono-polymère, défiant les scientifiques des matériaux à mélanger les couches barrière gaz sans compromettre la circularité. Les progrès dans ce domaine positionnent les producteurs flexibles pour capitaliser sur la demande d'éco-étiquettes dans le marché de l'emballage de viande.

Analyse de l'impact des contraintes

| CONTRAINTES | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Réglementations des déchets plastiques et défis de recyclabilité | -0.7% | Europe et Amérique du Nord, s'étendant mondialement | Court terme (≤ 2 ans) |

| Prix volatils des intrants polymères et métalliques | -0.5% | Mondial, impactant particulièrement les petits transformateurs | Court terme (≤ 2 ans) |

| Taxes sur emballages à usage unique et frais REP | -0.3% | Europe, programmes pilotes en Amérique du Nord | Moyen terme (2-4 ans) |

| Croissance des protéines alternatives réduisant la demande de viande rouge | -0.2% | Amérique du Nord et Europe, émergent en APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption de films antimicrobiens/nanocomposites

Les nanocomposites antimicrobiens inhibent directement la croissance microbienne sur la surface de la viande, prolongeant la durée de conservation et réduisant la dépendance aux conservateurs. Les porteurs d'hydrogel infusés d'extraits naturels montrent une efficacité dans la réduction des comptes bactériens tout en restant sûrs alimentairement. Les lignes pilotes en Amérique du Nord et Europe montent la production pour le lancement commercial. Des synergies apparaissent quand de tels films sont appariés avec des couvercles MAP transparents, offrant à la fois protection active et visibilité du produit critique pour les présentoirs réfrigérés.

Traçabilité activée par blockchain et formats inviolables

Les détaillants et transformateurs intègrent la blockchain pour enregistrer chaque événement de custody, protégeant contre la fraude et les rappels. Les sceaux liés IoT transmettent des alertes lors de violation, permettant une action temps réel et renforçant la confiance des consommateurs dans la transparence de la chaîne d'approvisionnement. Les premiers adopteurs ciblent les lignes premium où les primes de provenance compensent les coûts de capteur ajoutés. Alors que les capteurs baissent en prix, l'adoption s'élargira, stimulant la différenciation dans le marché de l'emballage de viande.

Analyse de segments

Par type de matériau : dominance flexible sous pression de durabilité

Les plastiques flexibles détenaient 42 % du marché de l'emballage de viande en 2024, propulsés par la conformité aux coupes irrégulières et l'excellente imprimabilité. Les films biodégradables, bien que toujours de niche, enregistrent un TCAC de 7,2 % alors que les régulateurs favorisent les solutions compostables ou recyclables. Les boîtes métalliques et l'aluminium restent vitaux pour les pâtés premium et produits longue conservation nécessitant stérilisation. Les couches nanocomposites antimicrobiennes entrent dans les toiles flexibles, offrant suppression bactérienne active aux côtés des performances barrière. L'innovation continue de résine et revêtement permet aux convertisseurs de réduire l'épaisseur tout en maintenant la résistance à la perforation, gardant les emballages flexibles compétitifs en coût.

Les plateaux rigides, souvent PET ou PP, servent les produits tranchés où l'empilabilité importe, mais font face à l'examen de durabilité pour leur masse matérielle plus élevée. Les plateaux mousse perdent du terrain face aux variantes mono-PET claires qui facilitent le tri de recyclabilité. Les options métalliques perdurent dans le bœuf en conserve et viande de déjeuner de qualité export grâce à l'intégrité hermétique supérieure, pourtant leur croissance est limitée par le poids et le coût. Globalement, les solutions flexibles continueront de mener le marché de l'emballage de viande alors que les marques équilibrent durabilité avec demandes de merchandising.[3]Debarati Bhadury, "Application of On-Pack pH Indicators to Monitor Freshness of Modified Atmospheric Packaged Raw Beef," Food Quality and Safety, academic.oup.com

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par type de viande : leadership du segment frais avec accélération PAC

Les produits frais et congelés ont généré 54 % de la taille du marché de l'emballage de viande en 2024, soutenus par la demande de supermarché pour des plateaux et suremballages visuellement attrayants, étanches aux fuites qui endurent une durée de vie de plusieurs jours en étagère. La croissance reste saine alors que la couverture chaîne du froid s'élargit dans les économies émergentes. Les lignes prêtes à consommer, des tranches charcuterie au jerky stable en étagère, croissent à 5,5 % TCAC alors que les styles de vie favorisent la commodité. Ces formats nécessitent des barrières haute oxygène et humidité, des sceaux micro-ondables, et des ouvertures conviviales consommateur, stimulant l'innovation dans les couvercles pelables et contrôle de portions.

Les viandes transformées jouissent d'une part stable, bien que les tendances santé déplacent certains volumes vers des coupes plus maigres et alternatives végétales. Les améliorations d'emballage se concentrent sur les fermetures éclair refermables et formats vide pelliculaire qui mettent en valeur la texture tout en minimisant les poches d'air. À travers les catégories, la demande converge vers les indicateurs intelligents qui affichent le risque de détérioration, renforçant la différenciation dans les présentoirs encombrés et stimulant la confiance des acheteurs dans le marché de l'emballage de viande.

Par technologie d'emballage : leadership MAP avec systèmes intelligents émergents

L'emballage sous atmosphère modifiée a retenu 48 % de la part du marché de l'emballage de viande en 2024 en prolongeant la fraîcheur à travers des mélanges précis d'O₂ et CO₂ scellés dans des films multicouches. Les producteurs ajustent finement les ratios de gaz pour des coupes spécifiques, équilibrant rétention de couleur avec suppression microbienne. Les solutions actives et intelligentes s'étendent à 7,8 % TCAC alors que les encres sensibles au pH, récupérateurs d'oxygène, et capteurs RFID migrent du pilote aux courses commerciales. Ces outils s'alignent avec les engagements de réduction de déchets des détaillants et les mandats de traçabilité des régulateurs.

L'emballage vide pelliculaire sécurise les steaks premium et lignes d'export où l'exclusion d'oxygène profonde ajoute des semaines de vie réfrigérée. Bien que plus coûteux, le format commande des prix plus élevés et réduit la perte d'égouttement. Les revêtements comestibles et films biodégradables, bien que petits, attirent les marques soucieuses de durabilité chassant l'attrait d'étagère sans plastique. Chaque niveau de technologie répond à des moteurs de valeur distincts, élargissant collectivement la boîte à outils disponible dans le marché de l'emballage de viande.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par canal d'utilisateur final : dominance du détail avec disruption numérique

Les supermarchés et hypermarchés ont contribué à 51 % de la taille du marché de l'emballage de viande en 2024, tirant parti du merchandising visuel pour générer des ventes haut débit. Les chaînes standardisent les hauteurs de plateaux et spécifications de clarté de film pour rationaliser les planogrammes, injectant l'efficacité à travers des tableaux de bord fournisseur partagés. L'épicerie en ligne et services de kits-repas, montant à 8,1 % TCAC, établissent de nouvelles demandes pour des sachets résistants aux chocs, étanches aux fuites qui survivent à la manipulation dernier kilomètre. Les étiquettes indicatrices de température rassurent les consommateurs sur l'intégrité chaîne du froid à l'arrivée sur le seuil.

Les opérateurs services alimentaires et HORECA achètent des emballages en vrac visant l'efficacité arrière-maison et minimisation des déchets. Les sacs verticaux forme-remplissage-scellage et grands vide dominent cet espace pour leur vitesse et débit dans les cuisines commissariat. Les transformateurs de viande intègrent des emballeuses haute vitesse avec robotique pour faire face aux contraintes de main-d'œuvre, cherchant des films durables qui fonctionnent de manière fiable à des vitesses de ligne élevées. La diversification des canaux élargit la complexité de spécification pourtant agrandit la base adressable pour le marché de l'emballage de viande.

Analyse géographique

L'Asie-Pacifique a généré 34 % de la taille du marché de l'emballage de viande en 2024, soutenue par la consommation de viande de près de 100 millions de tonnes de la Chine et la modernisation vigoureuse du détail. Le TCAC régional de 4,8 % jusqu'en 2030 reflète l'urbanisation et l'investissement dans les nœuds chaîne du froid de Beijing à Bangalore. Les achats de bœuf en ligne de la Chine ont dépassé 44 % de part, signalant l'adoption rapide d'emballages adaptés e-commerce conçus pour les réseaux de colis. Les supermarchés indiens multiplient les allées congélateur, élargissant la base adressable pour les solutions MAP et VSP. Les chaînes de proximité d'Asie du Sud-Est suivent, embrassant des formats de sachets standardisés qui résistent aux climats humides.

L'Amérique du Nord combine une consommation de viande par habitant élevée avec une infrastructure de détail mature. La croissance provient de l'adoption technologique : traçage blockchain, films antimicrobiens, et ensacheuses prêtes automation. Les examens réglementaires stimulent les essais de films barrière monomatériau, particulièrement dans les chaînes majeures du Canada. L'Europe mène en conformité économie circulaire, poussant les convertisseurs vers des structures PE/PP recyclables et hybrides fibre-papier. Les entreprises d'emballage qui rencontrent à la fois les cibles barrière oxygène et recyclabilité débloquent le statut fournisseur préféré avec les épiciers UE.

L'Amérique du Sud voit une demande constante des transformateurs orientés export du Brésil qui ont besoin d'emballages robustes pour l'expédition transoceanique. Les sachets haute barrière, sacs vide gaufrés, et extérieurs carton ondulé solides sont standard. Le Moyen-Orient et l'Afrique exhibent une pénétration inégale ; les détaillants du Golfe spécifient des steaks MAP premium, tandis que beaucoup de marchés africains comptent encore sur le papier boucher. Les écarts chaîne du froid limitent l'adoption mais les investissements d'infrastructure et pilotes quick-commerce pointent vers l'adoption graduelle. Ensemble, ces dynamiques géographiques favorisent des chemins de croissance multi-vitesse qui étendent le marché mondial de l'emballage de viande.

Paysage concurrentiel

Le secteur montre une concentration modérée. Amcor, Sealed Air, et Berry Global canalisent les budgets R&D dans les innovations barrière, équipement prêt automation, et améliorations de recyclabilité pour défendre la part. La fusion proposée de 8,4 milliards USD entre Amcor et Berry Global créerait une puissance capable d'harmoniser l'approvisionnement résine, extrusion film, et conversion à travers les continents, amplifiant le pouvoir de négociation avec les détaillants. Les entreprises niveau moyen poursuivent des niches telles que thermoformes compostables ou revêtements antimicrobiens, différenciant par agilité plutôt que pure échelle.

Les partenariats stratégiques montent alors que les convertisseurs s'associent avec les entreprises capteur pour déployer des emballages intelligents. Les projets précoces regroupent les registres blockchain avec étiquettes fraîcheur NFC, capturant le positionnement premium chez les chaînes épicerie gourmet. L'automatisation est un autre champ de bataille : les lignes comportant inspection vision IA et chargeurs robotiques coupent les coûts main-d'œuvre et réduisent le risque contamination, attirant les transformateurs pressés par les pénuries main-d'œuvre. Les références de durabilité restent une attente baseline ; les entreprises incapables de documenter recyclabilité, opérations bas-carbone, ou préparation REP risquent le délistage des listes approvisionnement détaillant. Les dynamiques concurrentielles dépendent donc de l'intégration technologique, prévoyance réglementaire, et résilience chaîne d'approvisionnement à travers le marché de l'emballage de viande.

Leaders de l'industrie de l'emballage de viande

-

Amcor plc

-

Sealed Air Corporation

-

Berry Global Group Inc.

-

Mondi plc

-

Crown Holdings Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Cargill a annoncé un investissement de 90 millions USD dans l'automatisation pour son usine de transformation de bœuf du Colorado, se concentrant sur les technologies d'amélioration du rendement et de réduction des déchets qui nécessiteront des systèmes d'emballage compatibles capables d'intégration avec équipement de manipulation robotique.

- Mai 2025 : Multivac a présenté l'automatisation avancée de tranchage de viande à IFFA 2025, signant un accord de coopération avec Provisur Technologies pour améliorer les solutions de tranchage haut débit pour applications bacon et jambon cru, mettant l'accent sur la durabilité à travers l'utilisation réduite de plastique et l'efficacité opérationnelle améliorée.

- Février 2025 : Smurfit Westrock a rapporté de solides résultats Q4 2024 avec des ventes nettes d'approximativement 7,5 milliards USD, soulignant l'expertise opérationnelle en solutions d'emballage durables cruciales pour les applications d'emballage de viande tout en réalisant 400 millions USD d'économies de synergie.

- Janvier 2025 : Amcor a dévoilé sa vitrine IPPE 2025 comportant le chargeur Moda, sac Moda avec technologie vision IA, et systèmes d'emballage vide rotatif Moda Vac 20 conçus pour améliorer l'efficacité opérationnelle et sécurité dans les secteurs de transformation protéine.

Portée du rapport sur le marché mondial de l'emballage de viande

L'emballage joue un rôle vital dans la préservation du terme et l'étendue de la durée de conservation de la viande. La viande peut être compromise sans emballage car elle est contaminée par contact direct avec des contaminants chimiques, physiques, et biologiques. L'étude suit la demande pour le marché à travers les revenus accrus par la valeur de la consommation de différents types de solutions d'emballage utilisées pour l'emballage de viande.

Le marché est segmenté par type de matériau (plastique et métal), type de viande (fraîche et congelée, transformée, et prête à consommer), et géographie. La portée de cette étude est actuellement concentrée sur les régions clés, telles que l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique latine, et le Moyen-Orient et l'Afrique. Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Plastique | Sachets flexibles | Sacs |

| Films et emballages | ||

| Autres flexibles | ||

| Plateaux et contenants rigides | Autres rigides | |

| Métal | Aluminium | |

| Acier | ||

| Autres métaux | ||

| Fraîche et congelée |

| Transformée |

| Prête à consommer |

| Emballage sous atmosphère modifiée (MAP) |

| Emballage vide pelliculaire (VSP) |

| Emballage actif et intelligent |

| Films comestibles et biodégradables |

| Détail (supermarchés / hypermarchés) |

| Services alimentaires / HORECA |

| Épicerie en ligne et kits-repas |

| Transformateurs / emballeurs de viande |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste Asie-Pacifique | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Turquie | |

| Reste Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste Amérique du Sud |

| Par type de matériau | Plastique | Sachets flexibles | Sacs |

| Films et emballages | |||

| Autres flexibles | |||

| Plateaux et contenants rigides | Autres rigides | ||

| Métal | Aluminium | ||

| Acier | |||

| Autres métaux | |||

| Par type de viande | Fraîche et congelée | ||

| Transformée | |||

| Prête à consommer | |||

| Par technologie d'emballage | Emballage sous atmosphère modifiée (MAP) | ||

| Emballage vide pelliculaire (VSP) | |||

| Emballage actif et intelligent | |||

| Films comestibles et biodégradables | |||

| Par canal utilisateur final | Détail (supermarchés / hypermarchés) | ||

| Services alimentaires / HORECA | |||

| Épicerie en ligne et kits-repas | |||

| Transformateurs / emballeurs de viande | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste Asie-Pacifique | |||

| Moyen-Orient | Israël | ||

| Arabie saoudite | |||

| Émirats arabes unis | |||

| Turquie | |||

| Reste Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'emballage de viande ?

Le marché de l'emballage de viande est évalué à 12,17 milliards USD en 2025 et projeté atteindre 14,33 milliards USD d'ici 2030.

Quelle région détient la plus grande part dans le marché de l'emballage de viande ?

L'Asie-Pacifique mène avec 34 % de part en 2024, portée par la grande base de consommation de la Chine et l'infrastructure de détail en expansion.

Quelle technologie d'emballage est la plus largement utilisée pour les produits de viande ?

L'emballage sous atmosphère modifiée commande 48 % de part, reflétant son efficacité à prolonger la durée de conservation et préserver la couleur.

À quelle vitesse l'épicerie en ligne influence-t-elle la demande d'emballage de viande ?

Les canaux d'épicerie en ligne et kits-repas s'étendent à un TCAC de 8,1 % jusqu'en 2030, stimulant la demande pour des emballages durables, étanches aux fuites.

Quelles tendances de durabilité façonnent le marché de l'emballage de viande ?

Les films mono-matériaux haute barrière, structures recyclables, et capteurs de fraîcheur intelligents gagnent en traction sous des réglementations plus strictes.

Qui sont les acteurs clés dans le marché de l'emballage de viande ?

Amcor, Sealed Air, et Berry Global dominent, avec des concurrents se concentrant sur les innovations éco-responsables et emballages intelligents activés capteurs.

Dernière mise à jour de la page le: