Marktanalyse für intelligente Messgeräte in Süd- und Mittelamerika

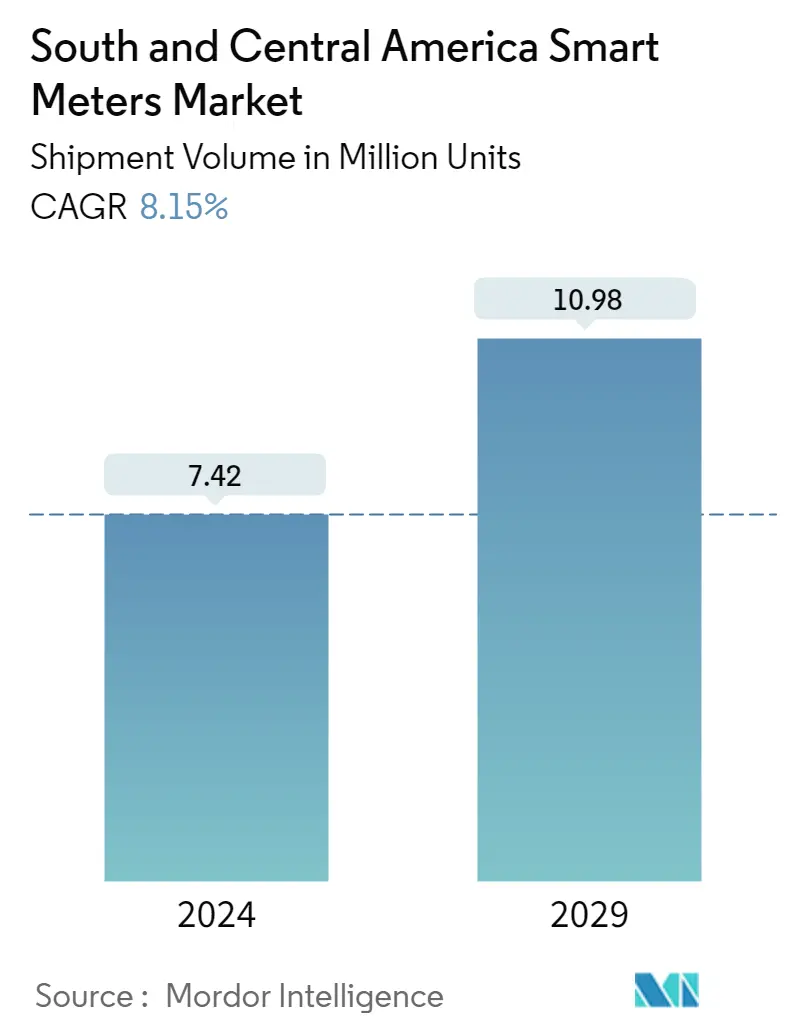

Es wird erwartet, dass die Marktgröße für intelligente Zähler in Süd- und Mittelamerika in Bezug auf das Versandvolumen von 7,42 Millionen Einheiten im Jahr 2024 auf 10,98 Millionen Einheiten im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 8,15 % im Prognosezeitraum (2024–2029) entspricht.

Der jüngste COVID-19-Ausbruch und die landesweite Sperrung wirkten sich auf die allgemeine Einführung intelligenter Zähler in Süd- und Mittelamerika aus. Die weltweite COVID-19-Pandemie führte zu Sperrungen in verschiedenen Teilen der Region, die mehrere Betriebe in allen Branchen zum Erliegen brachten. Infolgedessen kam es auch zu einem Rückgang bei den Lieferungen und Installationen von Smart Metern.

- Der Markt wird in erster Linie durch staatliche Einführungen für Großunternehmen angetrieben. In Ermangelung dieser Maßnahmen sind die Diebstahlprävention und die Verringerung anderer nichttechnischer Verluste sowie Funktionsverbesserungen wie die Möglichkeit, Versorgungsunternehmen aus der Ferne zu steuern, die Haupttreiber zeitbasierte Tarife. Allerdings verzeichnen Länder, in denen es keine unterstützende Gesetzgebung gibt, ein langsames Marktwachstum und eine lückenhafte Umsetzung der Technologie. Dies verhindert auch, dass diese Systeme ihre optimale Leistung erbringen.

- Mexiko und Brasilien sind in der lateinamerikanischen Region führend, wenn es um die Einführung intelligenter Zähler geht. In Brasilien haben Energieversorger wie AES Eletropaulo, Eletrobras, Celpa, Light und andere mit intelligenten Zählern experimentiert, von Pilotprojekten bis hin zu Multimillionen-Meter-Einsätzen. In Mexiko beispielsweise ist der staatliche Energieversorger CFE dabei, bis 2025 30,2 Millionen Kunden auf intelligente Zähler umzustellen. Auch in neuen Märkten wie Kolumbien, Peru und Chile wird im Laufe des Jahres eine Nachfrage nach intelligenten Zählern erwartet Prognosezeitraum.

- Allerdings befindet sich der Markt für intelligente Wasserzähler in der Region noch im Anfangsstadium und es gibt noch keine groß angelegten Einführungen. Allerdings hat die Wasserknappheit in einigen Ländern dazu geführt, dass Versuchsphasen eingeleitet wurden. Nach Schätzungen der Entwicklungsbank Lateinamerikas (CAF) erfordert der Wasserinfrastrukturbedarf in Lateinamerika bis 2030 Investitionen in Höhe von etwa 0,3 % des BIP.

- Die Region zeichnet sich durch enorme Unterschiede in den wirtschaftlichen, sozialen und politischen Strukturen für private Investitionen aus. Es wird erwartet, dass dieser Grad der Privatisierung ausländische Investitionen dazu anregt, intelligente Technologielösungen im Wasserverteilungssektor der Region einzuführen. Beispielsweise entschieden sich Esval und Aguas del Valle im März 2020 für TaKaDu, um das Wassernetzmanagement zu verbessern und die Wasserressourcen der chilenischen Regionen IV und V zu schützen. Es wird erwartet, dass die Lösung in 100 % der Netzwerke der Gruppe implementiert wird, was ca 7.000 km. Derzeit sind fast 13.000 Sensoren im Einsatz.

- Dieser Bevölkerungszuwachs hat zu einem Anstieg des Wasserverbrauchs geführt. Derzeit entfallen 77 % des Wasserverbrauchs auf die Landwirtschaft; 13 % entfallen auf den häuslichen Gebrauch und 10 % auf die Industrie. Aufgrund beträchtlicher wirtschaftlicher Aktivitäten und einer wachsenden Bevölkerung verbrauchen die mexikanischen Bewohner der nordwestlichen, halbtrockenen, trockenen nördlichen und zentralen Regionen durchschnittlich 75 Gallonen Wasser pro Tag, was mehr ist als der eines US-Bürgers.

- Um Investitionen in erneuerbare Energien in Mexiko zu fördern, hat die Regierung außerdem Infrastrukturengpässe behoben. Es wurde erkannt, dass mit steigendem Strombedarf die veralteten Übertragungsleitungen modernisiert werden müssen, um Verluste zu reduzieren. Darüber hinaus wurden die Übertragungs- und Verteilungsverluste auf Infrastruktur, illegalen Zugang, schlechte Messung und falsche Abrechnung zurückgeführt, um nur einige zu nennen.

- Im Einklang mit der Uruguay Digital 2020 Agenda des Landes plant UTE die Installation intelligenter Zähler in Haushalten und Unternehmen im Land. Im Rahmen des Welttages der Informationsgesellschaft im Mai 2019 gab das Unternehmen seine Verpflichtung bekannt, bis Ende 2020 50 % seiner 1.500.000 Kunden zu erreichen.

Markttrends für intelligente Messgeräte in Süd- und Mittelamerika

Notwendigkeit einer Verbesserung der Versorgungseffizienz, um den Markt voranzutreiben

- Viele Entwicklungsländer in der Region haben aufgrund der zunehmenden wirtschaftlichen Aktivitäten, die zu einem erheblichen Anstieg des Energieverbrauchs geführt haben, Probleme mit der Energieeffizienz. Auf diese Länder entfällt auch der Großteil der CO2-Emissionen. Daher konzentrieren sich die Regierungen in der gesamten Region darauf, ihre Emissionen zu senken, indem sie sich auf erneuerbare Energiequellen konzentrieren und die Effizienz des bestehenden Netzwerks durch den Einsatz intelligenter Messsysteme und anderer Technologien steigern.

- Zur Steigerung ihrer Energieeffizienz haben große Länder der Region bereits Vorschriften erlassen, andere Länder folgen diesem Beispiel. Solche Entwicklungen in der Region zwingen Unternehmen und Haushalte dazu, Energieeffizienzlösungen einzuführen.

- Darüber hinaus wird erwartet, dass die Einführung intelligenter Zähler aufgrund des UN-Klimaziels und damit verbundener Energieeffizienzmaßnahmen erheblich zunehmen wird. Intelligente Gaszähler tragen indirekt dazu bei, den Brennstoffverbrauch von Gasheizsystemen zu senken, und wirken sich so auf das Wachstum eines vollautomatischen Netzes aus. Es wird erwartet, dass solche Trends die Einführung intelligenter Zähler weltweit vorantreiben werden.

- Der Einsatz intelligenter Netze und intelligenter Messsysteme bietet Lösungen zur Eindämmung der Energieverschwendung in der Branche. Durch die Implementierung intelligenter Messsysteme können Energieversorger den Stromverbrauch kontinuierlich überwachen, indem sie an mehreren Punkten im Netz intelligente Messsysteme einsetzen.

.webp)

Brasilien hält einen großen Anteil am Gaszählermarkt

- Die brasilianische Regierung kündigte eine Finanzierung von rund 200 Millionen US-Dollar für den Aufbau intelligenter Netze an. Außerdem kündigte das Unternehmen Pläne an, bis 2021 im gesamten Land intelligente Zähler einzusetzen. Die oben genannten Faktoren dürften zusammen mit der starken Fokussierung Brasiliens auf die Erzeugung erneuerbarer Energien als treibende Faktoren für den brasilianischen Markt für intelligente Gaszähler wirken.

- Angesichts des wachsenden Bedarfs an Erdgas und des Baus von Pipelines in Brasilien nutzt der Versorgungssektor nun die Vorteile des Internets der Dinge, um in verschiedenen Unternehmen intelligente Gaszähler einzuführen. Intelligente Gasmesssysteme sind zur begehrtesten Option geworden und bieten jetzt Abrechnungsgenauigkeit, Echtzeit-Datenüberwachung und verbesserten Kundenservice.

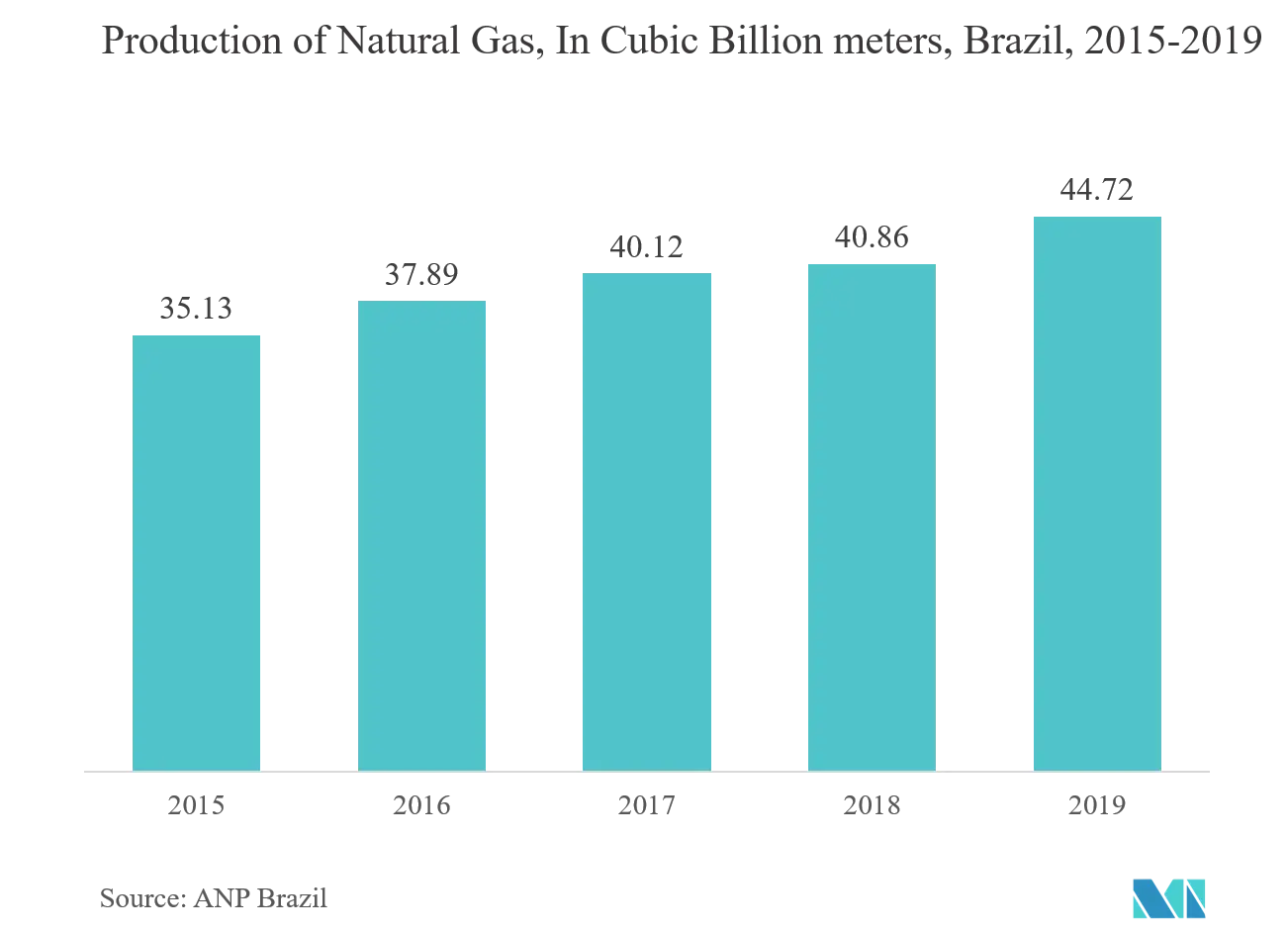

- Laut ANP Brasilien erreichte die Erdgasproduktion in Brasilien im Jahr 2018 fast 41 Milliarden Kubikmeter, was einem Anstieg von mehr als 93 % im Vergleich zu 2009 entspricht, als die Produktion im Land insgesamt 21 Milliarden Kubikmeter betrug. Den Statistiken von BP und EIA zufolge entfielen auf Brasilien etwa 24,1 % der weltweiten Biokraftstoffproduktion. Damit gehört Brasilien zu den drei Ländern mit der höchsten Biokraftstoffproduktion.

- Der Markt für intelligente Gaszähler stellt eine lukrative Branche für die gesamte Smart-Metering-Branche in Brasilien dar und verzeichnete kürzlich beispiellose Zuwächse, die durch den robusten Produkteinsatz im Biokraftstoff- und Erdgassektor in der Region erzielt wurden. Darüber hinaus ist das Konzept der intelligenten Gasmessung mittlerweile in sechs brasilianischen Bundesstaaten vertreten, darunter São Paulo, Rio de Janeiro, Paraná und Amazonas, wobei lokale Anbieter einbezogen werden und somit das Marktwachstum angekurbelt wird.

- Enel hat in seinen Präsenzbereichen eine bedeutende Erfolgsbilanz im Bereich Smart City vorzuweisen. Einige Smart-City-Projekte in der gesamten lateinamerikanischen Region haben sich zum Ziel gesetzt, Breitband für die Öffentlichkeit zugänglich zu machen, wie beispielsweise Rede Cidade Digital in Brasilien, das 300 Gemeinden umfasst.

Überblick über die Smart-Meter-Branche in Süd- und Mittelamerika

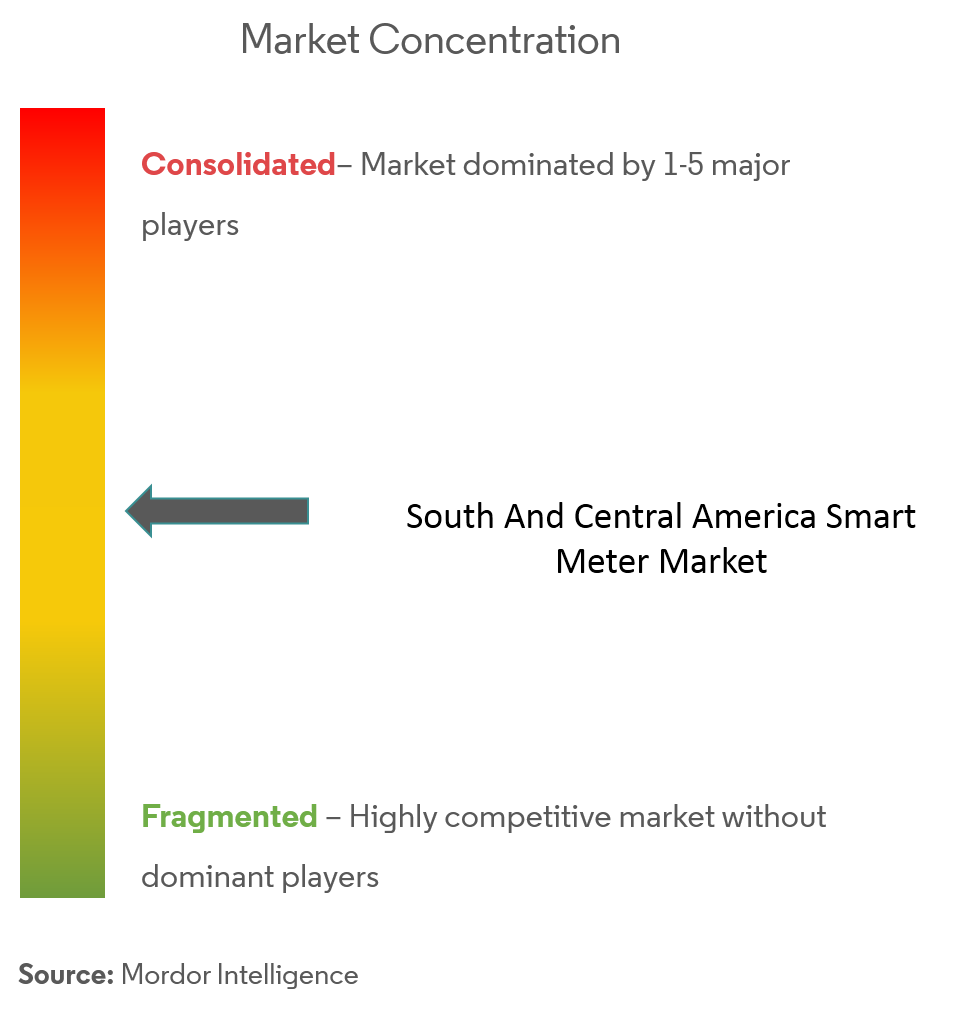

Der süd- und mittelamerikanische Smart-Meter-Markt ist mäßig wettbewerbsintensiv und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit nur wenige der großen Player den Markt. Diese großen Player mit bedeutenden Marktanteilen konzentrieren sich auf die Erweiterung ihres Kundenstamms im Ausland. Diese Unternehmen nutzen strategische Kooperationsinitiativen, um ihre Marktanteile und Rentabilität zu steigern. Die am Markt tätigen Unternehmen akquirieren zudem Start-ups, die an Smart-Meter-Technologien arbeiten, um ihre Produktkompetenz zu stärken.

- Januar 2020 – Landis+Gyr hat eine Omni-Carrier-Lösung für Mobilfunkzähler und -dienste auf den Markt gebracht, um die Installation und den Betrieb der Mobilfunkkommunikation für IoT-Anwendungen von Versorgungsunternehmen zu vereinfachen. Da ein einzelnes Messgerätmodell eine Vielzahl verfügbarer Mobilfunkanbieter unterstützt, kann das Messgerät bei der Installation automatisch das optimale Trägernetzwerk bereitstellen und sorgt durch automatisches Failover für erhöhte Ausfallsicherheit.

Marktführer für intelligente Zähler in Süd- und Mittelamerika

WASION GROUP HOLDINGS

Elster Group GmbH (Honeywell International Inc.)

KAMSTRUP AS

ITRON INC.

Sensus, a Xylem brand

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für intelligente Zähler in Süd- und Mittelamerika

- Juni 2020 – Itron Inc. gab die Partnerschaft mit Accell als Itrons regionalem Partner und Hauptdistributor für die Region Lateinamerika bekannt. Im Rahmen der Vereinbarung wird Accell in Lateinamerika verkaufte Geräte herstellen und Dienstleistungen und Support für diese Produkte bereitstellen. Durch die Partnerschaft mit Accell in Lateinamerika setzt Itron seine Strategie fort, die Flexibilität zu erhöhen, um andere Chancen zu nutzen. Accell ist besser aufgestellt, um Kunden und Partner zu bedienen und neue Erfolgsniveaus in der Region zu erzielen.

- Januar 2020 – Kamstrup hat die Übernahme des kleineren dänischen Softwareunternehmens Blue Control abgeschlossen. Die Übernahme und Investition in Blue Control ist Teil der langfristigen Strategie des Unternehmens, sein Wachstum im Bereich digitaler Lösungen für die Wasserindustrie zu steigern. Gleichzeitig geht es darum, ein Unternehmen bei der Entwicklung seines Produkts und Geschäfts zu unterstützen.

Segmentierung der Smart-Meter-Branche in Süd- und Mittelamerika

Ein Smart Meter ist eine elektronische Maschine, die Informationen wie den Stromverbrauch, den Strom, die Spannungspegel und den Leistungsfaktor liest. Intelligente Zähler übermitteln die Informationen an den Kunden für eine genauere Messung des Verbrauchsverhaltens und an den Stromversorger zur Systemüberwachung und Kundenabrechnung.

Die verschiedenen Arten von intelligenten Zählern, die im Rahmen dieses Berichts betrachtet werden, sind intelligenter Gaszähler, intelligenter Wasserzähler und intelligenter Stromzähler. Die Studie umfasst auch eine Kategorisierung der Untersuchung der Anwendungen dieser Messgeräte für gewerbliche, industrielle und private Zwecke.

Intelligente Gas- und Energiezähler werden eingesetzt, um den Gasdurchfluss und den Stromverbrauch mithilfe drahtloser Kommunikation zu messen und so die Wartung der Infrastruktur, die Fernüberwachung des Standorts und die automatische Abrechnung zu ermöglichen.

Ein intelligenter Wasserzähler nutzt drahtlose Kommunikationstechnologien, um den Wasserdurchfluss in Echtzeit zu messen und ermöglicht so eine Fernüberwachung des Standorts und die Wartung der Infrastruktur durch Leckerkennung.

| Brasilien |

| Mexiko |

| Argentinien |

| Chile |

| Rest von Süd- und Mittelamerika |

| Brasilien |

| Mexiko |

| Argentinien |

| Chile |

| Rest von Süd- und Mittelamerika |

| Brasilien |

| Mexiko |

| Argentinien |

| Chile |

| Rest von Süd- und Mittelamerika |

| Intelligenter Gaszähler | Brasilien |

| Mexiko | |

| Argentinien | |

| Chile | |

| Rest von Süd- und Mittelamerika | |

| Intelligenter Wasserzähler | Brasilien |

| Mexiko | |

| Argentinien | |

| Chile | |

| Rest von Süd- und Mittelamerika | |

| Intelligenter Stromzähler | Brasilien |

| Mexiko | |

| Argentinien | |

| Chile | |

| Rest von Süd- und Mittelamerika |

Häufig gestellte Fragen zur Marktforschung für intelligente Messgeräte in Süd- und Mittelamerika

Wie groß ist der Smart Meter-Markt in Süd- und Mittelamerika?

Es wird erwartet, dass der Markt für intelligente Zähler in Süd- und Mittelamerika im Jahr 2024 7,42 Millionen Einheiten erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,15 % auf 10,98 Millionen Einheiten wachsen wird.

Wie groß ist der Markt für Smart Meter in Süd- und Mittelamerika derzeit?

Im Jahr 2024 wird die Marktgröße für intelligente Zähler in Süd- und Mittelamerika voraussichtlich 7,42 Millionen Einheiten erreichen.

Wer sind die Hauptakteure auf dem Smart Meter-Markt in Süd- und Mittelamerika?

WASION GROUP HOLDINGS, Elster Group GmbH (Honeywell International Inc.), KAMSTRUP AS, ITRON INC., Sensus, a Xylem brand sind die größten Unternehmen, die auf dem süd- und mittelamerikanischen Smart-Meter-Markt tätig sind.

Welche Jahre deckt dieser Markt für intelligente Messgeräte in Süd- und Mittelamerika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für intelligente Zähler in Süd- und Mittelamerika auf 6,86 Millionen Einheiten geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für intelligente Zähler in Süd- und Mittelamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für intelligente Zähler in Süd- und Mittelamerika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für intelligente Messgeräte in Süd- und Mittelamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Smart Meters in Süd- und Mittelamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse intelligenter Messgeräte für Süd- und Mittelamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.