Smartphone-Marktgröße und -anteil

Smartphone-Marktanalyse von Mordor Intelligence

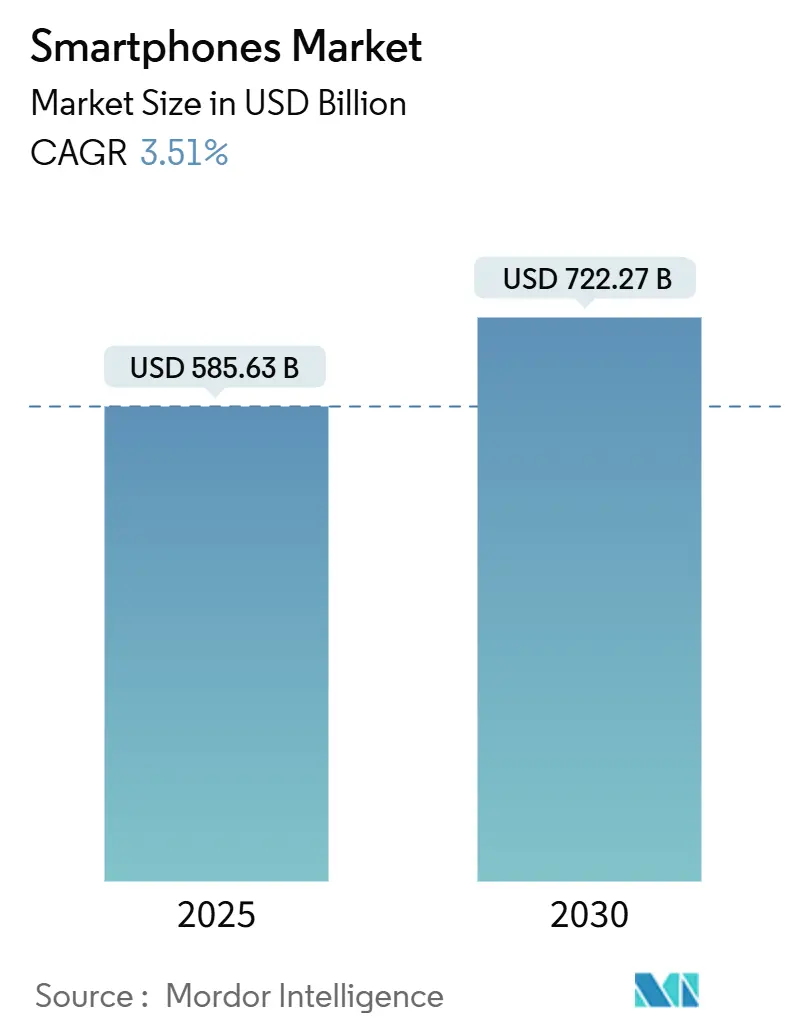

Die Smartphone-Marktgröße wird auf 585,63 Milliarden USD in 2025 geschätzt und soll 722,27 Milliarden USD bis 2030 erreichen, mit einer CAGR von 3,51 % während des Prognosezeitraums (2025-2030).

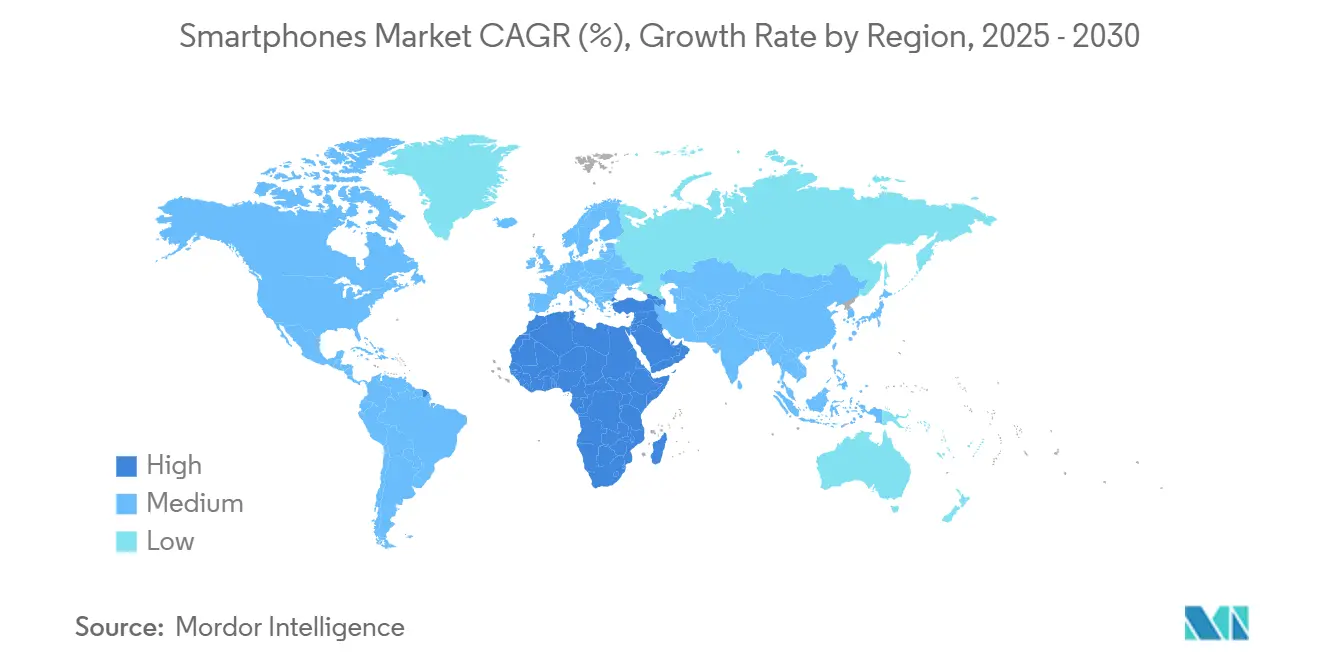

Die Umsätze steigen schneller als die Gerätelieferungen, da Nutzer höhere Speicherkonfigurationen, Multi-Kamera-Arrays und integrierte Engines für künstliche Intelligenz (KI) wählen, die Premium-Preise erzielen. Geräte mit Preisen über 800 USD generieren nun einen wachsenden Anteil am Branchengewinn, obwohl sie eine Minderheit des globalen Volumens ausmachen. Asien-Pazifik hält 56,9 % Smartphone-Marktanteil in 2024, doch die Wachstumsvektoren variieren: China ist heute eine ersatzgetriebene Arena, während Indien, Indonesien und Vietnam weiterhin große Kohorten von Erstkäufern begrüßen. Eine Überprüfung der jüngsten Einzelhandelspreise und Zolldaten deutet darauf hin, dass die Währungsschwäche in mehreren Schwellenländern die lokale Montage beschleunigt und die Einstiegspreise trotz Wechselkursvolatilität stabil hält.

Drei strukturelle Kräfte werden die Smartphone-Branche während des restlichen Jahrzehnts prägen. Erstens erstreckt sich die landesweite 5G-Abdeckung auf dünn besiedelte Bezirke, die nie ein robustes 4G genossen haben, wodurch Late Adopter eine Netzwerkgeneration überspringen können. Zweitens verschieben sich generative-KI-Funktionen wie Echtzeit-Übersetzung, Bilderstellung und Meeting-Notizen-Zusammenfassung von Cloud-Abhängigkeit zur Verarbeitung auf Handset-Ebene und lösen ein neues Spezifikationsrennen um Neural-Processing-Units und Speicherbandbreite aus. Drittens veranlassen geopolitische Beschränkungen fortschrittlicher Halbleiter die Marken dazu, die Komponentenbeschaffung zu diversifizieren und Lieferketten neu zu gestalten. Der kombinierte Effekt ist ein Sektor, der trotz seiner Reife bei der Headline-Penetration noch profitable Nischen liefert, wenn Anbieter Feature-Rollouts mit flexiblen Fertigungsstandorten abstimmen. Produkteinführungskalender für 2024-2025 veranschaulichen diese Anpassung: Viele Marken verteilen Flaggschiff-Einführungen über etwa achtzehn Monate statt zwölf, eine Kadenz, die Zubehörverkaufstails verlängert und die Rendite auf Forschungsausgaben verbessert.

Wichtige Erkenntnisse

- Nach Geografie führte Asien-Pazifik mit 56,9 % des Smartphone-Marktanteils in 2024, während die Region Naher Osten & Afrika voraussichtlich die schnellste CAGR von 5,2 % bis 2030 verzeichnet.

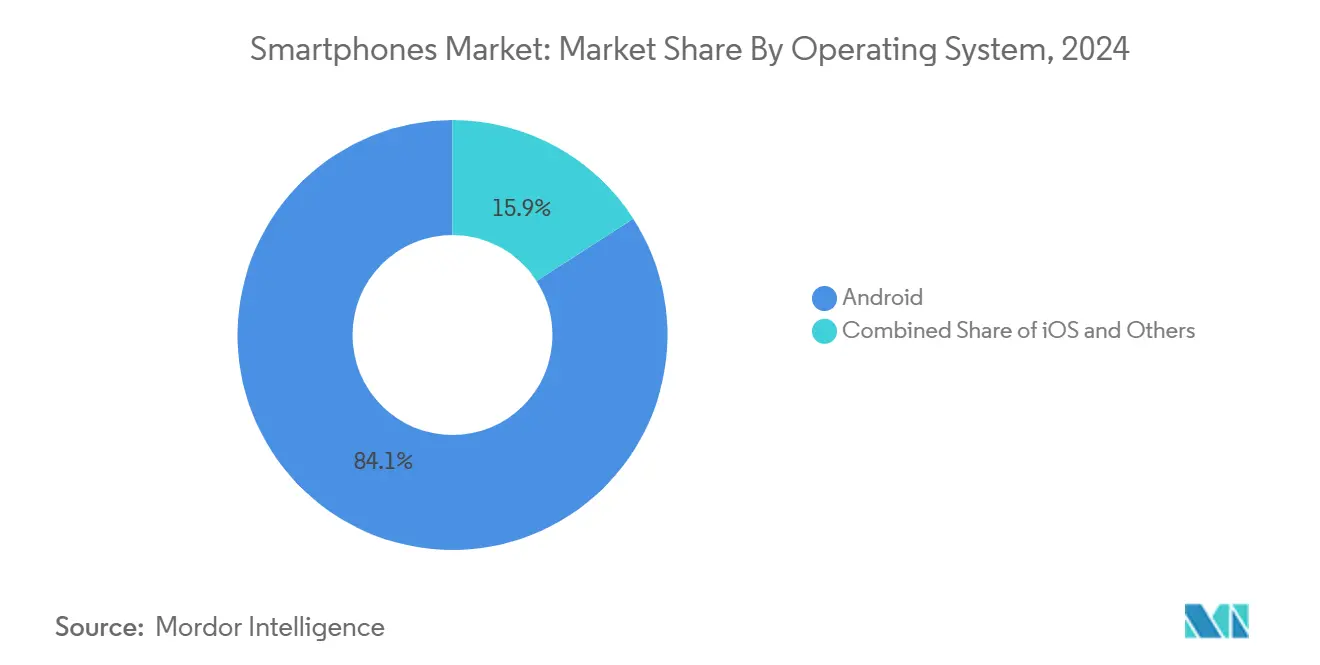

- Nach Betriebssystem hielt Android 84,1 % des Umsatzes 2024, während iOS auf Kurs für eine CAGR von 4,5 % von 2025-2030 ist, die schnellste unter den großen Plattformen.

- Nach Preisklasse expandierte die Ultra-Premium-Kategorie (≥ 800 USD) um 6,2 % in 2024 und bleibt das am schnellsten wachsende Wertsegment bis 2030.

- Nach Technologie erfassten 5G-Geräte 52,3 % der Lieferungen in 2024 und werden voraussichtlich mit einer CAGR von 7,3 % steigen, da Legacy-Netzwerke abgeschaltet werden.

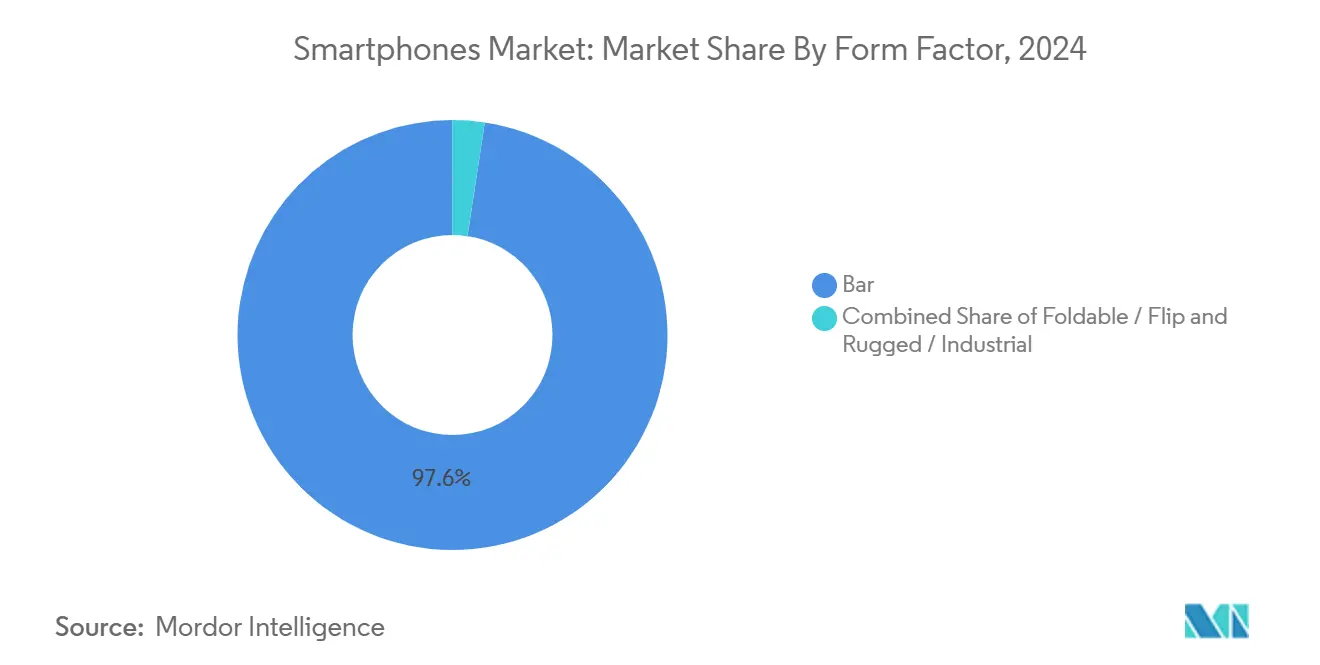

- Nach Formfaktor dominierte das Bar-Design mit 97,6 % der Einheiten in 2024; Faltbare werden voraussichtlich eine CAGR von 6,9 % bis 2030 verzeichnen und eine Premium-Nische schaffen.

Globale Smartphone-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| 5G-Netzwerk-Kommerzialisierung | 1.20% | Global, frühe Gewinne in Nordamerika, China, Südkorea | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Mittel-Premium-Geräten | 0.80% | Indien, Südostasien | Kurzfristig (≤ 2 Jahre) |

| Aufstieg erschwinglicher 5G-Chipsätze | 1.00% | Global, Betonung auf Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Carrier-geführte Gerätefinanzierungsmodelle | 0.70% | Nordamerika, Westeuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

5G-Netzwerk-Kommerzialisierung: Beschleunigte Geräte-Upgrade-Zyklen

Die weit verbreitete 5G-Verfügbarkeit verkürzt die Ersatzintervalle, da Verbraucher höheren Durchsatz und niedrigere Latenz anstreben. Nahezu 300 kommerzielle Netzwerke sind nun weltweit in Betrieb, und Betreiber haben begonnen, ältere 3G-Spektren abzuschalten, um die Mid-Band-5G-Kapazität zu erweitern. Geräte-ASPs fallen weiter, da Foundries kosteneffiziente 6-nm- und 4-nm-Knoten anbieten und so die Mainstream-Adoption auch in preissensitiven Märkten vorantreiben. Enhanced Mobile Broadband bleibt der Anker-Use-Case, doch FWA-Abonnements skalieren schnell und unterstützen zusätzliche Gerätenachfrage in unterversorgten ländlichen Zonen. Das Momentum erhöht die gesamten Funkzugangsinvestitionen und garantiert eine gesunde Pipeline von funktionsreichen Mittelklasse-Smartphones, die upgrade-orientierte Nutzer ansprechen.

Steigende Nachfrage nach Mittel-Premium-Geräten in Indien und SEA

Steigendes verfügbares Einkommen und aspirativer Konsum in Indien, Indonesien und Vietnam heben den Sweet Spot von 200-499 USD. Verbraucher suchen High-Refresh-Rate-OLED-Panels, Multi-Linsen-Bildgebung und 5G zu zugänglichen Preispunkten, ein Fenster, das chinesische OEMs aktiv anvisieren. Der durchschnittliche Verkaufspreis in Indien stieg auf 255 USD in 2023 und unterstreicht die Migration weg von Einstiegsgeräten. Lokalisierte Online-Kanäle und zielgerichtete Einführungskalender stimmen mit Festsaisonen überein und schaffen periodische Spitzen im Smartphone-Marktverkauf. Folglich machen Mittel-Premium-Modelle nun einen größeren Anteil der E-Commerce-Flash-Events aus und verstärken den Zyklus von Netzwerk-Upgrades und Gerätefunktionsnachfrage.

Aufstieg erschwinglicher 5G-Chipsätze von Fab-Lite-Foundries

Auftragshersteller nutzen fortschrittliche Lithografie, ohne eigene Fabs zu betreiben, senken die Die-Kosten und machen 5G-Telefone unter 200 USD machbar. Qualcomms Snapdragon 4-Serie und MediaTeks Dimensity 6000-Linie integrieren On-Device-KI-Beschleunigung und ermöglichen Premium-Kamera- und Gaming-Erfahrungen in Mittelklasse-Handsets. OEMs reduzieren die Stücklistenvarianz durch Wiederverwendung von Referenzdesigns und verkürzen die Time-to-Market. Diese strukturellen Effizienzen erweitern die Bruttomarge bei wettbewerbsfähiger Preisgestaltung, was für die Aufrechterhaltung des Smartphone-Marktvolumens in Entwicklungsländern entscheidend ist.

Carrier-geführte Gerätefinanzierungsmodelle expandieren in Nordamerika

Ratenprogramme beseitigen Vorab-Barrieren für den Besitz von Flaggschiff-Geräten, verlängern durchschnittliche Ersatzzyklen auf etwa 30 Monate, erhöhen jedoch Premium-ASPs. Betreiber profitieren von reduzierter Abwanderung und bieten höherstufige Servicepläne an, während Anbieter Modelle mit höherer Marge versenden. Der Erfolg dieser Pläne ist im Smartphone-Markt sichtbar, da der Anteil von Telefonen über oder gleich 800 USD von 6 % in 2021 auf 13 % in 2024 sprang. Kontinuierliche 0%-APR-Angebote und automatisierte Trade-in-Kredite pflegen Verbraucherloyalität und halten die Flaggschiff-Nachfrage trotz gedämpfter makroökonomischer Stimmung widerstandsfähig.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Globale Wirtschaftsverlangsamung | -1.00% | Höhere Auswirkung in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| US-China-Tech-Sanktionen | -0.90% | Konzentrierte Auswirkung auf chinesische Hersteller | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Globale Wirtschaftsverlangsamung beeinflusst Ersatzzyklen

Inflationsdruck und Währungsvolatilität ermutigen Verbraucher, die Handset-Lebensdauer über drei Jahre zu verlängern. Anbieter reagieren mit dem Versprechen von sieben Jahren Sicherheitsupdates und bieten Batterieaustauschservices an, doch die Gesamteinheitenvolumen bleiben gedämpft. Der Gebraucht-Smartphone-Markt profitiert und bietet Betreibern kostengünstige Einstiegsgeräte, die noch 4G- oder 5G-Bänder unterstützen. Hohe Zinssätze dämpfen auch die Finanzierungsaufnahme in Entwicklungsregionen und führen zu vorsichtigem Bestandsmanagement bei Einzelhändlern. Obwohl ASPs steigen, wird die Margenerweiterung durch erhöhte Komponentenkosten gedämpft.

US-China-Tech-Sanktionen begrenzen High-End-Komponentenversorgung

Beschränkungen für fortschrittliche Lithografie-Ausrüstung und Wireless-IP haben die Verfügbarkeit von 5G-Baseband und DRAM für chinesische OEMs verschärft. Als Antwort investieren Firmen aggressiv in die heimische Chipproduktion und beschleunigen ein Dual-Track-Versorgungsnetzwerk. Apple kooperierte zur Einhaltung der Festland-Datenregeln mit Alibaba, um KI-Services für in China verkaufte iPhones zu lokalisieren, was veranschaulicht, wie geopolitische Realitäten Feature-Roadmaps verändern. Langfristig riskieren fragmentierte Standards höhere F&E-Overheads und schaffen divergente Hardware- und Software-Ökosysteme, was globale Rollouts kompliziert.

Segmentanalyse

Nach Betriebssystem: iOS-Wachstum übertrifft Android-Volumenführerschaft

Android behielt 84,1 % Einheitsführerschaft in 2024, aber iOS lieferte den schnellsten CAGR-Ausblick von 4,5 % und untermauert die Umsatzdynamik. Die Smartphone-Marktgröße für iOS-Geräte soll schnell steigen, da Apple die Distribution in mittleren Preisbändern erweitert und lokalisierte Zahlungen in Schwellenländern unterstützt. Loyalitätsraten nahe 95 % sichern stabile Upgrade-Ströme, und anhaltende Integration von Apple Silicon liefert Energieeffizienzgewinne, die Gerätelebensdauern verlängern und Restwerte steigern. Android kontert mit der Gemini-KI-Engine, die vollständig on-device läuft und Datenschutz sowie Kontextbewusstsein verbessert. OEM-Skins nutzen Open-Source-Flexibilität zur Differenzierung, obwohl Fragmentierung noch zeitnahe Sicherheitspatches kompliziert.

Apples Vorstoß in kleinere Bildschirmmärkte über eine neue SE-Linie zielt auf Ersatzzyklen für Nutzer, die Käufe während Makro-Abschwüngen verschoben haben. HarmonyOS Next übernimmt eine Mikrokernel-Architektur und positioniert Huawei als die einzige vertikal integrierte alternative Ökosystem-Alternative in China. KaiOS bleibt relevant für funktionsreiche 4G-Geräte in kostensensitiven Märkten und treibt sprachzentrierte Services an, die minimalen Speicher erfordern. Über den Prognosehorizont könnten interoperable KI-Frameworks die OS-Grenzen verwischen, aber die etablierten Anwendungsbibliotheken von iOS und Android werden weiterhin Entwicklerengagement verankern und ihre gemeinsame Dominanz im Smartphone-Markt verstärken.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Preisklasse: Premiumisierung erhält Wertschöpfung aufrecht

Die Einstiegsstufe unter 200 USD machte 38,5 % der Lieferungen in 2024 aus und bietet Millionen erstmaligen Internetzugang. Dennoch generierte die Ultra-Premium-Stufe 6,2 % CAGR und unterstreicht die Bereitschaft der Verbraucher, höhere Ausgaben über längere Besitzspannen zu amortisieren. Während der Einführungswochen tragen Premium-Flaggschiffe bis zu 75 % des Umsatzes trotz niedrigerem Einheitenanteil bei und dämpfen die Anbieterrentabilität. Die Smartphone-Marktgröße für die Ultra-Premium-Kategorie soll stetig steigen, da Faltbare und KI-zentrierte Modelle höhere Stücklisten erfordern, jedoch robuste Nachfrage genießen.

Mittelklasse-Geräte bei 200-499 USD umfassen nun High-Refresh-Displays, große Sensoren und Instant-Charging, die früher kostspieligen Produkten vorbehalten waren. Wettbewerbsdynamiken intensivieren sich, da chinesische OEMs vierteljährliche Auffrischungen orchestrieren, um Buzz zu bewahren. In Märkten wie Brasilien erhöhen Importzölle die Kosten und drängen Käufer zu gebrauchten Mittel-Premium-Geräten. Premium-Modelle bei 500-799 USD dienen als Halo-Produkte und ermutigen Nutzer in Ökosysteme, die After-Sales-Services wie Cloud-Speicher monetarisieren. Diese kaskadierende Struktur balanciert Volumen und Wert, eine Voraussetzung für gesunde Segmentrentabilität im Smartphone-Markt.

Nach Technologie: 5G wird zur Baseline-Konnektivität

In 2024 erfassten 5G-Geräte 52,3 % der Gesamtlieferungen und überholten 4G nur vier Jahre nach kommerzieller Verfügbarkeit. Der Smartphone-Marktanteil für 5G-Einheiten soll bis 2027 70 % überschreiten, da Betreiber Legacy-Netzwerke abschalten. Reduzierte Modem-Die-Fläche und integrierte RF-Front-Ends ermöglichen 5G, Einstiegsstufen zu erreichen, ohne Anbietermarge zu erodieren. Stand-alone-5G-Core-Deployments erschließen Ultra-Low-Latency-Use-Cases wie Cloud-Gaming und Remote-Produktion, die wiederum kompatible Handsets erfordern und einen positiven Zyklus unterstreichen.

Legacy-4G bleibt in Zonen vital, wo Spektrum-Refarming graduell ist. Jedoch verschieben sich Gerätesubventionen zu 5G, und mehrere Regierungen haben explizite Abschaltfristen gesetzt. Monatliche mobile Daten pro SIM stiegen von 10,2 GB in 2022 auf 12,8 GB in 2023 und trieben die Nachfrage nach breiteren Kanälen an. Mit 143 Legacy-Netzwerken, die bis 2030 zur Stilllegung vorgesehen sind, werden Skaleneffekte 5G-Silicon weiter begünstigen und 4G zu einem Fallback statt einer bewussten Wahl machen.

Nach Formfaktor: Faltbare schaffen profitable Nische

Der Bar-Formfaktor kontrollierte 97,6 % des 2024-Volumens und nutzte jahrzehntelange Lieferkettenoptimierung. Doch Faltbare-Lieferungen überschritten die 15-Millionen-Schwelle und bestätigten den Appetit auf differenzierte Erfahrungen. Die Smartphone-Marktgröße für Faltbare bleibt heute klein, verzeichnet aber eine CAGR von 6,9 %, unterstützt durch fallende Scharnierkosten und reifende UTG(Ultra-Thin Glass)-Ausbeuten. OEMs nutzen Faltbare, um Ingenieurführerschaft zu zeigen und parallele Zubehörteile wie Stylus-Stifte und Smartwatches zu verkaufen.

Wettbewerbsintensität steigt, da Newcomer mit vertikal gefalteten Modellen unter 800 USD eintreten und die Erschwinglichkeitslücke verengen. Zuverlässigkeitswahrnehmungen verbessern sich mit wasserdichten Bewertungen und Scharnier-Zyklen von über 200.000 Öffnungen. Für Power-User bietet Multitasking auf einem 7-Zoll-Innendisplay tablet-ähnliche Produktivität bei Beibehaltung der Taschentauglichkeit. Industrie- und öffentliche Sektorkäufer testen auch Faltbare für Felddateneingabe und deuten auf zukünftige Diversifikation jenseits der Verbrauchernachfrage im Smartphone-Markt hin.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Vertriebskanal: Direct-to-Consumer gewinnt an Momentum

Carrier-Outlets erfassten noch 41,3 % der 2024-Lieferungen dank Finanzierungsbündeln und Einzelhandelsreichweite. Doch D2C-Online-Storefronts verzeichneten eine CAGR von 8,3 % und ließen OEMs Narrativ, Preis und Kundendaten kontrollieren. Lieferketten-Digitalisierung und Omnichannel-Logistik haben Lieferzeiten verkürzt und Factory-to-Door-Commerce in 30 Ländern machbar gemacht. Die Smartphone-Marktgröße, die Online-Direktverkäufen zugeschrieben wird, expandiert daher schneller als Legacy-Einzelhandel, besonders während limitierten Editionen.

Markeneigene Flagship-Stores verankern Erlebnismarketing und bieten Hands-on-KI-Demos und Service-Center, die Loyalität vertiefen. Multi-Brand-Einzelhändler bleiben wesentlich im ländlichen Indien und Subsahara-Afrika, wo Cash-Transaktionen dominieren. Hybridmodelle entstehen, bei denen Carrier OEM-Shop-in-Shop-Kioske in ihren Standorten hosten und Kreditgenehmigung mit herstellerbereitgestelltem Verkaufspersonal verbinden. Dieser kooperative Ansatz mildert Konflikte und hält Kundenakquisitionskosten in Schach, während Premium-ASPs aufrechterhalten werden.

Geografieanalyse

Asien-Pazifik befehligte 56,9 % der globalen Lieferungen in 2024, angetrieben von Chinas und Indiens riesigen Installationsbasen und schneller 5G-Adoption. Chinesische heimische Marken erweiterten ihren Anteil über wettbewerbsfähige Preise und Kamerainnovation, während Indiens regierungsunterstützte produktionsverknüpfte Anreize neue Fabriken anzogen, die Importzölle senkten. Ländliche Breitbandinitiativen ermutigen erstmalige Smartphone-Markteinsteiger und heben die Gesamtpenetration. Trade-in-Programme und EMI-Optionen stimulieren weitere Upgrades, besonders in Tier-2-Städten. Steigende Lokalisierungsmandate drängen Lieferanten dazu, Displays und Batterien inland zu beziehen und stärken regionale Versorgungsresilienz. Regulatorische Bewegungen zur Verschärfung der Datenlokalisierung können Compliance-Kosten erhöhen, schaffen aber auch Anbieterchancen über souveräne Cloud-Integrationen.

Nordamerika rangierte zweite nach Wert, sieht sich aber wegen hoher Sättigung langsamererem Einheitswachstum gegenüber. Hier untermauern Finanzierungspläne Premium-Lieferungen, und durchschnittliche Verkaufspreise sind weltweit die höchsten. iOS genießt einen 57,9%-Anteil und reflektiert kohäsive Ökosystem-Integration über Hardware, Services und Content. Carrier testen Satelliten-Messaging als Sicherheitsfeature in abgelegenen Gebieten, was Modems mit L-Band-Links erfordert. Unternehmensadoption von KI-fähigen Geräten für Felddiagnose hält Unternehmensersatzzyklen näher bei 24 Monaten und kompensiert teilweise Verbrauchererverlängerung. Laufende Spektrum-Auktionen für Mid-Band-5G sichern kontinuierliche Netzwerkverbesserung und unterstützen Nachfrage nach kompatiblen Flaggschiffen.

Der Smartphone-Markt Naher Osten & Afrika soll mit einer CAGR von 5,2 % bis 2030 expandieren. Jugendliche Demografie, gradueller 5G-Rollout und der Aufstieg der Gerätefinanzierung über Mikrokreditapps untermauern die Nachfrage. Ägypten entwickelt sich zu einem regionalen Montagehub und bietet Zollvorteile für intrakontinentale Distribution. Flash-Sale-Events, die mit Zahltag-Zyklen ausgerichtet sind, spornen kurze Volumenschübe an und profitieren Marken, die Logistik effektiv koordinieren. In Subsahara-Afrika bieten solarbetriebene Kioske Off-Grid-Charging und erhöhen die Gerätenutzlichkeit in ländlichen Zonen. Carrier-Partnerschaften mit Fintech-Plattformen ermöglichen Nano-Kredite und machen Einstiegs-Smartphones für Erstkäufer erschwinglich, wodurch die gesamte Smartphone-Marktpenetration erweitert wird.

Wettbewerbslandschaft

Der globale Wettbewerb bleibt mäßig konzentriert: Samsung, Apple, Xiaomi, OPPO und vivo kontrollierten zusammen etwa 81 % der 2024-Lieferungen. Samsung nutzte frühen 5G-SoC-Zugang und Multi-Tier-Portfolio-Breite, während Apple vertikale Integration von Silicon und Services priorisierte. Chinesische Anbieter intensivierten internationale Expansion, um heimische Sättigung auszugleichen und fokussierten auf Lateinamerika, Osteuropa und MENA. Software-getriebene Differenzierung durch KI-Fotografie, Sprachübersetzung und Batteriegesundheitsintelligenz entstand als Kernschlachtfeld.

Strategische Akquisitionen unterstreichen den Pivot zu KI. Samsungs Kauf von Oxford Semantic Technologies verbesserte lokale Wissensgraph-Fähigkeiten, die nun die Galaxy S25-Serie untermauern[1]Samsung Electronics Co., Ltd., "Samsung Galaxy S25 Series Arrives Worldwide," news.samsung.com. Qualcomm näherte sich Intel, um eine Fusion zu erkunden, die führende Wireless-IP mit Hochleistungs-CPU-Design kombinieren würde und Konvergenz zwischen mobilen und PC-Architekturen signalisiert[2]Kavout, "Qualcomm's Bid for Intel: A Game-Changer for the Semiconductor Industry?" kavout.com. Währenddessen führt OPPO wöchentliche Integrationsreviews mit Google und Microsoft durch, um konversationelle LLMs in ColorOS einzubetten und die Dringlichkeit zu unterstreichen, mit On-Device-Inferenzeffizienz Schritt zu halten.

Geopolitische Faktoren führen Volatilität ein. Exportrestriktionen beschleunigen Chinas Investment in indigene Fabs und profitieren heimische Champions, fordern jedoch globales Versorgungsgleichgewicht heraus. Apples Vereinbarung mit Alibaba für Festland-KI-Services exemplifiziert, wie regulatorische Divergenz Feature-Sets formt. Faltbare-Wettbewerb heizt sich auf: Motorolas Razr 50 Ultra unterbietet Rivalen beim Preis bei Beibehaltung von Flagship-Silicon und zwingt Incumbents zum Überdenken der Positionierung. Diese Dynamiken sichern, dass Rivalität basierend nur auf Hardware unzureichend ist; Ökosystem-Stickiness und KI-getriebene Nutzererfahrung bestimmen zunehmend Gewinnstrategien im Smartphone-Markt.

Smartphone-Branchenführer

-

Samsung Electronics Co. Ltd

-

Apple Inc.

-

BBK Electronics Corp. Ltd

-

Xiaomi Corp.

-

Motorola Mobility LLC (Lenovo Group Ltd)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Apple kooperierte mit Alibaba, um KI in in China verkaufte iPhones zu integrieren und die Einhaltung lokaler Anforderungen zu verbessern.

- Februar 2025: Samsung startete die Galaxy S25-Serie mit On-Device-KI und einer Snapdragon 8 Elite Mobile Platform.

- August 2024: Xiaomi startete das Redmi 14 C mit einem 120-Hz-Display und 50-MP-Kamera zu 14.999 BDT (136 USD) und verzeichnete 200.000 Einheitenverkäufe innerhalb von zweiundsiebzig Stunden.

- August 2024: Xiaomi veröffentlichte das Redmi 14C mit 120-Hz-Display und 50-MP-Kamera zu aggressiver Preisgestaltung.

Globaler Smartphone-Marktbericht Umfang

Smartphones mit soliden Hardware-Fähigkeiten, umfassenden mobilen Betriebssystemen, umfassenderen Software-Anwendungen, Internet und Multimedia-Funktionalität (Musik, Videos und Gaming) neben Kern-Telefonfunktionen wie Sprachanrufe und Textnachrichten werden im Umfang betrachtet. Smartphones für industrielle Zwecke oder robuste Telefone werden nicht im Umfang betrachtet.

Der Smartphone-Markt ist segmentiert nach Betriebssystem (Android, iOS) und Geografie (Nordamerika, Europa, China, Asien-Pazifik (ohne China), Lateinamerika, GCC und Afrika). Die Marktgrößen und Prognosen bezüglich Wert (USD) für alle oben genannten Segmente werden bereitgestellt.

| Android |

| iOS |

| Andere (KaiOS, HarmonyOS, etc.) |

| Einstiegsklasse (weniger als 200 USD) |

| Mittelklasse (200 - 499 USD) |

| Premium (500 - 799 USD) |

| Ultra-Premium (größer oder gleich 800 USD) |

| 5G |

| 4G/LTE |

| 3G und darunter |

| Bar |

| Faltbar/Klappbar |

| Robust/Industriell |

| Betreiber-/Carrier-Stores |

| Markeneigener Einzelhandel |

| Multi-Brand-Physischer Einzelhandel |

| Online Direct-to-Consumer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Lateinamerika | Mexiko |

| Brasilien | |

| Argentinien | |

| Restliches Lateinamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Restlicher Asien-Pazifik |

| Nach Betriebssystem | Android | |

| iOS | ||

| Andere (KaiOS, HarmonyOS, etc.) | ||

| Nach Preisklasse | Einstiegsklasse (weniger als 200 USD) | |

| Mittelklasse (200 - 499 USD) | ||

| Premium (500 - 799 USD) | ||

| Ultra-Premium (größer oder gleich 800 USD) | ||

| Nach Technologie | 5G | |

| 4G/LTE | ||

| 3G und darunter | ||

| Nach Formfaktor | Bar | |

| Faltbar/Klappbar | ||

| Robust/Industriell | ||

| Nach Vertriebskanal | Betreiber-/Carrier-Stores | |

| Markeneigener Einzelhandel | ||

| Multi-Brand-Physischer Einzelhandel | ||

| Online Direct-to-Consumer | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Lateinamerika | Mexiko | |

| Brasilien | ||

| Argentinien | ||

| Restliches Lateinamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Restlicher Asien-Pazifik | ||

Wichtige im Bericht beantwortete Fragen

Wie viel ist der globale Smartphone-Markt heute wert?

Er wird auf 585,63 Milliarden USD in 2024 bewertet und soll bis 2030 722,27 Milliarden USD erreichen.

Welche Wachstumsrate wird für den Markt erwartet?

Der Markt soll während 2025-2030 mit einer CAGR von 3,51 % expandieren.

Welche Region wird bis 2030 am schnellsten wachsen?

Die Region Naher Osten & Afrika soll die stärkste CAGR von 5,2 % verzeichnen und alle anderen Regionen übertreffen.

Wie bedeutend ist 5G in aktuellen Lieferungen?

5G-Smartphones machen bereits 52,3 % der 2024-Lieferungen aus und sollten bis 2027 70 % überschreiten.

Warum expandiert die Ultra-Premium-Preisstufe schneller als die Gesamtnachfrage?

Carrier-Finanzierung, längere Software-Support-Fenster und On-Device-KI-Features ermutigen Verbraucher, in ≥ 800-USD-Geräte zu investieren und treiben eine CAGR von 6,2 % für diese Stufe an.

Wer dominiert die Wettbewerbslandschaft?

Samsung, Apple, Xiaomi, OPPO und vivo halten zusammen etwa 81 % der globalen Lieferungen und geben dem Markt einen Konzentrationsscore von 8.

Seite zuletzt aktualisiert am: