Marktanalyse für Gewerbebau in Indonesien

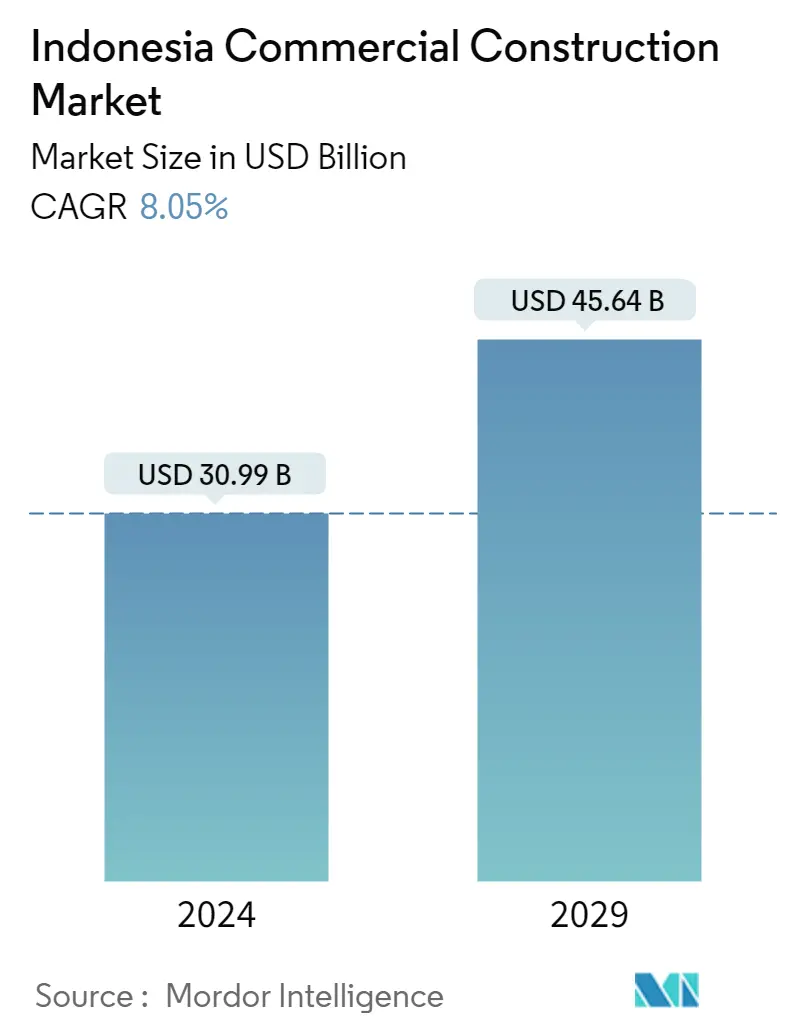

Die Größe des indonesischen Gewerbebaumarkts wird im Jahr 2024 auf 30,99 Milliarden US-Dollar geschätzt und soll bis 2029 45,64 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,05 % im Prognosezeitraum (2024–2029) entspricht.

- Es wird erwartet, dass der indonesische Bausektor im Prognosezeitraum schnell wachsen wird und kaum betroffen sein wird, abgesehen von kurzfristigen Störungen aufgrund des Coronavirus-Ausbruchs. Nach der Beibehaltung der Position von Joko Widodo als Präsident und der Erhöhung grenzüberschreitender Investitionen im Rahmen der Belt and Road Initiative (BRI) aus China sowie der Umsetzung der Ziele für nachhaltige Entwicklung bis 2030 und des indonesischen Infrastrukturplans wird eine Modernisierung der kommerziellen Infrastruktur erwartet und das zunehmende demografische Interesse an modernen kommerziellen Gebäuden könnten jedoch kurzfristig zu erheblichen Verlusten in Höhe von mehreren Billionen US-Dollar führen, da der grenzüberschreitende Verkehr aus China reguliert wird, um die Ausbreitung des neuartigen COVID-19 zu verhindern.

- Es wird prognostiziert, dass Indonesien bis 2045 ein Land mit hohem Einkommen und dem fünftgrößten BIP weltweit sein wird. Solange die politische Stabilität des Landes gewahrt bleibt, wird die rasch urbanisierende Bevölkerung die Nachfrage im Bausektor weiter ankurbeln.

- Insgesamt ist Indonesiens Bauindustrie weiterhin in guter Verfassung, mit robusten Entwicklungsaussichten, die durch niedrige Inflation, politische Stabilität, eine hohe Bonität und eine verantwortungsvolle makroökonomische Politik gestützt werden. Investoren werden dringend gebeten, nach lokalen Partnern zu suchen, die über Erfahrung und ein starkes Netzwerk verfügen, damit sie sich im hart umkämpften Baumarkt Indonesiens einen Vorteil verschaffen können.

- Der nationale mittelfristige Entwicklungsplan 202-24 legt den Schwerpunkt auf die Entwicklung der Infrastruktur im ganzen Land und der Gewerbebau wird im Rahmen des Plans und der zunehmenden öffentlichen und privaten Investitionen voraussichtlich weiter zunehmen. Für die kleinen privaten Wettbewerber ist es jedoch eine Herausforderung, die Kompetenzen entsprechend den neuesten Technologien zu verbessern, da staatliche Unternehmen die gewünschten Finanzierungs- und Entwicklungsmöglichkeiten erhalten. Dies hat es aufgrund des ungesunden Wettbewerbs schwierig gemacht, private Partner für PPP-Modelle zu finden.

- Investitionen im Wert von 400 Milliarden US-Dollar wurden in die Infrastrukturpipeline gesteckt, im Vergleich zu ähnlichen 350 Milliarden US-Dollar im vorherigen Infrastrukturplan der Joko-Regierung. Angesichts des niedrigen Rangs der Infrastruktur im WEF Global Competitiveness Index 2019 (50.) spiegelt diese Investition die Absicht der Regierung wider, die Infrastruktur im Land zu verbessern.

Markttrends für Gewerbebau in Indonesien

Co-Working-Spaces, Einzelhandelsflächen und Gastronomieflächen treiben das Wachstum der Branche voran.

Trotz des relativ geringen Büroflächenmarkts in Indonesien verzeichneten Coworking Spaces in allen Teilen des Landes, insbesondere im Wirtschaftszentrum Jakarta, einen starken Anstieg. Verantwortlich für die wachsende Nachfrage sind die zunehmende Zahl von Start-ups, die vor allem in der Hauptstadtregion mit Unvorhersehbarkeiten konfrontiert sind, sowie die zunehmende Zahl von KMU und Unternehmen im Ausland. Die Vermietung optimaler Raummengen je nach Bedarf, niedrige Kosten durch die Aufteilung des Mietgeldes und leicht verfügbare Dienstleistungen wie WLAN, Reinigung, Tagungsräume, Speisekammer usw. haben den Aufstieg des Coworking-Space-Marktes begünstigt.. Andererseits war die Nachfrage zwischen IT-Unternehmen und Bauunternehmen ungleich verteilt, außerdem war die maximale Bürofläche von Bauträgern belegt. Die Büromieten sind im Zeitraum 2019–20 zurückgegangen und werden voraussichtlich aufgrund des Umsatzrückgangs in allen Sektoren weiter zurückgehen, was auf COVID-19 zurückzuführen ist. Agung Sedayu Group, Loka Mampang Indah Realty, Mardhika Artha Upaya, Ciputra Residence, Graha Kartika Anugrah, Ciputra Group, Waskita Realty RNI Group und Hutama Karya sind einige der Entwickler von Büroflächen, die im Zeitraum 2019–2020 in Indonesien aktiv waren. Doch trotz der Schwankungen verzeichnet der Büromarkt nach dem Ausbruch von COVID-19 ein Wachstum, da im Rahmen des Infrastrukturplans enorme Investitionen getätigt werden.

Da sich die Immobilienbranche in Indonesien weiterhin weg von traditionellen Märkten und hin zu modernen Einzelhandelsgeschäften entwickelt, entwickelt sich der Einzelhandelsimmobiliensektor schnell zu einer der aufregendsten Immobiliennischen des Landes. Der Bedarf an modernen Einkaufserlebnissen steigt, da die Bevölkerung wohlhabender und weltoffener wird. 53,7 % der indonesischen Bevölkerung leben in Städten, und die enorme Bevölkerung des Landes zieht immer noch mit einer durchschnittlichen Rate von 4,4 % pro Jahr dorthin. Während China, Indien, Malaysia und Kasachstan die Liste der weltweit attraktivsten Einzelhandelsmärkte anführen, zählt das Beratungsunternehmen AT Kearny Indonesien zu den begehrtesten Einzelhandelsimmobiliensektoren der Welt.

Darüber hinaus haben Bildungseinrichtungen, Lebensmittel- und Getränkegeschäfte sowie Modeeinzelhändler nach und nach die Büroflächenabsorption von Einzelhandelsgeschäften erhöht, im Gegensatz zu den zuvor vorherrschenden Kaufhäusern. Darüber hinaus entwickelt sich das Hotelsegment schnell zu einem wichtigen Wachstumstreiber für private Auftragnehmer. Jakarta gilt als einer der größten Hotelbaumärkte der Welt, angetrieben durch steigende ausländische Besucherzahlen und das wachsende Geschäftsreisesegment.

Der Schwerpunkt der Regierung liegt auf der Stärkung des indonesischen Handelssektors, der voraussichtlich ausländische Investitionen anziehen wird

Kürzlich, im November 2022, schlug die indonesische Regierung eine 30-prozentige Aufstockung des Haushalts um rund 12,7 Billionen Rupiah (807,68 Millionen US-Dollar) an zusätzlichen Mitteln in den nächsten zwei Jahren vor, um den Bau der neuen Hauptstadt des Landes auf der Insel Borneo zu beschleunigen.

Laut dem Global Competitiveness Report des Weltwirtschaftsforums (WEF), der auf Parametern wie der Infrastruktur basiert, liegt Indonesien im Zeitraum 2019–20 auf Platz 50 von insgesamt 140 Volkswirtschaften, verglichen mit Platz 62 im Zeitraum 2016–17. Obwohl es eine kleine Verbesserung gibt, liegt Indonesien in Bezug auf die Infrastruktur des Landes immer noch auf einem sehr niedrigen Rang. Die zunehmende Attraktivität der indonesischen Gewerbeflächen ist deutlich daran zu erkennen, dass ein von Warbug Pincus unterstütztes Einzelhandelsimmobilienunternehmen Nirvana Wastu Pratama, besser bekannt als NWP Retail in Indonesien, die größte Akquisition von Einkaufszentren im Jahr 2019 ankündigte und für etwa fünf Einkaufszentren kaufte 123,5 Millionen USD, wodurch das Portfolio des Unternehmens um fast 185.000 Quadratmeter Einzelhandelsfläche erweitert und die Plattform auf 1,2 Millionen Quadratmeter Bruttogeschossfläche erweitert wird (einschließlich noch laufender Projekte).

Im Zuge wirtschaftsfreundlicher Reformen und Verpflichtungen zur Infrastrukturentwicklung haben einige der größten Einzelhändler in den indonesischen Gewerbebaumarkt investiert und ihr Portfolio erweitert. Die Liberalisierung der Vorschriften durch die Regierung hat zu einem geringeren Risikoniveau geführt und die Marktdurchdringung der Anleger erhöht. Indonesien beherbergt heute eine Mischung aus modernen und traditionellen Einzelhandelsgeschäften mit einem exponentiellen Anstieg der E-Commerce-Aktivitäten, was sowohl das Wachstum des modernen Einzelhandelssektors vorantreibt als auch neue Möglichkeiten für Unternehmer schafft. Daher der Anstieg der Investitionen im Rahmen der Regierung. Pläne und ein verstärktes Interesse privater Unternehmer sind eine zentrale Notwendigkeit im aktuellen gemischten Marktszenario, auch wenn der Markt für gewerbliches Bauen im Prognosezeitraum einen Anstieg mit Schwankungen verzeichnet.

Überblick über die gewerbliche Baubranche in Indonesien

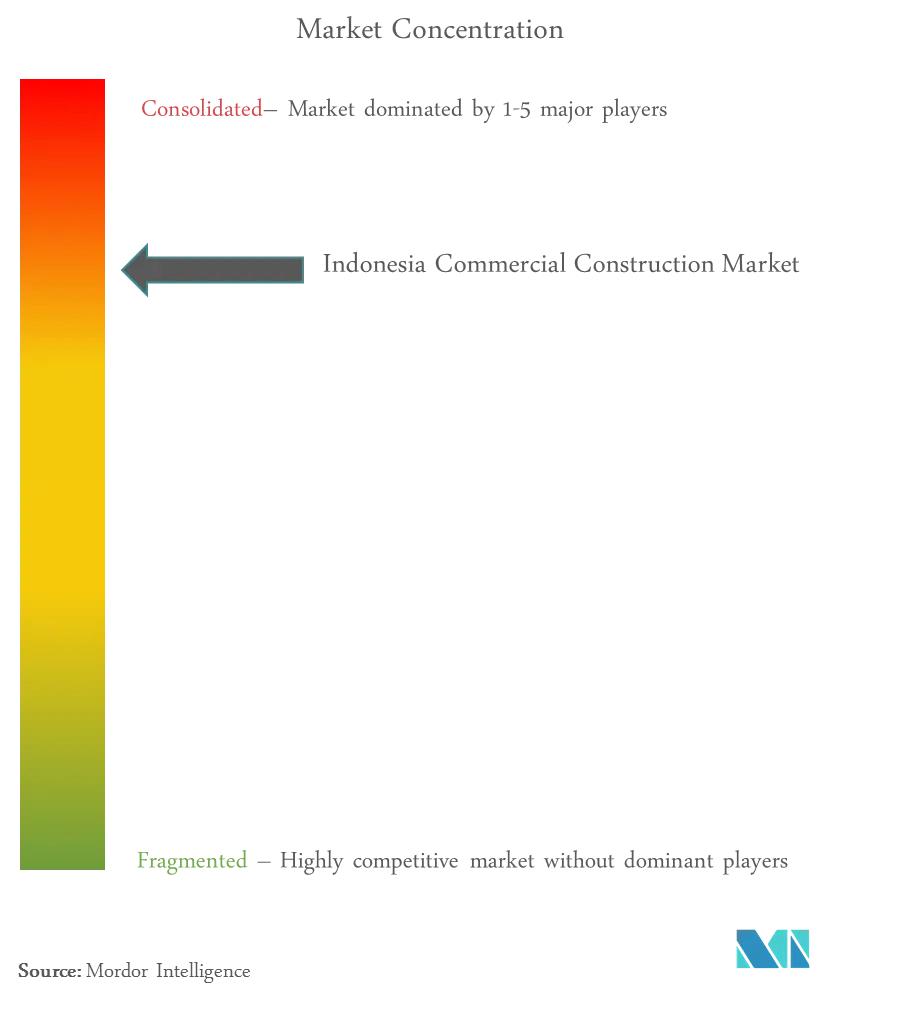

Der indonesische Gewerbebaumarkt ist aufgrund des Ungleichgewichts zwischen öffentlichen und privaten Wettbewerbern in Bezug auf Finanzierung und Möglichkeiten zur Verbesserung der Fähigkeiten, um sie an den neuesten Stand der Technik anzupassen, nicht sehr wettbewerbsintensiv. Dennoch eröffnet der Markt aufgrund zunehmender staatlicher Investitionen in den Sektor Chancen für kleine und mittlere Unternehmen. Der indonesische Baumarkt bietet im Prognosezeitraum Wachstumschancen, die den Wettbewerb auf dem Markt voraussichtlich ankurbeln werden.

Zu den wichtigsten Marktteilnehmern gehören PT Pembangunan Perumahan (PTPP) (Persero) Tbk, PT Wijaya Karya Gedung Gedung Tbk, PT. Metropolitan Land TBK, PT. Total Bangun Persada TBK, PT. Nusa Raya Cipta, PT. Shimizu Bangun Cipta Auftragnehmer und PT. Thunfisch Jaya Sanur. Die meisten Unternehmen verwalten mehrere Portfolios und die gewerblichen Sektoren haben einen echten Anteil am Bruttoumsatz. Mit den zunehmenden Investitionen ausländischer Akteure aufgrund der von der Regierung erzwungenen Lockerung der Vorschriften. In jüngster Zeit scheint der Wettbewerb im Prognosezeitraum fair zu werden.

Marktführer im indonesischen Gewerbebau

PT Pembangunan Perumahan (PTPP) (Persero) Tbk

PT Wijaya Karya Bangunan Gedung Tbk

PT. METROPOLITAN LAND TBK

PT. TOTAL BANGUN PERSADA TBK

PT. NUSA RAYA CIPTA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Gewerbebaumarkt

- November 2022 Das indonesische Ministerium für öffentliche Arbeiten schlägt für die nächsten zwei Jahre rund 12,7 Billionen Rupien (807,68 Millionen US-Dollar) an zusätzlichen Mitteln vor, um den Bau der neuen Hauptstadt des Landes auf Borneo zu beschleunigen.

- März 2021 IKEA eröffnete eine neue Filiale in Kota Baru Parahyangan, am Rande der westjavaischen Hauptstadt Bandung, und ist damit die dritte Filiale des schwedischen Möbelunternehmens in Indonesien.

Segmentierung der gewerblichen Bauindustrie in Indonesien

Der Bericht enthält eine vollständige Hintergrundanalyse des indonesischen Gewerbebaumarkts, die eine Bewertung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile umfasst.

Der indonesische Gewerbebaumarkt ist nach Typ segmentiert (Bürogebäude, Einzelhandel, Gastgewerbe, institutionelle Gebäude und andere). Der Bericht bietet Marktgrößen und Prognosen für den indonesischen Gewerbebaumarkt im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Bürogebäudebau |

| Einzelhandelsbau |

| Gastgewerbebau |

| Institutioneller Aufbau |

| Andere |

| Nach Typ | Bürogebäudebau |

| Einzelhandelsbau | |

| Gastgewerbebau | |

| Institutioneller Aufbau | |

| Andere |

Häufig gestellte Fragen zur indonesischen Marktforschung für Gewerbebau

Wie groß ist der indonesische Gewerbebaumarkt?

Es wird erwartet, dass die Größe des indonesischen Gewerbebaumarkts im Jahr 2024 30,99 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 8,05 % bis 2029 auf 45,64 Milliarden US-Dollar wachsen wird.

Wie groß ist der indonesische Gewerbebaumarkt derzeit?

Im Jahr 2024 wird die Größe des indonesischen Gewerbebaumarkts voraussichtlich 30,99 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indonesischen Gewerbebaumarkt?

PT Pembangunan Perumahan (PTPP) (Persero) Tbk, PT Wijaya Karya Bangunan Gedung Tbk, PT. METROPOLITAN LAND TBK, PT. TOTAL BANGUN PERSADA TBK, PT. NUSA RAYA CIPTA sind die größten Unternehmen, die auf dem indonesischen Gewerbebaumarkt tätig sind.

Welche Jahre deckt dieser indonesische Gewerbebaumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indonesischen Gewerbebaumarkts auf 28,68 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indonesischen Gewerbebaumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indonesischen Gewerbebaumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indonesischen Gewerbebauindustrie

Statistiken für den gewerblichen Bau in Indonesien im Jahr 2024 – Wachstum, Trends, Prognosen (2029–2029), Marktanteil, Größe und Umsatzwachstumsrate, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse Indonesischer Gewerbebau – Wachstum, Trends, Prognosen (2029 – 2029) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.