Tamanho e Participação do Mercado de Sistemas de Segurança Automotiva

Análise do Mercado de Sistemas de Segurança Automotiva pela Mordor Intelligence

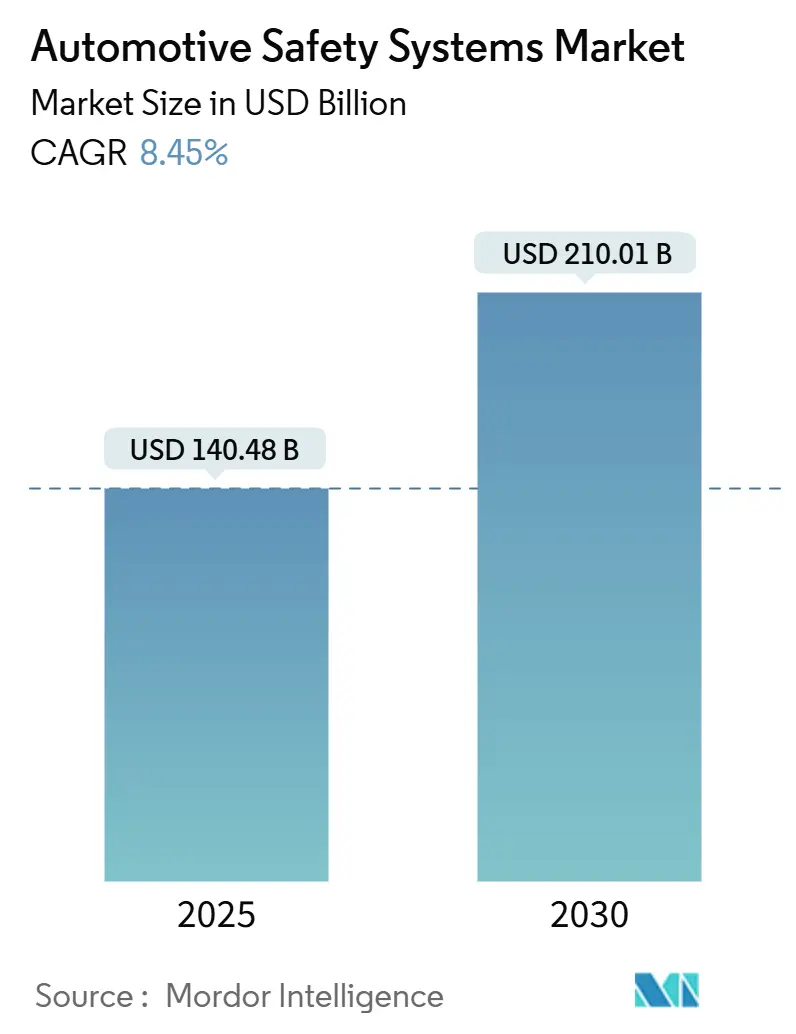

O tamanho do Mercado de Sistemas de Segurança Automotiva é estimado em USD 140,48 bilhões em 2025, e espera-se que atinja USD 210,01 bilhões até 2030, a uma CAGR de 8,45% durante o período de previsão (2025-2030). A demanda reflete progresso simultâneo na regulamentação global de segurança, rápida erosão de preços de sensores e o surgimento de veículos definidos por software que permitem atualizações over-the-air. A mudança de dispositivos de restrição apenas de hardware para plataformas integradas de sensor-mais-software permite que os veículos prevejam, evitem e mitiguem colisões em tempo real. As montadoras agora empacotam frenagem ativa, manutenção de faixa, monitoramento do condutor e caminhos de atualização ciberseguros como conteúdo padrão, especialmente em mercados onde programas de classificação por estrelas influenciam o comportamento de compra.

Principais Destaques do Relatório

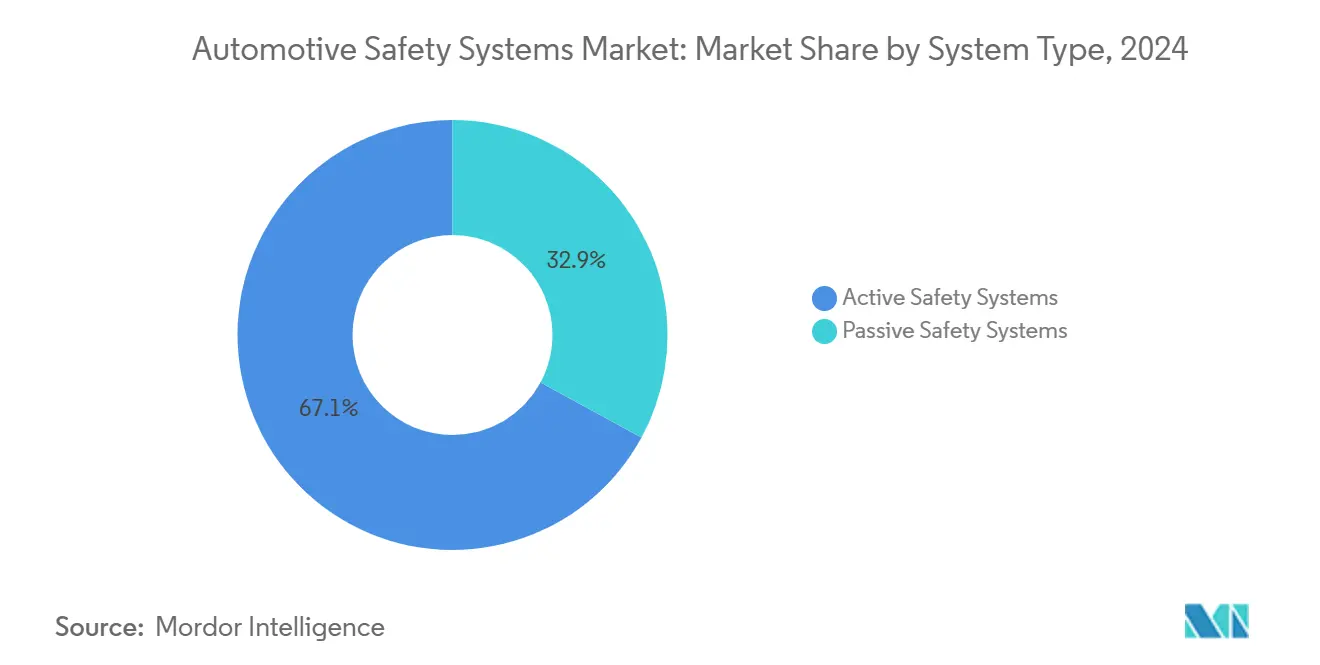

- Por tipo de sistema, os Sistemas de Segurança Ativa lideraram com 67,13% da participação do mercado de sistemas de segurança automotiva em 2024; a análise biométrica interna da cabine está projetada para expandir a uma CAGR de 8,11% até 2030.

- Por componente tecnológico, o radar comandou 34,36% da participação da receita em 2024, enquanto o LiDAR está no caminho para uma CAGR de 8,75% até 2030.

- Por usuário final, as soluções de instalação de fábrica OEM representaram 83,41% da participação em 2024; o mercado de reposição está previsto para crescer a uma CAGR de 8,83%.

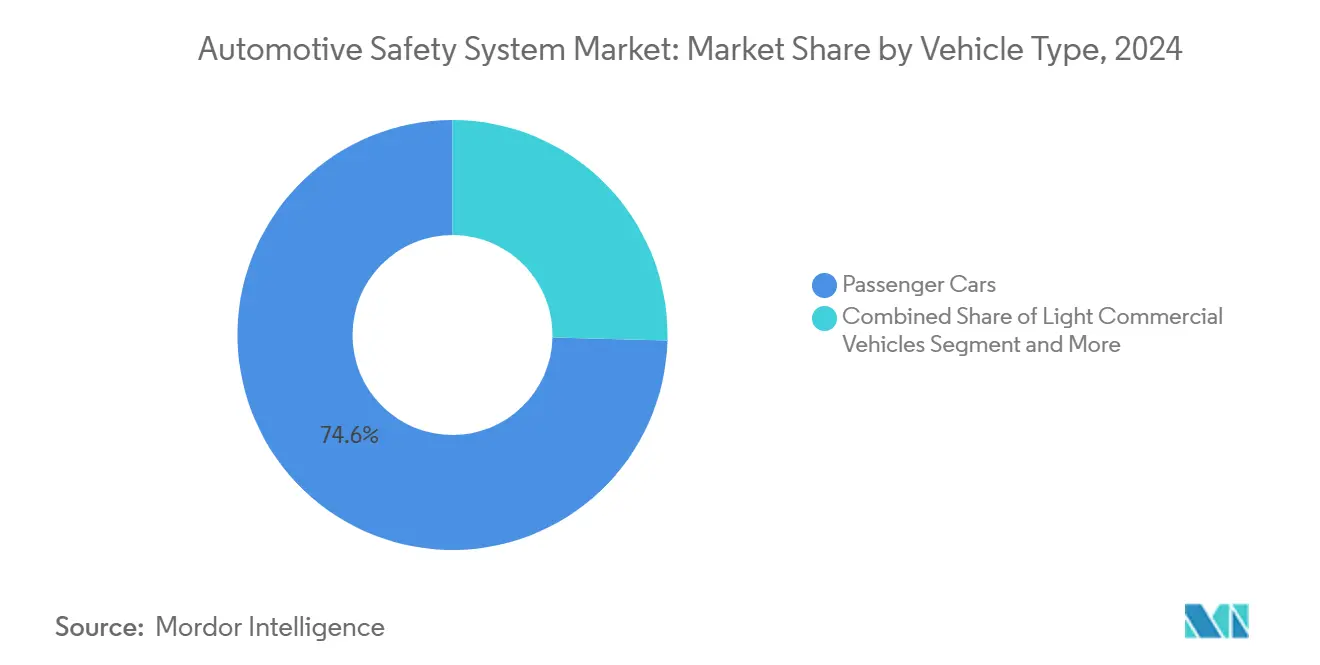

- Por tipo de veículo, os carros de passeio mantiveram 74,58% da participação em 2024, enquanto os veículos comerciais pesados devem registrar uma CAGR de 8,41% até 2030.

- Por propulsão, os modelos ICE capturaram 78,13% da participação em 2024, enquanto os veículos elétricos a bateria estão posicionados para uma CAGR de 9,27% até 2030.

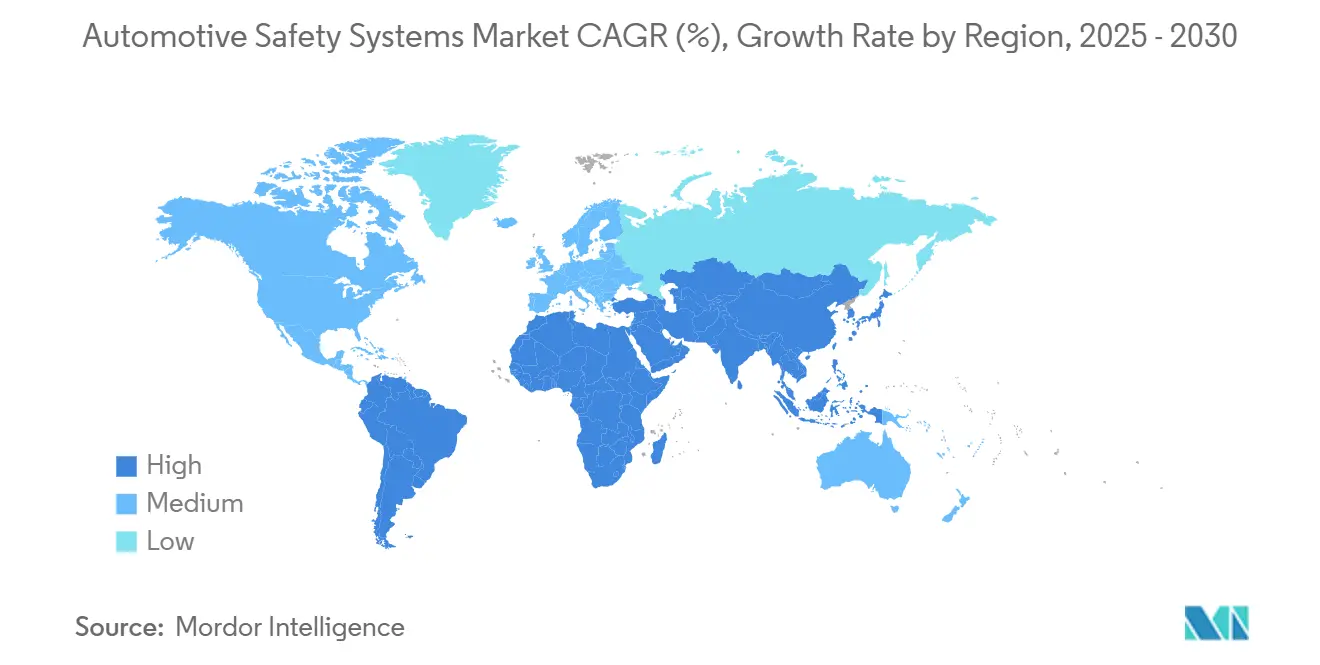

- Por geografia, a Ásia-Pacífico foi responsável por 39,84% da receita em 2024; a América do Sul mostra a expansão mais rápida com uma CAGR de 8,77% até 2030.

Tendências e Insights do Mercado Global de Sistemas de Segurança Automotiva

Análise de Impacto dos Condutores

| Condutor | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Endurecimento das Normas de Segurança NCAP Global e UNECE | +2.1% | Global, com adoção antecipada na UE e China | Curto prazo (≤ 2 anos) |

| Rápida Deflação de Custos de Sensores | +1.8% | Global, com impacto mais forte na APAC e América do Norte | Médio prazo (2-4 anos) |

| Boom em Veículos Definidos por Software | +1.5% | América do Norte e UE, expandindo para APAC | Médio prazo (2-4 anos) |

| Mudança para Autonomia de Nível 2+ | +1.3% | Mercados centrais da América do Norte e UE | Longo prazo (≥ 4 anos) |

| Ascensão da Análise de Segurança Biométrica Interna da Cabine Baseada em IA | +0.9% | Global, com liderança do segmento premium | Médio prazo (2-4 anos) |

| Agrupamento de Dados de Segurança Veicular em Seguros Baseados em Uso | +0.7% | América do Norte e UE, mercados APAC seletivos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Endurecimento dos Mandatos de Segurança NCAP Global e UNECE

Os protocolos Euro NCAP para 2026 exigem frenagem automática de emergência para pedestres e monitoramento do condutor em todas as classes de modelos, criando uma linha de base de conformidade comum. O Ministério da Indústria e Tecnologia da Informação da China introduziu regras em 2025 que obrigam aprovação de tipo para cada atualização de software que toca funções de segurança. O Regulamento Geral de Segurança II da UE, em vigor desde julho de 2024, obriga assistência inteligente de velocidade e manutenção de faixa de emergência em todos os veículos novos. A NHTSA atualizou seu Programa de Avaliação de Carros Novos para adicionar alerta de ponto cego, assistência de manutenção de faixa e AEB para pedestres para modelos 2026, sinalizando um impulso de uma década para segurança ativa. O alinhamento global permite que os fabricantes espalhem o custo de desenvolvimento por volumes maiores e catalisa a difusão mais rápida de funções avançadas.

Rápida Deflação de Custos de Sensores Permitindo Padronização ADAS

Os preços do radar automotivo agora caem quase 18% a cada ano, enquanto a capacidade do processador dobra a cada 18 meses, permitindo percepção de alta performance em pontos de preço de segmento de entrada. O radar de imagem quadridimensional traz precisão de detecção de grau centimétrico a níveis de custo próximos às unidades 3-D legadas, ampliando o uso além do controle de cruzeiro adaptativo. Os sensores de imagem se beneficiam das cadeias de suprimento de smartphones: chips automotivos de 8 megapixels com HDR estão disponíveis abaixo de USD 10. A NITI Aayog projeta que o valor de semicondutores por veículo dobrará para USD 1.200 até 2030, liderado pelo conteúdo ADAS. A curva de custo declinante permite ao mercado de sistemas de segurança automotiva estender recursos de Nível 1 e Nível 2 a carros compactos vendidos na Ásia e América Latina.

Boom em Veículos Definidos por Software (Atualizações OTA de Recursos de Segurança)

Arquiteturas de computação centralizada dissociam a lógica de segurança do hardware fixo, permitindo crescimento contínuo de recursos após a venda. O HARMAN OTA 12.0 já gerencia atualizações seguras para mais de 40 marcas, coordenando computadores de alta performance e ECUs legadas no mesmo domínio veicular.[1]"HARMAN Advances OTA 12.0 Platform," HARMAN, news.harman.com O Sibros Deep Updater, certificado para ISO 26262 ASIL-D, usa arquivos delta para reduzir o tamanho do download, diminuindo o custo de dados celulares enquanto mantém funções críticas atualizadas.[2]"Sibros Deep Updater Achieves ASIL-D," Sibros, sibros.tech O Regulamento UNECE R156 agora exige um sistema de gerenciamento de atualização de software em cada novo modelo, dando paridade de cibersegurança com a camada de segurança física. O preço de assinatura para algoritmos AEB premium está emergindo, criando fluxos de receita frescos dentro do mercado de sistemas de segurança automotiva.

Mudança para Autonomia de Nível 2+ em Veículos Comerciais (Estratégia TCO de Frota)

Os operadores de frota adotam pacotes de segurança avançada que reduzem reivindicações de colisão em até 90% e cortam custos anuais relacionados a acidentes em aproximadamente USD 6.000 por caminhão pesado. O Estudo de Segurança de Frota de Caminhões de Trabalho de 2024 mostra que a maioria das frotas classifica veículos bem mantidos com ADAS como sua principal prioridade, e quase metade já equipa câmeras de backup e freios a disco de ar. Os sistemas de condução automatizada reduzem incidentes relacionados à fadiga e permitem que as frotas experimentem modelos de capacidade como serviço que aumentam a utilização de ativos. Embora as operações verdadeiramente sem motorista permaneçam de longo prazo, a funcionalidade de Nível 2+ oferece benefícios de custo tangíveis que impulsionam o mercado de sistemas de segurança automotiva em segmentos comerciais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo de Validação e Homologação | -1.2% | Global, com maior impacto em mercados emergentes | Médio prazo (2-4 anos) |

| Volatilidade de Suprimento de Conjunto de Chips | -0.8% | Global, com impacto agudo na manufatura APAC | Curto prazo (≤ 2 anos) |

| Risco de Ataque Ciberfísico | -0.6% | Global, com maior exposição em mercados de veículos conectados | Médio prazo (2-4 anos) |

| Interferência Eletromagnética de Alta Tensão e Cargas Térmicas | -0.4% | Global, concentrado em segmentos premium de VE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Validação e Homologação para Conformidade Multipaís

Os fabricantes devem reconciliar a matriz de teste C-NCAP 2024 da China com os requisitos Euro NCAP 2026, frequentemente repetindo validação de colisão e software para cenários similares. A TÜV SÜD agora executa testes de penetração obrigatórios sob regras da UE, adicionando meses de revisões de cibersegurança antes do lançamento no mercado. A ISO/SAE 21434 exige análise de ameaças em todo o ciclo de vida do veículo, alongando cronogramas de desenvolvimento e elevando custos para pequenas montadoras. Esses fatores retardam a disseminação de recursos de ponta em mercados sensíveis a custos, restringindo parte do mercado de sistemas de segurança automotiva até que a harmonização melhore.

Volatilidade de Suprimento de Conjunto de Chips Atrasando Lançamentos de Segurança OEM

Chips de radar e visão de grau automotivo devem resistir a faixas de temperatura estendidas e atender metas de zero defeito, limitando o pool de fornecedores qualificados. Eventos geopolíticos e desastres naturais apertam a alocação para sensores de imagem chave, enquanto processadores de controlador de domínio carregam tempos de entrega além de 30 semanas. As OEMs adotam estratégias de fornecimento duplo e inventário tampão, ainda assim escassezes esporádicas ainda forçam desconteúdo de recursos em modelos de alto volume. A incerteza de suprimento particularmente interrompe plantas APAC que dependem de logística just-in-time, criando um vento contrário para o mercado de sistemas de segurança automotiva no curto prazo.

Análise de Segmentos

Por Tipo de Sistema: Sistemas de Segurança Ativa Cimentam Liderança

Os Sistemas de Segurança Ativa geraram a maior fatia do tamanho do mercado de sistemas de segurança automotiva com 67,13% em 2024. Frenagem automática de emergência, cruzeiro adaptativo, manutenção de faixa e monitoramento do condutor agora aparecem em acabamentos de médio alcance conforme os protocolos Euro NCAP e NHTSA ficam mais rigorosos. A intensidade competitiva aumenta conforme fornecedores integram dados de radar, câmera e LiDAR através de controladores de domínio que executam modelos de aprendizado de máquina em tempo real. O segmento também se beneficia da demanda de frotas, com seguradoras oferecendo descontos de prêmio para caminhões equipados com tecnologia de prevenção de colisão.

As plataformas biométricas internas da cabine se destacam como o subsegmento de crescimento mais rápido, avançando a uma CAGR de 8,11% até 2030. Essas soluções rastreiam alerta do condutor, frequência cardíaca e até saturação de oxigênio, emitindo avisos proativos antes que condições perigosas surjam. Conforme sensores da cabine se ligam com controladores de frenagem ativa, os ocupantes recebem um envelope de segurança de circuito fechado que antecipa ameaças tanto externas quanto internas. A segurança passiva permanece relevante através de airbags inteligentes e cintos de segurança adaptativos que se ajustam a novos layouts de assentos em veículos autônomos, ainda assim o crescimento permanece moderado.

Por Componente Tecnológico: Radar Domina Conforme LiDAR Escala

Os módulos de radar representaram 34,36% do mercado de sistemas de segurança automotiva em 2024, sustentados por conjuntos de chips de 77-GHz custo-efetivos que funcionam confiavelmente em chuva, neve e neblina. A mudança para radar de imagem 4-D aprimora a resolução angular e permite classificação de objetos, estreitando a lacuna de performance com LiDAR a uma conta de materiais menor. Os sistemas de câmera continuam a alavancar a economia de smartphones, permitindo que as OEMs adicionem visão 360 graus para estacionamento e manobras de baixa velocidade.

O LiDAR registra a expansão mais rápida com uma CAGR de 8,75%, apoiado por arquiteturas de estado sólido que cortam partes móveis e reduzem preço por sensor. Lançamentos de piloto de rodovia de Nível 3 em sedãs premium dependem de LiDAR voltado para frente para percepção de profundidade redundante e detecção de detritos da estrada, acelerando a adoção. Unidades de controle mesclam dados de frenagem, direção e percepção em chips únicos, reduzindo fiação e peso. Inovações de software que aplicam algoritmos de auto-aprendizado em processadores de borda diferenciam fornecedores conforme o mercado de sistemas de segurança automotiva transita para segurança preditiva.

Por Usuário Final: Domínio de Instalação de Fábrica OEM Encontra Demanda de Retrofit

Instalações de instalação de fábrica OEM capturaram 83,41% do mercado de sistemas de segurança automotiva em 2024 graças à integração em toda a plataforma de sensores, controladores e software validados sob portões de qualidade rigorosos. O fornecimento centralizado reduz a exposição à garantia e desbloqueia economias de escala, permitindo que as montadoras atendam mandatos regulatórios sem picos de custo não planejados. A melhoria contínua over-the-air consolida ainda mais o canal OEM conforme os veículos ganham valor ao longo da vida útil de serviço.

Soluções de mercado de reposição, embora menores, expandem a uma CAGR de 8,83% até 2030. Operadores de frota instalam retrofits de câmeras de alerta de colisão, radar lateral e unidades de monitoramento do condutor em caminhões mais antigos, alcançando economias imediatas de seguro e conformidade com regras de segurança mais rigorosas. Fornecedores agora oferecem kits plug-and-play que se integram com gateways telemáticos, facilitando o tempo de instalação. Transportadoras de seguro baseado em uso promovem adoção baixando prêmios para veículos que transmitem métricas verificadas de condução segura, adicionando momento a esta fatia da indústria de sistemas de segurança automotiva.

Por Tipo de Veículo: Carros de Passeio Permanecem Centrais Conforme Caminhões Aceleram

Carros de passeio controlaram 74,58% do mercado de sistemas de segurança automotiva em 2024, refletindo volume puro e expectativa do consumidor por pontuações altas de segurança. Montadoras padronizam AEB e manutenção de faixa em hatchbacks de entrada, enquanto emblemas premium adicionam funções de piloto de rodovia com sensoriamento LiDAR redundante. A inovação interior visa detecção de status do ocupante para garantir futuras estrelas Euro NCAP.

Veículos comerciais pesados representam a classe de crescimento mais rápido com uma CAGR de 8,41% até 2030. A economia de frotas favorece investimento em centralização de faixa, direção adaptativa e eliminação de ponto cego baseada em câmera que juntos reduzem a frequência de colisão pela maioria. O tamanho do mercado de sistemas de segurança automotiva para caminhões é ainda mais impulsionado por escassez de motoristas e restrições de horas de serviço, empurrando operadores para quilometragem parcialmente automatizada que mantém reboques rodando mais tempo sem comprometer a segurança.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Propulsão: Eletrificação Introduz Novas Camadas de Segurança

Modelos ICE ainda dominam, mantendo 78,13% de participação do mercado de sistemas de segurança automotiva em 2024. A frota legada e cadeias de suprimento maduras garantem demanda consistente por airbags, cintos de segurança e ADAS otimizado por custo. Plataformas híbridas e de célula de combustível adicionam gerenciamento de bateria e detecção de vazamento de hidrogênio, mas representam volume modesto hoje.

Veículos elétricos a bateria formam o grupo de propulsão de movimento mais rápido com uma CAGR de 9,27%. Packs de alta energia exigem supressão de fuga térmica, enquanto layouts de chassi com baterias skateboard alteram cinemática de colisão e requisitos de campo de visão do sensor. A Hyundai Mobis revelou uma bateria auto-extinguível que ativa dentro de cinco minutos do pico de temperatura, integrando-se perfeitamente com controladores de airbag existentes. O peso extra dos packs também impulsiona a adoção de brake-by-wire e coordenação regenerativa para encurtar a distância de parada, enriquecendo oportunidades no mercado de sistemas de segurança automotiva.

Análise Geográfica

A Ásia-Pacífico manteve a maior posição regional com 39,84% de participação do mercado de sistemas de segurança automotiva em 2024. As regras MIIT da China obrigando aprovação para cada atualização de software ADAS fomentam um ecossistema de conformidade robusto que acelera o lançamento de recursos. A convergência tecnologia-automóvel aparece em parcerias como Huawei e Xpeng, que co-desenvolvem controladores de domínio integrando radar, câmera e LiDAR em uma pilha de software comum. O Japão nutre start-ups orientadas por IA que pilotam ônibus autônomos para centros urbanos, enquanto regulamentações de colisão mais rigorosas da Índia impulsionam a demanda por airbags e AEB otimizados por custo em carros compactos.

A América do Sul apresenta o maior crescimento, avançando a uma CAGR de 8,77% até 2030. A Stellantis comprometeu EUR 5,6 bilhões entre 2025 e 2030 para lançar mais de 40 modelos de plantas locais, cada um alinhado com protocolos de teste Euro NCAP.[3]"Dare Forward 2030 South America Investment Plan," Stellantis, stellantis.com Brasil, Argentina e mercados vizinhos harmonizam leis de segurança, permitindo que fornecedores globais repliquem suítes de sensores validadas sem ajuste personalizado. Sistemas de força motriz bio-híbridos que mesclam motores de etanol com packs de bateria abrem tarefas frescas de integração para sistemas de segurança térmica e elétrica.

América do Norte e Europa mantêm posições maduras com alto conteúdo por veículo e regulamentações de veículos definidos por software. A participação do mercado de sistemas de segurança automotiva nessas regiões permanece estável, ainda assim o valor por unidade aumenta conforme o Regulamento UNECE 155 aplica cibersegurança completa, obrigando cada ECU de segurança a atender padrões anti-hacking. O Oriente Médio e África progridem de linhas de base baixas, estimulados pela expansão de infraestrutura, ainda assim extremos climáticos locais impulsionam a demanda por invólucros de sensores robustos e gabinetes de radar à prova de poeira.

Panorama Competitivo

O mercado de sistemas de segurança automotiva apresenta consolidação moderada liderada por Bosch, Continental, ZF e Autoliv, cada uma executando centros globais de manufatura e engenharia de software. A nova marca Aumovio da Continental destaca sua mudança para ofertas centradas em software, combinando câmeras, controladores de alta performance e análise de nuvem em um pacote unificado.[4]"Launch of Aumovio," Continental, continental-press.com A ZF mesclou suas unidades de Segurança Ativa e Chassi em uma única divisão, implementando brake-by-wire em 5 milhões de veículos e entregando o sistema inaugural de direção por fio da China para o Nio ET9. A Autoliv colabora com XPENG AEROHT para criar soluções de restrição de uso duplo para veículos rodoviários e e-VTOL de baixa altitude.

Empresas de semicondutores aprofundam seu papel. A aquisição da Autotalks pela Qualcomm estende suas capacidades V2X, incorporando comunicação direta veículo-para-infraestrutura dentro do Snapdragon Digital Chassis. A Bosch trabalha com a Microsoft para infundir IA generativa em pipelines de desenvolvimento de software de condução automatizada. A Cariad da Volkswagen e a Bosch co-desenvolvem um piloto de rodovia de Nível 3 para veículos de produção em massa a partir de 2026. Start-ups focadas em biometria interna da cabine atraem pilotos OEM, enquanto a Aptiv demonstra uma pilha ADAS modular personalizada para frotas comerciais que precisam de retrofit rápido em depósitos regionais.

Expertise em cibersegurança torna-se um pré-requisito conforme o UN R155 obriga monitoramento contínuo de vetores de ataque no veículo conectado. Fornecedores investem em arquiteturas de gateway seguro e análise de detecção de intrusão para manter homologação. Modelos de parceria se estendem a provedores de nuvem para pipelines seguros de atualização over-the-air, sublinhando a convergência entre segurança da informação e segurança funcional na indústria de sistemas de segurança automotiva.

Líderes da Indústria de Sistemas de Segurança Automotiva

-

Continental AG

-

ZF Friedrichshafen AG

-

Magna International

-

Robert Bosch GmbH

-

Autoliv Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: A Qualcomm adquiriu a Autotalks para aprimorar soluções de comunicação V2X e impulsionar capacidades de segurança rodoviária, fortalecendo o portfólio Snapdragon Digital Chassis.

- Abril 2025: A Continental introduziu a marca Aumovio focada em veículos definidos por software e soluções de mobilidade autônoma apresentando sensores avançados e displays inteligentes.

- Janeiro 2025: A ZF formou a Divisão de Soluções de Chassi combinando Tecnologia de Segurança Ativa e Tecnologia de Chassi de Carros de Passeio, levando à implementação de brake-by-wire em 5 milhões de veículos.

Escopo do Relatório Global do Mercado de Sistemas de Segurança Automotiva

O sistema de segurança automotiva compreende todos os dispositivos, componentes, sensores e partes eletrônicas responsáveis por manter padrões de segurança veicular. Além disso, o relatório cobre uma decomposição abrangente de políticas regulatórias governamentais em todas as regiões.

O mercado de sistemas de segurança automotiva é segmentado por tipo de sistema, tipo de usuário final, tipo de veículo e geografia. Por tipo de sistema, o mercado é segmentado em sistemas de alerta de saída de faixa e outros sistemas de segurança a bordo. Por tipo de usuário final, o mercado é segmentado em OEM e mercado de reposição.

Por tipo de veículo, o mercado é segmentado em carros de passeio e veículos comerciais, e por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e África. Para cada segmento, o dimensionamento e previsão de mercado foram feitos com base no valor (USD bilhões).

| Sistemas de Segurança Ativa | Prevenção de Colisão (AEB, FCW) |

| Monitoramento do Condutor e Alertas HMI | |

| Controle do Chassi (ESC, ABS) | |

| Sistemas de Segurança Passiva | Airbags (Frontal, Lateral, Cortina, Lado distante) |

| Cinto de Segurança e Pré-tensores |

| Sensores |

| Radar |

| Câmera |

| LiDAR/Ultrassônico |

| Unidades de Controle e Controladores de Domínio |

| Software e Algoritmos |

| Instalação de Fábrica OEM |

| Mercado de Reposição / Retrofit |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Pesados e Ônibus |

| Motor de Combustão Interna (ICE) |

| Veículos Elétricos a Bateria (BEV) |

| Veículo Elétrico Híbrido (HEV) |

| Veículo Elétrico de Célula de Combustível (FCEV) |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Sistema | Sistemas de Segurança Ativa | Prevenção de Colisão (AEB, FCW) |

| Monitoramento do Condutor e Alertas HMI | ||

| Controle do Chassi (ESC, ABS) | ||

| Sistemas de Segurança Passiva | Airbags (Frontal, Lateral, Cortina, Lado distante) | |

| Cinto de Segurança e Pré-tensores | ||

| Por Componente Tecnológico | Sensores | |

| Radar | ||

| Câmera | ||

| LiDAR/Ultrassônico | ||

| Unidades de Controle e Controladores de Domínio | ||

| Software e Algoritmos | ||

| Por Usuário Final | Instalação de Fábrica OEM | |

| Mercado de Reposição / Retrofit | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Pesados e Ônibus | ||

| Por Propulsão | Motor de Combustão Interna (ICE) | |

| Veículos Elétricos a Bateria (BEV) | ||

| Veículo Elétrico Híbrido (HEV) | ||

| Veículo Elétrico de Célula de Combustível (FCEV) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de sistemas de segurança automotiva?

O mercado gerou USD 140,48 bilhões em 2025 e está projetado para atingir quase USD 210,01 bilhões até 2030.

Qual tipo de sistema lidera a receita?

Sistemas de Segurança Ativa dominam com 67,13% de participação em 2024, refletindo pressão regulatória para funções de prevenção de colisão.

Por que o LiDAR está ganhando momento apesar do domínio do radar?

O LiDAR oferece maior precisão de profundidade para autonomia de Nível 3, levando a uma CAGR de 8,75% que supera outros componentes dentro do mercado de sistemas de segurança automotiva.

Quão rápido está crescendo o mercado de reposição para tecnologia de segurança?

Soluções de retrofit para frotas devem aumentar a uma CAGR de 8,83% conforme operadores perseguem economias de seguro e conformidade regulatória.

Qual região mostra a perspectiva de crescimento mais forte?

A América do Sul lidera com uma CAGR de 8,77% até 2030, apoiada por grandes investimentos OEM e padrões de segurança harmonizados.

Qual papel as atualizações over-the-air desempenham na segurança veicular?

Plataformas OTA permitem que montadoras corrijam vulnerabilidades e adicionem novos recursos de segurança pós-venda, alinhando-se com requisitos UNECE R156 e expandindo oportunidades de receita recorrente.

Página atualizada pela última vez em: