Tamanho e Participação do Mercado de Sistema de Telemática Automotiva

Análise do Mercado de Sistema de Telemática Automotiva pela Mordor Intelligence

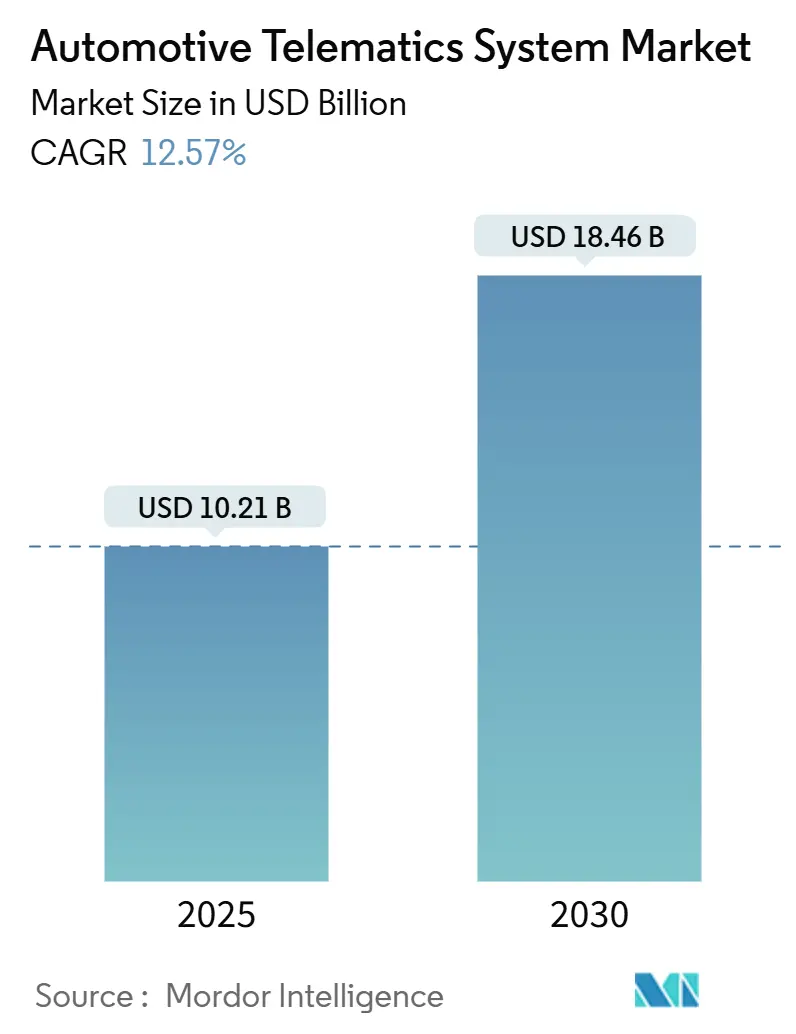

O mercado de telemática automotiva atingiu USD 10,21 bilhões em 2025 e está previsto para alcançar USD 18,46 bilhões até 2030, avançando a uma CAGR de 12,57%. Crescentes requisitos regulamentares para chamadas de emergência veiculares, queda dos custos de conectividade e a mudança em direção a veículos definidos por software estão expandindo a conectividade básica em todas as faixas de modelos. Operadores comerciais estão recorrendo à telemática para compensar a volatilidade do combustível e escassez de condutores, o que eleva a demanda por plataformas de gestão de frotas capazes de economias de combustível de dois dígitos e redução de acidentes. Oportunidades de crescimento também derivam da otimização de carregamento de veículos elétricos, serviços veículo-rede e mercados emergentes de API que permitem a terceiros adquirir fluxos de dados anonimizados.

Principais Conclusões do Relatório

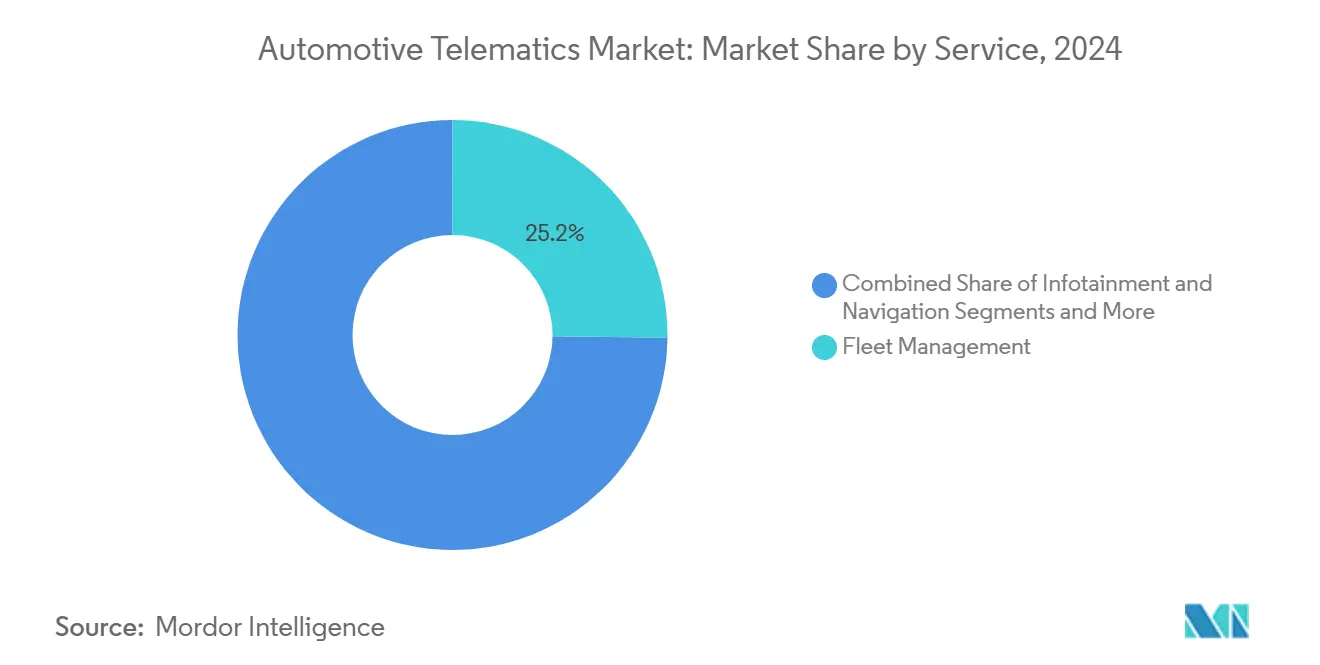

- Por serviço, gestão de frotas liderou com 25,22% de participação de receita em 2024, enquanto V2X & atualizações OTA são projetadas para expandir a uma CAGR de 32,31% até 2030.

- Por tipo de canal de vendas, sistemas OEM-instalados representaram 67,23% da participação do mercado de telemática automotiva em 2024, enquanto o pós-venda está definido para crescer a 19,84% CAGR até 2030.

- Por solução de conectividade, arquiteturas embarcadas detiveram 70,36% do tamanho do mercado de telemática automotiva em 2024 e estão avançando a uma CAGR de 28,14%.

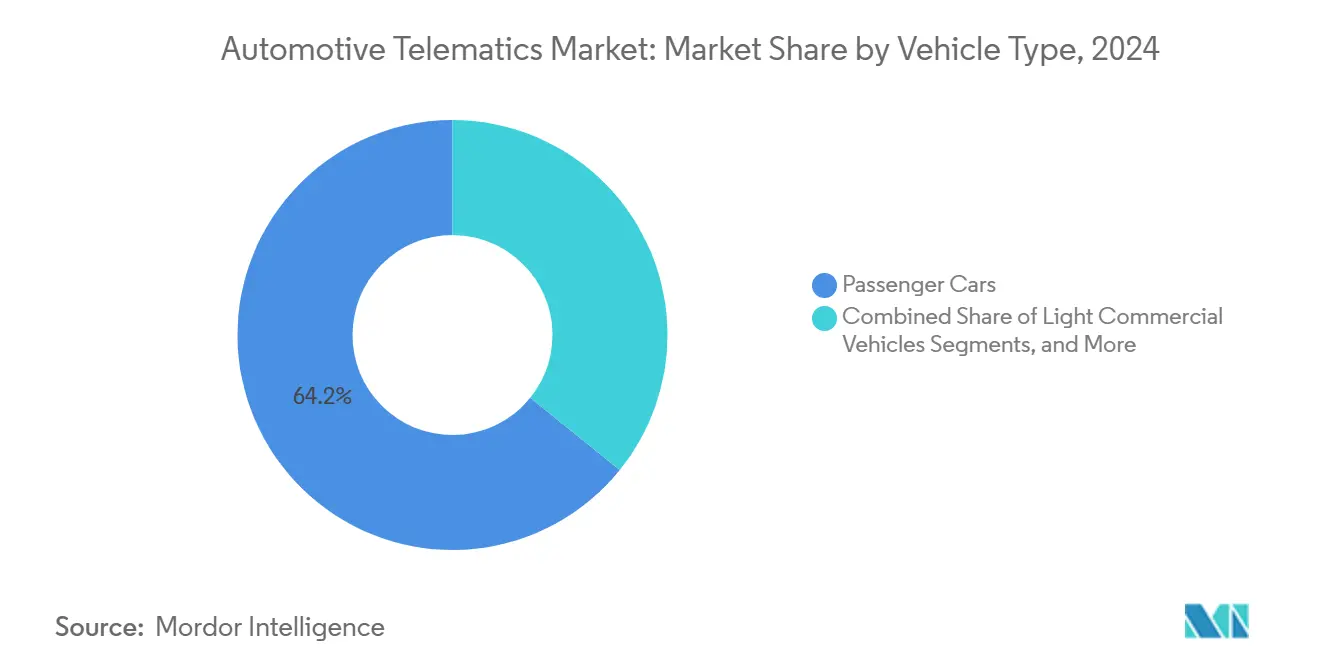

- Por tipo de veículo, carros de passeio contribuíram com 64,21% da receita de 2024; veículos comerciais leves são previstos para crescer a 18,52% CAGR entre 2025-2030.

- Por usuário final, operadores de frotas capturaram 33,23% da receita de 2024, enquanto fornecedores de compartilhamento de carros e mobilidade registrarão o crescimento mais rápido a 25,92% CAGR.

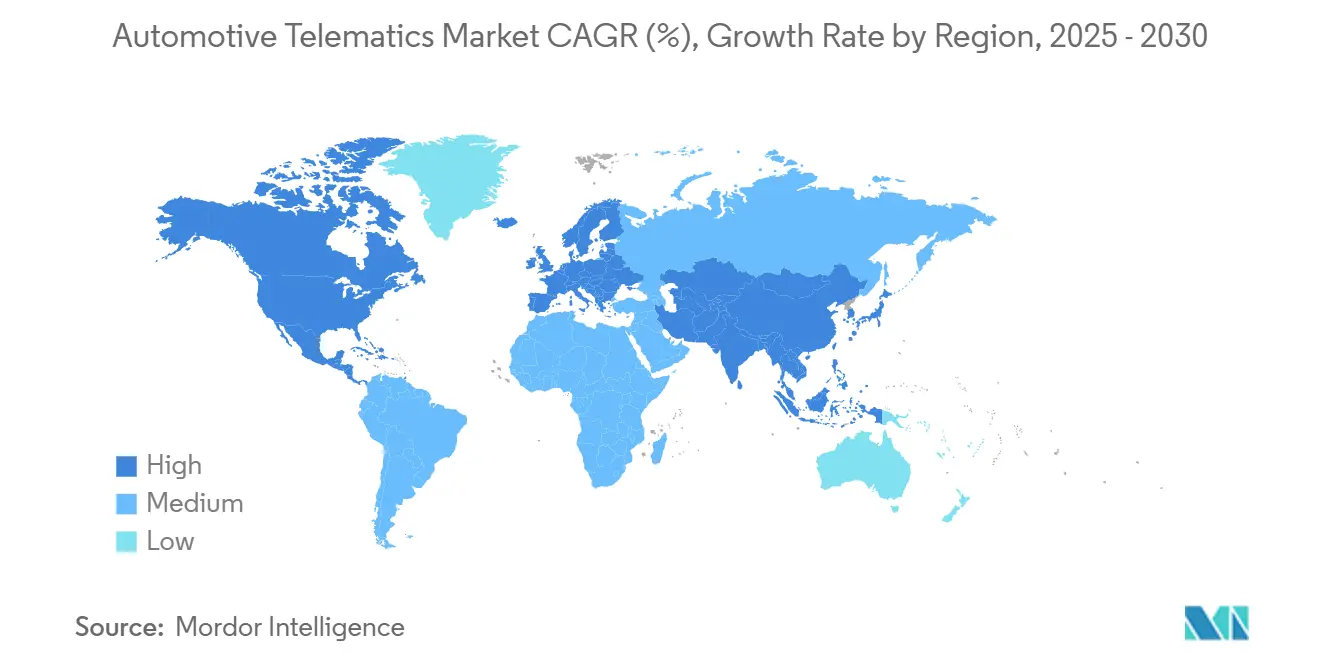

- Por geografia, América do Norte manteve 27,26% de participação de receita em 2024; Ásia-Pacífico está crescendo a 21,47% CAGR com base em mandatos de digitalização chineses e indianos.

Tendências e Insights do Mercado Global de Sistema de Telemática Automotiva

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos Governamentais eCall | +2.1% | Europa, Rússia, Brasil, expansão para APAC | Médio prazo (2-4 anos) |

| Otimização de Frotas em Meio à Volatilidade do Combustível | +1.8% | Global; foco na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Adoção de Seguro Baseado em Uso | +1.5% | América do Norte, Europa, principais mercados APAC | Médio prazo (2-4 anos) |

| Integração da Rede de Carregamento de VE | +1.2% | China, UE, Califórnia | Longo prazo (≥ 4 anos) |

| Monetização de Dados Veiculares | +0.9% | Mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Regulamentações UNECE OTA-Segurança Cibernética | +0.7% | Europa; harmonização global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos Governamentais eCall e Similares Impulsionam Conectividade Básica

Sistemas obrigatórios de chamadas de emergência sob a regulamentação eCall da UE e regras comparáveis na Rússia e Brasil tornaram módulos celulares equipamento padrão em novos carros de passeio, estabelecendo uma base para serviços pagos adicionais[1]"eCall: Sistema de Chamada Automática de Emergência que Salva Vidas," Comissão Europeia, europa.eu. Países na Ásia-Pacífico estão redigindo estruturas semelhantes, garantindo que o mercado de telemática automotiva mantenha uma taxa de penetração mínima mesmo em segmentos econômicos. Montadoras aproveitam esse hardware obrigatório para diagnósticos remotos de valor agregado e recuperação de veículos roubados, o que eleva a receita média por unidade. Fornecedores Tier-1 respondem com TCUs 5G integradas que atendem tanto às necessidades de notificação de acidentes quanto de atualizações over-the-air. A base instalada resultante acelera economias de escala, reduzindo custos unitários e facilitando implantação mais ampla no mercado de massa.

Demanda por Otimização de Frotas se Intensifica em Meio à Volatilidade dos Preços do Combustível

Oscilações de preços do diesel e gasolina continuam pressionando margens logísticas, levando frotas a adotar telemática em tempo real que reduz tempo de inatividade e penaliza direção agressiva. Estudos mostram redução de 10-15% nos custos de combustível quando módulos avançados de roteamento e treinamento de motoristas são habilitados. Análises de seguradoras cobrindo frotas dos EUA e Reino Unido encontram quedas de frequências de acidentes e sinistros superiores a 70% uma vez que dados de telemática são fundidos com programas de treinamento de motoristas. Empresas de utilidades, construção civil e serviços municipais agora incorporam telemática em políticas de aquisição, ampliando a base de usuários finais além do transporte rodoviário de longa distância. Complementos de inteligência artificial que preveem manutenção melhoram ainda mais o tempo de atividade, aumentando o retorno da plataforma e acelerando a adoção em frotas de ativos mistos.

Adoção de Seguro Baseado em Uso Acelera Transformação Digital das Seguradoras

Transportadoras norte-americanas e europeias moveram modelos de prêmios personalizados de piloto para mainstream, com 65% dos portadores de apólices optando por programas de monitoramento baseados em aplicativo ou dongle. Feedback em tempo real estimula comportamento mais seguro, e dados atuariais confirmam queda de dois dígitos nas taxas de sinistralidade, entregando ROI rápido às seguradoras. Reguladores da Ásia-Pacífico, notavelmente na Coreia do Sul e Austrália, apoiam tarifas pague-conforme-dirige, que estimulam transferência de conhecimento inter-regional e padronização de produtos. Parcerias entre seguradoras e montadoras para acessar dados embarcados via APIs seguras removem o custo de hardware pós-venda. À medida que precificação baseada em telemática ganha aceitação do consumidor, o mercado de telemática automotiva experimenta um círculo virtuoso de maiores volumes de dados e modelos de risco aprimorados.

Integração da Rede de Carregamento de VE Cria Novos Paradigmas de Serviço

Testes veículo-rede na Califórnia e Dinamarca provam que carregamento bidirecional pode triplicar o valor do carregamento gerenciado comparado com métodos unidirecionais. Montadoras incorporam telemática para orquestrar agendamento de carregamento, alertas de estado de carga e participação em serviços de rede, que garantem que salvaguardas de saúde da bateria cumpram termos de garantia. Empresas de energia no oeste dos Estados Unidos visam 5-15% de incorporação de proprietários de VE em esquemas de resposta à demanda até 2027 [2]"Avaliação de Integração Veículo-Rede 2025," Departamento de Energia dos EUA, energy.gov. Esses programas dependem de trocas de dados seguras e de baixa latência governadas por ISO 15118 e Protocolo de Ponto de Carregamento Aberto, impulsionando a demanda por módulos de telemática reforçados contra cyber-ataques. Fornecedores de serviços de carregamento cada vez mais agrupam conectividade em planos de assinatura, abrindo um novo pool de receita recorrente para OEMs e fornecedores de plataforma.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo de Dispositivo e Plano de Dados | -1.9% | Mercados emergentes: veículos básicos mundialmente | Curto prazo (≤ 2 anos) |

| Escassez Persistente de Semicondutores | -1.4% | Global, aguda em hubs de manufatura asiáticos | Médio prazo (2-4 anos) |

| Leis de Privacidade de Dados e Soberania | -1.1% | Europa, América do Norte e expandindo pela APAC | Longo prazo (≥ 4 anos) |

| Tributação de Telemática Específica por País | -0.8% | Global; dependente de jurisdição | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Dispositivos e Planos de Dados Limita Penetração no Mercado Básico

Segmentos de veículos de baixa margem na Índia, Brasil e Sudeste Asiático enfrentam sensibilidade de preços do consumidor que comprime recursos opcionais de conectividade. Taxas de planos de dados constituem uma parcela maior dos gastos domésticos nesses mercados, tornando renovações de assinatura particularmente desafiadoras. Operadores móveis locais raramente fornecem tarifas M2M pan-regionais, adicionando complexidade às exportações. Fabricantes de hardware estão miniaturizando chipsets e system-on-modules para cortar custos de lista de materiais, mas ventos contrários inflacionários em 2025 compensam parte do ganho. Planos flexíveis de pagamento por uso e incentivos governamentais para soluções de segurança viária poderiam mitigar a barreira, mas são implementados de forma desigual.

Escassez de Semicondutores Perturba Cadeias de Suprimento de Hardware de Telemática

Embora a disponibilidade de chips automotivos tenha melhorado comparada com a crise de 2021-2022, capacidade apertada de 28 nm e 16 nm persiste, afetando unidades de controle de telemática e modems 5G. Silício automotivo representa 17% das vendas globais de semicondutores, com a TSMC de Taiwan detendo até 80% de participação em nós maduros [3]"Risco da Cadeia de Suprimento de Semicondutores," Câmara de Comércio dos EUA, uschamber.com. Atrasos de envio se espalham por programas de retrofit de telemática, forçando frotas a prolongar ciclos de vida de veículos ou adiar atualizações digitais. Montadoras estão redesenhando placas para multi-fornecimento e adotando arquiteturas chiplet, mas ciclos de qualificação estendem prazos de entrega. Investimento em capacidade local de fab aliviará restrições apenas no final do horizonte de previsão.

Análise de Segmentos

Por Serviço: Gestão de Frotas Ancora Mercado Enquanto V2X Acelera

Serviços de gestão de frotas geraram a maior fatia de receita em 2024, capturando 25,22% do mercado de telemática automotiva. Frotas de logística, utilidades e serviços de campo dependem de otimização de rotas, monitoramento de combustível e treinamento de motoristas para manter margens em meio a preços voláteis do diesel. Módulos de segurança e proteção permanecem básicos, e painéis de manutenção preditiva ajudam a adiar avarias custosas na estrada. APIs de diagnóstico que se integram com sistemas de planejamento de recursos empresariais são agora padrão em frotas ocidentais e estão ganhando força no Sudeste Asiático. O tamanho do mercado de telemática automotiva para serviços V2X & OTA é projetado para expandir a 32,31% CAGR, impulsionado por arquiteturas de veículos definidos por software que demandam implantação contínua de recursos. Montadoras usam módulos de rádio duplo para suportar tanto V2X celular quanto ITS-G5 de 5,9 GHz, desbloqueando percepção cooperativa, prioridade de sinal de tráfego e atualizações de firmware over-the-air que mantêm veículos em conformidade com padrões de segurança em evolução.

Fontes de demanda de segunda ordem incluem parcerias de seguradoras que adicionam reconstrução de acidentes por IA a feeds de dados V2X, melhorando avaliações de responsabilidade. Fornecedores de infoentretenimento também veem um caminho atualizado de streaming unidirecional para jogos em nuvem bidirecionais, criando uso incremental de planos de dados. Iniciativas políticas como o Roteiro 5G do DOT dos EUA encorajam proprietários de infraestrutura de transporte a habilitar avisos no nível de faixa, fomentando um ecossistema onde conjuntos de dados públicos e privados convergem. Consequentemente, plataformas de telemática agrupam recursos de computação de borda e funções de rede virtualizadas para atender requisitos variados de latência e largura de banda em camadas de serviço.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Canal de Vendas: Dominância da Integração OEM Enfrenta Pressão do Pós-venda

Telemática instalada em fábrica controlou 67,23% da receita de 2024 como montadoras apreenderam propriedade de dados e garantiram integração perfeita da interface homem-máquina. Mandatos eCall europeus e proliferação de recursos de gestão remota de VE apoiam ainda mais a adoção embarcada na linha de montagem. A participação do mercado de telemática automotiva de caixas pós-venda, no entanto, está definida para escalar à medida que frotas legadas e proprietários privados retrofitam veículos não conectados, um segmento crescendo a 19,84% CAGR. Fornecedores pós-venda diferenciam através de instalação rápida, painéis de nuvem agnósticos de dispositivo e contratos de pagamento conforme uso.

Operadores de transporte por aplicativo dependem de soluções pós-venda para padronizar dados em marcas de veículos mistas, permitindo análise unificada de frota. Ainda assim, OEMs são contrariadas expondo APIs freemium para atrair desenvolvedores, o que pode canibalizar complementos pós-venda no médio prazo. Escrutínio regulatório sobre portabilidade de dados sob o Ato de Dados da UE poderia inclinar poder de barganha em direção a fornecedores de serviços terceirizados, potencialmente remodelando economias de canal.

Por Solução de Conectividade: Sistemas Embarcados Lideram Apesar de Desafios de Integração

Módulos embarcados entregaram 70,36% da receita de 2024 e estão crescendo a 28,14% CAGR, principalmente porque garantem posicionamento de antena, gerenciamento de energia e conformidade de segurança cibernética que smartphones conectados lutam para igualar. Uma perspectiva da GSMA antecipa mais de 600 milhões de carros conectados embarcados na estrada até 2025. O tamanho do mercado de telemática automotiva ligado a arquiteturas embarcadas escala ainda mais à medida que planos de dados compartilhados permitem motoristas agrupar veículos com assinaturas móveis existentes, melhorando aderência.

Não obstante, soluções integradas de smartphone permanecem fundamentais em segmentos sensíveis a custos onde consumidores valorizam flexibilidade sobre integração profunda de veículo. Elas servem como trampolim, gerando conjuntos de dados comportamentais que encorajam usuários a atualizar para pacotes embarcados na substituição de veículos. Dongles conectados compreendem uma categoria nicho mas persistente, especialmente em rastreamento de ativos e monitoramento de cadeia fria onde implantações temporárias são necessárias.

Por Tipo de Veículo: Segmentos Comerciais Impulsionam Adoção de Eletrificação

Carros de passeio retiveram a maior fatia de receita, representando 64,21% da participação do mercado de telemática automotiva de 2024, graças a mandatos universais eCall e ecossistemas de infoentretenimento maduros que encorajam adoção do consumidor. SUVs e MPVs mostram a maior penetração de recursos porque preços de etiqueta mais altos suportam pacotes de conectividade agrupados, enquanto sedans e hatchbacks ainda registram adoção constante à medida que custos de hardware embarcado caem. Programas de seguro baseados em uso agora atraem grande parte dos motoristas globais, reforçando serviços de telemática ricos em dados que melhoram precisão de subscrição. Veículos comerciais pesados mantêm adoção robusta em logística de longa distância, onde otimização de rota em tempo real e monitoramento de comportamento do motorista entregam ganhos mensuráveis de combustível e segurança. Conectividade de duas rodas permanece nascente, mas está ganhando terreno em centros urbanos densos e frotas de entrega de última milha que requerem rastreamento de roubo e integração de compartilhamento de carona.

Veículos comerciais leves representam a categoria de crescimento mais rápido, avançando a 18,52% CAGR até 2030 à medida que operadores de frota digitalizam vans e picapes para navegar oscilações de preços de combustível e janelas de entrega apertadas. Operadores que combinam telemática com ferramentas de treinamento de motorista relatam até 72% de redução de acidentes e sinistros, sublinhando o retorno sobre investimento do segmento. Incentivos governamentais para zonas de entrega de emissão zero empurram OEMs a incorporar módulos 4G/5G na fábrica, enquanto fornecedores pós-venda correm para fornecer kits de retrofit para frotas diesel legadas. Juntas, essas dinâmicas elevam segmentos comerciais de uma ferramenta de controle de custos para um pilar estratégico em operações logísticas eletrificadas e centradas em dados

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Operadores de Frotas Lideram Enquanto Fornecedores de Mobilidade Aceleram

Demanda de operadores de frota formou 33,23% da receita de 2024, impulsionada por cálculos convincentes de ROI em redução de custos de combustível, manutenção e seguro. A indústria de telemática automotiva vê 51% das frotas pesquisadas planejando melhorias de recursos nos próximos 12 meses. Empresas de compartilhamento de carros e assinatura estão expandindo a 25,92% CAGR porque telemática sustenta acesso sem chave, precisão de faturamento e monitoramento de utilização em tempo real.

Adoção do consumidor permanece estável, auxiliada por assinaturas agrupadas de infoentretenimento e alerta de segurança que se estendem além do teste gratuito inicial. Empresas de leasing integram telemática para monitorar uso de ativo e risco de valor residual, frequentemente mandatando instalação de dispositivo como parte dos termos contratuais. A confluência desses grupos de usuários finais amplia o lago de dados, permitindo segmentação mais granular e ofertas de serviço personalizadas.

Análise Geográfica

América do Norte reteve liderança com 27,26% da receita de 2024, apoiada por cobertura densa 4G/5G, adoção madura de gestão de frota e migração precoce para seguro baseado em uso. Padrões federais de dados de acidentes encorajam APIs abertas que simplificam acesso de seguradoras e fiscalização, enquanto o fim das redes 3G das operadoras impulsionou uma onda de atualizações de hardware em transportadoras de longa distância e frotas de entrega. Forte penetração pós-venda complementa crescimento de instalação em fábrica porque frotas empresariais de marcas mistas requerem painéis uniformes para relatórios de conformidade.

Ásia-Pacífico é o território de crescimento mais rápido a 21,47% CAGR, impulsionado por mandatos de veículos conectados da China e regras de digitalização de veículos comerciais da Índia que tornam unidades de telemática AIS-140 compulsórias. Montadoras locais pré-instalam módulos 4G em veículos de nova energia para cumprir requisitos de compartilhamento de dados MIIT, gerando uma base grande e embarcada para aplicativos de valor agregado. Japão e Coreia do Sul executam pilotos de corredor V2X que mostram mensagens de segurança de baixa latência, enquanto frotas de transporte por aplicativo do Sudeste Asiático dependem de soluções centradas em smartphone que estão começando a migrar para hardware embarcado à medida que garantias de veículos elétricos demandam análises mais profundas de bateria. Operadores regionais de telecomunicações estão formando alianças de roaming transfronteiriças para cortar custos de dados, um movimento provável de elevar adoção de pequenas frotas em 2026-2027.

Europa entrega crescimento estável sustentado por conformidade universal eCall e esquemas emergentes de monitoramento de emissões de CO₂ que usam cargas úteis de telemática para verificação do mundo real. GDPR e o próximo Ato de Dados da UE aumentam complexidade operacional, mas também criam novo espaço de mercado para fornecedores de análises que preservam privacidade. Oriente Médio e África, embora ainda nascentes, ganham impulso de corredores de cidades inteligentes do Golfo e seguradoras sul-africanas pilotando prêmios baseados em quilometragem, com IoT por satélite e redes de baixo consumo estendendo alcance além de centros urbanos. Regras de segurança cibernética harmonizadas da UNECE aplicam-se nessas regiões, orientando aquisições em direção a hardware em conformidade e tornando capacidade segura de atualização over-the-air um recurso não-negociável para veículos tanto premium quanto básicos.

Panorama Competitivo

Competição situa-se em nível moderado de concentração à medida que soluções instaladas em fábrica de montadoras globais-incluindo General Motors, Stellantis, Ford e Toyota-se sobrepõem com fornecedores especialistas pós-venda como Verizon Connect, Geotab, Trimble e TomTom. Jogadores puros enfatizam análise de dados e ecossistemas de API aberta que atraem frotas empresariais, enquanto fornecedores Tier-1 como Continental, Bosch, ZF e Harman incorporam capacidades 5G e segurança cibernética diretamente em unidades de controle de telemática. Conglomerados tecnológicos-incluindo LG Electronics e Qualcomm-fornecem ferramentas de nuvem, computação de borda e IA que permitem marcas menores fazer white-label de plataformas fim-a-fim.

Parcerias estratégicas definem evolução do mercado. LG Electronics investiu USD 60,5 milhões em uma fábrica de telemática mexicana, adicionando 400 empregos para encurtar cadeias de suprimento norte-americanas. HERE Technologies expandiu sua colaboração de mapeamento HD com fornecedores de gestão de frota para entregar orientação de faixa de nível centimétrico. Fornecedores de segurança cibernética capitalizam em auditorias de conformidade UNECE R155, oferecendo serviços de detecção de ameaças gerenciados incorporados nos níveis TCU e gateway. Nichos de espaço em branco como equipamentos agrícolas, micro-mobilidade e máquinas off-highway atraem start-ups que agrupam sensores ruggedizados com painéis de nuvem.

Diferenciação tecnológica depende de conectividade multi-rádio (satélite, celular, Wi-Fi), descarga de computação de borda e modelos preditivos baseados em IA. Recursos 5G Release 17 como dispositivos NR de capacidade reduzida permitem cobertura rural custo-efetiva, enquanto containerização vehicle-edge suporta fusão de sensores de baixa latência essencial para funções de condução assistida. A corrida para garantir mindshare de desenvolvedores intensifica, com OEMs e Tier-1s lançando app stores oferecendo SDKs, documentação e termos de compartilhamento de receita. Fatores de sucesso agora abrangem maturidade de governança de dados e capacidade de fornecer gêmeos digitais inter-domínio ligando veículos, infraestrutura e redes de energia.

Líderes da Indústria de Sistema de Telemática Automotiva

-

Robert Bosch GmbH

-

Continental AG

-

Denso Corporation

-

Harman International (Samsung)

-

Verizon Connect

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Roadzen Inc. fez parceria com um fornecedor global de telemática para lançar um produto integrado de proteção veicular no Reino Unido que combina rastreamento de ativos e seguro GAP, abrindo caminho para expansão europeia.

- Março de 2025: Geotab e General Motors México revelaram a primeira integração de telemática OEM do país, permitindo frotas acessar dados em tempo real de veículos equipados com OnStar sem necessidade de hardware pós-venda.

- Fevereiro de 2025: Platform Science completou a aquisição do braço de telemática de transporte da Trimble; Trimble tornou-se investidor estratégico para co-desenvolver a plataforma Virtual Vehicle.

- Janeiro de 2025: Samsara expandiu sua colaboração Stellantis através do Mobilisights, fornecendo empresas europeias acesso sem hardware a dados de veículos pós-2024 e modelos selecionados de 2018-2024.

Escopo do Relatório Global do Mercado de Sistema de Telemática Automotiva

Um sistema de telemática automotiva é uma tecnologia que combina telecomunicações e informática para coletar e transmitir dados em tempo real de veículos para uma plataforma central. Este sistema permite monitoramento remoto e análise de desempenho do veículo, localização, comportamento do motorista e diagnósticos, melhorando eficiência e segurança e fornecendo insights valiosos para gestão de frota e proprietários de veículos.

O mercado de sistema de telemática automotiva foi segmentado baseado em serviço (infoentretenimento e navegação, gestão de frota, segurança e proteção, e diagnósticos) e geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo).

O relatório oferece tamanho de mercado e previsão em termos de valor em USD para todos os segmentos acima.

| Infoentretenimento e Navegação |

| Gestão de Frota |

| Segurança e Proteção |

| Diagnósticos e Prognósticos |

| Telemática de Seguro |

| V2X e Atualizações OTA |

| OEM-instalado |

| Pós-venda |

| Embarcado |

| Smartphone-integrado |

| Conectado / Portátil |

| Duas Rodas | |

| Carros de Passeio | Hatchbacks |

| Sedans | |

| SUVs e MPVs | |

| Veículos Comerciais Leves | |

| Veículos Comerciais Médios e Pesados |

| Consumidores Privados |

| Operadores de Frota |

| Empresas de Seguro e Leasing |

| Fornecedores de Compartilhamento de Carros e Mobilidade |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Egito |

| Turquia | |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Serviço | Infoentretenimento e Navegação | |

| Gestão de Frota | ||

| Segurança e Proteção | ||

| Diagnósticos e Prognósticos | ||

| Telemática de Seguro | ||

| V2X e Atualizações OTA | ||

| Por Tipo de Canal de Vendas | OEM-instalado | |

| Pós-venda | ||

| Por Solução de Conectividade | Embarcado | |

| Smartphone-integrado | ||

| Conectado / Portátil | ||

| Por Tipo de Veículo | Duas Rodas | |

| Carros de Passeio | Hatchbacks | |

| Sedans | ||

| SUVs e MPVs | ||

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Por Usuário Final | Consumidores Privados | |

| Operadores de Frota | ||

| Empresas de Seguro e Leasing | ||

| Fornecedores de Compartilhamento de Carros e Mobilidade | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Egito | |

| Turquia | ||

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de telemática automotiva?

O mercado gerou USD 10,2 bilhões em 2025 e está previsto para atingir USD 18,4 bilhões até 2030, crescendo a 12,5% CAGR.

Qual categoria de serviço detém a maior participação do mercado de telemática automotiva?

Plataformas de gestão de frota lideram com 25,22% de participação de receita em 2024, graças a economias comprovadas de combustível e benefícios de segurança.

Por que a Ásia-Pacífico é a região de crescimento mais rápido para telemática automotiva?

Mandatos chineses de carros conectados e políticas de digitalização de veículos comerciais indianos estão impulsionando 21,47% CAGR na adoção da Ásia-Pacífico.

Como canais OEM-instalados e pós-venda se comparam?

Sistemas OEM-instalados capturaram 67,23% da receita de 2024, mas soluções pós-venda estão expandindo a 19,84% CAGR à medida que frotas mais antigas retrofitam conectividade.

Página atualizada pela última vez em: