半導体ファウンドリー市場分析

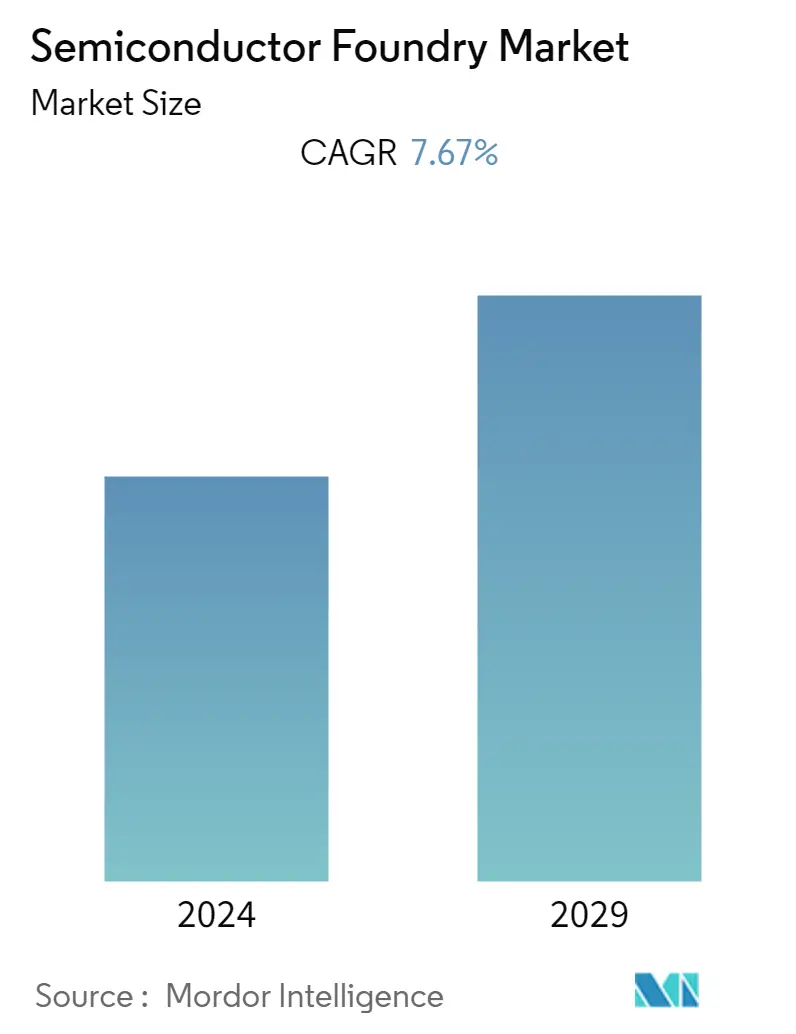

半導体ファウンドリー市場は、昨年USD 127.79 billionと評価され、今後5年間で7.67%のCAGRを記録し、USD 184.94 billionに達すると予想される。モノのインターネット(IoT)、クラウド・コンピューティング、人工知能(AI)といった技術の変遷が、チップ産業の長期的な需要を押し上げている。例えば、AIは、多くのAIアプリケーションが、特にロジックとメモリ機能において、イノベーションの中核となるハードウェアに依存しているため、半導体業界に新たな機会を生み出している。急速に拡大するAIの使用に関連するチップ需要は、業界全体の成長に大きく貢献すると予想される。

- 特に韓国と米国では、国境を越えた政府間の緊密なパートナーシップがファウンドリ市場の成長を後押しすると予想される。さらに政府は、ボトルネックを特定しサプライチェーンの混乱を防ぐため、企業秘密を明かさずに半導体生産情報を開示するよう企業に働きかけている。米国政府は、サムスンや台湾セミコンダクタ・マニュファクチャリングのような企業に対し、そのような情報の詳細を自主的に記入するよう求めている。

- アドバンスド・アナリティクスを正しく適用すれば、オペレーションと利益率を劇的に向上させ、同時に成長を促進することができる。にもかかわらず、半導体企業数社を含む多くの企業は、こうした戦略の採用が遅れている。

- 高速接続の利用可能性の増加、クラウド採用の増加、データ処理とアナリティクスの利用の増加により、モノのインターネット(IoT)の採用は着実に伸びている。例えば、エリクソンによると、2022年の世界のセルラーIoT接続数は19億であり、2027年には55億に成長し、この期間のCAGRは19%を記録すると予想されている。

- 技術革新の鈍化は、技術を採用する新規ユーザーの減少につながり、チップメーカーの新開発資金を減少させる可能性がある。これは、ユニバーサル・チップの経済的魅力を着実に低下させ、技術進歩を遅らせるという自己強化サイクルを生み出す可能性がある。

- COVID-19パンデミックの影響にもかかわらず、世界の半導体市場は2020年後半に力強い成長を示し、それは2021年も続いた。業界は高水準の赤字と需要増にさいなまれ、主にCOVID-19パンデミックに起因する重大なサプライチェーン・ギャップを招いた。ウイルスの最初の蔓延は、自動車などの主要セクターにおけるチップ需要の減少を恐れ、ファウンドリーの操業停止や稼働率の低下につながった。半導体ファウンドリーによる当初の予測にもかかわらず需要が増加したため、生産量の減少は世界的な半導体不足につながった。

半導体ファウンドリー市場動向

家電と通信が最大のエンドユーザー産業となる

- コンシューマーエレクトロニクスは、半導体ファウンドリ市場にとって重要なアプリケーション分野の一つである。ノートパソコン、イヤホン、ウェアラブル端末、スマートフォンなど、コンシューマーエレクトロニクス機器の採用が拡大していることが、このセグメントの成長を後押ししている。

- 半導体は民生用電子機器に不可欠な部品であり、通信、コンピューティングなどさまざまなアプリケーションの進歩などの主要機能を実現する。さらに、民生用電子機器の技術と規模の急速な発展も、高度な半導体技術の需要につながっている。

- 消費者技術協会(CTA)によると、米国では消費者技術産業の収益は2021年の前年比9.6%増から2.8%増になると予測されている。スマートフォン、健康機器、自動車技術、ストリーミング・サービスに対する旺盛な需要が、予測される収益の多くを押し上げるだろう。

- 2023年1月、アップルは新しいMacBook AirとiMacを、3ナノメートル・プロセスで製造されるApple M3プロセッサーで開発する計画を発表した。こうした計画に沿って、TSMCは2022年12月、次世代Mac、iPhone、その他のアップル機器向けに3ナノメートルチッププロセスの量産を開始した。

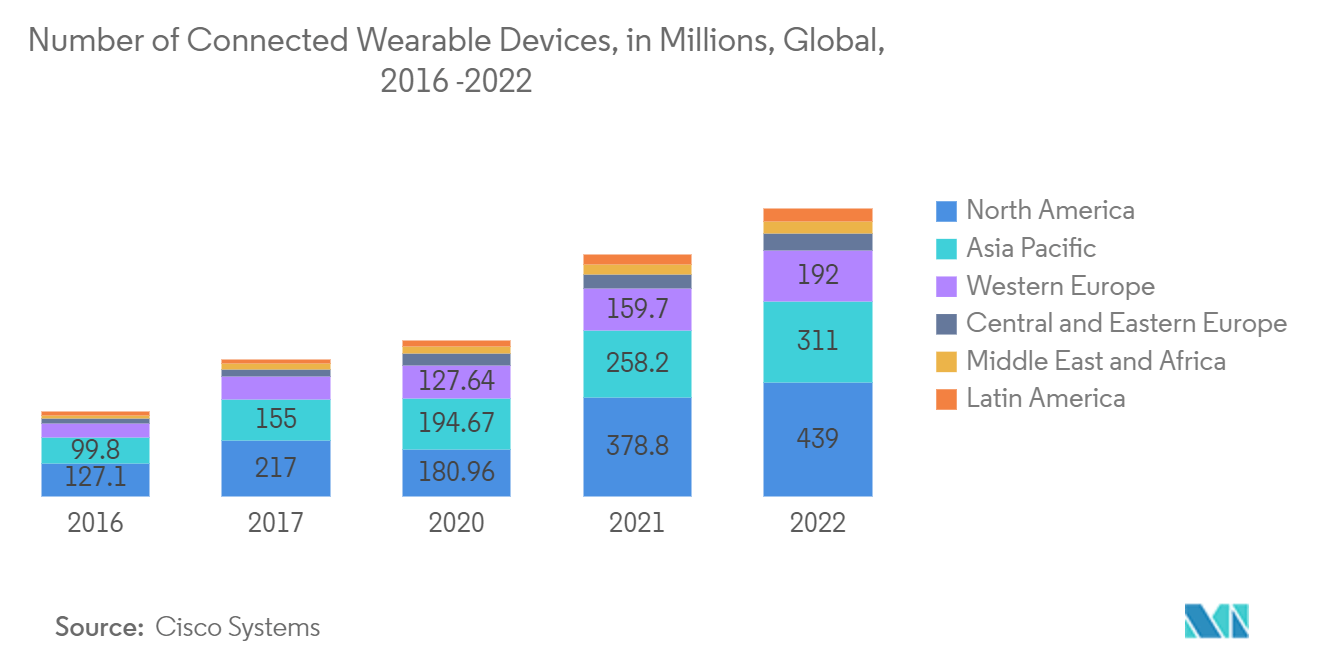

- さらに、ウェアラブルの成長も新たな小型化チップの採用につながっており、こうしたチップを一括製造する半導体ファウンドリの成長を後押ししている。シスコシステムズによると、北米のコネクテッド・ウェアラブル端末数は、2021年の3億7880万台から2022年には4億3900万台に達する。世界全体では、接続されたウェアラブルデバイスの数は10億を超えた。

北米が大きなシェアを占める

- 北米の半導体製造市場は、コネクテッドデバイスや自動車分野での半導体技術の利用拡大により大きく拡大している。北米のファウンドリー市場は、国内外の競合企業との激しい競争のため、米国が支配的と予測される。

- アメリカの地位は長年にわたって数々の困難に直面してきたが、その回復力とより迅速に行動する能力により、常に生き延びてきた。SIAによれば、1990年代以降、米国の半導体部門はチップ販売で世界をリードし、年間世界市場シェアの50%近くを占めている。さらに、米国の半導体企業は、研究開発、設計、製造プロセス技術において、引き続きリードしているか、非常に競争力がある。

- 半導体産業協会(SIA)によれば、世界で販売されるチップの約47%は米国で製造されている。この食い違いは、米国の経済と国家安全保障に深刻な脅威をもたらすため、企業関係者も政治家も最近、国内に半導体工場を建設するよう要求し始めている。このため、インテル、サムスン、TSMCの3社は、新ファブへの設備投資とともに、米国での事業拡大に意欲を示し、同国の将来の半導体製造部門を大きく支えることになる。

- 例えば、インテルは当初、2022年1月にオハイオ州に2つの最先端チップ施設を新設するために200億米ドル以上を投資する意向を表明していた。IntelのIDM 2.0計画の一環として、この投資は、先端半導体への高騰する需要を満たすための増産を支援し、同事業の新世代の最先端製品に電力を供給する。

- さらにTSMCは2022年11月、現在アップルに供給しているアリゾナ工場で2024年に3ナノメートルチップの生産を開始すると宣言した。TSMCのアリゾナ工場は、同国でのチップ製造を促進するバイデン政権の計画の一部である。

- さらに、カナダは、経済、金融、政治システム、高度に訓練された労働力、ビジネスに開かれた国として国際的に高い評価を得ており、将来の半導体ファウンドリーの展望において突出した地域として浮上するために不可欠な措置を講じる態勢を整えているなど、ユニークな立場にある。ケベック州のIBMマイクロエレクトロニクスは、現在も最先端のコンピューター・チップをパッケージングしており、5Gに必要な新しい光部品技術に取り組んでいる。

半導体ファウンドリー業界の概要

市場が統合されているため、同業界のファウンドリーは、自社の存在感と市場シェアをさらに拡大するために、ファブレス・ベンダーとの取引を獲得しようと激しく競争している。加えて、これらのプレーヤーは、生産能力の増強にますます投資している。

TSMC、サムスン電子、UMC、GlobalFoundries、SMICの既存上位5社の市場浸透度は著しく高く、これらのベンダーは毎年高い市場シェアを獲得しようと競い合っている。ここ数年、5GとIoTは、製造されるユニットの重要なドライバーの一部として浮上しており、これは今後数年間、ファウンドリの戦略的な焦点になると予想される。技術革新のレベル、市場投入までの時間、性能は、プレーヤーが市場で差別化するための重要な条件である。統合の進展、技術の進歩、地政学的シナリオにより、研究された市場は変動を目の当たりにしている。

2022年12月、台湾積体電路製造股份有限公司(TSMC)は、米国アリゾナ州への投資計画を従来の120億米ドルから3倍以上の400億米ドルに引き上げると発表した。アリゾナ工場では、iPhoneのプロセッサに使用される3nmと4nmのチップを生産する。

2022年12月、サムスン電子は2023年に韓国最大の半導体工場でチップ生産能力を増強する計画を発表した。

2022年10月、米国上院議員のPatrick Leahy氏とGlobalFoundriesは、バーモント州Essex JunctionにあるGFのファブ施設で次世代窒化ガリウム(GaN)オンシリコン半導体の開発と生産を進めるため、連邦政府から3000万米ドルの資金提供を受けると発表した。3000万米ドルの連邦政府資金により、GFはツールを購入し、電気自動車、産業用モータ、エネルギーアプリケーションを含むハイパワーアプリケーション用チップの製造における200mmGaNウェーハ製造の開発と実装を拡張することができる。

半導体ファウンドリー市場のリーダー

Taiwan Semiconductor Manufacturing Company (TSMC) Limited

Globalfoundries Inc.

United Microelectronics Corporation (UMC)

Semiconductor Manufacturing International Corporation

Samsung Electronics Co. Ltd (Samsung Foundry)

- *免責事項:主要選手の並び順不同

半導体ファウンドリー市場ニュース

- 2022年12月-EPCとバンガード・インターナショナル・セミコンダクター・コーポレーション(VIS)は、窒化ガリウム系パワー半導体の複数年生産契約を2022年12月に締結すると発表した。EPCはVISの8インチ(200mm)ウエハー製造能力を活用し、EPCの高性能GaNトランジスタと集積回路の製造能力を大幅に増強する見通し。生産開始は2023年初頭。

- 2022年11月-華虹半導体有限公司が上海で25億米ドルのIPOの規制当局の承認を受ける。この新規株式公開(IPO)は、地政学的緊張により中国のチップ企業が米国との競争激化に備える中で計画された。このため、華虹はこの資金を東部の無錫市にある新しい製造工場(ファブ)への投資に充てる意向で、2023年に着工し、最終的な生産能力は月産8万3000枚となる予定だ。

半導体ファウンドリー産業のセグメント化

半導体ファウンドリーは、ファブや製造工場とも呼ばれ、集積回路(IC)のようなデバイスを製造する工場を指す。純粋なファウンドリ(自社製品を提供しないファウンドリ)とIDM(自社製品を設計・製造するプレーヤー)の両方が、この調査の一部とみなされている。

この調査では、アプリケーション全体で使用される半導体ファウンドリから得られる収益を追跡している。また、半導体ファウンドリベンダーからの収益は、市場予測へのCOVID-19の影響とともに考慮されている。

半導体ファウンドリ市場は、技術ノード別(10/7/5 nm、16/14 nm、20 nm、28 nm、45/40 nm、65 nm、その他技術ノード)、アプリケーション別(家電・通信、自動車、産業、HPC、その他アプリケーション)、地域別(北米、欧州、中東・アフリカ、アジア太平洋)に分類されています。市場規模および予測は、上記すべてのセグメントについて金額(米ドル)ベースで提供される。

| 10/7/5nm |

| 16/14 nm |

| 20nm |

| 28 nm |

| 45/40 nm |

| 65 nm |

| その他のテクノロジーノード |

| 家電製品と通信 |

| 自動車 |

| 産業 |

| 高性能コンピューティング |

| その他のアプリケーション |

| 北米 |

| ヨーロッパ、中東、アフリカ |

| アジア太平洋 |

| テクノロジーノード | 10/7/5nm |

| 16/14 nm | |

| 20nm | |

| 28 nm | |

| 45/40 nm | |

| 65 nm | |

| その他のテクノロジーノード | |

| アプリケーション別 | 家電製品と通信 |

| 自動車 | |

| 産業 | |

| 高性能コンピューティング | |

| その他のアプリケーション | |

| 地理別 | 北米 |

| ヨーロッパ、中東、アフリカ | |

| アジア太平洋 |

半導体ファウンドリ市場に関する調査FAQ

現在の半導体ファウンドリー市場規模は?

半導体ファウンドリ市場は予測期間中(2024~2029年)にCAGR 7.67%を記録すると予測

半導体ファウンドリー市場の主要プレーヤーは?

Taiwan Semiconductor Manufacturing Company (TSMC) Limited、Globalfoundries Inc.、United Microelectronics Corporation (UMC)、Semiconductor Manufacturing International Corporation、Samsung Electronics Co.Ltd(サムスンファウンドリー)が半導体ファウンドリー市場で事業を展開している主要企業である。

半導体ファウンドリー市場で最も成長している地域は?

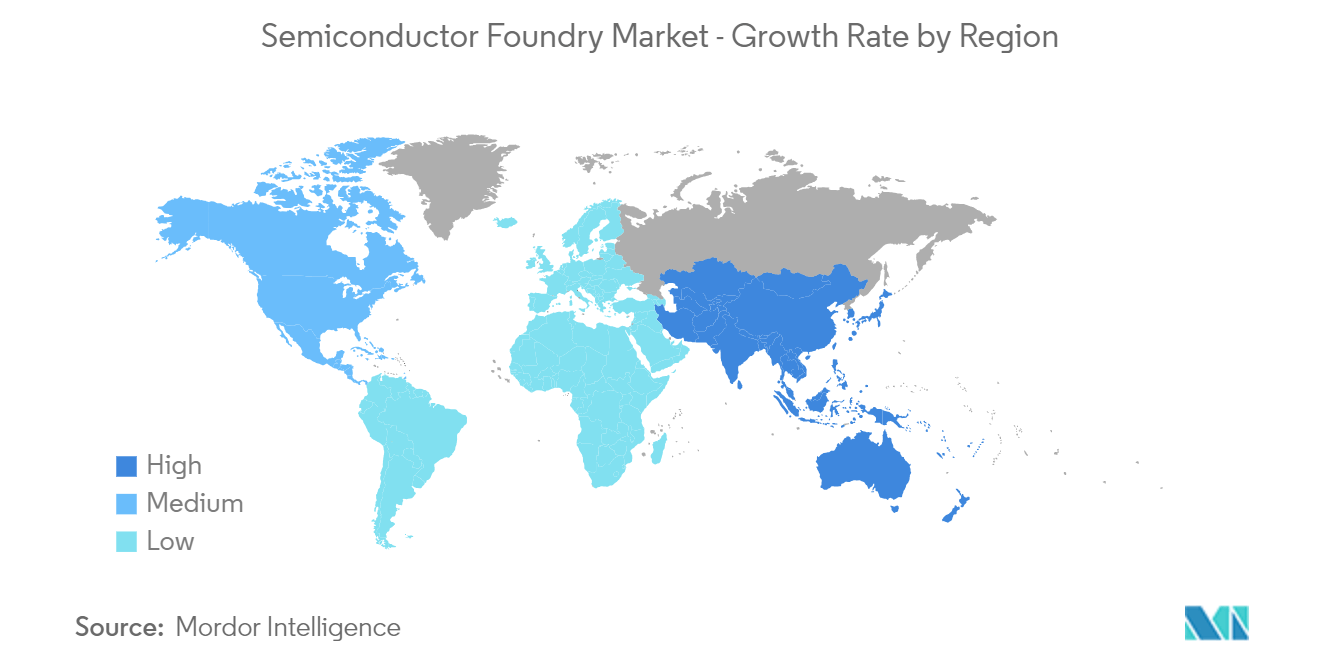

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

半導体ファウンドリー市場で最大のシェアを占める地域は?

2024年、半導体ファウンドリー市場で最大のシェアを占めるのは北米である。

半導体ファウンドリー市場は何年をカバーするのか?

この調査レポートは、半導体ファウンドリ市場の過去の市場規模を調査し、2019年、2020年、2021年、2022年、2023年の市場規模を掲載しています。また、2024年、2025年、2026年、2027年、2028年、2029年の半導体ファウンドリ市場規模を予測しています。

半導体ファウンドリー市場の今後の見通しは?

5G、人工知能(AI)、再生可能エネルギー技術などの新興分野を含め、さまざまな産業でより強力で効率的な半導体への需要が高まっており、将来の見通しは明るい。

半導体ファウンドリーにおける最新の技術進歩とは?

半導体ファウンドリーにおける最近の進歩としては、a) より微細な回路パターンを実現する極端紫外線(EUV)リソグラフィーの開発 b) より高性能を実現する3Dパッケージング技術 c) 5nmや3nmプロセスなど、より微細なノードサイズへの移行が挙げられる。

最終更新日:

半導体ファウンドリー産業レポート

世界の半導体ファウンドリ市場は、民生用電子機器、自動車、通信など様々な用途での需要増に牽引され、大幅な拡大を経験している。この急増は、電気自動車や自律走行車への移行、人工知能(AI)や機械学習(ML)技術の採用に大きく起因している。半導体ファウンドリ企業は、5GやAIのような新興技術をサポートし、地政学的リスクを軽減するために地理的トレンドに適応する上で極めて重要である。

これらの企業の市場シェアは、極端紫外線(EUV)リソグラフィのような技術的進歩を取り入れる上で極めて重要である。この技術革新により、より小型で効率的な半導体の生産が促進され、市場の成長に寄与している。生産拠点の多様化という業界の戦略的焦点は、世界市場の拡大を支える弾力的な構造を確保することを目的としている。

包括的な業界分析と市場予測により、市場規模、成長率、市場価値に関する洞察を提供します。詳細な業界レポートと市場データは、詳細な市場概要と市場セグメンテーションを提供し、最大手企業とその市場展望を浮き彫りにします。これらのレポートには業界情報、業界動向、業界統計も含まれており、完全な市場レビューを提供します。

より深い理解にご興味のある方には、徹底的な業界レポート例を提示した無料レポートPDFダウンロードをご利用いただけます。このレポートには市場予測や市場リーダーも含まれており、貴重な業界研究と市場分析を提供しています。本レポートに掲載されている歴史的概観と将来展望は、半導体ファウンドリ市場の包括的な理解を確実なものにし、調査会社や業界販売にとって極めて重要な資料となります。