Taille et parts du marché des diagnostics in vitro aux États-Unis

Analyse du marché des diagnostics in vitro aux États-Unis par Mordor Intelligence

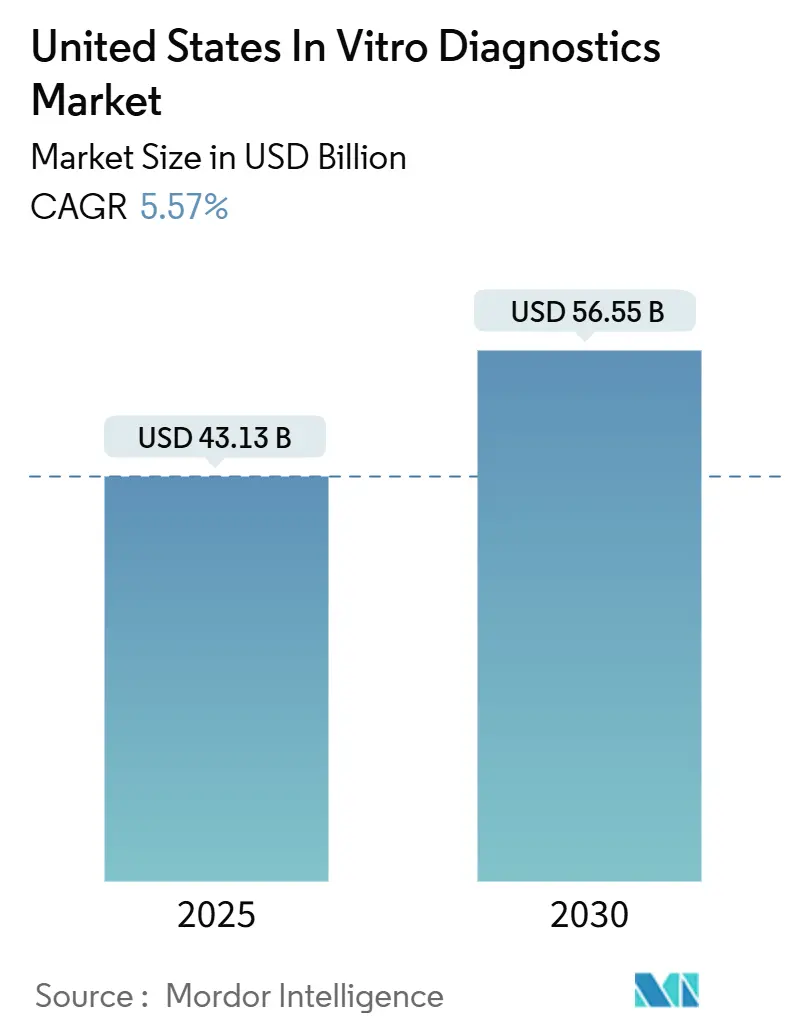

Le marché des diagnostics in vitro aux États-Unis s'établit à 43,13 milliards USD en 2025 et devrait atteindre 56,55 milliards USD d'ici 2030, progressant à un TCAC de 5,57 %. Un mélange équilibré de vieillissement démographique, de charge élargie des maladies chroniques et d'adoption permanente des technologies de soins au point de service (POC) soutient cette ascension régulière. Les hôpitaux, cliniques et un canal de tests à domicile en croissance rapide intègrent désormais les analyses moléculaires et immuno-basées dans les soins de routine, tandis que les nouvelles réglementations FDA concernant les tests développés en laboratoire (LDT) façonnent l'entrée concurrentielle future et les dépenses de conformité. Les modèles d'intelligence artificielle (IA) qui interprètent les données d'analyse en temps réel, les systèmes d'information de laboratoire natifs du cloud et les Panneaux multiplex qui raccourcissent les délais d'exécution aident tous les laboratoires à gérer l'augmentation des volumes de tests malgré les pénuries de main-d'œuvre. Ensemble, ils renforcent le marché des diagnostics in vitro aux États-Unis comme fondation critique pour la médecine de précision, la surveillance des infections et la prestation de soins décentralisée.

Points clés du rapport

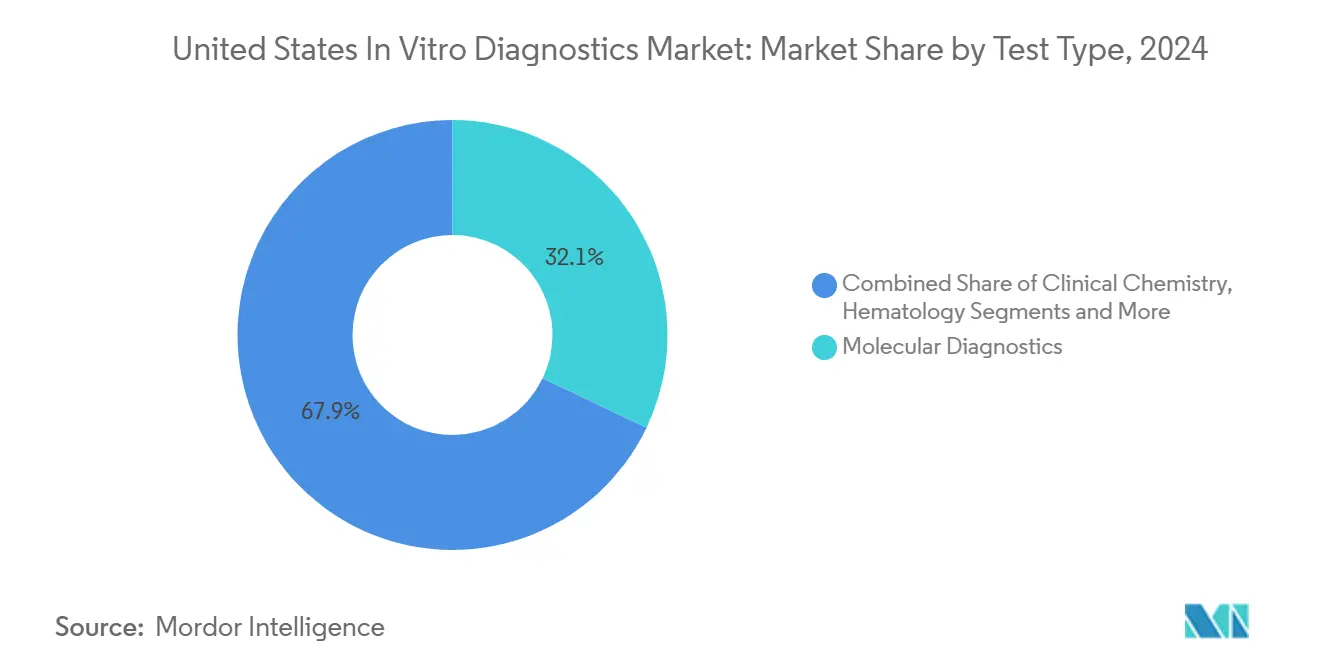

- Par type de test, les diagnostics moléculaires ont mené avec 32,15 % des parts du marché des diagnostics in vitro aux États-Unis en 2024 ; l'immuno-diagnostic devrait croître à un TCAC de 8,59 % jusqu'en 2030.

- Par produit, les réactifs et kits ont représenté 62,35 % de la taille du marché des diagnostics in vitro aux États-Unis en 2024, tandis que les logiciels et services constituent la catégorie à croissance la plus rapide à 9,85 % TCAC.

- Par utilisabilité, les produits DIV jetables ont détenu 65,73 % des parts du marché des diagnostics in vitro aux États-Unis en 2024 ; les systèmes réutilisables s'étendent à 8,56 % TCAC jusqu'en 2030.

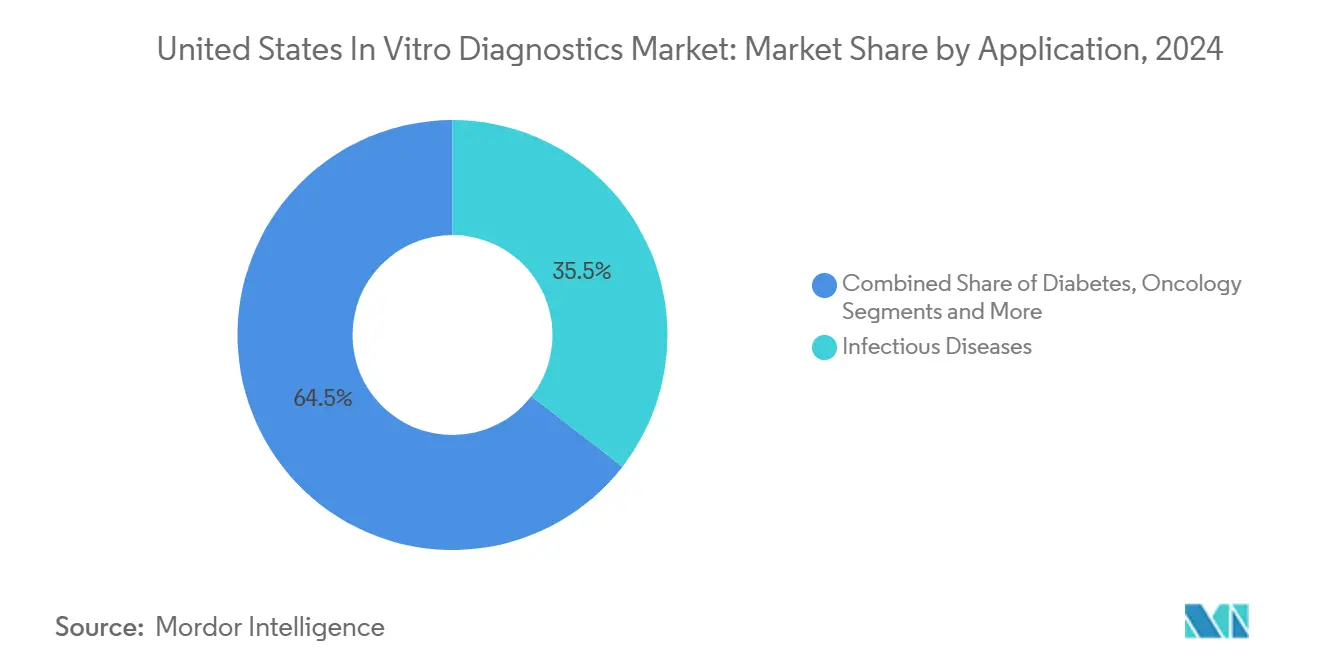

- Par application, les maladies infectieuses ont capturé 35,52 % des parts de la taille du marché des diagnostics in vitro aux États-Unis en 2024 et les applications oncologiques progressent à un TCAC de 9,06 %.

- Par utilisateur final, les hôpitaux et cliniques ont commandé 45,52 % des parts en 2024, tandis que les soins à domicile et l'auto-test affichent la croissance la plus élevée à 9,36 % TCAC.

Tendances et perspectives du marché des diagnostics in vitro aux États-Unis

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante des maladies chroniques et vieillissement de la population | +1.8% | National, avec impact concentré dans les régions du Nord-Est et du Sud-Est | Long terme (≥ 4 ans) |

| Adoption rapide des tests au point de service (POC) | +1.2% | National, avec adoption précoce dans les systèmes de santé urbains | Moyen terme (2-4 ans) |

| Programmes gouvernementaux de dépistage préventif | +0.8% | National, avec focus ciblé sur les communautés mal desservies | Moyen terme (2-4 ans) |

| Investissement croissant en R&D | +0.6% | Concentré dans les pôles biotechnologiques : Californie, Massachusetts, Caroline du Nord | Long terme (≥ 4 ans) |

| Adoption croissante de la médecine personnalisée | +0.5% | National, avec adoption de pointe dans les centres médicaux académiques | Long terme (≥ 4 ans) |

| Sensibilisation croissante et dépistages de santé | +0.4% | National, avec accent sur les zones rurales et mal desservies | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante des maladies chroniques et vieillissement de la population

Le diabète affecte maintenant 15,8 % des adultes américains, tandis que les projections indiquent que les maladies cardiovasculaires pourraient impacter 184 millions de personnes d'ici 2050[1]American Heart Association, "Forecasting the Burden of Cardiovascular Disease and Stroke in the United States Through 2050," ahajournals.org. Comme les conditions chroniques multiples touchent déjà 76,4 % des adultes, la demande pour des Panneaux intégrés qui surveillent les biomarqueurs métaboliques, cardiaques et inflammatoires qui se chevauchent continue d'augmenter. L'avantage que les analyses moléculaires et immuno-analyses fournissent en détection précoce se traduit par une intervention plus rapide, une espérance de vie en bonne santé plus longue et des taux de réadmission hospitalière plus bas. Avec les baby-boomers entrant dans les âges de plus forte incidence de maladies, les laboratoires étendent leur capacité pour la chimie à haut débit, l'hémoglobine A1c et les tests de troponine, renforçant le marché des diagnostics in vitro aux États-Unis comme pilier essentiel de la médecine préventive.

Adoption rapide des tests au point de service (POC)

La pandémie un souligné comment les diagnostics au chevet du patient peuvent raccourcir les temps de triage de quelques heures à quelques minutes. L'autorisation 2024 de la FDA pour les Panneaux IST à domicile et les kits combinés grippe/COVID-19 un validé les modèles de tests distribués. Les grands réseaux urbains rapportent des économies de temps de décision aux urgences de 35 à 45 minutes lorsque les tests POC de troponine, D-dimère et CRP remplacent les flux de travail de laboratoire central. Les lecteurs activés par IA qui se synchronisent aux dossiers médicaux électroniques compriment davantage les temps de cycle et soutiennent la gestion antimicrobienne en associant l'identification pathogène en temps réel avec des recommandations thérapeutiques basées sur les lignes directrices. Alors que les codes de remboursement rattrapent, le marché des diagnostics in vitro aux États-Unis intègre les tests POC dans les voies de soins chroniques pour le diabète, l'insuffisance cardiaque et les maladies rénales.

Programmes gouvernementaux de dépistage préventif

Les subventions fédérales de dépistage colorectal financent maintenant 35 bénéficiaires de prix qui ciblent les centres de santé communautaires, stimulant l'adoption des tests FIT et sanguins parmi les 45-75 ans[2]Centers for Disease Control and Prevention, "Prevalence of Total, Diagnosed, and Undiagnosed Diabetes in Adults," cdc.gov. La décision 2024 de l'USPSTF de commencer le dépistage du cancer du sein bisannuel à 40 ans un élargi la population féminine éligible de près de 20 millions. Les programmes gouvernementaux spécifient de plus en plus les options moléculaires ou sanguines, telles que ColoSense et Shield, améliorant la conformité pour les patients réticents à subir une coloscopie. Ces initiatives élèvent les volumes de dépistage dans le marché des diagnostics in vitro aux États-Unis et génèrent une demande de base stable qui soutient l'investissement des fournisseurs dans les technologies de détection haute sensibilité.

Investissement croissant en R&D

Le programme américain de 2 milliards USD sur quatre ans de Thermo Fisher alloue 500 millions USD à la R&D diagnostique, se concentrant sur le séquençage piloté par IA et les Panneaux multi-omiques. L'engagement de Roche d'injecter 50 milliards USD d'ici 2030, avec 12 000 nouveaux emplois américains, sous-tend la biopsie liquide de nouvelle génération, les biomarqueurs d'Alzheimer et les systèmes moléculaires à haut débit. Les directives FDA publiées en 2025 accélèrent l'examen des dispositifs activés par IA, dépassant déjà 1 000 autorisations. Ces flux de capitaux hâtent la miniaturisation des analyses, l'analytique cloud et le multiplexage, approfondissant les pipelines de produits à travers le marché des diagnostics in vitro aux États-Unis.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementation FDA stricte des LDT et analyses nouvelles | -1.4% | National, avec impact concentré sur les laboratoires spécialisés | Court terme (≤ 2 ans) |

| Coût élevé des instruments de diagnostic avancés | -0.9% | National, avec impact plus grand sur les petits établissements de santé | Moyen terme (2-4 ans) |

| Préoccupations concernant la confidentialité et sécurité des données | -0.6% | National, avec accent sur les dispositifs de diagnostic connectés | Court terme (≤ 2 ans) |

| Main-d'œuvre qualifiée limitée | -0.8% | National, avec pénuries aiguës dans les zones rurales et mal desservies | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Réglementation FDA stricte des LDT et analyses nouvelles

La règle finale d'avril 2024 élimine progressivement la discrétion générale d'application, exigeant des fabricants LDT qu'ils déposent des soumissions pré-marché, maintiennent des systèmes qualité et rapportent les événements indésirables. Les coûts de conformité pourraient atteindre 3,56 milliards USD annuellement, frappant le plus durement les petits laboratoires spécialisés. Les règles de phase 1 qui prennent effet en mai 2025 forcent déjà les laboratoires à formaliser les dossiers de plaintes et rapports d'appareils. Les défis juridiques par les groupes commerciaux injectent l'incertitude, retardant les décisions d'investissement et ralentissant le déploiement de Panneaux génétiques de niche qui rafraîchissent normalement les cycles d'innovation du marché. À court terme, les goulots d'étranglement d'enregistrement réduisent le TCAC du marché des diagnostics in vitro aux États-Unis.

Coût élevé des instruments de diagnostic avancés

Les analyseurs de nouvelle génération regroupent logiciel IA, robotique et chimies multiplex, poussant les coûts d'acquisition au-delà de la barre du million USD pour une suite moléculaire complète. Les exigences de service annuel représentent en moyenne 3,13 % de la valeur du capital et la main-d'œuvre représente les deux tiers de cette dépense. Les hôpitaux communautaires répondent en louant des plateformes ou externalisant les tests complexes, diluant ainsi les revenus d'équipement immédiats pour les fabricants. Les fournisseurs contrent avec des conceptions modulaires et une tarification par test, mais l'accessibilité reste un obstacle, particulièrement pour les prestataires ruraux. Ainsi, la sensibilité aux prix tempère l'adoption des systèmes de pointe dans le marché des diagnostics in vitro aux États-Unis.

Analyse des segments

Par type de test : les diagnostics moléculaires mènent la poussée d'innovation

Les diagnostics moléculaires ont livré 32,15 % des parts du marché des diagnostics in vitro aux États-Unis en 2024, soulignant leur centralité dans la surveillance COVID-19, le profilage oncologique et le suivi de résistance antimicrobienne. L'immuno-diagnostic suit avec un TCAC prévu de 8,59 % alors que les troubles auto-immuns, conditions neuro-dégénératives et surveillance thérapeutique compagne étendent les portefeuilles de tests basés sur anticorps. La chimie clinique ancre les Panneaux métaboliques de base, tandis que l'hématologie gagne des modules de coagulation automatisés et d'imagerie cellulaire. La microbiologie conserve sa pertinence grâce à l'identification rapide de pathogènes qui alimente les décisions de contrôle d'infection.

La compression continue des coûts de séquençage de nouvelle génération, les gains de précision PCR numérique par gouttelettes et l'interprétation de variants pilotée par IA maintiennent les plateformes moléculaires sur une cadence d'innovation rapide. Les percées telles que les Panneaux de biopsie liquide qui détectent les fragments d'ADN libre cellulaire à très basses fréquences alléliques réduisent la dépendance aux biopsies tissulaires invasives. Cette dynamique positionne le marché des diagnostics in vitro aux États-Unis comme référence mondiale pour les diagnostics de précision, tandis que l'immuno-diagnostic exploite les réseaux de billes multiplexées et les analyses chimiluminescentes pour une détection élargie de biomarqueurs, soutenant une croissance à deux chiffres à travers les applications auto-immunes et neurologiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par produit : les services logiciels pilotent la transformation numérique

Les réactifs et kits ont fourni 62,35 % de la taille du marché des diagnostics in vitro aux États-Unis en 2024, générant des revenus de réapprovisionnement prévisibles pour les fabricants alors que les volumes de tests grimpent. Les instruments représentent la deuxième plus grande contribution, poussés par les cycles d'automatisation de laboratoire. Les logiciels et services, cependant, enregistrent un TCAC leader du marché de 9,85 % parce que les laboratoires exploitent maintenant l'analytique cloud, la calibration à distance et les tableaux de bord de contrôle qualité guidés par IA pour adresser les contraintes de débit et de personnel.

Le middleware autonome se transforme en systèmes intégrés de gestion d'information de laboratoire (LIMS) qui orchestrent l'enregistrement d'échantillons, suivent les lots de réactifs et poussent les résultats vers les dossiers médicaux électroniques en temps réel. Les fournisseurs regroupent des algorithmes de support de décision tarifés par abonnement qui signalent les valeurs critiques, comparent les tendances et suggèrent des voies de tests réflexes. Cette couche numérique différencie les fournisseurs et approfondit les coûts de changement, intégrant la fidélité à long terme dans le marché des diagnostics in vitro aux États-Unis.

Par utilisabilité : la commodité jetable rencontre l'économie réutilisable

Les cartouches jetables et cassettes à flux latéral ont préservé une part de 65,73 % en 2024 grâce aux protocoles de contrôle d'infection et leur prééminence dans les tests à domicile. Pourtant les analyseurs réutilisables, croissant de 8,56 % annuellement, aident les laboratoires à haut volume à étaler les coûts d'investissement sur des millions de tests, produisant une économie par analyse plus basse sur la durée de vie de la machine. Les écosystèmes hybrides émergent où une plateforme durable lit des puces microfluidiques à usage unique, combinant durabilité et sécurité.

Les amendements à venir de la réglementation des systèmes qualité FDA harmonisent les règles américaines avec ISO13485, simplifiant l'accès au marché mondial pour les dispositifs réutilisables à partir de février 2026. Les initiatives environnementales visant à réduire les plastiques à usage unique peuvent basculer davantage les achats vers les réutilisables. Les fournisseurs répondent en concevant des instruments modulaires avec fluidiques lavables et cycles d'auto-désinfection. Ensemble ces tendances assurent que les formats jetables et réutilisables coexistent, ancrant des revenus stables pour le marché des diagnostics in vitro aux États-Unis.

Par application : la précision oncologique pilote la croissance la plus rapide

Les tests de maladies infectieuses ont retenu 35,52 % de la taille du marché des diagnostics in vitro aux États-Unis en 2024, soutenus par le suivi de résistance bactérienne et la surveillance de virus respiratoires. L'oncologie, progressant de 9,06 % annuellement, bénéficie d'une poussée de diagnostics compagnons liés aux immunothérapies et inhibiteurs de kinase ciblés. La surveillance du diabète se développe grâce aux capteurs de glucose continu non-adjuvants, tandis que la cardiologie adopte des analyses de troponine haute sensibilité et de peptide natriurétique pour une stratification rapide des risques.

La FDA un approuvé 19 indications de diagnostic compagnon pour FoundationOne Liquid CDx seul, renforçant la trajectoire oncologique[3]Foundation Medicine, "FDA Approves FoundationOne Liquid CDx en tant que un Companion Diagnostic," foundationmedicine.com. Les Panneaux de détection précoce multi-cancer basés sur le sang progressent dans les essais pivots, promettant un dépistage de population plus large une fois les déterminations de couverture arrivées. Combiné avec les étiquettes de thérapie tumor-agnostiques, ces avancées soutiennent la position de l'oncologie comme l'application à croissance la plus rapide dans le marché des diagnostics in vitro aux États-Unis.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : la révolution des soins à domicile s'accélère

Les hôpitaux et cliniques ont généré 45,52 % des revenus 2024 étant donné leurs menus de tests larges, acuité de soins critiques et boucles de décision laboratoire-pharmacie intégrées. Les soins à domicile et l'auto-test, s'étendant à 9,36 % TCAC, reflètent la poussée FDA ' la maison comme centre de soins de santé ' et la demande consommateur gonflante pour l'échantillonnage pratique. Les pharmacies de détail installent des kiosques CLIA-exemptés, tandis que les applications smartphone guident les utilisateurs à travers la collecte d'échantillons sanguins colorectaux ou IST.

Les laboratoires de référence maintiennent la dominance dans les tests ésotériques qui nécessitent spectrométrie de masse ou NGS, mais ils offrent maintenant des kits de collecte à domicile en marque blanche. Les laboratoires de armoire médical remplissent un rôle intermédiaire, effectuant des analyses de complexité modérée comme l'HbA1c en 15 minutes et transférant les échantillons complexes aux laboratoires centraux pendant la nuit. Cette structure distribuée assure que le marché des diagnostics in vitro aux États-Unis serve les patients à travers chaque niveau d'acuité tout en soulageant les centres tertiaires des charges de travail de routine.

Analyse géographique

Les modèles d'adoption régionaux reflètent des combinaisons distinctes de démographie, infrastructure clinique et mix payeur. Le Nord-Est et la Côte Ouest hébergent les centres médicaux académiques de pointe et grappes biotechnologiques qui pilotent les Panneaux moléculaires avancés avant les décisions de couverture nationale. La pénétration élevée d'assurance privée soutient l'adoption précoce d'analyses oncologiques multi-omiques et écrans neuro-dégénératifs basés sur IA. Par conséquent, ces deux régions contribuent une part disproportionnée aux segments premium du marché des diagnostics in vitro aux États-Unis.

Le Sud-Est enregistre la croissance absolue de revenus la plus rapide. Une population senior plus large, une prévalence plus élevée de diabète et hypertension, et la consolidation continue des systèmes hospitaliers étendent les volumes de tests. Les États tels que la Floride et Caroline du Nord recrutent des talents biotech, attirant des laboratoires sur sites vierges et des expansions de fabrication qui raccourcissent les chaînes d'approvisionnement et améliorent les délais d'exécution pour les prestataires locaux.

Les États ruraux du Midwest et des Montagnes soulignent l'écart d'accès. Moins de professionnels de laboratoire et de longues distances de transport d'échantillons allongent les cycles de rapport, élevant la demande pour les tests près du patient et kits de retour postal. Les subventions fédérales visant les fourgonnettes de dépistage mobiles, combinées avec le financement haut débit qui permet les consultations de télé-pathologie, réduisent cette division. Au total, la convergence de la télémédecine, dispositifs POC et options de collecte à domicile pousse le marché des diagnostics in vitro aux États-Unis vers une portée nationale uniforme malgré les disparités de ressources locales.

Paysage concurrentiel

Le leadership du marché repose sur Abbott, Roche et Danaher, chacun exploitant des franchises de réactifs multi-milliards de dollars plus des suites informatiques améliorées par IA. L'échelle permet à ces entreprises de négocier des accords d'achat de groupe, financer des essais cliniques multi-centres et se conformer aux réglementations LDT évolutives sans dilution matérielle des gains. Par exemple, l'achat de 295 millions USD par Roche de la plateforme POC de LumiraDx renforce son portefeuille décentralisé et ajoute des cartouches de test en coagulation et marqueurs cardiaques.

Les acteurs de second rang, incluant Beckman Coulter et Illumina, se focalisent sur des niches spécifiques telles que la cytométrie de flux et l'oncologie NGS, forgeant des collaborations universitaires pour accélérer la découverte de biomarqueurs. Les start-ups s'alignent autour du support de décision IA, conception de puces microfluidiques et Panneaux moléculaires à domicile ; beaucoup cherchent partenariat ou acquisition une fois les volumes de preuve de concept matérialisés. La compétence cybersécurité, certification de conformité cloud et capacité d'intégrer l'analytique prédictive dans LIMS différencient de plus en plus les fournisseurs.

Les pénuries de main-d'œuvre et coûts de service croissants poussent les laboratoires à favoriser les fournisseurs qui enveloppent les ventes d'équipement avec des contrats de service géré à portée complète. Le logiciel de maintenance prédictive, calibration à distance et lignes d'assistance technique 24/7 deviennent des facteurs décisifs dans les négociations de renouvellement. En conséquence, l'intensité concurrentielle dans le marché des diagnostics in vitro aux États-Unis passe des caractéristiques matérielles aux propositions de valeur totale sur durée de vie qui combinent réactifs, outils numériques et support consultatif.

Leaders de l'industrie des diagnostics in vitro aux États-Unis

-

F Hoffmann-La Roche AG

-

Abbott Laboratories

-

Danaher Corp (Beckman Coulter)

-

Becton, Dickinson & Co.

-

bioMérieux SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Roche introduit le test Elecsys PRO-C3 pour l'évaluation rapide de fibrose hépatique, délivrant des résultats en 18 minutes sur les analyseurs cobas.

- Mars 2025 : La FDA accorde l'autorisation de commercialisation pour le test de santé sexuelle féminine Visby Medical, le premier test à domicile pour chlamydia, gonorrhée et trichomonase.

- Février 2025 : La FDA étend le test PATHWAY HER2 (4B5) pour détecter le statut HER2-ultra-low dans le cancer du sein métastatique, guidant les décisions de thérapie T-DXd.

Portée du rapport sur le marché des diagnostics in vitro aux États-Unis

Selon la portée du rapport, les diagnostics in vitro sont les dispositifs médicaux et consommables utilisés pour effectuer des tests in vitro sur divers échantillons biologiques. Ils sont utilisés pour le diagnostic de diverses conditions médicales. Ces produits de diagnostic in vitro peuvent être des instruments, réactifs ou tout système utilisé pour le diagnostic de maladies. Le marché des diagnostics in vitro aux États-Unis est segmenté par type de test (chimie clinique, diagnostics moléculaires, immuno-diagnostics, hématologie et autres types de tests), produit (instruments, réactifs et autres produits), utilisabilité (DIV jetable et DIV réutilisable), application (maladies infectieuses, diabète, cancer/oncologie, cardiologie, maladies auto-immunes, néphrologie et autres applications), et utilisateur final (laboratoires de diagnostic, hôpitaux et cliniques, et autres utilisateurs finaux). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Chimie clinique |

| Diagnostics moléculaires |

| Immuno-diagnostics |

| Hématologie |

| Microbiologie |

| Autres types de tests |

| Instruments |

| Réactifs et kits |

| Logiciels et services |

| DIV jetable |

| DIV réutilisable |

| Maladies infectieuses |

| Diabète |

| Oncologie |

| Cardiologie |

| Troubles auto-immuns |

| Néphrologie |

| Autres applications |

| Laboratoires de diagnostic |

| Hôpitaux et cliniques |

| Laboratoires de cabinets médicaux |

| Soins à domicile et auto-test |

| Par type de test | Chimie clinique |

| Diagnostics moléculaires | |

| Immuno-diagnostics | |

| Hématologie | |

| Microbiologie | |

| Autres types de tests | |

| Par produit | Instruments |

| Réactifs et kits | |

| Logiciels et services | |

| Par utilisabilité | DIV jetable |

| DIV réutilisable | |

| Par application | Maladies infectieuses |

| Diabète | |

| Oncologie | |

| Cardiologie | |

| Troubles auto-immuns | |

| Néphrologie | |

| Autres applications | |

| Par utilisateur final | Laboratoires de diagnostic |

| Hôpitaux et cliniques | |

| Laboratoires de cabinets médicaux | |

| Soins à domicile et auto-test |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des diagnostics in vitro aux États-Unis ?

Le marché vaut 43,13 milliards USD en 2025 et devrait atteindre 56,55 milliards USD d'ici 2030 à un TCAC de 5,57 %.

Quel segment détient la plus grande part du marché des diagnostics in vitro aux États-Unis ?

Les diagnostics moléculaires mènent avec 32,15 % de part en 2024, reflétant leur rôle dans la détection de maladies infectieuses et l'oncologie de précision.

À quelle vitesse le segment des tests à domicile croît-il ?

Les soins à domicile et l'auto-test s'étendent à un TCAC de 9,36 % jusqu'en 2030, dépassant la croissance hospitalière alors que les approbations FDA pour kits à domicile se multiplient.

Quel impact auront les nouvelles réglementations FDA LDT sur les laboratoires ?

Les laboratoires doivent adhérer aux règles de systèmes qualité et examen pré-marché échelonnées, avec des coûts de conformité qui pourraient atteindre 3,56 milliards USD annuellement, influençant les priorités d'investissement et ralentissant potentiellement les lancements de nouvelles analyses.

Pourquoi les logiciels et services sont-ils la catégorie de produits à croissance la plus rapide ?

Les laboratoires s'appuient sur l'analytique cloud, l'interprétation pilotée par IA et LIMS intégrés pour gérer les volumes croissants et pénuries de personnel, poussant les logiciels et services à un TCAC de 9,85 %.

Quelle zone d'application s'étend le plus rapidement ?

Les diagnostics d'oncologie croissent à 9,06 % TCAC alors que les diagnostics compagnons et Panneaux de biopsie liquide deviennent standards pour les thérapies ciblées du cancer.

Dernière mise à jour de la page le: