Taille et part du marché du diagnostic in vitro

Analyse du marché du diagnostic in vitro par Mordor Intelligence

Le marché du diagnostic in vitro s'élevait à 100,08 milliards USD en 2025 et devrait atteindre 131,55 milliards USD d'ici 2030, progressant à un TCAC de 5,62 %. L'expansion est propulsée par la pathologie assistée par IA, l'automatisation des plateformes et les technologies rapides de point de soins (POC) qui compressent les délais de traitement et élargissent l'accès aux tests à haute valeur ajoutée. L'intensification des charges de maladies chroniques, une population vieillissante et le soutien des payeurs pour la détection précoce maintiennent une croissance constante du volume de tests, tandis que les innovations centrées sur les logiciels débloquent des décisions cliniques basées sur les données. La consolidation s'est accélérée alors que les acteurs établis rachètent des innovateurs de niche pour sécuriser les capacités de nouvelle génération, bien que les fragilités de la chaîne d'approvisionnement, des pénuries d'enzymes aux perturbations de fluides IV liées aux ouragans, mettent en évidence les risques opérationnels qui façonnent les stratégies d'approvisionnement. Les changements réglementaires évoluent en parallèle : la règle FDA sur les tests développés en laboratoire augmente les coûts de conformité même si les extensions de transition IVDR en Europe retardent, sans supprimer, les pressions de standardisation.

Points clés du rapport

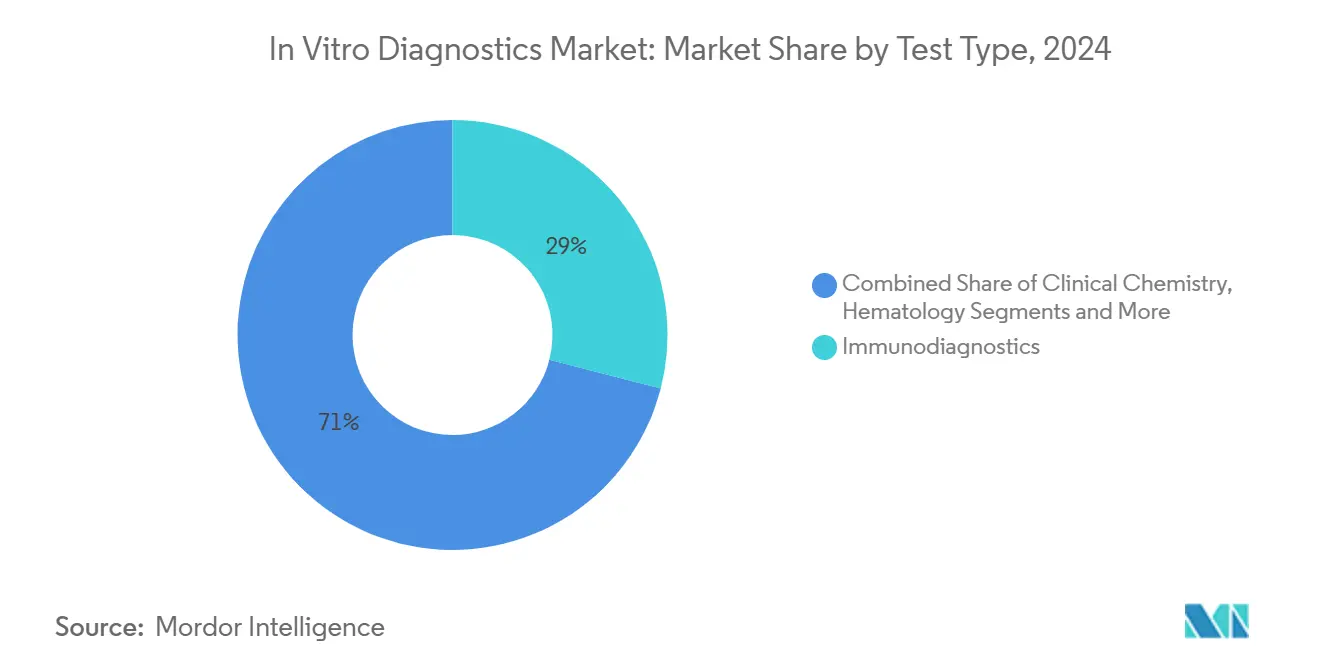

- Par type de test, l'immunodiagnostic un dominé avec 29,05 % de part du marché du diagnostic in vitro en 2024 ; le diagnostic moléculaire devrait croître à un TCAC de 6,59 % jusqu'en 2030.

- Par produit, les réactifs représentaient 55,35 % de part de la taille du marché du diagnostic in vitro en 2024, tandis que les logiciels et services progressent à un TCAC de 9,35 % jusqu'en 2030.

- Par facilité d'utilisation, les équipements réutilisables détenaient 75,73 % de la part du marché du diagnostic in vitro en 2024 ; les dispositifs jetables devraient croître à un TCAC de 6,56 %.

- Par application, les maladies infectieuses ont capturé 43,52 % de part de revenus en 2024, tandis que l'oncologie est l'application à croissance la plus rapide avec un TCAC de 7,06 % jusqu'en 2030.

- Par utilisateur final, les laboratoires hospitaliers ont commandé 42,52 % de la taille du marché du diagnostic in vitro en 2024, mais les laboratoires autonomes affichent un TCAC de 6,36 % jusqu'en 2030.

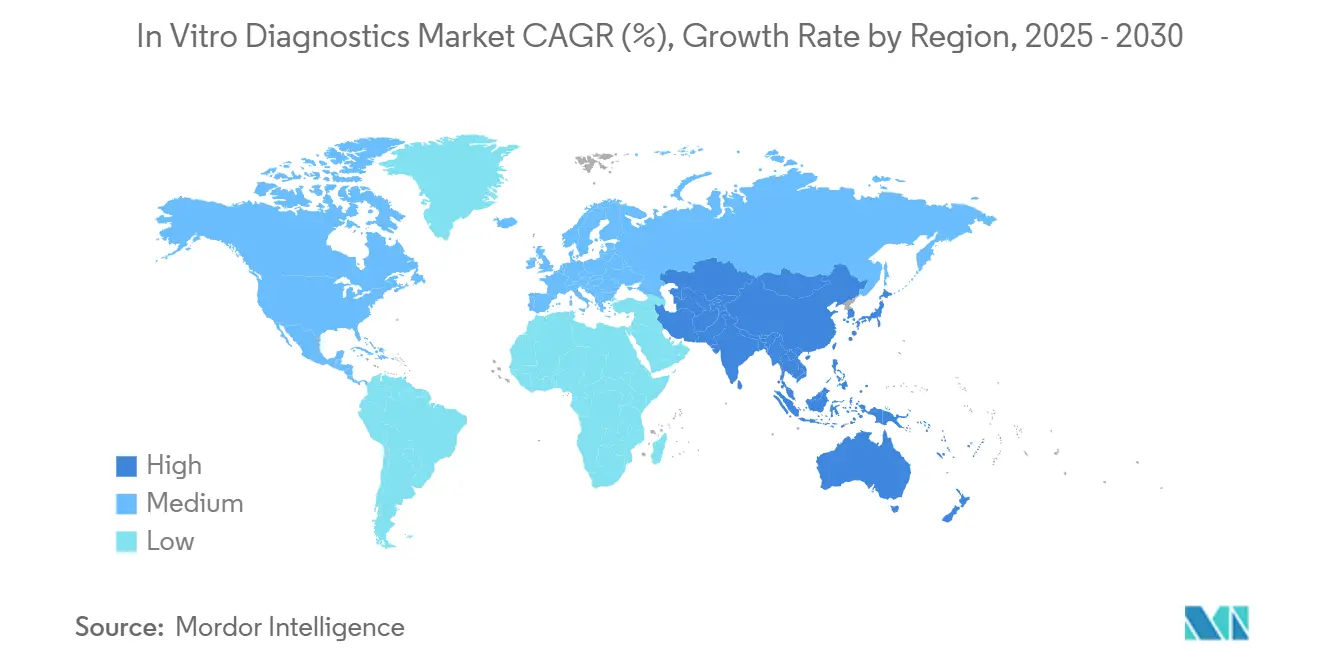

- Par géographie, l'Amérique du Nord un dominé avec 38,08 % de part de revenus en 2024 ; l'Asie-Pacifique devrait enregistrer le TCAC régional le plus élevé à 6,85 % entre 2025 et 2030.

Tendances et aperçus du marché mondial du diagnostic in vitro

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence élevée des maladies chroniques | +1.8% | mondial, avec concentration en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Adoption croissante du diagnostic au point de soins (POC) | +1.2% | Asie-Pacifique au cœur, diffusion vers MEA et Amérique latine | Moyen terme (2-4 ans) |

| Innovation continue des plateformes (IA, automatisation, multiplexage) | +1.5% | Amérique du Nord et UE en tête, adoption Asie-Pacifique en accélération | Moyen terme (2-4 ans) |

| Acceptation croissante du diagnostic personnalisé / compagnon | +0.9% | Amérique du Nord et UE primaires, marchés Asie-Pacifique sélectifs | Long terme (≥ 4 ans) |

| Écosystèmes de cliniques de détail et échantillonnage à domicile | +0.6% | Amérique du Nord dominante, émergent en UE | Court terme (≤ 2 ans) |

| Convergence de la spatial-omics et flux de travail diagnostic in vitro | +0.4% | Centres de recherche en Amérique du Nord, UE, centres Asie-Pacifique sélectionnés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence élevée des maladies chroniques

Soixante-seize pour cent des adultes américains ont déclaré au moins une affection chronique en 2024, alimentant une demande soutenue de diagnostic dans les soins du diabète, cardiovasculaires, oncologiques et néphrologiques[1]Centers for Disease Control and Prevention, "Trends in Multiple Chronic Conditions Among US Adults," cdc.gov. La surveillance fréquente s'aligne avec les incitations des payeurs pour une intervention précoce qui réduit les coûts de traitement en aval. Les laboratoires répondent en introduisant des dosages pour NGAL, cystatine C et KIM-1 qui signalent les lésions rénales avant l'apparition des symptômes. Les modèles d'IA trient maintenant les modèles de résultats longitudinaux pour prédire les exacerbations plus tôt, tandis que l'automatisation maintient le débit malgré les pénuries de main-d'œuvre. Ces dynamiques établissent le marché du diagnostic in vitro comme un pilier indispensable des parcours de soins chroniques.

Adoption croissante du diagnostic au point de soins

Les plateformes POC ont évolué des bandelettes mono-analyte vers des systèmes moléculaires multiplex qui fournissent des résultats de qualité laboratoire en moins de 15 minutes. La PCR respiratoire 12-cibles de Roche et le test mpox portable de Dragonfly illustrent ce bond, associant une sensibilité supérieure à 95 % avec une portabilité sur le terrain[3]Nature Communications,Source: Nature Communications, "Portable Molecular Diagnostic Platform for Rapid Point-of-Care Detection of Mpox," nature.com. Les cliniques de détail généralisent ces outils : CVS propose maintenant des Panneaux grippe-COVID 3-en-1 dans 1 600 sites, élargissant l'accès tout en allégeant la charge hospitalière. Pour les payeurs, chaque minute économisée dans la gestion des infections aiguës réduit le risque de transmission et les admissions coûteuses, renforçant l'économie POC. Par conséquent, la pénétration dans les chaînes de soins primaires d'Asie-Pacifique accélère la croissance globale du marché du diagnostic in vitro.

Innovation continue des plateformes (IA, automatisation, multiplexage)

Les laboratoires migrent vers des concepts de ' laboratoire sombre ' - des lignes robotiques qui traitent les échantillons 24h/24 avec un minimum de manipulations humaines. Le panel respiratoire 14-virus de Speedx divise par deux le temps d'exécution par rapport à la qPCR héritée tandis que les algorithmes d'IA affinent les courbes d'amplification pour des appels de plus haute confiance. L'alliance de Siemens avec Inpeco et le pacte de GE HealthCare avec NVIDIA illustrent comment les leaders matériels établis intègrent l'IA dans les analyseurs et l'imagerie, catalysant la productivité et la précision diagnostique. Cette cadence d'innovation implacable densifie les barrières concurrentielles et attire le capital M&un dans le marché du diagnostic in vitro.

Acceptation croissante du diagnostic personnalisé / compagnon

Les diagnostics compagnons s'étendent au-delà de l'oncologie vers la cardiologie et la neurologie alors que les régulateurs mettent l'accent sur la thérapie guidée par biomarqueurs. L'alliance de Labcorp et BML Japan accélère le co-développement de dosages qui sous-tendent les approbations de médicaments ciblés. La spatial-omics cartographie maintenant les micro-environnements tumoraux, offrant des insights qui influencent la sélection d'immunothérapie. Les payeurs apprécient les réductions d'événements indésirables et l'efficacité médicamenteuse améliorée, améliorant les perspectives de remboursement. Ces facteurs ancrent un vent favorable à long terme pour le marché du diagnostic in vitro, en particulier dans le sous-segment oncologique à haute valeur.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Délais d'approbation réglementaire multi-régions rigoureux | -0.8% | mondial, avec IVDR UE et règle LDT FDA des préoccupations principales | Moyen terme (2-4 ans) |

| Incertitude de remboursement à travers les classes de tests émergentes | -0.6% | Amérique du Nord et UE principalement, émergent en Asie-Pacifique | Moyen terme (2-4 ans) |

| Lacunes de cyber-sécurité et interopérabilité des données dans le diagnostic in vitro connecté | -0.4% | mondial, avec impact plus élevé dans les marchés numériquement avancés | Court terme (≤ 2 ans) |

| Exposition de la chaîne d'approvisionnement enzyme / réactif aux contrôles d'exportation géo-politiques | -0.5% | mondial, avec composants d'origine asiatique les plus vulnérables | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Délais d'approbation réglementaire multi-régions rigoureux

La règle FDA sur les tests développés en laboratoire impose jusqu'à 3,56 milliards USD de nouveaux coûts de conformité, étirant les budgets des petits innovateurs et retardant les lancements de produits[2]U.S. Food and Drug Administration, "Laboratory Developed Tests: Regulatory Impact Analysis Final Rule," fda.gov. L'extension IVDR de l'Europe gagne du temps, pourtant les fabricants doivent encore mettre à niveau les systèmes qualité et sécuriser les créneaux d'organismes notifiés, un goulot d'étranglement de ressources qui gonfle les délais. Les soumissions doubles à travers les juridictions fragmentent les stratégies et détournent les dépenses R&D loin de l'exploration de nouveaux dosages. Le frein est aigu pour les outils basés sur l'IA qui manquent de précédents historiques, compliquant la préparation de dossiers et la formation des réviseurs, tempérant ainsi la trajectoire globale du marché du diagnostic in vitro.

Incertitude de remboursement à travers les classes de tests émergentes

Le CMS un modifié le taux de Signatera trois fois en un an, soulignant la volatilité des benchmarks de paiement des tests moléculaires. Les méthodologies de comblement d'écart s'alignent rarement avec les déclins de coûts rapides observés dans le NGS, forçant les laboratoires à absorber les compressions de marge tout en générant les preuves du monde réel exigées par les assureurs privés. La complexité de codage, en particulier avec les piles de pathologie moléculaire à niveaux, ajoute un fardeau administratif qui érode l'effet de levier opérationnel. Jusqu'à ce que les cadres de tarification se stabilisent pour les Panneaux améliorés par IA ou multi-omiques, l'hésitation d'investissement peut atténuer l'innovation à haut risque au sein du marché du diagnostic in vitro.

Analyse de segment

Par type de test : Le diagnostic moléculaire accélère malgré la dominance de l'immunodiagnostic

L'immunodiagnostic un capturé 29,05 % de part du marché du diagnostic in vitro en 2024, ancré par des dosages protéiques indispensables aux tests de maladies infectieuses et métaboliques. Pourtant, le diagnostic moléculaire devrait croître de 6,59 % annuellement, élevant la taille du marché du diagnostic in vitro du segment alors que le séquençage de nouvelle génération, la PCR multiplex et l'amplification isotherme deviennent les piliers de la médecine de précision. La PCR 12-pathogènes déclenchée par température de Roche compresse davantage les temps d'exécution, supprimant les contraintes de débit qui limitaient autrefois l'adoption moléculaire dans les environnements décentralisés.

La fertilisation croisée augmente : les plateformes hybrides détectent les acides nucléiques et antigènes dans la même cartouche, mélange la spécificité moléculaire avec la facilité d'immunodosage. Les algorithmes d'IA cousent les résultats d'expression génique avec les marqueurs sérologiques, affinant la précision pronostique en oncologie et gestion antimicrobienne. Les laboratoires migrent ainsi les charges de travail des immunodosages hérités vers des formats d'acides nucléiques à faible coût et haute plexité, soutenant la surperformance moléculaire jusqu'en 2030.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par produit : La montée des logiciels transforme la dominance traditionnelle des réactifs

Les réactifs représentaient 55,35 % de la taille du marché du diagnostic in vitro en 2024, reflétant l'économie d'achats répétés des consommables. Cependant, les logiciels et services croissent à un TCAC de 9,35 % alors que les laboratoires investissent dans l'analyse IA qui débloque les efficacités de flux de travail et les insights prédictifs. Philips et Ibex ont rapporté des gains de productivité de 37 % lorsque l'IA de pathologie numérique un trié les lames avant l'examen du pathologiste.

Les modèles d'abonnement convertissent les ventes d'analyseurs irrégulières en revenus récurrents, alignant les incitations des fournisseurs avec les performances basées sur les résultats. Les plateformes natives cloud permettent des mises à niveau d'algorithmes nocturnes et la mise en commun de données multi-sites pour un apprentissage continu. En conséquence, les leaders des réactifs regroupent les licences d'algorithmes avec les ventes de kits, cimentant le verrouillage client à travers le marché du diagnostic in vitro.

Par facilité d'utilisation : Les dispositifs jetables gagnent du terrain contre les équipements réutilisables

Les analyseurs réutilisables détenaient 75,73 % de part du marché du diagnostic in vitro en 2024, pourtant les dispositifs jetables se développent de 6,56 % annuellement alors que la demande POC et de tests à domicile monte. La puce RCP basée sur papier de NYU Abu Dhabi identifie plusieurs pathogènes en moins de 10 minutes, idéale pour les contextes à ressources limitées ou d'auto-test.

Les directives de contrôle des infections mandatent de plus en plus des cartouches à usage unique pour prévenir la contamination croisée, réduisant le fardeau de nettoyage pour les cliniques avec un fort roulement de patients. Les fournisseurs comme bioMérieux investissent 158,9 millions USD dans la plateforme SpinChip qui fournit des marqueurs cardiaques à partir de sang total en quelques minutes, soulignant la priorisation stratégique des jetables. Combiné avec la réduction des coûts de fabrication microfluidique, l'adoption jetable redessine les modèles d'allocation de capital à travers le marché du diagnostic in vitro.

Par application : L'accélération oncologique défie le leadership des maladies infectieuses

Les maladies infectieuses représentaient 43,52 % des revenus 2024 alors que la surveillance grippe, VRS et COVID-19 demeurait des priorités de santé publique principales. Cependant, le diagnostic oncologique croîtra à un TCAC de 7,06 % jusqu'en 2030, alimenté par la biopsie liquide, la maladie résiduelle minimale et l'intégration de diagnostic compagnon. L'acquisition par Labcorp des actifs oncologiques BioReference élargit l'étendue du menu pour les Panneaux de séquençage tumoral et dosages de surveillance.

La transcriptomique spatiale propulse davantage l'analytique oncologique basée sur les tissus, révélant l'hétérogénéité du micro-environnement qui guide l'immunothérapie. La cardiologie suit de près avec des tests de troponine haute sensibilité et BNP migrant dans les services d'urgence via des cartouches rapides, tandis que le diagnostic auto-immun et néphrologique bénéficie de nouveaux biomarqueurs qui détectent la maladie plus tôt que les marqueurs traditionnels, améliorant les stratégies de gestion des patients.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les laboratoires autonomes dépassent les installations hospitalières

Les laboratoires hospitaliers ont généré 42,52 % de la taille du marché du diagnostic in vitro en 2024, mais les laboratoires autonomes devraient croître de 6,36 % annuellement alors que les systèmes de santé externalisent les tests de routine pour réduire les frais généraux. L'acquisition par Quest du réseau de proximité OhioHealth illustre ce changement, libérant les hôpitaux pour se concentrer sur l'acuité des patients hospitalisés tandis que les laboratoires centraux poursuivent une économie de débit plus élevé.

Les cliniques de détail et tests d'usage domestique élargissent les points de contact patients ; le déploiement Oak Street Health de CVS intègre la gestion des soins chroniques avec le diagnostic sur site, remodelant les attentes des consommateurs pour des résultats immédiats. Les plateformes de télésanté intègrent maintenant la logistique de collecte d'échantillons, fournissant des flux de travail de soins transparents qui cimentent le marché du diagnostic in vitro comme pierre angulaire de la médecine décentralisée.

Analyse géographique

L'Amérique du Nord un conservé 38,08 % de part du marché du diagnostic in vitro en 2024 grâce à un remboursement robuste, une R&D enracinée et des déploiements d'IA pionniers. La règle LDT de la FDA, bien que coûteuse, pourrait élever les standards de qualité et favoriser l'interopérabilité des données à l'échelle nationale si harmonisée à travers les États. La santé de détail continue de redéfinir l'accès ; CVS et Walgreens déploient des Panneaux moléculaires POC qui raccourcissent les parcours diagnostiques et créent de nouveaux flux de volume. Pendant ce temps, les chocs de chaîne d'approvisionnement, les pénuries de milieux de culture BD et les perturbations de fluides IV Baxter, ont incité un investissement renouvelé dans la résilience manufacturière domestique.

L'Asie-Pacifique est la région à croissance la plus rapide à 6,85 % TCAC, propulsée par le vieillissement démographique et les expansions de financement gouvernemental au Japon, en Chine et en Inde. L'alliance étendue de Labcorp avec BML Japan et la joint-venture Chine de Sansure pour les dosages de septicémie illustrent le transfert de technologie transfrontalier qui accélère l'adoption de médecine de précision. Les entreprises chinoises domestiques montent en puissance des analyseurs rentables pour l'exportation, tirant parti de l'expérience des vastes initiatives de dépistage locales. Ces mouvements élargissent collectivement la capacité du marché du diagnostic in vitro régional et favorisent les pressions de tarification concurrentielle globalement.

L'Europe affiche des gains stables malgré la turbulence IVDR. Les retards de transition préviennent les pénuries immédiates de tests, pourtant l'harmonisation à long terme est inévitable, contraignant les petits fabricants à chercher des partenaires stratégiques ou sortir. Le continent commande le leadership en spatial-omics et pathologie numérique, mis en évidence par l'avantage IA Philips-Ibex et le partenariat IA prostate de Diagnexia qui raccourcit les délais de pathologie. Le Moyen-Orient, l'Afrique et l'Amérique latine construisent la capacité principalement à travers les programmes POC et de dépistage de drogues, alors que la collaboration d'Intelligent Bio avec IVY Diagnostics élargit les réseaux de distribution qui comblent les lacunes réglementaires et culturelles.

Paysage concurrentiel

La concentration du marché est modérée, avec les multinationales de premier plan - Roche, Abbott, Siemens Healthineers et Thermo Fisher - possédant des portefeuilles diversifiés qui s'étendent sur les réactifs, analyseurs et informatique. Leur part combinée, cependant, est érodée par l'innovation implacable des nouveaux entrants de niche. Les M&un stratégiques demeurent le levier principal pour combler les lacunes de capacité : Labcorp un investi 239 millions USD pour les actifs Invitae et achète l'unité oncologie de BioReference, aiguisant la focalisation sur les segments à forte croissance.

La concurrence d'espace blanc converge sur les écosystèmes POC alimentés par IA. Quest Diagnostics s'associe avec PathAI pour augmenter le débit de pathologie, tandis que Philips canalise les algorithmes d'Ibex dans sa plateforme IntelliSite, améliorant la précision et réduisant la charge de travail des pathologistes. Simultanément, les désinvestissements matériels ouvrent des fenêtres tactiques : la scission prévue par BD d'une unité diagnostique de 3,4 milliards USD pourrait réaligner les classements si un acquéreur technophile intègre l'IA pour re-tarifer les actifs hérités. Ultimement, la valeur s'accumule aux entreprises unissant la chimie des réactifs, l'instrumentation automatisée et l'analytique cloud sous une interface centrée utilisateur.

Leaders de l'industrie du diagnostic in vitro

-

F. Hoffmann-La Roche Ltd

-

Thermo Fischer Scientific Inc

-

Siemens Healthineers AG

-

Abbott Laboratories

-

bioMerieux SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Labcorp un annoncé l'acquisition d'actifs sélectionnés des activités d'oncologie et de tests cliniques de BioReference Health, prévue pour se clôturer S2 2025 et élargir les revenus de tests cancéreux.

- Février 2025 : Bio-Rad Laboratories un accepté une offre contraignante pour acquérir Stilla Technologies, ajoutant la PCR numérique de nouvelle génération à son portefeuille.

- Janvier 2025 : bioMérieux un finalisé l'achat de SpinChip Diagnostics, gagnant une plateforme d'immunodosage sang total de 10 minutes visant les marqueurs cardiologiques.

Portée du rapport mondial sur le marché du diagnostic in vitro

Selon la portée de ce rapport de recherche industrielle, le diagnostic in vitro implique des dispositifs médicaux et consommables qui sont utilisés pour effectuer des tests in vitro sur divers échantillons biologiques. Ils sont utilisés pour le diagnostic de diverses conditions médicales, telles que le diabète et le cancer. Comme détaillé dans le pdf industriel, le marché du diagnostic in vitro est segmenté par type de test, produit, facilité d'utilisation, application, utilisateur final et géographie. Par type de test, le marché est segmenté en chimie clinique, diagnostic moléculaire, immunodiagnostic, hématologie et autres types de tests. Par produit, le marché est segmenté en instruments, réactifs et autres produits. Par facilité d'utilisation, le marché est segmenté en dispositifs de diagnostic in vitro jetables et dispositifs de diagnostic in vitro réutilisables. Par application, le marché est segmenté en maladie infectieuse, diabète, cancer/oncologie, cardiologie, maladie auto-immune, néphrologie et autres applications. Par utilisateur final, le marché est segmenté en laboratoires de diagnostic, hôpitaux et cliniques, et autres utilisateurs finaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Chimie clinique |

| Immunodiagnostic |

| Diagnostic moléculaire |

| Hématologie |

| Coagulation |

| Microbiologie |

| Autres types de tests |

| Instruments |

| Réactifs et kits |

| Logiciels et services |

| Dispositifs de diagnostic in vitro jetables |

| Équipement réutilisable |

| Maladies infectieuses |

| Diabète |

| Oncologie |

| Cardiologie |

| Troubles auto-immuns |

| Néphrologie |

| Autres applications |

| Laboratoires autonomes |

| Laboratoires hospitaliers |

| Environnements de point de soins |

| Utilisateurs de soins à domicile et auto-test |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de test | Chimie clinique | |

| Immunodiagnostic | ||

| Diagnostic moléculaire | ||

| Hématologie | ||

| Coagulation | ||

| Microbiologie | ||

| Autres types de tests | ||

| Par produit | Instruments | |

| Réactifs et kits | ||

| Logiciels et services | ||

| Par facilité d'utilisation | Dispositifs de diagnostic in vitro jetables | |

| Équipement réutilisable | ||

| Par application | Maladies infectieuses | |

| Diabète | ||

| Oncologie | ||

| Cardiologie | ||

| Troubles auto-immuns | ||

| Néphrologie | ||

| Autres applications | ||

| Par utilisateur final | Laboratoires autonomes | |

| Laboratoires hospitaliers | ||

| Environnements de point de soins | ||

| Utilisateurs de soins à domicile et auto-test | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du diagnostic in vitro ?

Le marché du diagnostic in vitro était évalué à 100,08 milliards USD en 2025 et devrait atteindre 131,55 milliards USD d'ici 2030.

Quel type de test croît le plus rapidement dans le marché du diagnostic in vitro ?

Le diagnostic moléculaire mène la croissance avec un TCAC de 6,59 %, alimenté par la PCR multiplex, le séquençage de nouvelle génération et l'adoption de médecine de précision.

Pourquoi les logiciels et services gagnent-ils en importance dans l'industrie du diagnostic in vitro ?

Les laboratoires investissent dans l'analytique IA et les outils de flux de travail cloud qui délivrent des gains de productivité jusqu'à 37 %, poussant le segment vers un TCAC de 9,35 %.

Comment les nouvelles réglementations FDA affecteront-elles le marché du diagnostic in vitro ?

La règle FDA sur les tests développés en laboratoire peut ajouter jusqu'à 3,56 milliards USD de coûts de conformité, défiant les petits innovateurs tout en améliorant potentiellement la qualité des tests et l'harmonisation des données.

Quelle région se développera le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait croître à 6,85 % annuellement, soutenue par l'expansion de l'infrastructure de santé, de plus grandes populations vieillissantes et la prévalence des maladies chroniques.

Quels mouvements stratégiques les grandes entreprises font-elles pour rester compétitives ?

Les leaders acquièrent des innovateurs de niche - comme Labcorp achetant les actifs oncologie de BioReference et bioMérieux achetant SpinChip - pour sécuriser les technologies de tests rapides et plateformes alimentées par IA qui différencient leurs portefeuilles.

Dernière mise à jour de la page le: