Taille et part du marché de l'insuline

Analyse du marché de l'insuline par Mordor Intelligence

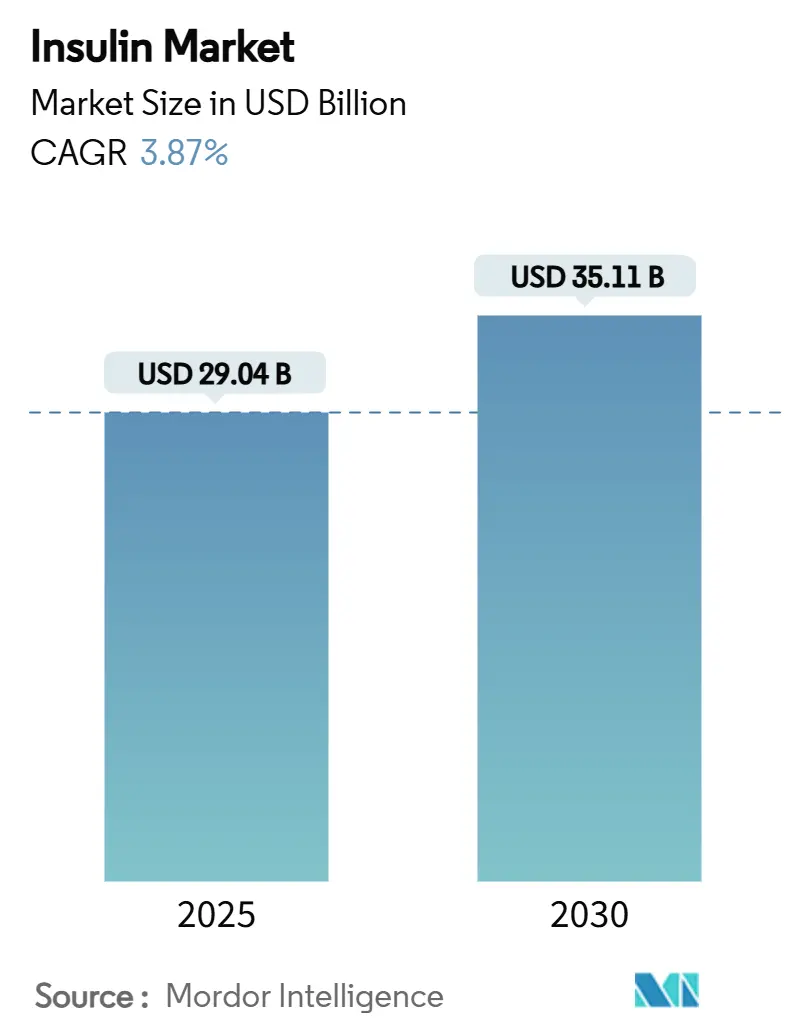

La taille du marché de l'insuline a atteint 29,04 milliards USD en 2025 et devrait progresser à 35,11 milliards USD d'ici 2030, reflétant un CAGR de 3,87 %. La demande est ancrée par la hausse constante de la prévalence du diabète, l'expansion de la couverture de remboursement et l'innovation continue dans les formulations à action prolongée et non invasives. Parallèlement, l'élargissement de l'accès aux biosimilaires tempère la croissance des prix, tandis que les systèmes d'administration de nouvelle génération élargissent les options pour les prescripteurs et les patients. La concurrence des thérapies à base d'incrétines soustrait la demande à la marge, mais les fabricants contre-balancent grâce aux produits basaux hebdomadaires, aux plateformes sensibles au glucose et aux expansions de capacité à grande échelle. Collectivement, ces forces pointent vers un marché de l'insuline mature mais résilient caractérisé par des gains de volume progressifs, un mix produits plus riche et un contenu technologique renforcé.

Principaux enseignements du rapport

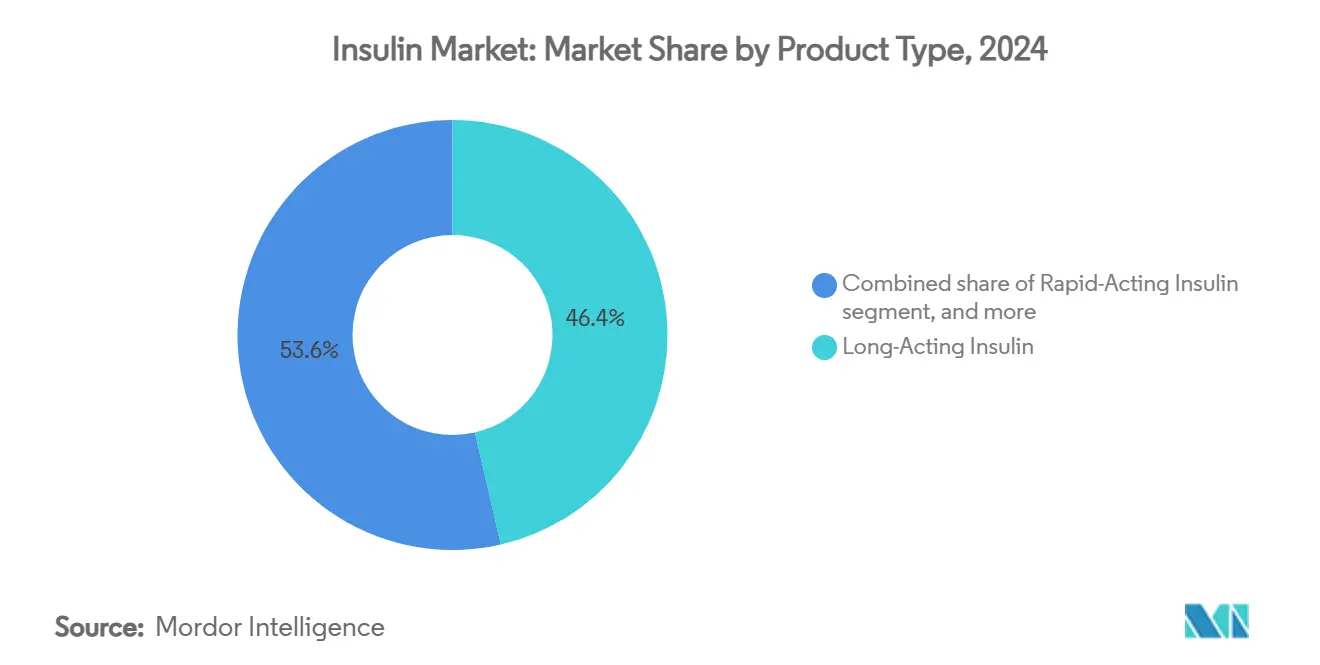

- Par type de produit, l'insuline à action prolongée était en tête avec 46,43 % de la part de marché de l'insuline en 2024 ; les formulations inhalables ultra-rapides devraient s'étendre à un CAGR de 5,43 % jusqu'en 2030.

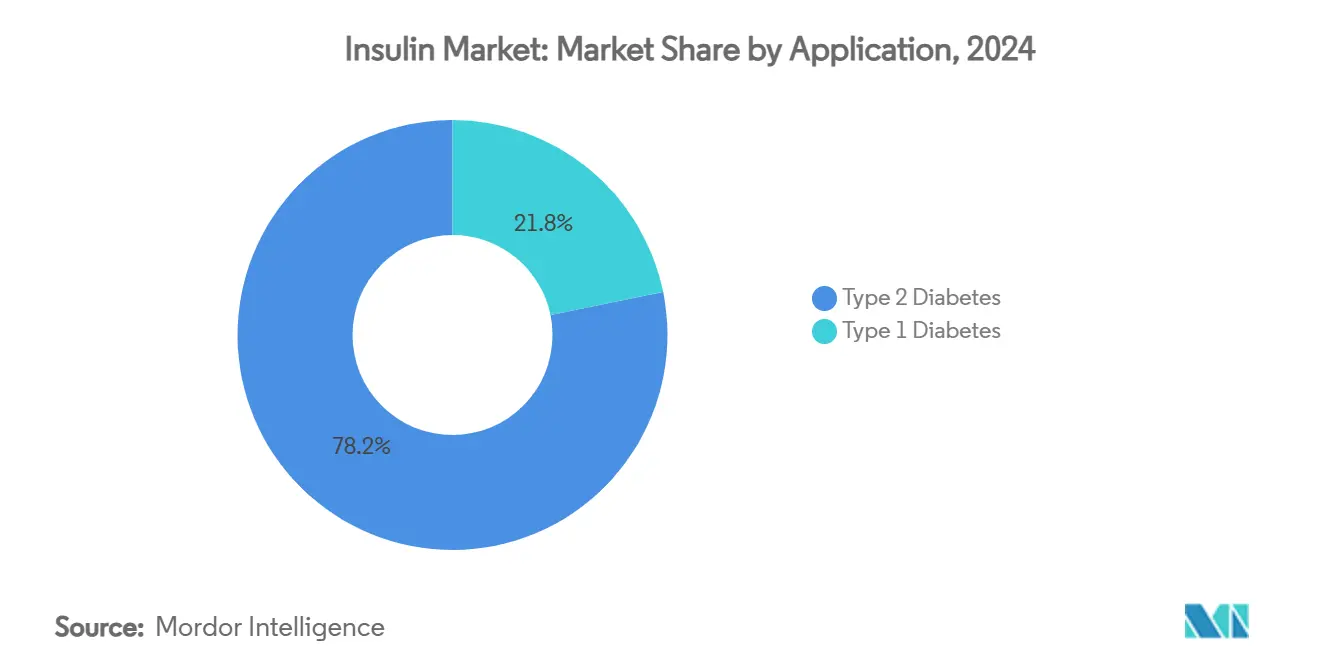

- Par application, le diabète de type 2 représentait 78,21 % de la taille du marché de l'insuline en 2024, tandis que le segment du diabète de type 1 progresse à un CAGR de 6,32 % jusqu'en 2030.

- Par dispositif d'administration, les systèmes de stylos ont capturé 65,32 % de la part de marché de l'insuline en 2024 ; les technologies à jet, patch et inhalateur devraient croître à un CAGR de 6,12 % jusqu'en 2030.

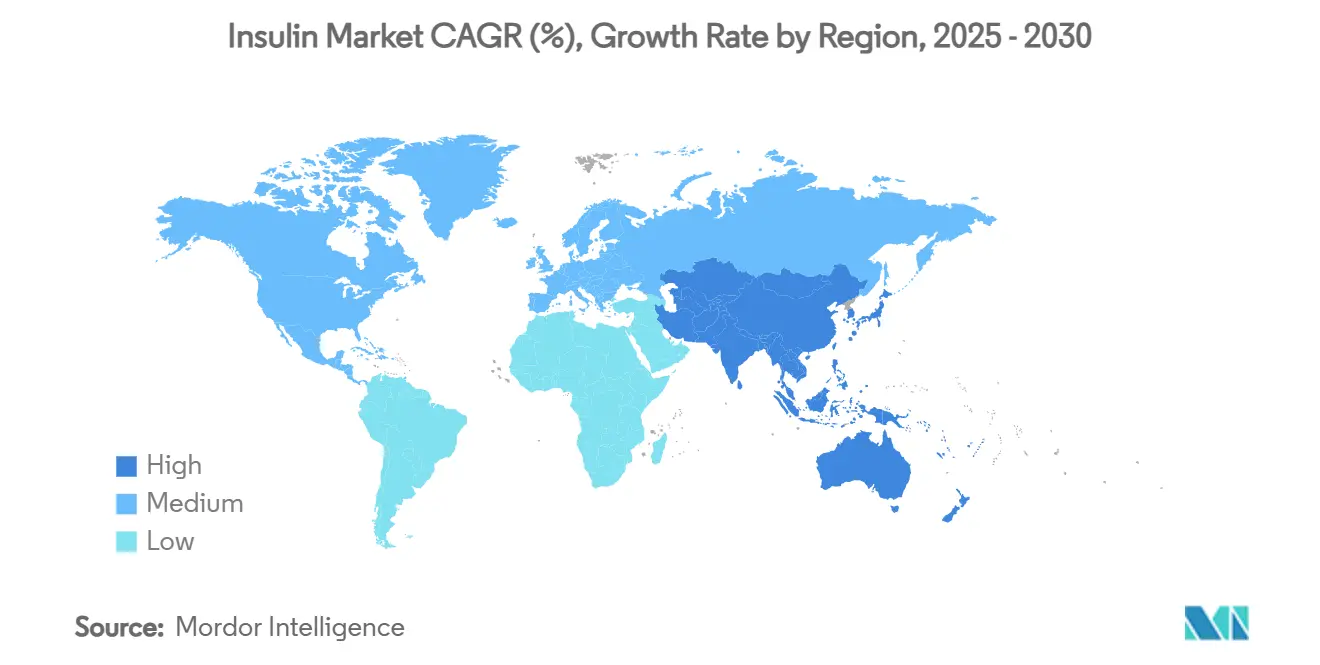

- Par géographie, l'Amérique du Nord détenait une part de revenus de 42,13 % en 2024, tandis que l'Asie-Pacifique devrait enregistrer le CAGR le plus rapide de 4,65 % entre 2025-2030.

Tendances et perspectives du marché mondial de l'insuline

Analyse d'impact des moteurs

| Moteur | % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante du diabète | +1.2% | Mondial ; plus fort en APAC et MEA | Long terme (≥ 4 ans) |

| Programmes gouvernementaux de sensibilisation croissants | +0.8% | Noyau APAC ; retombées vers l'Amérique latine et MEA | Moyen terme (2-4 ans) |

| Expansion de la couverture de remboursement | +0.6% | Amérique du Nord et UE ; extension graduelle aux marchés émergents | Moyen terme (2-4 ans) |

| Avancées technologiques dans l'administration d'insuline | +0.9% | Mondial ; adoption précoce en Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Adoption croissante de l'insuline biosimilaire | +0.5% | UE en tête ; expansion vers l'Amérique du Nord et APAC | Moyen terme (2-4 ans) |

| Demande émergente dans les centres urbains de niveau 2 | +0.4% | APAC et Amérique latine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du diabète

La prévalence mondiale du diabète devrait passer de 536,6 millions en 2021 à 783,2 millions d'ici 2045, une hausse de 46 % qui soutient la demande de base pour les thérapies à l'insuline[1]Centers for Disease Control and Prevention, ' National Diabetes Statistics Report 2023 ', cdc.gov. La Chine seule a signalé 233 millions de cas en 2023 avec une prévalence approchant 15,9 %, soulignant l'ampleur des besoins non satisfaits. L'urbanisation, le vieillissement et l'augmentation de l'IMC élargissent collectivement la population dépendante de l'insuline, en particulier dans les marchés émergents où la progression de la maladie imite de plus en plus celle des pays à revenu élevé. Un IMC élevé représente déjà plus de la moitié des années de vie ajustées sur l'incapacité liées au diabète de type 2, signalant une dépendance continue au contrôle pharmacologique du glucose. La transition clinique des antidiabétiques oraux vers les régimes basal-bolus assure la croissance du volume d'insuline même si des thérapies alternatives captent les patients en phase précoce.

Programmes gouvernementaux de sensibilisation croissants

Les campagnes nationales accélèrent le diagnostic et l'initiation thérapeutique. L'approvisionnement national basé sur les volumes de la Chine a centralisé les appels d'offres pour l'insuline, réduisant les prix tout en stimulant l'adoption des traitements dans les hôpitaux publics. Les initiatives d'adoption d'insuline biosimilaire de l'Inde démontrent de même comment les politiques peuvent combler les écarts d'accessibilité en favorisant les produits interchangeables avec une équivalence prouvée. La voie de pré-qualification de l'OMS élargit le pool d'options d'insuline assurées en qualité, donnant aux pays à revenu faible et intermédiaire un canal d'approvisionnement validé[2]OMS, ' Programme de préqualification des médicaments-Insuline ', who.int. De tels programmes créent des cercles vertueux : la détection précoce augmente les volumes de prescription, qui renforcent ensuite les économies d'échelle et l'érosion supplémentaire des prix, élargissant l'accès des patients.

Expansion de la couverture de remboursement

Les réformes d'accessibilité transforment l'utilisation de l'insuline. L'Inflation Reduction Act américain a plafonné les coûts directs Medicare de l'insuline à 35 USD par mois, un modèle que d'autres marchés évaluent pour adaptation. Dans 28 pays européens, la concurrence biosimilaire a entraîné des baisses de prix médians de l'insuline glargine de 21,6 % post-entrée, validant les stratégies de remboursement construites autour de l'équivalence thérapeutique et du levier de volume. Les modèles basés sur la valeur, comme l'analyse thaïlandaise montrant que les coûts d'hypoglycémie plus faibles compensent les prix unitaires glargine plus élevés, encouragent les passages aux formulations avancées lorsque le coût total des soins est favorable. L'expiration des brevets au Brésil et dans d'autres pays d'Amérique latine devrait débloquer des économies d'accès supplémentaires de 5-6 milliards USD d'ici 2028, créant de l'espace pour les améliorations thérapeutiques dans des budgets contraints.

Avancées technologiques dans l'administration d'insuline

L'innovation élève l'observance et les résultats. L'analogue sensible au glucose NNC2215 de Novo Nordisk a démontré une proportionnalité de dose aux niveaux de glucose en temps réel, visant à atténuer l'hypoglycémie sans algorithmes complexes. Les candidats basaux hebdomadaires, incluant l'insuline icodec et l'efsitora alfa, ont fourni un contrôle glycémique non inférieur aux régimes quotidiens tout en améliorant la commodité rapportée par les patients. Les plateformes de nano-porteurs oraux maintenant en développement préclinique protègent l'insuline de la dégradation gastrique, permettant une libération intestinale contrôlée avec des essais humains prévus pour 2025. Les micro-aiguilles et les pompes patch diversifient davantage les choix d'administration, alors que la pompe patch jetable 300 U d'Embecta progresse dans l'examen FDA, promettant un dosage de gros volume plus simple pour les patients de type 2.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Processus d'approbation réglementaire stricts | −0.7% | Mondial ; impact le plus élevé en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Politiques de contrôle des prix et appels d'offres concurrentiels | −0.9% | Mondial ; impact précoce en Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Vulnérabilités de la chaîne d'approvisionnement dans la logistique de chaîne du froid | −0.5% | Mondial ; plus aiguë dans les marchés émergents | Court terme (≤ 2 ans) |

| Changement thérapeutique vers les médicaments à base d'incrétines | −1.1% | Amérique du Nord et UE en tête ; propagation mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Processus d'approbation réglementaire stricts

Les voies d'approbation complexes et coûteuses retardent l'entrée sur le marché pour les insulines nouvelles et biosimilaires. La lettre de réponse complète 2024 de la FDA américaine sur l'insuline icodec a souligné les lacunes de validation de fabrication qui peuvent retarder même les actifs en phase tardive. Les développeurs de biosimilaires doivent encore entreprendre des programmes cliniques comparatifs étendus coûtant plus de 100 millions USD par molécule, un obstacle disproportionné pour les petites entreprises. La pré-qualification globale de l'OMS exige des données de bioéquivalence supplémentaires à travers diverses populations, étirant davantage les calendriers. En conséquence, le pouvoir de marché reste concentré parmi les titulaires capables de naviguer les exigences de qualité multi-juridictionnelles, limitant la concurrence des prix et le choix des patients à court terme.

Changement thérapeutique vers les médicaments à base d'incrétines

Les agonistes des récepteurs GLP-1 et leurs successeurs double-agonistes offrent des bénéfices convaincants de perte de poids et cardiométaboliques, incitant de nombreux cliniciens à reporter ou contourner l'initiation d'insuline pour les patients de type 2. En 2025, les ventes combinées de GLP-1 par Novo Nordisk et Eli Lilly ont dépassé 15 milliards USD, témoignant d'une adoption rapide dans les indications diabète et obésité. Comme ces agents améliorent le contrôle glycémique parallèlement à la réduction du poids corporel, ils réduisent la progression vers la thérapie d'insuline basale, créant un effet de substitution qui adoucit la croissance traditionnelle du volume d'insuline. Les fabricants d'insuline répondent en poursuivant des régimes de combinaison et en investissant dans des systèmes d'administration avancés, mais le changement fondamental de proposition de valeur vers la gestion du poids reste un obstacle.

Analyse des segments

Par type de produit : force à action prolongée rencontre l'innovation de formulation

Les analogues à action prolongée détenaient 46,43 % de la part de marché de l'insuline en 2024, servant d'épine dorsale de la thérapie basale à travers les types de diabète. La pénétration continue des options une fois par semaine promet de renforcer l'attrait de commodité patient de la catégorie. Les segments à action rapide et prémélange font face à une concurrence de prix modeste des premiers biosimilaires approuvés FDA Merilog et Kirsty, élargissant l'accès pour les 8,4 millions d'utilisateurs d'insuline américains. Pendant ce temps, les formulations inhalables ultra-rapides devraient mener la croissance à un CAGR de 5,43 % jusqu'en 2030, poussées par la préférence utilisateur pour le dosage sans aiguille. Les programmes de pipeline explorant la chimie de double-protraction pourraient éventuellement réduire la fréquence d'injection à des intervalles mensuels, améliorant l'observance et positionnant les produits basaux pour une pertinence soutenue malgré les pressions concurrentielles.

En tandem, la recherche sensible au glucose progresse vers l'insuline ' intelligente ' qui module la bioactivité en temps réel, détenant le potentiel d'éliminer pratiquement les événements d'hypoglycémie. L'activité biosimilaire reste plus intense en Europe, où les systèmes d'appel d'offres rationalisés récompensent les fournisseurs qui augmentent l'efficacité de fabrication. Une telle concurrence, couplée aux améliorations de dispositifs, déplace régulièrement la création de valeur de la différenciation moléculaire vers les écosystèmes combinés formulation-dispositif.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : domination de type 2 avec élan de type 1

Le diabète de type 2 a contribué à 78,21 % de la taille du marché de l'insuline en 2024 grâce à son vaste pool de patients et au besoin éventuel de soutien basal à mesure que la sévérité de la maladie s'intensifie. Néanmoins, la cohorte de type 1 progresse plus rapidement à un CAGR de 6,32 %, propulsée par un diagnostic plus précoce, une dépendance obligatoire à l'insuline et une adoption croissante des plateformes d'administration automatisées. Les soins du diabète gestationnel s'étendent également alors que les directives favorisent l'utilisation proactive de l'insuline pour limiter le risque fœtal, posant les bases d'une demande de gestion post-partum plus large.

Les thérapies GLP-1 éloignent certains patients de type 2 de l'initiation basale, mais beaucoup nécessitent encore une couverture prandiale ou des régimes co-formulés une fois que les objectifs glycémiques plafonnent. Les fabricants adaptent les portefeuilles en conséquence, positionnant les analogues hebdomadaires et les stylos intelligents pour l'observance de type 2, tout en intégrant les systèmes de pompe en boucle fermée pour l'optimisation de type 1. Les autorités réglementaires reflètent ces distinctions, avec les mises à jour de guidance européennes 2024 décrivant des seuils de preuves divergents pour les agents ultra-long-acting versus ultra-rapides pour refléter les objectifs cliniques différents à travers les groupes de patients.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par dispositif d'administration : leadership des stylos face à l'essor des patchs et pompes intelligentes

Les injecteurs stylos ont conservé 65,32 % de la part de marché de l'insuline en 2024 sur la force de la précision de dose et de la familiarité utilisateur. Les ajouts numériques comme l'application InPen de Medtronic, maintenant liée aux données de glucose en temps réel, améliorent l'utilisabilité de la catégorie. Les injecteurs à jet et patch devraient augmenter à un CAGR de 6,12 %, offrant des alternatives sans douleur et sans tube qui résonnent particulièrement avec les segments pédiatriques et de type 2 gérant des comorbidités multiples. Les formats inhalés restent de niche mais attirent l'intérêt de l'ère diagnostique alors que la science d'absorption pulmonaire mûrit.

Les écosystèmes d'administration automatisée d'insuline (AID) représentent la prochaine frontière concurrentielle. L'Omnipod 5 marqué CE d'Insulet s'associant aux capteurs Abbott Libre souligne comment la connectivité ouverte stimule l'adhésion de plateforme. Les réseaux de micro-aiguilles en investigation pourraient étendre davantage l'administration sans douleur, tandis que l'utilisation flacon-et-seringue décline dans les contextes à revenu élevé et intermédiaire alors que les programmes de formation normalisent la compétence stylo. Les cadres réglementaires récompensent de plus en plus les dispositifs qui documentent les réductions d'erreurs de dosage et d'hypoglycémie, incitant l'investissement dans les interfaces logicielles et capteurs intégrées.

Analyse géographique

L'Amérique du Nord a maintenu une part de 42,13 % des revenus mondiaux en 2024, bénéficiant d'une couverture d'assurance robuste et d'une adoption précoce d'analogues premium. Le plafond de copaiement Medicare de 35 USD, cependant, rétrécit la latitude de prix des fabricants, contraignant les efficacités opérationnelles et les propositions de valeur différenciées. Les expansions de capacité américaines-l'usine de Caroline du Nord de 4,1 milliards USD de Novo Nordisk et le complexe de l'Indiana de 9 milliards USD d'Eli Lilly-soulignent la confiance à long terme malgré la concurrence biosimilaire et GLP-1 plus proche. Le Canada, pendant ce temps, élimine progressivement les produits d'origine animale en faveur d'analogues modernes, soulignant le pivot de l'Amérique du Nord vers un approvisionnement recombinant haute pureté.

L'Europe reste un marché mature mais dynamique où la pénétration biosimilaire et l'achat basé sur la valeur favorisent des trajectoires de prix disciplinées. Après l'entrée biosimilaire, les prix moyens d'insuline glargine ont baissé de plus de 20 % dans 28 pays, illustrant le levier de négociation des payeurs. Les approbations basales hebdomadaires comme Awiqli (icodec) et les marquages CE étendus pour les systèmes AID positionnent la région comme terrain d'épreuve précoce pour les thérapies de nouvelle génération. Pourtant, les hoquets de chaîne d'approvisionnement-pénuries Fiasp PumpCart en 2025-exposent les vulnérabilités dans les formats de cartouche spécialisés et soulignent le besoin de nœuds de fabrication diversifiés[3]Agence européenne des médicaments, ' Awiqli (insuline icodec) EPAR ', ema.europa.eu. La rationalisation réglementaire prospective pour les biosimilaires pourrait raccourcir les cycles de développement et augmenter l'intensité concurrentielle post-2026.

L'Asie-Pacifique est la géographie à croissance la plus rapide avec un CAGR de 4,65 % jusqu'en 2030, propulsée par l'incidence croissante du diabète, les changements de mode de vie urbain et les gains d'accessibilité guidés par les politiques. L'approvisionnement basé sur les volumes de la Chine a réduit les prix d'insuline jusqu'à 48 % dans les appels d'offres nationaux, élargissant l'accès à des millions de nouveaux utilisateurs. L'Inde exploite la capacité biosimilaire domestique pour couvrir les districts ruraux précédemment mal desservis par les produits analogues. Les firmes multinationales associent les alliances de remplissage-finition locales aux constructions greenfield, comme en témoignent le complexe de Beijing de Sanofi et l'expansion de Tianjin de Novo Nordisk, pour ancrer l'approvisionnement près des clusters de croissance. Les lacunes d'infrastructure de chaîne du froid et la disparité de remboursement régionale restent des défis, mais elles créent aussi des ouvertures pour les spécialistes logistiques et les plateformes de télésanté.

Paysage concurrentiel

Le marché de l'insuline est un oligopole : Novo Nordisk, Eli Lilly et Sanofi fournissent collectivement près de 90 % du volume mondial. Novo Nordisk exploite la capacité amont intégrée et un large pipeline injectable-à-oral pour détenir 33,7 % de part de franchise diabète tout en pivotant agressivement dans les domaines GLP-1. Eli Lilly complète les dépenses de fabrication profondes-18 milliards USD depuis 2024-avec des produits biologiques diversifiés dans l'obésité et l'Alzheimer, réduisant la dépendance aux revenus d'analogues basaux. L'expansion d'usine de Francfort de 1,3 milliard € de Sanofi signale un engagement continu envers la demande d'insuline basale, même si son pipeline se concentre sur les actifs auto-immuns et oncologiques.

Les développeurs de biosimilaires comme Biocon augmentent la production sous pré-qualification OMS, utilisant les positions de coût pour remporter les appels d'offres publics à travers l'Asie et l'Amérique latine. L'approbation générique liraglutide 2024 d'Hikma laisse présager des ambitions d'entrée plus larges dans les thérapies endocriniennes combinées. Les innovateurs de dispositifs remodèlent également la concurrence : la stratégie CGM d'innovation ouverte d'Abbott couvre maintenant les partenaires AID Medtronic et Tandem, établissant un modèle d'écosystème qui encourage l'intégration multilatérale. L'achat de PI d'Insulet à Bigfoot Biomedical consolide la couverture brevetée dans les pompes sans tube, fortifiant les défenses contre les rivaux émergents. Globalement, le succès dépend de l'association de l'innovation moléculaire avec l'administration connectée-un impératif poussant les titulaires et entrants vers les modèles de soins logiciel-activés.

Leaders de l'industrie de l'insuline

Novo Nordisk A/S

Eli Lilly and Company

Pfizer Inc.

Sanofi

Biocon Biologics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Santé Canada a approuvé Kirsty (insuline aspart-xjhz), le premier biosimilaire interchangeable à NovoLog, élargissant les options abordables pour les patients dépendants de l'insuline.

- Juin 2025 : Tandem Diabetes Care s'est associé à Abbott pour lier les systèmes AID avec de futurs capteurs glucose-cétone pour la détection précoce d'acidocétose.

- Mai 2025 : Le Brésil a lancé le tirzepatide (Mounjaro) dans les pharmacies de détail suite à l'autorisation Anvisa comme concurrent d'Ozempic.

- Avril 2025 : Medtronic a soumis l'intégration MiniMed 780G avec Abbott CGM pour révision FDA, visant à élargir la portée de l'écosystème Smart MDI.

- Avril 2025 : Eli Lilly a acquis l'usine Wisconsin de Nexus Pharmaceuticals pour augmenter la production injectable pour les pipelines diabète et obésité.

Portée du rapport sur le marché mondial de l'insuline

Selon la portée du rapport, l'insuline est définie comme une hormone qui régule le taux de sucre sanguin du corps. Elle traite les maladies chroniques comme le diabète de type 1 et de type 2.

Le marché de l'insuline est segmenté par type de produit, application, dispositif d'administration et géographie. Par type de produit, le marché est segmenté en insuline à action rapide, insuline combinée, insuline à action prolongée et autres types de produits. Par application, le marché est segmenté par diabète de type 1 et diabète de type 2. Par dispositif d'administration, le marché est segmenté en stylos, pompes à perfusion, seringues et autres dispositifs d'administration. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Le rapport couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondiales. Le rapport offre la valeur (USD) pour tous les segments ci-dessus.

| Insuline à action rapide | Insuline lispro |

| Insuline aspart | |

| Insuline glulisine | |

| Insuline technosphère | |

| Insuline à action prolongée | Insuline detemir |

| Insuline glargine (originateur) | |

| Insuline glargine-Yfgn (biosimilaire) | |

| Insuline degludec | |

| Insuline combinaison / prémélange | NPH/Régulière |

| Protamine/Lispro | |

| Protamine/Aspart | |

| Insuline biosimilaire (transversale) | |

| Autres types de produits |

| Diabète de type 1 |

| Diabète de type 2 |

| Stylos |

| Réservoirs de pompe |

| Flacons et seringues |

| Jet / Patch / Inhalateurs |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Insuline à action rapide | Insuline lispro |

| Insuline aspart | ||

| Insuline glulisine | ||

| Insuline technosphère | ||

| Insuline à action prolongée | Insuline detemir | |

| Insuline glargine (originateur) | ||

| Insuline glargine-Yfgn (biosimilaire) | ||

| Insuline degludec | ||

| Insuline combinaison / prémélange | NPH/Régulière | |

| Protamine/Lispro | ||

| Protamine/Aspart | ||

| Insuline biosimilaire (transversale) | ||

| Autres types de produits | ||

| Par application | Diabète de type 1 | |

| Diabète de type 2 | ||

| Par dispositif d'administration | Stylos | |

| Réservoirs de pompe | ||

| Flacons et seringues | ||

| Jet / Patch / Inhalateurs | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés traitées dans le rapport

Quelle est la taille du marché de l'insuline en 2025 et à quelle vitesse croît-il ?

La taille du marché de l'insuline est de 29,04 milliards USD en 2025 et il s'étend à un CAGR de 3,87 % jusqu'en 2030.

Quel segment de produit détient la plus grande part de revenus aujourd'hui ?

Les analogues à action prolongée mènent avec 46,43 % de la part de marché de l'insuline en 2024 grâce à leur rôle central dans la thérapie basale.

Quelle géographie montre la croissance de demande la plus rapide ?

L'Asie-Pacifique devrait afficher un CAGR de 4,65 % entre 2025-2030, le rythme le plus rapide parmi toutes les régions.

Comment les biosimilaires affectent-ils les prix de l'insuline ?

En Europe, les prix médians d'insuline glargine ont chuté de 21,6 % après l'entrée biosimilaire, démontrant une concurrence de prix notable.

Quelles technologies d'administration sont susceptibles de gagner en popularité d'ici 2030 ?

Les dispositifs à jet, patch et inhalateur devraient croître à un CAGR de 6,12 % alors que les patients recherchent des solutions non invasives et connectées.

Les options d'insuline hebdomadaires offrent-elles un contrôle comparable aux formulations quotidiennes ?

Les essais cliniques montrent que les candidats comme l'insuline icodec et l'efsitora alfa atteignent des résultats glycémiques non inférieurs avec moins d'injections, améliorant l'observance.

Dernière mise à jour de la page le: