Tamaño y Participación del Mercado de Fibras Alimentarias

Análisis del Mercado de Fibras Alimentarias por Mordor Intelligence

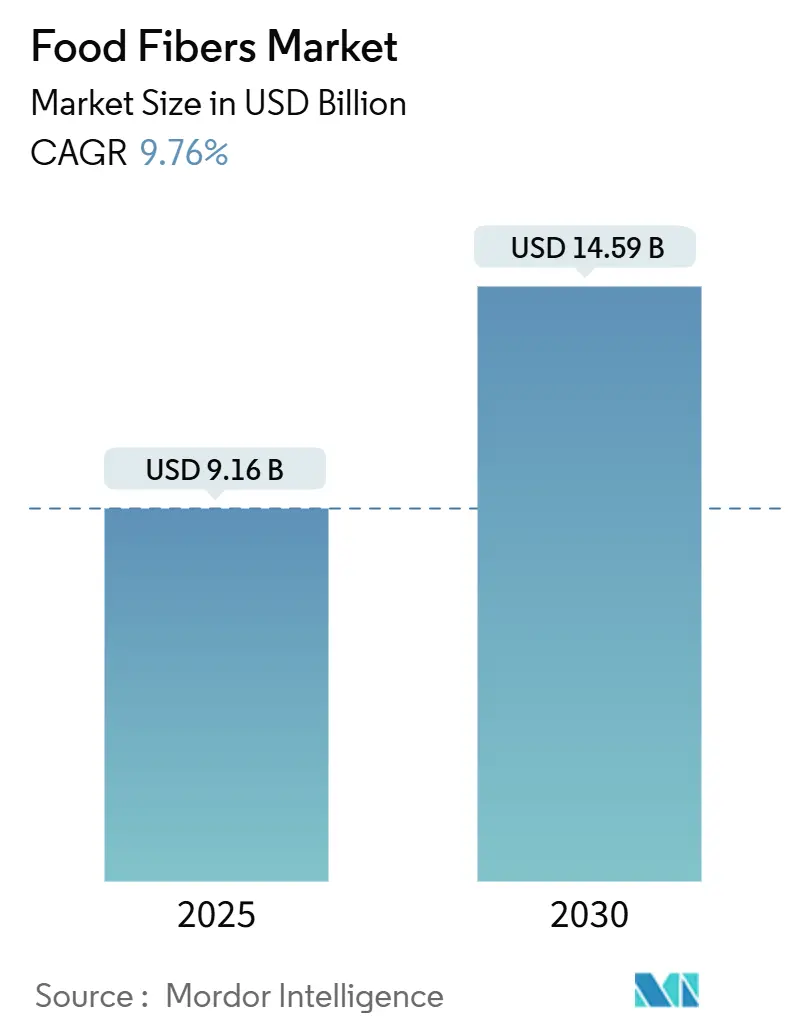

El mercado de fibras alimentarias, valorado en 9,16 mil millones de USD en 2025, se espera que alcance los 14,59 mil millones de USD en 2030, creciendo a una TCAC del 9,76% durante el período de pronóstico. La expansión del mercado está impulsada principalmente por marcos regulatorios en evolución, avances tecnológicos continuos en el procesamiento de fibra, y el creciente énfasis del consumidor en la salud digestiva y el bienestar. La inclusión estratégica de la FDA de ocho carbohidratos no digeribles adicionales, incluyendo inulina y maltodextrina resistente, en su definición de fibra dietética ha creado oportunidades sustanciales de mercado para fabricantes y proveedores. Además, la Guía Integral de Desarrollo de Alimentos y Nutrición de China (2025-2030), que establece una ingesta diaria recomendada de fibra de 25-30 gramos, demuestra un compromiso gubernamental significativo para mejorar la salud de la población mientras estimula simultáneamente la demanda del mercado Fuente: Comisión Nacional de Salud de la República Popular China, La Guía Tiene como Objetivo Promover la Nutrición Equilibrada,"en.nhc.gov.cn">[1].

Puntos Clave del Informe

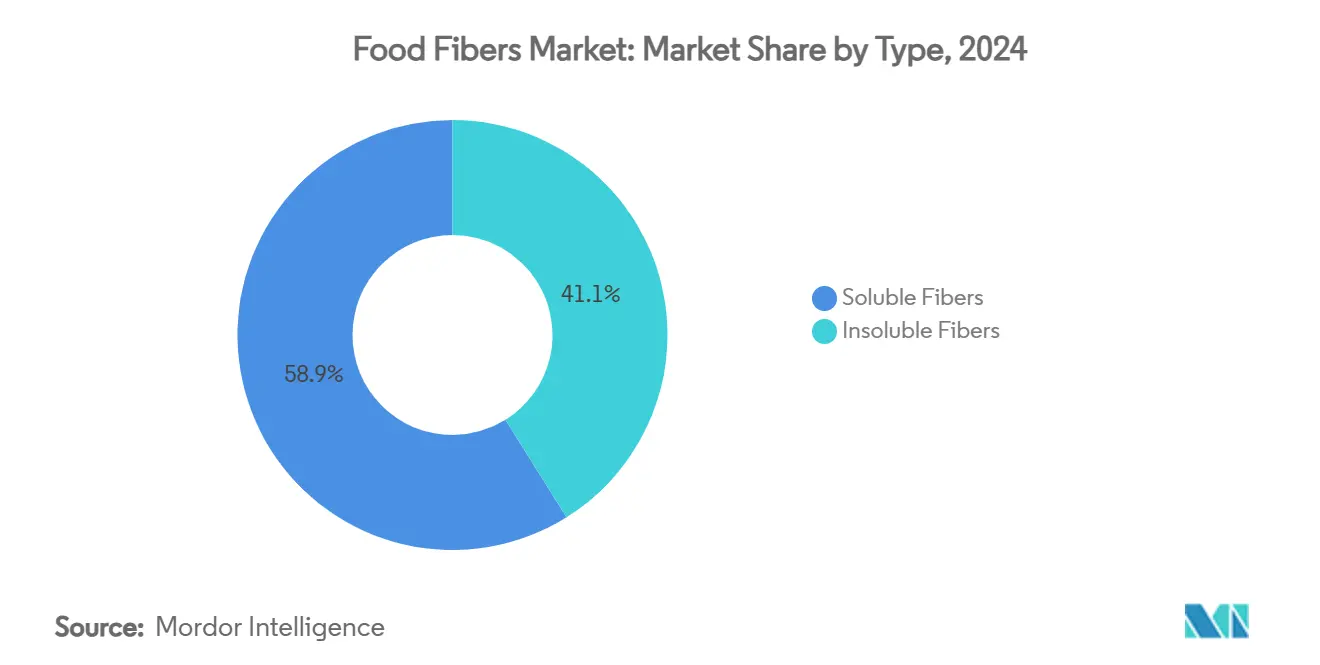

- Por tipo, las fibras solubles lideraron con una participación de ingresos del 58,95% en 2024, mientras que se proyecta que las fibras insolubles registren una TCAC del 11,36% hasta 2030.

- Por fuente, cereales y granos mantuvieron el 48,15% de la participación del mercado de fibras alimentarias en 2024, mientras que se espera que nueces y semillas avancen a una TCAC del 11,80% hasta 2030.

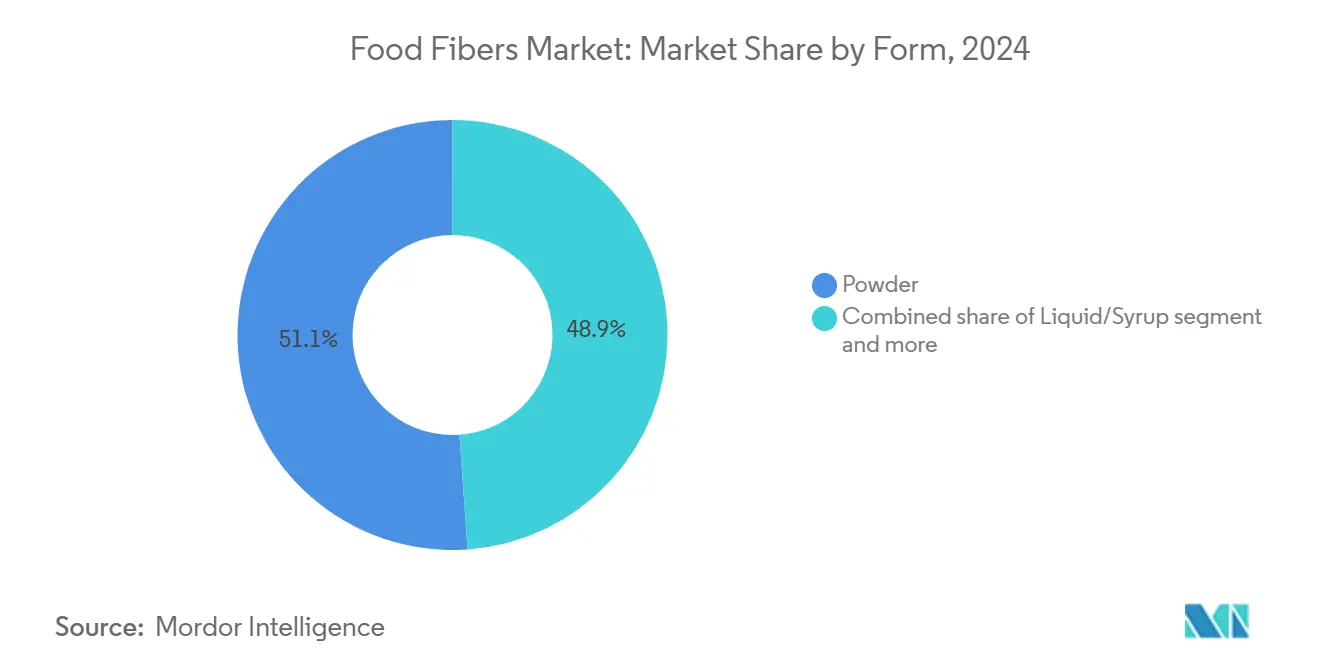

- Por forma, los polvos dominaron el 51,12% del tamaño del mercado de fibras alimentarias en 2024, sin embargo, se prevé que los formatos líquidos/jarabe crezcan a una TCAC del 12,05% entre 2025 y 2030.

- Por aplicación, alimentos y bebidas representaron el 47,37% de la participación del tamaño del mercado de fibras alimentarias en 2024; los suplementos dietéticos exhiben la expansión más rápida con una TCAC del 12,64% hasta 2030.

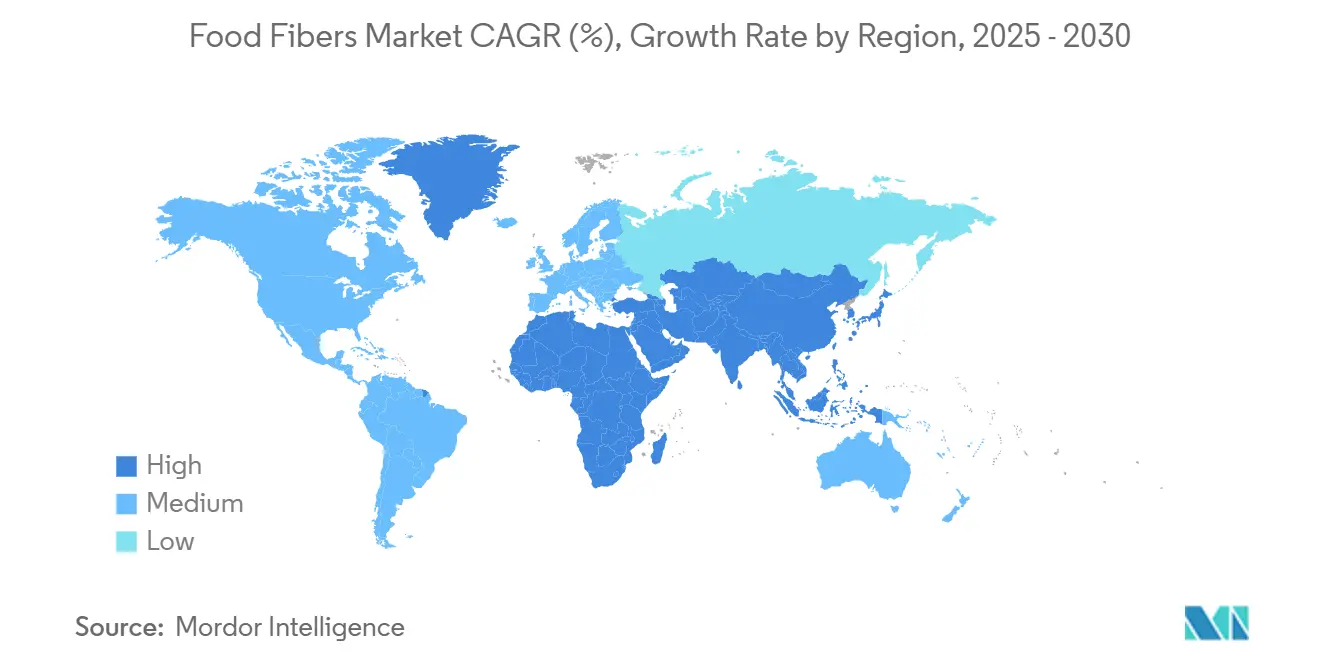

- Por geografía, América del Norte capturó el 41,24% de la participación del mercado de fibras alimentarias en 2024, mientras que se proyecta que Asia-Pacífico crezca a una TCAC del 10,79% hasta 2030.

Tendencias e Insights del Mercado Global de Fibras Alimentarias

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente prevalencia de trastornos digestivos y obesidad | +2.1% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Creciente demanda de alimentos funcionales y fortificados | +1.8% | Global, liderado por Asia-Pacífico y América del Norte | Largo plazo (≥ 4 años) |

| Creciente demanda de alimentos ricos en fibra y fibras prebióticas | +1.6% | Global, con adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Avances en tecnologías de extracción de fibra | +1.4% | Global, con centros tecnológicos en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Creciente demanda de ingredientes alimentarios naturales y de etiqueta limpia | +1.9% | Global, más fuerte en América del Norte y Europa | Mediano plazo (2-4 años) |

| Campañas gubernamentales de salud favorables | +1.2% | Asia-Pacífico, América del Norte, mercados europeos selectos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Trastornos Digestivos y Obesidad

La creciente prevalencia de trastornos digestivos y obesidad está transformando las estrategias de formulación de alimentos en la industria. Los estudios globales muestran que la deficiencia de fibra dietética contribuye significativamente a la carga de enfermedades, con la baja ingesta de fibra llevando a muertes sustanciales por cardiopatía isquémica y años de vida ajustados por discapacidad. En China, un número considerable de muertes por accidente cerebrovascular se asociaron con el consumo insuficiente de fibra, demostrando la necesidad de intervenciones dietéticas. El impacto económico se extiende más allá de los costos de atención médica, ya que los empleadores reconocen que apoyar la salud digestiva a través de programas de nutrición en el lugar de trabajo mejora la productividad. Esto ha aumentado la demanda B2B de productos enriquecidos con fibra en servicios de catering corporativo e institucional, expandiéndose más allá de los canales de venta tradicionales.

Creciente Demanda de Alimentos Funcionales y Fortificados

El creciente conocimiento del consumidor sobre nutrición está aumentando la demanda de alimentos que ofrecen beneficios específicos para la salud más allá de la nutrición básica. El mercado global de alimentos funcionales continúa expandiéndose mientras los consumidores buscan productos que combinen sabor con ventajas para la salud. Esta tendencia es evidente en el desarrollo de productos que incorpora fibra, proteína y compuestos bioactivos para satisfacer tanto los requisitos de sabor como de bienestar. El reconocimiento de la FDA de fibras dietéticas adicionales ha permitido a los fabricantes desarrollar formulaciones de productos más diversas con declaraciones de salud aprobadas. Las empresas están creando productos innovadores entre categorías, incluyendo snacks enriquecidos con fibra que sirven como reemplazos de comidas, barras de bienestar con perfiles nutricionales mejorados, y bebidas que contienen niveles terapéuticos de fibras prebióticas. Esta evolución en el desarrollo de productos refleja el cambio más amplio hacia la nutrición funcional, donde los consumidores priorizan cada vez más alimentos que entreguen beneficios específicos para la salud mientras mantienen perfiles de sabor atractivos.

Creciente Demanda de Alimentos Ricos en Fibra y Fibras Prebióticas

El eje intestino-cerebro y el microbioma ha transformado las fibras prebióticas de suplementos especializados a ingredientes funcionales ampliamente adoptados. La evidencia muestra que fibras específicas, incluyendo almidón resistente e inulina, pueden promover el crecimiento de bacterias intestinales beneficiosas, resultando en mejores resultados metabólicos en poblaciones específicas. El mercado se está desplazando hacia la nutrición personalizada, ya que los hallazgos indican que los beneficios de la fibra varían entre individuos según la composición de su microbioma intestinal. Esta variación impulsa la demanda de carteras diversas de fibra en lugar de productos de un solo ingrediente, ya que los fabricantes buscan abordar diferentes respuestas de consumidores. Las empresas están desarrollando mezclas sofisticadas de múltiples fibras y sistemas de entrega avanzados para asegurar la efectividad del producto en segmentos amplios de consumidores, mientras exploran continuamente técnicas innovadoras de formulación para mejorar la biodisponibilidad y los beneficios funcionales.

Avances en Tecnologías de Extracción de Fibra

La innovación tecnológica en extracción de fibra está desbloqueando nuevas fuentes de materia prima mientras mejora la eficiencia del rendimiento y las propiedades funcionales. La tecnología de explosión de vapor ha demostrado la capacidad de aumentar el contenido de fibra dietética soluble en salvado de trigo del 9,82% al 16,72%, mientras mantiene la integridad nutricional según literatura en PubMed Central. Los métodos de procesamiento enzimático, incluyendo el descubrimiento de la enzima CelOCE en Brasil, están revolucionando la eficiencia de conversión de celulosa y potencialmente transformando los desechos agrícolas en ingredientes de fibra de alto valor [2]Fuente: Phys.org, "Investigadores Brasileños Identifican la Enzima CelOCE," phys.org. Estos avances son particularmente significativos para abordar las limitaciones de la cadena de suministro, ya que permiten la utilización de subproductos agrícolas previamente subvalorados. La tecnología también está mejorando las propiedades funcionales de las fibras extraídas, con métodos de extracción con agua subcrítica produciendo fibras con actividad antioxidante mejorada y estabilidad térmica mejorada en comparación con métodos de procesamiento convencionales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de producción asociados con la extracción y procesamiento de fibra | -1.4% | Global, con mayor impacto en mercados emergentes | Corto plazo (≤ 2 años) |

| Volatilidad de precios de materias primas | -1.2% | Global, afectando particularmente las fibras basadas en cereales | Corto plazo (≤ 2 años) |

| Disponibilidad de alternativas | -0.8% | Mercados desarrollados con ecosistemas de ingredientes establecidos | Mediano plazo (2-4 años) |

| Desafíos sensoriales y de textura en la reformulación | -1.1% | Global, con impacto variable por categoría de aplicación | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Producción Asociados con la Extracción y Procesamiento de Fibra

Los altos requisitos de capital para tecnologías avanzadas de extracción de fibra crean barreras para la entrada al mercado y limitan la escalabilidad de producción. Los métodos de procesamiento enzimático entregan mejor rendimiento y calidad pero requieren inversiones significativas en equipos especializados y optimización de procesos. Diferentes tipos de fibra necesitan métodos de extracción distintos, lo que previene las economías de escala comunes en la producción de ingredientes de commodities. Los pequeños fabricantes luchan por justificar inversiones en equipos de extracción avanzados, lo que puede reducir la innovación y la competencia del mercado. Los altos costos influyen en las estrategias de precios, ya que los fabricantes deben equilibrar la recuperación de inversión a través de precios premium contra la sensibilidad de precios del consumidor, especialmente en mercados emergentes donde el ingreso disponible limitado afecta las decisiones de compra.

Volatilidad de Precios de Materias Primas

Las fluctuaciones de precios de commodities agrícolas crean presión significativa en márgenes y desafíos de planificación para fabricantes de fibra. El análisis histórico revela que los precios del trigo pueden experimentar una volatilidad del 40-62% debido a choques de suministro por condiciones climáticas adversas, impactando directamente la estructura de costos de la producción de fibra basada en cereales [3]Fuente: Servicio de Investigación Económica del USDA, "Tablas de Perspectivas del Trigo," ers.usda.gov. La situación se ve exacerbada por los impactos del cambio climático en los rendimientos de cultivos y la concentración de producción en regiones geográficas específicas vulnerables a disrupciones climáticas. Las disrupciones de la cadena de suministro, incluyendo aquellas experimentadas durante el conflicto Ucrania-Rusia, demuestran cómo los eventos geopolíticos pueden alterar rápidamente la disponibilidad y precios de materias primas. Los fabricantes están respondiendo diversificando sus estrategias de abastecimiento e invirtiendo en materias primas alternativas, pero estas adaptaciones requieren tiempo e inversión de capital que puede no compensar inmediatamente los impactos de la volatilidad de precios.

Análisis por Segmento

Por Tipo: Las Fibras Solubles Impulsan Aplicaciones Premium

Las fibras solubles mantienen una participación de mercado dominante del 58,95% en 2024, impulsadas por sus propiedades funcionales y marco regulatorio establecido para declaraciones de salud. La aprobación de la FDA de declaraciones de salud para fibras solubles específicas, incluyendo beta-glucano y psilio en la reducción del colesterol, proporciona a los fabricantes vías regulatorias definidas. La capacidad de retención de agua y propiedades gelificantes de estas fibras las hace efectivas en aplicaciones de modificación de textura. Dentro de la categoría soluble, inulina y polidextrosa mantienen posiciones fuertes debido a sus funciones prebióticas y estado de etiqueta limpia, con inulina experimentando una demanda aumentada del creciente interés del consumidor en la salud intestinal.

El segmento de fibra insoluble proyecta la tasa de crecimiento más alta con una TCAC del 11,36% hasta 2030. Este crecimiento deriva de su costo-efectividad y aplicaciones en expansión en empaques sostenibles y materiales compuestos. La adopción de celulosa y almidón resistente aumenta mientras los fabricantes trabajan para resolver desafíos de textura mientras mantienen el valor nutricional. El mercado muestra patrones de crecimiento distintos entre segmentos, con fibras solubles alcanzando la madurez mientras las fibras insolubles demuestran potencial significativo en nuevas aplicaciones, apoyadas por tecnologías de extracción mejoradas que mejoran la funcionalidad y reducen los costos de producción.

Por Fuente: Los Cereales Dominan Mientras las Nueces y Semillas Surgen

Los cereales y granos dominaron el mercado de fibras alimentarias con una participación del 48,15% en 2024, principalmente debido a su infraestructura de molienda bien establecida y redes de cadena de suministro eficientes. La amplia disponibilidad de co-productos de trigo, avena y maíz ha hecho estas fuentes particularmente atractivas para la extracción de fibra. El beta-glucano derivado de avena ha ganado tracción significativa al cumplir con estándares estrictos de viscosidad para declaraciones de salud cardíaca, mientras que las fibras de cáscara de maíz han encontrado éxito en la producción de tortillas enriquecidas con fibra, especialmente en mercados hispanos. La capacidad de adquirir estos materiales a escala de commodity los ha hecho ideales para grandes fabricantes de CPG que buscan volúmenes de producción consistentes, apoyados además por extensa documentación de investigación en salud humana que acelera las aprobaciones regulatorias en varias jurisdicciones.

El segmento de nueces y semillas ha emergido como la categoría más dinámica en el mercado de fibras alimentarias, proyectando una TCAC del 11,80% hasta 2030. Este crecimiento se atribuye en gran medida al aumento de la demanda del consumidor por abastecimiento transparente de ingredientes y opciones de alimentos densos en nutrientes. Las cáscaras de chía y linaza se han vuelto particularmente valiosas en este segmento, ofreciendo una combinación única de ácido alfa-linolénico y fibra dietética. Esta funcionalidad dual permite a los fabricantes desarrollar productos con beneficios tanto de omega-3 como de salud intestinal, satisfaciendo la creciente preferencia del consumidor por ingredientes alimentarios multifuncionales que entregan beneficios nutricionales integrales.

Por Forma: El Polvo Lidera Mientras las Formulaciones Líquidas se Aceleran

En 2024, el segmento de polvo comanda una participación de mercado dominante del 51,12%, debido a sus procesos de fabricación establecidos, vida útil extendida, y versatilidad en varias aplicaciones. Los fabricantes pueden incorporar sin problemas fibras en productos de mezcla seca, productos horneados, cereales, y formulaciones de suplementos usando formatos de polvo, todo sin ajustes significativos en procesos. La compatibilidad de este segmento con líneas de producción existentes, junto con bajos costos de transporte, refuerza su posición líder. La madurez de técnicas de secado por aspersión, secado por rodillos, y aglomeración ha permitido la producción eficiente a granel y calidad consistente, haciendo los polvos el formato dominante en la industria de fibra alimentaria.

Las formulaciones líquidas y jarabe están presenciando una tasa de crecimiento robusta del 12,05% TCAC, impulsada por un aumento en la demanda de fortificación de bebidas y una creciente inclinación del consumidor hacia productos listos para consumir. Este crecimiento es especialmente pronunciado en bebidas funcionales y deportivas, donde las fibras líquidas se integran suavemente, manteniendo tanto la sensación en boca como la estabilidad. Además, los fabricantes se están aventurando en integrar fibras líquidas en alternativas lácteas, concentrados de frutas, y productos nutricionales para niños, aprovechando las tendencias de conveniencia y ocasiones de consumo más amplias.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Alimentos y Bebidas Domina Mientras los Suplementos se Aceleran

Las aplicaciones de alimentos y bebidas representan el 47,37% de la participación de mercado en 2024, demostrando una fortificación con fibra generalizada en categorías de productos. Los segmentos de panadería y confitería lideran esta categoría, ya que las fibras se integran efectivamente con procesos tradicionales de horneado y los consumidores aceptan fácilmente productos horneados enriquecidos con fibra. Los lácteos y postres congelados utilizan fibra para mejorar la textura y reducir el contenido de azúcar mientras mantienen el atractivo del producto. El segmento de bebidas muestra un crecimiento significativo ya que los fabricantes incorporan fibras prebióticas a niveles terapéuticos sin afectar el sabor o atractivo visual.

Se proyecta que el segmento de suplementos dietéticos crezca a una TCAC del 12,64% hasta 2030, impulsado por la demanda del consumidor de productos nutricionales dirigidos y la capacidad de entregar dosis concentradas de fibra. Este crecimiento deriva del aumento del entendimiento de los consumidores sobre tipos específicos de fibra y sus beneficios para la salud, cambiando de suplementos generales de fibra a productos especializados para salud digestiva, manejo de peso, y soporte metabólico. El sector farmacéutico mantiene demanda consistente por fibra en productos de nutrición médica, mientras que los mercados de nutrición animal y alimento para mascotas se expanden debido al reconocimiento aumentado de la importancia de la fibra en la salud animal.

Análisis Geográfico

América del Norte mantiene el liderazgo del mercado con una participación del 41,24% en 2024, apoyada por marcos regulatorios avanzados que facilitan la sustentación de declaraciones de salud y la conciencia establecida del consumidor sobre los beneficios para la salud de la fibra. El enfoque progresivo de la FDA hacia la definición de fibra dietética, incluyendo el reconocimiento de carbohidratos no digeribles adicionales, proporciona a los fabricantes vías claras para el desarrollo y mercadeo de productos Administración de Alimentos y Medicamentos de EE.UU. La región se beneficia de infraestructura sofisticada de cadena de suministro y relaciones establecidas entre proveedores de ingredientes y fabricantes de alimentos que facilitan la innovación rápida de productos y la introducción al mercado.

Asia-Pacífico demuestra el mayor potencial de crecimiento con una TCAC del 10,79%, impulsado por iniciativas gubernamentales de salud e ingresos disponibles en aumento que permiten la adopción de productos premium. La Guía de Desarrollo de Alimentos y Nutrición de China (2025-2030) específicamente apunta a un aumento de la ingesta de fibra a 25-30 gramos diarios, creando demanda sin precedentes por productos fortificados con fibra. El crecimiento de la región está apoyado además por la creciente urbanización, patrones dietéticos cambiantes, y la creciente conciencia de conceptos nutricionales occidentales entre consumidores de clase media.

Europa mantiene un crecimiento constante apoyado por estándares regulatorios estrictos que mejoran la confianza del consumidor en productos alimentarios funcionales. El proceso integral de evaluación de declaraciones de salud de la Autoridad Europea de Seguridad Alimentaria, aunque crea barreras de entrada, finalmente apoya el desarrollo del mercado al asegurar la eficacia y seguridad del producto Autoridad Europea de Seguridad Alimentaria [4]Fuente: Autoridad Europea de Seguridad Alimentaria, "Evaluación de Declaraciones de Salud," efsa.europa.eu. América del Sur y Oriente Medio y África representan oportunidades emergentes, con las capacidades avanzadas de investigación de biocombustibles de Brasil potencialmente creando nuevas tecnologías de extracción de fibra y la creciente conciencia de salud de la región del CCG impulsando la demanda de ingredientes funcionales

Panorama Competitivo

El mercado de fibras alimentarias muestra fragmentación, con corporaciones multinacionales manteniendo participaciones sustanciales de mercado a través de integración vertical y capacidades de investigación. Empresas como Cargill, ADM, e Ingredion mantienen ventajas competitivas a través de su experiencia agrícola e infraestructura de procesamiento, mientras desarrollan tecnologías especializadas de extracción de fibra. La competencia del mercado se ha intensificado ya que las empresas se expanden a través de adquisiciones estratégicas, como se evidencia por actividades recientes de consolidación de la industria que fortalecen carteras en ingredientes basados en la naturaleza, incluyendo pectina y fibras cítricas.

La inversión en tecnología ha emergido como diferenciador competitivo, con empresas enfocándose en métodos de extracción avanzados y procesamiento sostenible. Los principales actores de la industria continúan haciendo inversiones sustanciales de capital en sus instalaciones, reflejando los recursos requeridos para el avance tecnológico en soluciones de textura e ingredientes de etiqueta limpia. Estas inversiones demuestran el compromiso de la industria con la innovación y optimización de procesos para satisfacer las demandas evolutivas del mercado.

El mercado presenta oportunidades significativas en segmentos especializados como nutrición animal, materiales de empaque sostenible, y soluciones de nutrición personalizada. En estas áreas, empresas más pequeñas pueden establecer posiciones fuertes de mercado dirigiéndose a mercados de nicho y desarrollando aplicaciones innovadoras en lugar de competir en la producción de fibra commodity. Este enfoque estratégico permite a nuevos entrantes diferenciarse y capturar valor en segmentos específicos del mercado mientras evitan la competencia directa con actores establecidos en producción a granel.

Líderes de la Industria de Fibras Alimentarias

-

Ingredion Incorporated

-

Cargill, Incorporated

-

Tate & Lyle PLC

-

Archer Daniels Midland Company

-

Roquette Frères SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Layn lanzó Galacan, un producto de beta-glucano fabricado a través de fermentación de precisión en su instalación biotecnológica. El producto ofrece funcionalidad mejorada para suplementos, alimentos y productos de belleza.

- Noviembre 2024: Tate & Lyle completó su adquisición de CP Kelco, creando un negocio líder global de soluciones especializadas para alimentos y bebidas. La combinación mejora la cartera de Tate & Lyle con ingredientes basados en la naturaleza incluyendo pectina y fibras cítricas, fortaleciendo su posición en mercados de ingredientes funcionales y de etiqueta limpia

- Junio 2024: Cargill Incorporation estableció un centro tecnológico en Atlanta, Georgia, para enfocarse en la transformación digital en alimentos y agricultura. La instalación desarrolla soluciones digitales para mejorar la eficiencia y sostenibilidad de la cadena global de suministro de alimentos, lo que afecta el abastecimiento y distribución de ingredientes de fibra.

Alcance del Informe Global del Mercado de Fibras Alimentarias

La fibra alimentaria, también conocida como fibra dietética, es un grupo de compuestos encontrados en plantas que no pueden ser completamente digeridos en el intestino humano. Comercialmente, las fibras se derivan de frutas y verduras y pueden ser aisladas o modificadas después del procesamiento. El mercado de fibras alimentarias está segmentado en tipo, aplicación, y geografía. Por tipo, el mercado está segmentado en fibras solubles e insolubles. El segmento de fibras solubles se divide además en inulina, pectina, polidextrosa, beta-glucano, y otras fibras solubles. Las fibras insolubles están segmentadas en celulosa, lignina, hemicelulosa, quitina y quitosano, almidón resistente, y otras fibras insolubles. Basado en aplicación, el mercado está segmentado en alimentos y bebidas, suplementos dietéticos, y productos farmacéuticos.

Además, basado en aplicación de alimentos y bebidas, el mercado está segmentado en panadería y confitería, lácteos, carne, aves y mariscos, bebidas, y otros productos de alimentos y bebidas. Por geografía, el informe analiza las principales economías de América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. Para cada segmento, el dimensionamiento y pronósticos del mercado se han hecho basados en valor (en millones de USD).

| Fibras Solubles | Inulina |

| Pectina | |

| Polidextrosa | |

| Beta-glucano | |

| Arabinoxilano | |

| Maltodextrina Resistente | |

| Otras Fibras Solubles | |

| Fibras Insolubles | Celulosa |

| Hemicelulosa | |

| Lignina | |

| Quitina y Quitosano | |

| Almidón Resistente | |

| Otras Fibras Insolubles |

| Cereales y Granos |

| Frutas y Verduras |

| Nueces y Semillas |

| Otras Fuentes |

| Polvo |

| Líquido/Jarabe |

| Otras Formas |

| Alimentos y Bebidas | Panadería y Confitería |

| Lácteos y Postres Congelados | |

| Carne, Aves y Mariscos | |

| Bebidas | |

| Otros Alimentos y Bebidas | |

| Suplementos Dietéticos | |

| Productos Farmacéuticos | |

| Nutrición Animal y Alimento para Mascotas | |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Resto de Oriente Medio y África |

| Por Tipo | Fibras Solubles | Inulina |

| Pectina | ||

| Polidextrosa | ||

| Beta-glucano | ||

| Arabinoxilano | ||

| Maltodextrina Resistente | ||

| Otras Fibras Solubles | ||

| Fibras Insolubles | Celulosa | |

| Hemicelulosa | ||

| Lignina | ||

| Quitina y Quitosano | ||

| Almidón Resistente | ||

| Otras Fibras Insolubles | ||

| Por Fuente | Cereales y Granos | |

| Frutas y Verduras | ||

| Nueces y Semillas | ||

| Otras Fuentes | ||

| Por Forma | Polvo | |

| Líquido/Jarabe | ||

| Otras Formas | ||

| Por Aplicación | Alimentos y Bebidas | Panadería y Confitería |

| Lácteos y Postres Congelados | ||

| Carne, Aves y Mariscos | ||

| Bebidas | ||

| Otros Alimentos y Bebidas | ||

| Suplementos Dietéticos | ||

| Productos Farmacéuticos | ||

| Nutrición Animal y Alimento para Mascotas | ||

| Otras Aplicaciones | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de fibras alimentarias?

El mercado se sitúa en 9,16 mil millones de USD en 2025 y se proyecta que alcance los 14,59 mil millones de USD en 2030.

¿Qué segmento contribuye más a los ingresos?

Las fibras solubles lideran, representando el 58,95% de los ingresos en 2024 debido a propiedades funcionales versátiles y de declaración de salud.

¿Qué región está creciendo más rápido?

Asia-Pacífico se está expandiendo a una TCAC del 10,79%, impulsado por objetivos gubernamentales de ingesta de fibra e ingresos disponibles en aumento.

¿Por qué están ganando popularidad los formatos de fibra líquida?

Las formulaciones líquidas o jarabe se integran suavemente en bebidas funcionales, permitiendo productos claros listos para beber sin problemas de textura y se prevé que crezcan a una TCAC del 12,05%.

Última actualización de la página el: