Tamaño y Participación del Mercado de comida para picar

Análisis del Mercado de comida para picar por Mordor Intelligence

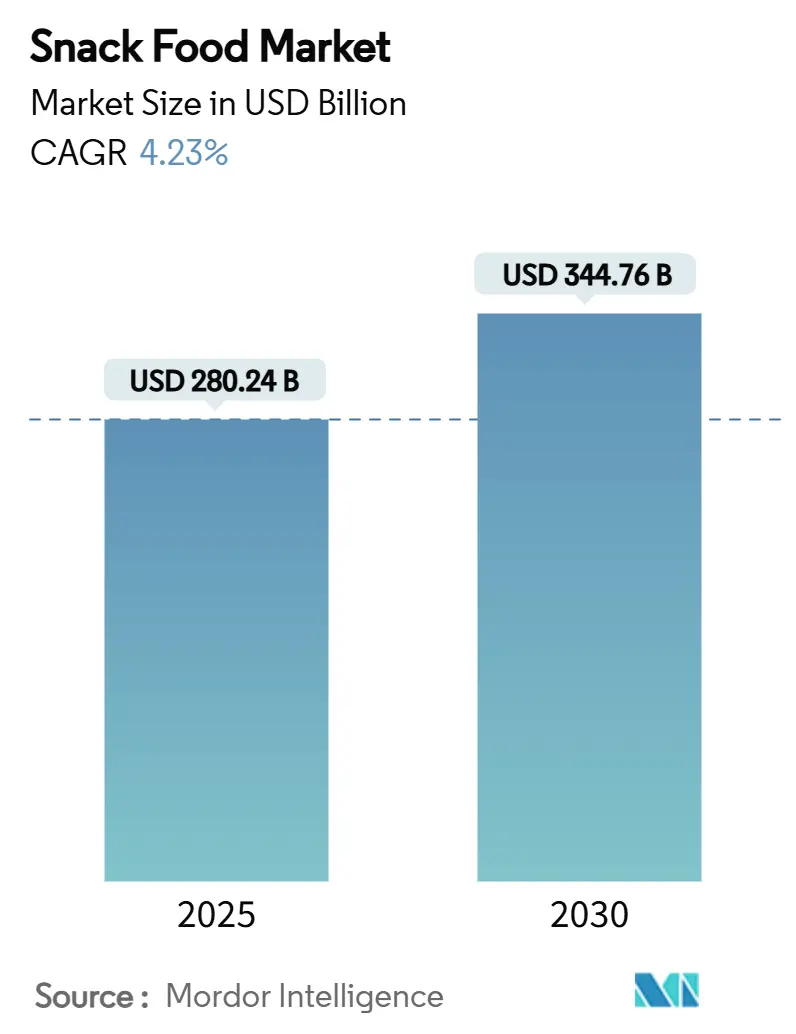

El tamaño del mercado de comida para picar se situó en USD 280,24 mil millones en 2025 y se proyecta que alcance USD 344,76 mil millones para 2030, reflejando una CAGR del 4,23% durante el período de pronóstico. La conveniencia continúa siendo un impulsor significativo de la demanda, con el 92% de los adultos reportando al menos una ocasión de consumo de comida para picar dentro de un período de 24 horas. Esto subraya la creciente preferencia del consumidor por opciones accesibles y listas para comer que se adapten a sus estilos de vida ocupados. El comercio digital, combinado con modelos de cumplimiento de comercio rápido, está transformando las estrategias de ruta al mercado al permitir entregas más rápidas, expandir la visibilidad de marca y aprovechar la personalización basada en datos para satisfacer diversas necesidades del consumidor de manera efectiva. Al mismo tiempo, las agendas regulatorias y de sostenibilidad están ganando impulso. Iniciativas clave, como las restricciones publicitarias HFSS destinadas a frenar la promoción de productos altos en grasa, sal y azúcar, y los mandatos de responsabilidad extendida del productor enfocados en la gestión sostenible de residuos, están impulsando inversiones hacia el desarrollo de formulaciones de productos más saludables y soluciones de empaque innovadoras de bajo impacto[1]Fuente: Gobierno del Reino Unido,"Restricción de la publicidad de alimentos o bebidas menos saludables en TV y en línea: productos en el ámbito de aplicación", www.gov.uk. Estos cambios reflejan la creciente alineación de las prácticas de la industria con las expectativas del consumidor y los requisitos regulatorios.

Principales Conclusiones del Informe

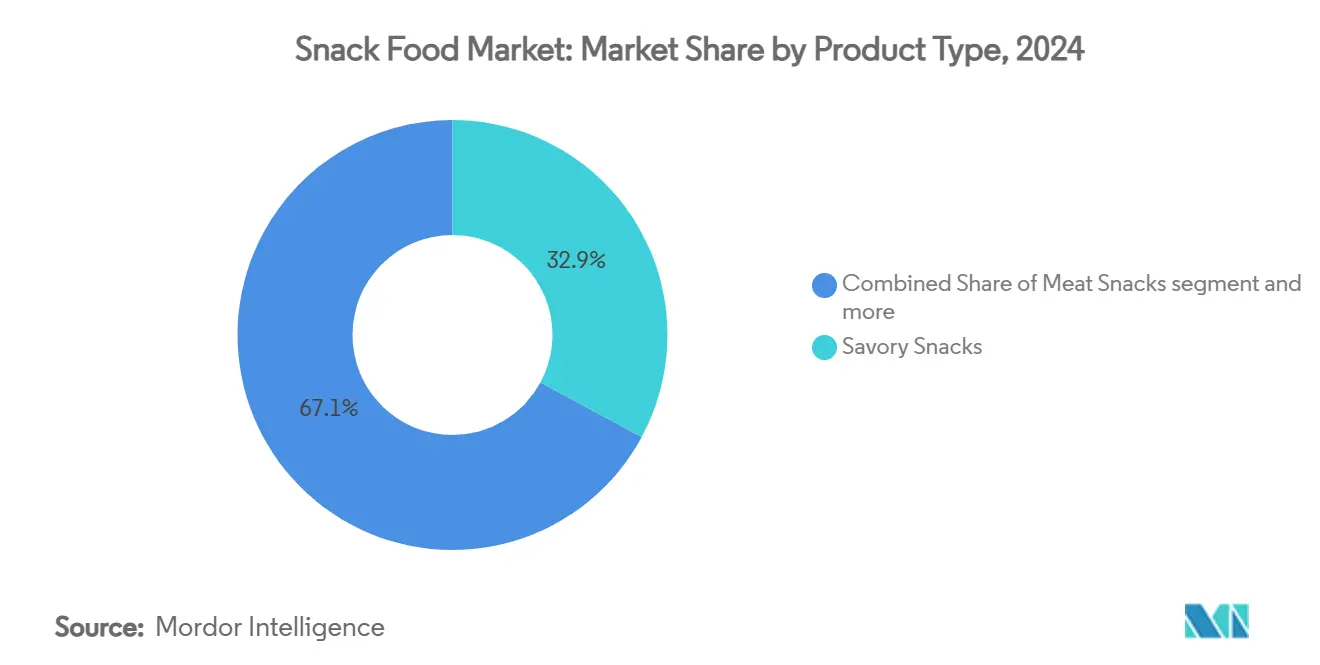

- Por tipo de producto, los tentempié salados lideraron con una participación de mercado del 32,87% en 2024, mientras que los tentempié de carne están preparados para registrar una CAGR del 6,26% hasta 2030.

- Por tipo de ingrediente, las recetas convencionales mantuvieron una participación del 63,54% en 2024, mientras que las líneas orgánicas/etiqueta limpia se proyectan para registrar una CAGR del 5,35% durante 2025-2030.

- Por canal de distribución, los supermercados/hipermercados capturaron el 34,68% de la base de 2024, y el comercio minorista en línea se proyecta que registre una CAGR del 5,64% hasta 2030.

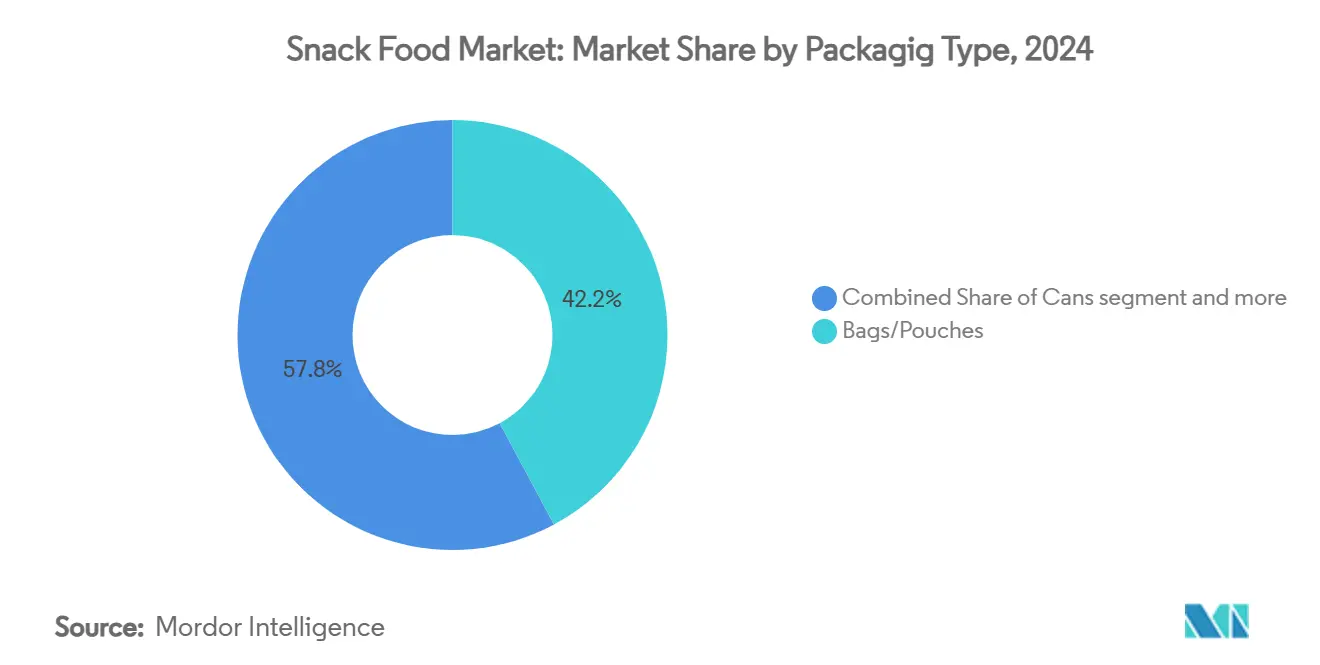

- Por tipo de empaque, las bolsas/sobres dominaron con una participación del 42,17% en 2024, y se pronostica que las latas registren una CAGR del 4,63% mientras las marcas buscan formatos listos para la economía circular.

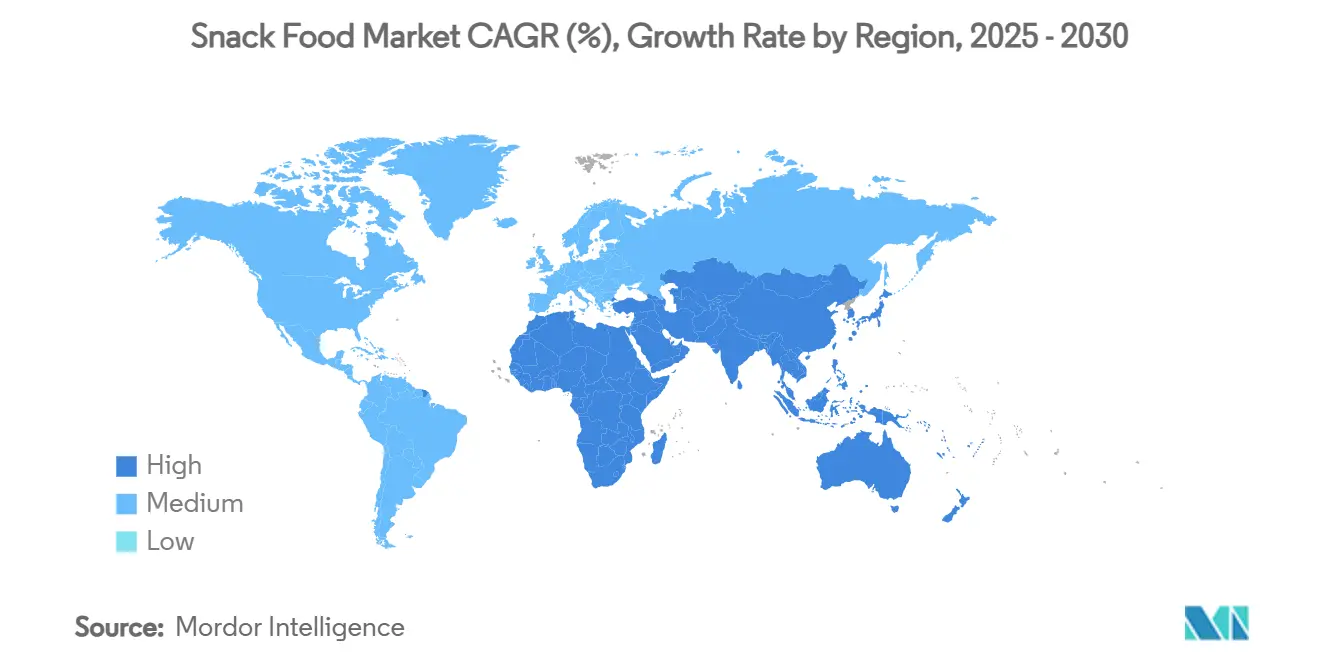

- Por geografía, Asia-Pacífico contribuyó con el 31,68% de las ventas globales en 2024 y se anticipa que Medio Oriente y África sea el de más rápido crecimiento con una CAGR del 4,83% hacia 2030.

Tendencias e Insights del Mercado Global de comida para picar

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de alimentos convenientes | +1.2% | Global con efecto máximo en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente demanda de comida para picar fortificados y funcionales | +0.9% | América del Norte y Europa expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Expansión de la snackificación como reemplazos de comidas | +0.8% | Centros urbanos mundialmente | Mediano plazo (2-4 años) |

| Creciente penetración del comercio electrónico y comercio rápido | +0.7% | Global con impulso rápido en Asia-Pacífico y Medio Oriente | Corto plazo (≤ 2 años) |

| Upcycling de desperdicios alimentarios en tentempié de valor agregado | +0.4% | América del Norte y Europa y emergente en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Localización de sabores avanzada | +0.3% | Global con matices de sabor regional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente demanda de alimentos convenientes

Los estilos de vida urbanos están reduciendo los tiempos de comida, impulsando la demanda de empaques portátiles y de porciones individuales. Las marcas están adoptando cada vez más bolsas resellables y películas de barrera de oxígeno, que no solo extienden la vida útil sino que también satisfacen las necesidades de los consumidores en movimiento. Estas innovaciones en empaque aseguran conveniencia mientras mantienen la frescura del producto, haciéndolas muy atractivas para poblaciones urbanas ocupadas. Esta tendencia se inclina fuertemente hacia ofertas ricas en proteínas, particularmente en categorías de carne y proteína vegetal, ya que proporcionan satisfacción de reemplazo de comidas y satisfacen la creciente preferencia del consumidor por dietas altas en proteínas. El auge del comercio rápido amplifica aún más esta tendencia, favoreciendo a empresas que pueden entregar eficientemente SKUs de alta demanda dentro de una ventana de 15 minutos, un factor crítico para mantener la competitividad en este mercado de ritmo acelerado. Mientras tanto, los fabricantes enfrentan el desafío de adherirse a estándares estrictos de etiquetado, que requieren que aseguren que sus formulaciones, diseños de empaque y declaraciones cumplan con los mandatos de divulgación nutricional de la FDA, agregando otra capa de complejidad al desarrollo de productos y estrategias de marketing.

Creciente demanda de comida para picar fortificados y funcionales

Los consumidores están cambiando cada vez más de comida para picar de calorías vacías a aquellos ricos en proteínas, fibra, probióticos y micronutrientes esenciales, impulsados por una creciente conciencia sobre la salud y el bienestar. Procesos avanzados, como la extrusión de alta humedad, permiten a los formuladores incorporar sin problemas estos activos funcionales en productos sin comprometer la textura o el atractivo sensorial. La creciente demanda de productos de etiqueta limpia acelera aún más esta tendencia, ya que los compradores evitan activamente colores artificiales, conservantes y otros aditivos sintéticos. Adicionalmente, los criterios actualizados de la FDA para la declaración "saludable", que entrará en vigor en febrero de 2028, hará cumplir estándares nutricionales más estrictos, creando oportunidades para empresas que reformulen proactivamente sus ofertas para cumplir con estas directrices[2]Fuente: Administración de Alimentos y Medicamentos,"FDA Finaliza la Declaración de Contenido Nutricional `Saludable` Actualizada", www.fda.gov . Las empresas que obtienen ingredientes bioactivos directamente de productores no solo mejoran su credibilidad entre consumidores conscientes de la salud sino que también mitigan riesgos de cadena de suministro, particularmente en este segmento de precio premium y altamente competitivo.

Expansión de la snackificación como reemplazos de comidas

La Generación Z y los Millennials se están alejando de la cadencia tradicional de tres comidas, optando en su lugar por múltiples momentos mini de alimentación. Este cambio refleja estilos de vida cambiantes y preferencias por patrones de alimentación más flexibles. En respuesta, las marcas están mejorando sus ofertas con porciones más voluminosas, texturas en capas y condimentos de inspiración global, buscando equilibrar la indulgencia con la densidad de nutrientes. Estas innovaciones satisfacen a consumidores que buscan opciones convenientes pero satisfactorias que puedan reemplazar comidas completas. Un ejemplo principal de esta tendencia es el aumento en tentempié de carne, que han superado el crecimiento de línea base debido a su contenido de proteínas que satisface las demandas de saciedad. Adicionalmente, la portabilidad inherente y la larga vida útil de los tentempié de carne los convierte en una opción atractiva para el consumo en movimiento. Además, los desarrolladores de productos están examinando perfiles de aminoácidos e impactos glucémicos, asegurando que estas "comidas de snack" se alineen con planes dietéticos específicos como keto o regímenes altos en proteínas. Este enfoque meticuloso destaca el compromiso de la industria de abordar diversas necesidades del consumidor mientras mantiene la integridad nutricional.

Creciente penetración del comercio electrónico y comercio rápido

Mientras aumentan las compras en línea, los minoristas están priorizando la fotografía de miniaturas, calificaciones de productos y mejorando la entrega de última milla para satisfacer las expectativas cambiantes del consumidor. Este cambio refleja la creciente importancia de las estrategias de comercialización digital en capturar la atención del consumidor e impulsar las ventas en línea. Para combatir las fluctuaciones de temperatura durante el tránsito, las empresas están adoptando cada vez más empaques secundarios más resistentes e incorporando insertos desecantes para mantener la calidad de los tentempié, particularmente los crujientes. Estas medidas aseguran la integridad del producto y la satisfacción del cliente, incluso bajo condiciones de transporte desafiantes. Los operadores urbanos de tiendas oscuras, que se enfocan en proporcionar entregas rápidas en áreas densamente pobladas, están jugando un papel significativo en remodelar la cadena de suministro. Estos operadores permiten tiempos de entrega más rápidos pero imponen tarifas de ubicación más altas, que están empujando a las marcas a concentrarse en promover SKUs de alto margen para compensar costos y mantener la rentabilidad. La investigación destaca además que los consumidores están dispuestos a pagar un premium por servicios de entrega ultrarrápida, particularmente para golosinas indulgentes y productos mejores para ti, reflejando una creciente demanda de conveniencia, experiencias premium y opciones conscientes de la salud.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico de CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Comercio minorista desorganizado fragmentado y brechas de distribución | -0,6% | Asia-Pacífico y África | Mediano plazo (2-4 años) |

| Volatilidad en precios de materias primas agrícolas | -0,5% | Global con mayor presión en segmentos sensibles al costo | Corto plazo (≤ 2 años) |

| Creciente escrutinio de publicidad HFSS a niños | -0,4% | Europa y América del Norte | Largo plazo (≥ 4 años) |

| Endurecimiento de reglas de plásticos de un solo uso y EPR | -0,3% | Liderado por Europa con efectos de ondas globales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Comercio minorista desorganizado fragmentado y brechas de distribución

En muchos mercados emergentes, los puntos de venta informales tipo tienda de barrio dominan, frenando el alcance de cadenas refrigeradas y amortiguando el potencial de premiumización. Estos puntos de venta dominan debido a su accesibilidad, asequibilidad y presencia arraigada en comunidades locales, haciendo desafiante que los formatos de comercio minorista organizado penetren. Adicionalmente, déficits en carreteras rurales e infraestructura de almacenamiento en frío obstaculizan aún más la distribución y disponibilidad de comida para picar perecederos de mayor valor, limitando su crecimiento de mercado y reduciendo oportunidades para expansión de categoría. Mientras que las aplicaciones de pedidos B2B digitales están avanzando en Indonesia, India y Filipinas, conectando pequeñas tiendas con distribuidores organizados y mitigando riesgos de desabastecimiento, las tasas de adopción varían significativamente[3]Fuente: Departamento de Agricultura de Estados Unidos,"Resumen del Mercado de comida para picar", apps.fas.usda.gov. Factores como la alfabetización digital, conectividad a internet, confianza en la tecnología y la disposición de pequeños minoristas a cambiar de métodos tradicionales de aprovisionamiento a plataformas digitales contribuyen a la adopción desigual de estas soluciones.

Volatilidad en precios de materias primas agrícolas

Movimientos erráticos en los mercados de maíz, trigo y aceites comestibles están siendo impulsados por eventos climáticos extremos e incertidumbres geopolíticas. Estos factores han perturbado las cadenas de suministro, llevando a fluctuaciones de precios impredecibles que desafían la estabilidad del mercado. Los fabricantes sin programas avanzados de cobertura o bases de proveedores diversificadas están sintiendo la presión de estas oscilaciones de precios de insumos, ya que luchan por absorber los costos crecientes. En contraste, las marcas líderes están tomando medidas proactivas al asegurar contratos a futuro para fijar precios e invertir en prácticas de abastecimiento regenerativo para asegurar sostenibilidad a largo plazo y riesgo reducido. Estas estrategias no solo ayudan a estabilizar sus operaciones sino que también mejoran su resistencia contra futuras perturbaciones. Sin embargo, los actores más pequeños, careciendo de recursos para implementar tales medidas, están lidiando con márgenes más delgados, flujos de efectivo más ajustados y mayor vulnerabilidad financiera en este ambiente volátil. Esta disparidad destaca la creciente brecha entre líderes de mercado establecidos y participantes emergentes, ya que estos últimos enfrentan desafíos significativos en navegar las dinámicas de mercado actuales.

Análisis de Segmentos

Por Tipo de Producto: Los Tentempié de Carne Impulsan el Crecimiento Premium

En 2024, los tentempié salados continuaron dominando el mercado global de comida para picar, dominando con una participación del 32,87%. Esta fortaleza subraya la afinidad persistente del consumidor por golosinas saladas y crujientes como papas fritas, tentempié de maíz y pretzels. Mientras que la competencia de alternativas de comida para picar más saludables está en aumento, los tentempié salados siguen siendo una indulgencia apreciada a través de varios grupos de edad y regiones. Innovaciones, como chips de vegetales extruidos y puffs a base de legumbres, están infundiendo nutrición a base de plantas en el ámbito salado. Sin embargo, los consumidores mainstream aún gravitan hacia sabores auténticos, mezclas de condimentos tentadores y ese codiciado crunch. Incluso con el ascenso de opciones más saludables, el amplio atractivo sensorial del segmento cementa los tentempié salados como una opción preferida tanto para compras de supermercado espontáneas como planificadas.

Los tentempié de carne están tallando un nicho como el segmento de más rápido crecimiento del mercado de comida para picar, con proyecciones que indican una CAGR robusta del 6,26%. Artículos como palitos de carne y cecina son particularmente favorecidos por consumidores activos y conscientes de la salud, gracias a su portabilidad y alto contenido de proteínas, todo sin la necesidad de refrigeración. En respuesta a las demandas de etiqueta limpia, las marcas están lanzando extensiones de productos que presentan carne de res alimentada con pasto, pavo y bisonte, enfatizando tanto el sabor como el abastecimiento ético. Tales innovaciones resuenan especialmente con compradores de comida para picar premium que valoran el sabor y la transparencia de ingredientes. El segmento está aprovechando la ola de tendencias más amplias de bienestar de proteínas y un giro hacia alejarse de comida para picar altos en carbohidratos. Con su crecimiento dinámico, ofertas diversas de proteínas y alineación con estilos de vida modernos y alimentación limpia, la categoría de comida para picar de carne está aumentando constantemente su huella en la arena global de comida para picar.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Ingrediente: Se Acelera el Impulso de Etiqueta Limpia

En 2024, las fórmulas de comida para picar convencionales dominaron el mercado, representando el 63,54% de los ingresos totales. Su fortaleza se debe en gran parte a la competitividad de costos, atrayendo a consumidores del mercado masivo, y la disponibilidad generalizada de materias primas centrales. Esto asegura fabricación y distribución predecibles para productores, llevando a cadenas de suministro estables y precios consistentes. Adicionalmente, los tentempié convencionales disfrutan de familiaridad del consumidor, lealtad de marca establecida y economías de escala que mantienen los costos bajos. A pesar de enfrentar competencia rígida de alternativas enfocadas en salud, su accesibilidad tanto en mercados desarrollados como emergentes solidifica su participación sustancial de mercado. La presencia minorista generalizada del segmento presenta desafíos para formatos más nuevos, incluso mientras las categorías de nicho ganan tracción.

Las fórmulas de comida para picar orgánicos y de etiqueta limpia están en camino de lograr una CAGR del 5,35% durante el período de pronóstico, posicionándolas como el segmento de más rápido crecimiento del mercado. Este auge está impulsado por la disposición de los consumidores a pagar un premium por transparencia en agricultura y por formulaciones libres de aditivos y no transgénicos. Sin embargo, escalar este segmento introduce complejidades: los procesadores necesitan asegurar hectáreas orgánicas certificadas, verificar orígenes de ingredientes y mantener trazabilidad estricta. Mientras que una caída proyectada en precios de soja y maíz orgánicos puede aliviar algunas presiones de costos, las marcas deben navegar el aprovisionamiento juiciosamente para asegurar un suministro constante. Las empresas que destacan colaboraciones con agricultores y enfatizan prácticas de agricultura regenerativa tienen una mejor oportunidad de ganar a consumidores eco-conscientes. Con compradores priorizando cada vez más la sostenibilidad y salud en sus elecciones, los tentempié orgánicos y de etiqueta limpia están expandiendo constantemente su huella en el mercado de comida para picar.

Por Tipo de Empaque: La Sostenibilidad Impulsa la Innovación

En 2024, las bolsas y sobres capturaron el 42,17% del volumen global de empaque de comida para picar, destacando su dominio del mercado. Su naturaleza liviana, portátil y resellable satisface diversas ocasiones de consumo. La flexibilidad de dimensionamiento, eficiencia de costos y flexibilidad de marca de este formato lo convierten en una opción principal tanto para fabricantes como para consumidores. Los avances tecnológicos en empaque están aumentando su atractivo. Los convertidores líderes están lanzando películas de poliolefina mono-material, simplificando el reciclaje sin comprometer las barreras de oxígeno o humedad. Las marcas principales, como Mars, están ajustando la logística para apoyar este formato, evidenciado por su adopción de cajas de tamaño correcto, que reducen el tonelaje de cartón corrugado, costos y emisiones de carbono. Dadas las crecientes expectativas de sostenibilidad y las mejoras funcionales en curso, las bolsas y sobres están preparados para mantener su posición líder en el empaque de comida para picar.

Mientras que las latas han sido durante mucho tiempo un elemento básico en el empaque de comida para picar, ahora están en camino de crecer a una CAGR del 4,63%, emergiendo como el segmento de más rápido crecimiento de la categoría. Este resurgimiento se debe principalmente a su reciclabilidad, alineándose perfectamente con los mandatos de Responsabilidad Extendida del Productor (EPR) y sistemas establecidos de recolección de residuos en muchas regiones desarrolladas. Las latas no solo protegen productos sino que también extienden la vida útil, atrayendo a fabricantes y consumidores que priorizan tentempié premium o durables. Su alineación con principios de economía circular las convierte en una opción principal para marcas que enfatizan la sostenibilidad. Innovaciones como aleaciones de metal ligeras y extremos de apertura fácil están aumentando su atractivo de mercado. Mientras que la demanda global de empaque eco-amigable aumenta, las latas están re-estableciendo su significancia y aumentando constantemente su huella en el empaque de comida para picar.

Por Canal de Distribución: Se Acelera la Transformación Digital

En 2024, los supermercados e hipermercados capturaron el 34,68% del gasto total en tentempié, solidificando su estatus como el canal de distribución dominante. Su destreza proviene de presentar una vasta gama de productos, acomodando diversos gustos del consumidor en una visita. Las estrategias promocionales, incluyendo ofertas de paquetes, descuentos en tienda e incentivos de lealtad, impulsan compras de mayor valor. Estos minoristas disfrutan de colaboraciones robustas de marca y mayor visibilidad en tienda, alimentando compras impulsivas en el segmento de comida para picar. El formato minorista expansivo permite a los compradores la facilidad de una tienda de una parada, combinando comestibles esenciales con opciones tentadoras de comida para picar. Con un marco bien establecido, actividades promocionales frecuentes y la capacidad de mostrar tanto marcas emergentes como establecidas, los supermercados e hipermercados continúan siendo fundamentales en la distribución global de comida para picar.

El comercio minorista en línea está preparado para expandirse a una CAGR del 5,64%, emergiendo como el canal de más rápido crecimiento para la distribución de comida para picar. Este aumento está alimentado por la creciente adopción de teléfonos inteligentes, haciendo las compras de comestibles impulsadas por aplicaciones más alcanzables. Los servicios de entrega rápida permiten acceso casi instantáneo a tentempié, fusionando conveniencia con variedad. Las cajas de suscripción de comida para picar introducen una faceta de descubrimiento novedosa, permitiendo a los consumidores probar sabores globales y marcas de nicho desde sus hogares. Además, esta plataforma empodera a las marcas con promociones dirigidas, sugerencias personalizadas e interacción directa con el consumidor. Con el paisaje digital ampliándose y la logística fortaleciéndose, la presencia del comercio minorista en línea en el mercado de comida para picar está destinada a intensificarse, planteando un desafío a los establecimientos tradicionales de ladrillo y mortero en los próximos años.

Análisis Geográfico

En 2024, la región de Asia-Pacífico reclamó la mayor participación de los ingresos globales con el 31,68%, impulsada por la urbanización, el aumento de los ingresos de la clase media y una preferencia cultural arraigada por sabores salados y picantes. China, con sus ventas minoristas de comida para picar superando 1 billón de yuanes, debe gran parte de su éxito a campeones domésticos hábiles en fusionar ingredientes tradicionales con métodos de procesamiento contemporáneos. Mientras tanto, los centros regionales de investigación y desarrollo están introduciendo rápidamente productos localizados, como chips infundidos con algas marinas en Japón y gomitas de chile-mango en Tailandia.

Medio Oriente y África está destinado a experimentar el crecimiento más rápido, proyectado a una CAGR del 4,83% hasta 2030. Este aumento está alimentado por demografías jóvenes, un aumento en el comercio electrónico y un repunte en el turismo. Tanto Arabia Saudita como los Emiratos Árabes Unidos están canalizando inversiones significativas en centros de procesamiento de alimentos y redes logísticas, buscando disminuir las dependencias de importación y aprovechar oportunidades de reexportación. Los picos estacionales en gastos son impulsados por surtidos de obsequios premium durante Ramadán y Diwali, junto con una tendencia creciente hacia tentempié funcionales, reflejando tendencias globales de bienestar.

América del Norte, Europa y Sudamérica navegan un paisaje de penetración de mercado madura, cada uno con sus matices regulatorios y económicos distintivos. El mercado estadounidense, mientras es una fortaleza para productos altos en proteínas y artesanales, lidia con fluctuaciones de precios de materias primas que desafían la sensibilidad al precio. Europa toma el liderazgo en políticas estrictas, especialmente concernientes a plásticos y marketing HFSS, empujando marcas hacia reformulación constante y diseños de empaque innovadores. En Sudamérica, Brasil y México se destacan como potencias de crecimiento, incluso mientras lidian con volatilidad de moneda y un paisaje minorista fragmentado que complica las expansiones a nivel nacional. A través de todos los continentes, las empresas están reconociendo cada vez más la necesidad de estrategias integradas de gestión de riesgos, abordando desafíos de abastecimiento, resistencia climática y soluciones de carga multimodal.

Panorama Competitivo

En la arena global de comida para picar, las dinámicas de poder se desarrollan entre multinacionales establecidas y disruptores ágiles, resultando en un mercado moderadamente concentrado. Gigantes como PepsiCo, Mondelez, Nestlé y la entidad recientemente fusionada Mars-Kellanova presumen de portafolios diversos, aprovechando el alcance global para aprovisionamiento y publicidad eficientes. Un caso en punto: las plantas impulsadas por robótica de PepsiCo muestran el potencial de la digitalización de fabricación para minimizar el tiempo de inactividad y reducir costos indirectos.

Las estrategias de Fusiones y Adquisiciones dominan mientras los actores clave buscan cerrar brechas de portafolio. En febrero de 2025, Mars reforzó su portafolio al integrar los activos salados de Kellanova, ganando terreno en Pringles y Cheez-It, y fortificando su posición contra competidores de comida para picar salados. Mientras tanto, Flowers Foods adquirió Simple Mills para mejorar su imagen de etiqueta limpia, y UpSnack Brands trajo Pipcorn y Spudsy al redil, empujando el sobre en innovación upcycled. Las marcas emergentes están aprovechando estrategias directas al consumidor y narrativas de redes sociales para obtener espacio en estante, particularmente en los ámbitos de bocados de proteína funcionales y productos de salud intestinal.

La sostenibilidad en empaque ha emergido como un enfoque fundamental. Amcor, en colaboración con socios de marca selectos, introdujo laminados listos para reciclar que se alinean con estándares de minoristas. Simultáneamente, Kind Tentempié probó envolturas de papel reciclables en la acera, logrando una impresionante intención de compra del comprador del 93%. Al externalizar a co-empacadores especializados como Tandem Foods, los propietarios de marca pueden redirigir fondos de activos de planta fijos a investigación y desarrollo y compromiso del consumidor.

Líderes de la Industria de comida para picar

-

General Mills Inc.

-

PepsiCo Inc.

-

Kellogg Company

-

Nestle SA

-

Mondelez International

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Agosto 2025: Pop Secret presentó sus nuevas palomitas listas para comer, ahora ofrecidas en paquetes de 5 onzas con sabores Sal Marina Casera, Doble Cheddar y Mantequilla de Cine. Este lanzamiento busca satisfacer la creciente demanda de opciones de comida para picar convenientes y sabrosas entre los consumidores.

- Agosto 2025: Lays introdujo un sabor de edición limitada: Papas Fritas de Calamar Picante. Esta adición de sabor única refleja la estrategia de la marca de experimentar con sabores audaces e innovadores para atraer entusiastas de comida para picar aventureros.

- Junio 2025: Bee Up debutó una línea de comida para picar a base de miel, elaborada con miel real y libre de tintes, sabores y conservantes sintéticos. Estas golosinas vienen en sabores Sandía Ácida, Muy Berry y Mezcla Tropical, dirigiéndose a consumidores conscientes de la salud que buscan alternativas de comida para picar naturales y saludables.

- Enero 2025: Rice Chippies lanzó un nuevo snack a base de arroz, presentado orgullosamente en empaque 100% reciclable. Esta iniciativa se alinea con el compromiso de la marca con la sostenibilidad mientras ofrece a los consumidores una opción de comida para picar eco-amigable.

Alcance del Informe Global del Mercado de comida para picar

Un snack es una pequeña porción de alimento consumida entre comidas. Los tentempié vienen en varias formas y figuras, incluyendo alimentos de comida para picar empacados y otros alimentos procesados.

El mercado de comida para picar está segmentado por tipo, canal de distribución y geografía. Basado en tipo, el mercado está segmentado en tentempié congelados, tentempié salados, tentempié de frutas, tentempié de confitería, tentempié de panadería y otros tipos. Basado en canales de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas minoristas en línea y otros canales de distribución. Basado en geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, Sudamérica y Medio Oriente y África.

El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Tentempié Congelados |

| Tentempié Salados |

| Tentempié de Frutas |

| Tentempié de Confitería |

| Tentempié de Panadería |

| Tentempié de Carne |

| Otros |

| Convencional |

| Orgánico/Etiqueta Limpia |

| Bolsas/Sobres |

| Latas |

| Otros |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas Minoristas en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Países Bajos | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Indonesia | |

| Resto de Asia-Pacífico | |

| Sudamérica | Brasil |

| Argentina | |

| Colombia | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Tentempié Congelados | |

| Tentempié Salados | ||

| Tentempié de Frutas | ||

| Tentempié de Confitería | ||

| Tentempié de Panadería | ||

| Tentempié de Carne | ||

| Otros | ||

| Por Tipo de Ingrediente | Convencional | |

| Orgánico/Etiqueta Limpia | ||

| Por Tipo de Empaque | Bolsas/Sobres | |

| Latas | ||

| Otros | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas Minoristas en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Países Bajos | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Indonesia | ||

| Resto de Asia-Pacífico | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de comida para picar en 2025?

El tamaño del mercado de comida para picar alcanzó USD 280,24 mil millones en 2025.

¿Cuál es la tasa de crecimiento esperada hasta 2030?

Se pronostica que el sector registre una CAGR del 4,23% durante 2025-2030.

¿Qué región genera las mayores ventas de comida para picar?

Asia-Pacífico mantuvo la mayor participación con el 31,68% de los ingresos globales de 2024.

¿Qué tipo de producto está creciendo más rápido?

Se proyecta que los tentempié de carne se expandan a una CAGR del 6,26% hasta 2030.

¿Cómo están afectando las regulaciones de sostenibilidad al empaque?

Las reglas de responsabilidad extendida del productor están acelerando el cambio hacia películas listas para reciclar y formatos de mayor contenido reciclado.

Última actualización de la página el: