Größe des Foodservice-Marktes im Vereinigten Königreich

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 110.97 Milliarden US-Dollar | |

| Marktgröße (2029) | 147.63 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Schnellrestaurants | |

| CAGR (2024 - 2029) | 6.23 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Lebensmitteldienstleistungen im Vereinigten Königreich

Die Größe des Foodservice-Marktes im Vereinigten Königreich wird im Jahr 2024 auf 99,44 Milliarden US-Dollar geschätzt und soll bis 2029 134,50 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,23 % im Prognosezeitraum (2024–2029) entspricht.

Der steigende Kaffee- und Teekonsum im Land, insbesondere bei Tee-/Kaffeespezialitäten, treibt das Marktwachstum voran

- Es wird erwartet, dass das Segment der Schnellrestaurants im Prognosezeitraum eine jährliche Wachstumsrate von 5,20 % nach Wert verzeichnen wird, was auf die Standardisierung in den Lebensmittelketten in Bezug auf Ambiente, Hygiene, Servicezeit und einfache Zugänglichkeit zurückzuführen ist. Es wird erwartet, dass dies das Interesse der Verbraucher steigert und damit die Kundenfrequenz insgesamt erhöht.

- Es wird jedoch erwartet, dass Cloud-Küchen mit einer jährlichen Wachstumsrate von 31,84 % im Prognosezeitraum das schnellste Wachstum verzeichnen werden, wobei die Präferenz der Verbraucher für Online-Lieferungen boomt, insbesondere nach der COVID-19-Pandemie. Das Land verzeichnete im Jahr 2021 ein Wachstum der Online-Lieferung um 110 %. Darüber hinaus kurbelt die Erschwinglichkeit, die Cloud-Küchen Herstellern mit geringeren Investitionen bieten, das Wachstum von Cloud-Küchen im Vereinigten Königreich an.

- Der Markt für Full-Service-Restaurants verzeichnete im Untersuchungszeitraum eine jährliche Wachstumsrate von 5,56 % nach Wert. Die europäische Küche hielt im Jahr 2022 mit einem Wertanteil von 47,06 % den größten Marktanteil. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen europäischen Gerichten durch Restaurants zurückzuführen. Aufgrund der wachsenden Nachfrage nach nährstoffreichen Diäten im Vereinigten Königreich haben die FSR-Filialen versucht, diese Gerichte gesünder und für den Verbraucher attraktiver zu machen.

- Das Wachstum von Cafés und Bars wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere in der Kategorie Tee-/Kaffeespezialitäten. Rund 70 % der Verbraucher im Vereinigten Königreich trinken mindestens zwei Tassen Kaffee oder mehr pro Tag. Darüber hinaus tranken 23 % der Kaffeetrinker im Jahr 2021 regelmäßig mehr als drei Tassen Kaffee pro Tag und 21 % tranken mehr als vier Tassen pro Tag. Daher wird für das Segment Cafés und Bars im Vereinigten Königreich ein CAGR von 4,87 prognostiziert % nach Wert im Prognosezeitraum.

Cafés und Bars halten einen bedeutenden Anteil am Markt

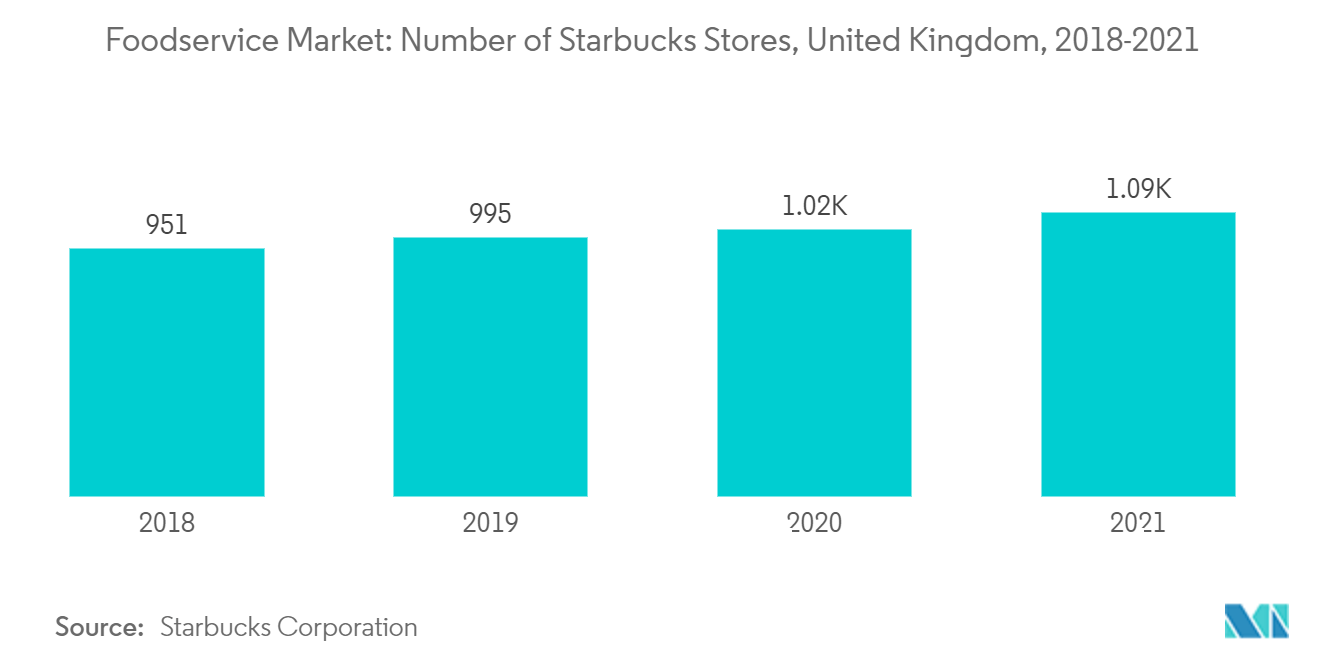

Die starke Café-Kultur des Vereinigten Königreichs hat dazu geführt, dass jedes Jahr mehr Cafés und Bars eröffnet werden. Die wachsende Zahl von Cafés und Bars umfasst eine Mischung aus Nicht-Spezialisten, Unabhängigen und großen Ketten wie Starbucks, Costa Coffee und Caffè Nero, die die Nachfrage der Verbraucher nach verschiedenen Kaffeemischungen erfüllen. Laut der Umfrage des Allegra World Coffee Portals aus dem Jahr 2021 verfügt Costa Coffee über 2.792 Coffeeshops im Vereinigten Königreich. Die starke Kaffeekultur des Landes hat wesentlich zum Wachstum von Coffeeshops/Cafés beigetragen.Der Grab-and-Go-Shop des Supermarkts blieb bis zur Pandemiephase der größte Unterkanal für die Lebensmittelversorgung, aber es wird erwartet, dass seine Präsenz im Marktwachstum aufgrund des zunehmenden Drucks, mit standhaften Food-to-go-Experten zu konkurrieren, abnehmen wird.

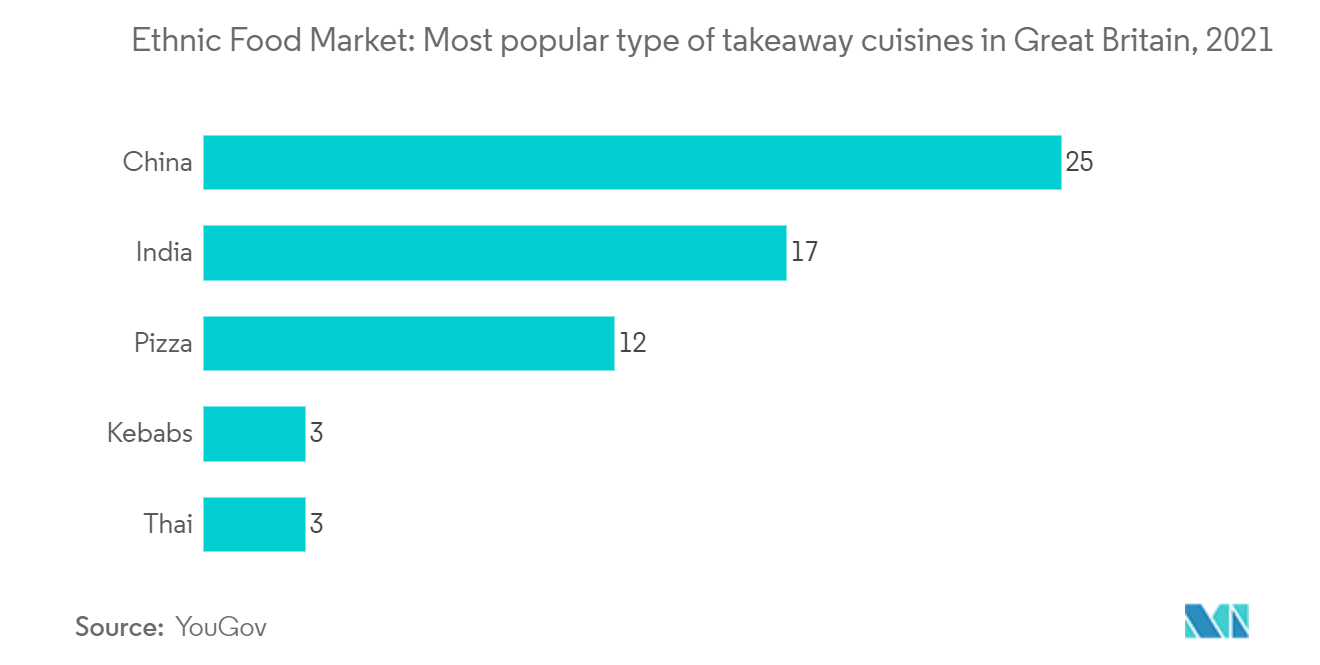

Wachsende Nachfrage nach Multicuisine- oder Ethnoküchen

Die Nachfrage nach Multi-Cuisine- oder Ethno-Küche in europäischen Ländern, einschließlich des Vereinigten Königreichs, steigt, da immer mehr Verbraucher, insbesondere Millennials und Babyboomer, bereit sind, mit neuen und globalen Küchen zu experimentieren. Der Konsum gesunder und nahrhafter Lebensmittel steigt, zusammen mit den zunehmenden Kapitalinvestitionen in die Herstellung gesunder und traditioneller Lebensmittel, was den Foodservice-Markt im Vereinigten Königreich ankurbelt. Die Hersteller ethnischer Lebensmittel konzentrieren sich mehr auf Lebensmittelqualität, Convenience-Faktoren, verschiedene Arten von Küche und Lebensmittelverpackungen. Darüber hinaus haben die hohe Einwanderungsrate, die Touristenbevölkerung und die zunehmenden Sportveranstaltungen die Nachfrage nach ethnischen Lebensmitteln unterstützt. Um dem persönlichen Geschmack der Verbraucher gerecht zu werden, richten küchenspezifische Caterer oder Restaurants ihre Kioske in Dörfern, Stadien und in der Nähe der Veranstaltungsorte ein, an denen Sportveranstaltungen stattfinden, um ihre Popularität zu steigern. Zu den beliebtesten ethnischen Küchen gehören japanische, chinesische, mexikanische, italienische, griechische, französische, thailändische, spanische und indische Küchen, die den Verbrauchern zunehmend über Hotels, Restaurants, Food Halls, Fast-Food-Betriebe usw. serviert werden.

Überblick über die Gastronomiebranche im Vereinigten Königreich

Der britische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 2,51 % einnehmen. Die Hauptakteure auf diesem Markt sind Greggs PLC, McDonald's Corporation, Nando's Group Holdings Limited, PizzaExpress (Restaurants) Limited und The Restaurant Group PLC (alphabetisch sortiert).

Marktführer im Foodservice im Vereinigten Königreich

Greggs PLC

McDonald's Corporation

Nando's Group Holdings Limited

PizzaExpress (Restaurants) Limited

The Restaurant Group PLC

Other important companies include Admiral Taverns Ltd., Co-operative Group Limited, Costa Coffee, Doctor's Associates, Inc., Domino's Pizza Group PLC, Marston's PLC, Mitchells & Butlers PLC, Pizza Hut (U.K.) Limited, Starbucks Corporation, Stonegate Group, Tesco PLC, Whitbread PLC, Yum! Brands, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Lebensmitteldienstleistungen im Vereinigten Königreich

- August 2023 Die Coffeeshop-Kette Starbucks kündigte Pläne an, 32,78 Millionen US-Dollar in die Eröffnung von 100 neuen Filialen im gesamten Vereinigten Königreich im Jahr 2023 zu investieren, da sie mit einer Fortsetzung ihrer Wachstumsdynamik rechnet.

- Januar 2023 Costa Coffee hat seiner Speisekarte neue Portionen hinzugefügt, darunter Cajun Spiced Chicken Pizza Wrap, uzeTea Mellow Mango Superfuzions Tea, FuzeTea Spiced Apple Flavor Superfuzions Tea, FuzeTea Citrus Zing Superfuzions Tea, vegan BBQ Chick'n Panini, Burts BBQ Lentil Chips, Pochiert Egg Bacon Brioche, MS Smoked Ham Coleslaw Sandwich oder die neue MS Minestrone mit Specksuppe, MS Ananasstücke und eine neue Reihe von Schokoladen-Cornflake-Kuchen und Karamellkuchen in seinen Filialen im Vereinigten Königreich.

- Dezember 2022 Co-op hat sich mit Just Eat zusammengetan, um eine On-Demand-Online-Lieferpartnerschaft zu starten und so den Zugang zu schnellem Convenience-Shopping in Gemeinden im ganzen Land zu verbessern. Durch die Verbindung können Käufer über die Just Eat-App und die Website Artikel bei Co-op für eine schnelle Lieferung in weniger als 30 Minuten bestellen.

Marktbericht für Lebensmitteldienstleistungen im Vereinigten Königreich – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Großbritannien

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Admiral Taverns Ltd.

- 6.4.2 Co-operative Group Limited

- 6.4.3 Costa Coffee

- 6.4.4 Doctor's Associates, Inc.

- 6.4.5 Domino's Pizza Group PLC

- 6.4.6 Greggs PLC

- 6.4.7 Marston's PLC

- 6.4.8 McDonald's Corporation

- 6.4.9 Mitchells & Butlers PLC

- 6.4.10 Nando's Group Holdings Limited

- 6.4.11 Pizza Hut (U.K.) Limited

- 6.4.12 PizzaExpress (Restaurants) Limited

- 6.4.13 Starbucks Corporation

- 6.4.14 Stonegate Group

- 6.4.15 Tesco PLC

- 6.4.16 The Restaurant Group PLC

- 6.4.17 Whitbread PLC

- 6.4.18 Yum! Brands, Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Foodservice-Branche im Vereinigten Königreich

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Es wird erwartet, dass das Segment der Schnellrestaurants im Prognosezeitraum eine jährliche Wachstumsrate von 5,20 % nach Wert verzeichnen wird, was auf die Standardisierung in den Lebensmittelketten in Bezug auf Ambiente, Hygiene, Servicezeit und einfache Zugänglichkeit zurückzuführen ist. Es wird erwartet, dass dies das Interesse der Verbraucher steigert und damit die Kundenfrequenz insgesamt erhöht.

- Es wird jedoch erwartet, dass Cloud-Küchen mit einer jährlichen Wachstumsrate von 31,84 % im Prognosezeitraum das schnellste Wachstum verzeichnen werden, wobei die Präferenz der Verbraucher für Online-Lieferungen boomt, insbesondere nach der COVID-19-Pandemie. Das Land verzeichnete im Jahr 2021 ein Wachstum der Online-Lieferung um 110 %. Darüber hinaus kurbelt die Erschwinglichkeit, die Cloud-Küchen Herstellern mit geringeren Investitionen bieten, das Wachstum von Cloud-Küchen im Vereinigten Königreich an.

- Der Markt für Full-Service-Restaurants verzeichnete im Untersuchungszeitraum eine jährliche Wachstumsrate von 5,56 % nach Wert. Die europäische Küche hielt im Jahr 2022 mit einem Wertanteil von 47,06 % den größten Marktanteil. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen europäischen Gerichten durch Restaurants zurückzuführen. Aufgrund der wachsenden Nachfrage nach nährstoffreichen Diäten im Vereinigten Königreich haben die FSR-Filialen versucht, diese Gerichte gesünder und für den Verbraucher attraktiver zu machen.

- Das Wachstum von Cafés und Bars wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere in der Kategorie Tee-/Kaffeespezialitäten. Rund 70 % der Verbraucher im Vereinigten Königreich trinken mindestens zwei Tassen Kaffee oder mehr pro Tag. Darüber hinaus tranken 23 % der Kaffeetrinker im Jahr 2021 regelmäßig mehr als drei Tassen Kaffee pro Tag und 21 % tranken mehr als vier Tassen pro Tag. Daher wird für das Segment Cafés und Bars im Vereinigten Königreich ein CAGR von 4,87 prognostiziert % nach Wert im Prognosezeitraum.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Kunden bedienen sich normalerweise selbst und bringen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen