Größe des Foodservice-Marktes in Südkorea

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 156.51 Milliarden US-Dollar | |

| Marktgröße (2029) | 293.14 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Full-Service-Restaurants | |

| CAGR (2024 - 2029) | 18.21 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Südkoreanische Foodservice-Marktanalyse

Die Größe des südkoreanischen Foodservice-Marktes wird im Jahr 2024 auf 110,11 Milliarden US-Dollar geschätzt und soll bis 2029 254,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 18,21 % im Prognosezeitraum (2024–2029) entspricht.

Eine hohe Nachfrage nach traditionellen Küchen und höhere Ausgaben für Gastronomie steigern den Umsatz

- Full-Service-Restaurants hatten im Jahr 2022 den größten Anteil am südkoreanischen Foodservice-Markt. Asiatische und nordamerikanische Küchen machten zusammen einen Marktanteil von über 50 % aus. Die Nachfrage nach diesen Küchen wird auf die zunehmende Vorliebe der Verbraucher für authentische regionale Küchen wie Kimchi und Bulgogi sowie japanische Küchen wie Sushi und Tempura zurückgeführt. Während traditionelle koreanische Gerichte nach wie vor beliebt sind, verschieben sich die Ernährungstrends zugunsten neuer und internationaler Vorlieben. Daher führen Restaurants zunehmend vegane, zuckerarme und glutenfreie Optionen in die klassische koreanische Küche ein und tragen so zum Aufstieg dieses Segments bei.

- Es wird prognostiziert, dass Cafés und Bars im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 15,58 % nach Wert auf dem Markt verzeichnen werden, unterstützt durch den steigenden Konsum von Tee und Kaffee im Land. Der Kaffeekonsum in Südkorea machte etwa 6 % des Kaffeemarktes im asiatisch-pazifischen Raum aus. Im Jahr 2021 konsumierte Südkorea fast 2,5 Millionen 60-kg-Säcke Kaffee. Sein Konsum ist in den letzten Jahren stetig gestiegen und es ist eines der beliebtesten Getränke der Koreaner. Durchschnittlich konsumierten Koreaner 12,3 Tassen Kaffee pro Woche, was einem Gesamtjahresverbrauch von 2,3 Kilogramm im Jahr 2022 entspricht. Ediya Co und Starbucks gehören mit 2.200 bzw. 1.140 Filialen zu den größten Coffeeshops des Landes.

- Allerdings ist das Cloud-Küchensegment das am schnellsten wachsende im südkoreanischen Foodservice-Markt und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 35,13 % verzeichnen. Es wird erwartet, dass das Wachstum durch die zunehmende Online-Lieferung von Lebensmitteln über Smartphone-Anwendungen angekurbelt wird. Im Januar 2022 gab es in Südkorea rund 46,81 Millionen Internetnutzer. Die Zahl der Internetnutzer stieg zwischen 2021 und 2022 um 543.000.

Wachsende Nachfrage nach Online-Lieferdiensten für Mahlzeiten

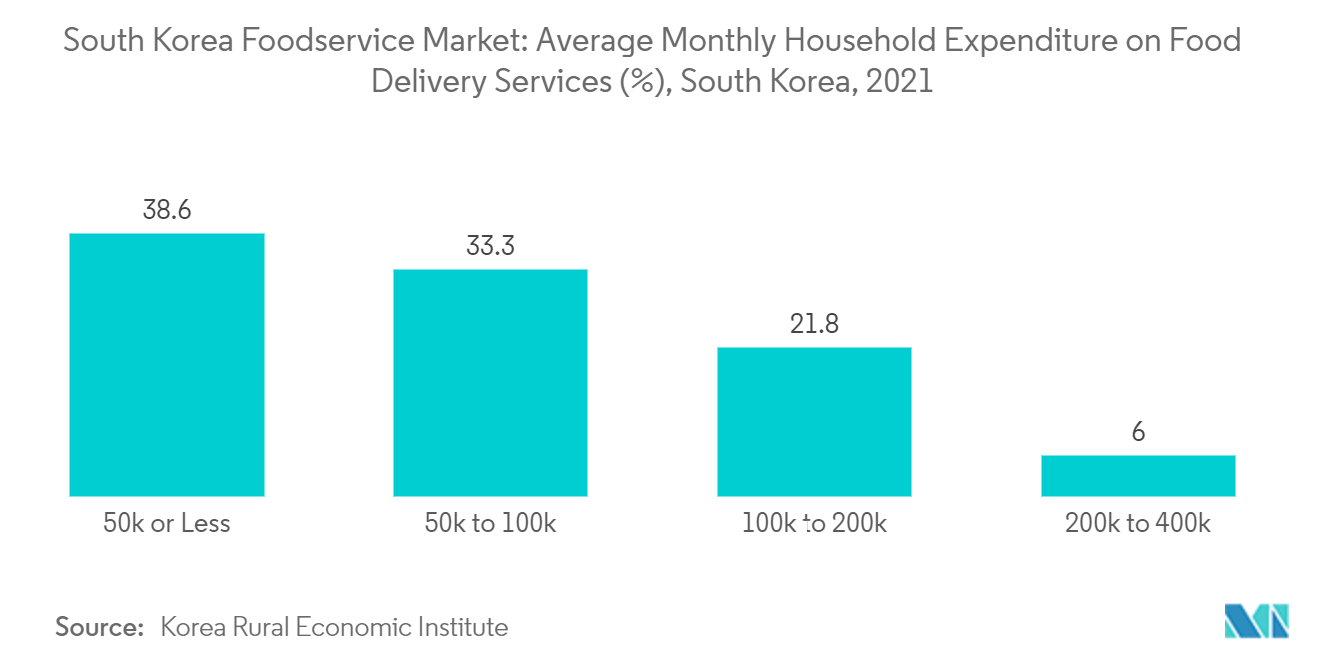

Bequemlichkeit ist nach wie vor ein wichtiger Faktor, der die Essgewohnheiten von Südkoreanern mit einem geschäftigen Lebensstil bestimmt. Daher entwickeln Foodservice-Betreiber und andere Lebensmittelhersteller bequemere und gesündere Optionen für die Lieferung von Lebensmitteln über die Online-Lieferung. Darüber hinaus beschleunigten die durch die COVID-19-Pandemie verursachten Einschränkungen die Nachfrage nach Online-Lebensmittellieferungen. Solche sich entwickelnden Faktoren führten zur Entstehung mehrerer Anwendungen für die Lieferung von Lebensmitteln im Land, da die Verbraucher eine wachsende Nachfrage nach der Online-Lieferung von Mahlzeiten an ihren jeweiligen Arbeitsplätzen oder zu Hause registrierten. Dieser Trend schuf große Möglichkeiten für Online-Anwendungen zur Lieferung von Lebensmitteln, um den Verbrauchern durch verschiedene Strategien, wie z. B. das Anbieten von Rabatten, ein differenziertes Bestellerlebnis zu bieten. Der Markt für Essensliefer-Apps in Südkorea wird von Woowa Brothers dominiert, gefolgt von Delivery Hero. Die Essensliefer-Apps erweitern ihre Dienstleistungen als Teil ihrer Marketingstrategie, um in den digitalen Lebensmittelmarkt einzudringen und aus ihrer Position Kapital zu schlagen.

Steigende Nachfrage nach Fast Food bei den Verbrauchern

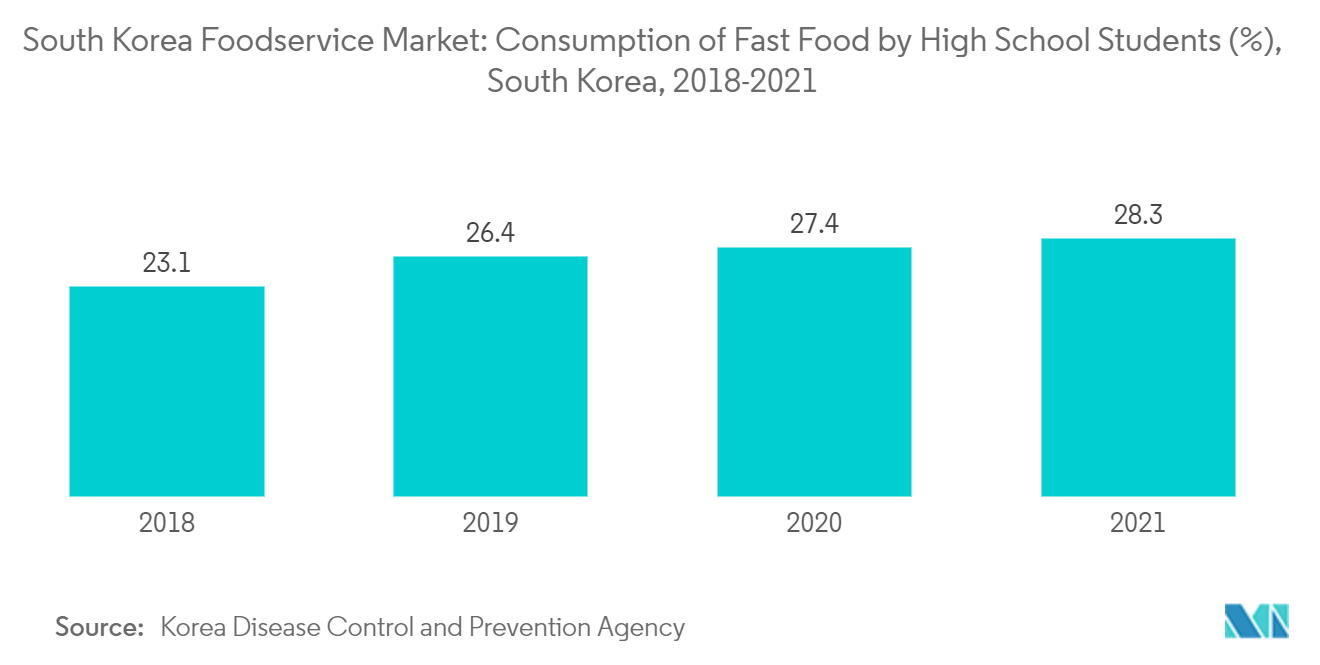

Das Segment der Fast-Food-Restaurants wurde als eines der am schnellsten wachsenden Segmente auf dem südkoreanischen Foodservice-Markt verzeichnet. Die gestiegene Nachfrage im Segment der Fast-Food-Restaurants ist stark mit Convenience verbunden. Da Koreaner immer länger arbeiten, schätzen sie zunehmend die Bequemlichkeit von Fast Food und integrieren gleichzeitig gesunde Essgewohnheiten. Die Schüler und Kinder, die zur Schule gehen, sind auch mit der Schule beschäftigt; Daher ist Fast Food die beste Option für sie während der Mahlzeiten. Die Fast-Food-Filialen in Südkorea und andere Schnellrestaurants, die eine vielfältige Auswahl an Menüs zu niedrigeren Preisen anbieten, verzeichneten ein schnelleres Umsatzwachstum als andere Foodservice-Filialen für Verbraucher. Der südkoreanische Foodservice-Markt wächst, da Fast-Food-Betreiber aktiv Menüs zu wettbewerbsfähigen Preisen auf den Markt bringen und das ganze Jahr über verschiedene Aktionsrabatte anbieten. Die Expansion internationaler Ketten im Land beeinflusst mehr junge Verbraucher, die westlichen Trends zugeneigt sind, die Filialen zu besuchen.

Überblick über die südkoreanische Foodservice-Branche

Der südkoreanische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 4,97 % einnehmen. Die Hauptakteure auf diesem Markt sind CJ Foodville Corporation, Genesis Co. Ltd, Kyochon FoodBeverage Co. Ltd, McDonald's Corporation und Starbucks Corporation (alphabetisch sortiert).

Südkoreanische Foodservice-Marktführer

CJ Foodville Corporation

Genesis Co. Ltd

Kyochon Food&Beverage Co. Ltd

McDonald's Corporation

Starbucks Corporation

Other important companies include CJ Foodville Corporation, Doctor's Associate Inc., Domino's Pizza Inc., Inspire Brands Inc., Isac Co. Ltd, Mom's Touch & Co., MP DAESAN Inc., Restaurant Brands International Inc., Royal T Group Pte Ltd., Seven & I Holdings Co., Ltd., Shinsegae Food Co. Ltd, Yum! Brands Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südkoreanische Foodservice-Marktnachrichten

- April 2023 Shinsegae Food stellt einen zu 100 % pflanzlichen Burger namens Better Burger vor. Anstelle von tierischen Produkten wie Milch und Eiern verwendet der Burger Ersatzfleisch, Käse und Brötchen aus pflanzlichen Proteinen wie Sojabohnen und Cashewnüssen.

- März 2023 Lecker! Brands Inc. hat sich mit einem koreanischen Private-Equity-Fonds zusammengetan, um KFC Korea Co. zu erwerben.

- Februar 2023 McDonald's Korea hat mit NewJeans zusammengearbeitet und eine spezielle knusprige Hühnchen-Sandwich-Mahlzeit eingeführt.

Südkoreanischer Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Südkorea

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 CJ Foodville Corporation

- 6.4.2 CJ Foodville Corporation

- 6.4.3 Doctor's Associate Inc.

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Genesis Co. Ltd

- 6.4.6 Inspire Brands Inc.

- 6.4.7 Isac Co. Ltd

- 6.4.8 Kyochon Food&Beverage Co. Ltd

- 6.4.9 McDonald's Corporation

- 6.4.10 Mom's Touch & Co.

- 6.4.11 MP DAESAN Inc.

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Royal T Group Pte Ltd.

- 6.4.14 Seven & I Holdings Co., Ltd.

- 6.4.15 Shinsegae Food Co. Ltd

- 6.4.16 Starbucks Corporation

- 6.4.17 Yum! Brands Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der südkoreanischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente nach Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, eigenständige Restaurants und Reisen werden als Segmente nach Standort abgedeckt..

- Full-Service-Restaurants hatten im Jahr 2022 den größten Anteil am südkoreanischen Foodservice-Markt. Asiatische und nordamerikanische Küchen machten zusammen einen Marktanteil von über 50 % aus. Die Nachfrage nach diesen Küchen wird auf die zunehmende Vorliebe der Verbraucher für authentische regionale Küchen wie Kimchi und Bulgogi sowie japanische Küchen wie Sushi und Tempura zurückgeführt. Während traditionelle koreanische Gerichte nach wie vor beliebt sind, verschieben sich die Ernährungstrends zugunsten neuer und internationaler Vorlieben. Daher führen Restaurants zunehmend vegane, zuckerarme und glutenfreie Optionen in die klassische koreanische Küche ein und tragen so zum Aufstieg dieses Segments bei.

- Es wird prognostiziert, dass Cafés und Bars im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 15,58 % nach Wert auf dem Markt verzeichnen werden, unterstützt durch den steigenden Konsum von Tee und Kaffee im Land. Der Kaffeekonsum in Südkorea machte etwa 6 % des Kaffeemarktes im asiatisch-pazifischen Raum aus. Im Jahr 2021 konsumierte Südkorea fast 2,5 Millionen 60-kg-Säcke Kaffee. Sein Konsum ist in den letzten Jahren stetig gestiegen und es ist eines der beliebtesten Getränke der Koreaner. Durchschnittlich konsumierten Koreaner 12,3 Tassen Kaffee pro Woche, was einem Gesamtjahresverbrauch von 2,3 Kilogramm im Jahr 2022 entspricht. Ediya Co und Starbucks gehören mit 2.200 bzw. 1.140 Filialen zu den größten Coffeeshops des Landes.

- Allerdings ist das Cloud-Küchensegment das am schnellsten wachsende im südkoreanischen Foodservice-Markt und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 35,13 % verzeichnen. Es wird erwartet, dass das Wachstum durch die zunehmende Online-Lieferung von Lebensmitteln über Smartphone-Anwendungen angekurbelt wird. Im Januar 2022 gab es in Südkorea rund 46,81 Millionen Internetnutzer. Die Zahl der Internetnutzer stieg zwischen 2021 und 2022 um 543.000.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen