Lithiumhydroxid-Marktgröße und -anteil

Lithiumhydroxid-Marktanalyse von Mordor Intelligenz

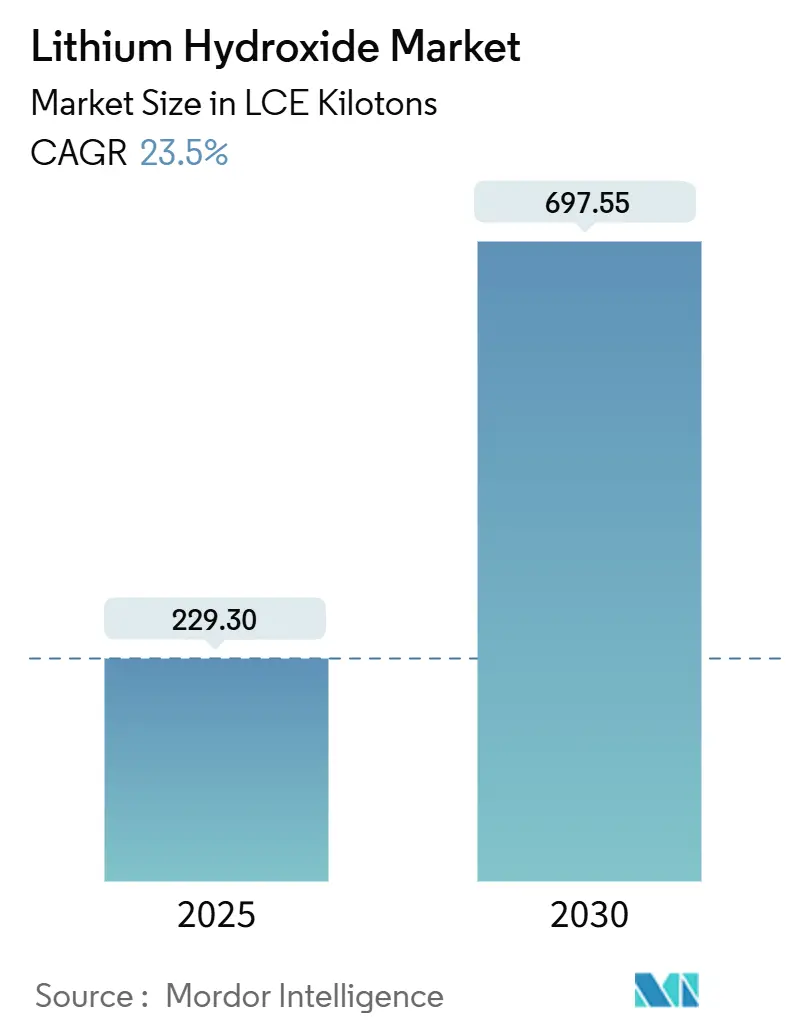

Die Lithiumhydroxid-Marktgröße wird auf 229,30 LCE-Kilotonnen In 2025 geschätzt und soll 697,55 LCE-Kilotonnen bis 2030 erreichen, bei einer CAGR von 23,5 % während des Prognosezeitraums (2025-2030). Sich intensivierender Wettbewerb um batterietaugliche Chemikalien, rasant steigende Verkäufe von Elektrofahrzeugen (ev) und die schnelle Hochskalierung von direkten Lithiumextraktions-Technologien (DLE) gestalten die Liefernetzwerke weltweit um. Asien-Pazifik behauptet die größte regionale Position mit 40 % des globalen Verbrauchs und liefert die schnellste Wachstumsrate von 27,66 % bis 2030. Automobilhersteller sicherten sich 2024 mit langfristigen Beschaffungsverträgen hochreinen Rohstoff, und mehrere Batteriehersteller beschleunigten vertikale Integrationsstrategien, um Preisschwankungen abzufedern. Gleichzeitig stellt extreme Rohstoffpreisvolatilität-von 81.500 USD/t auf 22.500 USD/t während 2023-weiterhin eine Herausforderung für Projektfinanzierungsmodelle dar.

Wichtige Berichtserkenntnisse

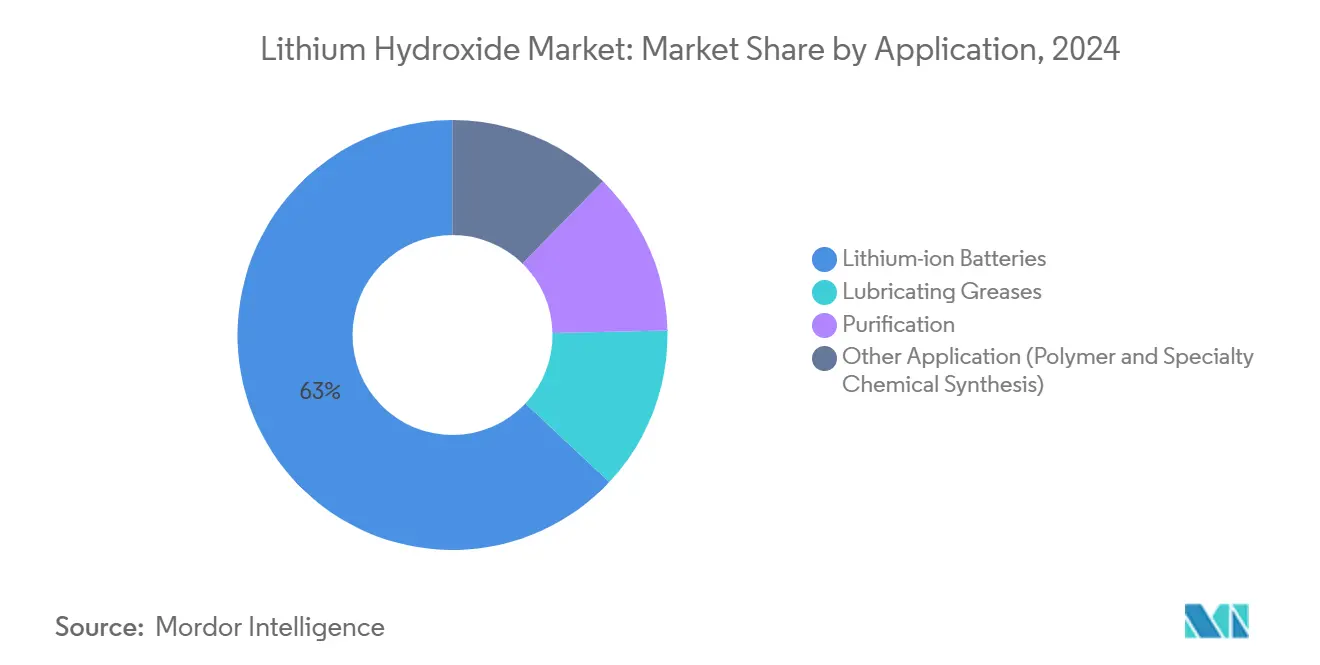

- Nach Anwendung hielten Lithium-Ionen-Batterien 63 % des Umsatzes von 2024 und sollen mit einer CAGR von 26,77 % bis 2030 expandieren.

- Nach Qualitätsgrad eroberte batterietaugliches Material 70 % Anteil In 2024; dasselbe Segment wächst mit einer CAGR von 25,55 % bis 2030.

- Nach bilden führte Monohydrat mit 65 % der Produktion von 2024; wasserfrei verzeichnet die schnellste CAGR von 25,77 % über 2025-2030.

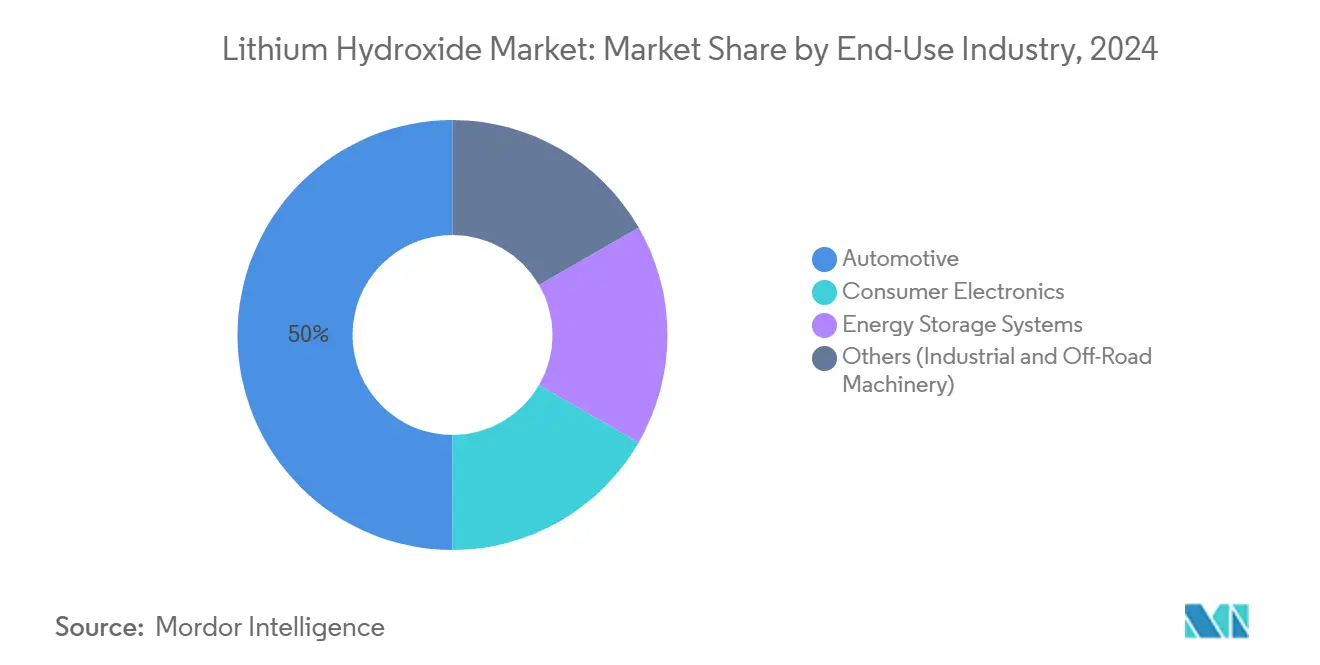

- Nach Endverbrauchsindustrie entfielen auf die Automobilbranche 50 % der Gesamtmenge 2024; Energiespeichersysteme wachsen am schnellsten mit 25 % CAGR.

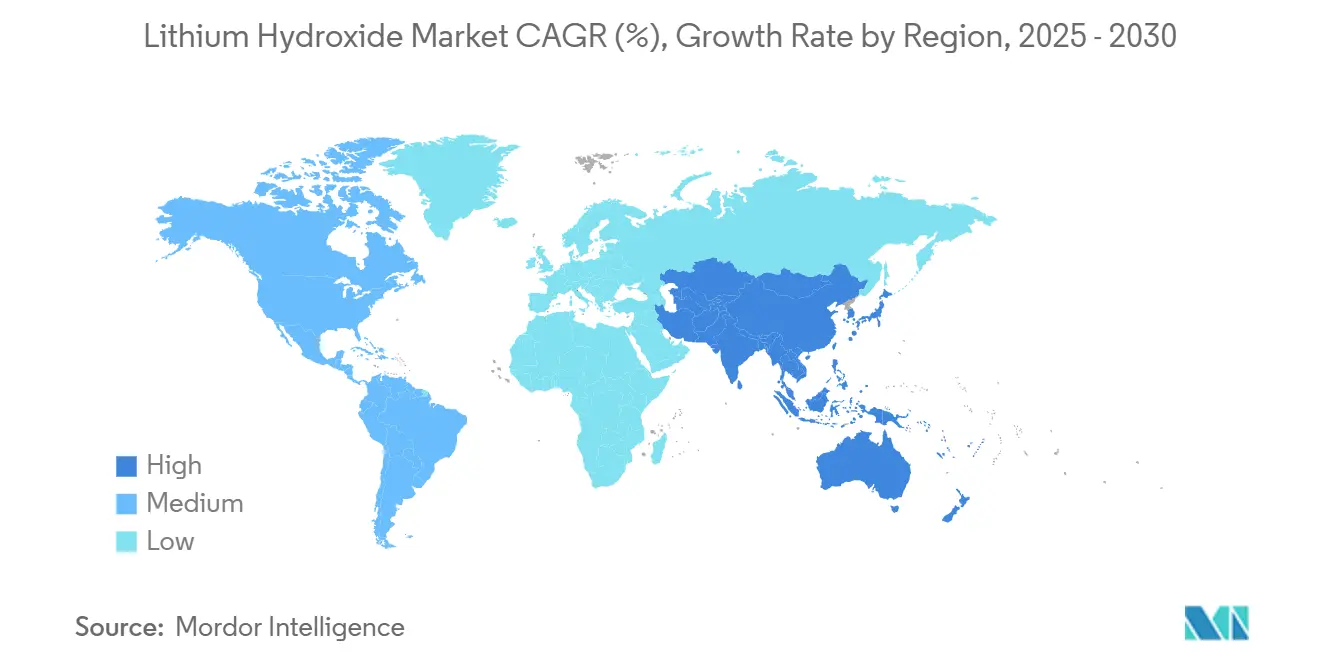

- Nach Geographie beherrschte Asien-Pazifik 40 % Anteil In 2024 und verzeichnet auch die höchste CAGR von 27,66 % bis 2030.

Globale Lithiumhydroxid-Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitraum |

|---|---|---|---|

| Steigende Nachfrage nach Elektrofahrzeugen | +8.50% | China, Europa, Nordamerika | Mittelfrist (2-4 Jahre) |

| Steigende Nachfrage nach Elektrowerkzeugen | +2.30% | Nordamerika, Europa, Asien-Pazifik | Kurzfrist (≤ 2 Jahre) |

| Kommerzialisierung der direkten Lithiumextraktion (DLE) erschließt kostengünstigen Hydroxid-Rohstoff | +6.80% | Lateinamerika, Nordamerika | Mittelfrist (2-4 Jahre) |

| OEM-unterstützte langfristige Verträge reduzieren Risiken für neue Hydroxid-Kapazitäten In Lateinamerika | +3.20% | Lateinamerika (globaler Lieferketteneffekt) | Mittelfrist (2-4 Jahre) |

| Regierungspolitik zur Unterstützung von Batterielieferketten | +5.70% | Nordamerika, Europa, Indien, China | Langfrist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Elektrowerkzeugen

Schnurlose Elektrowerkzeuge ersetzen kabelgebundene Alternativen im Bauwesen und In der industriellen Wartung, weil Lithium-Ionen-Akkus längere Laufzeit und ein überlegenes Leistungs-zu-Gewicht-Verhältnis bieten. Hersteller haben Zellenformate eingeführt, die für hohe Entladungszyklen optimiert sind, ein Profil, das lithiumhydroxidreiche Nickel-Kobalt-Mangan-Kathoden begünstigt. Die Akzeptanz ist am stärksten unter professionellen Auftragnehmern In Nordamerika und Europa, wo enge Arbeitsmärkte einen Premiumwert auf Produktivitätssteigerungen legen. Die kontinuierliche Einführung von Gebäudeinformationsmodellierungs-Arbeitsabläufen beschleunigt die Durchdringung schnurloser Werkzeuge weiter, weil Arbeitsgruppen ungebundene Mobilität vor Ort benötigen. Obwohl kleiner als die ev-Nachfrage, erzielt diese Nische überdurchschnittliche Preisrealisierung für Hydroxid-Produzenten, die spezialisierte Kathodenmischungen liefern.

Kommerzialisierung der direkten Lithiumextraktion (DLE) erschließt kostengünstigen Rohstoff

Feldmaßstäblicher Erfolg In IBATs Utah-Anlage unter Nutzung modularer Adsorptionssäulen demonstrierte 80-90 % Lithiumrückgewinnung In Stunden versus der Monate, die für konventionelle Teichverdunstung benötigt werden. Projekt ATLiS In Kalifornien sicherte sich eine bedingte Darlehensbürgschaft von 1,36 Milliarden USD zur Lieferung von 20.000 t/Jahr Lithiumhydroxid aus geothermaler Sole und bestätigte das Vertrauen der Kreditgeber In die DLE-Skalierbarkeit[1]u.S. Abteilung von Energie, \"Conditional Commitment für Projekt ATLiS, \" Energie.gov . Höhere Ausbeuten senken die Kapitalintensität pro Tonne und ermöglichen Betrieb In wasserknappen Regionen, weil viele Ionenaustausch- und Membranvarianten weniger Zusatzwasser verbrauchen als Teichsysteme. Diese Wirtschaftlichkeit stärkt die langfristige Angebotsaussicht für den Lithiumhydroxid-Markt bei gleichzeitiger Reduzierung der Umweltauswirkungen.

OEM-unterstützte langfristige Verträge reduzieren Risiken für neue Kapazitäten in Lateinamerika

Automobilhersteller erweiterten ihre direkte Beteiligung an vorgelagerten Geschäften während 2024, um Mengen und Kostensichtbarkeit zu sichern. Hyundais mehrjährige Abnahmevereinbarung mit Ganfeng, Rio Tintos Übernahme von Arcadium Lithium für 6,7 Milliarden USD und die anschließende Investition von 2,5 Milliarden USD In eine argentinische Mine veranschaulichen die strategische Wende. Verbindliche Verpflichtungen verbessern die Projektfinanzierungs-Bankfähigkeit, verkürzen Amortisationszeiten und unterstützen größere Anlagen, die Skaleneffekte erzielen können-Faktoren, die gemeinsam den Lithiumhydroxid-Markt erweitern.

Regierungspolitik zur Unterstützung von Batterielieferketten

Die öffentliche Finanzierung hat sich entscheidend hin zu lokalisierten Batterieökosystemen verschoben. Das uns-Energieministerium stellte 725 Millionen USD für Batteriematerial-Verarbeitungszuschüsse und weitere 88 Millionen USD für fortgeschrittene Fahrzeugforschung In 2025 bereit. Indiens Programm zur Herstellung von Elektroautos gewährt Vorzugseinfuhrzölle an Automobilhersteller, die 500 Millionen USD In neue ev-Werke investieren, unter der Bedingung von 50 % inländischer Wertschöpfung[2]Investment Policy Monitor, \"Incentives für ev Infrastruktur, \" investmentpolicy.unctad.org . Umgekehrt unterstreichen Chinas Entwurf-Ausfuhrbeschränkungen für Batterie- und Lithiumverarbeitungstechnologien geopolitische Sensitivitäten und könnten die regionale Angebotsdiversifizierung verstärken. Insgesamt fördern diese politischen Maßnahmen vorgelagerte Investitionen und beschleunigen die Kurve installierter Kapazitäten des Lithiumhydroxid-Marktes.

Hemmnisse-Impact-Analyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitraum |

|---|---|---|---|

| Hohe Produktionskosten | -4.20% | Global | Mittelfrist (2-4 Jahre) |

| Rohstoffpreisvolatilität behindert Projektfinanzierung | -3.80% | Global (höher In Schwellenmärkten) | Kurzfrist (≤ 2 Jahre) |

| Steigende Sorge über die Toxizität | -2.10% | Europa, Nordamerika, entwickelte APAC-Märkte | Mittelfrist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Produktionskosten

Batterietaugliche Lithiumhydroxid-Anlagen erfordern ausgeklügelte Unreinheitskontrolle und kostspielige Kristallisationskreisläufe. Albemarle stoppte die Expansion seiner Kemerton-Anlage In Australien, halbierte die geplante Nennkapazität und reduzierte die Belegschaft vor Ort um 40 %. Mehrjährige Amortisationszeiten, strenge Umweltgenehmigungen und ein begrenzter Pool hydrometallurgischer Fachkräfte aufrechterhalten hohe Eintrittsbarrieren und verlangsamen die Momentum neuer Anlagen, besonders In Regionen mit erhöhten Energietarifen.

Rohstoffpreisvolatilität behindert Projektfinanzierung

Lithiumhydroxid-Preise fielen um 72 % während 2023. Albemarles Investitionsrichtlinie sank von 2,1 Milliarden USD In 2023 auf 1,6-1,8 Milliarden USD für 2024, und das Unternehmen berichtete einen Nettoverlust von 188 Millionen USD In Q2 2024 versus einem Gewinn von 650 Millionen USD ein Jahr zuvor. Solche Schwankungen führen zu breiteren Abzinsungssätzen seitens der Kreditgeber und zwingen Entwickler dazu, endgültige Investitionsentscheidungen zu verschieben. Wenn die Investitionslücke anhält, könnte der Lithiumhydroxid-Markt Mitte des Jahrzehnts Angebotsengpässen gegenüberstehen, wenn die ev-Durchdringung wieder beschleunigt und einen weiteren Kreislauf von Preisspitzen und Projektschüben schafft.

Segmentanalyse

Nach Anwendung: Batteriesegment festigt Dominanz

Lithium-Ionen-Batterien erzeugten 63 % der Nachfrage von 2024 und sollen mit 26,77 % CAGR bis 2030 expandieren. Dieses Segment allein macht den größten Anteil der Lithiumhydroxid-Marktgröße aus und liefert die höchste zusätzliche Tonnage. Reichweitenorientierte Chemien wie Nickel-Kobalt-Mangan (NCM) und Nickel-Kobalt-Aluminium (NCA) benötigen Lithiumhydroxid für die Synthese statt Karbonat und verankern strukturelle Nachfrage. Im Gegensatz dazu bleiben Schmierfette, gereinigte Luftsysteme und Spezialsynthese stetige, aber bescheidene Beitragszahler. Wachsende Recycling-Mandate In der Europäischen Union sollen später im Prognosezeitraum einen sekundären Versorgungskanal generieren, was die primäre Nachfrage Dämpft, aber nicht verdrängt.

Energiespeicher-Implementierungen bilden die am schnellsten steigende Unteranwendung. Großmaßstäbliche Batteriefarmen, die mit erneuerbaren Anlagen verbunden sind, benötigen Chemien mit langer Zyklus-Lebensdauer. Projekte wie Kaliforniens mehrere-Gigawattstunden-Installationen spezifizieren zunehmend nickelreiche Kathoden und verstärken den Hydroxid-Verbrauch. Da die Kosten sinken, kommen kleinere kommerzielle und industrielle Systeme hinter dem Zähler zur Gelegenheitsmenge hinzu und gewährleisten, dass der Lithiumhydroxid-Markt eine diversifizierte Wachstumsmaschine über stationäre und Mobil Domänen behält.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Qualitätsgrad: Batteriegrad-Reinheitsprämien weiten sich

Batterietaugliches Material hielt einen dominierenden 70 %-Anteil In 2024 und verzeichnet eine prognostizierte CAGR von 25,55 %, die höchste innerhalb dieser Segmentierung. Strenge Unreinheitskontrollen bei Natrium, Kalzium und Schwermetallen untermauern Preisunterschiede gegenüber technischem Grad. Hersteller wie Livent haben In zusätzliche Rekristallisations- und Ionenaustauschmodule investiert, um weniger als 100 ppm Gesamtunreinheitsgrenzen zu erreichen. Diese Investition erhöht die Kapitalintensität, vertieft aber auch Wettbewerbsgräben. Technischer Grad dient Fett- und Keramikmärkten, wo Toleranzschwellen lockerer sind, während Industriegrad Wasserbehandlung und ausgewählte Syntheserouten adressiert.

Der Lithiumhydroxid-Marktanteil für Batteriegrad wird weiter steigen, da OEM-Spezifikationsblätter länger werden. Nächste Generation von Festkörper- und hochsilizium-Anodendesigns verlassen sich auf präzise Stöchiometrie und ultraniedrigen Feuchtigkeitsgehalt, Faktoren, die Qualitätsprämien verstärken. Produzenten mit vertikal integrierten Sole- oder Hartgestein-Rohstoffen plus interne Reinigung sind am besten positioniert, um diesen Margenpool zu erfassen.

Nach Form: Monohydrat behält Führung; wasserfrei beschleunigt

Monohydrat (LiOH·H₂O) kontrollierte 65 % der Produktion In 2024 aufgrund seiner relativen Stabilität und nicht-deliqueszenten Natur während des Versands[3]ScienceDirect, \"Lithium Hydroxid - an overview, \" sciencedirect.com . Die Produktion beinhaltet typischerweise die Umsetzung von Lithiumkarbonat mit Calciumhydroxid und ergibt Kristalle mit etwa 57 % aktivem LiOH-Gehalt. Wasserfreies Material, frei von strukturellem Wasser, enthält höheres LiOH pro Gewichtseinheit und wird für feuchtigkeitsempfindliche Kathoden- oder Elektrolytrezepturen bevorzugt. Obwohl herausfordernder zu produzieren, wächst es mit 25,77 % CAGR bis 2030 und übertrifft Monohydrat, da die Nachfrage nach fortgeschrittenen Zellchemien steigt.

Prozessinnovationen ermöglichen Flexibel Konversion zwischen Formen und befähigen Anlagen, die Produktmischung entsprechend den Auftragsbüchern zu ändern. Über 2025-2027 planen mehrere chinesische und Südkoreanische Raffinerien Entflechtungsprojekte, die auf höhere wasserfreie Ausbeuten abzielen und die Versorgungsoptionen für den Lithiumhydroxid-Markt erweitern.

Nach Endverbrauchsindustrie: Automobilbranche führt, Energiespeicher rast voraus

Automobilhersteller verbrauchten 50 % der Tonnage von 2024, was die steigenden ev-Stückverkäufe und steigende durchschnittliche Batteriekapazitäten widerspiegelt. Fahrzeughersteller betten Lithiumversorgung In gesamte Elektrifizierungsstrategien ein, wobei Albemarle, SQM und Ganfeng alle mehrjährige Liefervereinbarungen mit globalen Marken abgeschlossen haben. Unterhaltungselektronik, die Smartphones, Laptops und Wearables umfasst, bleibt der nächstgrößere Endverbraucher, verzeichnet aber langsameres Wachstum, da die Energiedichte von Akkus schneller steigt als die Verkaufsmengen von Geräten.

Netzebene-Energiespeichersysteme verzeichnen die stärkste CAGR von 25 % bis 2030, unterstützt von staatlichen Ausschreibungspipelines und Zielen zur Integration erneuerbarer Energien. Hersteller von aus-Autobahn-Ausrüstung beginnen, Bergbau-LKWs und landwirtschaftliche Maschinen zu elektrifizieren, ein Trend, der In der zweiten Hälfte des Jahrzehnts ein weiteres Nachfragebein hinzufügen wird. Zusammen erhalten diese Verschiebungen starke mehrere-Segment-Grundlagen für den Lithiumhydroxid-Markt.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik mit einem 40 % Lithiumhydroxid-Marktanteil In 2024 profitiert von unvergleichlicher Zellfertigungskapazität und einem dichten Cluster nachgelagerter Kathoden-, Anoden- und Packmontageanbieter. Chinesische Politikdirektiven bevorzugen nun inländische Beschaffung und veranlassen aktive Entwicklung inländischer Salzsee-Sole sowie ausländische Eigenkapitalbeteiligungen, während Japan und Südkorea langjährige materialwissenschaftliche Expertise nutzen, um wettbewerbsfähig zu bleiben. Indien trat mit einer nationalen Fertigungsmission und Zollbefreiungen für kritische Mineralien unter dem Unionsbudget 2025-26 In Erscheinung und stimulierte lokale Hydroxid-Konversionsvorschläge.

Nordamerikas Expansion basiert auf Großangelegten Finanzierungspaketen. Der DOE-Zuschuss von 150 Millionen USD an Albemarle unterstützt einen Spodumen-Konzentrator In Kings Mountain, der 1,6 Millionen EVs jährlich versorgen kann. Hyundai Motor Gruppe und SK An genehmigten eine Batteriezellanlage In Georgia für 5 Milliarden USD und verankerten regionale Kathodennachfrage für lokal produziertes Hydroxid. Diese Initiativen zielen darauf ab, die Abhängigkeit von asiatischen Lieferketten zu reduzieren und uns-Inflation Reduktion Act-Beschaffungsschwellen zu erfüllen.

Südamerika bleibt das primäre Rohstoffzentrum. Chiles nationale Lithiumstrategie lädt Privat Beteiligung ein, während staatliche Aufsicht gewahrt wird, und neue geologische Erhebungen hoben geschätzte Reserven um 28 %. Argentinien zog Rio Tintos Bergbauinvestition von 2,5 Milliarden USD und mehrere OEM-Abnahmen an. Brasilien sah ev-Verkäufe um 85 % In 2024 springen, angeführt von BYD mit 70 % Anteil, was auf zukünftige inländische Hydroxid-Konversionsanforderungen hindeutet.

Europa beschleunigt Kapazitäten mit strengen CO₂-Vorschriften und umfassenden Recycling-Mandaten. Deutschland führt F&e zu nächster Generation von Kathoden an, während die EU-Batterieverordnung minimale Lithiumrückgewinnungsquoten ab 2025 festlegt. Mehrere Greenfield-Konversionsanlagen In Finnland, Frankreich und Portugal sind für Inbetriebnahme bis 2027 geplant und fügen Diversität zur Lithiumhydroxid-Markt-Angebotsbasis hinzu. Der Stoß des Blocks für strategische Autonomie könnte Handelsströme umgestalten, besonders wenn China vorgeschlagene Technologie-Exportbeschränkungen erließe.

Wettbewerbslandschaft

Der Lithiumhydroxid-Markt zeigt hochkonzentrierte Konzentration, wobei die fünf größten Produzenten über die Hälfte der globalen Konversionskapazität kontrollieren. Albemarle implementierte eine integrierte Funktionsstruktur Ende 2024 und priorisierte Investitionen In Anlagen mit starken Kostenkurven neu, besonders In den USA und Chile.

Konsolidierungsmomentum intensivierte sich, als Rio Tinto 6,7 Milliarden USD für Arcadium Lithium bot, Hartgestein- und Sole-Anlagen kombinierte und eine Kapazitätssteigerung von 130 % bis 2028 projizierte. Vertikale Integration ist ein weiteres bestimmendes Thema: mehrere Kathodenhersteller co-investieren nun In vorgelagerte Hydroxid-Linien, um Qualität und Mengen zu sichern. Chinesische Mittelklasse-Unternehmen wie Yahua Industrie und Chengxin Lithium unterzeichneten mehrjährige Verträge mit koreanischen Batterieassemblern und spiegelten eine Wende hin zu regionalisierten Lieferbeziehungen wider.

Innovation bleibt ein Schlüsseldifferenziator. Produzenten pilotieren kohlenstoffarme Prozesswärme mit erneuerbarer Energie und erkunden Natriumsulfat-Nebenprodukt-Verwertung. Ausgewählte Akteure testen hybride DLE-Konversions-Fließschemata, die Sole-Extraktion und konventionelle Raffination mischen, um Energieintensität zu senken, was signalisiert, dass technologische Führerschaft langfristige Margen über den Lithiumhydroxid-Markt prägen wird.

Lithiumhydroxid-Industrieführer

-

Albemarle Corporation

-

SQM S.eine.

-

Ganfeng Lithium Gruppe Co. Ltd.

-

Tianqi Lithium Corporation

-

Arcadium Lithium

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Vulcan Energie hat zum ersten Mal batterietaugliches Lithiumhydroxid-Monohydrat (LHM) In seiner zentralen Lithium-Elektrolyse-Optimierungsanlage (CLEOP) In Frankfurt-Höchst, Deutschland, unter Verwendung eines fossilen-brennstoff-freien Prozesses produziert.

- Januar 2024: Hyundai Motor Gruppe unterzeichnete eine vierjährige Vereinbarung mit Ganfeng Lithium Gruppe zur Beschaffung von batterietauglichem Lithiumhydroxid aus dessen argentinischen Betrieben für die Elektrofahrzeugproduktion. Diese Partnerschaft wird voraussichtlich den Lithiumhydroxid-Markt durch Nachfrageanstieg und Förderung der Lieferkettenstabilität stärken.

- Januar 2024: Livent und Allkem fusionierten zu Arcadium Lithium und etablierten einen führenden globalen Produzenten von Lithiumchemikalien mit erweiterten Lithiumhydroxid-Produktionskapazitäten über mehrere Regionen. Diese Entwicklung wird voraussichtlich die Lieferkette stärken und Wachstum im Lithiumhydroxid-Markt vorantreiben.

Globaler Lithiumhydroxid-Marktbericht-Umfang

Lithiumhydroxid ist eine anorganische chemische Verbindung, die aus Lithium, Wasserstoff und Sauerstoff besteht. Lithiumhydroxid ist ein weißer, kristalliner Feststoff mit hoher Löslichkeit In Wasser. Lithiumhydroxid wird primär In der Produktion von Lithium-Ionen-Batterien verwendet, das sind wiederaufladbare Batterien, die häufig In Elektrofahrzeugen (EVs), tragbaren elektronischen Geräten (wie Smartphones, Laptops und Tablets) und Energiespeichersystemen zu finden sind. Es dient als Schlüsselkomponente im Kathodenmaterial von Lithium-Ionen-Batterien und ermöglicht die Speicherung und Freisetzung elektrischer Energie.

Der Lithiumhydroxid-Markt ist nach Anwendungen und Geografie segmentiert. Auf Basis der Anwendung ist der Markt In Batterien, Schmierfett, Reinigung und andere Anwendungen (Polymerproduktion) segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Lithiumhydroxid-Markt In 27 Ländern über die wichtigsten Regionen ab.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Basis des Volumens (LCE-Tonnen) durchgeführt.

| Lithium-Ionen-Batterien |

| Schmierfette |

| Reinigung |

| Andere Anwendung (Polymer- und Spezialchemikaliensynthese) |

| Automobilbranche |

| Unterhaltungselektronik |

| Energiespeichersysteme |

| Andere (Industrie- und Geländemaschinen) |

| Batteriegrad (größer oder gleich 56,5 % LiOH·H₂O) |

| Technischer Grad |

| Industriegrad |

| Monohydrat |

| Wasserfrei |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordische Länder | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Anwendung | Lithium-Ionen-Batterien | |

| Schmierfette | ||

| Reinigung | ||

| Andere Anwendung (Polymer- und Spezialchemikaliensynthese) | ||

| Nach Endverbrauchsindustrie | Automobilbranche | |

| Unterhaltungselektronik | ||

| Energiespeichersysteme | ||

| Andere (Industrie- und Geländemaschinen) | ||

| Nach Qualitätsgrad | Batteriegrad (größer oder gleich 56,5 % LiOH·H₂O) | |

| Technischer Grad | ||

| Industriegrad | ||

| Nach Form | Monohydrat | |

| Wasserfrei | ||

| Nach Geografie | Asien-Pazifik | China |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Hauptfragen im Bericht beantwortet

Wie Groß ist der aktuelle Lithiumhydroxid-Markt?

Der Markt ist mit 229,30 LCE-Kilotonnen In 2025 bewertet und soll auf 697,55 LCE-Kilotonnen bis 2030 steigen, was eine CAGR von 23,50 % widerspiegelt.

Warum wird Lithiumhydroxid gegenüber Lithiumkarbonat In Batterien bevorzugt?

Hochnickel-Kathoden wie NCM und NCA benötigen Lithiumhydroxid, um höhere Energiedichte und schnelleres Laden zu erreichen, weshalb Automobilhersteller es zunehmend bevorzugen.

Wie wird die direkte Lithiumextraktion das Angebot beeinflussen?

Kommerzielle DLE-Anlagen erreichen bis zu 90 % Rückgewinnung und kürzere Verarbeitungszeiten, senken Kosten und erschließen zuvor als unwirtschaftlich geltende Ressourcen, wodurch das globale Angebot erweitert wird.

Welche Region führt das Lithiumhydroxid-Nachfragewachstum an?

Asien-Pazifik führt sowohl beim Verbrauchsanteil 2024 (40 %) als auch bei der Wachstumsrate (27,66 % CAGR bis 2030) aufgrund seiner umfangreichen Batteriefertigungsbasis.

Was sind die Hauptherausforderungen für Lithiumhydroxid-Produzenten?

Hohe Kapitalkosten für batterietaugliche Reinheit und extreme Preisvolatilität verkomplizieren Projektfinanzierung und können Kapazitätserweiterungen verzögern.

Wie unterstützen Regierungen die inländische Lithiumhydroxid-Produktion?

Maßnahmen umfassen die mehrere-hundert-Millionen-USD-Zuschüsse des uns-DOE für Verarbeitungsanlagen und Indiens Zollanreize für ev-Hersteller, während einige Länder, insbesondere China, Technologie-Exportbeschränkungen erwägen.

Seite zuletzt aktualisiert am: