Titandioxid-Marktgröße und -anteil

Titandioxid-Marktanalyse von Mordor Intelligence

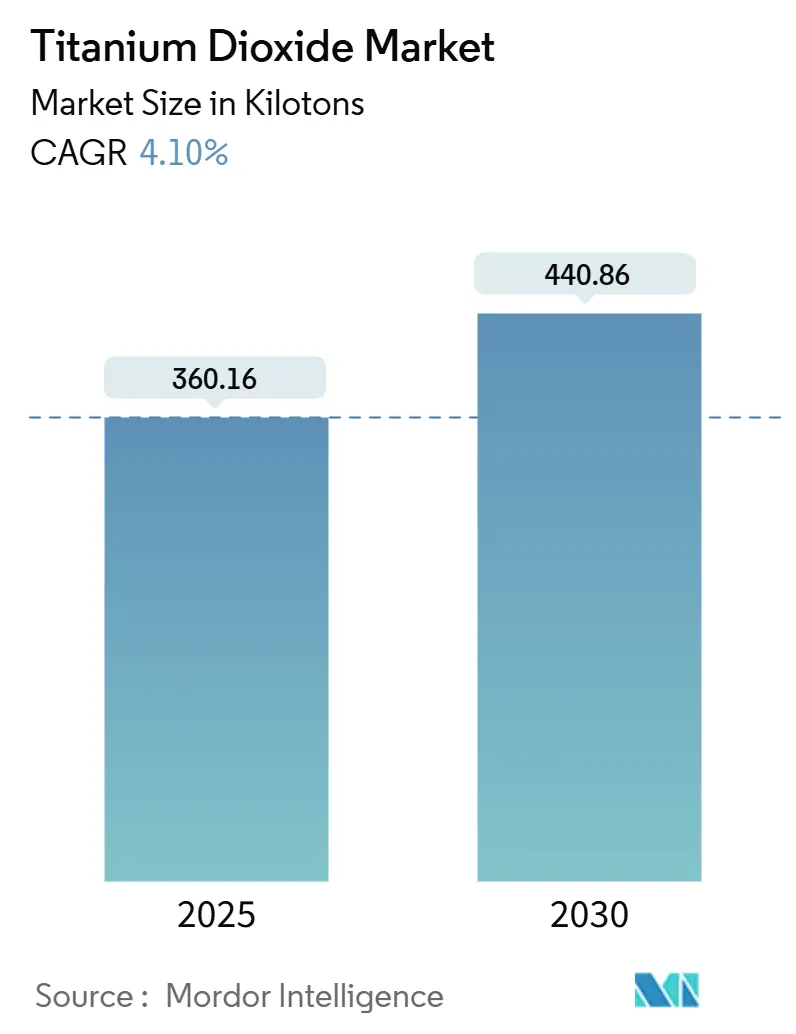

Die Titandioxid-Marktgröße wird auf 360,16 Kilotonnen im Jahr 2025 geschätzt und soll bis 2030 440,86 Kilotonnen erreichen, bei einer CAGR von 4,10% während des Prognosezeitraums (2025-2030). Die steigende Nachfrage aus Bauwesen, Verpackung, Automobilkunststoffen und Cool-Roof-Beschichtungen gleicht regulatorische Gegenwinds aus, insbesondere Europas Kategorie-2-Karzinogen-Kennzeichnung und Anti-Dumping-Zölle auf chinesisches Material. Asien-Pazifik, verankert durch Chinas Versorgungsbasis und Indiens Lokalisierungsschub, entwickelt sich mit einer CAGR von 4,92%. Hersteller balancieren Kostendrücke durch volatile Ilmenit- und Rutil-Rohstoffe mit Technologie-Upgrades im Chlorid-Verfahren. Prozessoptimierung durch Akteure wie Chemours steigert die Kapazität um 15% ohne größere Kapitalausgaben, während vertikale Integration durch Tronox und andere die Rohstoffvolatilität mindert. Regulatorische Divergenzen zwischen der EU und anderen Regionen spornen differenzierte Produktportfolios an und schaffen Raum für regionale Arbitrage.

Wichtige Bericht-Erkenntnisse

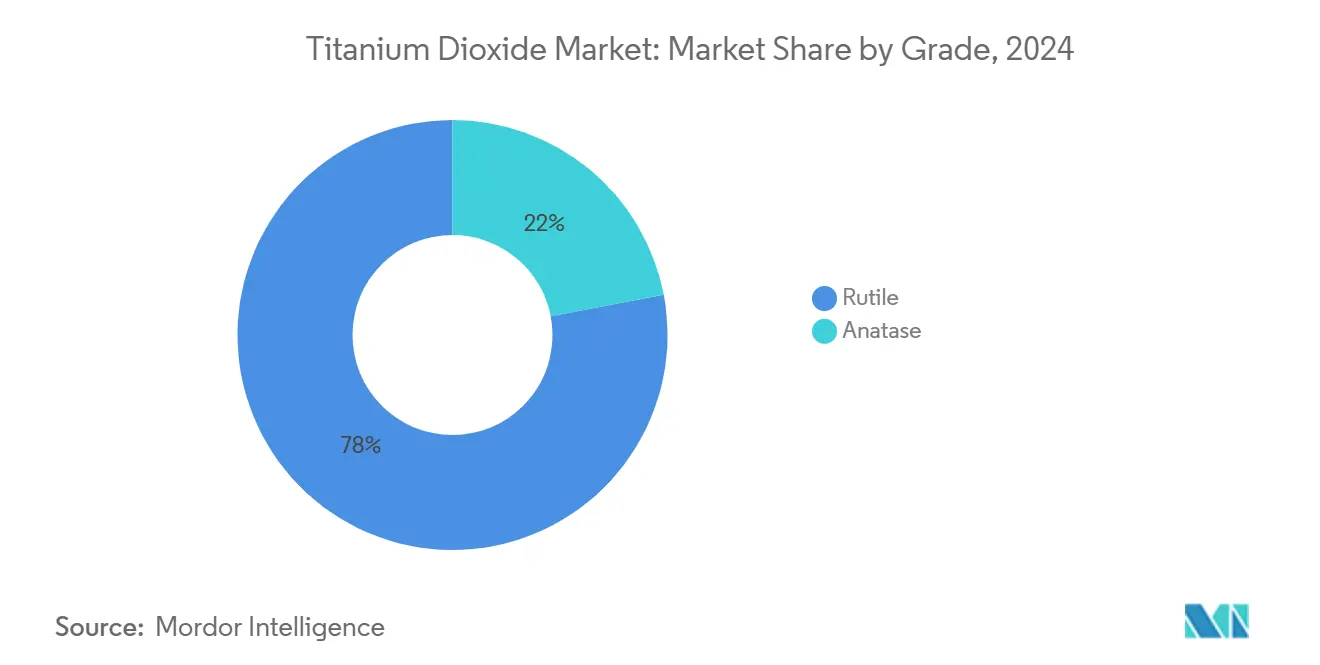

- Nach Qualität führte Rutil mit 78% des Titandioxid-Marktanteils im Jahr 2024; Anatas wächst am schnellsten mit einer CAGR von 4,5% bis 2030.

- Nach Verfahren machte das Sulfat-Verfahren 65% der Titandioxid-Marktgröße im Jahr 2024 aus, aber die Chlorid-Verarbeitung expandiert am schnellsten mit einer CAGR von 4,7%.

- Nach Anwendung eroberten Farben und Beschichtungen 52% der Titandioxid-Marktgröße im Jahr 2024, während Kunststoffe das am schnellsten wachsende Segment mit einer CAGR von 4,5% sind.

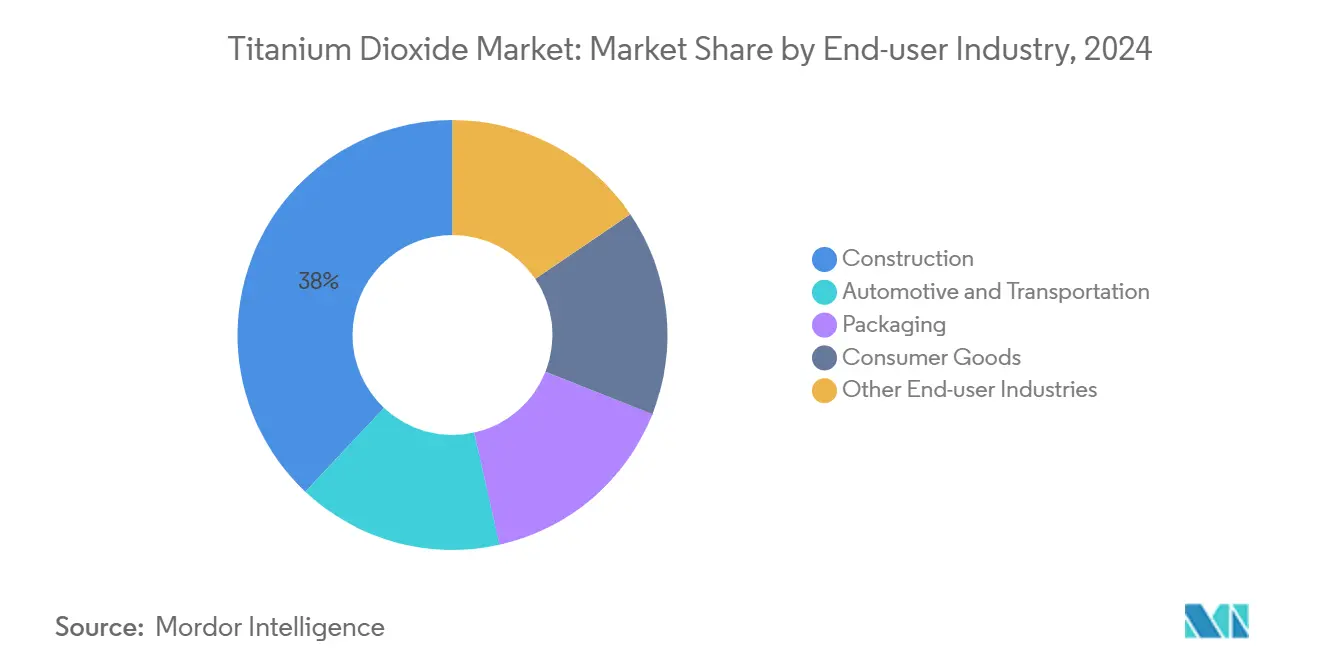

- Nach Endverbraucherindustrie hielt das Bauwesen 38% Umsatzanteil im Jahr 2024; Verpackung soll die höchste CAGR von 4,6% bis 2030 verzeichnen.

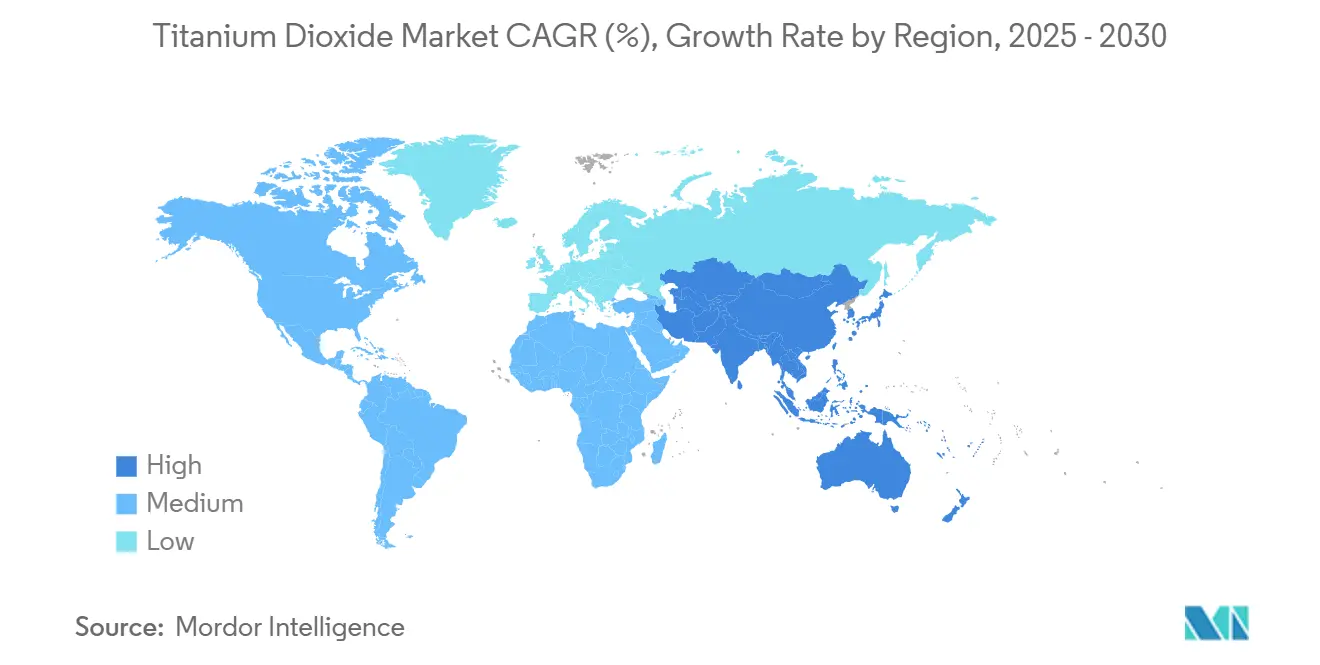

- Nach Geografie dominierte Asien-Pazifik mit einem Anteil von 35% am Titandioxid-Markt im Jahr 2024 und bleibt die am schnellsten wachsende Region mit einer CAGR von 4,92%.

Globale Titandioxid-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Aufnahme wasserbasierter Architekturbeschichtungen | +1.2% | Asien-Pazifik, Naher Osten | Mittelfristig (2-4 Jahre) |

| Leichtgewichtige Hochglanz-Automobilkunststoffe | +0.7% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Laminierte E-Commerce-Papierkartonverpackung | +0.9% | Global, Fokus auf Asien-Pazifik und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| UV-beständige Cool-Roof-Beschichtungen | +0.6% | Naher Osten, Südeuropa, Nordafrika | Mittelfristig (2-4 Jahre) |

| Lokalisierung der Chlorid-Verfahren-TiO₂-Kapazität in Indien | +0.5% | Indien, mit Auswirkung auf globale Lieferketten | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Nachfrageschub bei wasserbasierten Architekturbeschichtungen in Asien-Pazifik

Eskalierende Vorschriften zu flüchtigen organischen Verbindungen in China, Indien und Indonesien beschleunigen die Substitution von Lösemittelsystemen durch wasserbasierte Farben und treiben die zusätzliche Rutil-Pigment-Aufnahme in der Region voran. Regionale Beschichtungslinien rüsten Dispersionstechnologie auf, um Deckkraftparität zu erreichen und kontinuierliches Volumenwachstum für den Titandioxid-Markt zu untermauern. Infrastruktur-Stimulusprogramme in Indien und Indonesien verstärken die Nachfrage, während lokalisierte Chlorid-Verfahrens-Kapazität die Versorgungsresilienz sichert. Formulierer betonen niedrigere Geruchsbelastung und sicherere Arbeitsplatzbedingungen, was die Akzeptanz bei Auftragnehmern stärkt. Die Verschiebung fügt einen strukturellen Rückenwind hinzu trotz Rohstoffpreisschwankungen.

Wandel zu leichtgewichtigen Hochglanz-Automobilkunststoffen in Europa

Strenge EU-Flottengrenzwerte für Kohlendioxid haben Gewichtsreduzierung in den Mittelpunkt von Designstrategien gestellt. Die Einarbeitung von Titandioxid in Polypropylen- und Polycarbonat-Verkleidungen liefert hochglänzende Oberflächen, die beschichteten Metallpaneelen ebenbürtig sind, jedoch deutlich weniger wiegen und 5-7% Kraftstoffeffizienzgewinn pro 10% Fahrzeuggewichtsreduzierung erreichen. Premium-OEMs übernehmen hydrophobe Qualitäten wie TIOXIDE TR48, die bei hohen Verarbeitungstemperaturen dispergieren ohne Helligkeitsverlust. Der Titandioxid-Markt gewinnt nicht nur im Volumen, sondern auch im Wert, da diese Spezialqualitäten Premium-Preise erzielen und minimales regulatorisches Substitutionsrisiko tragen.

Wachstum laminierter Papierkartonverpackung für E-Commerce-Logistik

Paketvolumina steigen weiter an, und Markeninhaber verlangen Verpackungen, die strukturelle Integrität durch mehrstufige Verteilung beibehalten. Titandioxid verbessert Opazität und Druckqualität und schützt Markenbilder und das Auspackerlebnis der Verbraucher. Seine lichtstreuenden Eigenschaften verstärken die Faserbindung und liefern Gewichtsreduzierungen ohne Kompromisse bei der Druckfestigkeit. Dieser Spezifikationstrend verstärkt die Pigmentintensität pro Quadratmeter und verleiht dem Titandioxid-Markt Tiefe über traditionelle Kartonboard-Anwendungen hinaus. Die Integration von Feuchtigkeitsbarriere-Laminaten hebt TiO₂s Rolle weiter hervor, indem sie Grafiken schützt und schadensbedingte Rücksendungen reduziert.

Aufnahme UV-beständiger Cool-Roof-Beschichtungen im Nahost-Bauwesen

In den Golfstaaten machen Klimaanlagenlasten bis zu 70% des Sommerstromverbrauchs aus. Cool-Roof-Beschichtungen, formuliert mit hochreflektierendem Titandioxid, reflektieren fast 80% der Sonnenstrahlung und senken Innentemperaturen um 1,5 °C, wodurch Kühlenergie um 15-35% reduziert wird. Staatliche Green-Building-Mandate und steigende Stromtarife beschleunigen die Einführung in gewerblichen und privaten Segmenten. Haltbarkeit gegen Ultraviolett-Degradation unter Wüstenbedingungen positioniert TiO₂ als unentbehrlich und verstärkt mittelfristige Nachfragemomentum für den Titandioxid-Markt.

Hemmnis-Auswirkungsanalyse

| Hemmnisse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| EU-Karzinogen-Kennzeichnung für TiO₂-Pulver | -0.8% | Europa, globale Exporteure | Kurzfristig (≤ 2 Jahre) |

| Ilmenit- und Rutil-Rohstoffpreisvolatilität | -0.7% | Global, besonders importabhängige Märkte | Kurzfristig (≤ 2 Jahre) |

| Konkurrenzdruck durch alternative weiße Pigmente | -0.3% | Europa und Nordamerika zunächst | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

EU-Klassifizierung von TiO₂ als vermutetes Karzinogen erhöht Kennzeichnungskosten

Die Europäische Verordnung 2025/4 schreibt Krebswarnungen auf Pulverformulierungen vor, die mehr als oder gleich 1% Titandioxid enthalten[1]Amt für Veröffentlichungen der Europäischen Union, "Durchführungsverordnung (EU) 2025/4 der Kommission," eur-lex.europa.eu. Beschichtungs-, Plastisol- und Druckfarbenlieferanten stehen vor Reformulierung, neuen Verpackungsdesigns und rechtlichen Überprüfungen, was Compliance-Kosten aufbläht. Divergierende Regeln im Vereinigten Königreich und Nordamerika verkomplizieren das globale Portfoliomanagement und erfordern duale Kennzeichnungsstrategien. Kleine Produktionschargen erhöhen Stückkosten und dämpfen diskretionäre Nachfrage in DIY-Kanälen. Obwohl der Europäische Gerichtshof das Gefahrenetikett 2022 annullierte, wurde das Urteil 2025 nach wissenschaftlicher Neubewertung rückgängig gemacht, was Unsicherheit für den Titandioxid-Markt verstärkt.

Volatilität bei Ilmenit-/Rutil-Rohstoffpreisen beeinträchtigt Margen

Spot-Rutil-TiO₂-Preise stiegen 2024, was chinesische Produzenten zu mehreren Preiserhöhungen veranlasste. Nicht-integrierte Pigmentanlagen in Europa und Asien sehen Bruttomargen komprimiert, während integrierte Akteure wie Tronox Spitzen durch eigene Minen teilweise ausgleichen. Die Unvorhersagbarkeit entmutigt langfristige Lieferverträge und erhöht Kundenpreisrisiko-Prämien, was nachgelagertes Nachfragenwachstum hemmt und den Titandioxid-Markt belastet.

Segmentanalyse

Nach Qualität: Rutil behält Dominanz bei Spezialanatas-Fortschritten

Rutil beherrschte 78% des Titandioxid-Marktes im Jahr 2024, was seinen höheren Brechungsindex (2,7) und überlegene Wetterbeständigkeit widerspiegelt. Diese Vormachtstellung ist in Außenarchitekturbeschichtungen, Automobil-Decklacken und Polymer-Masterbatches verankert, wo langfristige Glanzerhaltung kritisch ist. Dualfunktions-Qualitäten, die photokatalytische Eigenschaften integrieren, erschließen neue selbstreinigende Oberflächenmöglichkeiten und festigen Rutils Führung weiter.

Anatas, das den Nachfragebalance ausmacht, entwickelt sich mit schnellerer 4,5% CAGR dank Nischenwachstum in pharmazeutischen Hilfsstoffen und photokatalytischen Baumaterialien. Oberflächenmodifizierte Anatas-Qualitäten verlängern Haltbarkeit in lebensmittelkontakten Papieren und bieten charakteristische bläuliche Untertöne, die in Premium-Büropapieren geschätzt werden.

Nach Verfahren: Umweltvorteil treibt Chlorid-Verfahren-Expansion

Das Sulfat-Verfahren lieferte 65% der Titandioxid-Marktgröße im Jahr 2024 durch Nutzung niedriggradigeren Ilmenits und kleinerer Kapitalanlagen. Dennoch expandiert chloridbasierte Kapazität mit 4,7% CAGR, da Regulatoren die Kontrolle über saure Sulfat-Abfallströme intensivieren. Chlorid-Anlagen verwenden hohen TiO₂-Schlacke oder natürlichen Rutil und erzeugen primär Rutil-Pigment mit niedrigeren Spurenverunreinigungen, was höhere Preise in Premium-Beschichtungs- und Masterbatch-Segmenten ermöglicht. Chemours berichtet, dass proprietäre Niedrigtemperatur-Chlorierung bei 350-450 °C Energieverbrauch um 30% reduzieren und Ausbeute verbessern kann[2]AIChE Journal, "Effektive Extraktion von Titan aus Rutil durch ein Niedrigtemperatur-Chlorid-Verfahren," aiche.onlinelibrary.wiley.com.

Aufkommende Produzenten in Indien übernehmen Chlorid-Technologie, um Qualitätsparität mit westlichen Lieferanten zu erreichen und sich gegen sich entwickelnde Abwassernormen abzusichern. Inkrementelle Debottlenecking-Projekte in Nordamerika und Europa zielen darauf ab, 5-15% zusätzliche Leistung aus bestehenden Chlorid-Anlagen zu quetschen ohne Greenfield-Ausgaben, wodurch die Versorgung trotz regionaler Kapazitätsschließungen wie Tronox' Botlek-Anlage ausgewogen bleibt. Verfahrensbedingte Kostenunterschiede bleiben daher zentral für Titandioxid-Markt-Wettbewerbsfähigkeit.

Nach Anwendung: Farben und Beschichtungen führen, Kunststoffe beschleunigen

Farben und Beschichtungen verbrauchten 52% der Titandioxid-Marktgröße im Jahr 2024 aufgrund TiO₂s unvergleichlicher Helligkeit und Opazität. Das Segment umfasst architektonische, industrielle und marine Formulierungen, wo eine typische Trockenfilmbeladung von 15-25% die Deckkraft bestimmt. Der Wechsel zu VOC-armen wasserbasierten Systemen in Asien-Pazifik und Nordamerika erhöht Pigmentdispersionsanforderungen und bevorzugt oberflächenbehandelte Rutil-Qualitäten. Kunststoffe wachsen am schnellsten mit 4,5% CAGR, da Automobilinnenverkleidungen, Haushaltsgeräte und mehrschichtige Verpackungen TiO₂ für UV-Schutz und ästhetische Einheitlichkeit übernehmen.

Bedruckte starre Verpackungsfolien haben TiO₂-Beladung erhöht, um Weißraum für hochauflösende Grafiken zu verstärken und Pigmentintensität pro Quadratmeter zu verstärken. Papier- und Zellstoffanwendungen, obwohl bescheiden im Tonnage, verlassen sich auf Anatas zur Helligkeitserhöhung in Premium-Grafikpapieren. In Kosmetik bleibt ultrafeines TiO₂ ein wichtiger UV-Filter in Sonnenschutzmitteln, aber regulatorische Debatten über Nanopartikel-Sicherheit begrenzen Volumenwachstum. Photokatalytischer Beton und luftreinigende Gebäudefassaden fügen vielversprechende, aber derzeit nischige Rückenwinde zum Titandioxid-Markt hinzu.

Nach Endverbraucherindustrie: Bauwesen bleibt Spitzenreiter, Verpackung gewinnt Tempo

Das Bauwesen eroberte 38% Anteil am Titandioxid-Verbrauch im Jahr 2024, angetrieben durch Außenarchitekturfarben, Cool Roofs und hochreflektierende Betonfliesen. Intensivierende urbane Wärmeinsel-Minderungscodes in heißen Klimazonen untermauern stetige Nachfrage nach hellweißen Beschichtungen mit überlegener Sonnenreflexion. Automobil und Transport halten eine solide Zweitposition und integrieren TiO₂-gefüllte Kunststoffe und mehrschichtige Beschichtungen, um sowohl ästhetische als auch funktionale UV-Resistenz-Kriterien zu erfüllen. Die Verpackungsindustrie, die mit 4,6% CAGR expandiert, nutzt TiO₂ für Opazität in E-Commerce-Kartonboard und gewichtsreduzierten flexiblen Laminaten, die raue Logistik überstehen.

Geografieanalyse

Asien-Pazifik kontrolliert 35% des Titandioxid-Marktes und liefert die schnellste 4,92% CAGR bis 2030. Allein China beherbergt einen Großteil der globalen TiO₂-Kapazität und balanciert Exporte mit steigender inländischer Architektur- und Infrastrukturnachfrage. Regierungsrichtlinien zur Pigmentqualitätsverbesserung und Eindämmung von Sulfat-Verfahrens-Abwasser drängen Produzenten in Richtung Chlorid-Technologie und replizieren westliche Standards.

Nordamerikas Titandioxid-Markt bleibt von langlebigen Gütern, Luft- und Raumfahrtbeschichtungen und Verpackungsfolien getrieben. Ausgereifte Umweltvorschriften bevorzugen Chlorid-Ausstoß, und Unternehmens-ESG-Verpflichtungen spornen Forschung und Entwicklung in kohlenstoffarme Pigmentwege an. Europas Markt ist von dualen Beschränkungen geprägt: Kategorie-2-Karzinogen-Kennzeichnung und definitive Anti-Dumping-Zölle auf chinesische Importe. Diese Maßnahmen erhöhen lokale Produktionskosten, ermutigen aber auch Premium-Qualitäts-Innovation zur Rechtfertigung höherer Preispunkte.

Der Nahe Osten und Afrika präsentieren aufkommendes Potenzial, angetrieben durch Bau-Megaprojekte. Cool-Roof-Mandate im Golf-Kooperationsrat und steigende Tourismuseinrichtungen spornen Aufnahme hochalbedischer Beschichtungen an. Inländische TiO₂-Produktion bleibt vernachlässigbar und treibt Importabhängigkeit und Exposition gegenüber Frachtschwankungen.

Wettbewerbslandschaft

Der Titandioxid-Markt weist hohe Konzentration auf. Chemours nutzt proprietäre Chlorid-Technologie und kontinuierliche Verbesserungsprogramme zur Extraktion von zusätzlichen 15% Kapazität aus bestehenden Linien und erhält einen Kostenführerschaftsvorteil. Venator stärkt seine Spezialposition durch hydrophobe Qualitäten, die für Hochtemperatur-Polymerverarbeitung maßgeschneidert sind. Regionale Akteure in Indien und Südostasien treten über Sulfat-Brownfield-Umstellungen ein und setzen auf inländische Nachfrage, stehen aber vor strengeren Abwassernormen.

Titandioxid-Branchenführer

-

Kronos Worldwide, Inc.

-

LB Group

-

The Chemours Company

-

Tronox Holdings Plc

-

Venator Materials PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Tronox Holdings kündigte an, dass es seine 90.000 Tonnen/Jahr Titandioxid-Anlage in Botlek, Niederlande, nach einer strategischen Standortüberprüfung stilllegen wird.

- Februar 2025: The Chemours Company führte Ti-Pure TS-6706 ein, eine TMP- und TME-freie Evolution von Ti-Pure R-706 für erscheinungskritische Beschichtungen.

Globaler Titandioxid-Marktbericht Umfang

Titandioxid ist eines der weißesten Materialien auf der Erde. Es wird umfassend als weißes Pigment verwendet, um Weiße und Opazität in verschiedenen Anwendungen wie Farben und Beschichtungen, Kosmetik, Lebensmitteln und anderen Anwendungen hinzuzufügen.

Der Titandioxid-Markt ist nach Qualität, Anwendung und Geografie segmentiert. Nach Qualität ist der Markt in Rutil und Anatas segmentiert. Nach Anwendung ist der Markt in Farben und Beschichtungen, Kunststoffe, Papier und Zellstoff, Kosmetik und andere Anwendungen segmentiert. Der Bericht bietet auch Marktgröße und Prognose für 15 Länder in wichtigen Regionen. Für jedes Segment wurden Marktgröße und Prognose basierend auf Volumen (Kilotonne) erstellt.

| Rutil |

| Anatas |

| Chlorid |

| Sulfat |

| Farben und Beschichtungen |

| Kunststoffe |

| Papier und Zellstoff |

| Kosmetik |

| Andere Anwendungen (Leder, Textilien, Gummi) |

| Bauwesen |

| Automobil und Transport |

| Verpackung |

| Konsumgüter |

| Andere Endverbraucherindustrien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Nordische Länder | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Ägypten | |

| Restlicher Naher Osten und Afrika |

| Nach Qualität | Rutil | |

| Anatas | ||

| Nach Verfahren | Chlorid | |

| Sulfat | ||

| Nach Anwendung | Farben und Beschichtungen | |

| Kunststoffe | ||

| Papier und Zellstoff | ||

| Kosmetik | ||

| Andere Anwendungen (Leder, Textilien, Gummi) | ||

| Nach Endverbraucherindustrie | Bauwesen | |

| Automobil und Transport | ||

| Verpackung | ||

| Konsumgüter | ||

| Andere Endverbraucherindustrien | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Nordische Länder | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Ägypten | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Titandioxid-Marktgröße und wie sind ihre Wachstumsaussichten?

Die Titandioxid-Marktgröße erreichte 360,61 Kilotonnen im Jahr 2024 und wird voraussichtlich auf 440,8611 Kilotonnen bis 2030 bei einer CAGR von 4,10% wachsen.

Welche Region führt den Titandioxid-Markt an?

Asien-Pazifik hält 35% der globalen Nachfrage und zeigt die höchste CAGR von 4,92%, unterstützt durch Industrialisierung und expandierende Chlorid-Verfahrens-Kapazität.

Warum gewinnt das Chlorid-Verfahren Anteile gegenüber dem Sulfat-Verfahren?

Chlorid-Technologie erzeugt reineres Rutil-Pigment mit weniger Abfall und niedrigerem Energieverbrauch pro Einheit, was zu einer CAGR von 4,7% gegenüber der langsameren Sulfat-Expansion führt.

Wie wirkt sich die EU-Karzinogen-Kennzeichnung auf die Titandioxid-Nachfrage aus?

Obligatorische Krebswarnungen auf TiO₂-Pulvern erhöhen Formulierungs- und Verpackungskosten und dämpfen kurzfristiges Nachfragenwachstum in Europa und zwingen zu Portfolio-Anpassungen.

Welche Anwendung wird das schnellste Volumenwachstum bis 2030 vorantreiben?

Kunststoffe werden voraussichtlich andere Sektoren mit 4,5% CAGR übertreffen, da Automobil-, Verpackungs- und Konsumgüterhersteller die Nutzung von TiO₂ für UV-Stabilität und Ästhetik intensivieren.

Seite zuletzt aktualisiert am: