Marktgröße und Marktanteil für erneuerbare Energien in Indonesien

Marktanalyse für erneuerbare Energien in Indonesien von Mordor Intelligence

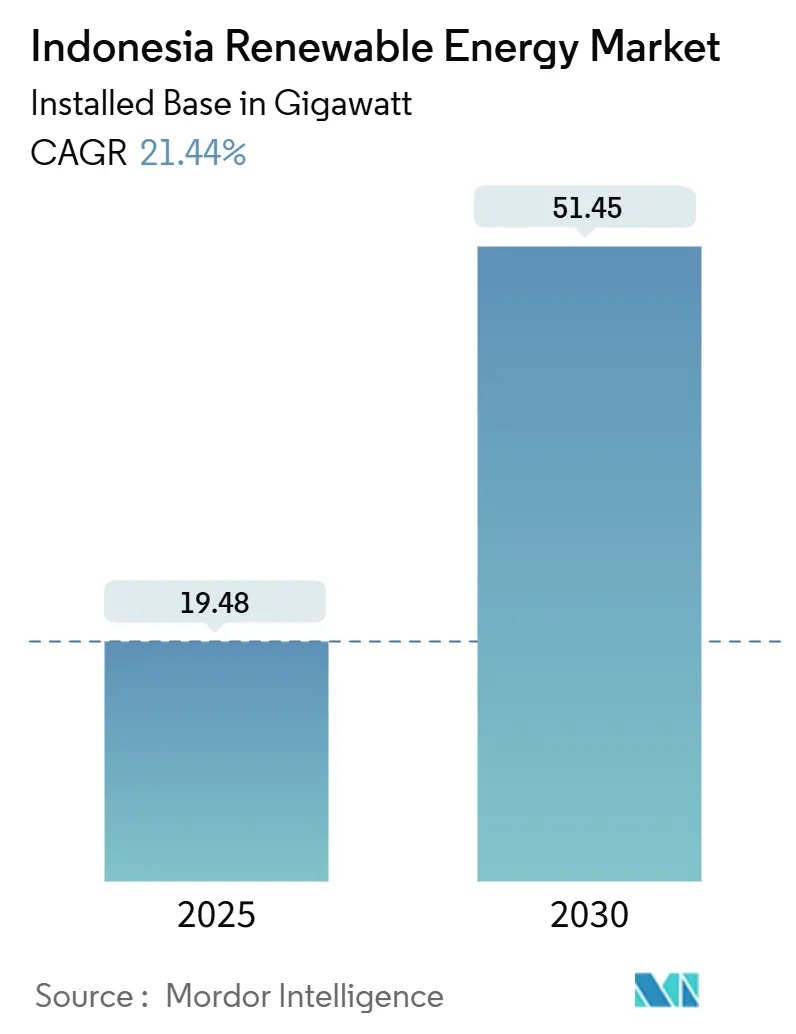

Die Marktgröße für erneuerbare Energien in Indonesien in Bezug auf die installierte Basis soll voraussichtlich von 19,48 Gigawatt im Jahr 2025 auf 51,45 Gigawatt bis 2030 wachsen, mit einer CAGR von 21,44% während des Prognosezeitraums (2025-2030).

Starke politische Rückendeckung, sinkende Technologiekosten und steigende Unternehmensnachfrage treiben diese Dynamik voran, während die Regierung Klimaziele mit Wirtschaftswachstum in Einklang bringt. Präsident Prabowo Subiantos Einweihung von 37 Stromprojekten im Wert von 72 Billionen IDR (4,4 Milliarden USD) im Januar 2025 unterstrich die staatliche Unterstützung für Netzaufrüstungen und neue Kapazitäten [1]PT PLN (Persero), "President Inaugurates 37 Electricity Projects," pln.co.id. Wasserkraft führt noch immer den Erzeugungsmix an, doch Solar-PV verzeichnet das schnellste Wachstum, da sich die Projektökonomie verbessert und unabhängige Stromerzeuger über Legacy-Anlagen hinaus diversifizieren. Zuflüsse von Klimafinanzierung, einschließlich der 20 Milliarden USD Just Energy Transition Partnership, mildern Kapitalengpässe, obwohl Kohle-Überkapazitäten und PLNs Einzelkäufer-Modell weiterhin private Investitionen verlangsamen.

Wichtige Erkenntnisse des Berichts

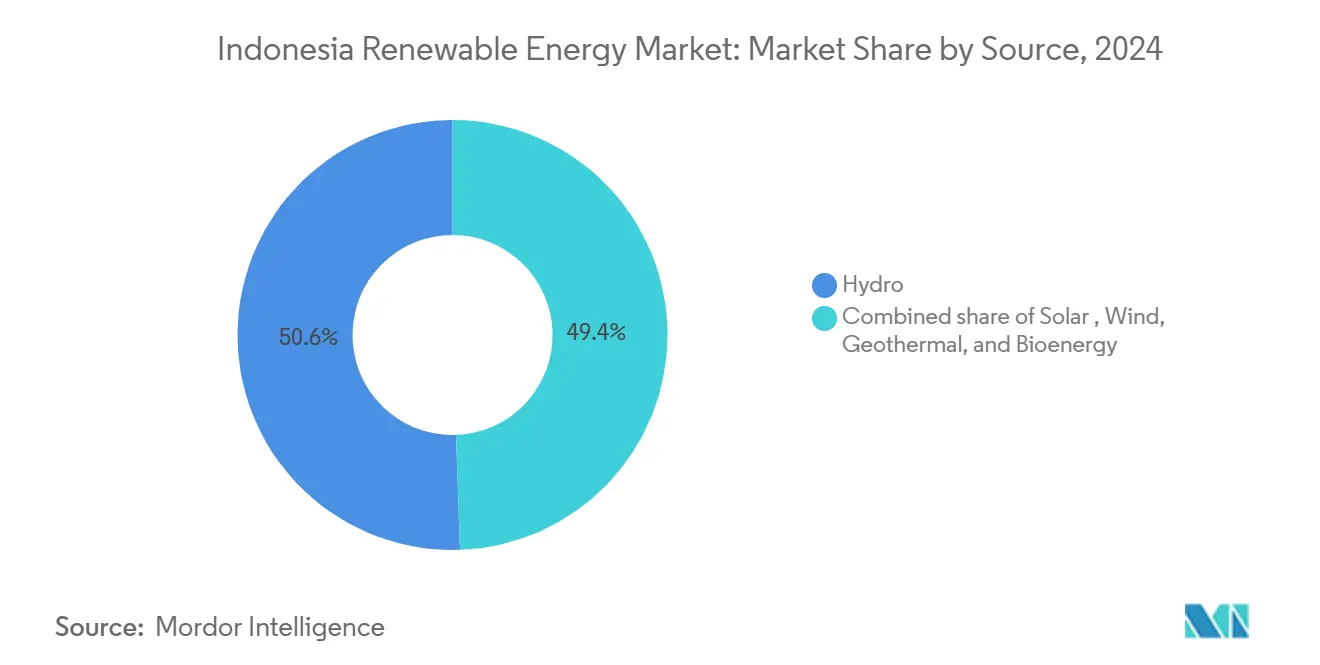

- Nach Quelle kommandierte Wasserkraft 50,56% des indonesischen Marktanteils für erneuerbare Energien im Jahr 2024, während Solar-PV voraussichtlich mit einer CAGR von 24% bis 2030 expandieren wird.

- Nach Endnutzer hielt der Versorgungsmaßstab 61% der indonesischen Marktgröße für erneuerbare Energien im Jahr 2024; gewerbliche und industrielle Dachanlagen wachsen mit einer CAGR von 22%.

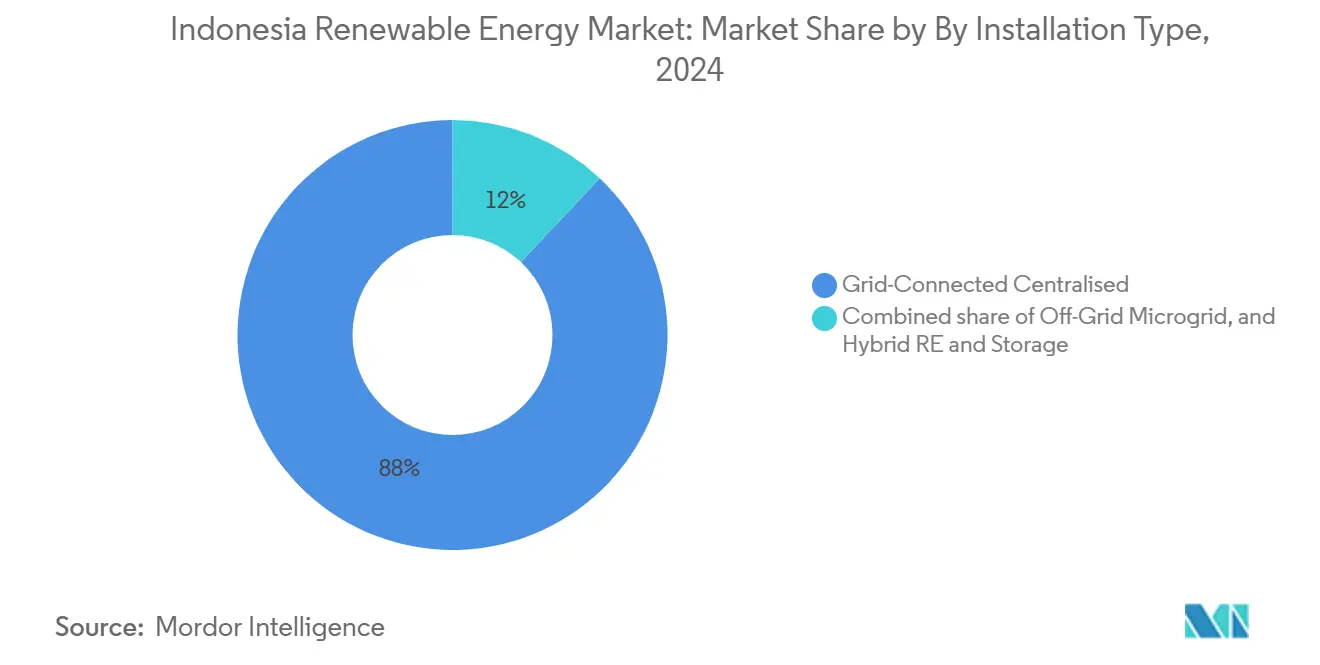

- Nach Installationstyp machten netzgekoppelte zentralisierte Systeme 88% der indonesischen Marktgröße für erneuerbare Energien im Jahr 2024 aus, während netzunabhängige Mikronetze mit einer CAGR von 23% voranschreiten.

Markttrends und Einblicke für erneuerbare Energien in Indonesien

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Fallende Solar- und Wind-LCOE | +3.2% | National, mit frühen Gewinnen in Java-Bali, Sumatra | Mittelfristig (2-4 Jahre) |

| RUPTL 2025-34 Pipeline von 53 GW neuer erneuerbarer Energie | +5.8% | National, Priorisierung der Konnektivität der äußeren Inseln | Langfristig (≥ 4 Jahre) |

| JETP & multilaterale Klimafinanzierungszuflüsse | +4.1% | National, konzentriert in Kohletransitionsregionen | Mittelfristig (2-4 Jahre) |

| Verpflichtende B40/B50 Biokraftstoff-Beimischungsinitiative | +2.7% | National, stärkste in Verkehrsknotenpunkten | Kurzfristig (≤ 2 Jahre) |

| Rechenzentrum- & Unternehmens-PPA-Boom | +1.9% | Java-Bali Korridor, Ausweitung nach Batam | Kurzfristig (≤ 2 Jahre) |

| Netzunabhängige Mikronetze für letzte-Meile-Elektrifizierung | +1.6% | Ost- Indonesien, entlegene Inseln | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Fallende Solar- und Wind-LCOE

Die globalen durchschnittlichen Solarkosten fielen 2024 auf 0,044 USD/kWh und Onshore-Wind auf 0,033 USD/kWh, was die 0,065 USD/kWh Benchmark für Kohle unterbietet [2]International Renewable Energy Agency, "Renewable Power Generation Costs in 2024," irena.org. Indonesiens Lockerung der Local-Content-Regeln im August 2024 ermöglicht es Entwicklern, günstigere Module zu importieren, während die Montage im Inland bleibt, was Projektpipelines beschleunigt. Diese Ökonomie schärft PLNs Fokus auf die Eindämmung der Erzeugungskosten, insbesondere da vermiedene Brennstoffausgaben und Kohlenstoffpreisrisiken die Neubau-Ökonomie hin zu erneuerbaren Energien neigen. Das Ergebnis ist eine stetige Schwenkung im indonesischen Markt für erneuerbare Energien hin zu Solar und Wind für Grünfeld-Kapazitätserweiterungen. Laufende Finanzierungsreformen verstärken diese Kostenparität weiter, indem sie die Prämie verringern, der Entwickler früher gegenüberstanden.

RUPTL 2025-34 Pipeline von 53 GW neuer erneuerbarer Kapazität

Indonesiens Stromversorgungsplan sieht 69,5 GW neue Kapazität bis 2034 vor, wovon 76% erneuerbar oder Speicher sind und Investitionen von 2.967 Billionen IDR (182,5 Milliarden USD) erfordern [3]Argus Media Correspondent, "Indonesia RUPTL 2025-34 Targets 53 GW of Renewables," argusmedia.com. Private Partnerschaften sollen 73% dieser Pipeline finanzieren und den indonesischen Markt für erneuerbare Energien hin zu tieferer Technologiediversifizierung verschieben. Der Fahrplan sieht 17,1 GW Solar, 7,2 GW Wind und 5,2 GW Geothermie vor, wodurch die historische Dominanz der Wasserkraft überwunden und ein flexibleres Netz ermöglicht wird. Zwei geplante 250-MW-Kernkraftwerke unterstreichen eine längerfristige Suche nach grundlastfähiger kohlenstoffarmer Versorgung, während das 41%-Erneuerbare-Ziel für 2040 klarere Sichtbarkeit für Investoren bietet.

JETP & multilaterale Klimafinanzierungszuflüsse

Die 20 Milliarden USD Just Energy Transition Partnership koppelt konzessionelle Schulden mit politischer Unterstützung, um die Stilllegung von Kohle und den Ausbau erneuerbarer Energien zu beschleunigen. Norwegens 25 Millionen USD und des Vereinigten Königreichs 5 Millionen USD Investitionen in den Solarentwickler Xurya markierten die ersten Eigenkapitalauszahlungen 2024 und validierten das Investorenvertrauen. Frankreich und die EU verstärkten die Dynamik durch die Einführung der 14,7 Millionen EUR Indonesia Energy Transition Facility im Februar 2025. Diese Zuflüsse erschließen kostengünstigeres Kapital, reduzieren Projektrisikozuschläge und erweitern die Beteiligung am indonesischen Markt für erneuerbare Energien, insbesondere in Provinzen, die mit Kohlekraftwerk-Stilllegungen zu kämpfen haben.

Verpflichtende B40/B50 Biokraftstoff-Beimischungsinitiative

Indonesien führte im Januar 2025 ein B40-Biodiesel-Mandat ein, das 15,6 Millionen Kiloliter für das Jahr vorsah und 147,5 Billionen IDR (9,1 Milliarden USD) Importeinsparungen anstrebte. Die Politik reduziert die Emissionen des Verkehrssektors um 41,46 Millionen Tonnen CO₂ und stimuliert die Nachfrage nach Palmöl, was erneuerbare Energie für Verarbeitungsanlagen erfordert. Die geplante B50-Umstellung bis 2026 wird diese Verbindung vertiefen und frische Abnahmemöglichkeiten im indonesischen Markt für erneuerbare Energien für Biomasse, Biogas und unterstützende Solar- oder Windanlagen einbetten, die Lieferketten versorgen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Kohle- Überkapazität & Must-Run-PPAs | -2.8% | Java-Bali System, Sumatra-Netz | Mittelfristig (2-4 Jahre) |

| Hohe Kapitalkosten vs ASEAN-Peers | -1.9% | National, betrifft alle Projektfinanzierungen | Kurzfristig (≤ 2 Jahre) |

| PLN Einzelkäufer-Monopol begrenzt Wettbewerb | -1.4% | National, beschränkt Marktmechanismen | Langfristig (≥ 4 Jahre) |

| Landerwerbskonflikte in Wind-/Wasserkraftstandorten | -1.1% | Äußere Inseln, indigene Gebiete | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kohle-Überkapazität & Must-Run-PPAs

Legacy-Kohle-PPAs verpflichten PLN, Kapazitätsgebühren zu zahlen, auch wenn Anlagen stillstehen, was das Versorgungsunternehmen jährlich mehr als 8 Milliarden USD kostet [4]IEEFA Analysts, "Coal Over-Capacity and Must-Run Clauses," ieefa.org. Diese Must-Run-Klauseln verdrängen die Beschaffung günstigerer erneuerbarer Energien und begrenzen kurzfristige Ergänzungen trotz günstiger Ökonomie. Kohles strukturelle Bindung soll sich erst lockern, wenn Frühstilllegungsprogramme unter dem Energy Transition Mechanism Finanzierung sichern und Verträge neu verhandeln, aber der Zeitplan bleibt ungewiss und dämpft weiterhin das Wachstum im indonesischen Markt für erneuerbare Energien.

Hohe Kapitalkosten gegenüber ASEAN-Peers

Entwickler zitieren höhere Risikozuschläge im Zusammenhang mit Währungsvolatilität und regulatorischer Unsicherheit, was die gewichteten durchschnittlichen Kapitalkosten im Vergleich zu regionalen Peers erhöht. Verordnung 5/2025 bietet staatliche Garantien für PLN-Zahlungsausfälle, doch tiefere Kapitalmarktreformen sind noch erforderlich. Grüne Anleihen und gemischte Finanzierungsinstrumente schließen die Lücke langsam, aber kurzfristige Projektökonomie bleibt sensibel für Zinsschwankungen, was einige Investitionsentscheidungen in der indonesischen Industrie für erneuerbare Energien dämpft.

Segmentanalyse

Nach Quelle: Solar steigt auf, während Wasserkraft Maßstab hält

Wasserkraft behielt 50,56% des indonesischen Marktanteils für erneuerbare Energien 2024 aufgrund umfangreicher Flussgüter und reifer Dammnetzwerke. Das 510-MW-Batang-Toru-Projekt und andere Legacy-Dämme halten die Grundlastleistung hoch und verankern die Netzzuverlässigkeit. Parallel dazu veranschaulicht die 145-MWac-schwimmende-Solar-Anlage Cirata, wie Entwickler Stauseen nutzen, um PV-Anlagen im großen Maßstab ohne neue Landflächen zu installieren.

Solar-PV ist die unbestrittene Wachstumsmaschine mit 24% Wachstum bis 2030, da Modulpreise fallen und Dachrichtlinien an Traktion gewinnen. Schwimmende und Bodenmontage-Projekte ebnen den Weg zum 17,1-GW-Ziel in RUPTL 2025-34. Geothermie behält einen Nischen-, aber widerstandsfähigen Pfad, gestützt durch Star Energys 346 Millionen USD Expansion, die 102,6 MW über Salak und Wayang Windu hinzufügen wird. Windaussichten verbessern sich entlang der Küsten von Sulawesi und Ost-Nusa Tenggara, obwohl Landerwerbsstreitigkeiten auf Zeitpläne drücken. Zusammen halten diese Verschiebungen die indonesische Marktgröße für erneuerbare Energien auf ihrer schnellen Bahn, während der Mix weg von der Wasserkraft-Konzentration erweitert wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Unternehmensnachfrage gestaltet Beschaffung um

Unabhängige Stromerzeuger kontrollierten 61% des indonesischen Markts für erneuerbare Energien 2024 und unterzeichneten langfristige Abnahmeverträge mit PLN. Ihre Dominanz wird getestet, da gewerbliche und industrielle Käufer direkte Einkäufe eskalieren, wobei Dach- und hinter-dem-Zähler-Systeme mit einer CAGR von 22% expandieren. Rechenzentrum-Betreiber führten die frühe Adoption an, indem sie auf nachverfolgbaren sauberen Strom bestanden, ein Trend, der sich nun auf Fertigungs- und Logistikcluster in Java-Bali ausbreitet.

Versorgungsunternehmen reagieren, indem sie Green Energy as a Service-Produkte einführen, die zertifikatgestützten Strom ohne Vorab-Capex liefern, während neue Vorschriften Wege für direkte Unternehmens-PPAs öffnen. Die Wohnbereichsnachfrage bleibt kleiner, profitiert aber von Mikrokreditprogrammen, die Eintrittsbarrieren senken. Diese Entwicklungen betten Kundenwahl in den indonesischen Markt für erneuerbare Energien ein, erodieren schrittweise PLNs Monopolgriff und spornen Serviceinnovation an.

Nach Installationstyp: Mikronetze erschließen entlegenes Wachstum

Netzgekoppelte Zentralanlagen repräsentierten 88% der Installationen 2024, was Skaleneffekte und leichteren Zugang zu Finanzierung widerspiegelt. Doch netzunabhängige Mikronetze wachsen mit einer CAGR von 23% und bedienen Inseln, wo die Erweiterung des Hauptnetzes mehr als 10.000 USD pro Anschluss kosten würde. Das UNDP ACCESS-Projekt lieferte 1,1 MW über 22 Dörfer und validierte gemeinschaftseigene Modelle mit produktiven Lasten, die lokale Einkommen heben.

Batteriekosten fielen stark und ermöglichten hybrid Solar-plus-Speicher-Systeme wie die 50-MW-PLTS-IKN-Anlage in Kalimantan, die 24/7-Stromzuverlässigkeit bietet. Standardisierte Designs und gepoolte Finanzierung reduzieren die Kosten pro Kilowatt und machen Mikronetze zentral für Indonesiens letzte-Meile-Strategie. Der wachsende Mikronetz-Fußabdruck vergrößert den indonesischen Markt für erneuerbare Energien und reduziert die Dieselabhängigkeit in entlegenen Provinzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Java-Bali hält die größte installierte Basis, da es den größten nationalen Verbrauch ausmacht und robuste Übertragungsanlagen beherbergt. Unternehmens-Dachprogramme, Rechenzentrum-Cluster und strenge Nachhaltigkeitsmandate spornen das schnellste zusätzliche Wachstum an. Sumatras Legacy geothermischer Reservoirs und Palmöl-Mühlen unterstützt stetige Kapazitätserweiterungen, unterstützt durch ein 500-Millionen-USD-Programm der Asian Infrastructure Investment Bank zur Verstärkung des Verteilungsrückgrats.

Kalimantan ist ein Grünfeld-Showcase, wo die 50-MW-PLTS-IKN die aufkommende Hauptstadt versorgt und Benchmarks für grüne Gebäudestandards und emissionsfreie Transportkorridore setzt. Die Provinz strebt einen 12,39%-Erneuerbare-Anteil bis 2025 und 28,72% bis 2050 an und signalisiert Absicht trotz gleichzeitiger Kohleförderung. Östliche Inselgruppen, insbesondere Maluku und Papua, verlassen sich auf Mikronetze und Mini-Wasserkraft, in Einklang mit geberfinanzierten ländlichen Elektrifizierungsprogrammen. Diese regionalen Fortschritte stärken die Inklusivität innerhalb des indonesischen Markts für erneuerbare Energien und diversifizieren Ressourcenrisiken weg von einem einzelnen Inselnetz.

Wettbewerbslandschaft

Der Markt bleibt moderat konsolidiert. PLN übt gesetzliche Einzelkäufer-Macht aus, doch private Unternehmen erweitern ihre Präsenz durch Nischentechnologien und grenzüberschreitende Spielzüge. Star Energy Geothermal zum Beispiel budgetiert 346 Millionen USD für 102,6 MW Upgrades und nutzt SLB für Untergrund-Analytik mit dem Ziel, Bohrrisiken zu reduzieren. Pertamina New & Renewable Energys 115 Millionen USD Akquisition eines 20%-Anteils an Citicore Renewable Energy Corporation auf den Philippinen zeigt staatlich verbundene Akteure, die Grenzen überschreiten, um Maßstab und Lernkurven zu erweitern.

Strategische Differenzierung verlagert sich von reinen Kilowattstunden-Geboten zu vertikal integrierten Lösungen wie Hybrid-Projekten, Wasserstoff-Piloten und Energiespeicher-Ergänzungen. PLNs Einführung von 21 grünen Wasserstoffanlagen mit insgesamt 199 Tonnen Jahresproduktion unterstreicht First-Mover-Ambitionen und hedgt gegen zukünftige Ammoniak- und Stahldekarbonisierungsbedürfnisse. Start-ups konzentrieren sich auf Dach-Engineering, Demand-Response-Software und Handelszertifikate für erneuerbare Energien und säen neue Gewinnpools im indonesischen Markt für erneuerbare Energien. Konsolidierung wird erwartet, da kleine Entwickler Kapitaltiefe und regulatorische Sicherheit suchen, was eine schrittweise Neigung zu weniger, besser kapitalisierten Einheiten suggeriert.

Branchenführer für erneuerbare Energien in Indonesien

-

PLN Renewables

-

Pertamina Geothermal Energy

-

Star Energy Geothermal

-

Medco Power Indonesia

-

Canadian Solar

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Pertamina NRE erwarb 20% von Citicore Renewable Energy Corp für 115 Millionen USD und markierte seine erste Offshore-Investition.

- Januar 2025: Indonesien implementierte ein B40-Biodiesel-Mandat mit 15,6 Millionen Kilolitern Zuteilung, mit dem Ziel von 147,5 Billionen IDR (9,1 Milliarden USD) Importeinsparungen.

- Januar 2025: Präsident Prabowo Subianto weihte 37 Stromprojekte im Wert von 72 Billionen IDR (4,4 Milliarden USD) und 3.222,75 MW Kapazität über 18 Provinzen ein.

- Januar 2025: Sumitomo unterzeichnete Finanzierung zur Verdopplung der Muara Laboh Geothermie-Leistung auf 170 MW bis 2027.

Berichtsumfang zum Markt für erneuerbare Energien in Indonesien

Erneuerbare Energie ist die Energie, die aus natürlichen Quellen gewonnen wird, die mit einer höheren Rate wieder aufgeladen werden, als sie verbraucht werden, wodurch weit geringere Kohlenstoffemissionen entstehen als bei der Verbrennung fossiler Brennstoffe. Indien hat ein immenses Wachstumspotenzial bei erneuerbaren Energien, das durch ehrgeizige Ziele und steigende Investitionen erschlossen werden kann.

Indonesiens Markt für erneuerbare Energien ist nach Quelle segmentiert. Nach Quelle ist der Markt in Wind, Solar, Wasserkraft, Bioenergie und andere Quellen segmentiert. Für jedes Segment wurden Marktgrößen und Prognosen basierend auf der installierten Kapazität erstellt.

| Solar |

| Wind |

| Wasserkraft |

| Geothermie |

| Bioenergie |

| Versorgungsmaßstab |

| Gewerbe und Industrie |

| Wohnbereich |

| Netzgekoppelt zentralisiert |

| Netzunabhängige Mikronetze |

| Hybride erneuerbare Energien und Speicher |

| Nach Quelle | Solar |

| Wind | |

| Wasserkraft | |

| Geothermie | |

| Bioenergie | |

| Nach Endnutzer | Versorgungsmaßstab |

| Gewerbe und Industrie | |

| Wohnbereich | |

| Nach Installationstyp | Netzgekoppelt zentralisiert |

| Netzunabhängige Mikronetze | |

| Hybride erneuerbare Energien und Speicher |

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Größe des indonesischen Markts für erneuerbare Energien?

Der Markt umfasst insgesamt 19,48 GW im Jahr 2025 und soll voraussichtlich bis 2030 51,45 GW erreichen.

Welche Technologie wächst am schnellsten?

Solar-PV führt mit einer CAGR von 24% bis 2030, angetrieben durch fallende Modulpreise und unterstützende Richtlinien.

Wie dominant ist Wasserkraft heute?

Wasserkraft macht noch 42% des indonesischen Marktanteils für erneuerbare Energien 2024 aus, verliert aber allmählich Terrain an neuere Technologien.

Warum sind Unternehmens-PPAs wichtig?

Stromabnahmeverträge, die direkt mit Unternehmen unterzeichnet werden, bieten stabile langfristige Einnahmen, erschließen Finanzierung für neue erneuerbare Projekte und diversifizieren die Beschaffung weg von PLN.

Welche Rolle spielt die Just Energy Transition Partnership?

JETP mobilisiert 20 Milliarden USD konzessionelles Kapital, um Kohleanlagen vorzeitig stillzulegen und erneuerbare Einsätze zu skalieren, wodurch die Gesamtfinanzierungskosten gesenkt werden.

Wie schnell expandieren netzunabhängige Mikronetze?

Netzunabhängige Mikronetze entwickeln sich mit einer CAGR von 23%, da sie kostenwirksame Elektrifizierung für entlegene Inseln liefern, die zu teuer über das Hauptnetz zu erreichen sind.

Seite zuletzt aktualisiert am: