Marktgröße und Marktanteil für Lebensmittelsüßstoffe

Marktanalyse für Lebensmittelsüßstoffe von Mordor Intelligence

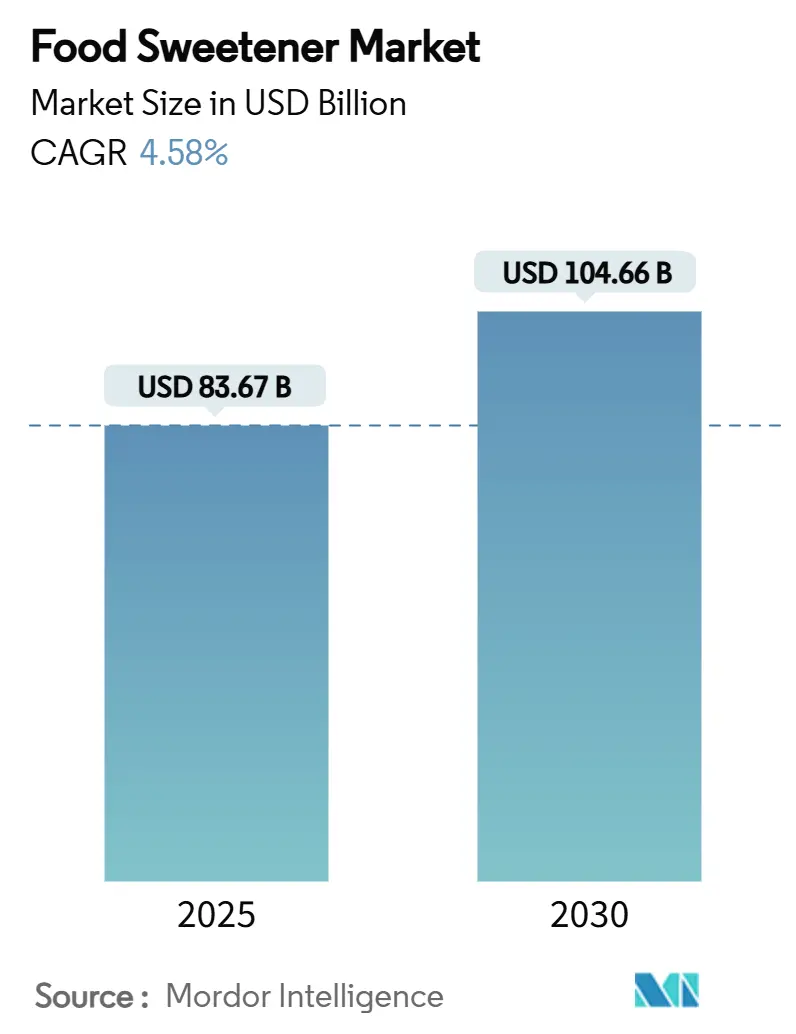

Die Marktgröße für Lebensmittelsüßstoffe wird auf 83,67 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 104,66 Milliarden USD erreichen, was einer CAGR von 4,58% entspricht. Dieses Wachstum wird durch Zuckerreduzierungsrichtlinien in 115 Ländern, ein gesteigertes Gesundheitsbewusstsein der Verbraucher und kontinuierliche Fortschritte in der Inhaltsstoffinnovation vorangetrieben, die eine Kalorienreduzierung ohne Geschmackseinbußen ermöglichen. Während Asien-Pazifik aufgrund seiner großen Bevölkerung und der zunehmenden Übernahme gesünderer Lebensstile die Nachfrage anführt, verzeichnet der Nahe Osten und Afrika das schnellste Wachstum, angetrieben durch rasche Urbanisierung, steigende verfügbare Einkommen und sich wandelnde Ernährungsgewohnheiten. Angesichts der jüngsten US-Handelsmaßnahmen gegen chinesisches Erythrit erweitern Inhaltsstofflieferanten ihre Präzisionsfermentationskapazitäten, um die Nachfrage zu decken, und Hersteller diversifizieren ihre Lieferketten, um Risiken zu mindern. Fusionen und Übernahmen, wie die Übernahme von CP Kelco durch Tate & Lyle im Jahr 2024, verdeutlichen den Markttrend zur vertikalen Integration und der Entwicklung wertschöpfender Lösungen, um sich wandelnden Verbraucherpräferenzen gerecht zu werden.

Wichtige Berichtserkenntnisse

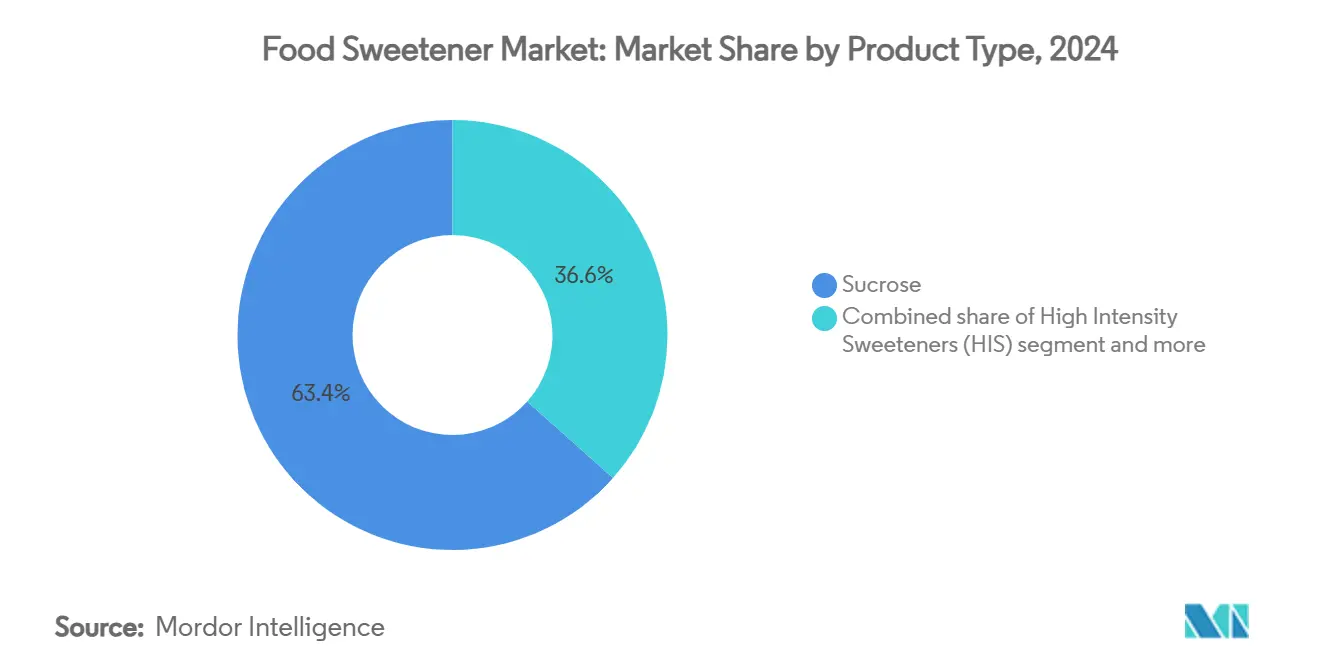

- Nach Produkttyp hielt Saccharose 63,41% des Marktanteils für Lebensmittelsüßstoffe im Jahr 2024, während Hochintensitätssüßstoffe voraussichtlich eine CAGR von 6,89% bis 2030 verzeichnen werden.

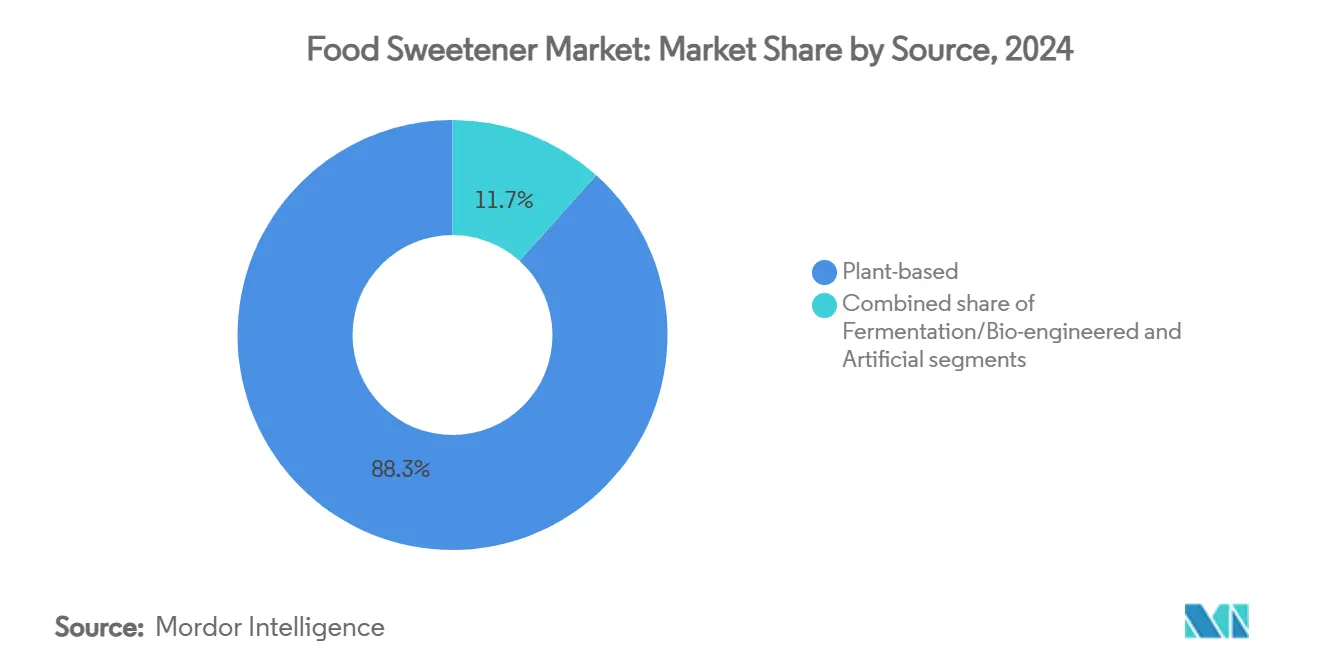

- Nach Quelle beherrschten pflanzenbasierte Inhaltsstoffe 88,34% des Umsatzes im Jahr 2024; fermentationsbasierte Süßstoffe sollen mit einer CAGR von 7,11% bis 2030 steigen.

- Nach Form führten feste Formate mit einem Umsatzanteil von 62,21% im Jahr 2024, während Flüssigkeiten und Sirupe auf eine CAGR von 7,25% zusteuern.

- Nach Anwendung entfielen 56,48% der Marktgröße für Lebensmittelsüßstoffe im Jahr 2024 auf Lebensmittel, während Getränke voraussichtlich mit einer CAGR von 6,15% expandieren werden.

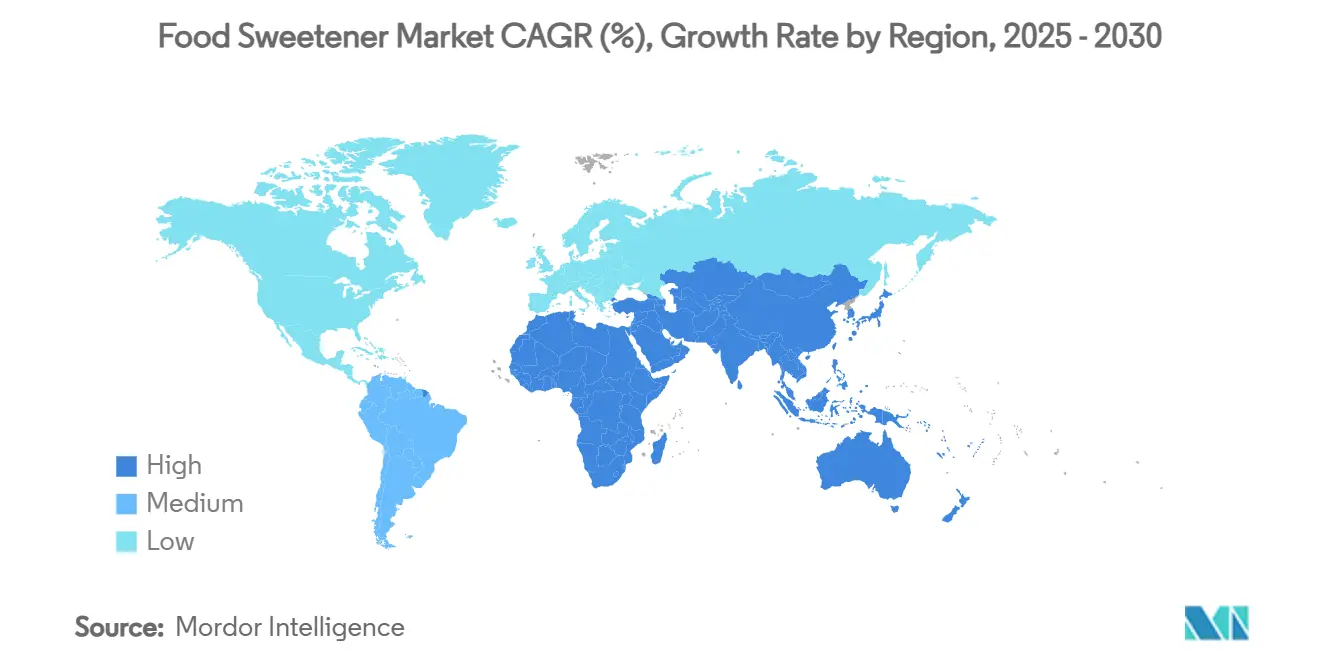

- Nach Geografie eroberte Asien-Pazifik 38,45% des Marktanteils für Lebensmittelsüßstoffe im Jahr 2024, und der Nahe Osten und Afrika sollen voraussichtlich eine CAGR von 7,41% bis 2030 registrieren.

Globale Markttrends und Erkenntnisse für Lebensmittelsüßstoffe

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigendes Gesundheitsbewusstsein der Verbraucher | +1.2% | Global, mit stärkerer Auswirkung in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Zunehmende Prävalenz von Adipositas und Diabetes | +0.9% | Global, besonders akut in Asien-Pazifik und Nordamerika | Langfristig (≥ 4 Jahre) |

| Wachsende Nachfrage nach kalorienarmen und zuckerfreien Produkten | +1.1% | Global, angeführt von entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Expansion der Lebensmittel- und Getränkeindustrie | +0.8% | Asien-Pazifik-Kern, Übertragung auf Nahen Osten und Afrika sowie Südamerika | Mittelfristig (2-4 Jahre) |

| Steigende Verbraucherpräferenz für natürliche Süßstoffe | +1.0% | Global, am stärksten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Regulatorische Unterstützung für reduzierten Zuckerkonsum | +0.7% | Global, mit variierenden Umsetzungszeitplänen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Gesundheitsbewusstsein der Verbraucher

Das steigende Gesundheitsbewusstsein der Verbraucher ist ein wichtiger Treiber im Markt für Lebensmittelsüßstoffe. Da Einzelpersonen zunehmend ihre Gesundheit und ihr Wohlbefinden priorisieren, wächst die Nachfrage nach gesünderen Alternativen zu herkömmlichem Zucker. Verbraucher suchen aktiv nach Produkten, die ihren Ernährungspräferenzen entsprechen, wie kalorienarme, natürliche und nicht-künstliche Süßstoffe. Dieser Wandel im Verbraucherverhalten ermutigt Hersteller zur Innovation und zur Einführung einer Vielzahl von Süßstoffen, die diesen Präferenzen entsprechen. Zusätzlich hat die zunehmende Prävalenz lebensstilbedingter Krankheiten wie Diabetes und Adipositas den Bedarf an gesünderen Süßungsoptionen weiter verstärkt. Dieser Trend wird voraussichtlich den Markt für Lebensmittelsüßstoffe während des Prognosezeitraums weiterhin prägen. Außerdem trägt die wachsende Popularität pflanzlicher und biologischer Produkte auch zur Nachfrage nach natürlichen Süßstoffen wie Stevia, Mönchsfrucht und Agavensirup bei. Darüber hinaus ermöglichen Fortschritte in der Lebensmitteltechnologie die Entwicklung innovativer Süßstoffe, die den Geschmack von Zucker nachahmen und gleichzeitig gesundheitliche Vorteile bieten, wie reduzierte Kalorienzufuhr und einen niedrigeren glykämischen Index.

Zunehmende Prävalenz von Adipositas und Diabetes

Die zunehmende Prävalenz von Adipositas und Diabetes ist ein bedeutender Treiber des Marktes für Lebensmittelsüßstoffe. Laut der International Diabetes Federation (IDF) lebten etwa 589 Millionen Erwachsene (20-79 Jahre) im Jahr 2024 mit Diabetes, und diese Zahl wird voraussichtlich bis 2050 auf 853 Millionen steigen [1]Quelle: International Diabetes Federation, "Diabetes around the world in 2024", idf.org. Diese wachsende Gesundheitskrise hat zu einem erhöhten Bewusstsein für die negativen Auswirkungen übermäßigen Zuckerkonsums geführt und Verbraucher dazu veranlasst, gesündere Alternativen zu suchen. Da diese Gesundheitsprobleme weiterhin global ansteigen, wächst die Nachfrage nach alternativen Süßstoffen, die bei der Kontrolle der Zuckeraufnahme helfen können, ohne den Geschmack zu beeinträchtigen. Verbraucher werden gesundheitsbewusster, was zu einer Verschiebung hin zu kalorienarmen und zuckerfreien Süßstoffen führt. Dieser Trend wird weiter durch staatliche Initiativen und Vorschriften unterstützt, die darauf abzielen, den Zuckerkonsum zu reduzieren, um Adipositas und Diabetes zu bekämpfen. Folglich verzeichnet der Markt für Lebensmittelsüßstoffe ein erhebliches Wachstum, da Hersteller innovieren, um den sich wandelnden Bedürfnissen gesundheitsbewusster Verbraucher gerecht zu werden.

Wachsende Nachfrage nach kalorienarmen und zuckerfreien Produkten

Die zunehmende Verbraucherpräferenz für gesündere Lebensmitteloptionen hat die Nachfrage nach kalorienarmen und zuckerfreien Produkten im Markt für Lebensmittelsüßstoffe erheblich vorangetrieben. Das steigende Bewusstsein für die negativen gesundheitlichen Auswirkungen übermäßigen Zuckerkonsums, wie Adipositas, Diabetes und Herz-Kreislauf-Erkrankungen, hat Verbraucher ermutigt, Alternativen zu suchen, die mit ihrem gesundheitsbewussten Lebensstil übereinstimmen. Zusätzlich hat die wachsende Übernahme zuckerfreier Diäten und kalorienarmer Lebensmittelprodukte unter Fitness-Enthusiasten und Personen mit chronischen Gesundheitsproblemen diese Nachfrage weiter angeheizt. Hersteller reagieren auf diesen Trend, indem sie innovieren und ihre Produktportfolios erweitern, um natürliche und künstliche Süßstoffe einzuschließen, die diesen Präferenzen entsprechen. Diese Verschiebung wird auch durch staatliche Initiativen und Vorschriften unterstützt, die einen reduzierten Zuckerkonsum fördern, was ein günstiges Umfeld für das Wachstum des zucker- und kalorienfreien Segments innerhalb des Marktes für Lebensmittelsüßstoffe geschaffen hat.

Staatliche Richtlinien zur Förderung der Zuckerreduzierung

Staatliche Initiativen zur Eindämmung des Zuckerkonsums treiben das Marktwachstum voran. Regulierungsbehörden, einschließlich der Weltgesundheitsorganisation (WHO) und nationaler Gesundheitsministerien, haben Richtlinien zur Bekämpfung übermäßiger Zuckeraufnahme eingeführt. Beispielsweise schreibt die US-amerikanische Food and Drug Administration (FDA) nun aktualisierte Nährwertkennzeichnungen vor, die zugesetzte Zucker hervorheben. Im Vereinigten Königreich drängt die Soft Drinks Industry Levy, allgemein als Zuckersteuer bekannt, Hersteller dazu, ihre Produkte mit weniger Zucker zu reformulieren. Ebenso haben Mexiko und Indien Steuern auf zuckergesüßte Getränke erhoben, um den Konsum zu reduzieren. Die Europäische Union plant unter ihrer Farm-to-Fork-Initiative, die Zuckerwerte in verarbeiteten Lebensmitteln zu senken. Darüber hinaus befürwortet die American Heart Association eine Begrenzung zugesetzter Zucker auf maximal 6% der täglichen Kalorienaufnahme [2]Quelle: American Heart Association, "Added Sugars", heart.org . Gestärkt durch öffentliche Gesundheitskampagnen und Partnerschaften mit Industriegruppen fördern diese Initiativen die Verwendung kalorienarmer Süßstoffe als attraktive Alternativen in Lebensmittel- und Getränkeformulierungen.

Hemmnisauswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Produktionskosten natürlicher Süßstoffe | -0.8% | Global, besonders die Übernahme in Schwellenmärkten betreffend | Mittelfristig (2-4 Jahre) |

| Verbraucherskepsis über die Sicherheit künstlicher Süßstoffe | -0.6% | Global, am stärksten in Europa und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Komplexe regulatorische Rahmenwerke für Lebensmittelzusatzstoffe | -0.4% | Global, mit variierender regionaler Komplexität | Langfristig (≥ 4 Jahre) |

| Begrenzte Verbraucherakzeptanz in bestimmten Regionen | -0.5% | Regional, besonders in traditionellen Lebensmittelkulturen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Produktionskosten natürlicher Süßstoffe

Die hohen Produktionskosten, die mit natürlichen Süßstoffen verbunden sind, stellen ein bedeutendes Hemmnis im Markt für Lebensmittelsüßstoffe dar. Faktoren wie die umfangreichen Anbauanforderungen, arbeitsintensive Extraktionsprozesse und der Bedarf an fortschrittlichen Verarbeitungstechnologien tragen zu diesen erhöhten Kosten bei. Der Anbau von Rohstoffen wie Stevia, Mönchsfrucht und anderen natürlichen Quellen erfordert oft spezifische klimatische Bedingungen und erhebliche landwirtschaftliche Inputs, was die Kosten weiter in die Höhe treibt. Zusätzlich verschärft die Abhängigkeit von spezifischen Rohstoffen, die oft saisonaler Verfügbarkeit und Preisvolatilität unterliegen, das Problem weiter. Beispielsweise können ungünstige Wetterbedingungen oder Lieferkettenunterbrechungen zu Rohstoffknappheit führen, was Preissteigerungen verursacht und Produktionszeitpläne beeinträchtigt. Diese Herausforderungen machen natürliche Süßstoffe weniger kostenkonkurrenzfähig im Vergleich zu synthetischen Alternativen und begrenzen dadurch ihre Übernahme durch Hersteller. Darüber hinaus fügen die strengen regulatorischen Anforderungen für natürliche Süßstoffe, einschließlich Zertifizierungen und Compliance mit Lebensmittelsicherheitsstandards, eine weitere Kostenlast für Produzenten hinzu.

Verbraucherskepsis über die Sicherheit künstlicher Süßstoffe

Die Verbraucherskepsis bezüglich der Sicherheit künstlicher Süßstoffe stellt ein erhebliches Hemmnis im Markt für Lebensmittelsüßstoffe dar. Bedenken über potenzielle Gesundheitsrisiken, wie Verbindungen zu chronischen Krankheiten, Stoffwechselstörungen und anderen negativen Auswirkungen, haben zu verstärkter Prüfung dieser Produkte geführt. Regulierungsbehörden und wissenschaftliche Studien haben nicht immer konsistente Schlussfolgerungen geliefert, was die Unsicherheit unter Verbrauchern weiter anheizt. Diese Skepsis hat eine Verschiebung der Verbraucherpräferenzen hin zu natürlichen Süßstoffen wie Stevia und Honig veranlasst, die als gesündere Alternativen wahrgenommen werden. Zusätzlich hat die wachsende Nachfrage nach Clean-Label-Produkten den Fokus auf Transparenz und Sicherheit bei Lebensmittelinhaltsstoffen verstärkt und künstliche Süßstoffe unter größeren Druck gesetzt. Die Wahrnehmung künstlicher Süßstoffe als synthetische und chemisch verarbeitete Verbindungen hat weiter zur negativen Stimmung bezüglich ihrer Verwendung beigetragen. Medienberichte und die Befürwortung durch gesundheitsbewusste Gruppen haben diese Bedenken verstärkt und Verbraucherverhalten sowie Kaufentscheidungen beeinflusst. Darüber hinaus hat der Mangel an breiter Verbraucheraufklärung über die Unterschiede zwischen verschiedenen künstlichen Süßstoffen und ihren jeweiligen Sicherheitsprofilen das Problem verschärft. Da die Debatte über die Sicherheit künstlicher Süßstoffe anhält, muss der Markt für Lebensmittelsüßstoffe diese Herausforderungen bewältigen, um Wachstum zu erhalten und sich entwickelnden Verbraucheranforderungen gerecht zu werden.

Segmentanalyse

Nach Produkttyp: Hochintensitätssüßstoffe treiben Innovation voran

Im Jahr 2024 beherrscht Saccharose mit einem dominanten Marktanteil von 63,41%, was ihre tief verwurzelte Präsenz in herkömmlichen Lebensmittelanwendungen unterstreicht. Ihre weit verbreitete Verbrauchererkennung und etablierte Verwendung in traditionellen Rezepten und verarbeiteten Lebensmitteln tragen erheblich zu ihrer anhaltenden Marktführerschaft bei. Saccharose bleibt eine bevorzugte Wahl für Hersteller aufgrund ihrer funktionellen Eigenschaften wie Süße, Texturverbesserung und Konservierungsfähigkeiten, die mit alternativen Süßstoffen schwer zu replizieren sind. Zusätzlich stärken ihre Erschwinglichkeit und einfache Verfügbarkeit ihre Position im Markt weiter. Trotz der wachsenden Nachfrage nach alternativen Süßstoffen bleibt Saccharose ein Grundinhaltsstoff in verschiedenen Lebensmittel- und Getränkeprodukten, insbesondere in Regionen, wo traditionelle Ernährungspräferenzen dominieren.

Währenddessen sind Hochintensitätssüßstoffe bereit, das Wachstum im Markt für Lebensmittelsüßstoffe voranzutreiben, mit einer prognostizierten CAGR von 6,89% bis 2030. Diese Süßstoffe gewinnen an Zugkraft aufgrund ihres niedrigen Kaloriengehalts und ihrer Eignung für gesundheitsbewusste Verbraucher. Ihre zunehmende Übernahme in Getränken, Süßwaren und anderen kalorienarmen Lebensmittelprodukten hebt ihre Rolle als Wachstumskatalysator hervor. Darüber hinaus hat die steigende Prävalenz lebensstilbedingter Gesundheitsprobleme wie Adipositas und Diabetes die Verschiebung zu Zuckerersatzstoffen beschleunigt und die Nachfrage nach Hochintensitätssüßstoffen angekurbelt. Zusätzlich hebt das Centers for Disease Control and Prevention (CDC) hervor, dass allein in den Vereinigten Staaten über 38,4 Millionen Menschen Diabetes haben, wobei 98 Millionen Erwachsene im Jahr 2024 Prädiabetes haben [3]Quelle: Centers for Disease Control and Prevention, "National Diabetes Statistics Report", cdc.gov . Innovationen in Formulierungstechnologien, gekoppelt mit regulatorischen Genehmigungen für neuere Süßstoffvarianten, erweitern auch ihren Anwendungsbereich. Da sich Verbraucherpräferenzen entwickeln, werden Hochintensitätssüßstoffe voraussichtlich eine entscheidende Rolle bei der Befriedigung der Nachfrage nach gesünderen und nachhaltigeren Süßungslösungen spielen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Form: Flüssige Anwendungen gewinnen an Dynamik

Feste Süßstoffe halten 62,21% Marktanteil im Jahr 2024 und spiegeln die etablierte Verwendung in Back- und Süßwarenanwendungen wider, wo die kristalline Struktur funktionelle Vorteile jenseits der Süßung bietet. Flüssige und Sirupformen beschleunigen mit 7,25% CAGR bis 2030, angetrieben durch das Wachstum der Getränkeindustrie und verbesserte Auflösungseigenschaften in wässrigen Anwendungen. Die Formpräferenz variiert erheblich je nach Anwendung, wobei feste Formen die Tischverwendung und industrielles Backen dominieren, während Flüssigkeiten in Getränkeformulierung und Milchanwendungen hervorragend funktionieren. Verarbeitungsüberlegungen beeinflussen die Formauswahl, da flüssige Süßstoffe oft eine bessere Dispersion und reduzierte Verarbeitungszeit in der Großserienproduktion bieten.

Getränkehersteller bevorzugen zunehmend flüssige Süßstoffsysteme, die präzise Dosierung und konsistente Geschmacksprofile ohne Kristallisationsprobleme ermöglichen. Sprühgetrocknete und granulierte Formen dienen spezifischen industriellen Bedürfnissen, wo Fließfähigkeit und Lagerstabilität wichtiger sind als Auflösungsgeschwindigkeit. Das Flüssigsegment profitiert von Innovationen in der Konzentrationstechnologie, die Versandkosten und Lageranforderungen reduzieren. Sirupformulierungen ermöglichen maßgeschneiderte Mischungen mehrerer Süßstoffe zur Erreichung spezifischer Geschmacksprofile und funktioneller Eigenschaften. Die Formauswahl spiegelt zunehmend Lieferkettenoptimierung wider anstatt rein funktioneller Anforderungen, wobei Hersteller Formate wählen, die Handhabungskosten und Bestandskomplexität minimieren.

Nach Quelle: Fermentationstechnologie gestaltet Produktion um

Im Jahr 2024 dominieren pflanzenbasierte Quellen den Markt für Lebensmittelsüßstoffe mit einem Marktanteil von 88,34%. Diese Dominanz wird hauptsächlich durch die wachsende Verbraucherpräferenz für natürliche und nachhaltige Inhaltsstoffe vorangetrieben. Pflanzenbasierte Süßstoffe wie Stevia und Mönchsfrucht sind weithin für ihre gesundheitlichen Vorteile und minimalen Umweltauswirkungen anerkannt. Zusätzlich hat die Verfügbarkeit gut etablierter Extraktionstechnologien die großtechnische Produktion und Übernahme dieser Süßstoffe in verschiedenen Anwendungen wie Getränken, Süßwaren und Backwaren weiter erleichtert.

Fermentationsbasierte Alternativen hingegen erleben ein erhebliches Wachstum mit einer prognostizierten CAGR von 7,11% während des Prognosezeitraums. Dieses Wachstum wird Fortschritten in der Präzisionsbiotechnologie zugeschrieben, die die Effizienz und Skalierbarkeit von Fermentationsprozessen verbessert haben. Diese Alternativen wie Allulose und Tagatose gewinnen an Zugkraft aufgrund ihrer Fähigkeit, den Geschmack und die Funktionalität traditioneller Zucker nachzuahmen und gleichzeitig reduzierten Kaloriengehalt zu bieten. Da die Verbrauchernachfrage nach innovativen und gesundheitsbewussten Süßungslösungen steigt, werden fermentationsbasierte Süßstoffe voraussichtlich eine zunehmend wichtige Rolle im Markt spielen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Getränke beschleunigen Übernahme

Lebensmittelanwendungen dominieren mit 56,48% Marktanteil im Jahr 2024 und umfassen diverse Kategorien von Backwaren bis hin zu verarbeiteten Lebensmitteln, wo Süßstoffe mehrere funktionelle Rollen jenseits der Geschmacksverbesserung erfüllen. Getränke entwickeln sich als schnellstwachsendes Segment mit 6,15% CAGR bis 2030, angetrieben durch Reformulierungsdruck von Zuckersteuern und Verbrauchergesundheitsanforderungen. Die Anwendungsaufteilung spiegelt unterschiedliche Übernahmemuster wider, wobei Getränke die Innovation anführen aufgrund einfacherer Reformulierung im Vergleich zu komplexen Lebensmittelmatrizen. Back- und Süßwarenanwendungen stehen vor technischen Herausforderungen beim Ersetzen der strukturellen Eigenschaften von Zucker, während Milchprodukte und Desserts von der Süßstofffunktionalität in der Texturmodifikation profitieren.

Nutraceuticals und funktionelle Lebensmittel repräsentieren hochwertige Anwendungen, wo Süßstoffe Produktpositionierung rund um Gesundheitsvorteile statt bloße Kalorienreduzierung ermöglichen. Fleisch- und herzhafte Produkte zeigen aufkommende Anwendungen, da Hersteller Geschmacksprofile in natriumreduzierten Formulierungen ausbalancieren möchten. Das Getränkesegmentwachstum spiegelt erfolgreiche Reformulierungsstrategien wider, die Verbraucherakzeptanz beibehalten und gleichzeitig erhebliche Zuckerreduzierung erreichen. Erfrischungsgetränke führen die Übernahme an aufgrund regulatorischen Drucks und Verbraucherbewusstseins, während Sportgetränke Süßstoffe nutzen, um Kohlenhydratgehalt für Leistungsanwendungen zu optimieren. Die Anwendungsentwicklung zeigt Süßstoffintegration im gesamten Lebensmittelsystem statt Nischengegensgesundheitspositionierung.

Geografieanalyse

Im Jahr 2024 dominiert Asien-Pazifik den Markt für Lebensmittelsüßstoffe mit einem Anteil von 38,45%, angetrieben durch seine große Bevölkerungsbasis und schnelle wirtschaftliche Entwicklung. Die wachsende Mittelschichtbevölkerung der Region und steigende verfügbare Einkommen haben die Nachfrage nach verarbeiteten Lebensmitteln erheblich angekurbelt, was wiederum den Verbrauch von Lebensmittelsüßstoffen angeheizt hat. Zusätzlich haben die Expansion der Lebensmittel- und Getränkeindustrie, gekoppelt mit dem steigenden Einfluss westlicher Ernährungsgewohnheiten, das Marktwachstum in dieser Region weiter vorangetrieben. Regierungen in Asien-Pazifik setzen auch unterstützende Richtlinien zur Verbesserung der Lebensmittelproduktion und -verarbeitung um, was sich positiv auf den Markt für Lebensmittelsüßstoffe auswirkt.

Der Nahe Osten und Afrika entwickeln sich als wichtige Wachstumsregion, die voraussichtlich eine robuste CAGR von 7,41% bis 2030 registrieren wird. Urbanisierung und zunehmendes Gesundheitsbewusstsein sind die primären Treiber dieses Wachstums, da Verbraucher zu gesünderen Ernährungswahlentscheidungen wechseln, einschließlich kalorienarmer und natürlicher Süßstoffe. Die Region erlebt auch eine Zunahme in der Übernahme internationaler Lebensmitteltrends, was Möglichkeiten für Hersteller von Lebensmittelsüßstoffen schafft. Darüber hinaus werden staatliche Initiativen zur Reduzierung des Zuckerkonsums und Förderung gesünderer Alternativen voraussichtlich die Marktexpansion im Prognosezeitraum unterstützen.

Nordamerika weist Charakteristika eines reifen Marktes auf, mit starkem Fokus auf hochwertige natürliche Süßstoffe, was Verbraucherpräferenzen für qualitativ hochwertige und gesundheitsbewusste Produkte widerspiegelt. Europa hingegen betont regulatorische Compliance und Nachhaltigkeit, da strenge Vorschriften und Umweltbedenken die Marktdynamik prägen. In Südamerika treiben die wachsende Prävalenz von Diabetes und staatlich geführte Gesundheitsinitiativen die Übernahme von Lebensmittelsüßstoffen voran. Die Region erlebt auch ein gesteigertes Bewusstsein für die Vorteile von Zuckerersatzstoffen, was Verbraucher ermutigt, sich für gesündere Alternativen zu entscheiden. Diese regionalen Dynamiken heben gemeinsam die vielfältigen Wachstumsmuster und Möglichkeiten innerhalb des globalen Marktes für Lebensmittelsüßstoffe hervor.

Wettbewerbslandschaft

Der Markt für Lebensmittelsüßstoffe weist moderate Fragmentierung auf. Dieses Gleichgewicht im Wettbewerb ermöglicht etablierten Giganten, erhebliche Marktanteile zu beherrschen, während gleichzeitig Neueinsteigern der Weg geebnet wird, Nischen in spezialisierten Segmenten zu erobern. Industrieveteranen wie Cargill, Incorporated, Archer Daniels Midland Company und Tate & Lyle PLC übernehmen aggressiv vertikale Integrationsstrategien. Durch die Erweiterung ihrer Reichweite von landwirtschaftlichen Inputs zu fertigen Inhaltsstoffen mindern sie effektiv Risiken im Zusammenhang mit Rohstoffpreisschwankungen. Beispielsweise hat ADM in Partnerschaften mit Landwirten investiert, um eine stetige Versorgung mit Rohstoffen zu sichern, während Cargill seine Produktionsanlagen erweitert hat, um eine bessere Kontrolle über die Lieferkette zu gewährleisten. Diese Strategien verbessern nicht nur die operative Effizienz, sondern stärken auch ihre Marktpositionen gegenüber aufkommenden Wettbewerbern.

Über die vertikale Integration hinaus treiben Unternehmen Innovation voran, um sich entwickelnden Verbraucheranforderungen gerecht zu werden. Sie entwickeln hybride Süßstoffsysteme, die natürliche Inhaltsstoffe wie Stevia mit fermentationsbasierten Komponenten wie Allulose kombinieren. Diese Systeme zielen darauf ab, Kosteneffizienz zu verbessern, Geschmack zu verstärken und Nährwertprofile zu optimieren. Beispielsweise hat Cargills EverSweet, ein durch Fermentation produzierter stevia-basierter Süßstoff, für seine Fähigkeit Zugkraft gewonnen, zuckerähnliche Süße ohne Kalorien zu liefern. Ebenso hat ADM Süßstoffmischungen eingeführt, die der wachsenden Nachfrage nach Clean-Label-Produkten entsprechen und Lösungen bieten, die Zuckergehalt reduzieren und gleichzeitig künstliche Zusatzstoffe vermeiden. Diese Innovationen sind besonders wertvoll in Anwendungen wie Getränken, Backwaren und Milchprodukten, wo die Beibehaltung von Geschmack und Textur kritisch ist. Die Wettbewerbslandschaft sieht auch kleinere Akteure und Startups, die sich auf spezialisierte Segmente konzentrieren, um sich zu differenzieren.

Unternehmen wie Tate & Lyle nutzen Fortschritte in der Biotechnologie zur Schaffung pflanzenbasierter Süßstoffe mit verbesserter Funktionalität. Beispielsweise hat PureCircle Stevia-Produkte der nächsten Generation entwickelt, die den oft mit natürlichen Süßstoffen verbundenen Nachgeschmack adressieren. Währenddessen hat Tate & Lyle lösliche Ballaststoffe eingeführt, die nicht nur als Süßstoffe fungieren, sondern auch zusätzliche gesundheitliche Vorteile wie verbesserte Darmgesundheit bieten. Dieses dynamische Wechselspiel zwischen etablierten Marktführern und innovativen Neueinsteigern fördert ein ausgewogenes, aber wettbewerbsfähiges Umfeld und treibt das Gesamtwachstum und die Diversifizierung des Marktes für Lebensmittelsüßstoffe voran.

Branchenführer für Lebensmittelsüßstoffe

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

Ingredion Inc.

-

Sudzucker AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Dezember 2024: Tate & Lyle bildete eine strategische Allianz mit BioHarvest zur Entwicklung pflanzenbasierter Süßstoffe unter Verwendung der Botanical Synthesis-Technologie. Die Initiative konzentriert sich auf die Herstellung kosteneffektiver, nährstoffreicher und nachhaltiger Süßungsinhaltsstoffe, die dem Geschmacksprofil von Zucker ohne Restgeschmack entsprechen.

- September 2024: Howtian brachte SoPure Dorado auf den Markt, einen unraffinierten goldenen Stevia-Extrakt. Das Unternehmen entwickelte diesen kalorienfreien Süßstoff, um die Marktnachfrage von Verbrauchern zu adressieren, die minimal verarbeitete, pflanzenbasierte Alternativen zu traditionellen Süßstoffen suchen.

- April 2024: Ingredion brachte PURECIRCLE Clean Taste Solubility Solution (CTSS) auf den Markt, einen stevia-basierten Süßstoff mit mehr als 100-mal höherer Löslichkeit als Reb M Stevia. Ergebnisse aus Verbraucherpanels und sensorischen Evaluierungen zeigten, dass CTSS künstliche Süßstoffe und andere Stevia-Inhaltsstoffe in Geschmacksqualität übertrifft.

- Januar 2024: Cargill Inc. und DSM-Firmenich erhielten regulatorische Genehmigung für ihren EverSweet® Stevia-Süßstoff nach einer günstigen Sicherheitsbewertung. Die Bewertung bestätigte, dass das Produkt erforderliche Sicherheitsstandards und Vorschriften erfüllt und den Marktautorisierungsprozess vorantreibt.

Globaler Marktberichtsumfang für Lebensmittelsüßstoffe

Süßstoffe sind die verschiedenen natürlichen und künstlichen Substanzen, die Lebensmitteln und Getränken einen süßen Geschmack verleihen.

Der Markt für Lebensmittelsüßstoffe ist segmentiert nach Produkttyp, Quellen, Form, Anwendung und Geografie. Basierend auf dem Produkttyp ist der Markt segmentiert in Saccharose, Stärkesüßstoffe & Zuckeralkohole, Hochintensitätssüßstoffe und Sonstige.

Basierend auf der Quelle ist der Markt segmentiert in pflanzenbasiert, Fermentation / bio-technisch und künstlich. Basierend auf der Form ist der Markt segmentiert in fest und flüssig/Sirup. Basierend auf der Anwendung ist der Markt segmentiert in Lebensmittel und Getränke.

Nach Geografie ist der Markt segmentiert in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika.

| Saccharose (gewöhnlicher Zucker) | |

| Stärkesüßstoffe und Zuckeralkohole | Dextrose |

| High-Fructose Corn Syrup (HFCS) | |

| Maltodextrin | |

| Sorbitol | |

| Xylitol | |

| Erythrit | |

| Andere Zuckeralkohole | |

| Hochintensitätssüßstoffe (HIS) | Sucralose |

| Aspartam | |

| Saccharin | |

| Neotam | |

| Stevia | |

| Acesulfam-K | |

| Cyclamat | |

| Andere HIS | |

| Sonstige |

| Pflanzenbasiert |

| Fermentation/Bio-technisch |

| Künstlich |

| Fest |

| Flüssig/Sirup |

| Lebensmittel | Back- und Süßwaren |

| Milchprodukte und Desserts | |

| Fleisch- und herzhafte Produkte | |

| Nutraceuticals und funktionelle Lebensmittel | |

| Saucen, Dressings und Aufstriche | |

| Andere verarbeitete Lebensmittel | |

| Getränke | Erfrischungsgetränke |

| Sportgetränke | |

| Andere Getränke |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Schweden | |

| Polen | |

| Belgien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Indonesien | |

| Thailand | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Peru | |

| Chile | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Produkttyp | Saccharose (gewöhnlicher Zucker) | |

| Stärkesüßstoffe und Zuckeralkohole | Dextrose | |

| High-Fructose Corn Syrup (HFCS) | ||

| Maltodextrin | ||

| Sorbitol | ||

| Xylitol | ||

| Erythrit | ||

| Andere Zuckeralkohole | ||

| Hochintensitätssüßstoffe (HIS) | Sucralose | |

| Aspartam | ||

| Saccharin | ||

| Neotam | ||

| Stevia | ||

| Acesulfam-K | ||

| Cyclamat | ||

| Andere HIS | ||

| Sonstige | ||

| Nach Quelle | Pflanzenbasiert | |

| Fermentation/Bio-technisch | ||

| Künstlich | ||

| Nach Form | Fest | |

| Flüssig/Sirup | ||

| Nach Anwendung | Lebensmittel | Back- und Süßwaren |

| Milchprodukte und Desserts | ||

| Fleisch- und herzhafte Produkte | ||

| Nutraceuticals und funktionelle Lebensmittel | ||

| Saucen, Dressings und Aufstriche | ||

| Andere verarbeitete Lebensmittel | ||

| Getränke | Erfrischungsgetränke | |

| Sportgetränke | ||

| Andere Getränke | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Indonesien | ||

| Thailand | ||

| Singapur | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Peru | ||

| Chile | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Was ist der aktuelle Wert des Marktes für Lebensmittelsüßstoffe?

Die Marktgröße für Lebensmittelsüßstoffe beträgt 83,67 Milliarden USD im Jahr 2025.

Welche Region führt die globale Nachfrage an?

Asien-Pazifik hält den größten Anteil mit 38,45% aufgrund der expandierenden Verarbeitetelebensmittelsektoren in China und Indien.

Welches Produktsegment wächst am schnellsten?

Hochintensitätssüßstoffe verzeichnen die höchste CAGR mit 6,89%, da Marken kalorienfreie Alternativen suchen.

Wie werden regulatorische Trends den Markt prägen?

Zuckersteuern in 115 Ländern und strengere Zusatzstoffgenehmigungen in den Vereinigten Staaten und Europa werden weiterhin Druck auf Marken ausüben, mit alternativen Süßstoffen zu reformulieren.

Seite zuletzt aktualisiert am: