Klinische Studien Marktgröße und Marktanteil

Klinische Studien Marktanalyse von Mordor Intelligenz

Der klinische Studien Markt wird schätzungsweise 90,1 Milliarden USD In 2025 generieren und soll sich bis 2030 auf 123,5 Milliarden USD ausweiten, was einer CAGR von 6,51% zwischen 2025 und 2030 entspricht. Kommerzielle Sponsoren wenden sich dezentralen oder hybriden Ausführungsmodellen zu, um standortbezogene Kosten zu begrenzen, Rekrutierungszeiten zu verkürzen und Echtzeitüberwachung durch vernetzte Geräte zu unterstützen. Die endgültige Einführung der ICH E6(R3) Good Klinisch üben-Richtlinie im Januar 2025 beschleunigt diese Entwicklung durch die formelle Unterstützung risikobasierter Qualitätsmanagement-, pragmatischer Datensammlung und ferngestützter Überwachung. Die Onkologie behält den größten Anteil globaler Protokollstarts, dennoch expandieren Neurologie, seltene Krankheiten und Zell- und Gentherapien schneller, da sie von adaptiven Designs und biomarkergeleitetem Kohortenanreicherung profitieren. Auftragsforschungsorganisationen (CROs) verteidigen Margen durch Technologieinvestitionen, während aufstrebende mittelständische Spezialisten Große Etablierte angreifen, indem sie therapeutische Tiefe und regionsspezifische regulatorische Expertise bieten. Anhaltende Engpässe bei erfahrenem Standortpersonal und steigende Biomarker-Test-Komplexität Dämpfen das Wachstum und halten die Kosteninflation über historischen Normen.

Wichtige Berichts-Erkenntnisse

- Nach Phasen kommandierte die spätstufige Phase III 55,0% des klinische Studien Marktanteils In 2024, während Phase II bis 2030 eine CAGR von 6,8% verzeichnen soll.

- Nach Studiendesign sicherten sich randomisierte kontrollierte interventionelle Studien 72,3% Umsatz In 2024; Adaptiv Designs sollen mit einer CAGR von 8,2% bis 2030 steigen.

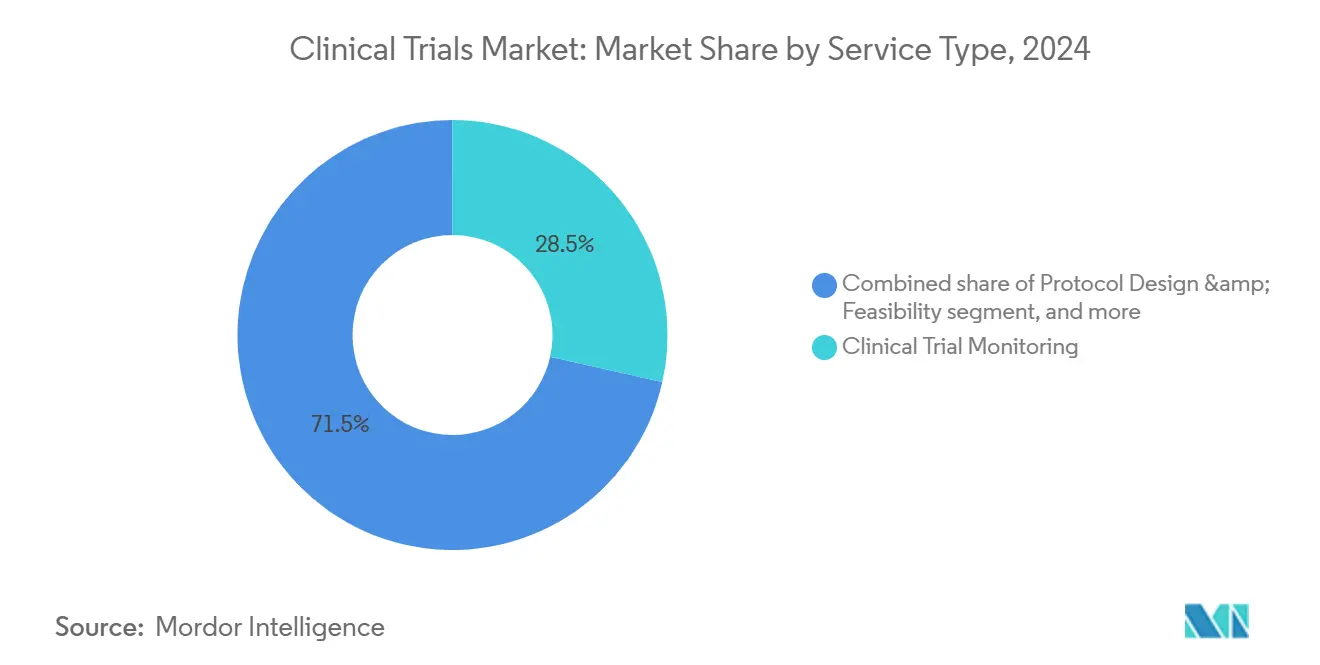

- Nach Dienstleistung-Typ hielten Überwachungsaktivitäten 28,5% der klinische Studien Marktgröße In 2024; dezentrale und virtuelle Dienstleistungen werden voraussichtlich mit 14,6% CAGR expandieren.

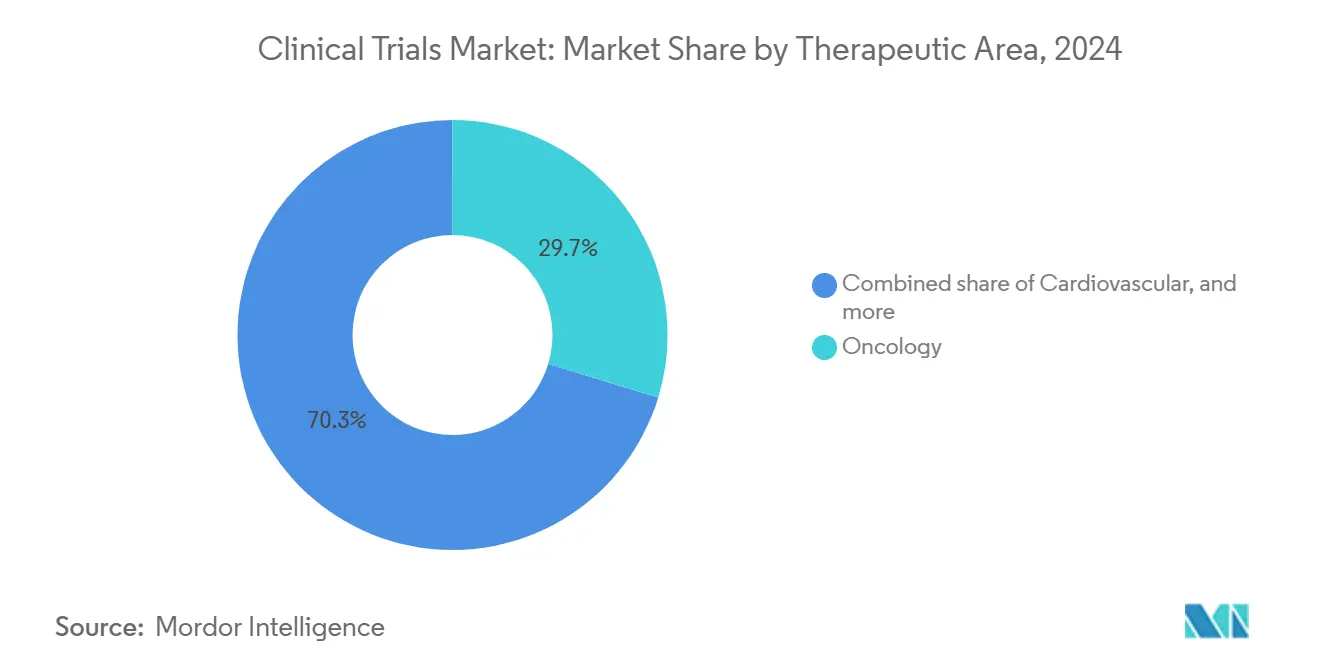

- Nach Therapiebereich entfiel auf die Onkologie 29,7% Anteil der klinische Studien Marktgröße In 2024, während Neurologie auf Kurs für eine CAGR von 9,1% ist.

- Nach Sponsor behielten Pharma- und Biopharma-Unternehmen 68,0% Marktanteil In 2024; Regierungs- und Nonprofit-Finanzierung steigt mit 7,5% CAGR.

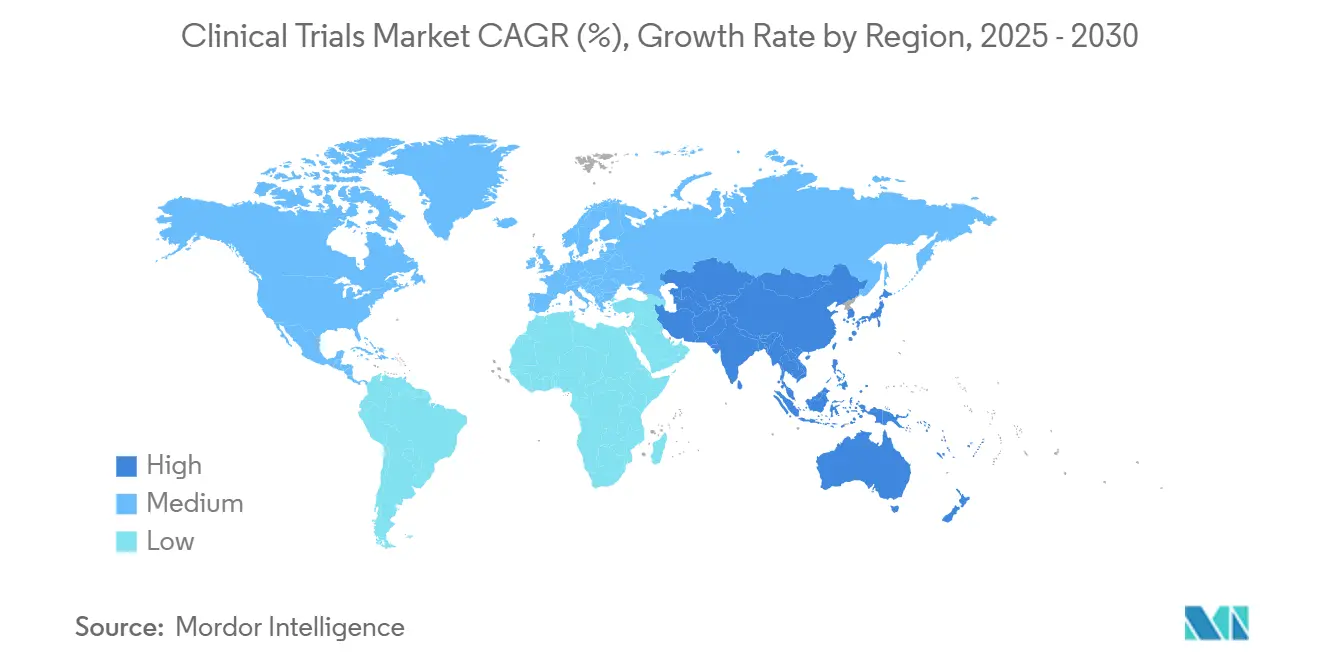

- Nach Geografie repräsentierte Nordamerika 49,2% Umsatz In 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit 7,9% CAGR.

Globale Klinische Studien Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Dezentrale & hybride Studienadoption | +1.9% | Global | Langfristig (≥ 4 Jahre) |

| Seltene Krankheiten und Waise-Medikament-Pipeline-Expansion | +1.6% | Nordamerika, EU, APAC | Langfristig (≥ 4 Jahre) |

| Asien-Pazifik-Standorteinbeziehung für schnellere Rekrutierung | +1.4% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| KI-gestützte Patientenrekrutierungslösungen | +1.8% | Global | Mittelfristig (2-4 Jahre) |

| Regierungsanreize für Onkologie-Studien | +2.2% | Global | Langfristig (≥ 4 Jahre) |

| Steigender Anwendungsfall von real-Welt-Beweis (RWE) Post-Approval-Studien | +1.8% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigte Adoption dezentraler & hybrider Studienplattformen

Dezentrale Ansätze ermöglichen es Teilnehmern, Besuche durch Telemedizin, lokale Labore und Heimgeräte zu absolvieren, wodurch Reisebelastung reduziert und die Retention erhöht wird. Der globale DCT-Umsatzpool soll bis 2030 13,3 Milliarden USD erreichen, was einer CAGR von 6,6% entspricht. Neunzig Prozent der Patienten betrachten DCT-Teilnahme als akzeptabel, was eine starke Nachfrage nach ferngestütztem Engagement unterstreicht. Die endgültige Richtlinie der uns FDA zu dezentralen klinischen Studien, die im September 2024 herausgegeben wurde, bestätigt, dass regulatorische Erwartungen für Datenintegrität, informierte Einwilligung und Sicherheitsüberwachung identisch mit denen für standortbasierte Studien bleiben[1]u.S. Lebensmittel Und Medikament Administration, "Conducting Klinisch Versuche With Decentralized Elemente; Guidance für Branche, Investigators, Und Other Interested Parties," federalregister.gov. Sponsoren stehen daher vor neuen operativen Anforderungen bezüglich Technologiequalifikation, risikobasierter Überwachung und Cybersicherheit, die bereits Anbieterauswahlkriterien prägen und CRO-Investitionen In digitale Plattformen vorantreiben.

Anstieg bei seltenen Krankheiten und Orphan-Drug-Pipelines weltweit

Genomik und Nächste-Generation-Sequenzierung haben molekulare Ursachen für Tausende zuvor idiopathischer Störungen beleuchtet und eine Welle zielgerichteter Therapieprogramme ausgelöst. Obwohl etwa 30 Millionen uns-Einwohner mit seltenen Krankheiten leben, haben nur 500 Erkrankungen derzeit zugelassene Behandlungen[2]National Institutes von Gesundheit, "selten Krankheiten," nih.gov. Steueranreize, Gebührenerlass und siebenjährige Exklusivität unter dem uns Waise Medikament Act ziehen weiterhin Venture- und Großpharmakapital an. FDAs Therapeutika für selten Und Neglected Krankheiten-Förderprogramm reduziert zusätzlich das Risiko früher Humanstudien und führt zu hohem Wachstum bei Naturgeschichte-Kohortensammlung und molekular stratifizierten nachweisen-von-Concept-Studien. Die Rekrutierung bleibt schwierig, da Patientenpopulationen geografisch verstreut sind und diagnostische Latenz durchschnittlich fünf bis sieben Jahre beträgt, was Sponsoren zu globalen, mehrere-Standörtlichen oder vollständig virtuellen Rekrutierungsstrategien drängt.

Wachsende Einbeziehung asiatisch-pazifischer Standorte zur Optimierung von Rekrutierungszeitrahmen

Asien-Pazifik macht nun mehr als die Hälfte neuer klinischer Studienregistrierungen aus, verglichen mit einem Drittel vor nur fünf Jahren[3]Novotech, "Evolution von Klinisch Versuche In Die Asien Pazifik Region Compared Zu Die uns Und EU5," novotech-cro.com. Chinas regulatorische Beschleunigung halbierte Prüfungszeiten und verdoppelte Protokollstarts zwischen 2017 und 2021, während Indien, Südkorea und Japan spezialisierte Onkologie- und Gerätewege bieten. Kosten pro eingeschriebenem Patienten sind 30-40% niedriger als westliche Benchmarks, und behandlungsnaive Populationspools ermöglichen Rekrutierung zwei- bis dreimal schneller. Lokale Regulierungsbehörden akzeptieren zunehmend gemeinsame technische Dossiers und risikobasierte Überwachung, dennoch erschwert Heterogenität In Sprache, Datenschutzgesetzen und Ethikkomitee-Erwartungen grenzüberschreitende Master-Protokolle. Hybridmodelle, die inländische und regionale CROs paaren, mildern diese Herausforderungen, erweitern Standortabdeckung und erleichtern die Nutzung dezentraler Besuche, die zu kulturellen Präferenzen passen.

KI-gestützte Patientenrekrutierungslösungen verbessern Einschreibungseffizienz

Maschinenlernalgorithmen durchsuchen elektronische Patientenakten, Anspruchsdateien und genomische Datenbanken, um potenziell geeignete Teilnehmer zu identifizieren, Vorab-Screening-Erfolgsraten zu erhöhen und Ausfallrisiko vorherzusagen. Seit 2016 hat die uns FDA etwa 300 Einreichungen protokolliert, die künstliche Intelligenz im Protokolldesign oder der Datenanalyse erwähnen. Integration von tragbaren Sensoren bietet Echtzeit-Sicherheitsüberwachung, während natürliche Sprachverarbeitung automatische Adverse-Ereignis-Triage ermöglichen kann. Unternehmensadoption bleibt ungleichmäßig, da Algorithmus-Transparenz, Datenherkunfts-Validierung und Bias-Minderung schwere Governance erfordern, doch frühe Anwender berichten zweistellige Zykluszeit-Reduktionen bei Machbarkeit und Start-hoch. Die Technologie unterstützt auch Adaptiv Dosierungs-Algorithmen und synthetische-Kontrollarm-Konstruktion, was die statistische Effizienz weiter verbessert.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Mangel an erfahrenen klinischen Forschungskoordinatoren | Nicht quantifiziert | Schwellenmärkte | Kurzfristig (≤ 2 Jahre) |

| Steigende Komplexität & Kosten biomarkergetriebener adaptiver Designs | Nicht quantifiziert | Global | Mittelfristig (2-4 Jahre) |

| Erhöhte Prüfung bezüglich Datenschutzgesetzen (DSGVO, CCPA) behindert e-Consent-Einführungen | Nicht quantifiziert | Nordamerika, EU | Mittelfristig (2-4 Jahre) |

| Inflationsbedingte Eskalation von Prüfarzt- und Standortmanagement-Gebühren In Westeuropa | Nicht quantifiziert | Westeuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Engpässe erfahrener klinischer Forschungskoordinatoren in Schwellenmärkten

Schnelles Protokollwachstum In Asien-Pazifik, Lateinamerika und Osteuropa hat das Angebot an Standortpersonal übertroffen, das In ICH-GCP, Ferndata-Sammlung und komplexen regulatorischen Dossiers versiert ist. Die Entwicklung eines vollständig kompetenten Koordinators erfordert zwei bis drei Jahre betreuter Exposition, was die Abschlussrate neuer klinischer Forschungsprogramme wie des CAAHEP-akkreditierten Master von Klinisch Forschung der Ohio Zustand University übertrifft. Unerfahrene Teams erhöhen Protokollabweichungsrisiko, verlängern Überwachungsbesuche und belasten Qualitätssicherungsbudgets, was einige der Kostenvorteile erodiert, die ursprünglich Offshoring motivierten. Sponsoren reagieren durch Bündelung von Personalschulungsmodulen In Anbieterverträge, Einsatz mobiler Überwachungseinheiten und erhöhte zentral-statistische Überwachung, doch Qualifikationslücken bleiben ein akuter kurzfristiger Engpass.

Steigende Komplexität & Kosten biomarkergetriebener adaptiver Designs

Adaptiv Anreicherung, Antwort-Adaptiv Randomisierung und nahtlose Phase-II/III-Frameworks passen Zuordnung basierend auf Echtzeit-Readouts an, doch sie hängen von validierten Tests, kontinuierlichen Datenfeeds und ausgeklügelter Bayesscher Analytik ab. Eine fehlklassifizierte Biomarkerprobe kann Studienpower reduzieren während sie Typ-I-Fehler aufbläht, was größere Stichprobenumfänge oder Protokoll-Amendments erzwingt. Direkte Kosten pro geduldig steigen daher 30-40% über entsprechende konventionelle RCTs, und Regulierungsbehörden verlangen detaillierte statistisch-operative-Charakteristik-Simulationen vor Genehmigung von Design-Features. Trotz dieser Hürden nehmen Onkologie-Sponsoren weiterhin Adaptiv Methoden an, wie ARPAs Start der ADAPT-Plattform 2024 zeigt, die kontinuierliches genomisches und Bildgebungs-Feedback nutzt, um Kohorten während aktiver Rekrutierung zu entwickeln.

Segment-Analyse

Nach Phase: Spätstufendominanz maskiert Frühphasen-Innovation

Phase-III-Studien eroberten 55,0% des klinische Studien Marktes In 2024, da sie Große multizentrische Kohorten und regulatorisch-gradige Endpunkte umfassen, die Prämie-CRO-Budgets kommandieren. Ein einzelnes Phase-III-Onkologie-Protokoll kann 40.000 USD pro geduldig übersteigen, wobei Biomarker-Screening-Kosten Ausgabenwachstum anheizen. Dennoch werden Phase-II-Studien schneller mit 6,8% CAGR expandieren, da Adaptiv Designs nachweisen-von-Concept-Zeitrahmen komprimieren und Dosisfindung mit früher Wirksamkeit kombinieren. Die Asien-Pazifik-Region beherbergt nun 58% globaler Phase-I-Starts dank Chinas beschleunigtem IND-Prüfungsweg, was frühen Zugang zu genetisch vielfältigen Populationen stärkt.

Sponsoren setzen nahtlose Phase-I/II-Frameworks ein, um Go/No-Go-Meilensteine zu beschleunigen und Phase-III-Investition zu steuern, ein Ansatz, der Risiko verteilt und Vermögenswert-Priorisierung optimiert. Venture-gestützte Biotechnologie-Unternehmen lagern diese Studien häufig an mittelständische CROs mit Laborgenomik-Integration aus, während Große Pharma interne Phase-I-Einheiten für Flaggschiff-Modalitäten unterhält. Regulierungsbehörden unterstützen Innovation durch Guidance, die statistische Strenge mit Flexibilität balanciert und neuartige Endpunkte sowie digitale Biomarker-Inklusion incentiviert. Zusammen verstärken diese Trends eine Pipeline, wo explorative Phasen datenreicher werden, selbst wenn spätstufige Studien die Mehrheit der Ausgaben im klinische Studien Markt weiterhin absorbieren.

Klinische Studien Markt: Marktanteil nach Phase

| Phase III | 55.0% |

|---|---|

| Kombinierter Anteil von Phase I und mehr | 45.0 |

| Quelle: Mordor Intelligence | |

Nach Studiendesign: Adaptive Ansätze gewinnen Momentum

Interventionelle randomisierte kontrollierte Studien bleiben der regulatorische Goldstandard, absorbieren 72,3% Umsatz In 2024 und verankern Risikoberechnungen für die meisten Therapeutika. Die ICH E6(R3)-Guidance unterstützt explizit proportionale Übersicht und ermutigt Sponsoren, Interimsanalysen und vorspezifizierte Stoppregeln einzubetten, wodurch 8,2% CAGR für Adaptiv Frameworks angeheizt wird. Onkologie ist an der Spitze: Umbrella-, Basket- und Plattform-Strukturen testen mehrere biomarkerdefinierte Kohorten parallel und nutzen geteilte Kontrollarme, um Einschreibungsbelastung zu reduzieren.

Der klinische Studien Markt integriert zunehmend Plattformstudien für Infektionskrankheiten, neurologische Störungen und Autoimmunerkrankungen, wo Heterogenität Behandlungsevaluierung kompliziert. Simulierte-operative-Charakteristik-Pakete begleiten regulatorische Einreichungen, um Fehlerratenkontrolle zu demonstrieren, und zentral-statistische Überwachung markiert Datenanomalieen schneller als traditionelle Vor-Ort-Verifikation. Fortgesetzte Akzeptanz von Master-Protokoll-Konstrukten erweitert die Nutzung adaptiver Anreicherung und verstärkt die Wahrnehmung, dass flexibles Design nicht länger experimentell, sondern ein wesentliches Merkmal moderner Evidenzgenerierung innerhalb des klinische Studien Marktes ist.

Nach Service-Typ: Überwachung dominiert während virtuelle Services surge

Überwachung entfiel auf 28,5% des 2024-Umsatzes, da Sponsoren Protokolleinhaltung, Datensauberkeit und Teilnehmerschutz In einer Ära komplexer molekularer Tests und hochkostiger Endpunkte priorisierten. Risikobasierte Qualitätsmanagementsysteme, die von ICH E6(R3) mandatiert sind, verschieben Budgets von erschöpfender Quelldatenverifikation hin zu zentraler Analytik, die sich auf kritische Variablen fokussiert. Doch Vor-Ort-Aufsicht bleibt unerlässlich für komplexe Interventionen, die Infusionsapotheken-Checks oder Bildgebungskalibrierung erfordern.

Virtuelle Dienstleistung-Linien sind die am schnellsten wachsende Komponente mit 14,6% CAGR, da ferngesteuerte Geräte, elektronische Einverständniserklärung und Tele-Besuche skalieren. Dezentrale Betriebsmodelle reduzieren geografische Barrieren und erweitern demografische Inklusivität, erfüllen Diversity-Mandate von Regulierungsbehörden wie der uns FDAs 2023-Entwurfsrichtlinie zur Verbesserung der Einschreibung unterrepräsentierter Populationen. Asiatisch-pazifische KrankenhäBenutzer partnern zunehmend mit Technologieanbietern, um virtuelle Bewertungen einzubetten und Sponsoren ein Ökosystem zu geben, das kostengünstige Standorte mit hochtechnologischer Datenerfassung verschmilzt. Folglich redefiniert der klinische Studien Markt Wert durch datenzentrische, patientenzentrische Dienstleistung-Bündel.

Nach Therapiebereich: Onkologie-Führung inmitten neurologischem Wachstum

Onkologie trieb 29,7% der 2024-Ausgaben an, da hoher ungedeckter Bedarf, Kostenträger-Rezeptivität für Innovation und Biomarker-Komplexitäten Protokollinvestition erhöhen. Industriefinanzierte Krebsstudien übersteigen föderal unterstützte Studien acht zu eins, was eine Umgebung schafft, wo Geschwindigkeit-Zu-Markt mehrere-Milliarden-Dollar-Franchise-Prognosen verändern kann. Neurologie, angetrieben von Durchbrüchen In Amyloid- und Tau-Bildgebung plus Gen-Silencing-Strategien für seltene neurodegenerative Erkrankungen, wird alle Bereiche mit 9,1% CAGR bis 2030 übertreffen.

Seltene-Krankheiten-Programme durchqueren Onkologie und Neurologie gleichermaßen und nutzen Adaptiv Designs, um ultra-kleine Kohorten und Naturgeschichte-Vergleicher zu managen. KI-getriebene Segmentierungstools helfen, Krankheitsprogression vorherzusagen und Endpunkt-Fenster zu maßschneidern, was statistische Strom verbessert ohne Stichprobengröße aufzublähen. Der Aufstieg zellbasierter und Gen-editierender Interventionen fügt weitere Komplexität hinzu und drängt Sponsoren, Test-Validierung und Longitudinal-Sicherheitsüberwachung zu verbessern. Solche Faktoren unterstützen kontinuierliche Neuallokation von Kapital innerhalb des klinische Studien Marktes zu hohen Biologie-Risiko, hohen Belohnungsportfolios.

Nach Sponsor-Typ: Pharmaunternehmen führen während Regierungsfinanzierung wächst

Pharma- und Biopharma-Unternehmen entfielen auf 68% des Gesamtwertes In 2024 und verpflichteten sich zu mehr als 30 Milliarden USD In direkten Standortzahlungen und generierten 62 Milliarden USD In uns-Wirtschaftsaktivität. Industrieunterstützung finanzierte auch über die Hälfte der meist-zitierten Peer-Review-Studien, die seit 2018 veröffentlicht wurden, was ihren dominanten Einfluss auf Studienagenden und Design-Entscheidungen unterstreicht.

Regierungs-, akademische und Nonprofit-Körperschaften werden Teilnahme mit 7,5% CAGR erweitern und öffentliche Gesundheitsprioritäten wie antimikrobielle Resistenz, Pandemie-Bereitschaft und seltene pädiatrische Störungen anvisieren. Öffentlich-Privat Partnerschaften verschmelzen grundlagenwissenschaftliche Einsicht mit kommerzieller Entwicklungsmuskel und entrisken Grenzmodalitäten wie mRNA-Impfstoffe und Crisper-Therapeutika. Finanzierungsdiversifikation fügt Resilienz zum klinische Studien Markt hinzu und hilft, vor sektorspezifischen Schocks zu schützen, während auch Transparenzerwartungen und Datenaustausch-Mandate erhöht werden.

Geografische Analyse

Nordamerika generierte 49,2% des globalen Umsatzes In 2024, unterstützt durch ein reifes regulatorisches Ökosystem, fortgeschrittene Prüfernetzwerke und reichliches wissenschaftliches Kapital. Staatliche Wirtschaftsmultiplikatoren heben den lokalen Wert von Studienausgaben hervor: Florida eroberte 8,3 Milliarden USD, Texas 7,7 Milliarden USD und Kalifornien 7,1 Milliarden USD In 2024-Aktivität. Regionale Behörden priorisieren zunehmend methodologische Innovation über schiere Volumen, was durch Behörden-Guidance zu dezentralen Studien, adaptiven Designs und real-Welt-Beweis-Integration belegt wird. Der klinische Studien Markt hier steht unter Kostendruck, was Sponsoren zu Hybridmodellen treibt, die strategische uns-Hubs beibehalten, während weniger intensiv Prozeduren ausgelagert werden.

Asien-Pazifik soll mit 7,9% CAGR wachsen und den globalen klinische Studien Markt durch regulatorische Liberalisierung, beschleunigte Prüfungszeiten und Große behandlungsnaive Populationen umgestalten. China und Indien repräsentieren zusammen fast 40% aller aktiven Protokolle. Südkoreas zentrales IRB-Framework, Japans bedingter Genehmigungsweg für Regenerativ Medizin und Taiwans Datenintegritäts-Sandbox für Blockchain-basierte e-Source-Verifikation etablieren kollektiv differenzierte Nischen. Die Kostenstruktur der Region-30-40% Günstiger pro geduldig-und Rekrutierungsgeschwindigkeit-zwei- bis dreimal schneller als westliche Benchmarks-schaffen ein überzeugendes Angebot. Jedoch stellt Variation In Datenschutzstatuten und Englisch-Sprachkenntnissen grenzüberschreitende Master-Protokoll-Herausforderungen dar, was CRO-Allianzen veranlasst, die regionales Know-how mit globaler Prozessstandardisierung verschmelzen.

Europa behält beträchtliche wissenschaftliche Expertise und spezialisierte Infrastruktur, doch ihr relativer Anteil am klinische Studien Markt ist inmitten langwieriger Startup-Zeitrahmen und Kosteninflation zurückgegangen. Die Klinisch Versuche Regulation (CTR) zielt darauf ab, mehrere-Mitgliedstaaten-Genehmigungen durch ein zentrales Portal zu straffen, während die europäisch Medikamente Agency patientenfokussierte Ergebnis-Messung betont[4]europäisch Medikamente Agency, "Klinisch Versuch," ema.europa.eu. Brexit führt eine zusätzliche Komplexitätsschicht ein: Vereinigtes Königreich-Sponsoren müssen duale Einhaltung-Tracks navigieren, obwohl das neue Windsor-Framework Datenfluss für Nordirland erleichtert. Zukünftiges Wachstum wird sich wahrscheinlich auf seltene Krankheiten, erweiterte Therapie-Medizinprodukte und komplexe statistische Methoden konzentrieren, wo Europas akademische Netzwerke Wettbewerbsstärke behalten.

Wettbewerbslandschaft

Der klinische Studien Markt zeigt moderate Konzentration: Die fünf größten CROs-IQVIA, Labcorp, ICON, Parexel und Syneos-hielten kollektiv etwa 40% Umsatz In 2024. IQVIA nutzt seine globale Datenwissenschaftsplattform, um mehr als 500 dezentrale oder hybride Studien In 75 Ländern und 30 Indikationen durchzuführen und DSGVO-Einhaltung-Validierung für seinen Technologie-Stack zu erreichen. Labcorp vollendete 2023 die Abspaltung seines Klinisch Entwicklung-Waffen, schärfte strategischen Fokus auf Labor- und Zentral-prüfen-Dienstleistungen, während die neu unabhängige Entität CRO-Expansion verfolgt. ICONs 12-Milliarden-USD-Akquisition von PRA Gesundheit Wissenschaften konsolidierte therapeutische und geografische Footprints und erhob ICON zum drittgrößten CRO weltweit.

Mittelständische CROs nutzen therapeutische Spezialisierung-wie Zelltherapie, Ophthalmologie oder digital-Gesundheit-Integration-um Protokolle von Sponsoren zu gewinnen, die maßgeschneiderte Expertise suchen. Regionale CROs In China, Indien und Südostasien partnern mit multinationalen Unternehmen, um lokale Ethik-Genehmigungen, Sprachlokalisierung und Post-Markt-Überwachungsanforderungen zu navigieren. Technologiepartnerschaften mit elektronischen Einverständniserklärungsanbietern, Datenaggregationsplattformen und Wearables-Herstellern differenzieren Gebote und unterstützen risikobasiertes Qualitätsmanagement. Wettbewerb intensiviert sich auch um KI-gestützte Machbarkeit, wobei Anbieter prädiktive Einschreibungsmodelle anbieten, die Standortauswahlzeit reduzieren.

Weiß-Raum-Gelegenheiten konzentrieren sich auf seltene Krankheiten, komplexe Biologika und dezentrale Dienstleistung-Lieferung. Sponsoren schätzen Anbieter, die Fernpatientenzugang, häusliche Phlebotomie und Gerätetelemetrie unter compliant Qualität-Frameworks integrieren können. CROs investieren aktiv In Cybersicherheitsfähigkeiten zum Schutz von Patientendaten-besonders In Europa, wo DSGVO-Bußgelder 4% des globalen Umsatzes übersteigen, und In den USA, wo ein parteiübergreifender 2025-Vorschlag nationale Datenschutzstandards harmonisieren will. Diese Dynamiken stellen sicher, dass Wettbewerbsvorteile innerhalb des klinische Studien Marktes zunehmend von Technologie-Reife, therapeutischem Fokus und regulatorischer Kompetenz abhängen werden, anstatt von Größe allein.

Klinische Studien Branchenführer

-

IQVIA Holdings Inc.

-

Labor Corporation von Amerika (Labcorp)

-

ICON plc

-

Parexel International Corp.

-

Syneos Gesundheit

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: ICON plc veröffentlichte eine tiefgehende Analyse von ICH E6(R3) und betonte die Rolle der Technologie In Echtzeit-Risikobewertung.

- Januar 2025: ICH finalisierte die primäre E6(R3)-Richtlinie und initiierte die erste holistische Überarbeitung der GCP In 27 Jahren.

- Dezember 2024: Die FDA gab Entwurfs-Guidance zu E6(R3) Annex 2 heraus und verstärkte dezentrale und pragmatische Design-Prinzipien.

- November 2024: Die FDA finalisierte Guidance zu dezentralen Studien und klärte Erwartungen für Ferndata-Integrität und Teilnehmersicherheit.

- November 2024: ICH veröffentlichte die finale E6(R3) Good Klinisch üben Annex 2 und detaillierte Implementierungs-Guidance für risikobasiertes Qualitätsmanagement.

- September 2024: Die FDA veröffentlichte Entwurfs-Guidance zu multiregionalen Onkologie-Studien und adressierte rückläufige uns-Einschreibungsanteile.

- März 2024: ARPA-H startete das ADAPT-Programm, um evolutionäre Onkologie-Studiendesigns zu pionieren, die In granularen Patientendaten verankert sind.

Globaler Klinische Studien Marktbericht Umfang

Gemäß dem Umfang des Berichts sind klinische Studien Experimente, die unter klinischer Forschung durchgeführt werden und einem regulierten Protokoll folgen. Diese Studien werden primär durchgeführt, um Daten bezüglich Sicherheit und Wirksamkeit neu entwickelter Medikamente zu erhalten. Klinische Studiendaten sind obligatorisch für Medikamentenzulassung und damit sie auf dem Markt eingeführt werden können. Dieser Prozess ist teuer und zeitaufwändig und erfordert Expertise In allen Stadien.

Der klinische Studien Sektor ist nach Phase, Design und Geografie segmentiert. Basierend auf der Phase ist der Markt In Phase I, Phase II, Phase III und Phase IV segmentiert. Basierend auf Design ist der Markt In Behandlungsstudien und Beobachtungsstudien segmentiert. Basierend auf Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika segmentiert. Das Berichts-PDF deckt auch die geschätzte Marktgröße und Trends für 17 Länder In den wichtigsten Regionen weltweit ab. Der Marktbericht-PDF bietet Werte (USD) für alle oben genannten Segmente.

| Phase I |

| Phase II |

| Phase III |

| Phase IV |

| Interventionelle / Behandlungsstudien |

| Beobachtungsstudien |

| Erweiterte Zugangs-Studien |

| Protokoll-Design & Machbarkeit |

| Standortidentifikation & Start-up |

| Regulatorische Einreichung & Genehmigung |

| Klinische Studienüberwachung |

| Datenmanagement & Biostatistik |

| Medical Writing |

| Andere Service-Typen |

| Onkologie |

| Kardiovaskulär |

| Neurologie |

| Infektionskrankheiten |

| Metabolische Störungen (Diabetes, Adipositas) |

| Immunologie / Autoimmun |

| Andere Therapiebereiche |

| Pharma- & Biopharma-Unternehmen |

| Medizinprodukte-Unternehmen |

| Akademische & Forschungsinstitute |

| Regierungs- & Nonprofit-Organisationen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Phase | Phase I | |

| Phase II | ||

| Phase III | ||

| Phase IV | ||

| Nach Studiendesign | Interventionelle / Behandlungsstudien | |

| Beobachtungsstudien | ||

| Erweiterte Zugangs-Studien | ||

| Nach Service-Typ | Protokoll-Design & Machbarkeit | |

| Standortidentifikation & Start-up | ||

| Regulatorische Einreichung & Genehmigung | ||

| Klinische Studienüberwachung | ||

| Datenmanagement & Biostatistik | ||

| Medical Writing | ||

| Andere Service-Typen | ||

| Nach Therapiebereich | Onkologie | |

| Kardiovaskulär | ||

| Neurologie | ||

| Infektionskrankheiten | ||

| Metabolische Störungen (Diabetes, Adipositas) | ||

| Immunologie / Autoimmun | ||

| Andere Therapiebereiche | ||

| Nach Sponsor-Typ | Pharma- & Biopharma-Unternehmen | |

| Medizinprodukte-Unternehmen | ||

| Akademische & Forschungsinstitute | ||

| Regierungs- & Nonprofit-Organisationen | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

ABCWas ist der aktuelle Wert des klinische Studien Marktes und wie schnell wächst er?

Der klinische Studien Markt wird schätzungsweise 90,1 Milliarden USD In 2025 generieren und soll bis 2030 123,5 Milliarden USD erreichen, was eine CAGR von 6,5% widerspiegelt.

Welche Studienphase zieht die höchsten Ausgaben an?

Phase III kommandiert 55% der Gesamtausgaben, da sie Große, multiregionale Kohorten und regulatorisch-gradige Endpunkte umfasst, die hohe Pro-geduldig-Kosten antreiben.

Warum sind dezentrale klinische Studien wichtig für Sponsoren?

Dezentrale oder hybride Designs reduzieren Patientenreisen, verbessern Retention und ermöglichen Echtzeit-Fernüberwachung, unterstützen schnellere Rekrutierung und potenziell niedrigere Gesamtzeitrahmen.

Was macht Asien-Pazifik für klinische Entwicklung attraktiv?

Studien In Asien-Pazifik können 30-40% Günstiger pro geduldig sein und zwei- bis dreimal schneller rekrutieren als westliche Standorte aufgrund Großer behandlungsnaiver Populationen und stromlinienförmiger regulatorischer Frameworks.

Wie Groß ist die Gelegenheit In seltenen Krankheiten-Forschung?

Mit nur 500 zugelassenen Behandlungen für 7.000 identifizierte seltene Erkrankungen repräsentieren seltene Krankheiten-Programme eine beträchtliche Wachstumsarena, gestärkt durch Steuerkredite und Marktexklusivitäts-Anreize.

Wer sind die führenden CROs im heutigen Markt?

IQVIA und Labcorp führen, gefolgt von ICON, Parexel und Syneos; zusammen halten sie etwa 40% des globalen CRO-Umsatzes.

Seite zuletzt aktualisiert am: