Análise do mercado imobiliário residencial no Egito

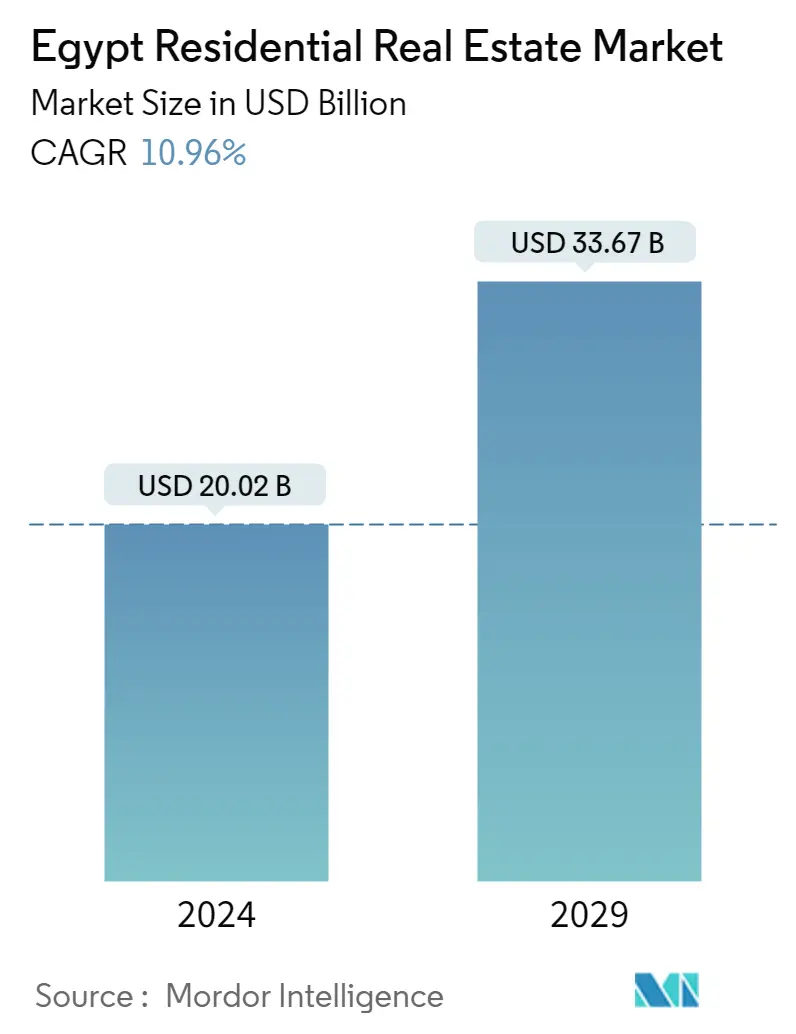

O tamanho do mercado imobiliário residencial do Egito é estimado em US$ 20,02 bilhões em 2024, e deverá atingir US$ 33,67 bilhões até 2029, crescendo a um CAGR de 10,96% durante o período de previsão (2024-2029).

Há uma procura crescente de unidades residenciais nas principais cidades do Egipto, especialmente no Cairo. Iniciativas governamentais e projetos futuros também são impulsionadores importantes do mercado.

Apesar do difícil cenário económico provocado pela pandemia global, todos os principais setores imobiliários egípcios poderão crescer ou permanecer estáveis em 2021. O mercado imobiliário residencial do Cairo registou o maior crescimento no último ano, com as rendas em algumas áreas a aumentarem até 8% A/A.

Em 2021, aproximadamente 19.000 unidades residenciais foram concluídas no Cairo, elevando o parque residencial total da província para aproximadamente 227.000. Trata-se de um aumento de 40% em relação ao ano anterior, quando foram entregues apenas 2,5 mil unidades residenciais. A maior parte da oferta residencial concluída em 2021 será constituída por grandes empreendimentos de uso misto, com alguns promotores a optar por projetos de menor escala para gerir os fluxos de caixa. Uma diretriz governamental foi emitida em 2021 proibindo os incorporadores de oferecer quaisquer unidades à venda até que pelo menos 30% do projeto fosse concluído.

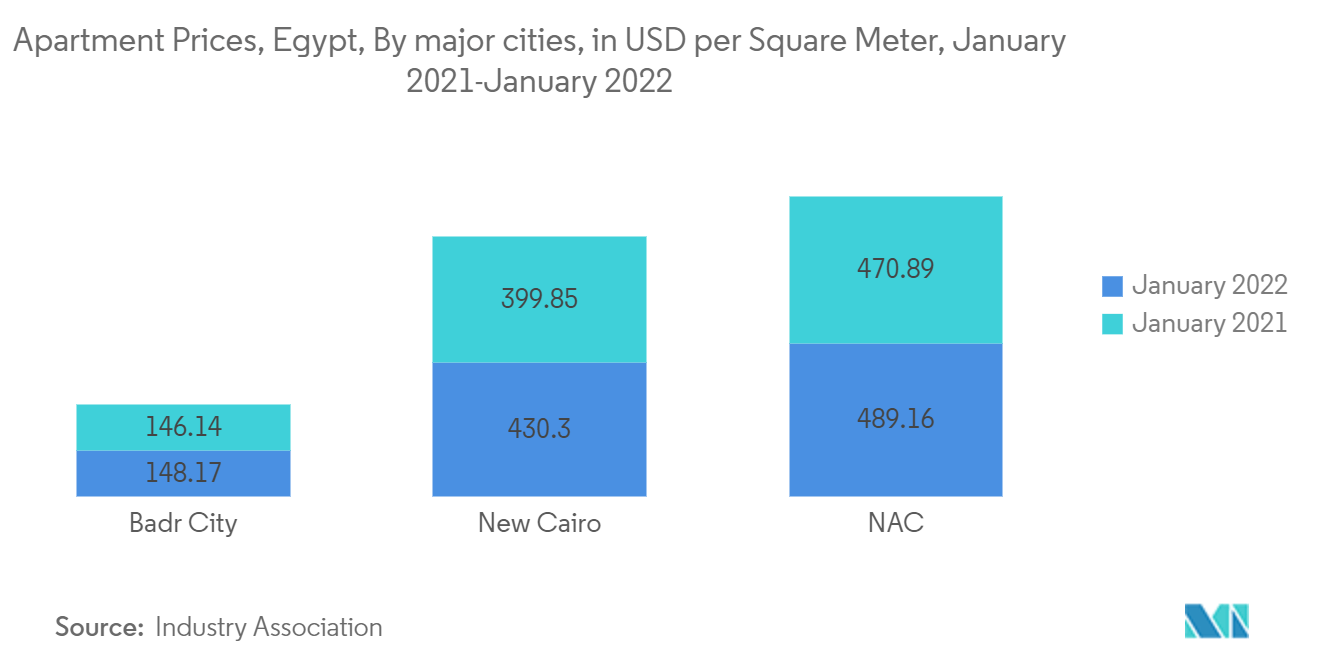

É provável que a acção do Capital Administrativo para o Desenvolvimento Urbano tenha aumentado a taxa de conclusão do projecto, incentivando os promotores a reduzir o tempo de entrega. Olhando para o futuro, estima-se que 29.000 unidades serão concluídas em 2022, com uma grande proporção delas localizadas a leste do Cairo. Com a expectativa de que a população da Grande Cairo duplique nas próximas duas décadas, os promotores terão uma grande procura de propriedades residenciais. A Nova Capital Administrativa (NAC) é uma área que aumentou significativamente a sua oferta de imóveis residenciais no último ano.

Vários empreendimentos históricos, incluindo New Garden City e Capital Residence, foram concluídos ou estão em fase de conclusão, ampliando as opções para os residentes que desejam se mudar para a nova cidade. A Nova Capital Administrativa, que alberga os principais ministérios, edifícios governamentais e embaixadas estrangeiras do Egipto, deverá tornar-se o principal centro administrativo e financeiro do país nos próximos anos. Com a expectativa de que mais de 50.000 trabalhadores se mudem para o NAC em breve, a cidade verá um afluxo de novos residentes e os promotores deverão beneficiar de uma procura concentrada de habitação.

Tendências do mercado imobiliário residencial no Egito

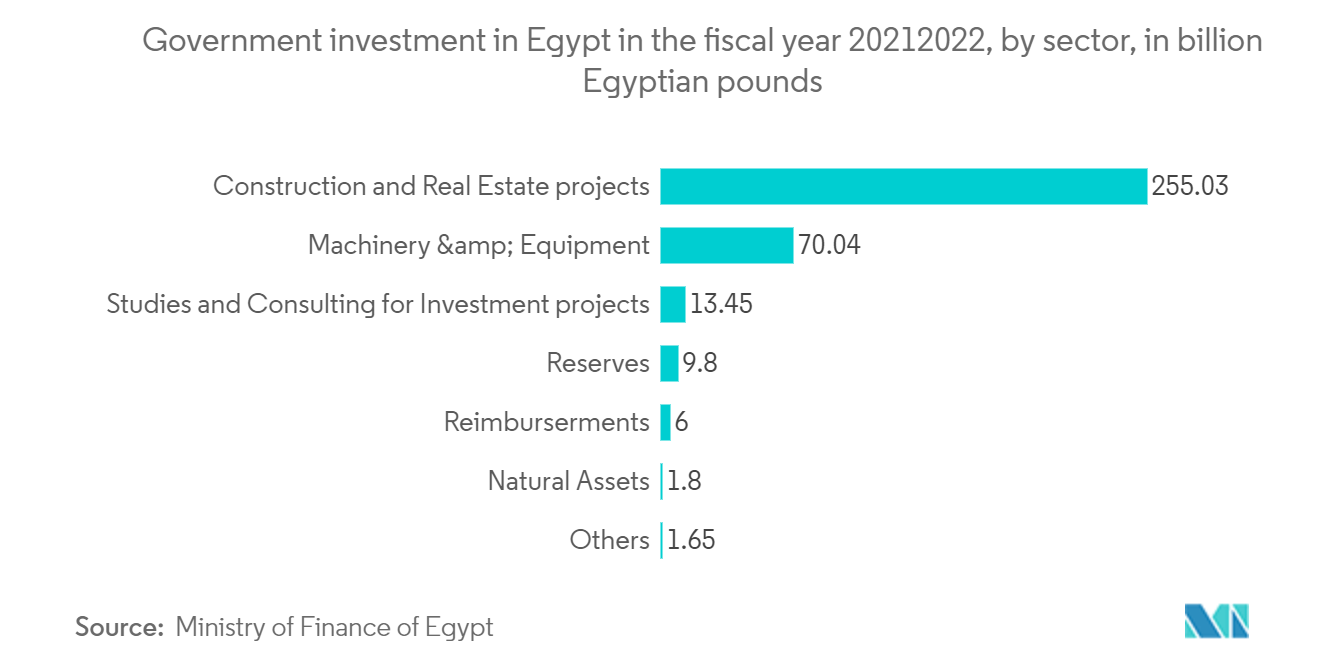

Aumento do investimento privado no setor imobiliário impulsionando o mercado

O setor imobiliário egípcio é uma das áreas de investimento mais quentes do país. As taxas de crescimento imobiliário ultrapassaram os 15% em 2021, segundo o Ministério do Planeamento e Cooperação Internacional. O sector beneficiou da incerteza e da instabilidade dos desafios económicos regionais e globais. No entanto, estas tendências gerais necessitam de fornecer uma imagem completa da procura. Fornecem apenas uma imagem parcial porque representam apenas o mercado formal, que serve uma pequena parcela da sociedade.

Por outro lado, há evidências de uma tendência neste segmento de mercado de conversão de propriedades. Isto sugere que as métricas padrão para avaliar a procura com base no rendimento e na poupança poderão necessitar de ser revistas em áreas específicas do mercado. Finalmente, apesar da tendência crescente para a especulação no segmento superior do mercado, o Egipto tem um núcleo considerável de utilizadores finais nacionais, garantindo uma forte procura que, em última análise, beneficia os promotores a longo prazo. Estas tendências indicam maiores oportunidades para a compra de casas no Egipto.

Embora a procura pareça estar presente, os preços unitários estão a começar a exacerbar a questão da acessibilidade. A habitação continuará a ser muito procurada à medida que a população do país cresce 2,5 milhões por ano e ocorre um milhão de casamentos. O desenvolvimento de vários megaprojectos, incluindo a expansão de zonas económicas especiais, estimula o crescimento económico. Outras medidas para incentivar o crescimento económico incluem o Canal de Suez, a Nova Cidade de Alamein e a Nova Capital Administrativa. Por exemplo, a actual autorização de utilização dos terrenos para parcerias público-privadas, combinada com uma procura local fundamentalmente sólida, impulsionará o mercado imobiliário.

Crescimento no mercado imobiliário de luxo

O mercado imobiliário no Egito é popular entre moradores e estrangeiros, especialmente nas áreas turísticas do Mar Vermelho. A procura dos russos, por exemplo, aumentou 49% no primeiro trimestre de 2022 em comparação com o mesmo período do ano passado. Cada vez mais as pessoas procuram comprar imóveis no Egito, em vez de simplesmente alugar uma casa de férias. Os aumentos de preços também contribuíram para o declínio da libra egípcia face ao dólar dos Estados Unidos. Em geral, as vendas são ativas em todos os níveis. A estância de Makadi vive uma dinâmica significativa.

Os preços estão subindo nos mercados primário e secundário de Hurghada. O aumento no mercado primário deve-se em parte ao aumento dos preços dos materiais de construção. Os objetos mais líquidos em qualquer mercado são os estúdios e apartamentos de um quarto, mas os apartamentos de dois quartos também são muito procurados. Os compradores são principalmente de países próximos, incluindo Europa, Reino Unido, Rússia, Ucrânia e Médio Oriente. Muitos egípcios de todo o país também estão interessados em comprar uma casa de verão no Mar Vermelho.

O mercado imobiliário do Egito atrai compradores, mas os preços permanecem relativamente baixos em comparação com outros países. Além disso, há temporada o ano todo, baixo custo de vida e o Mar Vermelho. O Estado está agora a investir fortemente nas infra-estruturas de todas as regiões do Egipto, construindo cidades inteiras em vez de apenas complexos. Uma nova minicidade com lagoas, toda infraestrutura, centros de exposições internacionais e até uma ópera foi anunciada para a região de Sahl Hasheesh. El Gouna também vê a construção do resort de luxo Soma Bay e vários novos projetos.

Visão geral da indústria imobiliária residencial do Egito

O mercado imobiliário residencial egípcio é fragmentado e altamente competitivo, com presença de players locais, regionais e internacionais. Orascom Development Egypt, Connect Homes, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt e outros são alguns dos principais players do mercado. As grandes empresas dispõem de recursos financeiros a seu favor, enquanto as pequenas empresas podem competir eficazmente através da aquisição de conhecimentos especializados nos mercados locais. Enormes investimentos em infraestrutura residencial sustentável atraem participantes para o mercado egípcio.

Líderes do mercado imobiliário residencial no Egito

Orascom Development Egypt

Ora Developers

Emaar Misr

Avenues Real Estate

Coldwell Banker Egypt

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial no Egito

- Novembro de 2022 Wadi Degla Developments, uma incorporadora egípcia, lançou o novo projeto residencial Club Town em New Degla, Maadi, sul do Cairo, por EGP 1,5 bilhão (US$ 61 milhões). O projeto de três fases abrange 70 acres e inclui 550 unidades residenciais e uma área comercial. O Breeze, parte da Fase I do Club Town, deverá ser entregue entre 2024 e 2026, segundo o comunicado. Entre 2022 e 2023, a incorporadora pretendia concluir mais de 1.500 unidades.

- Outubro de 2022 SODIC, empresa-mãe da Orascom Development Egypt, ofereceu-se para comprar a Orascom Real Estate por 125 milhões de dólares. Em 2021, a Aldar Properties de Abu Dhabi e a holding estatal ADQ adquiriram o controle acionário da SODIC. Esperava-se que a compra da Orascom Real Estate expandisse ainda mais seu negócio imobiliário egípcio. A oferta surgiu num momento em que o Egipto procurava milhares de milhões de dólares em investimentos no Golfo, enquanto lutava com as consequências financeiras do conflito na Ucrânia, como o aumento dos preços das matérias-primas.

Segmentação da indústria imobiliária residencial do Egito

Imóveis residenciais são áreas desenvolvidas para a moradia de pessoas. Conforme definido pelas portarias de zoneamento locais, os imóveis residenciais não podem ser utilizados para fins comerciais ou industriais.

Uma análise abrangente de antecedentes do mercado imobiliário residencial do Egito, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre diversos segmentos e o cenário competitivo do setor. O impacto da COVID-19 também foi incorporado e considerado durante o estudo.

O mercado é segmentado por tipologia (apartamentos e condomínios e moradias e terrenos).

O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial egípcio em valor (USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Villas e casas terreas |

| Por tipo | Apartamentos e Condomínios |

| Villas e casas terreas |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial no Egito

Qual é o tamanho do mercado imobiliário residencial do Egito?

Espera-se que o tamanho do mercado imobiliário residencial do Egito atinja US$ 20,02 bilhões em 2024 e cresça a um CAGR de 10,96% para atingir US$ 33,67 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário residencial no Egito?

Em 2024, o tamanho do mercado imobiliário residencial do Egito deverá atingir US$ 20,02 bilhões.

Quem são os principais atores do mercado imobiliário residencial do Egito?

Orascom Development Egypt, Ora Developers, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt são as principais empresas que operam no mercado imobiliário residencial do Egito.

Que anos cobre esse mercado imobiliário residencial do Egito e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial do Egito foi estimado em US$ 18,04 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário residencial do Egito para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial do Egito para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria imobiliária residencial do Egito

Estatísticas para a participação de mercado de imóveis residenciais do Egito em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária residencial do Egito inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.