Tamanho e Participação do Mercado Imobiliário Residencial dos Emirados Árabes Unidos

Análise do Mercado Imobiliário Residencial dos Emirados Árabes Unidos pela Mordor Intelligence

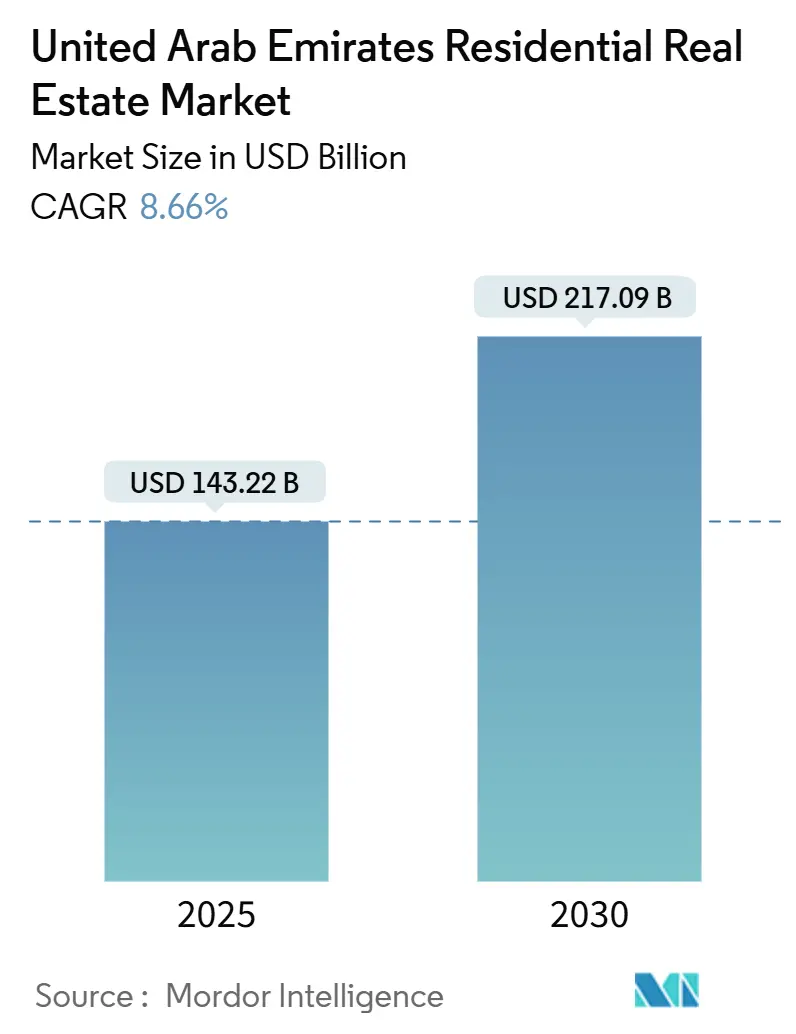

O mercado imobiliário residencial dos Emirados Árabes Unidos está avaliado em USD 143,22 bilhões em 2025 e prevê-se que suba para USD 217,09 bilhões até 2030, avançando a uma TCAC de 8,66%. A profundidade do mercado amplia-se enquanto a migração recorde de milionários, liberalização de vistos e infraestrutura pós-Expo elevam tanto a demanda quanto os volumes de transação. Incorporadoras primárias aceleram pipelines de lançamentos enquanto ferramentas de design orientadas por tecnologia comprimem tempos de construção e impulsionam lucratividade. A oferta permanece restrita em relação ao crescimento populacional, reforçando a resiliência de preços mesmo quando novas entregas ficam aquém das previsões. Enquanto isso, Ras Al Khaimah ganha destaque com base em projetos turísticos emblemáticos que redirecionam capital do núcleo de Dubai, adicionando uma nova camada de diversificação geográfica ao mercado imobiliário residencial dos Emirados Árabes Unidos.

Principais Conclusões do Relatório

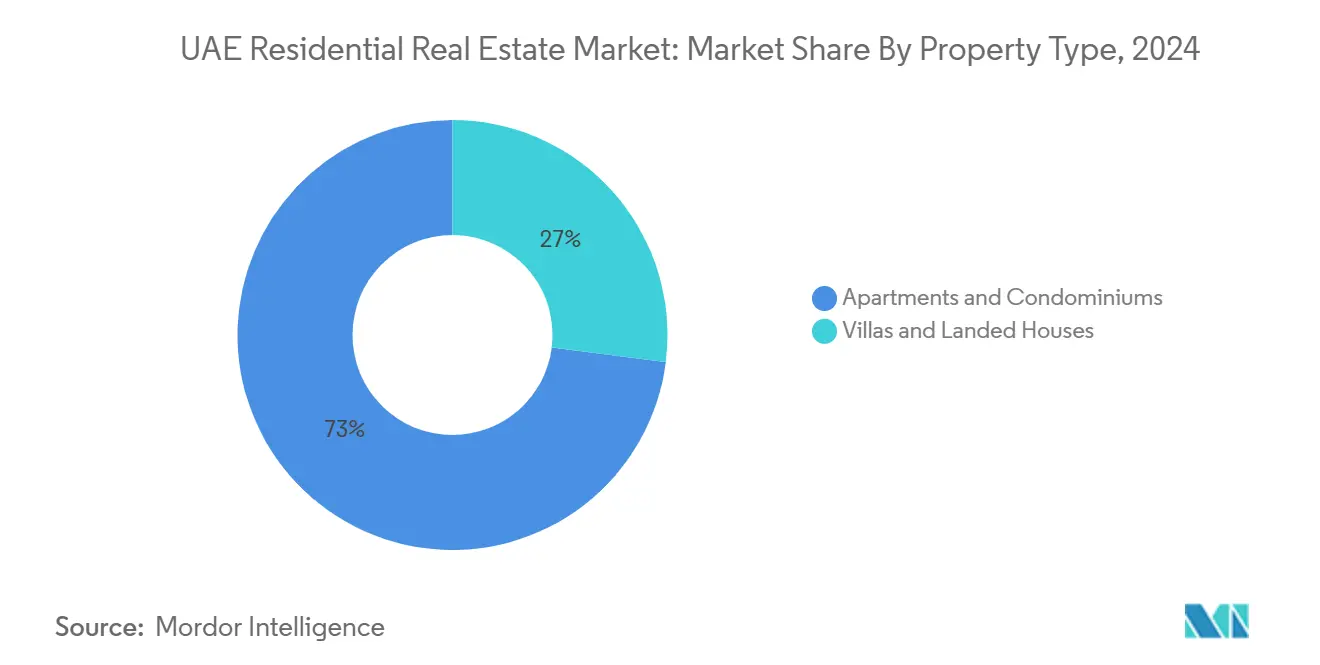

- Por tipo de propriedade, apartamentos e condomínios lideraram com 73% da participação do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024; vilas e casas térreas estão expandindo a uma TCAC de 9,20% até 2030.

- Por faixa de preço, o segmento de mercado médio representou 47% do tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024; o nível de luxo está projetado para crescer a uma TCAC de 10,00% até 2030.

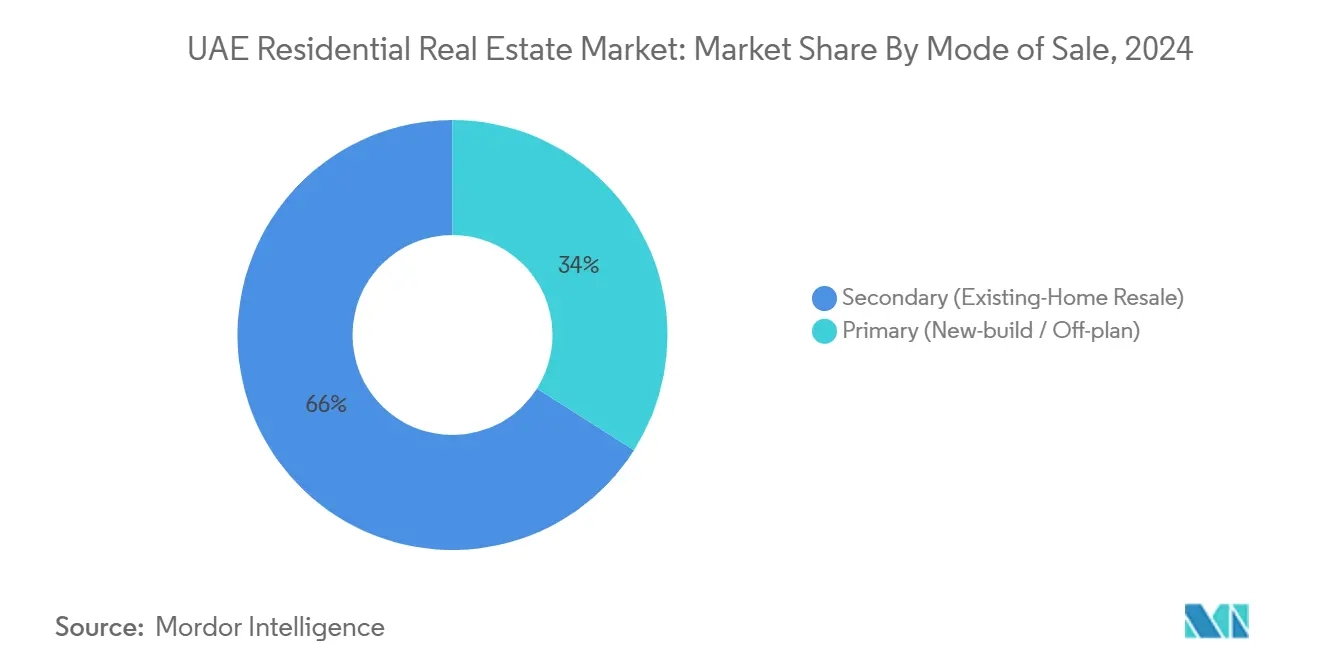

- Por modalidade de venda, transações secundárias detiveram 66% do tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024, enquanto vendas primárias registraram a maior TCAC prevista de 10,39% até 2030.

- Por modelo de negócio, transações de venda representaram 74% do tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024; aluguéis estão avançando a uma TCAC de 9,44% até 2030.

- Por emirados, Dubai capturou 45% da participação do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024; Ras Al Khaimah é o emirado de crescimento mais rápido com uma TCAC de 10,05% até 2030.

Tendências e Insights do Mercado Imobiliário Residencial dos Emirados Árabes Unidos

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reformas de visto ampliando base de compradores | +1.8% | Global, concentrada em Dubai e Abu Dhabi | Longo prazo (≥ 4 anos) |

| Influxo de patrimônio ultra-alto impulsionando luxo | +1.5% | Corredores de luxo de Dubai e Abu Dhabi | Curto prazo (≤ 2 anos) |

| Legado da Expo-2020 estimulando migração interna | +1.2% | Núcleo de Dubai, transbordamento para Emirados do Norte | Médio prazo (2-4 anos) |

| Políticas de trabalho remoto do CCG elevando retenção | +0.9% | Regional do CCG, mais forte em Dubai | Médio prazo (2-4 anos) |

| Mandatos de casa inteligente acelerando unidades tecnológicas | +0.7% | Área metropolitana de Dubai | Longo prazo (≥ 4 anos) |

| Hubs logísticos impulsionando demanda por vilas | +0.5% | Dubai South, zonas industriais de Abu Dhabi | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Legado da Expo-2020 estimulando migração interna e demanda habitacional de longo prazo

A infraestrutura pós-Expo de Dubai sustenta a absorção residencial. A população atingiu 3,8 milhões em 2024, alta de 5% ano a ano, enquanto as chegadas de turistas subiram 9% para 18,7 milhões. O T1 2025 registrou 43.000 transações residenciais no valor de AED 115 bilhões, alta de 23% em volume em relação a 2024. Melhorias no transporte, espaços públicos mais verdes e uma economia de serviços diversificada sustentam a transformação do emirado de uma parada de negócios transitória para um hub de vida permanente. Os Emirados do Norte também se beneficiam conforme a conectividade melhorada canaliza novos residentes para fora.

Reformas de visto (Vistos Dourado e de Aposentadoria) ampliando base de compradores

Caminhos de residência simplificados atraem investidores globais para o mercado imobiliário residencial dos Emirados Árabes Unidos. Emissões de Visto Dourado subiram 52% no S1 2024 após isenções de taxas e limites de entrada reduzidos. Processamento eficiente de 7-10 dias converte consultas em escrituras, enquanto compradores europeus se protegem contra regimes tributários mais rigorosos em casa. Um visto de aposentadoria dedicado de cinco anos ancora um nicho nascente de habitação sênior, ampliando a demanda geral além dos segmentos convencionais de expatriados.

Aumento de indivíduos de patrimônio ultra-alto impulsionando segmento de luxo

Uma previsão de influxo líquido de 6.700 milionários em 2024 reforça a absorção de alto nível. Lançamentos emblemáticos como as Bay Villas da Nakheel esgotam da noite para o dia com valores superiores a USD 4 milhões. Apenas compradores russos injetaram USD 6,3 bilhões desde 2022, e incorporadoras respondem com USD 21 bilhões de inventário premium fresco. Zero imposto de renda e estabilidade política elevam os Emirados Árabes Unidos acima de mercados rivais de refúgio seguro.

Políticas de trabalho remoto do CCG aumentando retenção de inquilinos expatriados

A flexibilidade em todo o Golfo permite que profissionais mantenham empregos de seus países de origem enquanto se estabelecem permanentemente nos Emirados, estabilizando a demanda de aluguel. Quase 18% dos inquilinos de Abu Dhabi converteram para propriedade em 2024. Mais de 900.000 contratos de aluguel digitais registrados em 2024 refletem maior transparência e aderência no mercado de locação[1]Dubai Land Department, "Smart Rental Index 2025 Launch," Dubai Land Department, dubailand.gov.ae. A combinação de políticas alonga a duração média de locação e apoia fluxos de caixa previsíveis para proprietários.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento das taxas hipotecárias comprimindo acessibilidade para compradores de renda média | -1.2% | Nacional, agudo em Dubai e Abu Dhabi | Médio prazo (2-4 anos) |

| Risco de excesso de oferta no pipeline de apartamentos de arranha-céus | -1.0% | Corredores prime de Dubai e Abu Dhabi | Médio prazo (2-4 anos) |

| Preços voláteis do petróleo limitando gastos federais e subsídios | -0.8% | Programas federais, mais forte nos Emirados do Norte | Curto prazo (≤ 2 anos) |

| Atrasos no registro de escrituras nos Emirados do Norte | -0.6% | Ras Al Khaimah, Sharjah, Ajman | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Preços voláteis do petróleo limitando gastos federais e subsídios

Receitas flutuantes do crude ameaçam alocações de habitação acessível, especialmente nos Emirados do Norte dependentes de subsídios. Um desembolso recente de AED 2,3 bilhões limpa um acúmulo, mas sublinha a vulnerabilidade às oscilações de commodities. A diversificação econômica mais ampla amortece o impacto, mas a incerteza sobre ciclos orçamentários pode adiar cronogramas de projetos e amortecer a absorção a curto prazo[2]Emirates News Agency Staff, "Sheikh Zayed Housing Programme Approves AED 2.3 Billion for Citizens," Emirates News Agency, wam.ae.

Aumento das taxas hipotecárias comprimindo acessibilidade para compradores de renda média

O EIBOR de 12 meses atingiu 5,306% em junho de 2024, elevando as taxas hipotecárias de varejo para 6,65% para expatriados. Custos de financiamento pressionam compradores que dependem de estruturas de financiamento de 85% do valor do imóvel, particularmente no mercado médio. Negócios em dinheiro dominam Abu Dhabi com 70% das transações, suavizando o golpe na ponta superior do mercado imobiliário residencial dos Emirados Árabes Unidos, mas ventos contrários de financiamento persistem para famílias assalariadas.

Análise por Segmento

Por Tipo de Propriedade: Vilas impulsionam expansão premium

Apartamentos mantiveram uma participação dominante de 73% do mercado imobiliário residencial dos Emirados Árabes Unidos em 2024, pois investidores favoreceram ativos compactos geradores de rendimento. Lançamentos do T1 2025 adicionaram 25.000 novas unidades de apartamentos, e rendimentos médios de aluguel permaneceram estáveis em 6,7%. Recursos de casa inteligente estão se tornando padrão, elevando prêmios de preço em um pool de inventário lotado.

Vilas são o claro motor de crescimento, avançando a uma TCAC de 9,20%. Zonas periféricas como Dubai South testemunham absorção robusta conforme profissionais trocam proximidade por espaço. A atualização de USD 128 bilhões do Aeroporto Al Maktoum catalisa a demanda, e incorporadoras oferecem cronogramas de pagamento flexíveis para ampliar o acesso. O tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos para vilas está definido para expandir mais rápido que qualquer outra categoria de propriedade até 2030

Por Faixa de Preço: Segmento de luxo acelera em meio à migração de riqueza

O mercado médio ancora 47% dos gastos, fornecendo habitação para expatriados qualificados ganhando AED 3.000-10.000 por mês. Liberações direcionadas de terra adicionarão 17.080 unidades acessíveis, mas apenas 25% do novo estoque é verdadeiramente acessível para famílias médias, revelando uma lacuna de acessibilidade.

Casas de luxo estão crescendo a uma TCAC de 10,00% conforme elites globais realocam capital e famílias. Saadiyat Island registrou um salto de preço de 12% em 2024, e rendimentos pairam próximo a 6,5%. Parcerias como Modon e Candy Capital expandem pipelines ultra-luxo, sinalizando confiança das incorporadoras na demanda sustentada do mercado superior dentro do mercado imobiliário residencial dos Emirados Árabes Unidos.

Por Modalidade de Venda: Mercado primário ganha impulso

Transações secundárias dominaram 66% do volume de negócios em 2024, produzindo AED 60 bilhões em lucros de revenda e ratificando liquidez profunda. Produto pronto permite ocupação imediata, atraindo investidores orientados por rendimento.

Vendas primárias, no entanto, estão subindo a uma TCAC de 10,39%. Negócios na planta representaram 56% da atividade do T1 2025 conforme compradores buscam personalização e apreciação de capital. Com 1.034 projetos ativos totalizando 288.020 unidades, incorporadoras alimentarão oferta fresca no tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos enquanto pilotos de tokenização pioneirizam pontos de entrada fracionários.

Por Modelo de Negócio: Mercado de aluguel ganha tração

Vendas ainda prevaleceram em 2024 com 74% do tamanho do mercado imobiliário residencial dos Emirados Árabes Unidos, produto da legislação de propriedade plena e incentivos de residência. Ganhos de capital combinam com renda de aluguel para criar uma atração poderosa para investidores globais.

Aluguéis estão avançando a uma TCAC de 9,44% conforme aumentos de taxas impulsionam rendimentos. Aluguéis médios de Dubai subiram 16% em 2024, e locações de curto prazo renderam retornos de 7% em zonas premium. Índices de aluguel orientados por IA estão incorporando transparência, que por sua vez impulsiona a participação de proprietários institucionais dentro da indústria imobiliária residencial dos Emirados Árabes Unidos.

Análise Geográfica

Dubai é a âncora do sistema, contribuindo com 45% da atividade, mas mudando para crescimento mais estável e habilitado por tecnologia. O valor da transação subiu 30% ano a ano no T1 2025, mas entregas ficaram aquém das projeções em 11%, apertando vagas e elevando aluguéis. Investimentos em cidade inteligente e expansões aeroportuárias sustentam a próxima onda de criação de valor. Distritos emergentes como Dubai South registraram AED 16,1 bilhões em vendas durante 2024 e um aumento de 20% na demanda de aluguel em 2025, estendendo a pegada urbana do mercado imobiliário residencial dos Emirados Árabes Unidos[3]Government of Dubai Media Office Staff, "Dubai South Records AED 16.1 Billion in 2024 Real Estate Sales," Government of Dubai Media Office, mediaoffice.ae.

Abu Dhabi avança com inventário diversificado e iniciativas de cidade inteligente em grande escala. Comunidades acessíveis como Al Reef rendem 9,95%, distritos de mercado médio como Al Reem Island subiram 4% em valor de capital, e ilhas de luxo ganharam até 7%. A cidade cognitiva Aion Sentia de AED 2,5 bilhões e um pipeline de projetos de uso misto cimentam o impulso da capital em formatos de vida de alta tecnologia e sustentáveis dentro do mercado imobiliário residencial dos Emirados Árabes Unidos mais amplo.

Ras Al Khaimah lidera o crescimento futuro, projetando uma TCAC de 10,05% conforme regeneração liderada pelo turismo converte litoral ocioso em enclaves premium. Sharjah e outros Emirados do Norte preenchem o vazio de acessibilidade, apoiados por subsídios habitacionais federais e corredores de transporte inter-emirados. Coletivamente, o mosaico geográfico aumenta a resiliência e dispersa o risco de investimento através do mercado imobiliário residencial dos Emirados Árabes Unidos.

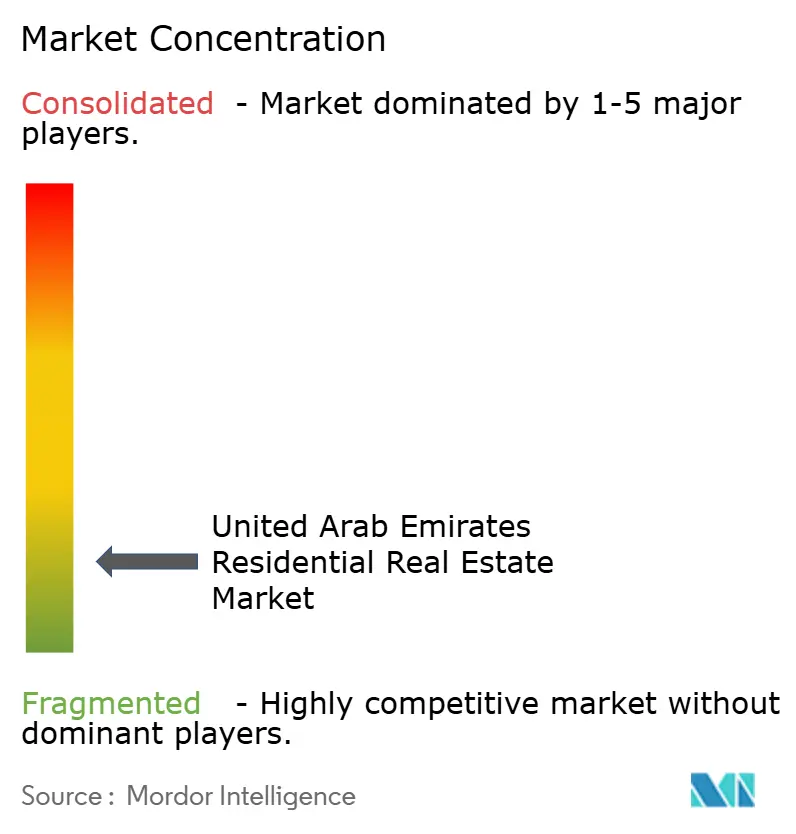

Cenário Competitivo

O mercado imobiliário dos Emirados Árabes Unidos exibe fragmentação moderada, com as cinco principais incorporadoras representando aproximadamente 55% dos lançamentos na planta, criando oportunidades para players de nicho. A Emaar, alcançando receita recorde em 2024, está ativamente buscando parcerias transfronteiriças para desbloquear capacidade adicional. Da mesma forma, a Aldar está expandindo seu portfólio introduzindo um parque logístico de 1,55 milhão de pés², harmonizando ecossistemas residenciais e industriais.

Tecnologia é o campo de batalha emergente. Empresas PropTech afirmam que plantas baixas otimizadas por IA podem elevar margens de lucro das incorporadoras em até 40%, acelerando a adoção entre incumbentes buscando diferenciação. O sandbox de tokenização do Dubai Land Department deve capturar 7% das transações até 2033, atraindo entrantes fintech para a indústria imobiliária residencial dos Emirados Árabes Unidos.

Joint ventures proliferam na ponta de luxo. O pacto da Modon com a Candy Capital amplia opcionalidade de design para compradores de patrimônio ultra-alto. Habitação acessível também atrai novo capital conforme liberações de terra do governo reduzem barreiras de entrada. Transparência regulatória, incluindo o Smart Rental Index 2025, padroniza avaliações e reduz atrito, encorajando disciplina competitiva dentro do mercado imobiliário residencial dos Emirados Árabes Unidos.

Líderes da Indústria Imobiliária Residencial dos Emirados Árabes Unidos

-

Aldar Properties

-

Nakheel PJSC

-

Damac Properties

-

Deyaar Development

-

Emaar Properties PJSC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Dubai Holding completou um IPO de REIT residencial, arrecadando USD 584 milhões em USD 15 bilhões em pedidos, sublinhando apetite de investidores por veículos de renda lastreados em propriedade

- Março 2025: Dubai aprovou 17.080 novas unidades acessíveis em 1,46 milhão de m² de terra para atender demanda de renda média.

- Fevereiro 2025: KEZAD Group anunciou uma expansão de infraestrutura que melhora o transbordamento residencial em Abu Dhabi.

- Janeiro 2025: Dubai Land Department lançou o Smart Rental Index 2025, incorporando modelos de precificação por IA.

Escopo do Relatório do Mercado Imobiliário Residencial dos Emirados Árabes Unidos

O relatório do mercado imobiliário residencial dos Emirados Árabes Unidos fornece insights com uma visão geral da economia e do mercado, o impacto da pandemia COVID-19 no mercado, tendências de compra imobiliária - insights socioeconômicos e demográficos, iniciativas governamentais, aspectos regulatórios para o setor imobiliário residencial, insights sobre o tamanho de empréstimos imobiliários e tendências de relação empréstimo-valor, foco na inovação tecnológica, startups e proptech em imóveis, demanda e oferta de imóveis residenciais nos Emirados Árabes Unidos e cidades-chave, insights sobre rendimentos de aluguel no segmento imobiliário, insights sobre penetração do mercado de capitais e REIT, insights sobre apoio à habitação acessível fornecido pelo governo e parcerias público-privadas, e dinâmicas de mercado, entre outros. O relatório também apresenta impacto aprofundado da COVID-19 no curto prazo e longo prazo.

O relatório também cobre informações qualitativas e quantitativas sobre segmentos por tipo (apartamentos/condomínios e vilas/casas térreas) e cidades-chave (Dubai, Abu Dhabi e Sharjah). Adicionalmente, o relatório também fornece perfis de empresas para entender o cenário competitivo do mercado.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Mercado Médio |

| Luxo |

| Primário (Nova Construção / Na Planta) |

| Secundário (Revenda de Casa Existente) |

| Dubai |

| Abu Dhabi |

| Sharjah |

| Ras Al Khaimah |

| Resto dos Emirados Árabes Unidos |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Mercado Médio | |

| Luxo | |

| Por Modalidade de Venda | Primário (Nova Construção / Na Planta) |

| Secundário (Revenda de Casa Existente) | |

| Por Emirados | Dubai |

| Abu Dhabi | |

| Sharjah | |

| Ras Al Khaimah | |

| Resto dos Emirados Árabes Unidos |

Perguntas-Chave Respondidas no Relatório

Qual é o valor projetado do mercado imobiliário residencial dos Emirados Árabes Unidos até 2030?

Espera-se que o mercado atinja USD 217,09 bilhões até 2030, refletindo uma TCAC de 8,66%.

Que tipo de propriedade está crescendo mais rapidamente no mercado imobiliário residencial dos Emirados Árabes Unidos?

Vilas e casas térreas lideram o crescimento com uma TCAC de 9,20% até 2030 devido à demanda por espaços de vida maiores.

Por que Ras Al Khaimah está atraindo investidores imobiliários?

Um resort integrado de USD 4 bilhões e estratégia de turismo de apoio posicionam Ras Al Khaimah como o emirado de crescimento mais rápido com uma perspectiva de TCAC de 10,05%.

Como as reformas de visto estão influenciando o mercado imobiliário residencial dos Emirados Árabes Unidos?

Vistos dourados e de aposentadoria facilitam requisitos de residência, aumentando a participação de compradores estrangeiros e ampliando a demanda geral.

Página atualizada pela última vez em: