Tamanho e Participação do Mercado de real propriedade Residencial da Europa

Análise do Mercado de real propriedade Residencial da Europa pela Mordor inteligência

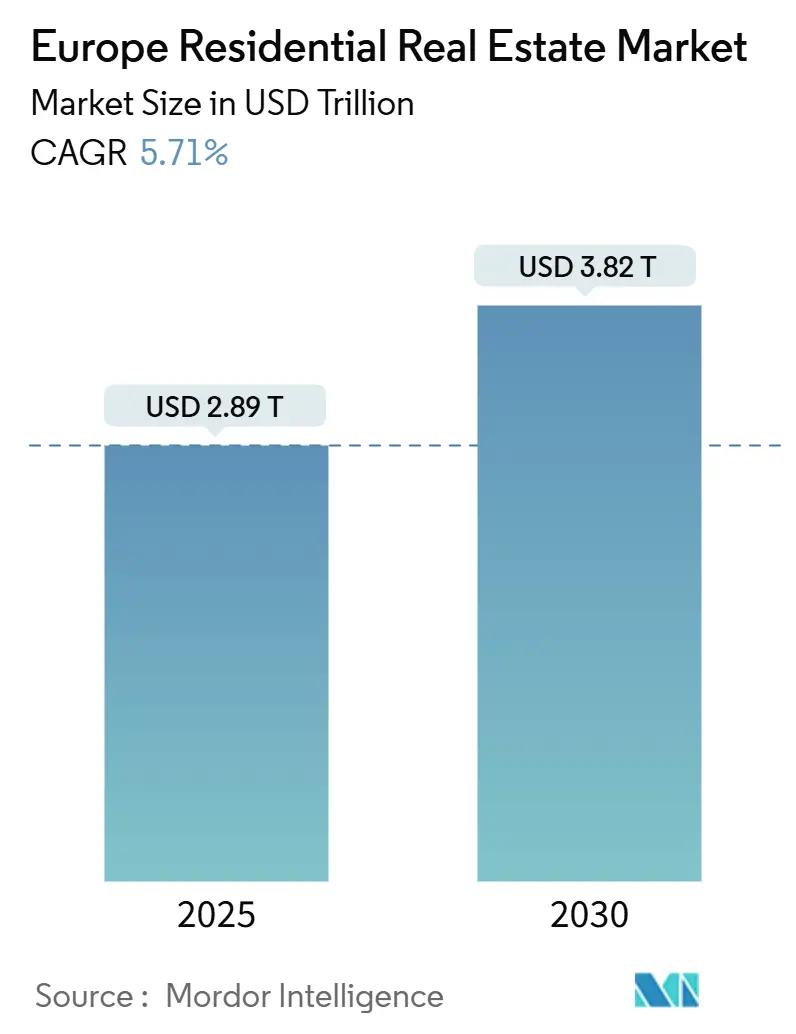

O tamanho do mercado de real propriedade residencial da Europa está avaliado em USD 2,89 trilhões em 2025 e previsto para expandir para USD 3,82 trilhões até 2030, refletindo uma CAGR de 5,71%. Esta trajetória ilustra um capacidade do mercado de real propriedade europeu de absorver políticas monetárias em mudançum, regulamentações energéticas mais rigorosas e padrões demográficos em transformação. um demanda está gravitando em direção um plataformas de aluguel profissionalmente geridas, à medida que investidores institucionais priorizam fluxos de caixa previsíveis, enquanto gargalos de oferta nas principais conurbações mantêm um taxa de vacância geral abaixo de 3% em muitas cidades portal. Mandatos de retrofit orientados por políticas sob o verde Deal da UE estão remodelando os pipelines de construção, e vendas secundárias continuam um dominar porque o inventário habitacional da Europa inclina-se para o mais antigo. Programas de vistos para nômades digitais, crescimento de domicílios unipessoais e ascensão de comunidades de aluguel construídas para esse propósito sustentam em conjunto um caminho de expansão equilibrado, mas resiliente para o mercado de real propriedade europeu

Principais Conclusões do Relatório

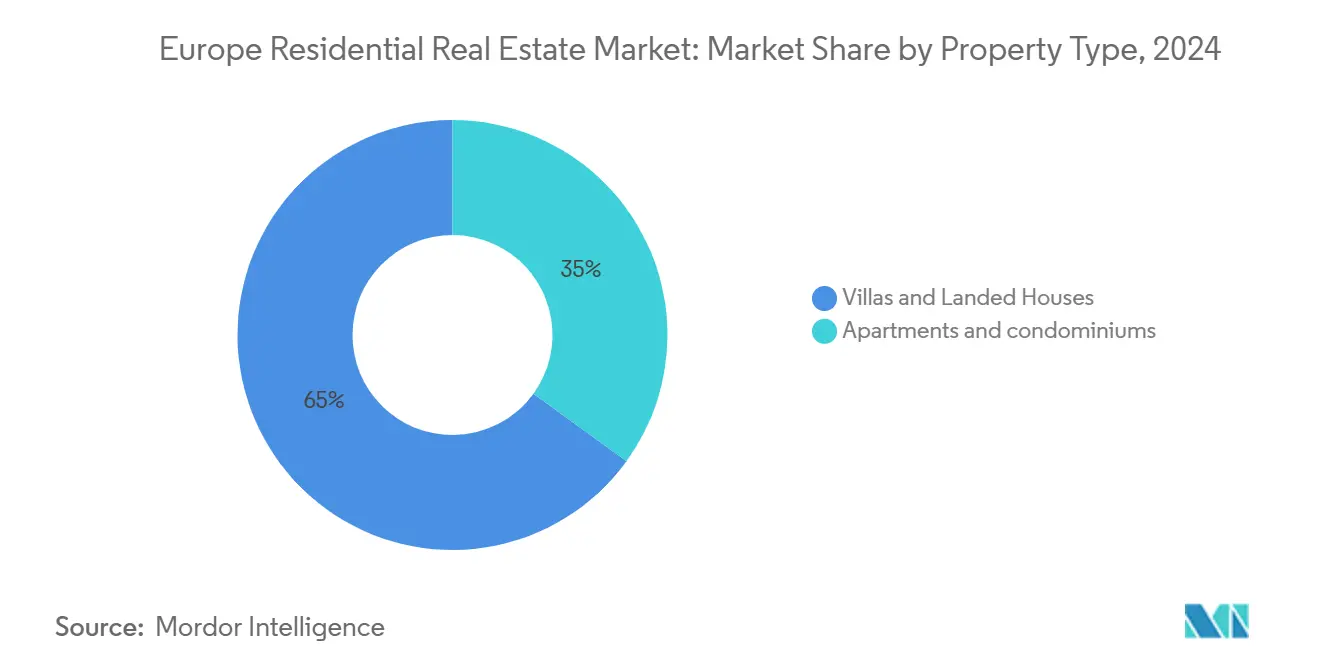

- Por tipo de propriedade, Vilas e Casas Térreas lideraram com 65% da participação do mercado de real propriedade residencial da Europa em 2024, enquanto Apartamentos e preservativoínios estão projetados para crescer um uma CAGR de 5,96% até 2030.

- Por faixa de préço, o segmento de Mercado Médio representou 46% do tamanho do mercado de real propriedade residencial da Europa em 2024, enquanto o nível Acessível está avançando um uma CAGR de 5,90% até 2030.

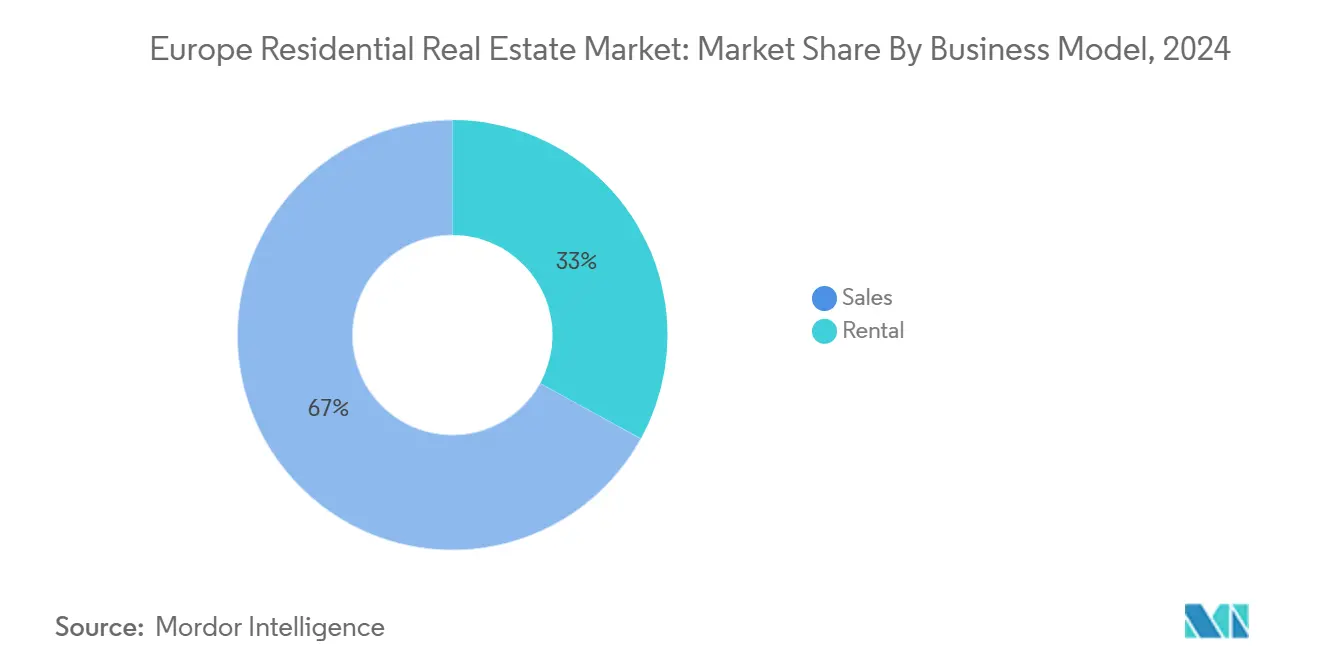

- Por modelo de negócio, Vendas dominaram 67% do mercado de real propriedade residencial da Europa em 2024, contudo o modelo de Aluguel registra o maior crescimento um 6,07% CAGR até 2030.

- Por modo de venda, transações Secundárias capturaram 90% de participação do tamanho do mercado de real propriedade residencial da Europa em 2024; o mercado Primário está expandindo um uma CAGR de 6,00% durante o poríodo de previsão.

- Por geografia, um Alemanha deteve 22% da participação do mercado de real propriedade residencial da Europa em 2024, enquanto os Países Baixos são o país de crescimento mais rápido um 6,14% CAGR até 2030.

Tendências e Insights do Mercado de real propriedade Residencial da Europa

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incentivos do verde Deal da UE para retrofits profundos | +1.2% | Alemanha, Françum, Países Baixos | Longo prazo (≥ 4 anos) |

| Crescimento de domicílios unipessoais | +0.9% | Europa Urbana, especialmente Alemanha, Reino Unido, Françum | Médio prazo (2-4 anos) |

| Influxos transfronteiriços de privado equidade em build-para-rent | +0.8% | Reino Unido, Alemanha, Países Baixos | Médio prazo (2-4 anos) |

| Movimento institucional em direção ao aluguel construído para esse propósito | +0.7% | Norte e Europa central | Médio prazo (2-4 anos) |

| População envelhecendo impulsionando habitação sênior | +0.5% | Alemanha, Suécia, Dinamarca, Noruega | Longo prazo (≥ 4 anos) |

| Adoção de vistos para nômades digitais | +0.4% | Espanha, Portugal, istoália, Grécia | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento nos Influxos Transfronteiriços de Private Equity Visando Portfólios Europeus de Build-to-Rent

O privado equidade transfronteiriço triplicou seus gastos residenciais na última década, sustentando uma mudançum estrutural em direção um ativos de build-para-rent de grande escala. um liquidez de fundos de canetasão globais e de riqueza soberana rompe um ligação tradicional salário-préço ao injetar capital mais sensível um ciclos de taxas de juros do que renda domiciliar. O Reino Unido reconquistou um posição de topo para alocações transfronteiriçcomo, com 84% dos investidores pesquisados planejando exposição após reajustes cambiais. Estratégias de build-para-rent agora representam 32% das alocações institucionais do "setor de habitação", eclipsando logística industrial. Fluxos de caixa estáveis, contratos de arrendamento indexados à inflação e potencial de reforma embutido tornam estes portfólios uma proteção contra um volatilidade do mercado de escritórios. um profundidade resultante de capital suporta financiamento de construção apesar de custos de financiamento mais altos, amortecendo o mercado de real propriedade europeu contra desacelerações impulsionadas por taxas.

Incentivos do Green Deal da UE Acelerando a Demanda por Retrofit Profundo em Todo o Estoque Habitacional

um Diretiva revisada de Desempenho Energético de Edifícios obriga todo o estoque residencial um atingir pelo menos um classe e até 2030, empurrando 85% das habitações pré-2000 para pipelines de renovação[1]Comissão Europeia, "Diretiva de Desempenho Energético de Edifícios (Reformulação)," Comissão Europeia, ec.europa.eu. Os Estados-Membros devem emitir "passaportes de renovação", coordenar lojas de consultoria one-stop e eliminar gradualmente caldeiras de combustível fóssil até 2035. Metas de emissão zero para novas construções após 2028 criam um duplo aumento de demanda: atualizando ativos legados e entregando desenvolvimentos energeticamente positivos. um política injeta uma lacuna de financiamento de EUR 86 bilhões para 2025-2027 que os credores estão preenchendo através de hipotecas vinculadas à sustentabilidade e títulos verdes. Propriedades classificadas um ou B agora são negociadas com prêmios de até 12% nas cidades centrais, incentivando proprietários um acelerar cronogramas de cap-ex. Para o mercado de real propriedade europeu, um diretiva ancora fluxos de caixa de reforma de longa duração e recompensa proprietários visãoários com valorização ascendente.

Aumento em Domicílios Unipessoais Alimentando Absorção de Apartamentos Multifamiliares em Núcleos Urbanos

Domicílios unipessoais ultrapassaram 35% do total de domicílios europeus em 2024, elevando um demanda por apartamentos compactos próximos um clusters de emprego. um Vonovia registrou um aumento orgânico de aluguel de 4,3% e uma taxa de vacância de 2,1% em seu portfólio alemão, sublinhando o ritmo de absorção. Reformas de zoneamento urbano priorizam densidade, e desenvolvedores agora integram pods de coworking e amenidades comunais para atender estilos de vida de trabalho híbrido. Volumes de investimento residencial subiram 25% ano um ano, dobrando um participação do setor no total de negócios imobiliários para 21%. Aluguéis residenciais prime estão definidos para subir mais rápido que um inflação até 2029, refletindo oferta limitada de estoque urbano energeticamente eficiente. Esta mudançum demográfica aumenta um relevância de ativos multifamiliares dentro do mercado de real propriedade europeu e fortalece o poder de barganha de indexação de aluguel.

Adoção de Vistos para Nômades Digitais Impulsionando Compras de Segunda Residência no Sul da Europa

O visto para nômades digitais da Espanha está impulsionando uma previsão de ganho de préço de casa de 5,9% para 2025, com um terço dos municípios esperando valorização de dois dígitos. Pressões de acessibilidade se intensificam à medida que domicílios medianos precisam de 7,5 anos de renda para uma casa média, acima dos 7,2 anos em 2024. Portugal e istoália ecoam o padrão conforme trabalhadores remotos de alta renda buscam localizações de estilo de vida com redes de fibra robustas. Regiões como Lisboa e Valencia experimentam limites em aluguéis de curta duração para proteger inquilinos locais. O fenômeno canaliza capital fresco para estoque costeiro e conversões de hotel para residencial, adicionando heterogeneidade ao ciclo regional do mercado de real propriedade europeu.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumentos de taxa do BCE ampliando lacuna de acessibilidade hipotecária | -1.1% | Zona do Euro | Curto prazo (≤ 2 anos) |

| Regras EPC mais rigorosas inflacionando cap-ex de proprietários | -0.6% | UE, estoque mais antigo | Médio prazo (2-4 anos) |

| Estagnação salarial no Sul da Europa limitando acessibilidade para compradores pela primeira vez | -0.4% | Espanha, istoália, Portugal, Grécia | Médio prazo (2-4 anos) |

| Limites de crescimento urbano restringindo oferta de terrenos verde-campo | -0.3% | Áreas metropolitanas centrais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumentos de Taxa do BCE Ampliando Lacuna de Acessibilidade Hipotecária

O fim abrupto do financiamento ultra-baixo viu como taxas hipotecárias francesas médias atingir o pico de 3,63% antes de diminuir para 2,75% no final de 2024, contudo como transações ainda caíbater 35,6% em relação aos níveis de 2021. um análise do BCE classifica mais de 80% dos mercados habitacionais da área do euro como supervalorizados, expondo mutuários um riscos de estresse de renda se como taxas se recuperarem[2]Banco central Europeu, "Desenvolvimentos do Mercado Habitacional na Área do Euro," Banco central Europeu, ecb.europa.eu. Hipotecas variáveis norueguesas estão próximas de 5,56%, diminuindo o poder de compra apesar de um corte de taxa base projetado em 2025. Compradores mais jovens enfrentam limites mais rigorosos de empréstimo-para-renda e poríodos de amortização mais curtos, estendendo o tempo necessário para construir pagamentos à vista. Embora um oferta de nova construção fique atrás, crédito mais rigoroso mantém um demanda de ocupante-proprietário do mercado de real propriedade europeu contida no curto prazo.

Regras EPC Mais Rigorosas Inflacionando Cap-Ex de Proprietários

Ativos não residenciais devem atingir um classe F até 2027 e um classe e até 2030, enquanto propriedades residenciais seguem um caminho escalonado até 2033[3]Parlamento Europeu, "Diretiva sobre Desempenho Energético de Edifícios," Parlamento Europeu, europarl.europa.eu. Custos de conformidade estão escalando: janelas de vidro triplo, instalações de bomba de calor e isolamento de fachada frequentemente excedem EUR 450 por metro quadrado para edifícios pré-1970. um lei de locação da Áustria limita um recuperação de renovação sem consentimento do inquilino, atrasando upgrades. Proprietários menores saem, vendendo para agregadores institucionais capazes de programas de retrofit com financiamento em massa. Escassez de mão de obra de construção agrava cronogramas enquanto o setor já opera próximo à capacidade total. Estes encargos de cap-ex moderam o crescimento do estoque de aluguel e pesam sobre um elasticidade de oferta de curto prazo do mercado de real propriedade europeu.

Análise de Segmento

Por Tipo de Propriedade: Apartamentos Aceleram Densificação Urbana e Sustentabilidade

Vilas e Casas Térreas detiveram 65% da participação do mercado de real propriedade residencial da Europa em 2024, enquanto Apartamentos e preservativoínios estão definidos para registrar uma CAGR de 5,96% até 2030. Interesse institucional em ativos multifamiliares escaláveis concentra capital e acelera pipelines de construção, enquanto designs híbridos de madeira cortam carbono incorporado e encurtam tempos de construção.

O aumento de apartamentos é reforçado por precificação de empréstimo vinculada um ESG que recompensa designs energeticamente eficientes, ajudando patrocinadores um garantir dívida em espalha 25-35 pontos base mais apertados que estoque menos eficiente. Vilas permanecem atrativas para famílias buscando espaço ao ar livre, e upgrades de transporte periférico preservam demanda por unidades isoladas. Contudo o tamanho do mercado de real propriedade europeu vinculado um apartamentos urbanos está subindo conforme tendências demográficas favorecem vida compacta e conforme municípios desbloqueiam locais brownfield para programas de maior densidade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Faixa de Preço: Segmento de Habitação Acessível Recebe Forte Apoio Político

Transações de Mercado Médio representaram 46% do tamanho do mercado de real propriedade residencial da Europa em 2024, contudo o nível Acessível está projetado para expandir um uma CAGR de 5,90% com base em parcerias público-privadas e incentivos de zoneamento. Governos aproveitam fundos institucionais via contratos de renda de longo prazo, oferecendo aluguéis indexados à inflação respaldados por agências de habitação social.

O empreendimento essencial Housing de EUR 420 milhões da Greystar e ABP ilustra apetite de capital por ativos de aluguel abaixo do mercado, entregando rendimentos que se comprimem apenas modestamente comparado ao estoque prime de taxa de mercado. Luxo permanece resiliente nos núcleos de cidades globais, mas captura uma pequena participação de volume. O impulso político em direção à acessibilidade assim remodela um composição do pipeline e injeta objetivos sociais no mercado de real propriedade europeu.

Por Modelo de Negócio: Plataformas de Aluguel Garantem Fluxos Crescentes de Capital Institucional

Vendas retiveram 67% de participação em 2024 no mercado de real propriedade residencial da Europa, contudo modelos de Aluguel estão projetados para crescer um 6,07% CAGR à medida que domicílios valorizam flexibilidade e conforme obstáculos de pagamento à vista aumentam. Operadores de Build-para-Rent integram sensores IoT para manutenção preditiva, cortando razões operacionais para cerca de 25% do aluguel bruto.

Grandes desenvolvedores como Berkeley fazem pivô para aluguel para diversificar ganhos e capturar valor vitalício do cliente. Dados benchmark mostram aluguéis do mercado de real propriedade europeu subindo 3,2% anualmente até 2029, excedendo CPI e ampliando o espalhar sobre rendimentos de renda fixa. Atividade de vendas permanece ancorada por preferências culturais, mas um gestão escalada do aluguel e retornos previsíveis atraem seguradoras e fundos soberanos, mudando o centro de gravidade do mercado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Venda: Mercado Primário Expande para Aliviar Escassez de Oferta

Vendas secundárias contribuíbater com 90% das transações em 2024, aproveitando o estoque existente profundo da Europa e registros transparentes. Contudo, o mercado primário está previsto para avançar um uma CAGR de 6,00% conforme governos visam lacunas de oferta e simplificam licenciamento. Esquemas de uso misto vertical ancoram zonas de regeneração, oferecendo escritórios, varejo e mais de 2.000 unidades residenciais em uma única fase de planejamento.

Desenvolvedores empregam sistemas modulares de madeira para acelerar entrega, atendendo códigos energéticos de alto desempenho enquanto reduzem mão de obra no local. Esquemas de garantia hipotecária para compradores de primeira vez de novas construções estimulam ainda mais um absorção. Estas dinâmicas gradualmente reequilibram inventários e fortalecem o pipeline futuro dentro do mercado de real propriedade europeu.

Análise Geográfica

um Alemanha garantiu 22% do valor de 2024, apoiada pelo EBITDA ajustado de EUR 2,6 bilhões da Vonovia em 2024 e um plano para 3.000 novas unidades em 2025. Reformas fiscais federais permitindo depreciação mais rápida melhoram retornos de buy-para-let, e tetos de aluguel em Berlin moderam volatilidade.

Os Países Baixos, crescendo um uma CAGR de 6,14%, beneficiam-se de políticas claras de planejamento espacial e apetite institucional, exemplificado pela compra de EUR 695 milhões da TPG Angelo Gordon de 3.000 aluguéis. Metas governamentais de oferta de 900.000 casas até 2030 e tetos de aumento de aluguel abaixo do crescimento salarial mantêm um demanda aquecida.

O Reino Unido permanece o principal ímã de capital transfronteiriço da Europa, conforme um libra mais fraca magnifica pick-ups de rendimento versus ativos centrais dos EUA. Países nórdicos emergem como nós de crescimento estável; o volume de negócios de SEK 138,5 bilhões da Suécia em 2024 e um escalada de préços projetada de 9,3-10% da Noruega em 2025 refletem condições macro favoráveis. O Sul da Europa registra um padrão bifurcado: Espanha desfruta de valorização projetada de 5,9% em 2025 em influxos de nômades digitais, enquanto estagnação salarial restringe absorção italiana. Este mosaico sublinha os ciclos específicos por região do mercado de real propriedade europeu, contudo narrativa unificada de investidor em torno de ESG e resiliência demográfica.

Cenário Competitivo

O mercado de real propriedade residencial europeu é moderadamente competitivo, com consolidação favorecendo plataformas maiores e diversificadas. um fusão da Aedifica e Cofinimmo gerou um REIT focado em saúde com presençum pan-europeia, aumentando sua alavancagem com empreiteiros e credores. Enquanto isso, o compromisso de uma década da Blackstone de USD 500 bilhões para um Europa sublinha um apetite significativo por dívida em dificuldade, habitação de aluguel e logística.

Diferenciação operacional agora depende de tecnologia e sustentabilidade. um parceria da Catella com Sopra Steria incorpora análises de portfólio baseadas em IA em 12 países, cortando má alocação de cap-ex e melhorando serviço ao inquilino. um Vonovia destina EUR 2 bilhões até 2028 para atingir intensidade de carbono líquida zero, reforçando seu status de líder de mercado e estabelecendo benchmarks ESG que pares devem seguir.

Consolidação de serviços financeiros também influencia dinâmicas competitivas. um compra de EUR 5,1 bilhões da BNP Paribas do braço de real propriedade da AXA IM adiciona EUR 82 bilhões de ativos sob gestão e aprofunda redes de colocação de dívida transfronteiriçcomo. Escala permite flexibilidade de balanço para absorver mandatos de reforma e explorar repricing em cidades secundárias. No geral, o mercado de real propriedade europeu favorece grupos bem capitalizados capazes de casar conformidade ESG com gestão de ativos habilitada por tecnologia.

Líderes da Indústria de real propriedade Residencial da Europa

-

Vonovia SE

-

LEG Immobilien AG

-

Gecina SA

-

Covivio SA

-

Aroundtown SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Aedifica e Cofinimmo concordaram em se fundir, criando o maior trust de real propriedade da Europa.

- Abril 2025: EQT real propriedade fechou um negócio de EUR 150 milhões para desenvolver mais de 800 casas de aluguel em Estocolmo.

- Março 2025: Vonovia terminou 2024 com EUR 2,6 bilhões de EBITDA ajustado e planeja 3.000 novas unidades para 2025.

Escopo do Relatório do Mercado de real propriedade Residencial da Europa

real propriedade (terra e quaisquer edifícios nela) usado para fins residenciais é comumente referido como real propriedade residencial. Habitações unifamiliares são o tipo mais prevalente de real propriedade residencial.

O mercado de real propriedade residencial na Europa é segmentado por tipo (preservativoínios & apartamentos e vilas & casas térreas) e país (Alemanha, Reino Unido, Françum e Resto da Europa).

O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Mercado Médio |

| Luxo |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Vendas |

| Aluguel |

| Alemanha |

| Reino Unido |

| França |

| Espanha |

| Itália |

| Países Baixos |

| Suécia |

| Dinamarca |

| Noruega |

| Resto da Europa |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Mercado Médio | |

| Luxo | |

| Por Modo de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por País | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Países Baixos | |

| Suécia | |

| Dinamarca | |

| Noruega | |

| Resto da Europa |

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de real propriedade europeu?

O mercado de real propriedade europeu está avaliado em USD 2.899,2 bilhões em 2025 e está projetado para atingir USD 3.828,39 bilhões até 2030.

Qual tipo de propriedade está crescendo mais rapidamente na Europa?

Apartamentos e preservativoínios estão expandindo um uma CAGR de 5,96% até 2030, superando outros tipos de propriedade devido à urbanização e demanda institucional de build-para-rent.

Por que os Países Baixos são um geografia de real propriedade de crescimento mais rápido?

Políticas habitacionais claras, fortes influxos institucionais e grandes negócios de portfólio como um aquisição de EUR 695 milhões da TPG Angelo Gordon apoiam uma perspectiva de CAGR de 6,14%.

Como como regras energéticas da UE afetam proprietários?

um Diretiva de Desempenho Energético de Edifícios obriga retrofits custosos para atingir classe e ou melhor, elevando necessidades de despesas de capital, contudo impulsionando avaliações para ativos conformes.

Página atualizada pela última vez em: