Tamanho e Participação do Mercado de Luteína

Análise do Mercado de Luteína por Mordor Intelligence

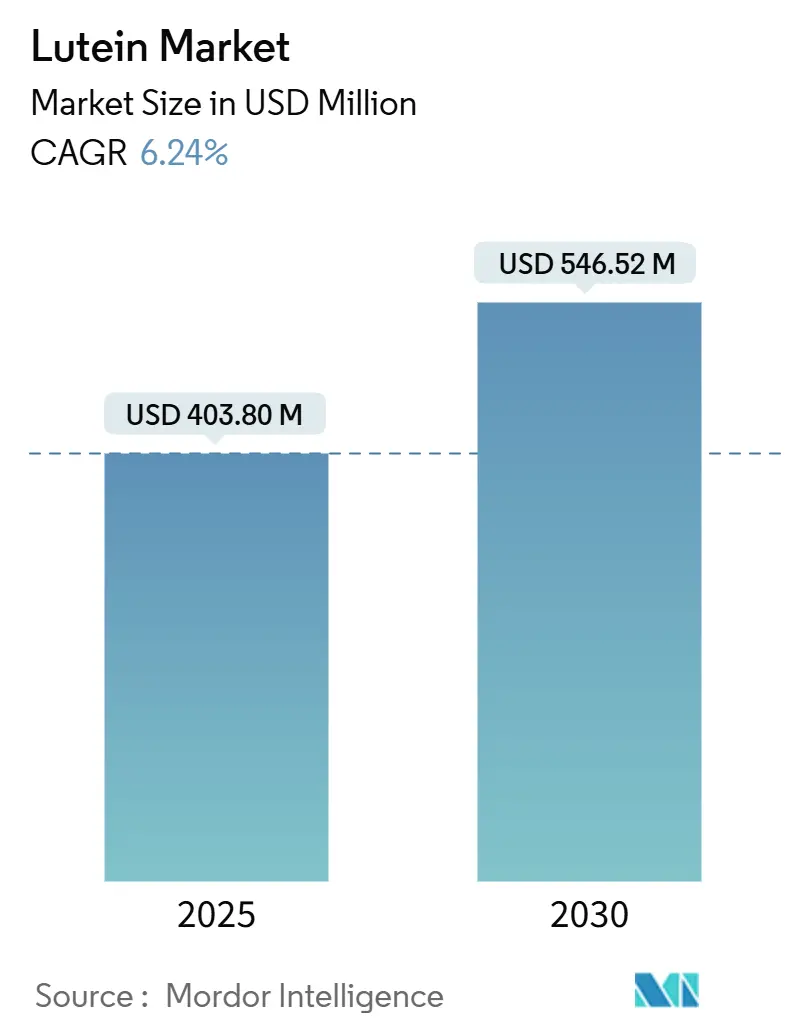

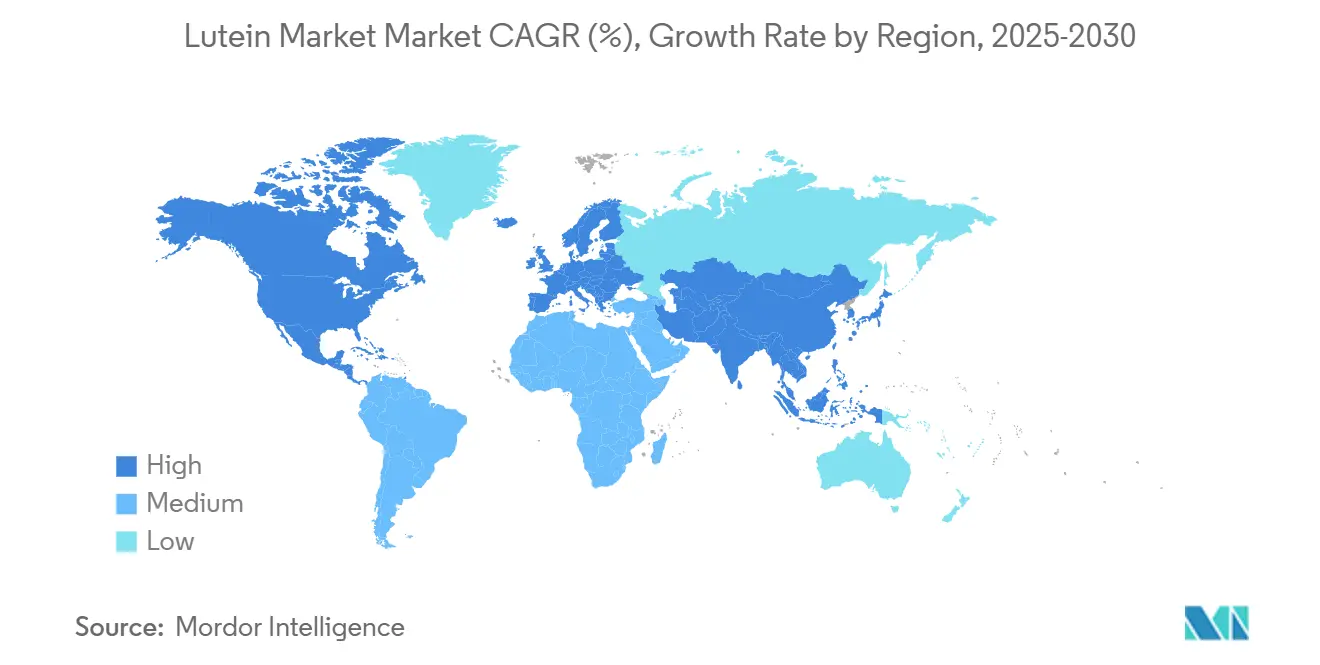

O mercado global de luteína atingiu USD 403,80 milhões em 2025 e está projetado para expandir para USD 546,52 milhões até 2030, registrando uma TCAC de 6,24% durante o período de previsão. Impulsionado por seus benefícios reconhecidos para a saúde ocular, função cognitiva e bem-estar preventivo, o mercado de luteína está em ascensão constante. À medida que os consumidores gravitam cada vez mais em direção a ingredientes naturais e funcionais, a presença da luteína está se expandindo em suplementos dietéticos, alimentos fortificados e bebidas. A preferência por rótulos limpos fez da luteína de origem natural a escolha dominante, enquanto há um aumento notável na demanda por produtos de grau nutracêutico. Embora as formas pulverizadas e cristalinas de luteína sejam amplamente utilizadas, os formatos à base de óleo estão criando um nicho, especialmente em aplicações emulsificadas. Os suplementos dietéticos lideram no uso, mas cosméticos e cuidados pessoais estão emergindo como segmentos de crescimento rápido. A América do Norte destaca-se como um importante contribuinte de receita, ainda assim a região Ásia-Pacífico está testemunhando o crescimento mais rápido, impulsionado pela inovação e maior consciência sobre saúde. Principais players estão fortalecendo a confiança do mercado e diversificando produtos através de colaborações estratégicas e validações clínicas crescentes dos benefícios da luteína. Além disso, avanços em tecnologias de extração e o crescimento do cultivo de calêndula estão simplificando a cadeia de suprimentos e melhorando a escalabilidade. Em regiões em desenvolvimento, o apoio regulatório para antioxidantes naturais em alimentos funcionais está impulsionando ainda mais a penetração no mercado.

Principais Conclusões do Relatório

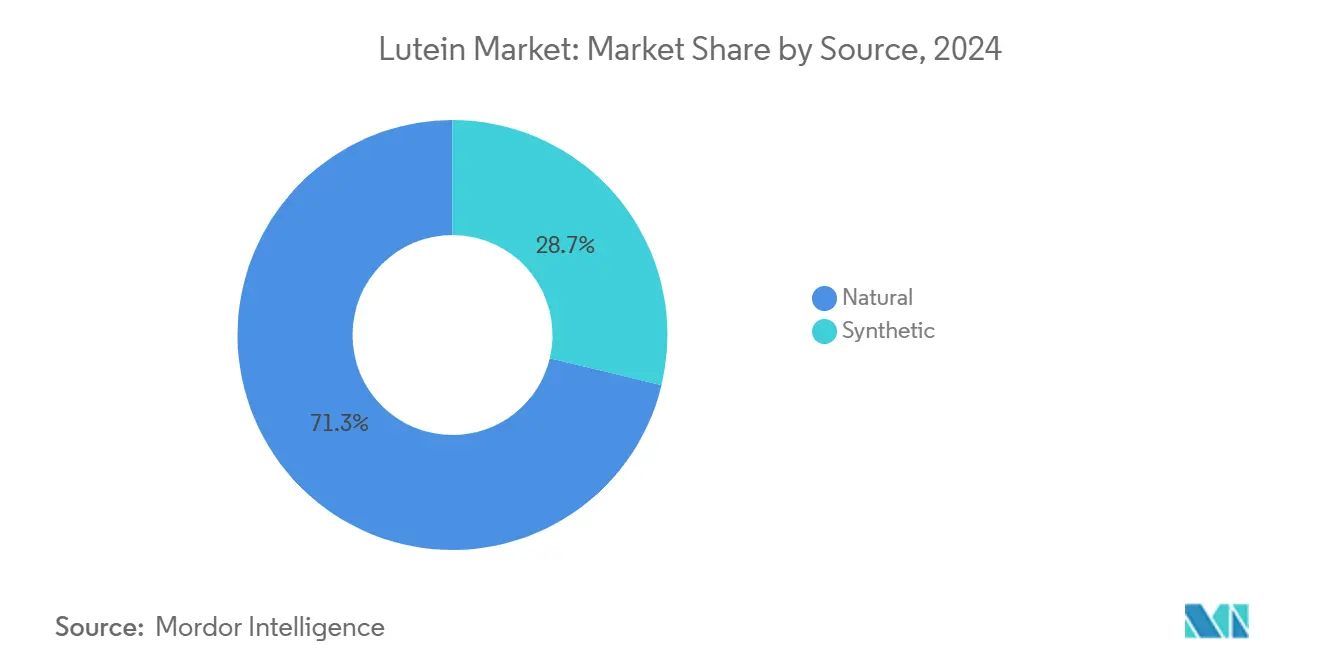

- Por origem, a luteína natural liderou com 71,25% da participação do mercado de luteína de 2024 e está definida para expandir a uma TCAC de 8,01% até 2030.

- Por grau, o grau alimentar capturou 35,16% da receita em 2024, enquanto o grau nutracêutico está projetado para crescer a uma TCAC de 7,85% durante 2025-2030.

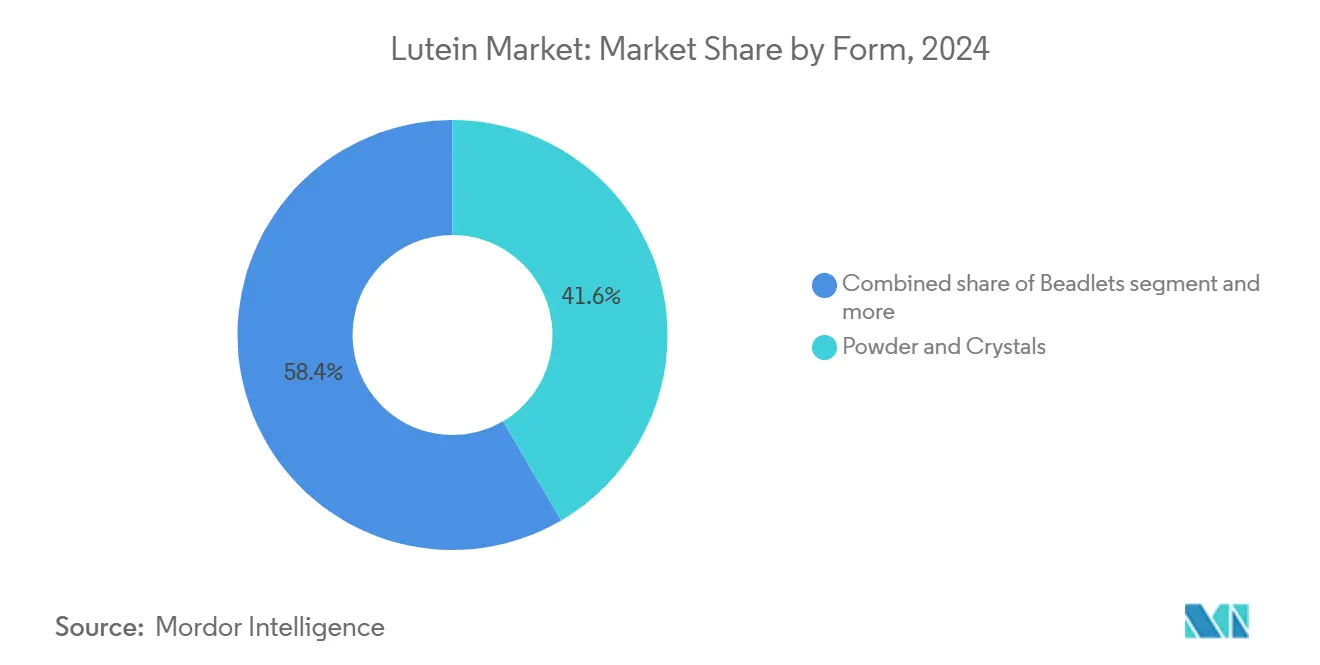

- Por forma, pó e cristais mantiveram 41,56% de participação do tamanho do mercado de luteína em 2024, enquanto suspensões/emulsões oleosas estão previstas para crescer a 7,15% TCAC até 2030.

- Por aplicação, suplementos dietéticos representaram 46,92% da receita de 2024; cosméticos e cuidados pessoais estão avançando a uma TCAC de 8,26% no mesmo horizonte.

- Por geografia, a América do Norte comandou 35,95% da receita em 2024; Ásia-Pacífico é a região mais rápida com uma TCAC de 7,81% até 2030.

Tendências e Insights do Mercado Global de Luteína

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por suplementos e produtos para saúde ocular | +1.8% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Foco crescente em soluções de saúde cognitiva | +1.2% | Mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Adoção crescente de alimentos e bebidas funcionais com ingredientes promotores de saúde | +1.5% | Ásia-Pacífico com transbordamento para mercados ocidentais | Médio prazo (2-4 anos) |

| Ampla disponibilidade de matérias-primas, particularmente flores de calêndula | +0.9% | Índia, México, Peru | Curto prazo (≤ 2 anos) |

| Mercado em expansão para produtos antienvelhecimento para cuidados com a pele | +1.1% | Segmentos premium globais | Médio prazo (2-4 anos) |

| Avanço na fermentação de microalgas reduzindo impacto ambiental | +0.8% | Centros de tecnologia na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Suplementos e Produtos para Saúde Ocular

O aumento do uso de dispositivos digitais levou a uma maior demanda por suplementos para saúde ocular, particularmente aqueles contendo luteína como ingrediente chave. Pesquisas mostram que suplementos de luteína melhoram a densidade do pigmento macular e reduzem o cansaço ocular em usuários frequentes de telas, com estudos documentando melhor produção de lágrimas e recuperação mais rápida do foto-estresse. A crescente conscientização sobre os benefícios da luteína criou uma oportunidade significativa de mercado no setor de suplementos para saúde ocular. De acordo com a Consumer Healthcare Products Association (CHPA), as vendas de produtos de cuidados oculares de venda livre (OTC) nos Estados Unidos atingiram 146 milhões de unidades em 2024, indicando interesse consistente do consumidor no autocuidado da saúde ocular [1]Fonte: Consumer Healthcare Products Association, "OTC Sales Statistics", chpa.org . Este desempenho substancial do mercado reflete o crescente foco do consumidor em medidas preventivas de cuidados oculares e soluções de gerenciamento de saúde autodirigidas. As empresas estão buscando aprovações regulatórias e desenvolvendo novos produtos para fortalecer sua posição no mercado de saúde ocular. O FDA concedeu status GRAS (Geralmente Reconhecido Como Seguro) à Lutemax Free Lutein da OmniActive para uso em fórmulas infantis em 2025 [2]Fonte: OmniActive Health Technologies, "FDA Acknowledges OmniActive's Lutemax Free Lutein for Use in Infant Formula",omniactives.com. Esta aprovação estende as aplicações da luteína de suplementos para adultos para nutrição infantil, confirmando sua segurança para o desenvolvimento visual e cognitivo em bebês. O crescente corpo de evidências científicas apoiando a eficácia da luteína na manutenção da saúde ocular fortaleceu sua posição como um ingrediente crucial no mercado de suplementos para saúde ocular.

Foco Crescente em Soluções de Saúde Cognitiva

A luteína exibe propriedades neuroprotetoras que se estendem além de seus benefícios conhecidos para a saúde ocular. Pesquisas indicam que a luteína suporta o desempenho cognitivo e a saúde cerebral em diferentes faixas etárias. Sua capacidade de atravessar a barreira hematoencefálica e se concentrar em tecidos neurais a torna significativa para abordar condições neurodegenerativas e prevenir declínio cognitivo. Estudos clínicos mostram que a suplementação com luteína e zeaxantina melhora o desempenho visual dinâmico e cognitivo em crianças, incluindo níveis aumentados de fator neurotrófico derivado do cérebro (BDNF). Pesquisas demonstram melhorias na atenção, memória episódica e processamento visuoespacial, indicando o impacto da luteína na estrutura e função cerebral. Além disso, a capacidade da luteína de reduzir a neuroinflamação e o estresse oxidativo no tecido cerebral. Esta evidência apoia o aumento do investimento em formulações de saúde cognitiva que atendem às necessidades de populações envelhecidas e conscientes da saúde. De acordo com os Centros de Controle e Prevenção de Doenças (CDC), a partir de 2024, aproximadamente 1 em 10 adultos com 45 anos ou mais relatam experimentar perda de memória ou declínio cognitivo em piora, enquanto 1 em 4 relata fornecer cuidados para indivíduos com comprometimento cognitivo [3]Fonte: Centers for Disease Control and Prevention, "Cognitive Health and Caregiving", cdc.gov . Essas estatísticas destacam a necessidade de intervenções baseadas em evidências, posicionando a luteína como um componente chave em aplicações de saúde cognitiva.

Adoção Crescente de Alimentos e Bebidas Funcionais com Ingredientes Promotores de Saúde

Impulsionado por um aumento na demanda do consumidor por produtos nutricionalmente enriquecidos, o setor de alimentos e bebidas funcionais está cada vez mais abraçando a luteína. Por exemplo, bebidas agora comumente apresentam proteína do soro do leite e luteína, mostrando a integração perfeita do carotenoide em consumíveis diários. Embora fontes naturais de luteína sejam mais caras que suas contrapartes sintéticas, uma preferência crescente por rótulos limpos está direcionando o mercado para as primeiras, destacando a ênfase elevada dos consumidores na transparência e rastreabilidade. Devido a avanços tecnológicos como microencapsulação e estabilização, desafios anteriores na formulação foram superados. Este progresso permite a incorporação estável e biodisponível de luteína em laticínios, bebidas e produtos de panificação. Liderando a carga neste domínio estão fabricantes como Kemin Industries, OmniActive Health Technologies, Chenguang Biotech Group e Allied Biotech Corp., todos eles sendo fundamentais no fornecimento de luteína para usos alimentares e de bebidas. À medida que o interesse global aumenta em produtos fortificados promovendo saúde ocular, função cognitiva e envelhecimento saudável, a luteína está moldando um papel proeminente em inovações de produtos funcionais mundiais.

Ampla Disponibilidade de Matérias-Primas, Particularmente Flores de Calêndula

O cultivo de calêndulas na Índia, México e Peru cria resiliência na cadeia de suprimentos, apesar de variações regionais em práticas de cultivo e otimização de rendimento. O mercado global de luteína beneficia-se da disponibilidade consistente de matérias-primas, particularmente flores de calêndula, que servem como a principal fonte natural de luteína. O cultivo estabelecido de calêndula na Índia, China e regiões da América Latina garante uma cadeia de suprimentos estável e econômica para extração de luteína. Essas regiões fornecem condições climáticas adequadas e custos de produção reduzidos, permitindo cultivo eficiente de calêndula em grande escala. A capacidade de escalar o cultivo de calêndula mantém um suprimento consistente de matéria-prima para processos de extração industrial, atendendo à crescente demanda global em setores de suplementos, alimentos e farmacêuticos. Melhorias nas práticas agrícolas e tecnologias de extração aumentaram o rendimento de luteína por hectare, aumentando a eficiência da produção e a lucratividade do fabricante. A preferência do mercado por fontes naturais de luteína sobre alternativas sintéticas reforça a significância da luteína derivada de calêndula. Os benefícios duplos das calêndulas como fonte de luteína e geradora de renda para agricultores incentivam o cultivo sustentado, fortalecendo a estabilidade da cadeia de suprimentos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Flutuações significativas nos preços de matérias-primas | -1.4% | Global, com impacto agudo em regiões de cultivo primárias | Curto prazo (≤ 2 anos) |

| Forte concorrência de ingredientes alternativos | -1.1% | Global, com concorrência intensificada em mercados sensíveis a custos | Médio prazo (2-4 anos) |

| Hesitação do consumidor em relação a produtos de luteína sintética | -0.8% | Mercados desenvolvidos com alta consciência de rótulo limpo | Médio prazo (2-4 anos) |

| Procedimentos intrincados de extração e purificação | -0.6% | Global, com maior impacto em fabricantes menores | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Flutuações Significativas nos Preços de Matérias-Primas

O mercado de luteína enfrenta uma restrição importante devido a flutuações substanciais nos preços de matérias-primas, principalmente relacionadas ao cultivo de flores de calêndula. As flores de calêndula, sendo a principal fonte natural de luteína, estão sujeitas a variações na produção agrícola causadas por condições climáticas, infestações de pragas e desequilíbrios sazonais de oferta-demanda, que impactam diretamente a disponibilidade e preços de matérias-primas. Essas variações de preço aumentam os custos gerais de extração e produção de luteína, reduzindo as margens dos fabricantes e complicando a previsão de preços. Fabricantes de pequena escala são particularmente vulneráveis a esses aumentos de custos, que podem resultar em consolidação do mercado ou posições competitivas diminuídas. A volatilidade de preços é ainda intensificada por fatores geopolíticos, restrições comerciais e mudanças nas políticas agrícolas em nações produtoras chave como Índia e China. Os preços instáveis de matérias-primas também criam dificuldades para estabelecer contratos de longo prazo e manter estabilidade de preços para aplicações downstream em setores de alimentos, nutracêuticos e farmacêuticos. Esta instabilidade pode desencorajar investimentos substanciais no desenvolvimento de novos produtos. Consequentemente, os custos flutuantes de insumos continuam a apresentar um desafio significativo para manter cadeias de suprimentos confiáveis e crescimento sustentável no mercado global de luteína.

Forte Concorrência de Ingredientes Alternativos

O mercado de carotenoides luteína enfrenta pressão competitiva crescente de alternativas estabelecidas e emergentes como beta-caroteno, astaxantina, licopeno e zeaxantina, que oferecem benefícios de saúde sobrepostos em áreas como saúde ocular, suporte antioxidante e função cognitiva. Essas alternativas frequentemente vêm com perfis custo-benefício distintos, permitindo que fabricantes adaptem formulações baseadas em dados demográficos alvo, preferências regionais e sensibilidade ao preço. Formulações multi-carotenoides que combinam luteína com outros carotenoides apresentam desafios significativos de mercado, já que tais combinações podem ser percebidas como mais eficazes que produtos de ingrediente único. Esta tendência continua a desviar demanda de suplementos de luteína pura, particularmente nos setores nutracêutico e de alimentos funcionais, onde diferenciação de produtos permanece crucial para sucesso de mercado. Carotenoides sintéticos continuam a competir agressivamente em mercados sensíveis a custos, como suplementos de mercado de massa e ração animal, onde preço frequentemente supera origem. Embora a preferência do consumidor por ingredientes naturais e derivados de plantas restrinja a penetração da luteína sintética em segmentos premium, avanços contínuos em biologia sintética e métodos de produção baseados em fermentação podem erodir essa lacuna ao longo do tempo, tornando sintéticos mais competitivos tanto em preço quanto em qualidade percebida.

Análise de Segmentos

Por Origem: Dominância Natural Impulsiona Posicionamento Premium

Fontes naturais de luteína representaram 71,25% da participação de mercado em 2024, impulsionadas pela preferência do consumidor por produtos de rótulo limpo e suporte regulatório para ingredientes derivados de calêndula. O segmento natural está crescendo a 8,01% TCAC (2025-2030), suportado por aplicações aumentadas em fórmulas infantis e alimentos funcionais onde ingredientes naturais comandam preços premium. Alternativas de luteína sintética, apesar de suas vantagens de custo, enfrentam resistência dos consumidores, particularmente em mercados desenvolvidos com alta consciência de rótulo limpo.

O segmento natural beneficia-se de tecnologias de extração estabelecidas e aprovações regulatórias, com níveis de ingestão diária aceitável do JECFA apoiando aplicações alimentares amplas. A produção baseada em microalgas emergiu como uma alternativa natural às fontes tradicionais de calêndula, com pesquisas mostrando taxas de produtividade de luteína 3-6 vezes maiores que métodos de cultivo convencionais. Embora o segmento sintético mantenha sua posição em aplicações sensíveis a custos e usos industriais, o escrutínio regulatório e as preferências dos consumidores favorecem alternativas naturais. Métodos de produção biotecnológica usando microorganismos geneticamente modificados estão criando um meio termo entre categorias naturais e sintéticas, oferecendo produção escalável com posicionamento natural.

Por Grau: Aplicações Alimentares Lideram Expansão do Mercado

Em 2024, a luteína de grau alimentar comanda uma participação de mercado de 35,16%, impulsionada por endossos regulatórios extensivos e um perfil de segurança robusto abrangendo diversas categorias de alimentos. Este aumento na participação de mercado é amplamente atribuído ao apetite crescente por alimentos e bebidas fortificados, à medida que os consumidores buscam cada vez mais benefícios preventivos de saúde, especialmente para aprimoramento de visão e cognição, de seus consumíveis diários. O segmento de grau nutracêutico está em ascensão rápida, com projeções indicando crescimento de TCAC de 7,85% de 2025 a 2030. Este momentum é alimentado por uma demanda crescente por suplementos dietéticos e forte validação clínica das vantagens de saúde da luteína. Enquanto isso, a luteína de grau farmacêutico está moldando um nicho, graças aos seus padrões de qualidade rigorosos e seus papéis promissores em oftalmologia e neurologia.

A luteína de grau cosmético também está em ascensão, impulsionada por mecanismos de entrega avançados e uma inclinação crescente do consumidor em direção a remédios antienvelhecimento naturais. Inovações como tecnologias de microencapsulação estão melhorando a estabilidade e biodisponibilidade de formulações especializadas através desses graus. Liderando a carga na criação de formulações versáteis de luteína, que aderem aos padrões regulatórios em alimentos, suplementos, farmacêuticos e cuidados pessoais, estão gigantes da indústria como DSM-Firmenich, Divi's Laboratories Ltd e Flora Extracts Pvt. Ltd.

Por Forma: Dominância do Pó Enfrenta Desafio de Inovação

Em 2024, formas de pó e cristais comandam o mercado com uma participação de 41,56%. Sua dominância deriva de tecnologias de fabricação maduras e escaláveis e produção econômica, garantindo acessibilidade ampla para formulação a granel nas indústrias de alimentos, suplementos e ração. A aceitação regulatória há muito estabelecida e a facilidade de mistura com formulações secas reforçam ainda mais sua posição. Essas formas integram-se perfeitamente com formatos de entrega globalmente populares, incluindo comprimidos, cápsulas e misturas para bebidas em pó.

Por outro lado, suspensões/emulsões oleosas são o segmento de crescimento mais rápido, ostentando uma TCAC de 7,15%. Seu aumento é atribuído à biodisponibilidade aprimorada, particularmente em matrizes ricas em gordura como laticínios, bebidas funcionais e cápsulas gelatinosas. Esses formatos superam efetivamente os desafios tradicionais da luteína de baixa solubilidade e sensibilidade à oxidação. A popularidade crescente de bebidas funcionais prontas para beber e shots de saúde estimulou a demanda por formas de luteína à base de óleo, valorizadas por sua absorção superior e perfil sensorial mais limpo. Beadlets estão se tornando cada vez mais populares por suas propriedades de liberação controlada e estabilidade durante processamento de alta temperatura, tornando-os uma escolha preferida para formulações multivitamínicas e aplicações de gomas. Enquanto isso, sistemas avançados como lipossomas e nanopartículas estão moldando um nicho na categoria "Outros", entregando soluções direcionadas e bioeficácia aprimorada, particularmente em nutrição clínica e cosmecêuticos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Suplementos Impulsionam Crescimento em Setores de Saúde

Em 2024, suplementos dietéticos comandam uma participação de mercado dominante de 46,92%, amplamente atribuída a evidências clínicas robustas destacando a eficácia da luteína em prevenir degeneração macular relacionada à idade (DMRI), impulsionar desempenho visual e fortalecer função cognitiva. Este segmento desfruta de aceitação ampla do consumidor de formatos de entrega como cápsulas, comprimidos e cápsulas gelatinosas, que são particularmente adequados para luteína. Além disso, consciência elevada sobre saúde, especialmente entre idosos e aqueles frequentemente expostos a telas, estimulou demanda por suplementos de saúde ocular, cimentando o status da luteína como ingrediente fundamental no cuidado da visão. Endossos regulatórios e alegações de saúde em várias regiões reforçam ainda mais a supremacia do segmento.

Por outro lado, o setor de cosméticos e cuidados pessoais está testemunhando o crescimento mais rápido, com uma TCAC de 8,26%. Este aumento é impulsionado por um apetite florescente por produtos de beleza ingeríveis, ou nutricosméticos, e linhas de cuidados com a pele priorizando antioxidantes naturais. Dada a proeza estabelecida da luteína em proteger a pele do estresse oxidativo e danos da luz azul, ela se tornou um ingrediente procurado tanto em soluções de beleza tópicas quanto ingeríveis. O momentum é ainda alimentado por métodos de entrega de ponta como microencapsulação e nanoemulsões, que impulsionam a absorção da pele, juntamente com uma inclinação crescente do consumidor em direção a ativos naturais baseados em plantas em produtos antienvelhecimento e de defesa UV.

Análise Geográfica

Em 2024, a América do Norte comanda uma participação significativa de 35,95% do mercado, uma posição fortalecida por sua estrutura regulatória estabelecida. Esta estrutura não apenas inclui aprovações GRAS do FDA para luteína em alimentos e fórmulas infantis, mas também possui validação clínica extensiva de instituições de pesquisa líderes. A indústria avançada de suplementos dietéticos da região prospera em uma base de consumidores que prioriza ingredientes naturais e cientificamente validados como a luteína. Infraestruturas de varejo apoiam posicionamento de produtos premium, e consumidores estão cada vez mais dispostos a investir em produtos de saúde funcional e de rótulo limpo. Além disso, com a Health Canada reconhecendo a luteína como um produto de saúde natural sob a Lista 1, há um impulso na confiança regulatória, abrindo caminho para expansões de produtos transfronteiriças.

A Ásia-Pacífico está em ascensão rápida, prevendo uma TCAC de 7,81% de 2025 a 2030. Rendas disponíveis crescentes, uma população envelhecida e um foco urbano elevado na saúde alimentam este crescimento. À medida que hábitos alimentares ocidentais e tendências de bem-estar se permeiam, nações como China e Índia estão experimentando um aumento no consumo de alimentos funcionais e suplementos dietéticos. A região também está colhendo os benefícios de endossos regulatórios favoráveis, como a aprovação da União Europeia para ésteres de luteína (E 161b), que auxilia na adoção regional e alinha padrões de segurança. Investimentos na produção doméstica e inovações em formatos de alimentos fortificados estão impulsionando a fabricação local e aumentando as exportações.

A América do Sul, junto com o Oriente Médio e África, possui potencial significativo não explorado, especialmente em nações ricas em calêndula como México e Peru. Essas áreas estão fortalecendo suas capacidades de extração e processamento, capitalizando na disponibilidade de matérias-primas econômicas e um aumento na demanda doméstica. Com harmonização regulatória e um influxo de investimentos estrangeiros no processamento de alimentos, essas regiões estão posicionadas para desenvolvimento acelerado de mercado nos próximos anos.

Cenário Competitivo

O mercado de luteína está testemunhando consolidação média, com grandes players apertando seu controle. A DSM-Firmenich está implementando uma iniciativa de transformação de vitaminas, focando em impulsionar margens e tecer tecnologias de fermentação de precisão em sua produção. Esta abordagem não apenas melhora a eficiência da produção, mas também se alinha com a demanda crescente por práticas de fabricação sustentáveis e inovadoras. A Kemin Industries, aproveitando a produção de calêndula cultivada nos EUA e agricultura vertical, garante conteúdo consistente de pigmento e suprimento confiável durante todo o ano. Ao alavancar a agricultura vertical, a empresa minimiza o impacto ambiental enquanto mantém matérias-primas de alta qualidade. A BASF está se associando com empresas de biotecnologia para refinar a extração com CO₂ supercrítico, visando rendimentos aprimorados e sustentabilidade. Esta colaboração destaca o compromisso da BASF com a adoção de tecnologias avançadas que melhoram a eficiência de extração e reduzem pegadas de carbono.

Enquanto isso, a Divi's Laboratories Ltd. está sendo pioneira em sistemas de entrega de microencapsulação, impulsionando a biodisponibilidade e estabilidade da luteína. Esses sistemas não apenas melhoram as propriedades funcionais da luteína, mas também expandem seu potencial de aplicação em várias indústrias. Tais inovações facilitam segmentação efetiva em usos finais variados, de cosméticos e alimentos funcionais a ração animal, permitindo que empresas implementem estratégias de preços premium e atendam a mercados de nicho.

A pesquisa e desenvolvimento em toda a indústria está se concentrando em sustentabilidade, bioeficácia elevada e benefícios de saúde clinicamente respaldados. Numerosos fabricantes estão unindo forças com entidades de pesquisa acadêmica e clínica, conduzindo ensaios controlados randomizados para destacar os benefícios da luteína tanto para saúde ocular quanto cognitiva, com vista a alegações de rótulo mais amplas. Esses ensaios fornecem evidência científica robusta, ajudando fabricantes a diferenciar seus produtos em um mercado competitivo. A corrida por patentes de sistemas de entrega baseados em nanopartículas está se intensificando, com os principais detentores de patentes visando licenciamento de propriedade intelectual como estratégia para amplificar sua presença no mercado.

Líderes da Indústria de Luteína

-

Kemin Industries, Inc.

-

Allied Biotech Corporation

-

OmniActive Health Technologies

-

DSM-Firmenich N.V.

-

BASF SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A OmniActive Health Technologies (OmniActive), líder global em ingredientes botânicos especializados e soluções de saúde baseadas em ciência, a Administração de Alimentos e Medicamentos dos EUA (FDA) reconheceu sua Lutemax Free Lutein para uso em fórmula infantil. Esta aprovação GRAS é um marco regulatório significativo que permite a inclusão do ingrediente luteína emblemático da OmniActive em uma das categorias de alimentos mais sensíveis e altamente regulamentadas: nutrição da primeira infância.

- Maio de 2025: A Bio-gen Extracts introduziu Lute-gen® no Vitafoods Europe 2025 na Fira Barcelona. O complexo carotenoide, contendo luteína e zeaxantina, suporta saúde cognitiva e ocular através do eixo olho-cérebro. O produto, exibido no estande 3G234, obteve reconhecimento como finalista na categoria Healthy Ageing nos NutraIngredients Awards 2025.

- Maio de 2024: A Cepham introduziu Luteye, uma formulação de saúde ocular combinando carotenoides maculares luteína e zeaxantina com azeite extra virgem enriquecido com oleocantal. A formulação aborda o declínio ocular relacionado à idade direcionando senescência celular através das propriedades antioxidantes do oleocantal, oferecendo uma alternativa aos óleos carreadores tradicionais como soja ou canola.

- Fevereiro de 2024: A Divi's Laboratories iniciou operações da Fase I em sua instalação de fabricação Kakinada Unit-III. A nova instalação melhora a integração para trás produzindo materiais de partida para as principais unidades de fabricação da Divi e suporta produção de API nutracêutica.

Escopo do Relatório Global do Mercado de Luteína

Luteína é um tipo de pigmento orgânico chamado carotenoide que ocorre naturalmente em plantas verdes e na gordura de animais herbívoros, gema de ovo, corpo lúteo e retina.

O mercado de luteína é segmentado em aplicações e geografia. O segmento de aplicação inclui alimentos e bebidas, suplementos dietéticos, farmacêuticos, ração animal e outras aplicações. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões de USD).

| Natural |

| Sintética |

| Grau para Ração |

| Grau Alimentar |

| Grau Farmacêutico |

| Grau Cosmético |

| Grau Nutracêutico |

| Pó e Cristais |

| Beadlets |

| Suspensões/Emulsões Oleosas |

| Outros |

| Suplementos Dietéticos |

| Alimentos e Bebidas |

| Farmacêuticos |

| Ração Animal |

| Cosméticos e Cuidados Pessoais |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Espanha | |

| Países Baixos | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Arábia Saudita | |

| Resto do Oriente Médio e África |

| Por Origem | Natural | |

| Sintética | ||

| Por Grau | Grau para Ração | |

| Grau Alimentar | ||

| Grau Farmacêutico | ||

| Grau Cosmético | ||

| Grau Nutracêutico | ||

| Por Forma | Pó e Cristais | |

| Beadlets | ||

| Suspensões/Emulsões Oleosas | ||

| Outros | ||

| Por Aplicação | Suplementos Dietéticos | |

| Alimentos e Bebidas | ||

| Farmacêuticos | ||

| Ração Animal | ||

| Cosméticos e Cuidados Pessoais | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Espanha | ||

| Países Baixos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Arábia Saudita | ||

| Resto do Oriente Médio e África | ||

Perguntas Principais Respondidas no Relatório

Qual é o valor atual do mercado de luteína e quão rápido está crescendo?

O mercado de luteína valia USD 403,80 milhões em 2025 e está projetado para atingir USD 546,52 milhões até 2030, refletindo uma TCAC de 6,24%.

Qual origem domina o fornecimento?

Luteína natural de calêndula comanda 71,25% de participação, com previsão de TCAC de 8,01% devido à forte demanda por rótulo limpo.

Por que a luteína está sendo cada vez mais adicionada à fórmula infantil?

A aprovação GRAS do FDA confirmou segurança em 2025, permitindo que fabricantes visem desenvolvimento visual e cognitivo da primeira infância.

Qual aplicação está se expandindo mais rapidamente?

Cosméticos e cuidados pessoais mostram a maior TCAC de 8,26%, aproveitando as propriedades antioxidantes e de filtragem de luz azul da luteína.

Página atualizada pela última vez em: