Tamanho e Participação do Mercado de Ingredientes de Aveia

Análise do Mercado de Ingredientes de Aveia pela Mordor Intelligence

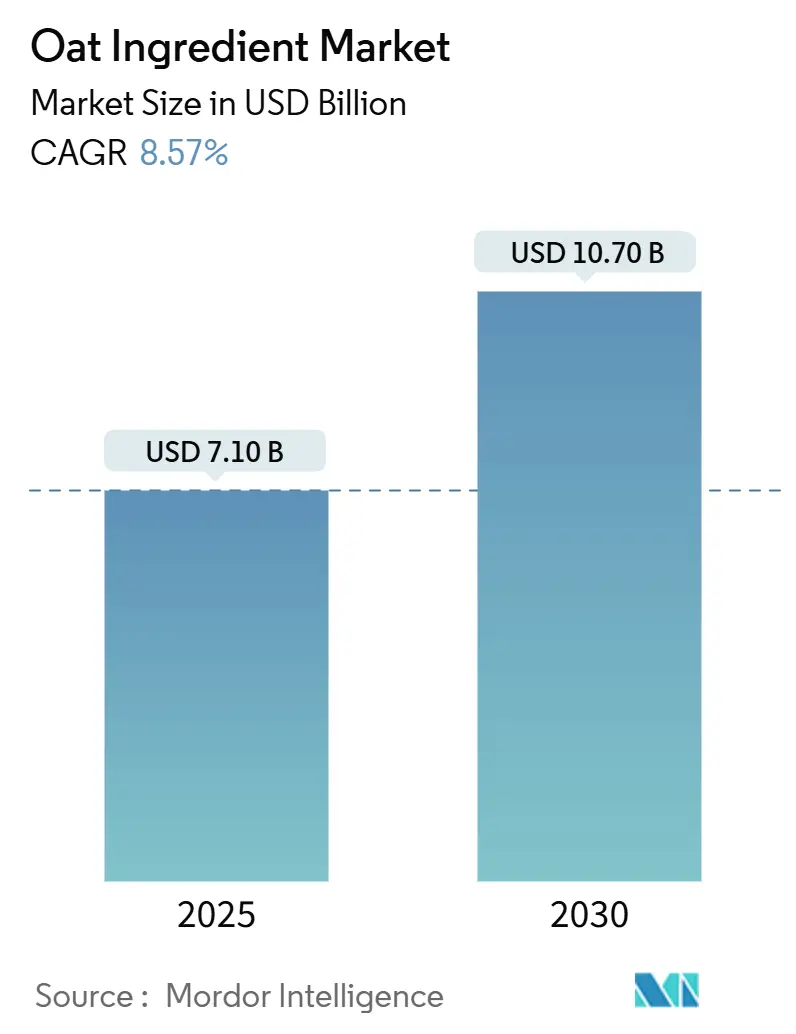

O tamanho do mercado de ingredientes de aveia deve crescer significativamente, de USD 7,1 bilhões em 2025 para USD 10,7 bilhões até 2030, registrando uma forte TCAC de 8,57%. Este crescimento é impulsionado pela crescente popularidade de dietas baseadas em plantas, aprovações regulatórias para os benefícios cardíacos do β-glucano, e avanços na tecnologia de fracionamento enzimático, que melhora a eficiência da extração de proteínas. Grandes investimentos, como o estabelecimento de uma fábrica Quaker de 160.000 toneladas na China pela PepsiCo, refletem o potencial de crescimento a longo prazo do mercado. No entanto, o mercado enfrenta desafios de curto prazo, incluindo suprimentos limitados de aveia do Canadá e uma nova tarifa de 25% imposta nos Estados Unidos, que estão contribuindo para a volatilidade dos custos. Apesar desses obstáculos, os esforços contínuos de pesquisa e desenvolvimento, juntamente com o posicionamento de produtos premium, estão expandindo o uso de ingredientes de aveia em bebidas, produtos de panificação e nutracêuticos. Além disso, o crescente foco na sustentabilidade e a crescente demanda por produtos com rótulo limpo estão apoiando margens de lucro atrativas, particularmente para frações de aveia orgânica e especializada que comandam preços mais altos.

Principais Conclusões do Relatório

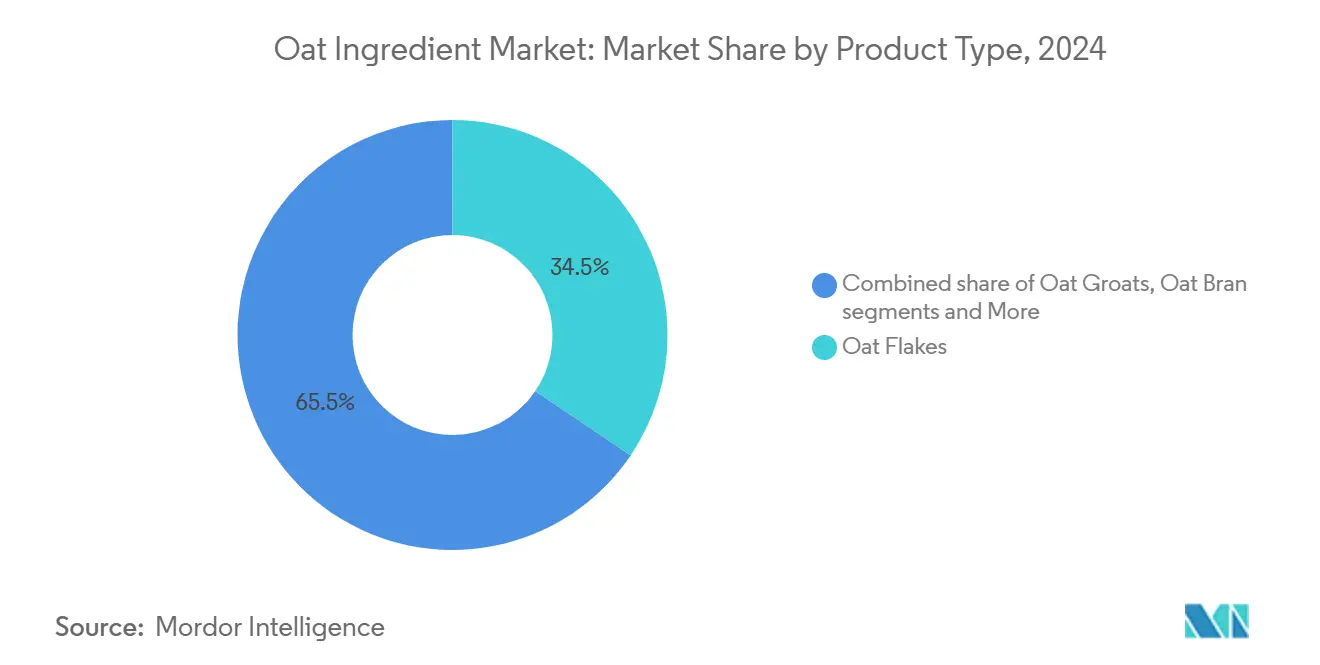

- Por tipo de produto, os flocos de aveia lideraram com 34,46% da participação do mercado de ingredientes de aveia em 2024, e a proteína de aveia deve se expandir a uma TCAC de 12,62% até 2030.

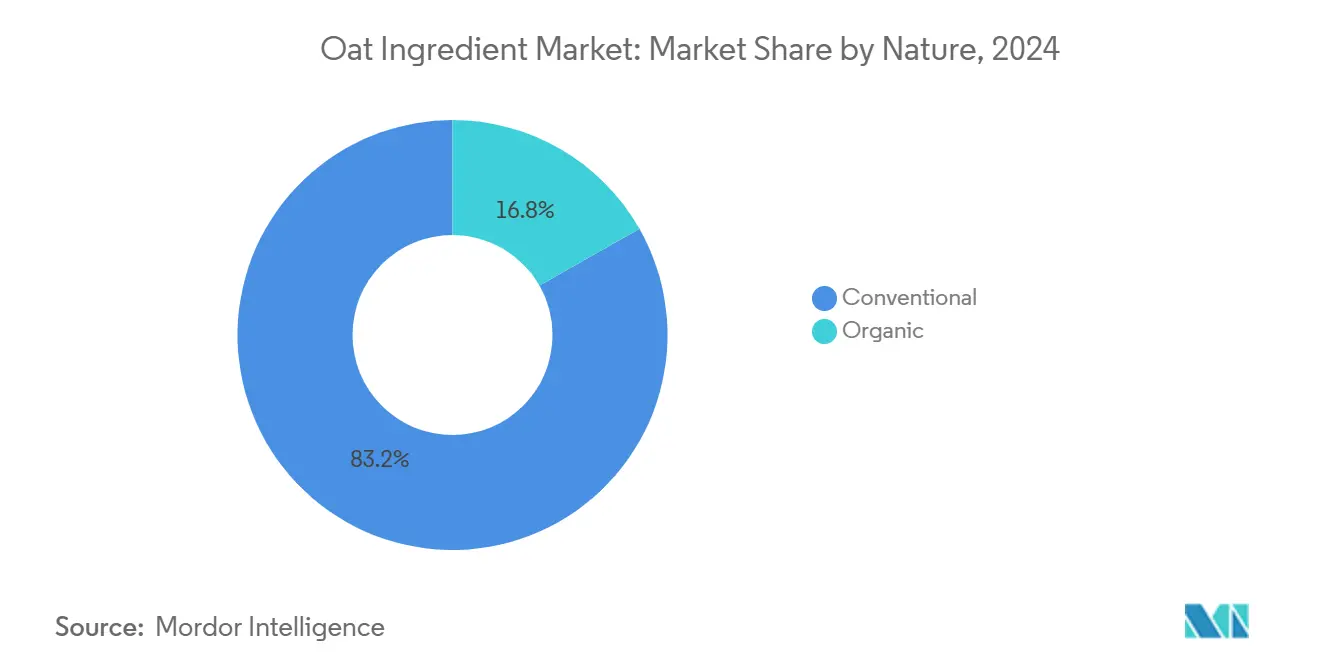

- Por natureza, os formatos convencionais detiveram 83,22% do tamanho do mercado de ingredientes de aveia em 2024, enquanto a aveia orgânica registrou o crescimento mais rápido a uma TCAC de 11,21% até 2030.

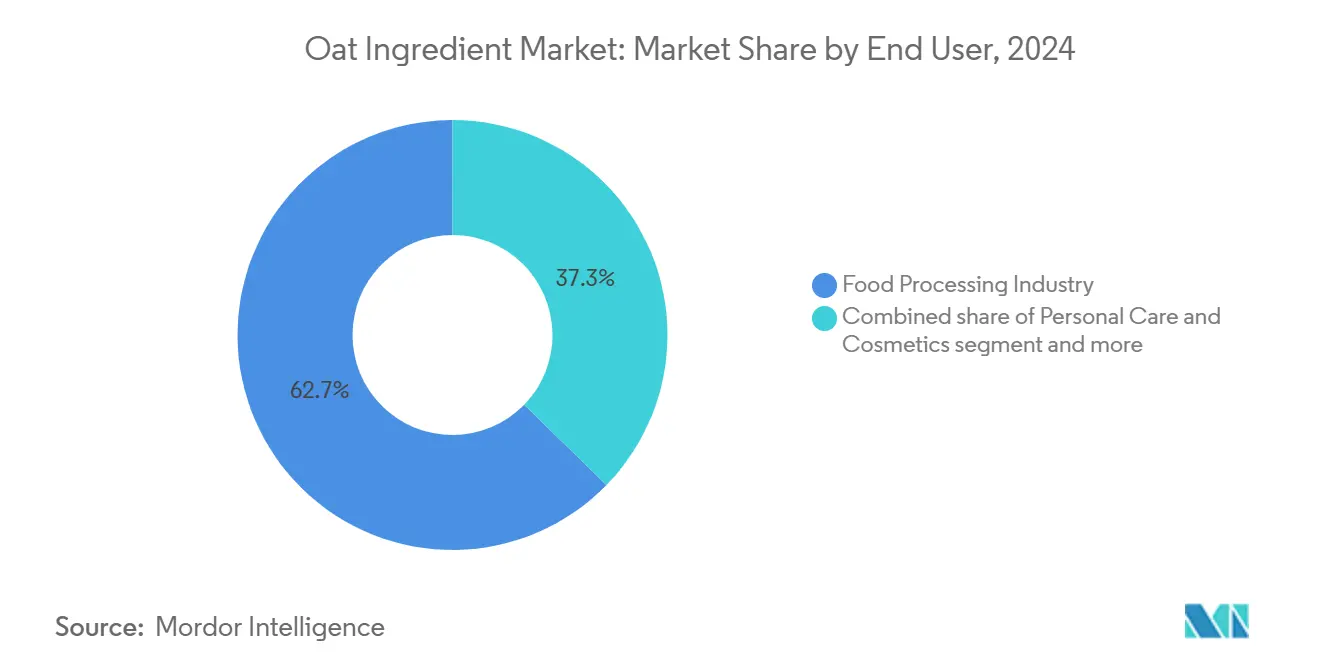

- Por usuário final, o processamento de alimentos dominou com uma participação de receita de 62,72% em 2024, e os nutracêuticos estão projetados para crescer a uma TCAC de 12,18% até 2030.

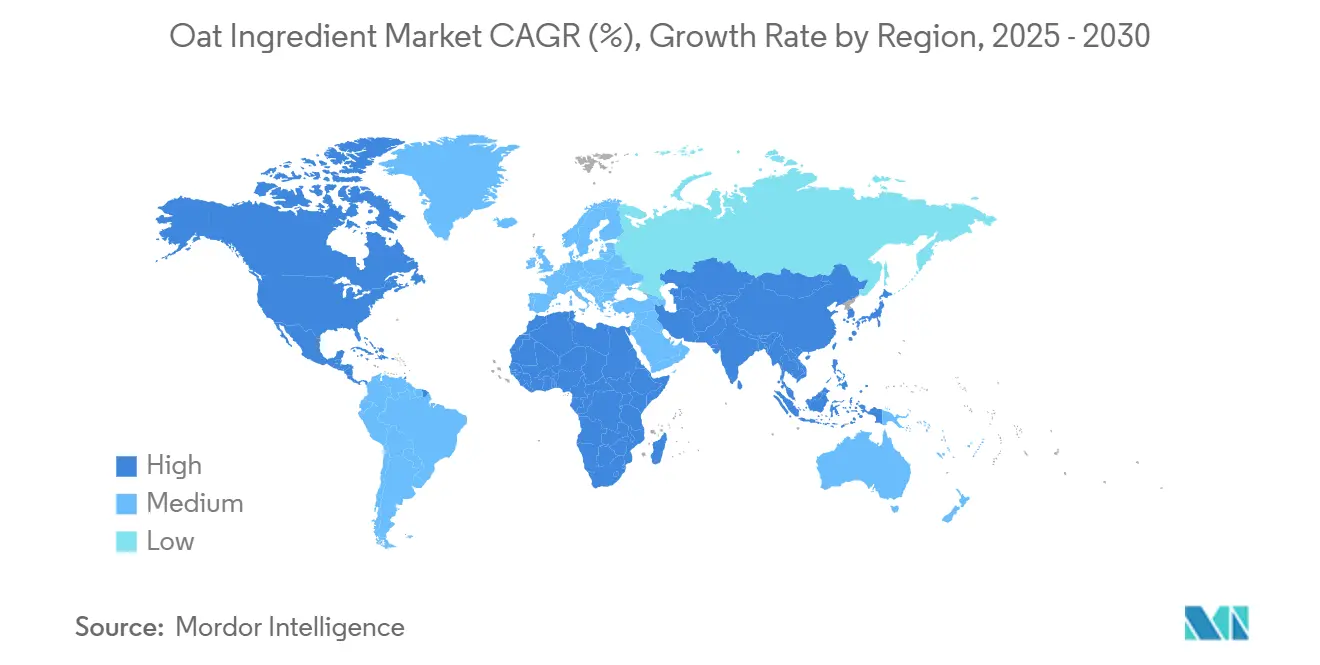

- Por geografia, a Europa representou 32,44% da receita global em 2024, e a Ásia-Pacífico está avançando a uma TCAC de 9,36% até 2030.

Tendências e Insights do Mercado Global de Ingredientes de Aveia

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente popularidade de alimentos e bebidas à base de aveia | +2.1% | Global, com crescimento mais forte na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Adoção de dietas baseadas em plantas e veganas | +1.8% | América do Norte e Europa liderando, expandindo para centros urbanos da Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Crescente demanda por produtos sustentáveis e com rótulo limpo | +1.5% | Europa e América do Norte centrais, espalhamento para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente conscientização do consumidor sobre as alegações de saúde cardíaca do β-glucano | +1.3% | Global, com apoio regulatório nos Estados Unidos, Europa e Canadá | Curto prazo (≤ 2 anos) |

| Posicionamento de rótulo limpo e livre de alérgenos | +1.0% | América do Norte e Europa principalmente, emergindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Avanços tecnológicos no processamento e fracionamento de aveia | +0.8% | Global, com centros de inovação na Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente popularidade de alimentos e bebidas à base de aveia

Os consumidores estão cada vez mais se direcionando para alimentos funcionais que oferecem tanto benefícios nutricionais quanto conveniência, impulsionando a popularidade de produtos à base de aveia. Nos Estados Unidos, as vendas de leite de aveia experimentaram um crescimento significativo, impulsionando diretamente a demanda por cultivos de aveia. Esta tendência não se limita a bebidas; expandiu-se para soluções inovadoras como o Flat Pack Oat Milk da Milkadamia, que reduz os resíduos de embalagem em 94% usando tecnologia proprietária de impressão 2D. Além disso, os avanços no processamento enzimático estão apoiando este crescimento. Por exemplo, as biosoluções Vertera Oat da Novozymes ajudam os fabricantes a alcançar níveis ideais de proteína e perfis de doçura, simplificando as listas de ingredientes. As empresas também estão reformulando seus produtos para atender a essa demanda crescente. A Unilever, por exemplo, substituiu nozes e sementes por aveia no sorvete sem lactose da Ben & Jerry's, conforme relatado pelo Food Navigator. A crescente variedade de produtos à base de aveia em diferentes categorias destaca uma tendência de crescimento forte e sustentada que se estende bem além dos itens tradicionais de café da manhã.

Adoção de dietas baseadas em plantas e veganas

O mercado de proteínas baseadas em plantas está projetado para crescer significativamente até 2030, criando oportunidades substanciais para ingredientes de aveia. A aveia é cada vez mais favorecida devido às suas vantagens nutricionais únicas, particularmente seu perfil superior de aminoácidos. Por exemplo, os Concentrados de Farelo de Aveia contêm um teor de proteína de 21%, que é consideravelmente maior que os 14% encontrados em flocos de aveia regulares. À medida que o mercado se volta para diversificar as fontes de proteína, a aveia está emergindo como uma alternativa forte ao lado de lentilhas e grão-de-bico, frequentemente preferida sobre proteínas de soja e ervilha. Ao contrário de muitos produtos baseados em plantas que se concentram em imitar a carne, os produtos à base de aveia enfatizam a nutrição completa, atraindo consumidores conscientes da saúde que buscam opções naturais e voltadas para plantas. Esta crescente preferência por escolhas dietéticas mais saudáveis e autênticas está impulsionando a demanda sustentada, estabelecendo firmemente a aveia como um ingrediente vital no mercado de proteínas baseadas em plantas em rápida evolução.

Crescente demanda por produtos sustentáveis e com rótulo limpo

Os consumidores estão priorizando cada vez mais a sustentabilidade ao tomar decisões de compra, impulsionando a demanda por produtos alimentícios ecologicamente corretos. Esta tendência posiciona os ingredientes de aveia, conhecidos por seu baixo impacto ambiental natural, como uma escolha competitiva no mercado. A produção irlandesa de aveia exemplifica esta vantagem, alcançando pegadas de carbono líquidas tão baixas quanto 38 kg CO2 por tonelada através de práticas agrícolas sustentáveis, como plantio de cobertura e incorporação de palha. As empresas estão capitalizando esta mudança para fortalecer sua presença no mercado. Por exemplo, a linha de café da manhã da PureOaty enfatiza sua pegada de carbono excepcionalmente baixa, distinguindo-se das alternativas convencionais. Da mesma forma, a Oatly se comprometeu a reduzir as emissões em 89% até 2050, mostrando como metas robustas de sustentabilidade podem melhorar o posicionamento da marca. A crescente demanda por produtos sustentáveis e com rótulo limpo apresenta às marcas oportunidades de comandar preços premium, permitindo-lhes atender às preferências em evolução do consumidor, mantendo margens de lucro mais altas.

Crescente conscientização do consumidor sobre as alegações de saúde cardíaca do β-glucano

O reconhecimento da FDA de que consumir 3 gramas de β-glucano diariamente pode ajudar a reduzir o risco de doença cardíaca coronariana-quando incluído em uma dieta baixa em gordura saturada e colesterol-fornece uma base sólida para o crescimento do mercado. Esta aprovação regulatória permite que os fabricantes promovam alegações específicas de saúde, dando aos ingredientes à base de aveia uma vantagem competitiva sobre outras opções baseadas em plantas[1]Code of Federal Regulations, "§ 101.81 Health claims: Soluble fiber from certain foods and risk of coronary heart disease (CHD).", www.ecfr.gov. Além disso, as aprovações da Health Canada, FDA e EFSA para os benefícios de redução do colesterol do β-glucano abrem oportunidades globais para esses produtos enriquecidos. Além da saúde cardiovascular, estudos mostraram que o β-glucano pode regular efetivamente os níveis de glicose no sangue e apoiar o sistema imunológico. Para impulsionar ainda mais a demanda, os fornecedores de ingredientes e fabricantes de produtos estão educando ativamente os consumidores sobre esses benefícios à saúde. Esta conscientização aumentada não apenas encoraja decisões de compra informadas, mas também apoia estratégias de precificação premium em toda a cadeia de valor, melhorando o potencial geral do mercado para produtos enriquecidos com β-glucano.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Volatilidade de preços da aveia bruta | -1.2% | Global, com impacto agudo na América do Norte devido à dependência do fornecimento canadense | Curto prazo (≤ 2 anos) |

| Competição de outros ingredientes baseados em plantas | -0.9% | Global, com competição intensificada na América do Norte e Europa | Médio prazo (2-4 anos) |

| Preocupações de contaminação cruzada para alegações sem glúten | -0.7% | América do Norte e Europa principalmente, escrutínio regulatório emergente | Médio prazo (2-4 anos) |

| Disputas tarifárias interrompendo fluxos comerciais norte-americanos | -0.5% | América do Norte especificamente, com efeitos de espalhamento globalmente | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de preços da aveia bruta

Os estoques canadenses de aveia estão em níveis historicamente baixos, destacando vulnerabilidades significativas da cadeia de suprimentos causadas pela instabilidade da produção. Esses desafios levaram ao aumento dos preços dos ingredientes e disponibilidade limitada, criando obstáculos para o mercado. Nos últimos anos, condições climáticas extremas e mudanças nas decisões de plantio causaram variações imprevisíveis nas colheitas de aveia, dificultando para os fabricantes de alimentos manter um fornecimento constante. Apesar de seu alto valor nutricional, a aveia permanece subvalorizada no mercado. A estrutura de preços atual não leva totalmente em conta seus benefícios nutricionais, com 77% da aveia usada para fins alimentares comerciais e apenas 23% alocados para ração. Os futuros de aveia estão atualmente sendo negociados a USD 3,09 por bushel, com um declínio de 1% refletindo a persistente incerteza do mercado. Esta situação forçou os processadores a explorar estratégias alternativas de fornecimento ou enfrentar custos crescentes de insumos que comprimem as margens de lucro.

Preocupações de contaminação cruzada para alegações sem glúten

A contaminação por glúten em produtos de aveia apresenta preocupações regulatórias e de responsabilidade críticas, que poderiam levar a mudanças nos padrões de rotulagem e estratégias de mercado. Testes da Aveia Laminada Sem Glúten da Trader Joe's revelaram níveis de contaminação variando de abaixo de 5 ppm a 120 ppm em vários lotes, expondo lacunas no controle de contato cruzado durante a produção. Nos Estados Unidos, há pressão crescente para introduzir rotulagem obrigatória de glúten para aveia, alinhando-se com regulamentações já adotadas em 87 outros países. Tais medidas poderiam aumentar significativamente os custos de conformidade e restringir o acesso ao mercado para produtores que carecem de certificação sem glúten. A implementação do Protocolo de Pureza, um padrão mais rigoroso para aveia sem glúten, requer cadeias de suprimento dedicadas e sistemas de teste avançados. Esta abordagem tende a favorecer processadores maiores e verticalmente integrados que podem absorver os custos mais altos, enquanto produtores regionais menores podem enfrentar desafios devido a recursos e infraestrutura limitados.

Análise de Segmentos

Por Tipo de Produto: Flocos Dominam Enquanto Proteína Acelera

Em 2024, os flocos de aveia detêm a maior participação de mercado em 34,46%, destacando sua forte presença em alimentos tradicionais de café da manhã e processamento industrial de alimentos. Sua adaptabilidade os torna ingredientes essenciais em produtos como cereais, barras de granola e produtos assados, garantindo qualidade e funcionalidade consistentes. Este segmento se beneficia de cadeias de suprimento bem estabelecidas e sistemas de processamento avançados que permitem produção eficiente e econômica em grande escala. Por exemplo, as linhas integradas de produção de aveia do Bühler Group demonstram tecnologia avançada, gerenciando todo o processo desde limpeza e classificação até secagem e laminação com alta eficiência e qualidade. Os principais fabricantes de alimentos preferem flocos de aveia devido ao seu desempenho confiável e ampla aceitação do consumidor, o que impulsiona a demanda constante em várias categorias de produtos.

A proteína de aveia é o segmento de crescimento mais rápido, com uma TCAC projetada de 12,62% até 2030. Este crescimento é impulsionado pela crescente evidência científica apoiando seus benefícios cardiovasculares e pela crescente popularidade de alternativas de proteína baseadas em plantas. Pesquisa da University of Manitoba confirma que a proteína de aveia pode melhorar a saúde cardíaca, reduzir o colesterol ruim, melhorar a função cardíaca em indivíduos obesos, reduzir a pressão arterial e prevenir problemas relacionados ao coração em pessoas com hipertensão[2]University of Manitoba, "Researcher uncovers the health-boosting power of oat protein", www.umanitoba.ca. Empresas como Bob's Red Mill estão inovando neste espaço, introduzindo aveia com alto teor de proteína para atender à crescente demanda por produtos de proteína com rótulo limpo. A proteína de aveia se destaca devido ao seu perfil superior de aminoácidos comparado a outros grãos, e seu crescimento reflete uma tendência mais ampla do mercado favorecendo ingredientes funcionais e focados na saúde sobre produtos padrão de commodities.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza: Escala Convencional Versus Premiumização Orgânica

Em 2024, a aveia convencional comanda uma participação dominante de 83,22% do mercado, apoiada por cadeias de suprimento estabelecidas, preços competitivos e sua presença onipresente em aplicações alimentares mainstream. Essas aveias aproveitam economias de escala tanto na produção quanto no processamento, permitindo que os fabricantes atendam às demandas de alto volume de grandes processadores de alimentos e pontos de venda no varejo. Destacando as vantagens de escala do segmento convencional, o Canadá, como o principal produtor mundial de aveia com 3,4 milhões de toneladas métricas em 2024, conforme relatado pelo Departamento de Agricultura dos EUA. O segmento convencional sustenta os produtos básicos do mercado de massa, desde cereais matinais e barras de lanche até ingredientes alimentares industriais, priorizando a eficiência de custos sobre o branding premium.

A aveia orgânica está em uma trajetória ascendente, ostentando uma TCAC de 11,21% até 2030. Este aumento é alimentado pelo posicionamento premium e pela disposição dos consumidores de investir em vantagens percebidas de saúde e meio ambiente. Liderando, a aveia orgânica finlandesa, particularmente da Raisio Food Solutions, destaca este movimento. Eles enfatizam controles de qualidade rigorosos, uso reduzido de pesticidas e produção neutra em carbono, ressoando com consumidores conscientes do meio ambiente. Sublinhando ainda mais esta tendência, a Alpro fez manchetes com um investimento significativo no Reino Unido, mudando para 100% de aveia orgânica britânica. Este movimento não apenas ressalta sua dedicação ao fornecimento local, mas também se alinha com a mudança da indústria em direção ao posicionamento orgânico e transparência da cadeia de suprimentos. O crescimento robusto do segmento orgânico espelha uma tendência mais ampla da indústria: à medida que os consumidores priorizam cada vez mais qualidade e sustentabilidade, eles estão dispostos a pagar um prêmio.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Processamento de Alimentos Lidera Enquanto Nutracêuticos Avançam

Em 2024, a indústria de processamento de alimentos domina o mercado com uma participação de 62,72%, impulsionada por sua ampla gama de aplicações. Estas incluem padaria e confeitaria, cereais matinais, alternativas lácteas, lanches e barras, e bebidas, todos utilizando ingredientes de aveia pelos seus benefícios funcionais. A aveia é valorizada na fabricação de alimentos por sua capacidade de melhorar a textura, agir como agente ligante e aumentar o conteúdo nutricional em vários produtos. Entre essas aplicações, o subsegmento de alternativas lácteas está testemunhando o crescimento mais rápido na demanda por cultivos de aveia devido à crescente popularidade de produtos baseados em plantas. A indústria de processamento de alimentos se beneficia de redes de cadeia de suprimento fortes, requisitos de qualidade padronizados e tendências de demanda previsíveis, que apoiam planejamento e investimento eficientes a longo prazo.

O segmento de nutracêuticos é o de crescimento mais rápido, com uma TCAC projetada de 12,18% até 2030. Este crescimento é alimentado por evidência científica apoiando os benefícios à saúde do β-glucano e aprovações regulatórias para alegações de saúde em múltiplas regiões. Por exemplo, a Ceapro desenvolveu com sucesso β-glucano de aveia para produtos anti-envelhecimento, que ajudam a estimular a produção de colágeno, auxiliam no reparo da pele e entregam efeitos terapêuticos através da penetração profunda da pele. O mercado de nutracêuticos também capitaliza oportunidades de precificação premium, à medida que o interesse do consumidor em remédios naturais e produtos de saúde funcionais continua a crescer. Esta tendência destaca uma mudança no comportamento do consumidor, com crescente conscientização sobre ingredientes funcionais e disposição de investir em produtos apoiados por validação científica para benefícios à saúde.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, a Europa detém a maior participação de mercado em 32,44%, impulsionada por sua forte produção nórdica de aveia e capacidades avançadas de processamento que atendem tanto aos mercados locais quanto internacionais. Países como Finlândia, Suécia e Irlanda se beneficiam de climas favoráveis e práticas agrícolas sustentáveis, permitindo-lhes produzir aveia de alta qualidade com fortes credenciais ambientais. A aveia orgânica finlandesa se destaca devido a controles de qualidade rigorosos, uso mínimo de pesticidas e processos de produção neutros em carbono, tornando-as altamente atraentes para segmentos de mercado premium. A produção irlandesa de aveia é reconhecida por sua sustentabilidade, com uma pegada de carbono de apenas 207 kg CO2 equivalente por tonelada, significativamente menor que os 1000 kg CO2/t registrados em regiões mais quentes como Itália e Espanha.

A Ásia-Pacífico é a região de crescimento mais rápido, com uma TCAC projetada de 9,36% até 2030. Este crescimento é alimentado por desenvolvimentos inovadores de produtos e crescente aceitação do consumidor de alternativas baseadas em plantas em áreas urbanas. O rápido crescimento da OATSIDE destaca o potencial da região, impulsionado por marketing eficaz e inovações únicas de sabor como lattes de aveia matcha infundidos com 20mg de L-teanina, que oferecem alívio do estresse e benefícios para a saúde do sono. O investimento de USD 68,6 milhões da PepsiCo em 2025 para estabelecer uma instalação Quaker de aveia de 160.000 toneladas na China reflete o comprometimento de empresas globais com o desenvolvimento da região. A classe média em expansão da região, crescente conscientização sobre saúde e interesse em inovações de alimentos funcionais impulsionam ainda mais o crescimento.

A América do Norte permanece um mercado chave apesar dos desafios decorrentes de sua dependência das importações canadenses, com mais da metade do consumo de aveia dos EUA originário do Canadá. Esta dependência expõe a região a interrupções comerciais, especialmente após a introdução de uma tarifa de 25% sobre cereais canadenses em 2025[3]Cereals Canada, "Cereals Canada: U.S. Tariffs on Canadian Cereals Will Hurt North American Consumers", www.cerealscanada.ca. Como resultado, os processadores dos EUA estão buscando diversificar o fornecimento ou absorver custos mais altos. Iniciativas de produção doméstica estão ganhando impulso, como as parcerias da Oatly com agricultores do Meio-Oeste para reintroduzir aveia nas rotações de culturas, promovendo benefícios tanto ambientais quanto econômicos. Enquanto isso, a América do Sul e o Oriente Médio e África estão emergindo como mercados promissores, impulsionados pela urbanização e crescente interesse em alternativas baseadas em plantas, apoiados por estratégias de expansão de marcas multinacionais.

Cenário Competitivo

O mercado global de ingredientes de aveia é moderadamente consolidado, com numerosos players de pequena escala contribuindo para sua dinâmica. Os principais players estão focando em estratégias como inovação de produtos, expansão de mercado e aquisições para capitalizar sobre as oportunidades limitadas de crescimento disponíveis. Empresas proeminentes no mercado incluem Lantmännen, Grain Millers, Inc., James Richardson & Sons, Limited (Richardson International), Avena Foods Ltd, e PepsiCo, Inc. (Quaker Oats Company). No entanto, a demanda por proteína de aveia enfrenta desafios devido à crescente popularidade de proteínas alternativas baseadas em plantas como ervilha e soja. Apesar disso, empresas líderes estão fazendo investimentos significativos para sustentar e expandir o mercado.

Estratégias chave no mercado enfatizam integração vertical, sustentabilidade e avanços tecnológicos sobre competição baseada em preços. Por exemplo, a Oatly adotou uma estratégia de cadeia de suprimentos asset-light, que inclui fechar sua instalação de Cingapura para otimizar estruturas de custos e melhorar a utilização da capacidade. Esta abordagem reflete como líderes de mercado estão melhorando a eficiência operacional enquanto mantêm sua presença global.

Novas oportunidades estão emergindo em aplicações funcionais, como produtos de cuidados pessoais, onde as propriedades anti-inflamatórias e hidratantes do β-glucano fornecem vantagens únicas além das aplicações alimentares tradicionais. Avanços tecnológicos, particularmente no processamento enzimático, estão permitindo maior concentração de proteína e propriedades funcionais melhoradas. Empresas como Novozymes estão impulsionando a inovação oferecendo biosoluções que aumentam os níveis de proteína e simplificam formulações de ingredientes. Além disso, os registros de patentes da McGill University sobre edição genética CRISPR-Cas9 para aveia visam melhorar o conteúdo de β-glucano e resistência climática, sinalizando potenciais avanços tecnológicos que poderiam remodelar o mercado no futuro.

Líderes da Indústria de Ingredientes de Aveia

-

Lantmännen

-

Grain Millers, Inc.

-

James Richardson & Sons, Limited (Richardson International)

-

Cargill, Incorporated.

-

PepsiCo, Inc. (Quaker Oats Company)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Bay State Milling expandiu seu portfólio de aveia com o lançamento da aveia sem glúten do protocolo de pureza PurelySown™. De acordo com a empresa, as Aveias Sem Glúten do Protocolo de Pureza PurelySown estão disponíveis como convencionais, orgânicas e Certificadas Orgânicas Regenerativas, indo além dos padrões orgânicos. Essas aveias também vêm em múltiplas formas, incluindo grãos, flocos e laminados.

- Novembro de 2024: Hoje, o Secretário de Agricultura de Iowa Mike Naig revelou que o Departamento de Agricultura e Administração de Terras de Iowa está canalizando mais de $5,2 milhões em 24 projetos em todo Iowa. Esses investimentos, parte de esforços mais amplos de aprimoramento da cadeia de suprimentos, vêm através do programa de concessão de Infraestrutura de Sistemas Alimentares Resilientes (RFSI) do USDA. Em uma iniciativa notável, Miller Farms está definida para estabelecer uma nova instalação regional. Esta instalação irá pré-processar aveia bruta fornecida por agricultores de Iowa, transformando-as em grãos de aveia. Esses grãos de aveia não apenas serão comercializados diretamente para vários pontos de venda, mas também podem passar por processamento adicional em aveia.

- Outubro de 2024: Flahavan's expandiu sua linha de produtos com o relançamento de seu farelo de aveia. Este farelo de aveia é rico em proteína e fibra, e contém beta-glucano, que ajuda a reduzir o colesterol. Feito com 100% de farelo de aveia, estará disponível em uma sacola menor de 600g devido a restrições operacionais, segundo a marca.

- Abril de 2024: A Corporação de Pesquisa e Desenvolvimento de Grãos (GRDC) revelou um consórcio de pesquisa, impulsionado por insights da indústria, para aproveitar o mercado global em expansão de aveia. Este esforço colaborativo ressalta o compromisso da GRDC com inovações pioneiras na pesquisa de qualidade da aveia, moldando padrões de classificação e refinando o posicionamento no mercado.

Escopo do Relatório Global do Mercado de Ingredientes de Aveia

A proteína de aveia está disponível em formas de isolado e concentrado, e tem aplicações em alimentos, bebidas, cuidados pessoais/cosméticos e outras indústrias. O estudo também cobre a análise geográfica dos países mais ativos pertinentes ao mercado, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África como regiões.

| Farinha de Aveia |

| Grãos de Aveia |

| Farelo de Aveia |

| Flocos de Aveia |

| Amido de Aveia |

| Proteína de Aveia |

| Beta-Glucano de Aveia |

| Outros |

| Convencional |

| Orgânica |

| Indústria de Processamento de Alimentos | Padaria e Confeitaria |

| Cereais Matinais | |

| Laticínios e Alternativas Lácteas | |

| Lanches e Barras | |

| Bebidas | |

| Outros | |

| Nutracêuticos | |

| Cuidados Pessoais e Cosméticos | |

| Ração Animal | |

| Varejo | Supermercados/Hipermercados |

| Lojas Especializadas | |

| Varejo Online | |

| Outros | |

| HoReCa |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Cingapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Farinha de Aveia | |

| Grãos de Aveia | ||

| Farelo de Aveia | ||

| Flocos de Aveia | ||

| Amido de Aveia | ||

| Proteína de Aveia | ||

| Beta-Glucano de Aveia | ||

| Outros | ||

| Por Natureza | Convencional | |

| Orgânica | ||

| Por Usuário Final | Indústria de Processamento de Alimentos | Padaria e Confeitaria |

| Cereais Matinais | ||

| Laticínios e Alternativas Lácteas | ||

| Lanches e Barras | ||

| Bebidas | ||

| Outros | ||

| Nutracêuticos | ||

| Cuidados Pessoais e Cosméticos | ||

| Ração Animal | ||

| Varejo | Supermercados/Hipermercados | |

| Lojas Especializadas | ||

| Varejo Online | ||

| Outros | ||

| HoReCa | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Cingapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de ingredientes de aveia?

O mercado de ingredientes de aveia está em USD 7,1 bilhões em 2025 e está no caminho para atingir USD 10,7 bilhões até 2030.

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico está se expandindo a uma TCAC de 9,36% à medida que inovadores locais misturam sabores tradicionais com bases funcionais de aveia.

Por que a proteína de aveia está ganhando tração?

A pesquisa clínica apoia benefícios cardiovasculares, e a extração enzimática entrega concentrados de até 21% de proteína, atraindo marcas de nutrição esportiva e alternativas lácteas.

O que impulsiona a precificação premium para aveia orgânica?

A certificação orgânica, menor uso de pesticidas e agricultura neutra em carbono permitem que os produtores cobrem prêmios de dois dígitos enquanto atendem à crescente demanda por rótulo limpo.

Página atualizada pela última vez em: