Tamanho e Participação do Mercado Global de Proteína Funcional

Análise do Mercado Global de Proteína Funcional pela Mordor Intelligence

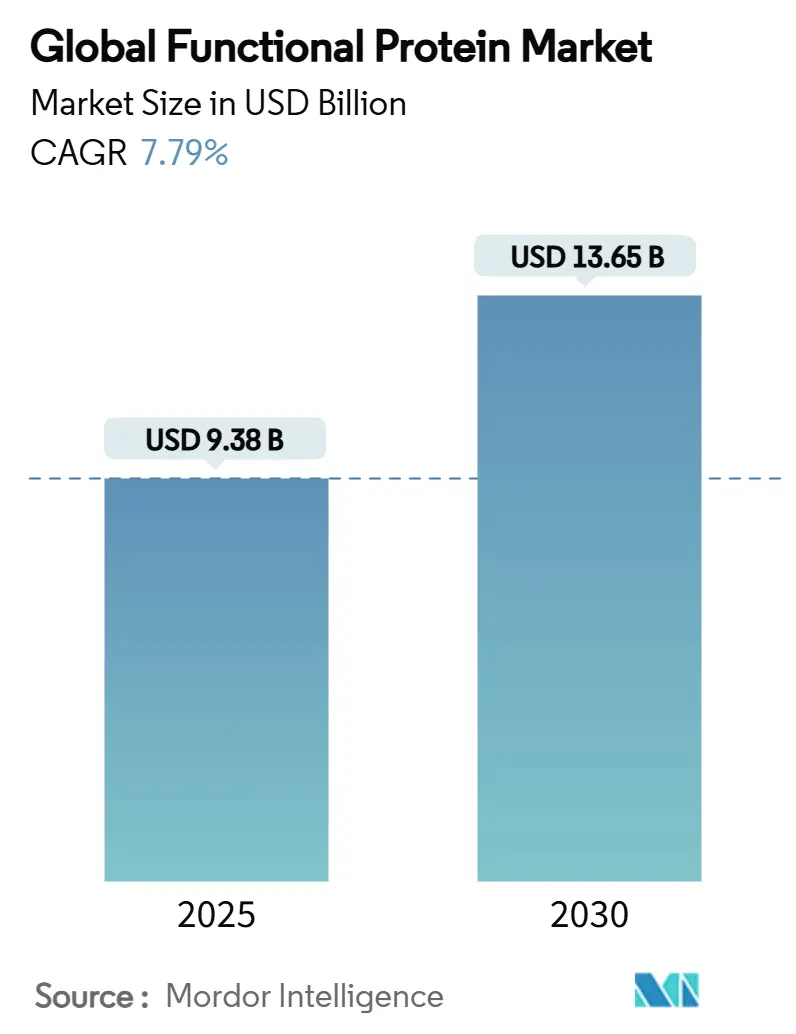

O mercado de ingredientes de proteína funcional tem um tamanho de mercado de USD 9,38 bilhões em 2025 e está projetado para expandir para USD 13,65 bilhões até 2030, representando uma taxa de crescimento anual composta (CAGR) de 7,79%. O crescimento do mercado de proteína funcional reflete a interseção do comportamento consciente em saúde dos consumidores, modernização regulatória e avanços tecnológicos na extração e processamento de proteínas. O mercado demonstra estabilidade através de suas diversas aplicações nos setores de alimentos e bebidas, suplementos, nutrição animal e cosméticos. Desenvolvimentos-chave na indústria de ingredientes de proteína incluem a aprovação regulatória de tecnologias de fermentação de precisão, exemplificada pela colaboração da Perfect Day com a Zydus Lifesciences para estabelecer instalações de fermentação na Índia. A eliminação pela FDA do caminho GRAS auto-afirmado indica maior supervisão regulatória, exigindo que os fabricantes busquem processos formais de aprovação. A crescente demanda por fontes de proteína de base vegetal e alternativas acelerou iniciativas de pesquisa e desenvolvimento no espaço de proteína funcional. Adicionalmente, os fabricantes estão investindo em métodos de produção sustentáveis para atender preocupações ambientais enquanto mantêm a qualidade e funcionalidade do produto.

Principais Conclusões do Relatório

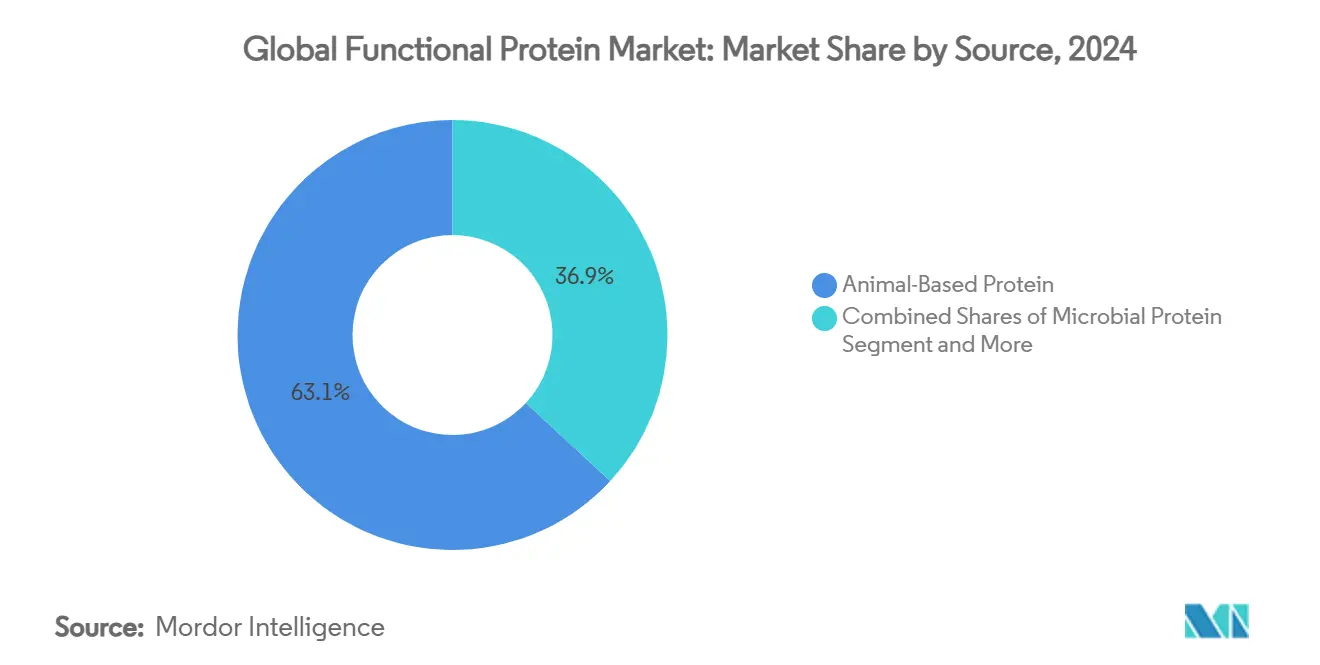

• Por fonte, proteínas de base animal detiveram 63,12% da participação do mercado de ingredientes de proteína em 2024, enquanto proteínas microbianas estão projetadas para crescer a uma CAGR de 8,35% até 2030.

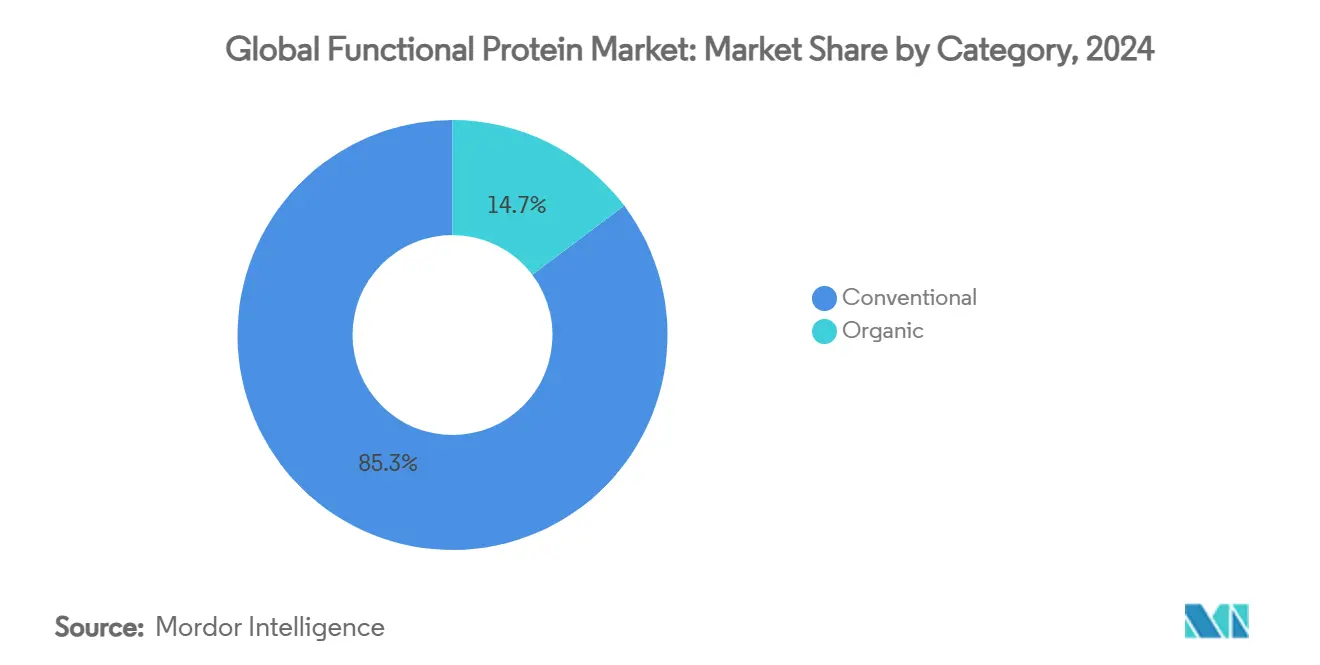

• Por categoria, convencional representou 85,28% do tamanho do mercado de ingredientes de proteína em 2024, enquanto orgânico deve expandir a uma CAGR de 10,10% até 2030.

• Por aplicação, suplementos capturaram potencial de crescimento CAGR de 9,17%, comparado com alimentos e bebidas retendo 55,56% da participação de receita do mercado de ingredientes de proteína em 2024.

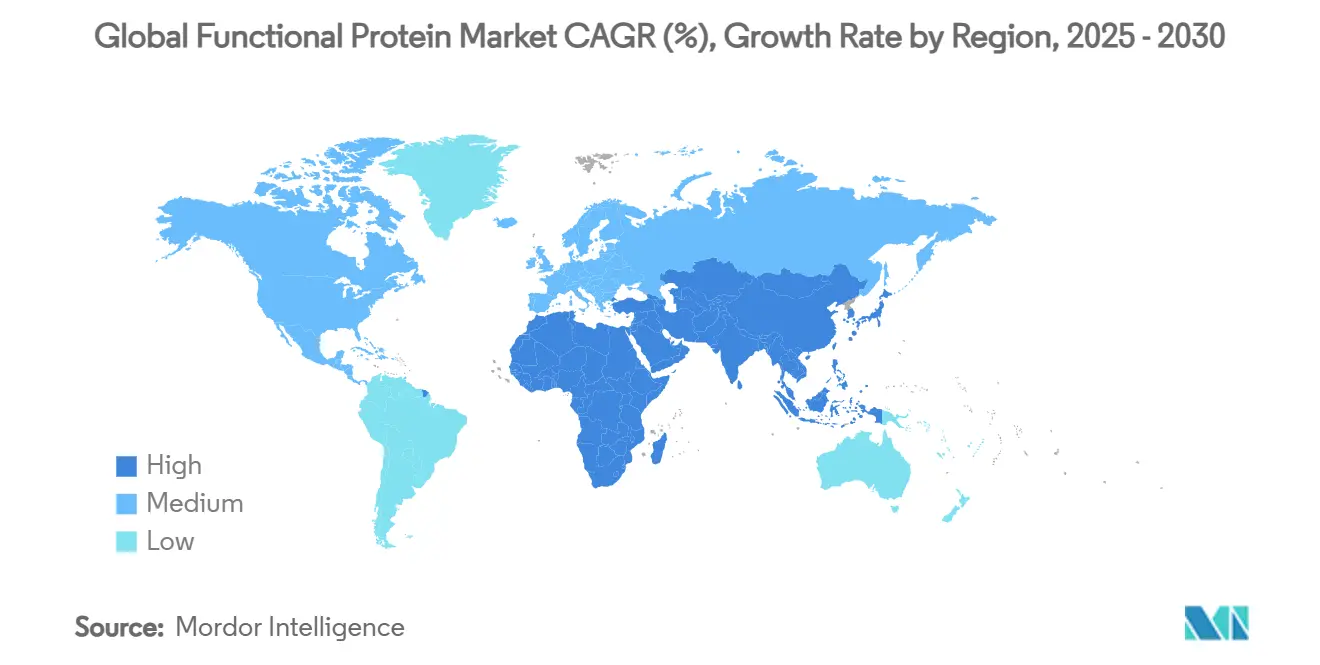

• Por geografia, Ásia-Pacífico liderou com uma contribuição de 36,21% para a receita total em 2024; o Oriente Médio e África está previsto para alcançar a CAGR mais rápida de 9,48% até 2030.

Tendências e Insights do Mercado Global de Proteína Funcional

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Demanda por Alimentos e Bebidas Funcionais Enriquecidos com Proteína | +1.8% | Global, com forte impulso na América do Norte e UE | Médio prazo (2-4 anos) |

| Rápida Adoção de Proteína de Base Vegetal | +1.5% | APAC central, transbordamento para América do Norte e UE | Longo prazo (≥ 4 anos) |

| Avanços em Tecnologias de Extração e Processamento de Proteína | +1.2% | Global, liderado por centros de inovação da América do Norte e UE | Longo prazo (≥ 4 anos) |

| Crescente Demanda por Nutrição Esportiva e de Performance | +1.0% | América do Norte e UE primário, expandindo para APAC | Médio prazo (2-4 anos) |

| Expansão da população idosa com necessidades dietéticas específicas | +0.9% | Global, concentrado em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Inclusão em alimentos para pets e nutrição animal | +0.6% | Global, com forte crescimento na América do Norte e UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Alimentos e Bebidas Funcionais Enriquecidos com Proteína

As preferências dos consumidores estão mudando em direção a produtos alimentares enriquecidos com proteína em várias categorias, com 64% dos consumidores incorporando ativamente proteína adicional em suas dietas, segundo a Danone. Esta mudança se estende além de suplementos tradicionais de proteína para produtos alimentares convencionais, como evidenciado pela introdução pela Kellogg's do cereal High Protein Bites, contendo 21% de proteína de base vegetal, no mercado do Reino Unido. A crescente consciência em saúde entre os consumidores e o crescente conhecimento do papel da proteína na manutenção do bem-estar geral são fatores-chave impulsionando esta tendência. O desenvolvimento pela Arla Foods do isolado de proteína de soro ISO.Clear permite fortificação com proteína em bebidas sem afetar a clareza, visando o mercado de bebidas fortificadas de USD 125 bilhões, que deve crescer a uma CAGR de 5,1%. O segmento de bebidas funcionais está experimentando avanço através de proteínas de fermentação de precisão, exemplificado pelo lançamento da EVERY Co. de formulações de proteína animal-free para produtos de café. Adicionalmente, fabricantes estão investindo em pesquisa e desenvolvimento para criar produtos inovadores enriquecidos com proteína que atendam demandas dos consumidores por sabor, conveniência e valor nutricional.

Rápida Adoção de Proteína de Base Vegetal

A adoção de proteína de base vegetal aumenta conforme melhorias tecnológicas abordam limitações tradicionais de sabor e textura, com fabricantes priorizando melhoria de qualidade sobre desenvolvimento de novas fontes de proteína. O NUTRALYS Fava S900M da Roquette Frères S.A., contendo 90% de conteúdo proteico, exemplifica a mudança da indústria em direção a proteínas vegetais de maior pureza. A certificação GRAS da FDA para a proteína de arroz Oryzatein da Axiom Foods permite seu uso em aplicações alimentares convencionais, fornecendo uma alternativa às proteínas convencionais de soja e soro. Formulações híbridas de proteína atraem consumidores globais buscando equilíbrio nutricional e sustentabilidade ambiental, conforme fabricantes desenvolvem soluções mistas que preservam perfis de sabor familiares enquanto reduzem impacto ecológico. O mercado também se beneficia da crescente conscientização dos consumidores sobre o papel da proteína na manutenção da saúde e bem-estar, impulsionando demanda em várias aplicações. Adicionalmente, pesquisa e desenvolvimento contínuos em tecnologias de extração e processamento de proteína continuam a melhorar a funcionalidade e custo-efetividade do produto.

Expansão da População Idosa com Necessidades Dietéticas Específicas

Mudanças demográficas necessitam formulações especializadas de proteína para abordar perda muscular relacionada à idade e desafios digestivos, levando empresas a desenvolver soluções direcionadas de nutrição médica. O hidrolisado de proteína de soro Lacprodan DI-3092 da Arla Food Amb fornece 10g de proteína por 100ml, superando ofertas típicas de mercado de 6-7g enquanto melhora a aderência na nutrição geriátrica. A Lactalis Ingredients foca em conceitos de bebida para demografias de envelhecimento saudável, indicando maior foco da indústria neste segmento em crescimento. Desenvolvimentos regulatórios apoiam expansão de mercado, com a China implementando novos padrões de fórmula infantil para Alimentos para Propósitos Médicos Especiais (FSMP) até março de 2027, estabelecendo diretrizes para produtos especializados de nutrição médica. Para populações idosas, a medição de qualidade de proteína evolui de razões tradicionais de eficiência proteica para escores de aminoácidos indispensáveis digestíveis (DIAAS). O mercado global de proteína funcional experimenta crescimento significativo devido à crescente conscientização dos consumidores sobre cuidados preventivos de saúde e bem-estar. Profissionais médicos recomendam cada vez mais formulações especializadas de proteína para recuperação pós-cirúrgica e gestão de doenças crônicas, impulsionando ainda mais a expansão do mercado.

Inclusão em Alimentos para Pets e Nutrição Animal

A inovação em proteína para alimentos de pets acelera através de ingredientes novos que abordam preocupações de sustentabilidade e alergenicidade, com os petiscos para cães de proteína microbiana da MicroHarvest demonstrando aceitação dos consumidores de proteínas derivadas de fermentaçãoPet Food Industry,MicroHarvest, VEGDOG launch pet treat with microbial protein", www.petfoodindustry.com">[1]. A proteína FeedKind Pet da Calysta alcança entrada no mercado europeu, fornecendo proteína não-OGM, animal-free com perfis completos de aminoácidos para aplicações de pets. O segmento se beneficia do escalonamento de fermentação de precisão, com a capacidade anual de 20.000 toneladas da Calysseo apoiando lançamentos comerciais de alimentos para pets como o kibble seco MicroBell da Marsapet. Aplicações de aquicultura expandem através de parcerias como a colaboração da Enifer com o gigante brasileiro de etanol FS para produzir micoproteína a partir de subprodutos de etanol de milho. Aprovações regulatórias facilitam expansão de mercado, com a Calysta alcançando status GRAS para aplicações em ração de salmão e buscando aprovações similares para alimentos de pets

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sabor e desafios sensoriais em formulações alimentares | -2.3% | Global, particularmente agudo na América do Norte e Europa | Médio prazo (2-4 anos) |

| Competição de Outras Proteínas Alternativas | -2.0% | América do Norte e Europa central, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Altos custos de P&D e configuração de produção | -1.8% | Global, com maior impacto em mercados emergentes | Curto prazo (≤ 2 anos) |

| Limitada conscientização e aceitação do consumidor | -1.5% | Ásia-Pacífico e MEA central, impacto moderado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações com Alergênios de Proteínas Animais e de Soja

Preocupações com alergênios de proteínas animais e de soja restringem significativamente o crescimento do mercado de proteína funcional ao limitar a adoção pelos consumidores devido a reações alérgicas generalizadas a laticínios, ovos ou soja. Isso força fabricantes a investir em reformulações custosas usando proteínas alternativas como ervilha ou arroz, que podem comprometer a funcionalidade e elevar custos de produção. A demanda aumentada por produtos livres de alergênios também pressiona empresas a priorizar segurança e cumprir regulamentações rígidas de rotulagem, desacelerando a inovação. Além disso, a necessidade de testes extensivos de alergênios e certificação adiciona complexidades operacionais e despesas. A apreensão dos consumidores sobre riscos de contaminação cruzada reduz ainda mais a confiança do mercado, diminuindo a demanda por produtos contendo essas proteínas. Por último, a disponibilidade limitada de fontes de proteína hipoalergênicas escaláveis e custo-efetivas impede a capacidade do mercado de atender à crescente demanda por alimentos funcionais.

Desafios de Sabor, Solubilidade e Textura

A adoção de proteína de base vegetal enfrenta limitações sensoriais contínuas apesar do progresso tecnológico, com empresas como HiFood desenvolvendo proteínas micronizadas para alcançar alta neutralidade e impacto sensorial mínimo. A Universidade de Wageningen aborda otimização de textura através do desenvolvimento de modelo de IA para alternativas de carne e laticínios. Questões de solubilidade afetam aplicações de bebidas, levando a Arla a projetar tecnologia ISO.Clear para prevenir turvação na fortificação de sucos. A indústria agora foca em soluções híbridas que combinam proteínas vegetais e animais, pois consumidores globais mostram preferência por formulações mistas sobre alternativas vegetais puras. Investimentos em pesquisa e desenvolvimento continuam a visar melhores funcionalidades e perfis de sabor de proteína para superar esses desafios. Fabricantes também estão explorando técnicas de processamento novas e combinações de ingredientes para melhorar a performance geral de proteínas de base vegetal em várias aplicações alimentares.

Análise por Segmento

Por Fonte: Proteínas Microbianas Impulsionam Inovação

Proteínas de base animal comandaram 63,12% da participação de mercado em 2024, ancoradas pelas propriedades funcionais superiores das proteínas lácteas e cadeias de suprimento estabelecidas. Este crescimento é apoiado pela aprovação da FDA da Arla Foods Amba para hidrolisados de proteína de soro em fórmula infantil Arla Food Ingredients, whey protein hydrolysates can be used in infant formula", www.arlafoodsingredients.com">[2]. Proteínas microbianas emergem como o segmento de fonte de crescimento mais rápido a 8,35% CAGR até 2030, impulsionadas por avanços de escalabilidade e aprovações regulatórias. Proteínas de base vegetal mantêm crescimento estável através de tecnologias melhoradas de extração e formulações híbridas abordando limitações de sabor.

O alcance pela MicroHarvest de capacidade de produção anual de 15.000 toneladas até 2026 demonstra o potencial de comercialização de proteína microbiana, com a empresa superando desafios tradicionais de escalonamento através da otimização de estabilidade de processo. Plataformas de fermentação de precisão permitem produção de proteína idêntica-animal sem restrições tradicionais da agricultura, como evidenciado pela parceria da Perfect Day com a Zydus Lifesciences para estabelecer capacidades de fabricação indianas. Proteínas de base animal se beneficiam de inovações de processamento como as tecnologias de leite ultrafiltrado da Arla, que concentram conteúdo proteico enquanto mantêm funcionalidade. Fontes de base vegetal ganham impulso através de métodos novos de extração e fornecimento sustentável, com a aprovação da UE do concentrado de proteína Lemna representando aceitação regulatória de proteínas de plantas aquáticas

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Amplitude de Alimentos e Bebidas Versus Velocidade de Suplementos

Alimentos e bebidas contribuíram com 55,56% do faturamento em 2024, ilustrando a ubiquidade da fortificação de proteína em padaria, confeitaria, alternativas lácteas e concentrados de bebida. Pães, barras e análogos lácteos dependem de proteínas para emulsificação, estabilidade de espuma e sensação na boca, garantindo absorção constante de volume. Suplementos, abrangendo pós prontos para mistura, comprimidos e gomas, estão posicionados para avançar a uma CAGR de 9,17% até 2030, impulsionados pela acessibilidade do e-commerce e planos de nutrição personalizados. Proprietários de marcas diversificam formatos, de sachês de porção única a shots infundidos com colágeno, estendendo penetração entre usuários de estilo de vida além de atletas de elite.

Atributos funcionais como recuperação muscular, melhoria de saciedade e gerenciamento de peso sustentam demanda sustentada em ambos os domínios. Fabricantes aproveitam insights de dados para ajustar finamente razões de aminoácidos e otimizar tamanhos de porção, fortalecendo propensão de recompra. Conforme consumidores convergem na snackificação e bem-estar proativo, o tamanho do mercado de proteína alocado para formatos indulgentes mas propositais-como cookies com alta proteína ou leites vegetais fortificados-está previsto para impulsionar amplitude de categoria. Suplementos enquanto isso atraem adoção através de tempo mínimo de preparação e informação transparente de dosagem, remodelando percepção de nicho para mainstream.

Por Categoria: Escala Convencional e Impulso Orgânico

Canais de processamento convencionais-incluindo extração padrão por solvente, tratamentos térmicos e clarificações enzimáticas-representaram 85,28% do faturamento global em 2024. Disponibilidade consistente de matéria-prima, parâmetros funcionais padronizados e preços favoráveis apoiam uso generalizado em lanches de mercado de massa, cereais e nutrição de pets. Proteína orgânica, embora representando uma base menor, está projetada para registrar uma CAGR de 10,10% até 2030 conforme limites mais rígidos de resíduos de pesticidas e narrativas de agricultura regenerativa ressoam com compradores premium. Órgãos de certificação exigem rastreabilidade da fazenda ao garfo, estimulando investimentos em cadeias de suprimento dedicadas. Varejistas posicionam unidades de manutenção de estoque orgânicas em corredores focados em saúde, comandando prêmios de preço que compensam parcialmente menores rendimentos de extração.

Dentro do canal convencional, inovação de processo contínua estreita a lacuna de sustentabilidade através de recuperação de energia, filtração por membrana e valorização de subprodutos. Simultaneamente, fornecedores orgânicos experimentam com grãos patrimoniais com alta proteína para se destacar. O tamanho do mercado de proteína para ofertas orgânicas deve se beneficiar da crescente aquisição institucional por hospitais e escolas que priorizam ingredientes livres de químicos. Players convencionais reagem através de alegações não-OGM e parcerias transparentes com fazendas, garantindo que ambas as categorias progridam em conjunto ao invés de se canibalizarem.

Análise Geográfica

Ásia-Pacífico capturou 36,21% da receita em 2024, refletindo grandes populações, rendas crescentes da classe média e maior urbanização. Proteínas vegetais provenientes de soja, arroz e ervilha ressoam com culinárias tradicionais, facilitando desenvolvimento de produtos domésticos. Programas governamentais promovendo segurança alimentar e agregação de valor encorajam investimentos em linhas modernas de fracionamento, apoiando suficiência de suprimento local. Ingredientes derivados de laticínios como o permeado de soro também ganham terreno em pós esportivos vendidos via e-commerce transfronteiriço, ilustrando complementariedades de importação. A participação do mercado de proteína atribuída à América do Norte é fortalecida pela infraestrutura de distribuição dedicada, permitindo lançamentos rápidos em lojas de alimentos saudáveis, academias e varejistas convencionais.

A Europa exibe forte impulso em ofertas orgânicas e sustentáveis, sustentada por regulamentações rigorosas de rotulagem e compromissos institucionais com redução de gases de efeito estufa. Varejistas priorizam produtos com listas de ingredientes mais limpos, apoiando premiumização. O Oriente Médio e África, embora atualmente representando uma porção menor das vendas globais, está previsto para registrar a CAGR regional mais alta de 9,48% entre 2025 e 2030. Protuberâncias demográficas jovens, crescentes associações de clubes de fitness e influência de expatriados favorecem pós esportivos e shakes prontos para beber. Investimentos em ração de aquicultura também elevam demanda de ingredientes de proteína, com governos locais encorajando participação do setor privado.

A América Latina aproveita disponibilidade abundante de culturas para apoiar instalações de extração de soja e ervilha, fornecendo tanto clientes domésticos quanto de exportação. Volatilidade econômica ocasionalmente restringe compras discricionárias, mas demanda por nutrição acessível mantém estabilidade básica. A infraestrutura agrícola estabelecida da região e condições climáticas favoráveis permitem capacidades de produção durante todo o ano, criando vantagem competitiva no mercado global de proteína. Investimentos estratégicos em tecnologia de processamento e expansão de instalações continuam a melhorar eficiência de produção e capacidade de output. Governos locais estão implementando políticas de apoio para fortalecer o setor de processamento de proteína, visando capturar maior valor de recursos agrícolas. No geral, cada região contribui vetores distintos de crescimento que reforçam a perspectiva diversificada para o mercado de proteína.

Nota: Participações de segmentos de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Cenário Competitivo

O cenário competitivo compreende uma mistura de fornecedores multinacionais de ingredientes, extratores especializados e start-ups emergentes de fermentação. A concentração de mercado para o mercado está em 4. Kerry Group plc, Archer Daniels Midland e Cargill, Incorporated. implantam cadeias de valor integradas cobrindo fornecimento, processamento e suporte de aplicação. Seus amplos portfólios de produtos permitem oportunidades de venda cruzada em alternativas lácteas, padaria e nutrição esportiva, salvaguardando retenção de clientes. Consolidação estratégica acelera através de aquisições como a compra pela Arla Foods Amaba do negócio de nutrição de soro da Volac e a aquisição de USD 1,8 bilhão da CP Kelco pela Tate & Lyle [3]Tata & Lyle, "Proposed acquisition of CP Kelco", www.tateandlyle.com.FrieslandCampina e Fonterra utilizam pools de leite baseados em cooperativa para garantir consistência de matéria-prima, enquanto Glanbia capitaliza em derivados de soro para formulações de nutrição de performance.

Otimização de textura e sabor permanecem alavancas de diferenciação, levando players como Roquette Frères S.A. e DuPont a investir em sistemas texturizantes proprietários que melhoram a palatabilidade da proteína vegetal. Colaborações estratégicas com casas de sabor encurtam ciclos de desenvolvimento, permitindo resposta rápida a preferências evolutivas dos consumidores. Fusões e participações minoritárias em empresas de fermentação de precisão ajudam incumbentes a acessar propriedade intelectual disruptiva sem incorrer em risco total de P&D.

Fornecedores de nicho-Omega Protein, AMCO Proteins e Hilmar Cheese-especializam-se em frações marinhas ou derivadas, atendendo aplicações direcionadas como nutrição de pets ou alimentos médicos. Preços competitivos surgem através de escala, mas pedigree funcional e serviço técnico desempenham papéis maiores em prêmios de contrato. No geral, estrutura de mercado aponta para consolidação moderada em segmentos legados e fragmentação aumentada em alternativas emergentes, mantendo pipelines de inovação ativos em todo o mercado de proteína.

Líderes da Indústria Global de Proteína Funcional

-

Kerry Group plc.

-

Sensient Technologies Corporation

-

DSM-Firmenich

-

Corbion

-

Cargill, Incorporated.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Barentz anunciou aquisição do Grupo Fengli da China para melhorar presença no mercado chinês de nutracêuticos, com a transação esperada para finalizar no final de 2025. Esta medida estratégica visa aproveitar a expertise de mercado local da Fengli e rede de fornecedores para expandir ofertas farmacêuticas e nutracêuticas da Barentz na região APAC em rápido crescimento

- Abril de 2025: Beneo revelou um local de processamento de leguminosas de EUR 50 milhões dedicado a desbloquear potencial de fava no mercado de ingredientes de proteína. Este investimento representa a estratégia da empresa para melhorar capacidades de produção para proteínas sustentáveis de base vegetal, refletindo crescente demanda por fontes de proteína ambientalmente amigáveis

- Agosto de 2024: Zydus Lifesciences Limited adquiriu 50% de participação na Sterling Biotech, fazendo parceria com Perfect Day Inc. para entrar no mercado de proteína baseada em fermentação. Esta joint venture visa estabelecer instalação para produzir proteína fermentada, animal-free, posicionando a Índia como centro de cadeia de suprimento global para produtos biotecnológicos

- Julho de 2024: Agthia Group PJSC abriu sua nova instalação de fabricação de proteína na Cidade Industrial 1, Jeddah, Arábia Saudita. Este investimento alinha com objetivos da Visão Saudita 2030 para o mercado de alimentos e bebidas do Reino. A instalação melhorará as capacidades de produção da empresa e fortalecerá sua posição de mercado na Arábia Saudita. A expansão apoia estratégia da Agthia para estabelecer forte presença no setor de alimentos e bebidas da região MENA até 2025. A nova instalação demonstra compromisso da Agthia em atender à crescente demanda por produtos de proteína na região.

Escopo do Relatório do Mercado Global de Proteína Funcional

Proteínas Funcionais são uma mistura complexa de proteínas biologicamente ativas que ajudam a apoiar e manter função imune normal. O mercado global de proteína funcional foi segmentado por tipo de produto que inclui hidrolisados de proteína, concentrados de proteína, isolados de proteína e caseína e caseinatos. Com base na fonte, o mercado é segmentado em animal e vegetal. Com base na aplicação, o mercado é segmentado em alimentos e bebidas, suplementos dietéticos e outros. O setor de alimentos e bebidas é ainda dividido em padaria e confeitaria, fórmula infantil, bebida e laticínios. O relatório analisa ainda o cenário global do mercado, que inclui análise detalhada da América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o dimensionamento e previsão de mercado foram feitos em termos de valor de USD milhões.

| Proteína de Base Animal | Laticínios | Leite |

| Soro | ||

| Caseína e Caseinatos | ||

| Proteína de Ovo | ||

| Outros | ||

| Proteína de Base Vegetal | Soja | |

| Ervilha | ||

| Aveia | ||

| Arroz | ||

| Trigo | ||

| Outros | ||

| Proteína Microbiana |

| Convencional |

| Orgânico |

| Alimentos e Bebidas | Padaria e Confeitaria |

| Fórmula Infantil | |

| Bebidas | |

| Laticínios e Alternativas Lácteas | |

| Análogos de Carne | |

| Suplementos | Nutrição Esportiva/de Performance |

| Nutrição Geriátrica e Nutrição Médica | |

| Nutrição Animal e Pet | |

| Cosméticos e Cuidados Pessoais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Fonte | Proteína de Base Animal | Laticínios | Leite |

| Soro | |||

| Caseína e Caseinatos | |||

| Proteína de Ovo | |||

| Outros | |||

| Proteína de Base Vegetal | Soja | ||

| Ervilha | |||

| Aveia | |||

| Arroz | |||

| Trigo | |||

| Outros | |||

| Proteína Microbiana | |||

| Por Categoria | Convencional | ||

| Orgânico | |||

| Por Aplicação | Alimentos e Bebidas | Padaria e Confeitaria | |

| Fórmula Infantil | |||

| Bebidas | |||

| Laticínios e Alternativas Lácteas | |||

| Análogos de Carne | |||

| Suplementos | Nutrição Esportiva/de Performance | ||

| Nutrição Geriátrica e Nutrição Médica | |||

| Nutrição Animal e Pet | |||

| Cosméticos e Cuidados Pessoais | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Espanha | |||

| Holanda | |||

| Polônia | |||

| Bélgica | |||

| Suécia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Austrália | |||

| Indonésia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Singapura | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Colômbia | |||

| Chile | |||

| Peru | |||

| Resto da América do Sul | |||

| Oriente Médio e África | África do Sul | ||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Nigéria | |||

| Egito | |||

| Marrocos | |||

| Turquia | |||

| Resto do Oriente Médio e África | |||

Questões Principais Respondidas no Relatório

Qual é o tamanho projetado do mercado de proteína até 2030?

O mercado de proteína deve atingir USD 13,65 bilhões até 2030, avançando a uma CAGR de 7,79% a partir de 2025.

Qual segmento de aplicação está previsto para crescer mais rapidamente?

Suplementos estão projetados para registrar a CAGR mais alta de 9,17% entre 2025 e 2030, superando aplicações de alimentos e bebidas.

Por que a Ásia-Pacífico lidera no consumo de proteína?

Alta densidade populacional, crescente renda disponível e políticas governamentais de apoio ao processamento de valor agregado posicionaram a Ásia-Pacífico como a maior contribuidora regional com 36,21% de participação de receita em 2024.

O que está impulsionando a demanda por fontes de proteína de base vegetal?

Preocupações ambientais, mudanças dietéticas entre flexitarianos e veganos, e melhorias tecnológicas em sabor e textura estão acelerando a adoção de proteínas de base vegetal.

Página atualizada pela última vez em: