Tamanho e Participação do Mercado de Proteína de Algas

Análise do Mercado de Proteína de Algas pela Mordor Intelligence

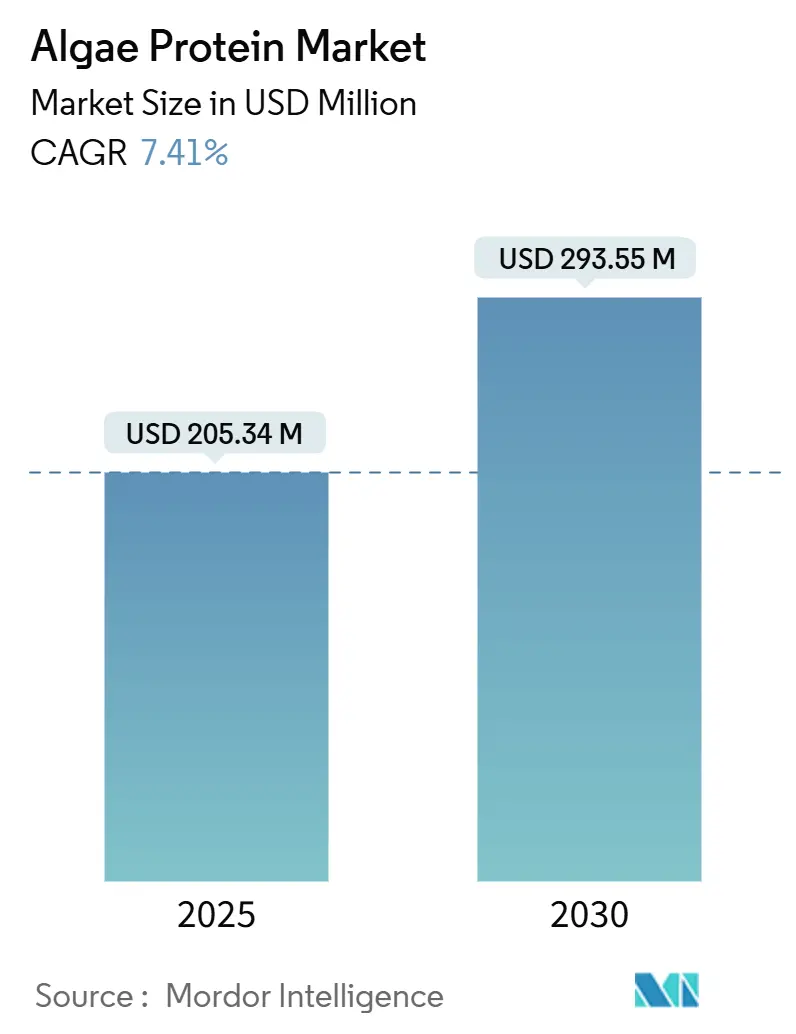

Em 2025, o mercado de proteína de algas deve ser avaliado em USD 205,34 milhões, e até 2030, projeta-se que suba para USD 293,55 milhões, marcando uma taxa de crescimento constante de 7,41% TCAC. Aprovações regulatórias, especialmente o endosso da FDA ao extrato azul de Galdieria em junho de 2025 e a aprovação da Europa de mais de 20 espécies de algas em 2024, estão ampliando as aplicações dos produtos[1]Fonte: United States Food and Drug Administration, "FDA Approves Three Food Colors from Natural Sources", www.fda.gov. A rápida adoção de sistemas fechados de fotobiorreator, avanços em engenharia de cepas e uma crescente preferência do consumidor por proteína sustentável estão impulsionando a expansão comercial. O investimento está fluindo para instalações amplas e automatizadas: Por exemplo, a planta de 27.000 pés² da Brevel em Israel iniciou operações no início de 2025, visando uma produção anual substancial. Esses desenvolvimentos, juntamente com benefícios nutricionais e funcionais estabelecidos, impulsionam forte demanda global por suplementos, alimentos funcionais e ração animal. Além disso, à medida que os consumidores migram para proteínas à base de plantas e resistentes ao clima, as algas se destacam por exigirem terra, água e energia mínimas comparadas à soja ou fontes animais, tornando-as altamente atrativas numa era de preocupação ambiental. Na mesma linha, as algas, especialmente microalgas como Chlorella e Spirulina, sendo ricas em proteína completa, contendo todos os aminoácidos essenciais, juntamente com antioxidantes, ômega-3, vitaminas e minerais, estão atraindo ainda mais os fabricantes a considerar a proteína de algas, impulsionando o crescimento do mercado.

Principais Conclusões do Relatório

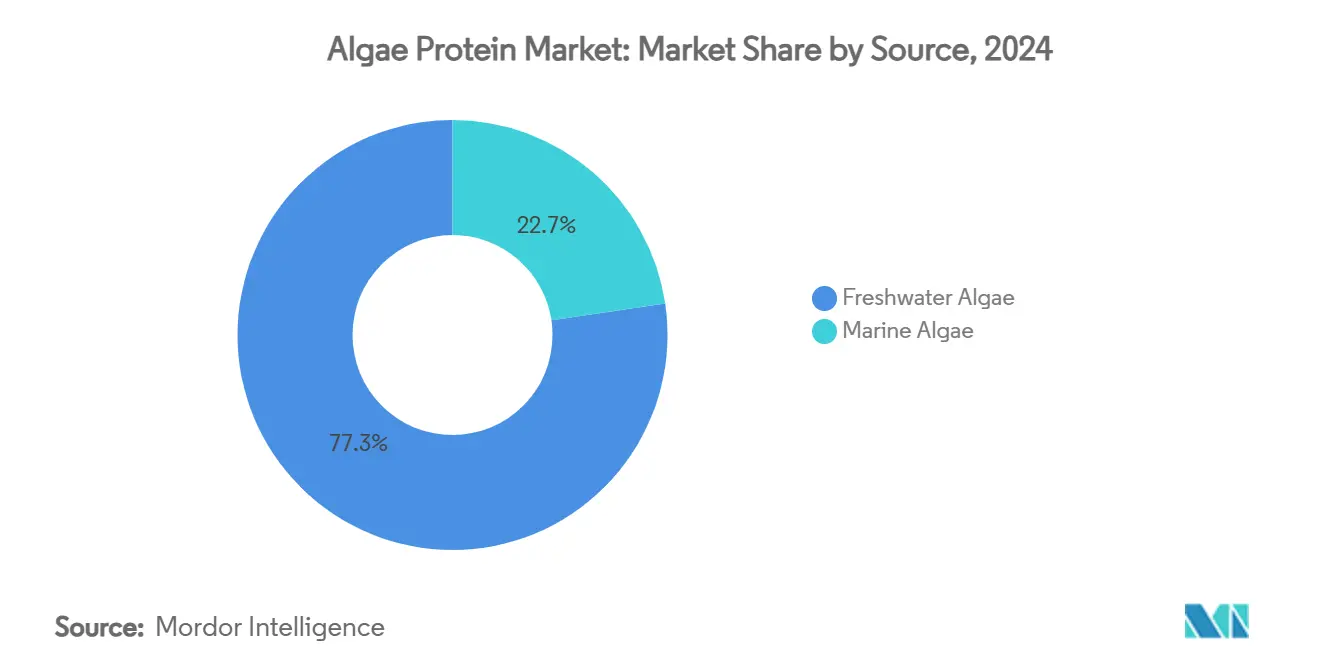

- Por fonte, as algas de água doce lideraram com 77,34% da participação do mercado de proteína de algas em 2024, enquanto as algas marinhas são projetadas para crescer a uma TCAC de 7,86% até 2030.

- Por tipo, a Spirulina capturou 56,51% do mercado de proteína de algas de 2024, enquanto a Chlorella está preparada para uma TCAC de 8,12% até 2030.

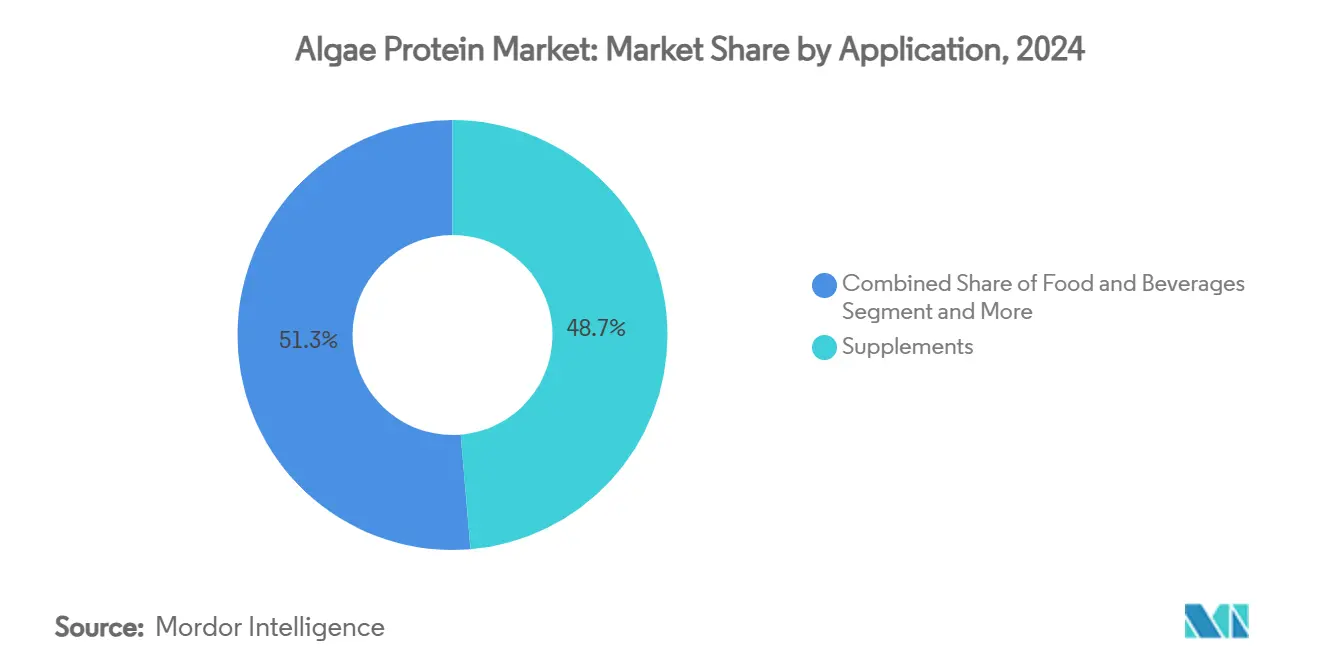

- Por aplicação, os suplementos responderam por 48,67% do tamanho do mercado de proteína de algas em 2024; o segmento de alimentos e bebidas está expandindo a uma TCAC de 7,54% até 2030.

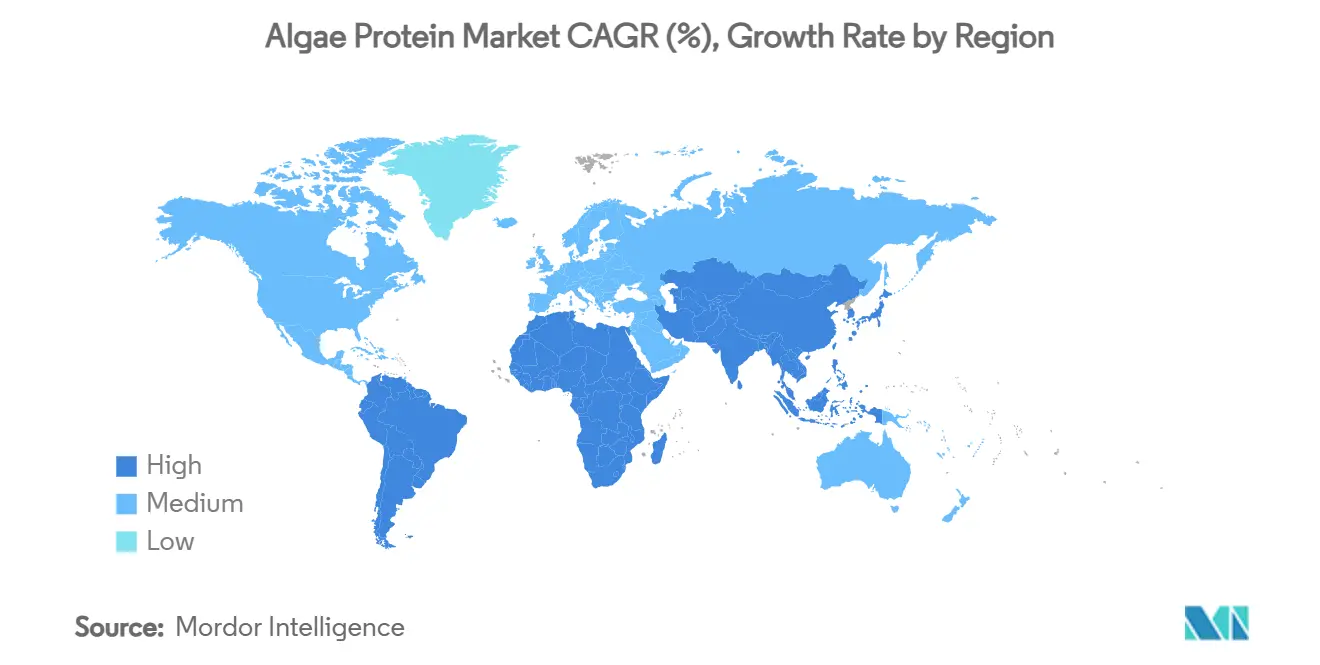

- Por geografia, a América do Norte deteve 29,53% da participação do mercado de proteína de algas em 2024, mas a Ásia-Pacífico está avançando a uma TCAC de 8,48% até 2030.

Tendências e Insights do Mercado Global de Proteína de Algas

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Investimentos em larga escala em fotobiorreatores | +1.8% | Global, concentrado na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente demanda por proteínas à base de plantas e sustentáveis | +1.5% | Global, liderado pela América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos no cultivo de algas | +1.2% | Centro Ásia-Pacífico, expansão para América do Norte | Médio prazo (2-4 anos) |

| Expansão em alimentos funcionais e nutracêuticos | +0.9% | América do Norte e Europa, emergindo na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Crescente população vegana e vegetariana globalmente | +0.7% | Global, mais forte em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Rico perfil nutricional das algas | +0.6% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Investimentos em Larga Escala em Fotobiorreatores

Fazendas de fotobiorreator totalmente fechadas estão transformando a economia de produção, graças ao financiamento comercial. A mais recente planta da Brevel demonstra essa evolução, utilizando iluminação LED e colheita contínua para alcançar concentrações de proteína superiores a 60% do peso seco. Os fotobiorreatores criam ambientes controlados que ajustam luz, temperatura e níveis de CO₂, garantindo uma produção de biomassa consistente vital para usos comerciais. Por exemplo, um estudo revisado por pares na Sustainability (maio de 2025) destacou que unidades colunares com defletores em forma de funil aumentaram o rendimento de biomassa em 18,18% e a fixação de CO₂ em 13,95%. Além disso, os avanços tecnológicos cortaram os custos operacionais, tornando a proteína de algas cada vez mais competitiva. Tanto nações quanto corporações estão fortalecendo as iniciativas de algas através de subsídios e alianças estratégicas. A fábrica da Solar Foods na Finlândia, com capacidade de 160 toneladas por ano, está pioneira na fermentação microbiana usando CO₂ capturado e hidrogênio verde, conforme relatado pela BIOCOM Interrelations GmbH. Coletivamente, essas movimentações não apenas mitigam riscos, mas também fortalecem a cadeia de suprimentos global.

Crescente Demanda por Proteínas à Base de Plantas e Sustentáveis

Impulsionados por preocupações de saúde, éticas e ambientais, os consumidores estão cada vez mais se voltando para alternativas às proteínas à base animal. A proteína de algas se destaca com seu perfil completo de aminoácidos, tornando-se uma escolha nutricional atrativa. Por exemplo, o International Food Information Council relatou que em 2023, cerca de 28% dos entrevistados dos Estados Unidos indicaram que aumentaram seu consumo de fontes de proteína vegetal integral no ano anterior. Em desenvolvimento relacionado, cepas verde-azuladas, desenvolvidas na Universidade de Copenhagen, agora replicam fibras de carne, abordando os desafios de textura que anteriormente dificultavam a adoção de opções à base de plantas. Além disso, conforme destacado pelo Danish Technological Institute, iniciativas nacionais de ração como o ReMAPP da Dinamarca estão incorporando microalgas nas dietas do gado, reduzindo a dependência da soja. Essa mistura de consciência da saúde, sustentabilidade e avanços inovadores está transformando o cenário proteico, com as algas emergindo como um player fundamental.

Avanços Tecnológicos no Cultivo de Algas

Inovações como fotobiorreatores automatizados, seleção refinada de cepas e engenharia genética aumentaram marcadamente a produtividade da biomassa e o rendimento proteico. Esses avanços permitem controle preciso sobre as condições de crescimento, levando a uma produção proteica mais consistente e de maior qualidade. Pesquisas da Biotechnology for Biofuels destacam que vórtices de fluxo espiral em reatores tubulares aumentam a fixação de CO₂ e o crescimento em 33% comparado a chicanas tradicionais. A mesma fonte observa que uma combinação de misturadores automatizados e estimulação por campo elétrico resulta num aumento de produtividade de 20% para Limnospira fusiformis. Adicionalmente, avanços nos métodos de colheita e secagem cortaram os custos de processamento, melhorando a viabilidade econômica da proteína de algas. Melhor utilização de CO₂ e reciclagem de águas residuais fortalecem ainda mais a sustentabilidade e escalabilidade.

Expansão em Alimentos Funcionais e Nutracêuticos

Rica em aminoácidos essenciais, antioxidantes, ácidos graxos ômega-3 e micronutrientes, a proteína de algas é cada vez mais favorecida para formulações funcionais. Suas origens naturais e natureza sustentável ressoam com consumidores de rótulo limpo e conscientes ecologicamente. A aprovação da FDA de 2025 ao extrato azul de Galdieria, conforme relatado pelo Federal Register, amplia seu uso de mera coloração para uma base rica em proteína. Ensaios funcionais destacam a solubilidade superior e emulsificação das proteínas de microalgas, tornando-as candidatas principais para alternativas lácteas e lanches impressos em 3D. Hidrolisados de spirulina, conhecidos por seus efeitos imunomoduladores contra Candida albicans, chamam a atenção das marcas de nutrição terapêutica. Os fabricantes agora estão infundindo proteína de algas em barras proteicas, bebidas, suplementos e alimentos fortificados, enfatizando benefícios como imunidade, energia e anti-envelhecimento. A adaptabilidade das algas garante sua integração em vários produtos sem alterar sabor ou textura, alimentando a expansão do mercado.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacuna de aceitação sensorial como odor, sabor e textura | -1.4% | Global, mais pronunciado em mercados ocidentais | Médio prazo (2-4 anos) |

| Altos custos de produção | -1.1% | Global, particularmente afetando mercados emergentes | Longo prazo (≥ 4 anos) |

| Consciência limitada do consumidor | -0.8% | Global, impacto mais forte em mercados em desenvolvimento | Curto prazo (≤ 2 anos) |

| Competição de outras proteínas à base de plantas e microbianas | -0.6% | América do Norte e Europa principalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Lacuna de Aceitação Sensorial como Odor, Sabor e Textura

Muitos consumidores consideram o sabor e cheiro marinho ou terroso forte de certas cepas de algas desagradável, particularmente quando essas cepas são incorporadas em produtos alimentícios convencionais. Adicionalmente, a textura naturalmente granulosa ou viscosa de algumas formulações de algas apresenta desafios para torná-las mais palatáveis. Similarmente, Chlorella protothecoides de pH neutro recebe baixas pontuações de aceitação a menos que seja melhorada com agentes mascaradores. Esses desafios sensoriais restringem o uso de proteína de algas em produtos populares como bebidas, alternativas lácteas e lanches. Abordar esses desafios frequentemente necessita técnicas de processamento caras ou aditivos mascaradores de sabor, elevando os custos de produção e diminuindo o apelo de produtos de rótulo limpo. Por exemplo, estudos financiados pelo USDA estão pioneirando métodos sensoriais avançados para identificar e neutralizar odores e sabores indesejáveis em alimentos novos, com aplicações potenciais para produtos à base de algas.

Altos Custos de Produção

Altos custos de produção estão sufocando o mercado de proteína de algas, tornando difícil escalar, manter acessibilidade e competir com proteínas tradicionais. Tecnologias como fotobiorreatores tubulares incorrem custos de EUR 5-9 por kg de biomassa seca. Isso se traduz em EUR 10-18 por kg de proteína antes do processamento, um preço íngreme comparado à soja ou ervilha, conforme destacado pela Protein Report Organization. Fabricantes como GEA observam que biorreatores especializados, centrífugas e insumos energéticos elevam os custos, ofuscando ingredientes padrão de ração animal. Adicionalmente, produtores de spirulina em pequena escala apontam que equipamentos de secagem e a necessidade de educação do consumidor corroem ainda mais a lucratividade. Consequentemente, produtos de proteína de algas vêm com preço premium, limitando seu alcance em mercados sensíveis ao orçamento até que os custos possam ser otimizados.

Análise de Segmentos

Por Fonte: Algas de Água Doce Dominam enquanto Algas Marinhas Impulsionam a Inovação

Espécies marinhas estão definidas para serem a fonte de crescimento mais rápido, com projeções indicando uma TCAC de 7,86% de 2025 a 2030. Em 2024, cepas de água doce comandaram uma participação dominante de 77,34% do mercado de proteína de algas. Os líderes de água doce, Spirulina e Chlorella, mantêm sua liderança no mercado de proteína de algas, fortalecidos por infraestrutura global estabelecida e autorizações GRAS da U.S. Food and Drug Administration. Além disso, a abordagem inovadora da Aliga cultiva Chlorella sorokiniana através de fermentação heterotrófica, alcançando impressionantes emissões de CO₂ de menos de 1 kg por kg de biomassa. Tais avanços não apenas reduzem pegadas de terra, mas também melhoram economias de escala. Uma tendência notável é o surgimento de operações híbridas: cepas de água doce prosperam em tanques abertos para ração em massa, enquanto cepas marinhas são cultivadas em fotobiorreatores, visando ingredientes de alto valor. Essa estratégia oferece um portfólio de produtos diverso e mitiga riscos através de zonas climáticas variadas.

Além disso, a capacidade de resistir a condições de alta salinidade e calor facilita o cultivo em água do mar e em terras marginais, reduzindo a competição por recursos com cultivos tradicionais. Reatores de biofilme, hábeis no processamento de águas residuais do mar, alcançam uma taxa impressionante de 5,66 g m²d¹ enquanto purificam simultaneamente efluentes. Destacando o potencial comercial dos extremófilos, a iniciativa ProFuture apoiada pela UE está investigando Galdieria sulphuraria, uma cepa ostentando conteúdo proteico de 62-65%.

Por Tipo: Spirulina Domina o Mercado, enquanto Chlorella Acelera o Crescimento

Em 2024, a Spirulina comandou uma participação dominante de 56,51% do mercado de proteína de algas, um testemunho de sua presença de décadas em suplementos e forte reconhecimento do consumidor. Enquanto isso, a chlorella emergiu como a variante de crescimento mais rápido, expandindo a uma TCAC de 8,12%, graças à sua ampla solubilidade de pH, tornando-se favorita para bebidas ácidas. A Spirulina ostenta um perfil completo de aminoácidos e baixo nível de ácido nucleico, melhorando sua digestibilidade e benefícios à saúde. Isso obteve endossos da OMS e outras organizações de saúde, impulsionando significativamente o crescimento do segmento. Por exemplo, fotobiorreatores fechados inovadores entregam pasta fresca e úmida, garantindo a preservação de micronutrientes sensíveis ao calor, e comandam preço premium.

Adicionalmente, a capacidade de recuperar conteúdo proteico substancial da Spirulina usando ultrafiltração fortalece ainda mais a expansão do segmento. A Qingdao Algaenutra Biotech destaca esse potencial, ostentando conteúdo proteico de 61-90% e capacidade impressionante de dezenas de toneladas por ano. Otimizações de extração estão rendendo conteúdos proteicos variando de 40-60% do peso seco, e os perfis equilibrados de aminoácidos da chlorella estão alimentando o crescimento do segmento. Um processo suave de descoloração melhora o sabor sem sacrificar nutrientes, abrindo caminho para integração alimentar convencional. Além disso, enquanto ainda nicho, espécies emergentes como Galdieria sulphuraria, conhecida por seus azuis naturais, e Tetraselmis chuii, favorecida por sabores similares a frutos do mar, estão ganhando impulso à medida que formuladores buscam cada vez mais atributos funcionais e sensoriais únicos.

Por Aplicação: Suplementos Representaram Participação Proeminente, enquanto Alimentos e Bebidas Aceleram o Crescimento

Em 2024, os suplementos reivindicaram uma participação de 48,67% do mercado de proteína de algas, enquanto o setor de alimentos e bebidas avançou com uma TCAC de 7,54%, indicando uma crescente integração em dietas cotidianas. Proteínas de algas, particularmente spirulina e chlorella, ostentam um perfil completo de aminoácidos, ômega-3, vitaminas e minerais, posicionando-as como candidatas principais para suplementos nutricionais. A Spirulina, frequentemente apelidada de "superalimento", encontrou seu caminho em vários formatos de suplementos, ressoando com tendências de bem-estar e fomentando forte confiança e lealdade do consumidor. Adicionalmente, fabricantes como Brevel e Corbion estão introduzindo pós de microalgas de sabor neutro, ostentando 60-70% de conteúdo proteico, adaptados para o mercado de suplementos, fortalecendo a expansão do segmento.

Proteínas de algas, derivadas de fontes como spirulina e chlorella, não apenas fornecem um perfil completo de aminoácidos e pigmentos naturais, mas também se encaixam perfeitamente em formulações à base de plantas. Fabricantes de alimentos líderes estão incorporando proteína de algas numa gama diversa de produtos, incluindo lanches, alternativas lácteas, sucos e barras proteicas. Um exemplo notável é o lançamento de 2024 da Phytabar de uma barra proteica de chocolate infundida com alga marinha, apresentando wakame, que ostenta 9 g de proteína e ômega-3, atendendo consumidores ambientalmente conscientes. Ecoando essa tendência, fabricantes como Corbion e ADM lançaram produtos proteicos à base de algas adaptados para o setor de alimentos e bebidas, enfatizando vantagens de rótulo limpo e impulsionando o crescimento do segmento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, a América do Norte deteve uma participação de 29,53% do mercado de proteína de algas, apoiada pelos caminhos GRAS da FDA e uma forte cultura de alimentos funcionais. As aprovações regulatórias da FDA, combinadas com um aumento na adoção de suplementos, fortalecem lançamentos de produtos e instilam confiança no mercado. Empresas como Corbion, Cyanotech e Earthrise estão na vanguarda da inovação em proteína de algas. Técnicas aprimoradas de processamento de alimentos estão facilitando a integração de proteína de algas em produtos convencionais, impulsionando as vendas. Notavelmente, a Cyanotech alcançou vendas líquidas de USD 23,1 milhões no ano fiscal de 2024, com suas linhas de Spirulina Havaiana e astaxantina comandando espaço premium nas prateleiras. Além disso, o Canadá, através da Health Canada, está endossando aprovações de corantes e ingredientes, enquanto o clima quente do México está sendo aproveitado para cultivo econômico em tanques, alimentando a expansão do mercado.

Na Europa, uma mudança pronunciada do consumidor em direção a proteínas sustentáveis à base de plantas, juntamente com regulamentações ambientais rigorosas defendendo produção alimentar ecológica, impulsiona o crescimento do mercado. A inovação europeia é evidente, com políticas e financiamento de projetos liderando a carga. Em fevereiro de 2024, mais de 20 espécies receberam aprovação para uso alimentar, cortando custos de conformidade em notáveis EUR 10 milhões, conforme destacado pela Comissão Europeia[2]Fonte: Directorate-General for Maritime Affairs and Fisheries, "More than 20 algae species can now be sold as food or food supplements in the EU", commission.europa.eu. O compromisso da UE com sustentabilidade e apoio à pesquisa de proteínas alternativas acelerou a adoção de proteína de algas através de diversos setores, abrangendo alimentos e bebidas até ração animal. Um testemunho desse impulso, a Comissão Europeia, em outubro de 2024, revelou uma iniciativa de EUR 5,7 milhões sob o European Maritime, Fisheries and Aquaculture Fund (EMFAF)[3]Fonte: European Climate, Infrastructure and Environment Executive Agency, "New EMFAF call for proposals for smart specialisation and regenerative ocean farming", cinea.ec.europa.eu.

A Ásia-Pacífico está numa trajetória ascendente, ostentando uma TCAC de 8,48%. A ProTi Food Technology da China garantiu financiamento da Dao Foods, impulsionando sua agenda para cepas geneticamente modificadas. A extensa linha costeira da Índia e rica biodiversidade sugerem um futuro de cultivo marinho econômico, dependente de regulamentações mais claras. A partir de 2024, o Governo da Índia, através do Ministério dos Assuntos Internos, atualizou oficialmente o comprimento da linha costeira da nação para impressionantes 11.098,81 quilômetros. Enquanto isso, nações como Japão, Austrália e Singapura estão aproveitando fermentação de precisão e incentivos de P&D. Em contraste, Indonésia e Tailândia estão investigando aquacultura de tanque aberto, coletivamente posicionando a região como um centro crescente de inovação, energizando ainda mais o crescimento do mercado.

Cenário Competitivo

Incumbentes líderes, como Cyanotech, aproveitam métodos proprietários de cultivo e canais premium. O complexo integrado Kona da Cyanotech exemplifica esse modelo, ostentando enriquecimento patenteado de CO₂ e processamento no local. Players emergentes estão fazendo ondas com sua capacidade e avanços tecnológicos. A Brevel, por exemplo, utiliza reatores internos iluminados por LED para escalar a produção para centenas de toneladas, simultaneamente co-produzindo uma proteína de sabor neutro e pigmentos vibrantes.

Em outro movimento, a Solar Foods se associou com Ajinomoto, visando distribuir proteína à base de ar por toda Ásia, efetivamente misturando expertise em fermentação com acesso a mercados regionais. Adicionalmente, Fermentalg e Givaudan estão comercializando pigmentos azuis naturais para bebidas, diversificando suas fontes de receita além de apenas vendas de proteína. Parcerias estratégicas estão impulsionando expansão global. A Algenie, por exemplo, está licenciando plataformas de camada fina para fábricas de ração de aquacultura, ajudando-as a navegar desafios de capital.

Além disso, universidades estão transferindo suas inovações texturizantes para grandes empresas alimentícias através de acordos exclusivos, sublinhando um robusto pipeline de inovação. Neste cenário competitivo, o foco muda de mera escala para liderança de custos, diferenciação funcional e habilidade com regulamentações, criando um espaço onde tanto start-ups quanto multinacionais estabelecidas podem prosperar.

Líderes da Indústria de Proteína de Algas

-

AlgoSource S.A.

-

Cyanotech Corporation

-

Corbion N.V.

-

Pond Technologies Holdings Inc.

-

Seagrass Tech Private Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Fermentalg, uma empresa que aproveita microorganismos aquáticos para biosoluções, anunciou avanços notáveis com seu corante azul natural, Everzure Galdieria, criado em parceria com Givaudan. A empresa revelou que Everzure Galdieria garantiu aprovação da FDA nos EUA, e Givaudan se juntou à Fermentalg para liderar o marketing e comercialização do corante.

- Junho de 2024: A Brevel, uma empresa israelense especializada em proteína de microalgas, inaugurou a primeira planta de proteína de microalgas em larga escala de Israel. Localizada nas periferias desérticas de Kiryat Gat, a instalação comercial cobre 27.000 pés quadrados (2.500 metros quadrados) e ostenta capacidade de produção anual de centenas de toneladas de pó de proteína de microalgas.

- Abril de 2024: Em Vantaa, Finlândia, a Solar Foods inaugurou uma fábrica em escala comercial dedicada à produção de sua proteína inovadora, Solein. Atualmente, a instalação ostenta capacidade de produção anual de 160 toneladas, com planos de aumentar para 230 toneladas até 2026.

- Abril de 2024: Em Brande, Dinamarca, o Danish Technological Institute (DTI) concluiu seu projeto ReMAPP. Esta iniciativa criou um sistema fechado de cultivo de algas numa instalação de biogás, transformando CO₂ e subprodutos ricos em nutrientes em ração de microalgas de alta proteína para aves e gado. Central ao sistema estão sacos de fotobiorreator plástico em forma de tubo, integrando-se perfeitamente com configurações industriais de biogás. O sistema demonstrou capacidade de produção impressionante, produzindo 4.700 toneladas de microalgas por ano, todas originadas de fluxos secundários da planta de biogás.

Escopo do Relatório Global do Mercado de Proteína de Algas

Proteína de algas é um tipo de proteína obtida de várias espécies de algas, e é considerada uma fonte alternativa e sustentável de proteína. O mercado global de proteína de algas é segmentado por tipo, aplicação e geografia. Baseado no tipo, o mercado é segmentado em spirulina, chlorella, outros tipos. Baseado na aplicação, o mercado é segmentado em alimentos e bebidas, suplementos dietéticos, produtos farmacêuticos e outras aplicações. Baseado na geografia, o estudo fornece uma análise sobre o mercado de proteína de algas nos mercados emergentes e estabelecidos globalmente, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em USD milhões).

| Algas de Água Doce |

| Algas Marinhas |

| Spirulina |

| Chlorella |

| Outros |

| Alimentos e Bebidas | Panificação |

| Produtos Lácteos e Alternativos Lácteos | |

| Produtos de Carne/Aves/Frutos do Mar e Alternativos à Carne | |

| Suplementos | Nutrição Esportiva/Performance |

| Nutrição para Idosos e Nutrição Médica | |

| Ração Animal |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Fonte | Algas de Água Doce | |

| Algas Marinhas | ||

| Por Tipo | Spirulina | |

| Chlorella | ||

| Outros | ||

| Por Aplicação | Alimentos e Bebidas | Panificação |

| Produtos Lácteos e Alternativos Lácteos | ||

| Produtos de Carne/Aves/Frutos do Mar e Alternativos à Carne | ||

| Suplementos | Nutrição Esportiva/Performance | |

| Nutrição para Idosos e Nutrição Médica | ||

| Ração Animal | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de proteína de algas e perspectiva de crescimento?

O tamanho do mercado de proteína de algas atingiu USD 205,34 milhões em 2025 e está projetado para alcançar USD 293,55 milhões até 2030, crescendo a uma TCAC de 7,41%.

Qual segmento lidera o mercado de proteína de algas por fonte?

As algas de água doce dominam com 77,34% de participação de mercado em 2024, enquanto as algas marinhas são as de crescimento mais rápido com TCAC de 7,86%.

Por que os fotobiorreatores são críticos para escalar a produção de proteína de algas?

Sistemas fechados de fotobiorreator aumentam rendimentos, cortam contaminação e permitem produção durante todo o ano-a nova instalação da Brevel visa centenas de toneladas anualmente.

Qual região mostra o maior potencial de crescimento?

A Ásia-Pacífico lidera com TCAC de 8,48%, apoiada por investimentos chineses e indianos, climas favoráveis e estruturas regulatórias em melhoria.

Página atualizada pela última vez em: