Tamanho do mercado de frete e logística

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 6.37 Trilhões de dólares | |

| Tamanho do Mercado (2029) | 8.13 Trilhões de dólares | |

| Maior participação por função logística | Transporte de mercadorias | |

| CAGR (2024 - 2029) | 4.57 % | |

| Maior participação por região | Ásia-Pacífico | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado de Frete e Logística

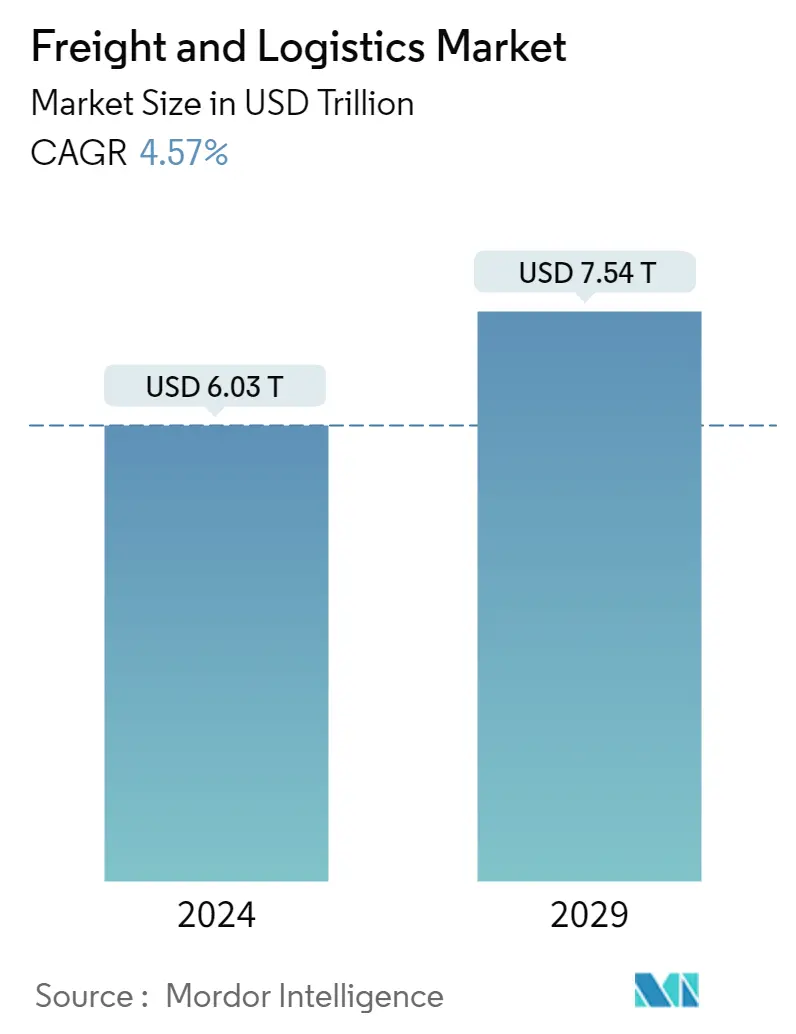

O tamanho do mercado de frete e logística é estimado em US$ 6,03 trilhões em 2024, e deverá atingir US$ 7,54 trilhões até 2029, crescendo a um CAGR de 4,57% durante o período de previsão (2024-2029).

Ásia-Pacífico lidera o investimento em infraestrutura aeroportuária em todo o mundo, seguida pela Europa e pelos Estados Unidos

- Em 2020, a China liderou os gastos globais em infra-estruturas, mas em Maio de 2022, a Europa e os Estados Unidos tinham assumido a liderança em termos dos projectos de infra-estruturas mais dispendiosos actualmente em curso. Em 2021, os Estados Unidos ostentavam a rede ferroviária mais longa do mundo, ultrapassando a Rússia, a China e a Índia, abrangendo mais de 60.000 quilómetros.

- Em Maio de 2022, a Índia liderou a contagem global com o maior número de projectos de infra-estruturas em curso ou planeados, no valor de 25 milhões de dólares. Comparativamente, os Estados Unidos tiveram 1.866 projetos, enquanto a China teve 1.175 projetos. O projecto da Linha Ferroviária de Alta Velocidade na Califórnia, EUA, foi identificado como um dos empreendimentos de infra-estruturas mais valiosos a nível mundial, com um valor estimado de 113 mil milhões de dólares em Outubro de 2022. As linhas ferroviárias constituíram uma parte significativa dos principais projectos de infra-estruturas. em desenvolvimento, abrangendo países como a Noruega, a Suécia, o Reino Unido, os Estados Unidos, diversas regiões da Ásia e do Sudeste Asiático, bem como o Japão.

- Em Março de 2022, a região Ásia-Pacífico liderou em termos do número de projectos de infra-estruturas aeroportuárias em construção, com um total de 230 projectos abrangendo vários componentes, como pistas e terminais. O valor combinado destes projectos ascendeu a 227,5 mil milhões de dólares. Logo atrás, a Europa teve o segundo maior número de projetos de infraestruturas aeroportuárias em construção, com 178 projetos em curso avaliados em 109 mil milhões de dólares. No entanto, quando se considera a despesa global com a construção de aeroportos em todo o mundo, a América do Norte superou ligeiramente as outras regiões, com um investimento total de 117,5 mil milhões de dólares.

Forte potencial em meio a incertezas

- Ásia-Pacífico, América do Norte e Europa dominam o mercado global de frete e logística, juntamente com a América do Sul e o CCG. Embora os volumes globais de transporte rodoviário tenham registado um aumento de 3,6% em termos homólogos em 2022, os estrangulamentos na cadeia de abastecimento continuam a impactar o transporte rodoviário de mercadorias. Devido a investimentos significativos na Ásia-Pacífico e na Europa, a indústria ferroviária global testemunhou um crescimento de 1,6% e 4,1%, respectivamente, em 2020 e 2022. Espera-se que a indústria ferroviária registe uma CAGR de 3% até 2027. A Rússia- A guerra na Ucrânia e o aumento da inflação que impactam o crescimento global podem afectar o transporte marítimo global, que representa 80% do transporte comercial global. A demanda por carga aérea global caiu 13,6% A/A em outubro de 2022, mas registrou um aumento mensal de 3,5% no mesmo mês. Assim, espera-se que as incertezas económicas tenham impacto na procura de carga aérea durante o período de previsão.

- Impulsionados pelos sectores do comércio electrónico e da indústria transformadora, o stock de armazenamento e logística irá provavelmente duplicar até 2030, ultrapassando os 700 milhões de pés quadrados. A atividade de locação no segmento cresceu 40% em relação ao trimestre anterior no terceiro trimestre de 2022, totalizando 9,2 milhões de pés quadrados. O boom do comércio eletrónico também impulsionou os volumes de encomendas em 21% em termos homólogos em 2021 em 13 grandes economias. Espera-se registrar um CAGR de 8,5% até 2022-2027. Os Estados Unidos geraram as receitas mais elevadas, enquanto a China gerou 108 mil milhões de encomendas em 2021.

- Os centros logísticos, como o Centro Global de Logística Marítima do Bahrein, lançado em 2021, poderiam fornecer transporte de carga mais rápido e econômico. A fim de atualizar e modernizar o armazenamento, 90% dos operadores de armazéns da Ásia-Pacífico estão a investir em tecnologia de automação de última geração, que deverá impulsionar o mercado globalmente nos próximos cinco anos.

Tendências globais do mercado de frete e logística

- Prevê-se que a população global aumente para 9,7 mil milhões até 2050, impulsionada pela urbanização e pelo aumento da esperança de vida

- Os setores de manufatura, varejo e atacado impulsionam a economia global com base em enormes investimentos e iniciativas governamentais

- Recuperação do PIB global (nominal) desde 2020 em todo o mundo, com crescimento máximo testemunhado na indústria de petróleo e gás, mineração e pedreiras

- Aumento da inflação global devido a restrições económicas e à guerra Rússia-Ucrânia

- O setor global de comércio eletrônico experimentou um ligeiro crescimento de 0,6% A/A em 2022, liderado pelos subsegmentos de moda e eletrônicos

- O valor acrescentado bruto do setor transformador registou um crescimento de 8,71% YoY em 2022, liderado pelo subsetor elétrico e eletrónico

- Prevê-se que o crescimento das exportações de combustíveis e de produtos industriais e agrícolas impulsione os volumes de exportação mundiais até 2030

- Num contexto de crescentes importações de combustíveis e produtos agrícolas, as economias globais procuram aumentar os recursos internos até 2030

- Aumento dos custos de combustível devido à guerra Rússia-Ucrânia e à escassez global de caminhoneiros, impactando os custos operacionais da indústria de transporte rodoviário

- Os caminhões elétricos são o futuro da indústria global de transporte rodoviário, com muitos países almejando padrões de emissão líquida zero até 2050

- Os países de alta renda dominam a classificação do LPI de 2023, com Cingapura liderando com uma pontuação de 4,3

- A Europa desponta como mercado líder de picapes elétricas, com demanda de 118 mil unidades em 2022

- A indústria global de frete está crescendo rapidamente devido a vários investimentos e esquemas de expansão por parte dos governos dos países

- Aumentos significativos na capacidade da frota e iniciativas de expansão estão impulsionando o crescimento globalmente

- China, Coreia, Singapura, Malásia e Estados Unidos são os líderes globais em termos de redes de conectividade marítima

- Os portos da Ásia-Pacífico estão lutando contra o congestionamento portuário liderado por greves e interrupções na cadeia de abastecimento logístico

- As taxas de frete globais em todos os modos aumentaram devido ao impacto global do petróleo da Guerra Rússia-Ucrânia

- A China e os EUA são os principais contribuintes na indústria global de frete e logística, com produção pesada e atividades de exportação e importação

- Os países europeus dominam o Índice de Prosperidade Legatum em infraestrutura, com a Holanda liderando com uma pontuação de qualidade rodoviária de 6,4

Visão geral do setor de frete e logística

O Mercado de Frete e Logística é fragmentado, com as cinco maiores empresas ocupando 8,53%. Os principais players deste mercado são AP Moller - Maersk, CMA CGM, Deutsche Post DHL Group, FedEx e United Parcel Service (classificados em ordem alfabética).

Líderes do mercado de frete e logística

A.P. Moller - Maersk

CMA CGM

Deutsche Post DHL Group

FedEx

United Parcel Service

Other important companies include AllCargo Logistics Ltd, Americold, Aramex, Bollore logistics, C.H Robinson, CJ Logistics, CTS Logistics Group, Culina Group, Dachser, DB Schenker, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Expeditors International, GEODIS, GXO Logistics, Hellmann Worldwide Logistics, Hub Group Inc, International Distributions Services, J.B.Hunt Transport Services Inc., Japan Post Holdings Co., Ltd., JD Logistics, Kerry Logistics, Kintetsu World Express, Kuehne + Nagel, La Poste Group, Landstar System Inc., LOGWIN, LX International Corp, Mainfreight, NFI Industries, Nippon Yusen Kabushiki Kaisha (NYK Line), Orient Overseas Container Line (OOCL Logistics), Penske Logistics, Poste Italiane, Ryder Systems, Savino Del Bene, SF Express, Sinotrans Limited, TIBA Group, Total Quality Logistics, Uber Technologies Inc, XPO Logistics, Yamato Holdings.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Frete e Logística

- Setembro de 2023 Aramex anunciou o teste bem-sucedido de suas entregas de drones e bots na estrada em Dubai. Isto faz parte do Programa de Entrega Futura da empresa, que visa melhorar a logística de última milha utilizando soluções de transporte inteligentes para permitir entregas mais rápidas, sustentáveis e económicas.

- Maio de 2023 Etihad Rail e DHL firmaram um acordo de parceria, estabelecendo uma nova joint venture. Esta colaboração permitirá à DHL aproveitar a extensa rede da Etihad Rail para realizar as suas operações nos Emirados Árabes Unidos (EAU) e utilizar o transporte ferroviário como uma rota chave para a distribuição de mercadorias dentro do país.

- Maio de 2023 JT Express celebrou um acordo de transferência de ações com Shenzhen Fengwang Holdings Co., Ltd. (Fengwang Holdings), uma subsidiária da SF Express. A JT Express (Shenzhen) Supply Chain Co., Ltd., subsidiária da JT Express, adquiriu 100% dos direitos acionários da subsidiária integral da Fengwang Holding, Shenzhen Fengwang Information Technology Co., Ltd.

Relatório de Mercado de Frete e Logística – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Demografia

- 4.2 Distribuição do PIB por atividade económica

- 4.3 Crescimento do PIB por atividade económica

- 4.4 Inflação

- 4.5 Desempenho Económico e Perfil

- 4.5.1 Tendências na indústria de comércio eletrônico

- 4.5.2 Tendências na indústria de transformação

- 4.6 PIB do setor de transporte e armazenamento

- 4.7 Tendências de exportação

- 4.8 Importar tendências

- 4.9 Preço do combustível

- 4.10 Custos operacionais de transporte rodoviário

- 4.11 Tamanho da frota de caminhões por tipo

- 4.12 Desempenho Logístico

- 4.13 Principais fornecedores de caminhões

- 4.14 Compartilhamento Modal

- 4.15 Capacidade de carga da frota marítima

- 4.16 Conectividade de transporte regular

- 4.17 Chamadas portuárias e desempenho

- 4.18 Tendências de preços de frete

- 4.19 Tendências de tonelagem de carga

- 4.20 A infraestrutura

- 4.21 Marco Regulatório (Rodoviário e Ferroviário)

- 4.21.1 Argentina

- 4.21.2 Austrália

- 4.21.3 Brasil

- 4.21.4 Canadá

- 4.21.5 Chile

- 4.21.6 China

- 4.21.7 Egito

- 4.21.8 França

- 4.21.9 Alemanha

- 4.21.10 Índia

- 4.21.11 Indonésia

- 4.21.12 Itália

- 4.21.13 Japão

- 4.21.14 Malásia

- 4.21.15 México

- 4.21.16 Holanda

- 4.21.17 Nigéria

- 4.21.18 Nórdicos

- 4.21.19 Catar

- 4.21.20 Rússia

- 4.21.21 Arábia Saudita

- 4.21.22 África do Sul

- 4.21.23 Espanha

- 4.21.24 Tailândia

- 4.21.25 Emirados Árabes Unidos

- 4.21.26 Reino Unido

- 4.21.27 Estados Unidos

- 4.21.28 Vietnã

- 4.22 Marco Regulatório (Marítimo e Aéreo)

- 4.22.1 Argentina

- 4.22.2 Austrália

- 4.22.3 Brasil

- 4.22.4 Canadá

- 4.22.5 Chile

- 4.22.6 China

- 4.22.7 Egito

- 4.22.8 França

- 4.22.9 Alemanha

- 4.22.10 Índia

- 4.22.11 Indonésia

- 4.22.12 Itália

- 4.22.13 Japão

- 4.22.14 Malásia

- 4.22.15 México

- 4.22.16 Holanda

- 4.22.17 Nigéria

- 4.22.18 Nórdicos

- 4.22.19 Catar

- 4.22.20 Rússia

- 4.22.21 Arábia Saudita

- 4.22.22 África do Sul

- 4.22.23 Espanha

- 4.22.24 Tailândia

- 4.22.25 Emirados Árabes Unidos

- 4.22.26 Reino Unido

- 4.22.27 Estados Unidos

- 4.22.28 Vietnã

- 4.23 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui 1. Valor de mercado em dólares americanos para todos os segmentos 2. Volume de mercado para segmentos selecionados, ou seja, transporte de carga, CEP (correio, expresso e encomendas) e armazenamento e armazenamento 3. Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Indústria de usuários finais

- 5.1.1 Agricultura, Pesca e Silvicultura

- 5.1.2 Construção

- 5.1.3 Fabricação

- 5.1.4 Petróleo e Gás, Mineração e Pedreiras

- 5.1.5 Comercio no atacado e varejo

- 5.1.6 Outros

- 5.2 Função Logística

- 5.2.1 Correio, Expresso e Pacote

- 5.2.1.1 Por tipo de destino

- 5.2.1.1.1 Doméstico

- 5.2.1.1.2 Internacional

- 5.2.2 Encaminhamento de frete

- 5.2.2.1 Por meio de transporte

- 5.2.2.1.1 Ar

- 5.2.2.1.2 Marítimas e Hidrovias Interiores

- 5.2.2.1.3 Outros

- 5.2.3 Transporte de mercadorias

- 5.2.3.1 Por meio de transporte

- 5.2.3.1.1 Ar

- 5.2.3.1.2 Gasodutos

- 5.2.3.1.3 Trilho

- 5.2.3.1.4 Estrada

- 5.2.3.1.5 Marítimas e Hidrovias Interiores

- 5.2.4 Armazenagem e Armazenamento

- 5.2.4.1 Por controle de temperatura

- 5.2.4.1.1 Não-temperatura controlada

- 5.2.4.1.2 Temperatura controlada

- 5.2.5 Outros serviços

- 5.3 Região

- 5.3.1 África

- 5.3.1.1 Por país

- 5.3.1.1.1 Egito

- 5.3.1.1.2 Nigéria

- 5.3.1.1.3 África do Sul

- 5.3.1.1.4 Resto da África

- 5.3.2 Ásia-Pacífico

- 5.3.2.1 Por país

- 5.3.2.1.1 Austrália

- 5.3.2.1.2 China

- 5.3.2.1.3 Índia

- 5.3.2.1.4 Indonésia

- 5.3.2.1.5 Japão

- 5.3.2.1.6 Malásia

- 5.3.2.1.7 Tailândia

- 5.3.2.1.8 Vietnã

- 5.3.2.1.9 Resto da Ásia-Pacífico

- 5.3.3 Europa

- 5.3.3.1 Por país

- 5.3.3.1.1 Dinamarca

- 5.3.3.1.2 Finlândia

- 5.3.3.1.3 França

- 5.3.3.1.4 Alemanha

- 5.3.3.1.5 Islândia

- 5.3.3.1.6 Itália

- 5.3.3.1.7 Holanda

- 5.3.3.1.8 Noruega

- 5.3.3.1.9 Rússia

- 5.3.3.1.10 Espanha

- 5.3.3.1.11 Suécia

- 5.3.3.1.12 Reino Unido

- 5.3.3.1.13 Resto da Europa

- 5.3.4 CCG

- 5.3.4.1 Por país

- 5.3.4.1.1 Catar

- 5.3.4.1.2 Arábia Saudita

- 5.3.4.1.3 Emirados Árabes Unidos

- 5.3.4.1.4 Resto do CCG

- 5.3.5 América do Norte

- 5.3.5.1 Por país

- 5.3.5.1.1 Canadá

- 5.3.5.1.2 México

- 5.3.5.1.3 Estados Unidos

- 5.3.5.1.4 Resto da América do Norte

- 5.3.6 América do Sul

- 5.3.6.1 Por país

- 5.3.6.1.1 Argentina

- 5.3.6.1.2 Brasil

- 5.3.6.1.3 Chile

- 5.3.6.1.4 Resto da América do Sul

- 5.3.7 Resto do mundo

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 A.P. Moller - Maersk

- 6.4.2 AllCargo Logistics Ltd

- 6.4.3 Americold

- 6.4.4 Aramex

- 6.4.5 Bollore logistics

- 6.4.6 C.H Robinson

- 6.4.7 CJ Logistics

- 6.4.8 CMA CGM

- 6.4.9 CTS Logistics Group

- 6.4.10 Culina Group

- 6.4.11 Dachser

- 6.4.12 DB Schenker

- 6.4.13 Deutsche Post DHL Group

- 6.4.14 DP World

- 6.4.15 DSV A/S (Os Caminhoneiros Unidos do Ar e do Mar)

- 6.4.16 Expeditors International

- 6.4.17 FedEx

- 6.4.18 GEODIS

- 6.4.19 GXO Logistics

- 6.4.20 Hellmann Worldwide Logistics

- 6.4.21 Hub Group Inc

- 6.4.22 International Distributions Services

- 6.4.23 J.B.Hunt Transport Services Inc.

- 6.4.24 Japan Post Holdings Co., Ltd.

- 6.4.25 JD Logistics

- 6.4.26 Kerry Logistics

- 6.4.27 Kintetsu World Express

- 6.4.28 Kuehne + Nagel

- 6.4.29 La Poste Group

- 6.4.30 Landstar System Inc.

- 6.4.31 LOGWIN

- 6.4.32 LX International Corp

- 6.4.33 Mainfreight

- 6.4.34 NFI Industries

- 6.4.35 Nippon Yusen Kabushiki Kaisha (NYK Line)

- 6.4.36 Orient Overseas Container Line (OOCL Logistics)

- 6.4.37 Penske Logistics

- 6.4.38 Poste Italiane

- 6.4.39 Ryder Systems

- 6.4.40 Savino Del Bene

- 6.4.41 SF Express

- 6.4.42 Sinotrans Limited

- 6.4.43 TIBA Group

- 6.4.44 Total Quality Logistics

- 6.4.45 Uber Technologies Inc

- 6.4.46 United Parcel Service

- 6.4.47 XPO Logistics

- 6.4.48 Yamato Holdings

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE FRETE E LOGÍSTICA

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de mercado (motivadores de mercado, restrições e oportunidades)

- 8.1.5 Avanços tecnológicos

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

- 8.7 Taxa de câmbio monetário

Segmentação da indústria de frete e logística

Agricultura, Pesca e Silvicultura, Construção, Manufatura, Petróleo e Gás, Mineração e Pedreiras, Comércio Atacadista e Varejista, Outros são cobertos como segmentos pela Indústria de Usuário Final. Correio, Expresso e Encomendas, Agenciamento de Carga, Transporte de Carga, Armazenagem e Armazenamento são cobertos como segmentos pela Função Logística. África, Ásia-Pacífico, Europa, CCG, América do Norte e América do Sul são abrangidos como segmentos por região.

- Em 2020, a China liderou os gastos globais em infra-estruturas, mas em Maio de 2022, a Europa e os Estados Unidos tinham assumido a liderança em termos dos projectos de infra-estruturas mais dispendiosos actualmente em curso. Em 2021, os Estados Unidos ostentavam a rede ferroviária mais longa do mundo, ultrapassando a Rússia, a China e a Índia, abrangendo mais de 60.000 quilómetros.

- Em Maio de 2022, a Índia liderou a contagem global com o maior número de projectos de infra-estruturas em curso ou planeados, no valor de 25 milhões de dólares. Comparativamente, os Estados Unidos tiveram 1.866 projetos, enquanto a China teve 1.175 projetos. O projecto da Linha Ferroviária de Alta Velocidade na Califórnia, EUA, foi identificado como um dos empreendimentos de infra-estruturas mais valiosos a nível mundial, com um valor estimado de 113 mil milhões de dólares em Outubro de 2022. As linhas ferroviárias constituíram uma parte significativa dos principais projectos de infra-estruturas. em desenvolvimento, abrangendo países como a Noruega, a Suécia, o Reino Unido, os Estados Unidos, diversas regiões da Ásia e do Sudeste Asiático, bem como o Japão.

- Em Março de 2022, a região Ásia-Pacífico liderou em termos do número de projectos de infra-estruturas aeroportuárias em construção, com um total de 230 projectos abrangendo vários componentes, como pistas e terminais. O valor combinado destes projectos ascendeu a 227,5 mil milhões de dólares. Logo atrás, a Europa teve o segundo maior número de projetos de infraestruturas aeroportuárias em construção, com 178 projetos em curso avaliados em 109 mil milhões de dólares. No entanto, quando se considera a despesa global com a construção de aeroportos em todo o mundo, a América do Norte superou ligeiramente as outras regiões, com um investimento total de 117,5 mil milhões de dólares.

| Agricultura, Pesca e Silvicultura |

| Construção |

| Fabricação |

| Petróleo e Gás, Mineração e Pedreiras |

| Comercio no atacado e varejo |

| Outros |

| Correio, Expresso e Pacote | Por tipo de destino | Doméstico |

| Internacional | ||

| Encaminhamento de frete | Por meio de transporte | Ar |

| Marítimas e Hidrovias Interiores | ||

| Outros | ||

| Transporte de mercadorias | Por meio de transporte | Ar |

| Gasodutos | ||

| Trilho | ||

| Estrada | ||

| Marítimas e Hidrovias Interiores | ||

| Armazenagem e Armazenamento | Por controle de temperatura | Não-temperatura controlada |

| Temperatura controlada | ||

| Outros serviços | ||

| África | Por país | Egito |

| Nigéria | ||

| África do Sul | ||

| Resto da África | ||

| Ásia-Pacífico | Por país | Austrália |

| China | ||

| Índia | ||

| Indonésia | ||

| Japão | ||

| Malásia | ||

| Tailândia | ||

| Vietnã | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por país | Dinamarca |

| Finlândia | ||

| França | ||

| Alemanha | ||

| Islândia | ||

| Itália | ||

| Holanda | ||

| Noruega | ||

| Rússia | ||

| Espanha | ||

| Suécia | ||

| Reino Unido | ||

| Resto da Europa | ||

| CCG | Por país | Catar |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do CCG | ||

| América do Norte | Por país | Canadá |

| México | ||

| Estados Unidos | ||

| Resto da América do Norte | ||

| América do Sul | Por país | Argentina |

| Brasil | ||

| Chile | ||

| Resto da América do Sul | ||

| Resto do mundo |

| Indústria de usuários finais | Agricultura, Pesca e Silvicultura | ||

| Construção | |||

| Fabricação | |||

| Petróleo e Gás, Mineração e Pedreiras | |||

| Comercio no atacado e varejo | |||

| Outros | |||

| Função Logística | Correio, Expresso e Pacote | Por tipo de destino | Doméstico |

| Internacional | |||

| Encaminhamento de frete | Por meio de transporte | Ar | |

| Marítimas e Hidrovias Interiores | |||

| Outros | |||

| Transporte de mercadorias | Por meio de transporte | Ar | |

| Gasodutos | |||

| Trilho | |||

| Estrada | |||

| Marítimas e Hidrovias Interiores | |||

| Armazenagem e Armazenamento | Por controle de temperatura | Não-temperatura controlada | |

| Temperatura controlada | |||

| Outros serviços | |||

| Região | África | Por país | Egito |

| Nigéria | |||

| África do Sul | |||

| Resto da África | |||

| Ásia-Pacífico | Por país | Austrália | |

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por país | Dinamarca | |

| Finlândia | |||

| França | |||

| Alemanha | |||

| Islândia | |||

| Itália | |||

| Holanda | |||

| Noruega | |||

| Rússia | |||

| Espanha | |||

| Suécia | |||

| Reino Unido | |||

| Resto da Europa | |||

| CCG | Por país | Catar | |

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Resto do CCG | |||

| América do Norte | Por país | Canadá | |

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

| América do Sul | Por país | Argentina | |

| Brasil | |||

| Chile | |||

| Resto da América do Sul | |||

| Resto do mundo | |||

Definição de mercado

- Agriculture, Fishing, and Forestry (AFF) - Este segmento da indústria utilizadora final capta as despesas logísticas externas (terceirizadas) incorridas pelos intervenientes da indústria AFF. Os intervenientes utilizadores finais considerados são os estabelecimentos envolvidos principalmente no cultivo de culturas, na criação de animais, na colheita de madeira, na colheita de peixe e outros animais nos seus habitats naturais e na prestação de actividades de apoio relacionadas. Aqui, os Provedores de Serviços Logísticos (PSLs) desempenham um papel crucial nas atividades de aquisição, armazenamento, manuseio, transporte e distribuição para o fluxo ideal e contínuo de insumos (sementes, pesticidas, fertilizantes, equipamentos e água) dos fabricantes ou fornecedores para o produtores e fluxo suave de produção (produtos agrícolas, bens agrícolas) para distribuidores/consumidores. Isto inclui logística com temperatura controlada e sem temperatura controlada, conforme e quando necessário, de acordo com o prazo de validade das mercadorias transportadas ou armazenadas.

- Construction - Este segmento da indústria de usuário final captura as despesas logísticas externas (terceirizadas) incorridas pelos participantes da indústria da construção. Os utilizadores finais considerados são os estabelecimentos que se dedicam principalmente à construção, reparação e renovação de edifícios residenciais e comerciais, infra-estruturas, obras de engenharia, loteamentos e desenvolvimento de terrenos. Os Provedores de Serviços Logísticos (LSPs) desempenham um papel crucial no aumento da lucratividade dos projetos de construção, mantendo o estoque de matérias-primas e equipamentos, suprimentos urgentes e fornecendo outros serviços de valor agregado para uma gestão eficaz do projeto.

- Courier, Express, and Parcel - Os serviços Courier, Express e Parcel, muitas vezes chamados de Mercado CEP, referem-se aos prestadores de serviços logísticos e postais especializados na movimentação de pequenas mercadorias (encomendas/pacotes). Ele captura o tamanho geral do mercado (USD) e o volume de mercado (número de encomendas) de (1) remessas/encomendas/pacotes com peso inferior a 70 kg/154 libras, (2) pacotes de clientes empresariais, viz. Business-to-Business (B2B) e Business-to-Consumer (B2C), bem como pacotes para clientes privados (C2C), (3) serviços de entrega de encomendas não expressas (Padrão e Diferido), bem como serviços de entrega expressa de encomendas (Dia -Definite-Express e Time-Definite-Express), (4) encomendas nacionais e internacionais.

- Demographics - Para analisar a demanda total do mercado endereçável, o crescimento populacional e as previsões foram estudados e apresentados nesta tendência do setor. Representa a distribuição da população em categorias como género (masculino/feminino), área de desenvolvimento (urbana/rural), grandes cidades, entre outros parâmetros-chave como densidade populacional e despesas de consumo final (crescimento e percentagem do PIB). Estes dados foram utilizados para avaliar as flutuações na procura e nas despesas de consumo, e os principais pontos críticos (cidades) de procura potencial.

- Export Trends and Import Trends - O desempenho logístico global de uma economia está positiva e significativamente (estatisticamente) correlacionado com o seu desempenho comercial (exportações e importações). Assim, nesta tendência da indústria, o valor total do comércio, os principais produtos/grupos de produtos e os principais parceiros comerciais, para a geografia estudada (país ou região conforme o âmbito do relatório) foram analisados juntamente com o impacto das principais infra-estruturas comerciais/logísticas. investimentos e ambiente regulatório.

- Freight Forwarding - O agenciamento de carga, que aqui se refere ao setor de acordos de transporte de carga (FTA), inclui estabelecimentos envolvidos principalmente na organização e rastreamento do transporte de carga entre expedidores e transportadores. Os Provedores de Serviços Logísticos (LSPs) considerados são despachantes, NVOCCs, despachantes aduaneiros e agentes de transporte marítimo. Outros segmentos em Freight Forwarding capturam a receita obtida por meio de serviços de valor agregado de FTA, como atividades de despacho/desembaraço aduaneiro, preparação de documentação relacionada a frete, consolidação-desconsolidação de mercadorias, seguro e conformidade de carga, organização de armazenamento e armazenamento, ligação com remetentes, e encaminhamento de carga através de outros modos de transporte, viz. rodoviário e ferroviário.

- Freight Pricing Trends - O preço do frete por meio de transporte (USD/tonkm), durante o período em análise, foi apresentado nesta tendência do setor. Os dados foram utilizados na avaliação do ambiente inflacionário, impacto no comércio, volume de negócios de frete (tonkm), demanda do mercado de frete e logística por segmentos de modo de transporte e, portanto, o tamanho geral do mercado de frete e logística.

- Freight Tonnage Trends - A tonelagem de carga (peso da mercadoria em toneladas) movimentada por meio de transporte, no período em análise, tem sido apresentada nesta tendência do setor. Os dados foram usados como um dos parâmetros além da distância média por remessa (km), volume de frete (tonkm) e preço de frete (USD/tonkm) para avaliar o tamanho do mercado de transporte de carga.

- Freight Transport - Transporte de Cargas refere-se à contratação de um prestador de serviços logísticos (logística terceirizada) para o transporte de mercadorias (matérias-primas/bens finais/intermediários/acabados incluindo sólidos e fluidos) da origem até um destino dentro do país (doméstico) ou cruz -fronteira (internacional).

- Freight and Logistics - Despesas externas com (ou terceirizadas) facilitação do transporte de carga (transporte de carga), organização do transporte de carga através de um agente (transitário de carga), armazenagem e armazenamento (temperatura controlada ou não controlada por temperatura), CEP (correio doméstico ou internacional, expresso e encomenda) e outros serviços logísticos de valor agregado envolvidos no transporte de mercadorias (matérias-primas ou produtos acabados, incluindo sólidos e fluidos) da origem até um destino dentro do país (doméstico) ou transfronteiriço (internacional), através de um ou mais meios de transporte, viz. rodoviário, ferroviário, marítimo, aéreo e dutos constituem o mercado de frete e logística.

- Fuel Price - Os picos nos preços dos combustíveis podem causar atrasos e perturbações para os prestadores de serviços logísticos (PSL), enquanto quedas nos mesmos podem resultar numa maior rentabilidade a curto prazo e numa maior rivalidade de mercado para oferecer aos consumidores as melhores ofertas. Assim, as variações dos preços dos combustíveis foram estudadas ao longo do período em análise e apresentadas juntamente com as causas, bem como os impactos no mercado.

- GDP Distribution by Economic Activity - O Produto Interno Bruto Nominal e a distribuição do mesmo, nos principais setores econômicos da geografia estudada (país ou região conforme escopo do relatório) foram estudados e apresentados nesta tendência do setor. Como o PIB está positivamente relacionado com a rentabilidade e o crescimento da indústria logística, estes dados têm sido utilizados em conjunto com as tabelas de entradas-saídas/tabelas de utilização de oferta para analisar os potenciais sectores que mais contribuem para a procura logística.

- GDP Growth by Economic Activity - O crescimento do Produto Interno Bruto Nominal nos principais setores econômicos, para a geografia estudada (país ou região conforme o escopo do relatório) foi apresentado nesta tendência do setor. Estes dados têm sido utilizados para avaliar o crescimento da procura logística de todos os utilizadores finais do mercado (setores económicos aqui considerados).

- Inflation - Variações na inflação de preços no atacado (mudança anual no índice de preços ao produtor) e na inflação de preços ao consumidor foram apresentadas nesta tendência do setor. Estes dados têm sido utilizados para avaliar o ambiente inflacionário, uma vez que desempenham um papel vital no bom funcionamento da cadeia de abastecimento, impactando diretamente os componentes dos custos operacionais logísticos, por exemplo, preços de pneus, salários e benefícios dos motoristas, preços de energia/combustível, custos de manutenção, tarifas de pedágio, aluguéis de armazenamento, corretagem alfandegária, taxas de encaminhamento, taxas de correio, etc., impactando assim o mercado geral de frete e logística.

- Infrastructure - Como a infraestrutura desempenha um papel vital no desempenho logístico de uma economia, variáveis como comprimento das estradas, distribuição do comprimento das estradas por categoria de superfície (pavimentadas versus não pavimentadas), distribuição do comprimento das estradas por classificação rodoviária (vias expressas versus rodovias versus outras estradas), comprimento ferroviário, volume de contêineres movimentados pelos principais portos e tonelagem movimentada pelos principais aeroportos foram analisados e apresentados nesta tendência do setor.

- Key Industry Trends - A seção do relatório chamada Principais Tendências do Setor inclui todas as principais variáveis/parâmetros estudados para melhor analisar as estimativas e previsões do tamanho do mercado. Todas as tendências foram apresentadas na forma de pontos de dados (séries temporais ou últimos pontos de dados disponíveis ) juntamente com a análise do parâmetro na forma de comentários concisos e relevantes do mercado, para a geografia estudada (país ou região conforme o escopo do relatório).

- Key Strategic Moves - A ação tomada por uma empresa para se diferenciar de seu concorrente ou usada como estratégia geral é chamada de movimento estratégico chave (KSM). Isso inclui (1) Acordos (2) Expansões (3) Reestruturações Financeiras (4) Fusões e Aquisições (5) Parcerias e (6) Inovações de Produtos. Os principais players (provedores de serviços logísticos, LSPs) do mercado foram selecionados, seus KSM foram estudados e apresentados nesta seção.

- Liner Shipping Bilateral Connectivity Index - Indica o nível de integração de um par de países nas redes globais de transporte marítimo regular e desempenha um papel crucial na determinação do comércio bilateral, que por sua vez contribui potencialmente para a prosperidade de um país e da região circundante. Conseqüentemente, as principais economias conectadas ao país/região de acordo com o escopo do relatório foram analisadas e apresentadas na tendência da indústria Conectividade de transporte marítimo.

- Liner Shipping Connectivity - Esta tendência da indústria analisa o estado da conectividade às redes globais de transporte marítimo com base no estado do sector do transporte marítimo. Inclui a análise da conectividade do transporte marítimo regular, da conectividade do transporte marítimo bilateral e dos índices de conectividade do transporte marítimo regular portuário para a geografia (país/região conforme o âmbito do relatório) durante o período de revisão.

- Liner Shipping Connectivity Index - Indica até que ponto os países estão ligados às redes globais de transporte marítimo com base no estado do seu setor de transporte marítimo. Baseia-se em cinco componentes do sector do transporte marítimo (1) O número de companhias marítimas que servem um país, (2) O tamanho do maior navio utilizado nestes serviços (em TEUs), (3) O número de serviços que ligam um país para os outros países, (4) O número total de navios destacados num país, (5) A capacidade total desses navios (em TEUs).

- Logistics Performance - O desempenho logístico e os custos logísticos são a espinha dorsal do comércio e influenciam os custos comerciais, fazendo com que os países concorram globalmente. O desempenho da logística é influenciado pelas estratégias de gestão da cadeia de abastecimento adotadas em todo o mercado, serviços governamentais, investimentos e políticas, custos de combustível/energia, ambiente inflacionário, etc. Portanto, nesta tendência da indústria, o desempenho logístico da geografia estudada (país/região de acordo com o escopo do relatório) foi analisado e apresentado durante o período de revisão.

- Major Truck Suppliers - A participação de mercado das marcas de caminhões é influenciada por fatores como preferências geográficas, portfólio de tipos de caminhões, preços de caminhões, produção local, penetração de serviços de reparo e manutenção de caminhões, suporte ao cliente, inovações tecnológicas (como veículos elétricos, digitalização, caminhões autônomos), eficiência de combustível, opções de financiamento, custos anuais de manutenção, disponibilidade de substitutos, estratégias de marketing, etc. Conseqüentemente, a distribuição (% de participação para o ano base do estudo) do volume de vendas de caminhões para marcas líderes de caminhões e comentários sobre o cenário atual do mercado e antecipação do mercado durante o período de previsão foram apresentados nesta tendência da indústria.

- Manufacturing - Este segmento da indústria de usuário final captura as despesas logísticas externas (terceirizadas) incorridas pelos participantes da indústria de manufatura. Os utilizadores finais considerados são os estabelecimentos que se dedicam principalmente à transformação química, mecânica ou física de materiais ou substâncias em novos produtos. Os Provedores de Serviços Logísticos (PSLs) desempenham um papel crucial na manutenção de um fluxo suave de matérias-primas em toda a cadeia de abastecimento, permitindo a entrega oportuna de produtos acabados aos distribuidores ou clientes finais e armazenando e fornecendo as matérias-primas aos clientes para fabricação just-in-time.

- Maritime Fleet Load Carrying Capacity - A capacidade de carga da frota marítima representa o estado de desenvolvimento da infraestrutura e do comércio marítimo de uma economia. É influenciada por fatores como volume de produção, comércio internacional, principais indústrias de usuários finais, conectividade marítima, regulamentações ambientais, investimentos no desenvolvimento de infraestrutura portuária, capacidade de movimentação de carga de contêineres portuários, etc. navio viz. navios porta-contêineres, petroleiros, graneleiros, carga geral, entre outros tipos, juntamente com os fatores de influência para a geografia estudada (país/região conforme escopo do relatório), no período de revisão.

- Modal Share - A parcela modal de frete é influenciada por fatores como produtividade modal, regulamentações governamentais, conteinerização, distância de embarque, requisitos de controle de temperatura, tipo de mercadoria, comércio internacional, terreno, velocidade de entrega, peso da remessa, remessas a granel, etc. a tonelagem (toneladas) e a participação modal por movimentação de carga (tonelada-km) diferem conforme a distância média dos embarques, o peso dos principais grupos de mercadorias transportados na economia e o número de viagens. Esta tendência do setor representa a distribuição da carga transportada por meio de transporte (toneladas e toneladas-km), para o ano base do estudo.

- Oil and Gas, Mining and Quarrying - Este segmento da indústria utilizadora final capta as despesas logísticas externas (terceirizadas) incorridas pelos intervenientes da indústria extractiva. Os players finais considerados são os estabelecimentos que extraem sólidos minerais naturais, como carvão e minérios; minerais líquidos, tais como petróleo bruto; e gases, como o gás natural. Os Provedores de Serviços Logísticos (LSPs) cobrem fases inteiras de upstream a downstream e desempenham um papel crucial no transporte de máquinas, equipamentos de perfuração, minerais extraídos, petróleo bruto e gás natural e produtos refinados/processados de um local para outro.

- Other End Users - Outro segmento de usuário final captura as despesas logísticas externas (terceirizadas) incorridas pelos serviços financeiros (BFSI), imóveis, serviços educacionais, saúde e serviços profissionais (administrativos, gestão de resíduos, jurídicos, arquitetônicos, engenharia, design, consultoria, PD científico ). Os Provedores de Serviços Logísticos (LSPs) desempenham um papel crucial na movimentação confiável de suprimentos e documentos de/para essas indústrias, como transporte de qualquer equipamento ou recursos necessários, envio de documentos e arquivos confidenciais, movimentação de produtos e suprimentos médicos (suprimentos e instrumentos cirúrgicos, incluindo luvas, máscaras, seringas, equipamentos), para citar alguns.

- Other Services - O segmento de Outros Serviços captura receitas obtidas por meio de (1) Serviços de valor agregado (VAS) para transporte de carga rodoviário, ferroviário, aéreo e marítimo e hidroviário interior, (2) VAS para transporte marítimo de carga (operação de instalações terminais, como portos e cais, operação de eclusas hidroviárias, atividades de navegação, praticagem e atracação, atividades de descarregamento, salvatagem, atividades de farol, entre outras atividades de apoio diversas), (3) VAS para transporte terrestre de carga (operação de instalações terminais como estações ferroviárias, estações para movimentação de mercadorias, operação de infraestrutura ferroviária, manobras e manobras, reboque e assistência rodoviária, liquefação de gás para fins de transporte, entre outras atividades diversas de apoio), (4) VAS para transporte aéreo de carga (operação de instalações terminais, como terminais aéreos, aeroportos e atividades de controle de tráfego aéreo, atividades de serviços terrestres em aeródromos, manutenção de pistas, inspeção/transporte/manutenção/testes de aeronaves, serviços de abastecimento de aeronaves, entre outras atividades diversas de apoio), (5) VAS para serviço de armazenagem e armazenagem (operação de silos de grãos, armazéns de mercadorias em geral, armazéns frigoríficos, tanques de armazenamento etc., armazenamento de mercadorias em zonas de comércio exterior, congelamento rápido, engradado de mercadorias para transporte, embalagem e preparação de mercadorias para transporte, etiquetagem e/ou impressão da embalagem, montagem de kits e embalagem serviços, entre outras atividades diversas de apoio) e (6) VAS para serviços de correio, expresso e encomendas (coleta, triagem).

- Port Calls and Performance - O desempenho dos portos é fundamental para o movimento de mercadorias de uma economia, o comércio, a conectividade global, as estratégias de crescimento bem-sucedidas, a atratividade do investimento para os sistemas de produção e distribuição e, portanto, afeta o PIB, o emprego, o rendimento per capita e o crescimento industrial. Assim, os parâmetros de desempenho portuário como tempo médio de permanência dos navios nos portos; idade média, tamanho, capacidade de transporte de carga, capacidade de transporte de contêineres, dos navios que entram nos portos, escalas e movimentação de contêineres foram analisados e apresentados nesta tendência do setor.

- Port Liner Shipping Connectivity Index - Reflete a posição de um porto na rede global de transporte marítimo regular, em que um valor mais elevado do índice está associado a uma melhor conectividade. Portos eficientes e bem conectados (1) contribuem para minimizar os custos de transporte, interligando cadeias de abastecimento e apoiando o comércio internacional, (2) abrem caminho para economias de escala e desenvolvimento de conhecimentos especializados, permitindo aos produtores explorar melhor as possibilidades tanto nacionais como estrangeiras. mercados. Assim, os principais portos de importância estratégica, no país/região conforme o escopo do relatório, foram analisados e apresentados na tendência do setor Conectividade de transporte marítimo regular.

- Port Throughput - Reflete a quantidade de carga ou o número de navios que um porto movimenta anualmente. Pode estar relacionado a (1) tonelagem de carga, (2) contêiner TEU e (3) escalas de navios. A movimentação portuária em termos de total de contêineres movimentados (TEU's), tem sido apresentada na tendência do setor Chamadas e Desempenho Portuários.

- Producer Price Inflation - Indica a inflação do ponto de vista dos produtores, viz. o preço médio de venda recebido pela sua produção durante um período de tempo. A variação anual (YoY) do índice de preços ao produtor é relatada como inflação de preços no atacado na tendência da indústria Inflação. Como o WPI capta movimentos dinâmicos de preços da forma mais abrangente, é amplamente utilizado por governos, bancos, indústria, círculos empresariais e é considerado importante na formulação de políticas comerciais, fiscais e outras políticas económicas. Os dados foram utilizados em conjunto com a inflação dos preços no consumidor para uma melhor compreensão do ambiente inflacionário.

- Segmental Revenue - A Receita Segmental foi triangulada ou computada e apresentada para todos os principais players do mercado. Refere-se à receita específica do mercado de frete e logística auferida pela empresa, ao longo do ano base do estudo, na geografia estudada (país ou região conforme escopo do relatório). É calculado através do estudo e análise dos principais parâmetros, como finanças, portfólio de serviços, força dos funcionários, tamanho da frota, investimentos, número de países presentes, principais economias preocupantes, etc., que foram relatados pela empresa em seus relatórios anuais, página da Internet. Para empresas com divulgações financeiras escassas, bancos de dados pagos como DB Hoovers e Dow Jones Factiva foram utilizados e verificados por meio de interações da indústria/especialistas.

- Transport and Storage Sector GDP - O valor e o crescimento do PIB do Setor de Transporte e Armazenamento têm uma relação direta com o tamanho do mercado de frete e logística. Assim, esta variável foi estudada e apresentada ao longo do período em análise, em termos de valor (USD) e como percentagem do PIB total, nesta tendência da indústria. Os dados foram apoiados por comentários concisos e relevantes sobre os investimentos, desenvolvimentos e cenário atual do mercado.

- Trends in E-Commerce Industry - A melhoria da conectividade à Internet e o boom na penetração dos smartphones, juntamente com o aumento da renda disponível, levaram a um crescimento fenomenal no mercado de comércio eletrônico em todo o mundo. Os compradores on-line exigem uma entrega rápida e eficiente de seus pedidos, levando a um aumento na demanda por serviços logísticos, especialmente serviços de atendimento de comércio eletrônico. Assim, o Valor Bruto de Mercadoria (GMV), o crescimento histórico e projetado, a divisão dos principais grupos de commodities na indústria de comércio eletrônico para a geografia estudada (país ou região conforme o escopo do relatório) foram analisados e apresentados nesta tendência do setor.

- Trends in Manufacturing Industry - A indústria de transformação envolve a transformação de matérias-primas em produtos acabados, enquanto a indústria de logística garante o fluxo eficiente de matérias-primas para a fábrica e o transporte de produtos manufaturados para os distribuidores e consumidores. A oferta e a procura de ambas as indústrias estão altamente interligadas e são críticas para uma cadeia de abastecimento contínua. Assim, o Valor Acrescentado Bruto (VAB), a divisão do VAB nos principais setores transformadores e o crescimento da indústria transformadora durante o período em análise foram analisados e apresentados nesta tendência da indústria.

- Trucking Fleet Size By Type - A participação de mercado dos tipos de caminhões é influenciada por fatores como preferências geográficas, principais indústrias de usuários finais, preços dos caminhões, produção local, penetração de serviços de reparo e manutenção de caminhões, suporte ao cliente, disrupções tecnológicas (como veículos elétricos, digitalização, caminhões autônomos) etc. , a distribuição (% de participação para o ano base do estudo) do volume do parque de caminhões por tipo de caminhão, disruptores de mercado, investimentos na fabricação de caminhões, especificações de caminhões, uso de caminhões e regulamentos de importação e antecipação de mercado durante o período de previsão foram apresentados neste setor tendência.

- Trucking Operational Costs - As principais razões para medir/avaliar o desempenho logístico de qualquer empresa de transporte rodoviário são reduzir custos operacionais e aumentar a lucratividade. Por outro lado, medir os custos operacionais ajuda a identificar se e onde fazer alterações operacionais para controlar despesas e identificar áreas para melhoria de desempenho. Conseqüentemente, nesta tendência do setor, os custos operacionais de transporte rodoviário e as variáveis envolvidas, viz. os salários e benefícios dos condutores, os preços dos combustíveis, os custos de reparação e manutenção, os custos dos pneus, etc. foram estudados ao longo do ano base do estudo e apresentados para a geografia estudada (país ou região conforme o âmbito do relatório).

- Warehousing and Storage - O segmento de armazenagem e armazenamento captura a receita obtida através da operação de mercadorias em geral, refrigeradas e outros tipos de instalações de armazenamento e armazenamento. Esses estabelecimentos se responsabilizam por armazenar as mercadorias e mantê-las seguras em vez de cobranças. Os serviços de valor agregado (SVA) que podem prestar são considerados parte do segmento outros serviços. Aqui, VAS refere-se a uma gama de serviços relacionados à distribuição de mercadorias de um cliente e pode incluir etiquetagem, ruptura a granel, controle e gerenciamento de estoque, montagem leve, entrada e atendimento de pedidos, embalagem, coleta e embalagem, marcação de preços e emissão de bilhetes e transporte. arranjo.

- Wholesale and Retail Trade - Este segmento da indústria utilizadora final capta as despesas logísticas externas (terceirizadas) incorridas pelos grossistas e retalhistas. Os players finais considerados são os estabelecimentos que se dedicam principalmente à comercialização atacadista ou varejista de mercadorias, geralmente sem transformação, e à prestação de serviços acessórios à venda de mercadorias. Os Provedores de Serviços Logísticos (LSPs) desempenham um papel crucial na movimentação confiável de suprimentos e produtos acabados das casas de produção para os distribuidores e, finalmente, para o cliente final, cobrindo atividades como fornecimento de materiais, transporte, atendimento de pedidos, armazenamento e armazenamento, previsão de demanda, gerenciamento de estoque etc.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura