Tamanho e Participação do Mercado de Fibras Alimentares

Análise do Mercado de Fibras Alimentares pela Mordor Intelligence

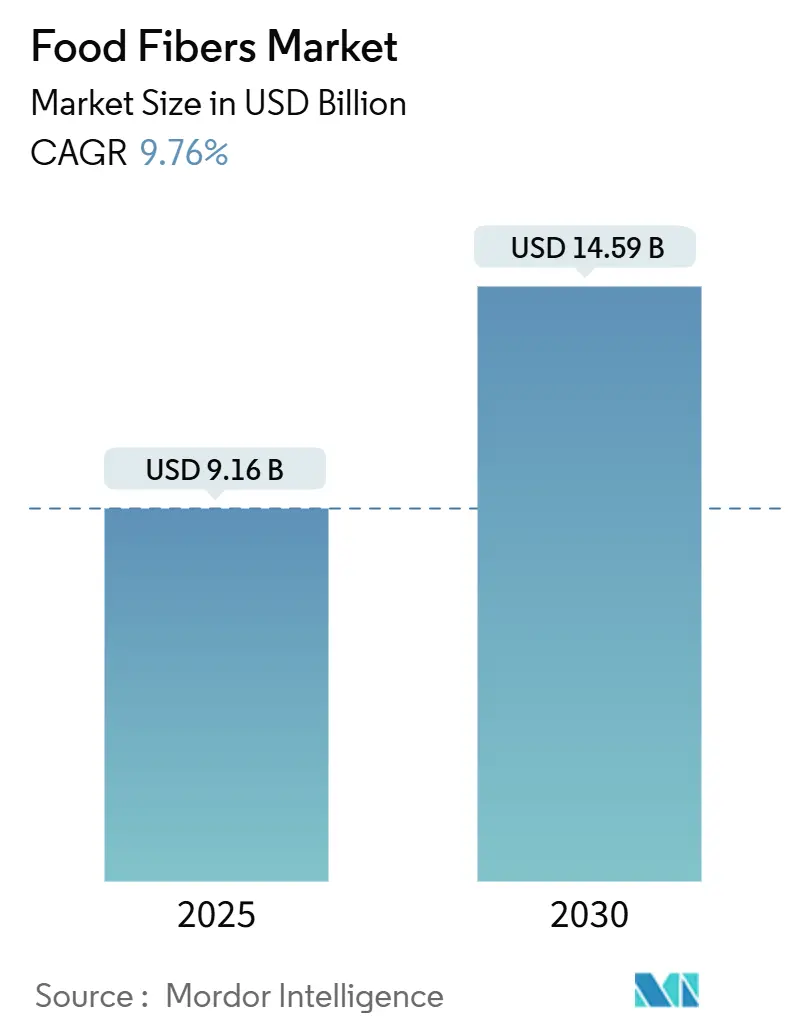

O mercado de fibras alimentares, avaliado em USD 9,16 bilhões em 2025, deve atingir USD 14,59 bilhões até 2030, crescendo a uma CAGR de 9,76% durante o período de previsão. A expansão do mercado é impulsionada principalmente pela evolução dos marcos regulatórios, avanços tecnológicos contínuos no processamento de fibras e a crescente ênfase dos consumidores na saúde digestiva e bem-estar. A inclusão estratégica do FDA de oito carboidratos não digeríveis adicionais, incluindo inulina e maltodextrina resistente, na sua definição de fibra dietética criou oportunidades substanciais de mercado para fabricantes e fornecedores. Além disso, a Diretriz Abrangente de Desenvolvimento de Alimentação e Nutrição da China (2025-2030), que estabelece uma ingestão diária recomendada de fibras de 25-30 gramas, demonstra o significativo compromisso governamental em melhorar a saúde da população enquanto simultaneamente estimula a demanda do mercado Fonte: Comissão Nacional de Saúde da República Popular da China, Diretriz Visa Promover Nutrição Equilibrada,"en.nhc.gov.cn">[1].

Principais Conclusões do Relatório

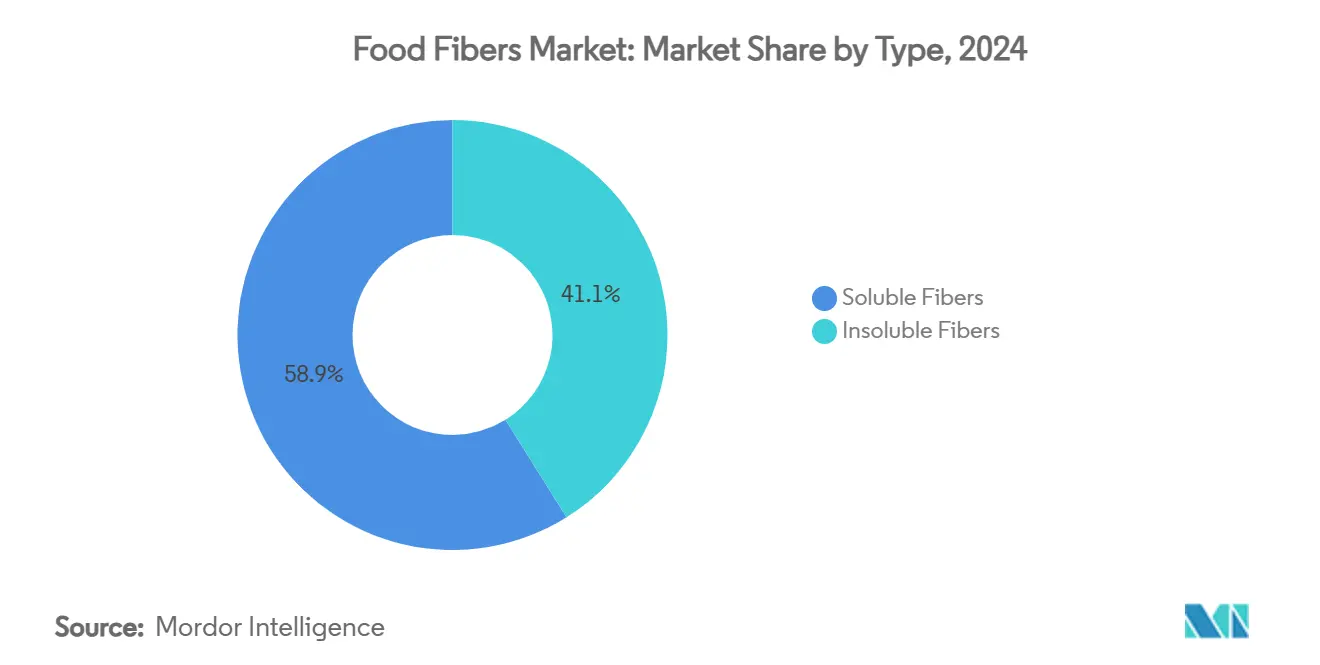

- Por tipo, fibras solúveis lideraram com 58,95% da participação na receita em 2024, enquanto fibras insolúveis são projetadas para registrar uma CAGR de 11,36% até 2030.

- Por fonte, cereais e grãos detiveram 48,15% da participação do mercado de fibras alimentares em 2024, enquanto nozes e sementes devem avançar a uma CAGR de 11,80% até 2030.

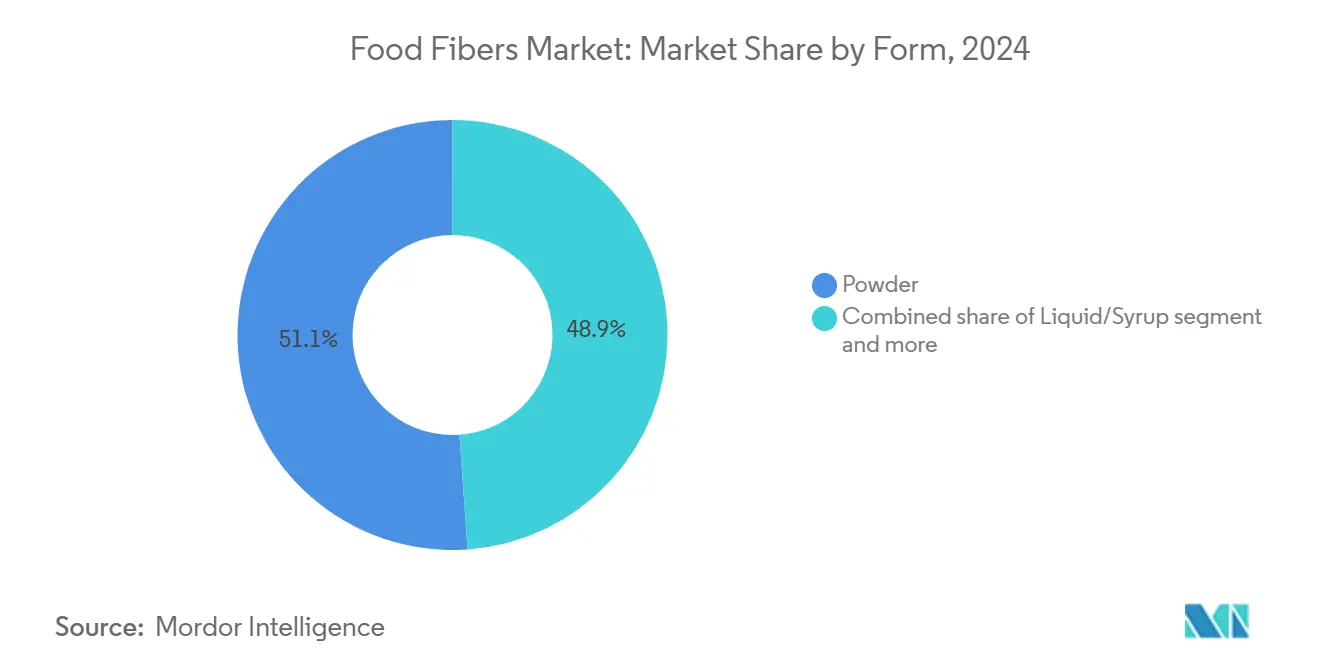

- Por forma, pós comandaram 51,12% do tamanho do mercado de fibras alimentares em 2024, ainda que formatos líquidos/xarope sejam previstos para crescer a 12,05% CAGR entre 2025 e 2030.

- Por aplicação, alimentos e bebidas representaram 47,37% da participação do tamanho do mercado de fibras alimentares em 2024; suplementos dietéticos exibem a expansão mais rápida a 12,64% CAGR até 2030.

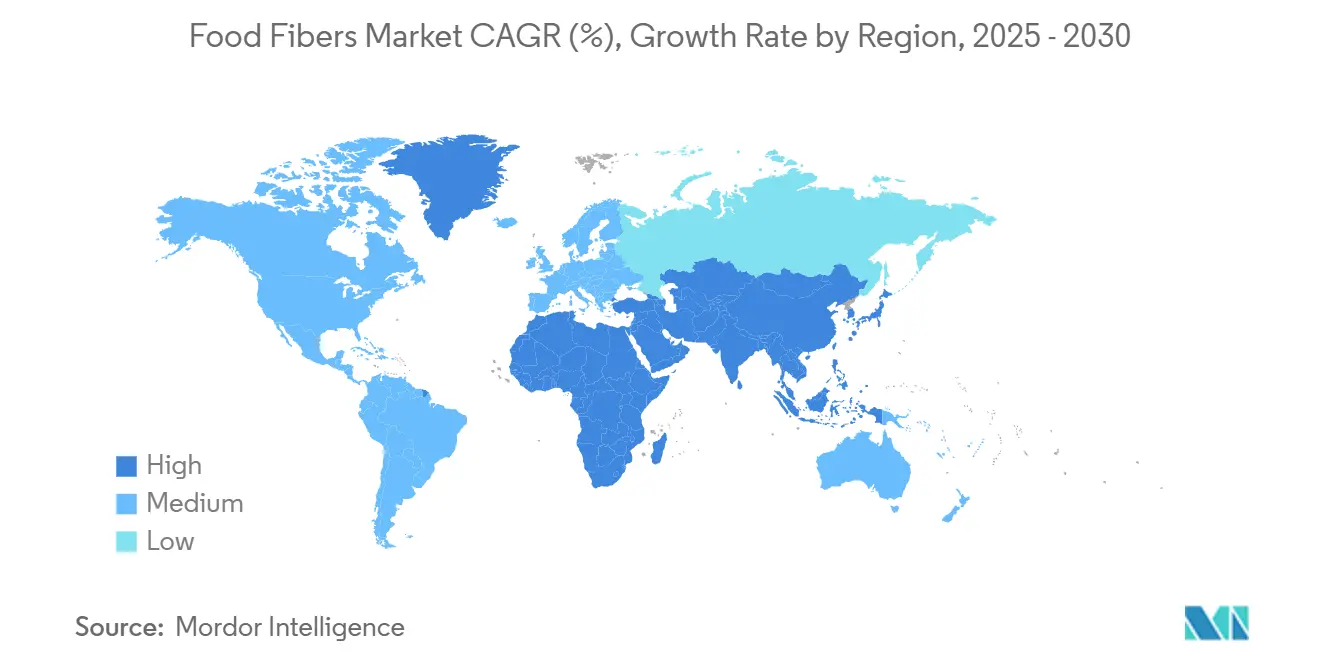

- Por geografia, América do Norte capturou 41,24% da participação do mercado de fibras alimentares em 2024, enquanto Ásia-Pacífico é projetada para crescer a uma CAGR de 10,79% até 2030.

Tendências e Insights do Mercado Global de Fibras Alimentares

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente prevalência de distúrbios digestivos e obesidade | +2.1% | Global, com maior impacto na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente demanda por alimentos funcionais e fortificados | +1.8% | Global, liderada por Ásia-Pacífico e América do Norte | Longo prazo (≥ 4 anos) |

| Crescente demanda por alimentos ricos em fibras e fibras prebióticas | +1.6% | Global, com adoção precoce em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Avanços em tecnologias de extração de fibras | +1.4% | Global, com centros tecnológicos na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Crescente demanda por ingredientes alimentares clean-label e naturais | +1.9% | Global, mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Campanhas governamentais de apoio à saúde | +1.2% | Ásia-Pacífico, América do Norte, mercados europeus selecionados | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Distúrbios Digestivos e Obesidade

A crescente prevalência de distúrbios digestivos e obesidade está transformando as estratégias de formulação de alimentos na indústria. Estudos globais mostram que a deficiência de fibra dietética contribui significativamente para a carga de doenças, com baixa ingestão de fibras levando a mortes substanciais por doença cardíaca isquêmica e anos de vida ajustados por incapacidade. Na China, um número considerável de mortes por AVC foi associado ao consumo insuficiente de fibras, demonstrando a necessidade de intervenções dietéticas. O impacto econômico se estende além dos custos de cuidados de saúde, já que empregadores reconhecem que apoiar a saúde digestiva através de programas de nutrição no local de trabalho melhora a produtividade. Isso aumentou a demanda B2B por produtos enriquecidos com fibras em catering corporativo e serviços de alimentação institucional, expandindo além dos canais de varejo tradicionais.

Crescente Demanda por Alimentos Funcionais e Fortificados

O crescente conhecimento nutricional dos consumidores está aumentando a demanda por alimentos que oferecem benefícios específicos à saúde além da nutrição básica. O mercado global de alimentos funcionais continua a se expandir à medida que os consumidores buscam produtos que combinam sabor com vantagens para a saúde. Esta tendência é evidente no desenvolvimento de produtos que incorpora fibras, proteínas e compostos bioativos para atender tanto aos requisitos de sabor quanto de bem-estar. O reconhecimento do FDA de fibras dietéticas adicionais permitiu que fabricantes desenvolvessem formulações de produtos mais diversas com alegações de saúde aprovadas. Empresas estão criando produtos inovadores entre categorias, incluindo lanches enriquecidos com fibras que servem como substitutos de refeições, barras de bem-estar com perfis nutricionais aprimorados e bebidas contendo níveis terapêuticos de fibras prebióticas. Esta evolução no desenvolvimento de produtos reflete a mudança mais ampla para a nutrição funcional, onde consumidores priorizam cada vez mais alimentos que entregam benefícios direcionados à saúde enquanto mantêm perfis de sabor atraentes.

Crescente Demanda por Alimentos Ricos em Fibras e Fibras Prebióticas

O eixo intestino-cérebro e microbioma transformou as fibras prebióticas de suplementos especializados em ingredientes funcionais amplamente adotados. Evidências mostram que fibras específicas, incluindo amido resistente e inulina, podem promover o crescimento de bactérias intestinais benéficas, resultando em resultados metabólicos melhorados em populações específicas. O mercado está se movendo para nutrição personalizada, já que descobertas indicam que os benefícios das fibras variam entre indivíduos com base na composição do seu microbioma intestinal. Esta variação impulsiona a demanda por portfólios de fibras diversas em vez de produtos de ingrediente único, já que fabricantes visam abordar diferentes respostas dos consumidores. Empresas estão desenvolvendo misturas sofisticadas de múltiplas fibras e sistemas de entrega avançados para garantir eficácia do produto em segmentos amplos de consumidores, enquanto continuamente exploram técnicas inovadoras de formulação para melhorar a biodisponibilidade e benefícios funcionais.

Avanços em Tecnologias de Extração de Fibras

A inovação tecnológica na extração de fibras está desbloqueando novas fontes de matérias-primas enquanto melhora a eficiência de rendimento e propriedades funcionais. A tecnologia de explosão a vapor demonstrou a capacidade de aumentar o conteúdo de fibra dietética solúvel no farelo de trigo de 9,82% para 16,72%, mantendo a integridade nutricional conforme literatura no PubMed Central. Métodos de processamento enzimático, incluindo a descoberta da enzima CelOCE no Brasil, estão revolucionando a eficiência de conversão de celulose e potencialmente transformando resíduos agrícolas em ingredientes de fibra de alto valor [2]Fonte: Phys.org, "Pesquisadores Brasileiros Identificam Enzima CelOCE," phys.org. Estes avanços são particularmente significativos para abordar restrições da cadeia de suprimentos, pois permitem a utilização de subprodutos agrícolas anteriormente subvalorizados. A tecnologia também está melhorando as propriedades funcionais das fibras extraídas, com métodos de extração com água subcrítica produzindo fibras com atividade antioxidante aprimorada e estabilidade térmica melhorada em comparação com métodos de processamento convencionais.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de produção associados à extração e processamento de fibras | -1.4% | Global, com maior impacto em mercados emergentes | Curto prazo (≤ 2 anos) |

| Volatilidade de preços de matérias-primas | -1.2% | Global, particularmente afetando fibras à base de cereais | Curto prazo (≤ 2 anos) |

| Disponibilidade de alternativas | -0.8% | Mercados desenvolvidos com ecossistemas de ingredientes estabelecidos | Médio prazo (2-4 anos) |

| Desafios sensoriais e de textura na reformulação | -1.1% | Global, com impacto variado por categoria de aplicação | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Produção Associados à Extração e Processamento de Fibras

Os altos requisitos de capital para tecnologias avançadas de extração de fibras criam barreiras à entrada no mercado e limitam a escalabilidade da produção. Métodos de processamento enzimático entregam melhor rendimento e qualidade, mas requerem investimentos significativos em equipamentos especializados e otimização de processos. Diferentes tipos de fibras precisam de métodos de extração distintos, o que impede as economias de escala comuns na produção de ingredientes commoditizados. Pequenos fabricantes lutam para justificar investimentos em equipamentos de extração avançados, o que pode reduzir a inovação e competição no mercado. Os altos custos influenciam estratégias de precificação, já que fabricantes devem equilibrar a recuperação de investimentos através de precificação premium contra a sensibilidade de preço dos consumidores, especialmente em mercados emergentes onde renda disponível limitada afeta decisões de compra.

Volatilidade de Preços de Matérias-Primas

Flutuações de preços de commodities agrícolas criam pressão significativa nas margens e desafios de planejamento para fabricantes de fibras. Análise histórica revela que preços do trigo podem experimentar volatilidade de 40-62% devido a choques de oferta de condições climáticas adversas, impactando diretamente a estrutura de custos da produção de fibras à base de cereais [3]Fonte: USDA Economic Research Service, "Tabelas de Perspectivas do Trigo," ers.usda.gov. A situação é exacerbada pelos impactos das mudanças climáticas nos rendimentos das culturas e a concentração da produção em regiões geográficas específicas vulneráveis a perturbações climáticas. Interrupções da cadeia de suprimentos, incluindo aquelas experimentadas durante o conflito Ucrânia-Rússia, demonstram como eventos geopolíticos podem rapidamente alterar a disponibilidade e precificação de matérias-primas. Fabricantes estão respondendo diversificando suas estratégias de fornecimento e investindo em matérias-primas alternativas, mas essas adaptações requerem tempo e investimento de capital que pode não compensar imediatamente os impactos da volatilidade de preços.

Análise por Segmento

Por Tipo: Fibras Solúveis Impulsionam Aplicações Premium

As fibras solúveis detêm uma participação dominante no mercado de 58,95% em 2024, impulsionadas por suas propriedades funcionais e marco regulatório estabelecido para alegações de saúde. A aprovação do FDA de alegações de saúde para fibras solúveis específicas, incluindo beta-glucana e psyllium na redução do colesterol, fornece aos fabricantes caminhos regulatórios definidos. A capacidade de retenção de água e propriedades gelificantes dessas fibras as tornam eficazes em aplicações de modificação de textura. Dentro da categoria solúvel, inulina e polidextrose mantêm posições fortes devido às suas funções prebióticas e status de rótulo limpo, com inulina experimentando demanda aumentada do crescente interesse dos consumidores na saúde intestinal.

O segmento de fibras insolúveis projeta a maior taxa de crescimento a 11,36% CAGR até 2030. Este crescimento deriva de sua relação custo-efetividade e aplicações em expansão em embalagens sustentáveis e materiais compostos. A adoção de celulose e amido resistente aumenta à medida que fabricantes trabalham para resolver desafios de textura mantendo valor nutricional. O mercado mostra padrões de crescimento distintos entre segmentos, com fibras solúveis atingindo maturidade enquanto fibras insolúveis demonstram potencial significativo em novas aplicações, apoiadas por tecnologias de extração aprimoradas que melhoram funcionalidade e reduzem custos de produção.

Por Fonte: Cereais Dominam Enquanto Nozes e Sementes Crescem

Cereais e grãos dominaram o mercado de fibras alimentares com uma participação de 48,15% em 2024, principalmente devido à sua infraestrutura de moagem bem estabelecida e redes de cadeia de suprimentos eficientes. A ampla disponibilidade de coprodutos de trigo, aveia e milho tornou essas fontes particularmente atraentes para extração de fibras. Beta-glucana derivada de aveia ganhou tração significativa ao atender padrões rigorosos de viscosidade para alegações de saúde cardíaca, enquanto fibras de casca de milho encontraram sucesso na produção de tortilhas enriquecidas com fibras, especialmente em mercados hispânicos. A capacidade de adquirir esses materiais em escala de commodity os tornou ideais para grandes fabricantes de CPG que buscam volumes de produção consistentes, apoiados ainda mais por extensa documentação de pesquisa em saúde humana que acelera aprovações regulatórias em várias jurisdições.

O segmento de nozes e sementes emergiu como a categoria mais dinâmica no mercado de fibras alimentares, projetando uma CAGR de 11,80% até 2030. Este crescimento é amplamente atribuído à crescente demanda dos consumidores por fornecimento transparente de ingredientes e opções alimentares densas em nutrientes. Cascas de chia e linhaça se tornaram particularmente valiosas neste segmento, oferecendo uma combinação única de ácido alfa-linolênico e fibra dietética. Esta funcionalidade dupla permite que fabricantes desenvolvam produtos com benefícios tanto de ômega-3 quanto de saúde intestinal, atendendo à crescente preferência dos consumidores por ingredientes alimentares multifuncionais que entregam benefícios nutricionais abrangentes.

Por Forma: Pó Lidera Enquanto Formulações Líquidas Aceleram

Em 2024, o segmento de pó comanda uma participação dominante no mercado de 51,12%, devido aos seus processos de fabricação estabelecidos, vida útil estendida e versatilidade em várias aplicações. Fabricantes podem incorporar perfeitamente fibras em produtos de mistura seca, produtos assados, cereais e formulações de suplementos usando formatos em pó, tudo sem ajustes significativos de processo. A compatibilidade deste segmento com linhas de produção existentes, juntamente com baixos custos de transporte, reforça sua posição de liderança. A maturidade das técnicas de secagem por aspersão, secagem por rolo e aglomeração permitiu produção eficiente em massa e qualidade consistente, tornando os pós o formato dominante na indústria de fibras alimentares.

Formulações líquidas e xaropes estão testemunhando uma taxa robusta de crescimento de 12,05% CAGR, alimentada por um aumento na demanda por fortificação de bebidas e uma crescente inclinação dos consumidores para produtos prontos para consumo. Este crescimento é especialmente pronunciado em bebidas funcionais e esportivas, onde fibras líquidas se integram suavemente, mantendo tanto sensação na boca quanto estabilidade. Além disso, fabricantes estão se aventurando em integrar fibras líquidas em alternativas lácteas, concentrados de frutas e produtos nutricionais para crianças, aproveitando as tendências de conveniência e ocasiões de consumo mais amplas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Alimentos e Bebidas Dominam Enquanto Suplementos Aceleram

Aplicações de alimentos e bebidas respondem por 47,37% da participação de mercado em 2024, demonstrando fortificação generalizada de fibras em categorias de produtos. Segmentos de panificação e confeitaria lideram esta categoria, já que fibras se integram efetivamente com processos tradicionais de panificação e consumidores facilmente aceitam produtos assados enriquecidos com fibras. Laticínios e sobremesas congeladas utilizam fibras para melhorar textura e reduzir conteúdo de açúcar mantendo apelo do produto. O segmento de bebidas mostra crescimento significativo à medida que fabricantes incorporam fibras prebióticas em níveis terapêuticos sem afetar sabor ou apelo visual.

O segmento de suplementos dietéticos está projetado para crescer a 12,64% CAGR até 2030, impulsionado pela demanda dos consumidores por produtos nutricionais direcionados e a capacidade de entregar doses concentradas de fibras. Este crescimento deriva do aumento da compreensão dos consumidores sobre tipos específicos de fibras e seus benefícios à saúde, mudando de suplementos de fibras gerais para produtos especializados para saúde digestiva, gerenciamento de peso e suporte metabólico. O setor farmacêutico mantém demanda consistente por fibras em produtos de nutrição médica, enquanto nutrição animal e mercados de alimentação para animais de estimação se expandem devido ao reconhecimento aumentado da importância das fibras na saúde animal.

Análise por Geografia

América do Norte mantém liderança de mercado com 41,24% de participação em 2024, apoiada por marcos regulatórios avançados que facilitam a substanciação de alegações de saúde e consciência estabelecida dos consumidores sobre os benefícios das fibras à saúde. A abordagem progressiva do FDA à definição de fibra dietética, incluindo o reconhecimento de carboidratos não digeríveis adicionais, fornece aos fabricantes caminhos claros para desenvolvimento e marketing de produtos U.S. Food and Drug Administration. A região se beneficia de infraestrutura sofisticada da cadeia de suprimentos e relacionamentos estabelecidos entre fornecedores de ingredientes e fabricantes de alimentos que facilitam inovação rápida de produtos e introdução no mercado.

Ásia-Pacífico demonstra o maior potencial de crescimento a 10,79% CAGR, impulsionada por iniciativas governamentais de saúde e rendas disponíveis crescentes que permitem adoção de produtos premium. A Diretriz de Desenvolvimento de Alimentação e Nutrição da China (2025-2030) especificamente visa aumentar a ingestão de fibras para 25-30 gramas diárias, criando demanda sem precedentes por produtos fortificados com fibras. O crescimento da região é ainda apoiado pela crescente urbanização, mudanças nos padrões dietéticos e crescente consciência de conceitos nutricionais ocidentais entre consumidores da classe média.

Europa mantém crescimento estável apoiado por padrões regulatórios rigorosos que melhoram a confiança dos consumidores em produtos alimentares funcionais. O processo abrangente de avaliação de alegações de saúde da Autoridade Europeia de Segurança Alimentar, embora criando barreiras à entrada, finalmente apoia o desenvolvimento do mercado garantindo eficácia e segurança dos produtos European Food Safety Authority [4]Fonte: Autoridade Europeia de Segurança Alimentar, "Avaliação de Alegações de Saúde," efsa.europa.eu. América do Sul e Oriente Médio & África representam oportunidades emergentes, com as capacidades avançadas de pesquisa de biocombustíveis do Brasil potencialmente criando novas tecnologias de extração de fibras e a crescente consciência de saúde da região do CCG impulsionando demanda por ingredientes funcionais

Cenário Competitivo

O mercado de fibras alimentares mostra fragmentação, com corporações multinacionais detendo participações substanciais no mercado através de integração vertical e capacidades de pesquisa. Empresas como Cargill, ADM e Ingredion mantêm vantagens competitivas através de sua expertise agrícola e infraestrutura de processamento, enquanto desenvolvem tecnologias especializadas de extração de fibras. A competição no mercado se intensificou à medida que empresas se expandem através de aquisições estratégicas, como evidenciado por atividades recentes de consolidação da indústria que fortalecem portfólios em ingredientes baseados na natureza, incluindo pectina e fibras cítricas.

Investimento em tecnologia emergiu como um diferenciador competitivo, com empresas focando em métodos de extração avançados e processamento sustentável. Principais players da indústria continuam a fazer investimentos substanciais de capital em suas instalações, refletindo os recursos necessários para avanço tecnológico em soluções de textura e ingredientes clean-label. Esses investimentos demonstram o compromisso da indústria com inovação e otimização de processos para atender demandas de mercado em evolução.

O mercado apresenta oportunidades significativas em segmentos especializados como nutrição animal, materiais de embalagem sustentáveis e soluções de nutrição personalizada. Nessas áreas, empresas menores podem estabelecer posições fortes no mercado direcionando nichos de mercado e desenvolvendo aplicações inovadoras em vez de competir na produção de fibras commoditizadas. Esta abordagem estratégica permite que novos entrantes se diferenciem e capturem valor em segmentos específicos de mercado enquanto evitam competição direta com players estabelecidos na produção em massa.

Líderes da Indústria de Fibras Alimentares

-

Ingredion Incorporated

-

Cargill, Incorporated

-

Tate & Lyle PLC

-

Archer Daniels Midland Company

-

Roquette Frères SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Layn lançou Galacan, um produto beta-glucana fabricado através de fermentação de precisão em sua instalação de biotecnologia. O produto oferece funcionalidade aprimorada para suplementos, alimentos e produtos de beleza.

- Novembro de 2024: Tate & Lyle completou sua aquisição da CP Kelco, criando um negócio líder global de soluções especializadas para alimentos e bebidas. A combinação aprimora o portfólio da Tate & Lyle com ingredientes baseados na natureza incluindo pectina e fibras cítricas, fortalecendo sua posição em mercados de ingredientes clean-label e funcionais

- Junho de 2024: Cargill Incorporation estabeleceu um hub tecnológico em Atlanta, Georgia, para focar na transformação digital em alimentos e agricultura. A instalação desenvolve soluções digitais para melhorar a eficiência e sustentabilidade da cadeia de suprimentos alimentar global, o que afeta o fornecimento e distribuição de ingredientes de fibras.

Escopo do Relatório Global do Mercado de Fibras Alimentares

Fibra alimentar, também conhecida como fibra dietética, é um grupo de compostos encontrados em plantas que não podem ser totalmente digeridos no intestino humano. Comercialmente, fibras são derivadas de frutas e vegetais e podem ser isoladas ou modificadas após processamento. O mercado de fibras alimentares é segmentado em tipo, aplicação e geografia. Por tipo, o mercado é segmentado em fibras solúveis e insolúveis. O segmento de fibras solúveis é ainda dividido em inulina, pectina, polidextrose, beta-glucana e outras fibras solúveis. As fibras insolúveis são segmentadas em celulose, lignina, hemicelulose, quitina e quitosana, amido resistente e outras fibras insolúveis. Baseado na aplicação, o mercado é segmentado em alimentos e bebidas, suplementos dietéticos e farmacêuticos.

Além disso, baseado na aplicação de alimentos e bebidas, o mercado é segmentado em panificação e confeitaria, laticínios, carne, aves e frutos do mar, bebidas e outros produtos alimentares e de bebidas. Por geografia, o relatório analisa as principais economias da América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio & África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões de USD).

| Fibras Solúveis | Inulina |

| Pectina | |

| Polidextrose | |

| Beta-glucana | |

| Arabinoxilana | |

| Maltodextrina Resistente | |

| Outras Fibras Solúveis | |

| Fibras Insolúveis | Celulose |

| Hemicelulose | |

| Lignina | |

| Quitina e Quitosana | |

| Amido Resistente | |

| Outras Fibras Insolúveis |

| Cereais e Grãos |

| Frutas e Vegetais |

| Nozes e Sementes |

| Outras Fontes |

| Pó |

| Líquido/Xarope |

| Outras Formas |

| Alimentos e Bebidas | Panificação e Confeitaria |

| Laticínios e Sobremesas Congeladas | |

| Carne, Aves e Frutos do Mar | |

| Bebidas | |

| Outros Alimentos e Bebidas | |

| Suplementos Dietéticos | |

| Farmacêuticos | |

| Nutrição Animal e Alimentação para Animais de Estimação | |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Tipo | Fibras Solúveis | Inulina |

| Pectina | ||

| Polidextrose | ||

| Beta-glucana | ||

| Arabinoxilana | ||

| Maltodextrina Resistente | ||

| Outras Fibras Solúveis | ||

| Fibras Insolúveis | Celulose | |

| Hemicelulose | ||

| Lignina | ||

| Quitina e Quitosana | ||

| Amido Resistente | ||

| Outras Fibras Insolúveis | ||

| Por Fonte | Cereais e Grãos | |

| Frutas e Vegetais | ||

| Nozes e Sementes | ||

| Outras Fontes | ||

| Por Forma | Pó | |

| Líquido/Xarope | ||

| Outras Formas | ||

| Por Aplicação | Alimentos e Bebidas | Panificação e Confeitaria |

| Laticínios e Sobremesas Congeladas | ||

| Carne, Aves e Frutos do Mar | ||

| Bebidas | ||

| Outros Alimentos e Bebidas | ||

| Suplementos Dietéticos | ||

| Farmacêuticos | ||

| Nutrição Animal e Alimentação para Animais de Estimação | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de fibras alimentares?

O mercado está em USD 9,16 bilhões em 2025 e é projetado para atingir USD 14,59 bilhões até 2030.

Qual segmento contribui mais para a receita?

Fibras solúveis lideram, representando 58,95% da receita em 2024 devido às propriedades funcionais versáteis e de alegações de saúde.

Qual região está crescendo mais rapidamente?

Ásia-Pacífico está se expandindo a uma CAGR de 10,79%, impulsionada por metas governamentais de ingestão de fibras e rendas disponíveis crescentes.

Por que formatos de fibras líquidas estão ganhando popularidade?

Formulações líquidas ou xaropes se integram suavemente em bebidas funcionais, permitindo produtos claros e prontos para beber sem problemas de textura e são previstos para crescer a 12,05% CAGR.

Página atualizada pela última vez em: