Tamanho e Participação do Mercado de Atuadores de Aeronaves

Análise do Mercado de Atuadores de Aeronaves pela Mordor Intelligence

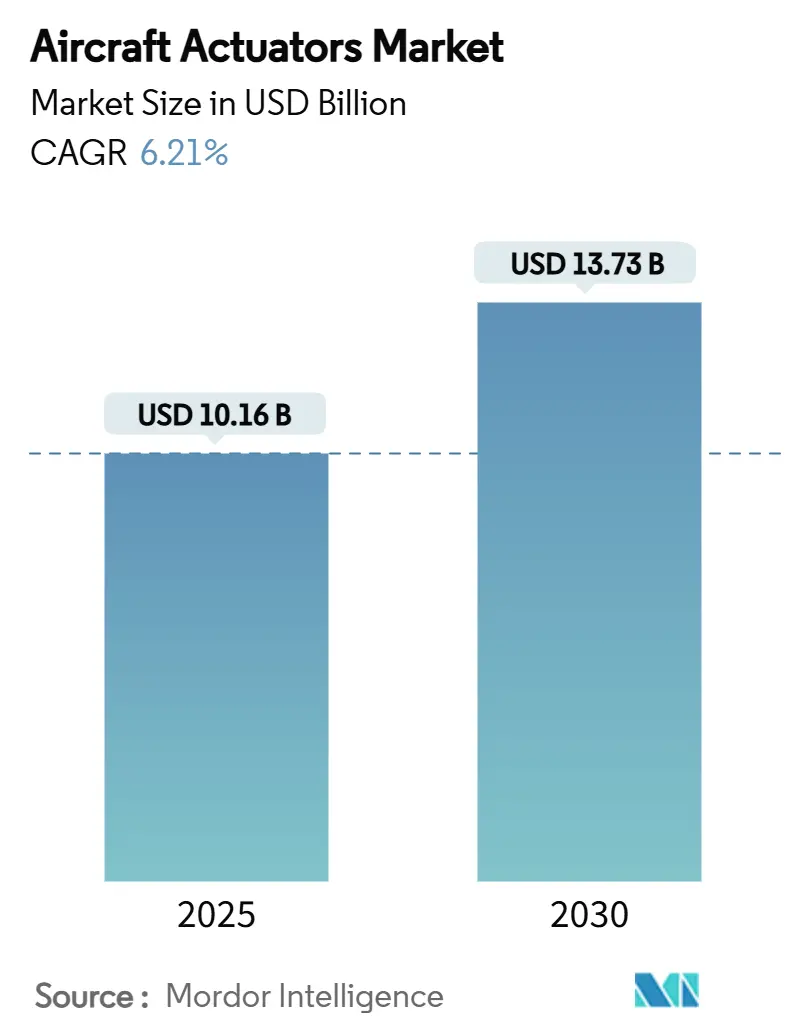

O tamanho do mercado de atuadores de aeronaves está em USD 10,16 bilhões em 2025 e está previsto para subir para USD 13,73 bilhões até 2030, refletindo uma TCAC de 6,21%. Atrasos na produção de programas de corredor único, estratégias de eletrificação de frotas e retrofits que incorporam eletrônicos de monitoramento de saúde combinam para manter os livros de pedidos robustos em todos os principais tipos de plataforma. Unidades elétricas e eletromecânicas ganham participação conforme as companhias aéreas focam no consumo de combustível, enquanto projetos hidráulicos mantêm uma posição nos controles primários mais críticos para segurança. Ciclos rápidos de substituição de aeronaves widebody, caminhos acelerados de certificação eVTOL e uma cadeia de suprimentos de terras-raras em aperto complicam ainda mais o planejamento de capacidade para integradores tier-one e especialistas em componentes tier-two.

Principais Conclusões do Relatório

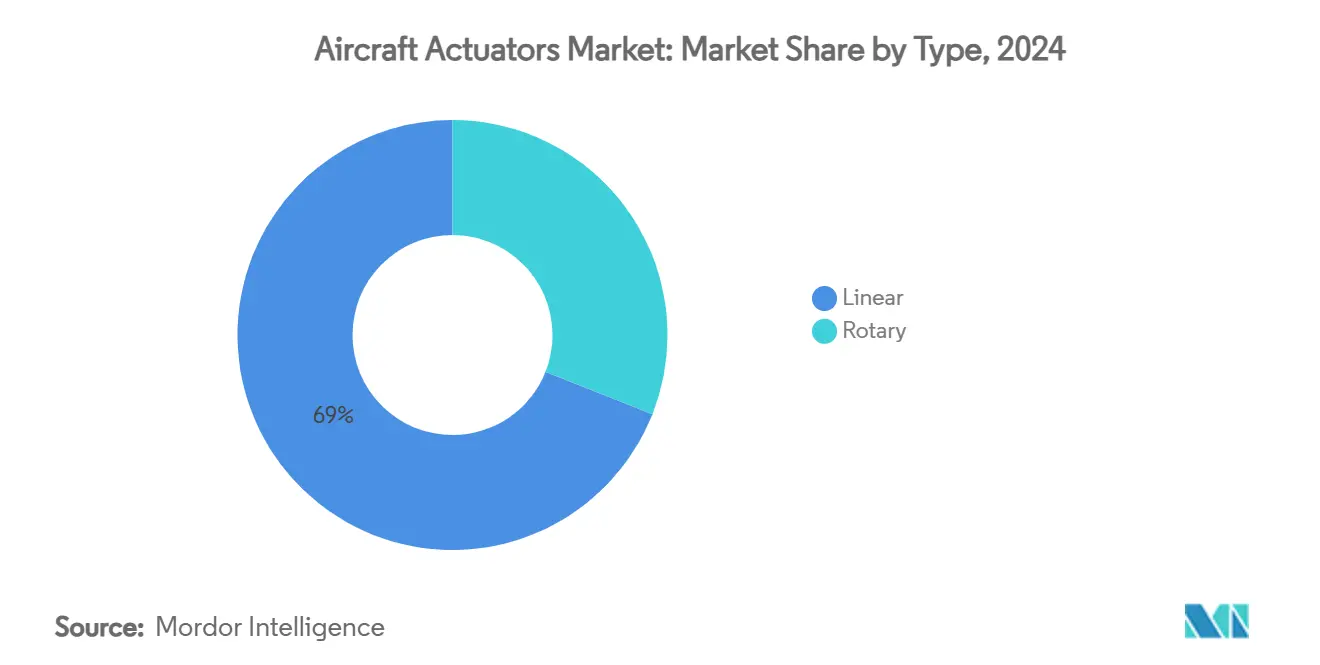

- Por tipo, atuadores lineares lideraram com 69,00% da participação do mercado de atuadores de aeronaves em 2024, enquanto atuadores lineares estão preparados para a TCAC mais rápida de 6,51% até 2030.

- Por sistema, projetos hidráulicos representaram 43,50% do tamanho do mercado de atuadores de aeronaves em 2024; soluções elétricas/eletromecânicas se expandirão a 6,82% de TCAC conforme as percepções de confiabilidade melhoram.

- Por aplicação, a superfície de controle de voo capturou 46,00% do tamanho do mercado de atuadores de aeronaves em 2024, enquanto aplicações de cabine e assento acelerarão a uma TCAC de 7,57% conforme as transportadoras melhoram o conforto dos passageiros.

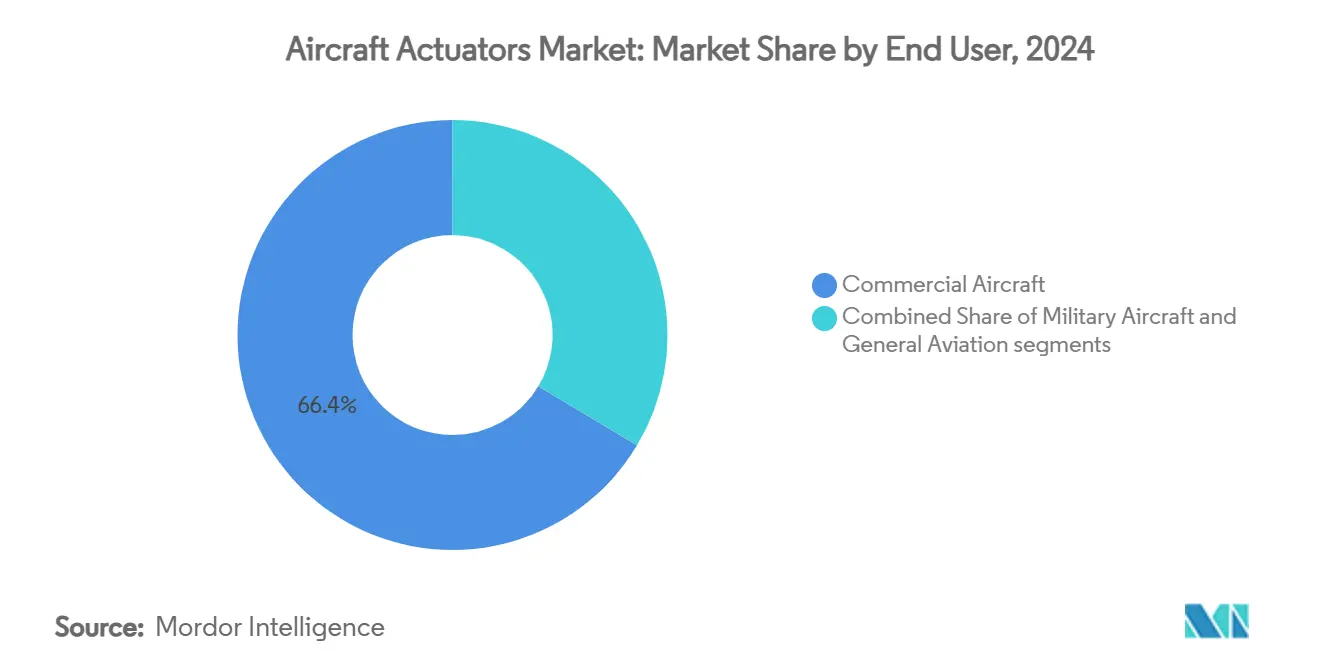

- Por usuário final, a aviação comercial comandou 66,42% da participação do mercado de atuadores de aeronaves em 2024; programas militares registrarão a maior TCAC de 8,04% devido a atualizações de aeronaves rotativas e caças de próxima geração.

- Por ajuste, embarques de pós-venda representaram 58,26% da receita de 2024, e o pós-venda superará com 6,28% de TCAC conforme operadores estendem ciclos de vida de fuselagem em resposta a atrasos de entrega.

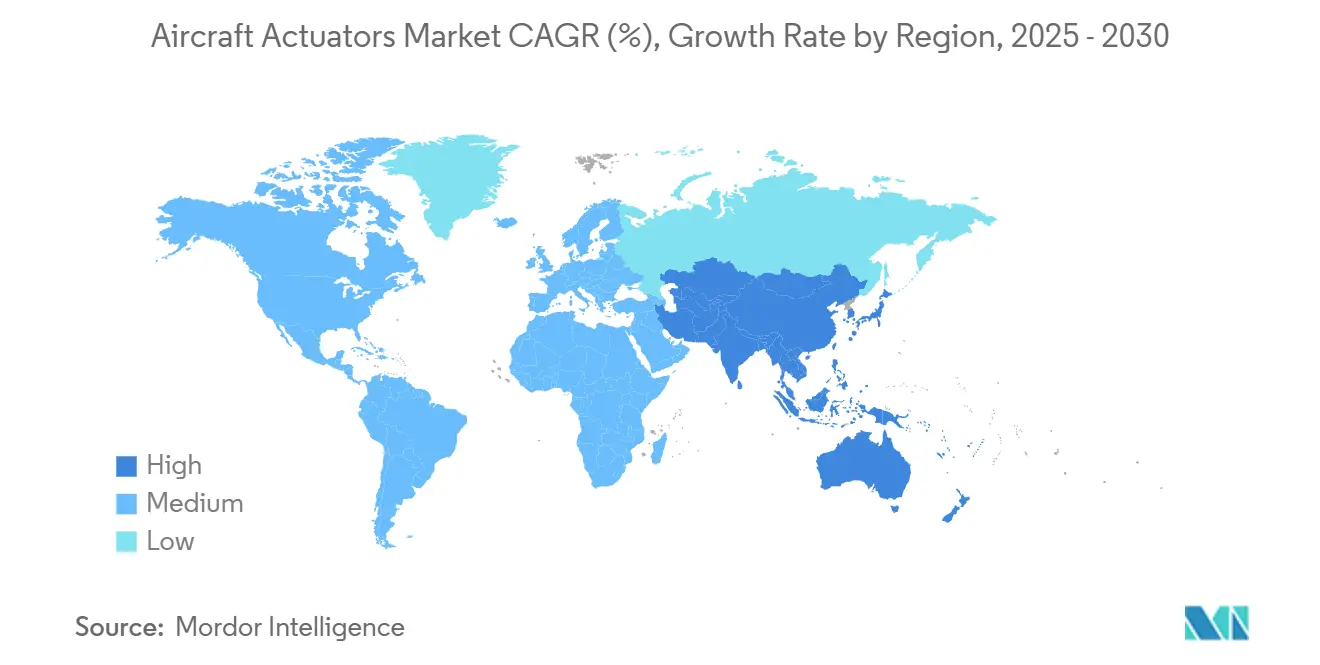

- Por geografia, a América do Norte reteve 35,25% da receita em 2024; a Ásia-Pacífico está preparada para registrar uma TCAC de 7,09%, apoiada pela aceleração do C919 e pelas linhas Tejas e AMCA da Índia.

Tendências e Insights do Mercado Global de Atuadores de Aeronaves

Análise de Impacto dos Motores

| Motor | ( ~ ) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento no atraso de produção de narrowbody | +1.2% | Global; concentrado na América do Norte e Europa | Médio prazo (2-4 anos) |

| Aumento da eletrificação de sistemas de voo secundários | +0.9% | Global; liderado pela América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Aumento da demanda de retrofit para atuadores inteligentes de monitoramento de saúde | +0.7% | Global; ênfase na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Programas de aeronaves More-Electric e Hybrid-Electric (A321XLR, Eviation Alice) | +0.8% | Global; adoção inicial na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Adoção de atuador eletro-hidrostático (EHA) leve em UAVs e eVTOLs | +0.5% | América do Norte e Europa; expandindo para APAC | Médio prazo (2-4 anos) |

| Suporte governamental para SAF e hidrogênio impulsionando redesign de cargas de atuação | +0.4% | Global; liderado pela Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento no Atraso de Produção de Narrowbody

Livros de pedidos recordes para jatos de corredor único estão estendendo cronogramas de entrega até o final da década, e cada fuselagem carrega múltiplas unidades lineares e rotativas que sustentam o mercado de atuadores de aeronaves. A Airbus entregou 766 aeronaves em 2024 enquanto a Boeing embarcou 348, mas o atraso combinado estabeleceu um pico de 14 anos em 2025. Fornecedores tier-one estão adicionando células automatizadas para aumentar a produção; o braço aeroespacial da Parker Hannifin alcançou uma margem operacional de 28,7% no T3 2025 após atualizações de manufatura enxuta.[1] Parker Hannifin, "Q3 2025 Earnings Call Transcript," parker.com Cada narrowbody entregue gera 15-20 anos de demanda previsível de pós-venda, ancorando uma base de receita estável para fornecedores de atuadores. América do Norte e Europa hospedam a maior parte do atraso, então essas regiões continuam a atrair capital para novos bancos de teste de atuadores e iniciativas de thread digital.

Aumento da Eletrificação de Sistemas de Voo Secundários

Fabricantes de aeronaves estão migrando flaps, slats, direcionamento de trem de pouso e controles ambientais de hidráulicos para arquiteturas eletromecânicas, expandindo o mercado endereçável de atuadores de aeronaves. A Collins Aerospace destinou USD 3 bilhões para desenvolvimento de sistema elétrico, sinalizando um compromisso de longo prazo com plataformas mais leves e limpas.[2]Collins Aerospace, "Electrification Strategy Overview," collinsaerospace.com O freio elétrico da Safran no B787 removeu linhas hidráulicas e habilitou análises de desgaste em serviço.[3]Safran Landing Systems, "Electric Braking Systems Overview," safrangroup.com O demonstrador elétrico de trem de pouso dianteiro da Clean Aviation visa 20% de redução de massa através de atuação eletro-hidrostática. Cargas elétricas mais altas elevam a demanda por controle térmico incorporado, estimulando inovação em acionamentos de alta densidade de potência e óleos dielétricos avançados.

Aumento da Demanda de Retrofit para Atuadores Inteligentes de Monitoramento de Saúde

Companhias aéreas estão estendendo a vida útil da frota enquanto aguardam novas construções, e isso impulsiona programas de retrofit que instalam atuadores inteligentes com sensores embarcados e links de dados. O monitoramento integrado de saúde muda a manutenção de intervalos baseados em horas para baseados em condição, reduzindo tempo de inatividade não programado e remoções de componentes. Modelos de aprendizado profundo para amortecedores de trem de pouso já registram taxas de detecção de falhas acima de 95%. Atualizações podem ser realizadas durante verificações pesadas, permitindo que operadores evitem gastos de capital vinculados a novas aeronaves. A tendência é mais forte na América do Norte e Europa, onde frotas legadas têm média de mais de 11 anos de idade e a volatilidade do preço do combustível intensifica o foco na confiabilidade.

Programas de Aeronaves More-Electric e Hybrid-Electric

Protótipos regionais e de passageiros que acoplam motores térmicos com motores elétricos de classe megawatt precisam de atuadores capazes de operação segura em zonas de alta voltagem. O demonstrador híbrido-elétrico canadense da Collins Aerospace visa 50% de hibridização de propulsão e depende de unidades eletromecânicas escaláveis classificadas em 125 kW e 1 MW. Fuselagens elétricas como o Airbus A321XLR requerem atuação firmemente integrada que se encaixe dentro de envelopes estruturais estreitos. O gerenciamento térmico move-se para o primeiro plano conforme densidades de corrente mais altas elevam temperaturas de enrolamento. A pesquisa HECATE financiada pela Europa está construindo a espinha dorsal de distribuição para redes DC de 1.000 V, pavimentando o caminho para futuras gerações de atuadores que entregam resposta rápida sem reservatórios hidráulicos.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações persistentes de confiabilidade versus hidráulicos em controles de voo primários | −0.8% | Global; particularmente América do Norte e Europa | Médio prazo (2-4 anos) |

| Limites de gerenciamento térmico para EMAs de alta potência em plataformas supersônicas | −0.4% | Global; concentrado na América do Norte | Longo prazo (≥ 4 anos) |

| Concentração da cadeia de suprimentos de ímãs de terras-raras | −0.6% | Global; impacto crítico na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Pressão de custo orientada por AOG em programas de retrofit de longa duração | −0.3% | Global; ênfase na América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações Persistentes de Confiabilidade versus Hidráulicos em Controles de Voo Primários

Reguladores de aviação mantêm superfícies de controle primário nos limiares de tolerância a falhas mais altos da indústria, e unidades eletromecânicas ainda enfrentam ceticismo quando comparadas a circuitos hidráulicos triplo-redundantes. As regras revisadas de segurança de sistema da FAA requerem análise exaustiva de falha de causa comum, estendendo programas de certificação em até sete anos.[4]Federal Aviation Administration, "System Safety Assessment for Transport Category Airplanes," faa.gov Embora a Moog tenha implantado EMAs aeroespaciais por três décadas, a adoção permanece limitada a spoiler, slat e trim tabs, enquanto elevadores e ailerons mantêm hidráulicos.[5]Moog Inc., "Electro-Mechanical Actuation Solutions," moog.com Fabricantes de aeronaves veem qualquer percepção de confiabilidade não resolvida como risco de cronograma e responsabilidade, moderando o crescimento de curto prazo do mercado de atuadores de aeronaves para aplicações de superfície primária.

Limites de Gerenciamento Térmico para EMAs de Alta Potência em Plataformas Supersônicas

Aeronaves supersônicas combinam aquecimento aerodinâmico com fluxo de ar restrito ao redor de atuadores incorporados, criando cenários onde perdas de cobre elevam temperaturas de bobina além das margens de certificação. O programa ICOPE da Clean Sky avalia dispositivos de carbeto de silício e nitreto de gálio que elevam limites de junção e reduzem perdas de comutação. Bancadas de teste de motor experimental de 1 MW usando impacto de jato de óleo destacam a penalidade de peso e complexidade de manutenção dos loops de resfriamento ativo. Até que avanços de material fechem a lacuna de fluxo térmico, projetistas podem limitar a densidade de potência do atuador ou manter hidráulicos para os eixos mais exigentes, temperando o crescimento de alta gama no mercado de atuadores de aeronaves.

Análise de Segmento

Por Tipo: Dominância Linear Enfrenta Renascimento Rotativo

Projetos lineares detiveram 69,00% da receita de 2024, já que cada narrowbody ainda incorpora múltiplas soluções de macaco de rosca para flaps, spoilers e portas. O tamanho do mercado de atuadores de aeronaves para mecanismos rotativos se expandirá mais rapidamente, ganhando de sistemas de asa adaptativa e tilt-rotor que valorizam posicionamento angular preciso com menor massa. A demanda rotativa no mercado de atuadores de aeronaves vem de sistemas de inclinação eVTOL e futuras asas de curvatura variável que requerem controle de folga apertado e ciclos de vida longos.

Pacotes rotativos eletromecânicos estão deslocando hidráulicos em sistemas de alta sustentação de corredores únicos de próxima geração. Enquanto isso, hidráulicos lineares permanecem dominantes em travas de trem de pouso principal, onde força bruta e padrões de herança favorecem energia fluida. Fornecedores tier-one, portanto, perseguem portfólios de plataforma dupla para proteger ciclos, uma estratégia exemplificada pela caixa de engrenagens compacta pronta para eVTOL da Regal Rexnord casada com o controlador de motor digital da Honeywell.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Sistema: Resistência Hidráulica Encontra Aceleração Elétrica

Hidráulicos capturaram 43,50% do gasto de 2024, principalmente para controles de voo primários, mas formatos elétricos capturarão crescimento desproporcional a 6,82% de TCAC. Conversões de retrofit de superfícies secundárias sustentam ganhos estáveis de participação para acionamentos elétricos, especialmente conforme projetos de propulsão elétrica de bateria e híbrida demandam barramentos de voltagem comum em todos os sistemas. Híbridos eletro-hidrostáticos oferecem uma solução ponte onde densidade de força ou cultura de certificação ainda favorece fluidos, protegendo receita mesmo enquanto o mercado de atuadores de aeronaves se inclina elétrico.

Avanços em gerenciamento térmico em eletrônicos de potência de banda larga permitem ciclos de trabalho mais altos para macacos elétricos sem disparar derratings. Integradores hidráulicos respondem incorporando sensores de pressão digital e análises de borda que estendem intervalos de troca de fluido, defendendo bases instaladas enquanto se posicionam para eventual migração.

Por Aplicação: Liderança de Trem de Pouso Cede à Inovação de Cabine

Atuadores de superfície de controle de voo representaram 46,00% do tamanho do mercado de atuadores de aeronaves em 2024. eles adotam algoritmos de detecção de carga para ajustar finamente a distribuição de sustentação e cortar combustível, misturando com proteções de envelope de voo do piloto automático.

Subsistemas ambientais e utilitários integram atuadores compactos que funcionam com barramentos padrão de 28 VDC ou 270 VDC, habilitando cozinhas modulares e compartimentos de carga inteligentes que se reconfiguram sob demanda. Guerras de experiência do passageiro empurram companhias aéreas a gastar em assentos motorizados lie-flat e monumentos de cabine inteligentes, alimentando uma TCAC de 7,57% para o segmento de cabine e assento dentro do mercado de atuadores de aeronaves.

Por Usuário Final: Dominância Comercial Desafiada por Modernização Militar

Plataformas comerciais representaram 66,42% da receita em 2024, mas programas de defesa lideraram o crescimento conforme governos modernizam frotas de helicópteros e caças em meio a tensões geopolíticas. O tamanho do mercado de atuadores de aeronaves para tipos militares beneficia de contratos de longa duração e kits de atualização que adicionam monitoramento digital de saúde a hidráulicos legados.

Integradores comerciais convergem em uma família de peças de controle de voo primário comum para espalhar P&D sobre as linhas A320neo, B737-8 e A220, aumentando volumes e reduzindo custo por conjunto de nave. Contratados militares enfatizam extremos de desempenho, como as unidades de inclinação de rotor de alta velocidade do V-280 Valor, que demandam caminhos de torque redundantes dentro de envelopes classificados por stealth, elevando margem mas também complexidade de certificação.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Ajuste: Força OEM Enfrenta Aceleração de Pós-venda

Embarques OEM representaram 58,26% das cobranças de 2024, já que cada fuselagem entregue vem com uma pilha completa de atuadores. O pós-venda cresce mais rapidamente, elevado por uma TCAC de 6,28% conforme transportadoras adiam substituições e adicionam módulos de saúde preditiva durante revisões. Companhias aéreas dependem de acordos PBH que rolam peças, trabalho e análises em taxas mensais, compelindo fornecedores a refinar algoritmos de previsão que minimizam inventário de pool sem aumentar risco AOG.

OEMs tier-one fazem parceria com redes MRO para encurtar tempos de retorno em desmontagens de atuadores e inserir atualizações de design durante reparos, bloqueando receita recorrente baseada em propriedade intelectual. Jogadores PMA independentes lutam para acessar software incorporado, limitando sua participação na onda de retrofit inteligente do mercado de atuadores de aeronaves.

Análise Geográfica

A América do Norte reteve 35,25% das vendas de 2024, impulsionada pela recuperação de narrow-body da Boeing, produção de aeronaves de combate da Lockheed Martin e forte puxada de pós-venda da Honeywell. Incentivos federais para demonstradores híbrido-elétricos canalizam subsídios de P&D para plantas da Collins, Moog e Safran, aprofundando o banco de tecnologia da região enquanto expõe cadeias de suprimentos a choques de terras-raras.

A Ásia-Pacífico registrará uma TCAC de 7,09% até 2030. A aceleração do C919 da China e os estudos de design CR929 da COMAC elevam metas de conteúdo local, levando tier-ones a estabelecer joint ventures em Chengdu, Shanghai e Xi'an. As cotas de hardware indígena de 65% do Tejas Mk1A e do próximo AMCA da Índia abrem portas para empresas domésticas de usinagem e eletrônicos de atuadores. Orçamentos de rearmamento japoneses dobram volumes de mísseis e caças ao longo da década.

A Europa avança através de aumentos de taxa da Airbus e programas Clean Aviation defendendo sistemas 100% compatíveis com SAF e hidrogênio. Safran, Liebherr e Woodward aproveitam créditos de sustentabilidade da UE para financiar demonstradores de freio totalmente elétrico, trem de pouso dianteiro e trim-tab. Oriente Médio e América do Sul veem adoção moderada vinculada a renovações de frota na Emirates, Qatar Airways e linha E2 da Embraer, complementada por expansão de hubs MRO em Dubai e São José dos Campos.

Cenário Competitivo

A intensidade competitiva situa-se na faixa média-alta conforme líderes hidráulicos legados giram para soluções digital-elétricas. O spin-off aeroespacial planejado da Honeywell promete alocação de capital mais afiada em direção à atuação de próxima geração, enquanto a compra da Woodward da linha eletromecânica norte-americana da Safran consolida tecnologia de trim-stab sob um teto. Moog, Parker Hannifin e Collins permanecem verticalmente integradas, emparelhando motores, trens de engrenagem, acionadores e análises de saúde em conjuntos de navios chave na mão.

Entrantes de nicho visam fuselagens eVTOL e UAV que favorecem acionamentos rotativos leves e de alto ciclo. Start-ups aproveitam estágios de engrenagem manufaturados aditivamente e inversores de carbeto de silício para atender alvos de custo de mobilidade urbana, mas ainda devem limpar obstáculos de qualificação aeroespacial que incumbentes navegam rotineiramente. Especialistas em gerenciamento térmico colaboram com casas de atuadores para incorporar materiais de mudança de fase e resfriamento de óleo de microcanal, empurrando envelopes de classificação contínua para demonstradores híbridos de classe megawatt.

Volatilidade de terras-raras empurra primes ocidentais a explorar ímãs de cério-cobalto e ferro-nitreto. Acordos de fornecimento com mineradores australianos e canadenses protegem risco geopolítico e atraem garantias de empréstimo do governo. No geral, M&A, JVs estratégicos e acordos de retirada de longo prazo manchetam agendas de diretoria conforme o mercado de atuadores de aeronaves transiciona em direção a arquiteturas eletromecânicas digitalmente monitoradas e de alta densidade de potência.

Líderes da Indústria de Atuadores de Aeronaves

-

Honeywell International Inc.

-

Parker-Hannifin Corporation

-

Moog Inc.

-

Safran SA

-

Collins Aerospace (RTX Corporation)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Vertical Aerospace e Honeywell expandiram cooperação no eVTOL VX4, planejando 150 entregas e um valor de sistema de USD 1 bilhão.

- Abril de 2025: Safran registrou receita do T1 de EUR 7,26 bilhões (USD 8,27 bilhões), alta de 16,7%, enquanto progredia na aquisição da unidade de atuação Collins.

- Dezembro de 2024: JetZero selecionou BAE Systems para unidades de controle de atuador em seu demonstrador de corpo de asa misturada.

- Dezembro de 2024: Woodward assinou acordo para adquirir o negócio de atuação eletromecânica norte-americano da Safran.

Escopo do Relatório do Mercado Global de Atuadores de Aeronaves

Atuadores em uma aeronave ajudam a realizar várias funções vitais, como ajustar as superfícies de controle de voo (como os flaps, lemes, slats e spoilers), estender e retrair o trem de pouso, posicionar as palhetas guias de entrada do motor e abrir e fechar as portas do compartimento de carga ou armamento.

O mercado de atuadores de aeronaves é segmentado por tipo, sistema, usuário final e geografia. Por tipo, o mercado é segmentado em linear e rotativo. Por sistema, o mercado é segmentado em atuadores hidráulicos, atuadores elétricos, atuadores pneumáticos e atuadores mecânicos. Por usuário final, o mercado é classificado em aeronaves comerciais, militares e de aviação geral. O relatório também cobre os tamanhos de mercado e previsões para o mercado de atuadores de aeronaves nos principais países através de diferentes regiões. Para cada segmento, o tamanho do mercado e previsão são fornecidos em termos de valor (USD).

| Linear |

| Rotativo |

| Atuadores Hidráulicos |

| Atuadores Elétricos/Eletromecânicos |

| Atuadores Pneumáticos |

| Atuadores Mecânicos |

| Superfícies de Controle de Voo |

| Trem de Pouso e Frenagem |

| Gerenciamento de Combustível e Empuxo |

| Sistemas de Cabine e Assento |

| Sistemas Ambientais e Utilitários |

| Aeronaves Comerciais |

| Aeronaves Militares |

| Aviação Geral |

| OEM |

| Pós-venda |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| Por Tipo | Linear | ||

| Rotativo | |||

| Por Sistema | Atuadores Hidráulicos | ||

| Atuadores Elétricos/Eletromecânicos | |||

| Atuadores Pneumáticos | |||

| Atuadores Mecânicos | |||

| Por Aplicação | Superfícies de Controle de Voo | ||

| Trem de Pouso e Frenagem | |||

| Gerenciamento de Combustível e Empuxo | |||

| Sistemas de Cabine e Assento | |||

| Sistemas Ambientais e Utilitários | |||

| Por Usuário Final | Aeronaves Comerciais | ||

| Aeronaves Militares | |||

| Aviação Geral | |||

| Por Ajuste | OEM | ||

| Pós-venda | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Egito | |||

| Resto da África | |||

Questões-chave Respondidas no Relatório

Qual é o valor atual do mercado de atuadores de aeronaves?

O tamanho do mercado de atuadores de aeronaves está em USD 10,16 bilhões em 2025 e está previsto para subir para USD 13,73 bilhões até 2030, refletindo uma TCAC de 6,21%.

Que tipo de atuador está crescendo mais rapidamente?

Atuadores rotativos registrarão uma TCAC de 6,51% até 2030 conforme programas de asa adaptativa e eVTOL se expandem.

Por que as companhias aéreas estão fazendo retrofit de atuadores inteligentes?

Sensores e algoritmos integrados habilitam manutenção preditiva que minimiza tempo de inatividade não programado e reduz custo de ciclo de vida.

Que região crescerá mais rapidamente?

A Ásia-Pacífico está prevista para registrar uma TCAC de 7,09% devido à aceleração do C919 da China e programas de aeronaves de combate da Índia.

Como o risco da cadeia de suprimentos está afetando fornecedores de atuadores?

A concentração de processamento de ímãs de terras-raras na China impulsiona volatilidade de custo de material e desperta investimento em químicas de ímã alternativas.

Que impacto a certificação eVTOL terá em jogadores estabelecidos?

Novas plataformas de mobilidade aérea abrem fluxos de receita adjacentes para acionamentos eletromecânicos compactos, levando incumbentes a fazer parceria com OEMs de mobilidade urbana enquanto defendem participação do mercado de atuadores de aeronaves em segmentos tradicionais.

Página atualizada pela última vez em: