Tamanho e Participação do Mercado de Sensores de Aeronaves

Análise do Mercado de Sensores de Aeronaves pela Mordor Intelligence

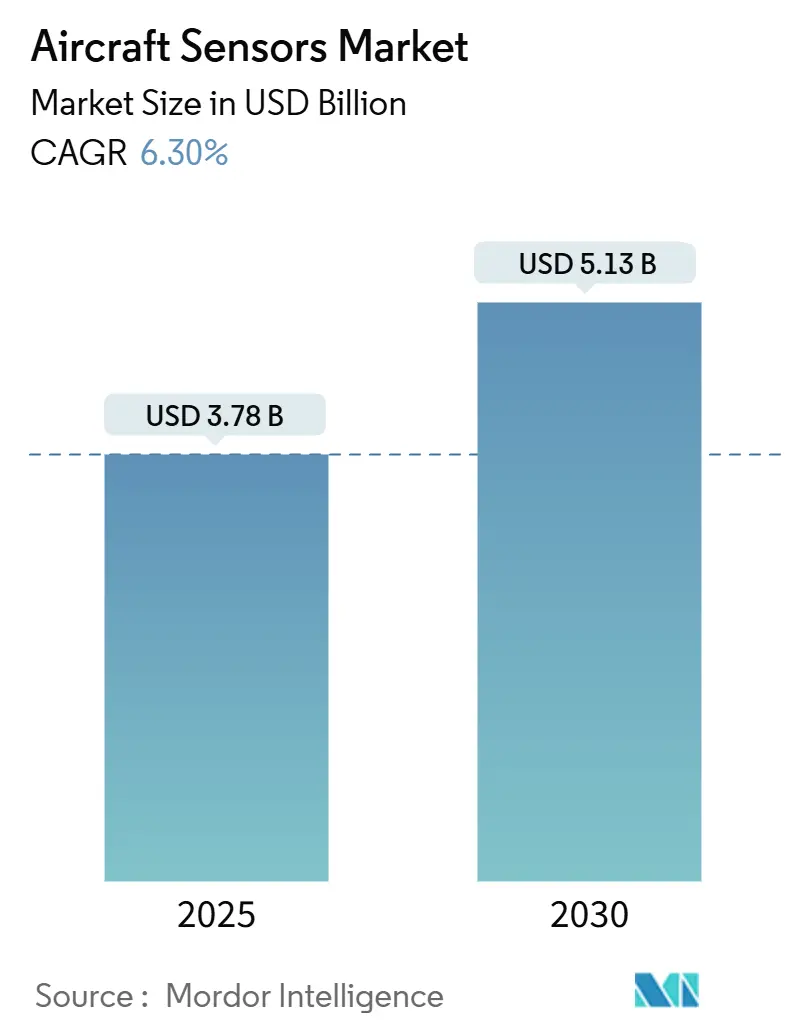

O tamanho do mercado de sensores de aeronaves ficou em USD 3,78 bilhões em 2025 e está previsto para subir para USD 5,13 bilhões até 2030, avançando a uma CAGR de 6,30%. Esta trajetória reflete a expansão sustentada da frota, a migração para sistemas de controle fly-by-wire e a crescente adoção de serviços de manutenção preditiva. Os operadores são compelidos a atualizar conjuntos de sensores após a Administração Federal de Aviação (FAA) apertar as regras de prevenção de colisão aérea em 2024, enquanto fabricantes de motores introduziram sensores de alta temperatura que suportam a combustão de combustível de aviação sustentável (SAF). Produtos de radar para detecção de condições meteorológicas e perigos ganharam impulso à medida que as companhias aéreas buscaram mitigar o risco de turbulência causada pelo clima. Compradores militares aceleraram a modernização, financiando uma atualização infravermelha de USD 270 milhões para o F-22 Raptor e expandindo pedidos para plataformas autônomas que dependem de redes de sensores densas e robustas.[1]Fonte: Federal Aviation Administration, "Equipment, Systems, and Network Information Security Protection," federalregister.gov Fornecedores que combinaram hardware de sensores com análises em nuvem capturaram contratos premium, porém escassez global de semicondutores de grau aeroespacial estendeu prazos de entrega e intensificou obstáculos de qualificação.

Principais Conclusões do Relatório

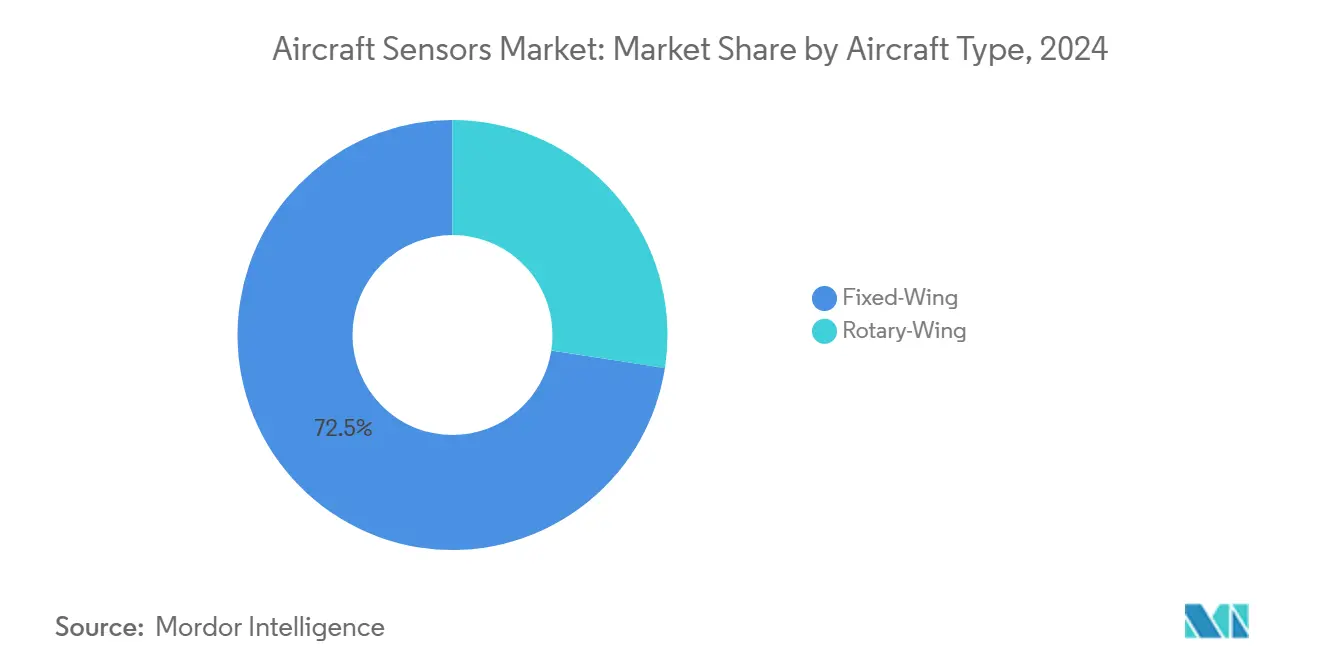

- Por tipo de aeronave, plataformas de asa fixa detiveram 72,54% da participação do mercado de sensores de aeronaves em 2024, enquanto o sub-segmento de aviação militar está projetado para registrar uma CAGR de 8,30% até 2030.

- Por tipo de sensor, sensores de pressão lideraram com 29,58% de participação de receita em 2024; sensores de radar estão previstos para expandir a uma CAGR de 9,75% até 2030.

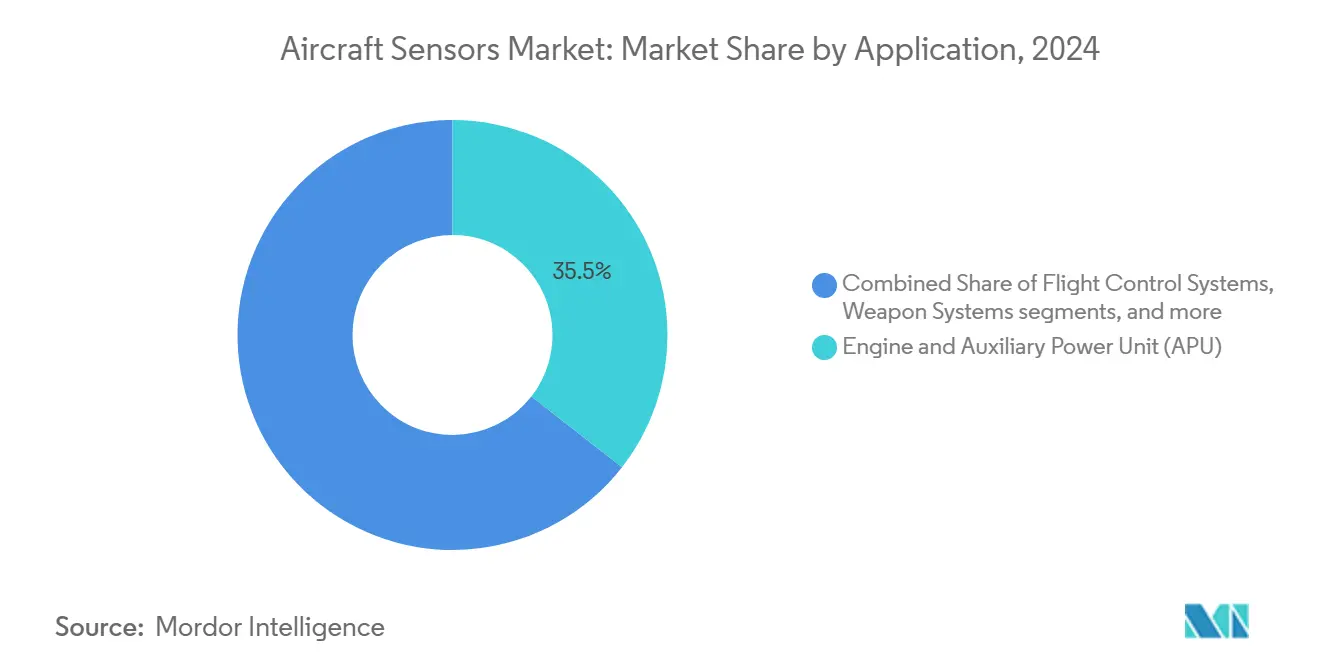

- Por aplicação, sistemas de motor e APU representaram uma participação de 35,54% do tamanho do mercado de sensores de aeronaves em 2024, enquanto sistemas de controle de voo estão definidos para crescer a uma CAGR de 7,50% no mesmo horizonte.

- Por usuário final, instalações OEM representaram 75,20% da demanda total em 2024; o segmento pós-venda/MRO está avançando a uma CAGR de 7,65% com a adoção de manutenção preditiva.

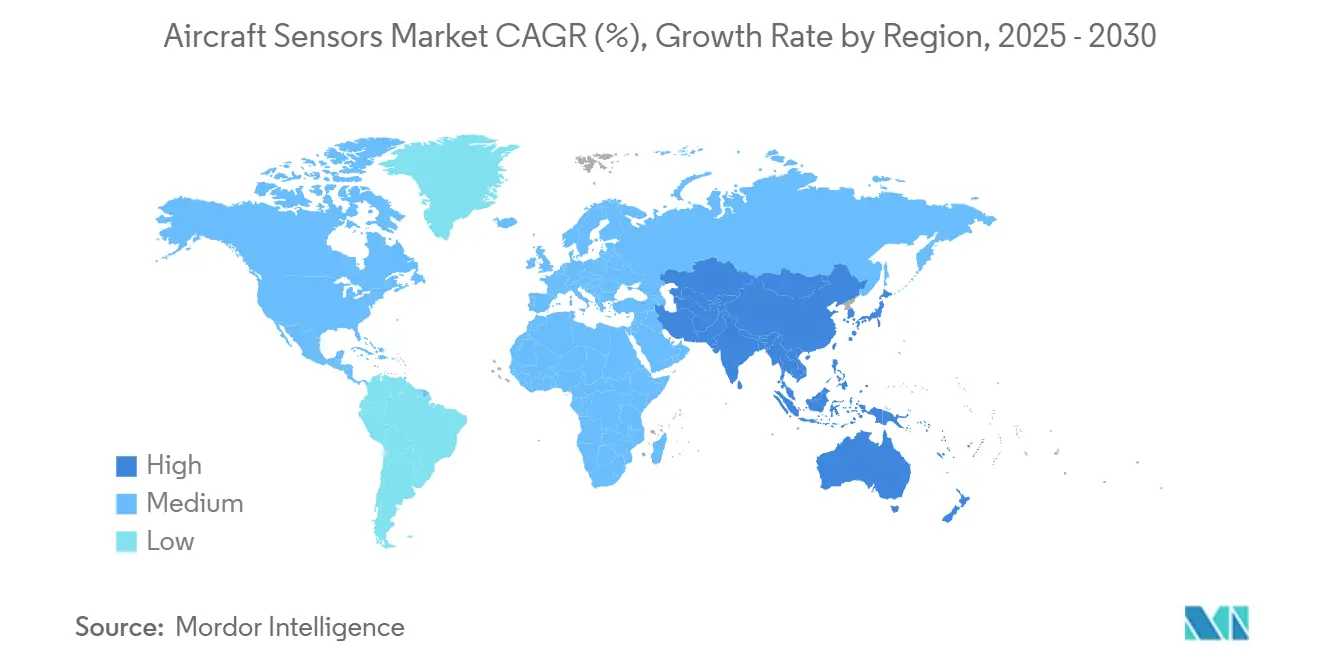

- Por geografia, a América do Norte reteve 42,52% do mercado de sensores de aeronaves em 2024, mas a Ásia-Pacífico está preparada para a expansão mais rápida, com uma CAGR de 7,85% até 2030.

Tendências e Insights do Mercado Global de Sensores de Aeronaves

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção acelerada de arquiteturas fly-by-wire e monitoramento de saúde | +1.2% | Global, concentrado na América do Norte e Europa | Médio prazo (2-4 anos) |

| Mudança para motores compatíveis com SAF impulsionando sensoriamento térmico de alta precisão | +0.8% | Global, liderado pelas zonas regulatórias da América do Norte e UE | Longo prazo (≥ 4 anos) |

| Mandato da FAA sobre atualizações de prevenção de colisão aérea | +0.9% | América do Norte primário, transbordamento para operadores internacionais | Curto prazo (≤ 2 anos) |

| Plataformas mainstream de impulsionadores-como-serviço para frotas conectadas | +0.7% | Global, adoção inicial na América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Carcaças de sensores fabricadas por manufatura aditiva reduzindo custo unitário | +0.5% | Centros de manufatura globais, focados na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Sensores auto-calibráveis habilitados por Edge-AI reduzindo gastos de MRO | +0.6% | Global, adoção mais rápida em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Acelerada de Arquiteturas Fly-by-Wire e Monitoramento de Saúde

Programas de aeronaves mudaram de conexões mecânicas para sistemas eletrônicos de controle de voo que dependem de sensores com redundância tripla para cada parâmetro crítico. A Collins Aerospace demonstrou seu Sistema Aprimorado de Energia e Resfriamento no F-35, dobrando a capacidade térmica para suportar cargas de sensores que consomem muita energia.[2]Fonte: RTX, "Collins Aerospace EPACS Power and Thermal Management System Ready for Aircraft Integration," rtx.com Companhias aéreas integraram conjuntos de monitoramento de saúde estrutural que cortaram tempo de inatividade em 30% quando combinados com análises preditivas de fluxos de sensores em tempo real. Software de fusão de sensores costurou feeds de pressão, inerciais e radar em uma imagem de voo unificada, melhorando a responsividade do piloto automático e permitindo operações com piloto único.

Mudança para Motores Compatíveis com SAF Impulsionando Sensoriamento Térmico de Alta Precisão

Misturas de SAF alteram perfis de temperatura do combustor, levando fabricantes de motores a especificar termopares capazes de sobreviver a ambientes de 1.400°F-quase o triplo do limite de transdutores anteriores. O Desafio Grand SAF do Departamento de Energia dos EUA visou 3 bilhões de galões de produção anual até 2030, estimulando a demanda por sensores de qualidade de combustível e emissões ao longo das cadeias de suprimento. Companhias aéreas estão implantando medidores digitais de fluxo de combustível equipados com SAF e sensores de gases de exaustão para verificar reivindicações de redução de carbono necessárias para créditos fiscais.

Mandato da FAA sobre Atualizações de Prevenção de Colisão Aérea

Em 2024, a FAA mudou dos protocolos TCAS II para ACAS Xa, obrigando transportadoras a retrofitar sensores de radar e ópticos conectados a transponder que processam simultaneamente entradas de multilateração, ADS-B e satélite. A EUROCONTROL projetou um declínio de cinco vezes no risco de colisão em voo médio uma vez que ACAS penetrasse na frota. A adoção militar disparou quando o Exército dos EUA selecionou o sensor ATHENA da Northrop Grumman para aprimorar o reconhecimento de ameaças em baixa altitude.

Plataformas Mainstream de Impulsionadores-como-Serviço para Frotas Conectadas

Serviços de assinatura habilitados por sensores aceleraram, liderados pela plataforma Ensemble da Honeywell, que transmitiu dados de motor e ambientais para painéis em nuvem, reduzindo eventos não programados em 35%. A aliança Airbus-Delta-GE Skywise adicionou milhares de aeronaves, ilustrando a economia de contratos de manutenção baseados em resultados. Fornecedores monetizaram dados através de algoritmos preditivos enquanto garantiam confiabilidade de despacho, criando receita recorrente que os isolou de ciclos de produção de aeronaves.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crise persistente da cadeia de suprimentos de ASICs de grau aeroespacial | -1.1% | Global, impacto agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Acúmulo de certificação atrasando novos design-ins de sensores | -0.8% | Global, concentrado em grandes autoridades de certificação | Médio prazo (2-4 anos) |

| Requisitos de endurecimento cibernético inflacionando custo de BOM | -0.6% | Global, regras mais rígidas em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Endurecimento de controle de exportação em IMUs MEMS | -0.4% | Global, notavelmente cadeias de suprimento Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crise Persistente da Cadeia de Suprimentos de ASICs de Grau Aeroespacial

Prazos de entrega para processadores tolerantes à radiação e ASICs de sinal misto se estenderam para 40 semanas, ultrapassando normas pré-pandemia de 12 semanas. A aviação representou menos de 2% da demanda global de chips, deixando-a baixa nas listas de prioridade das fundições. Consultorias relataram que 66% dos Tier-1 aeroespaciais lutaram com déficits de alocação em 2025. Fabricantes de fuselagem estocaram dispositivos críticos de segurança, porém buffers de inventário aumentaram necessidades de capital de giro e atrasaram cronogramas de retrofit.

Acúmulo de Certificação Atrasando Novos Design-ins de Sensores

Novas regras DO-178C e DO-254 expandiram artefatos de garantia de software e hardware, empurrando ciclos médios de aprovação de aviônicos para três anos. A revisão das Ordens de Padrão Técnico pela EASA visou agilizar revisões, mas ainda demandou documentação extensa para sensores habilitados por IA, onde algoritmos evoluem durante o serviço. Fornecedores menores lutaram para financiar campanhas de teste, atrasando a entrada de dispositivos MEMS inovadores e reduzindo pressão competitiva.

Análise de Segmento

Por Tipo de Aeronave: Aviação Militar Impulsiona Modernização

Programas de asa fixa dominaram a demanda, capturando 72,54% da participação do mercado de sensores de aeronaves em 2024 na força das entregas de jatos comerciais. O tamanho do mercado de sensores de aeronaves para aplicações de asa fixa está projetado para exceder USD 3 bilhões até 2030 a uma CAGR de 5,8%. Dentro desse total, sensores de aviação militar estão avançando 8,30% anualmente à medida que ministérios de defesa retrofitam caças legados com conjuntos infravermelhos de área ampla, radar e guerra eletrônica. A atualização F-22 da Lockheed Martin ilustrou o prêmio pago por vigilância passiva de 360 graus.

Frotas de aeronaves rotativas e tilt-rotor abraçaram câmeras multiespectrais e lidar para evitar obstáculos durante operações de baixa altitude. O sistema de sensor de percepção da Collins Aerospace permitiu pouso automatizado em condições visuais degradadas. Polinização cruzada de processadores de sensores definidos por software entre aeronaves rotativas e caças cortou custos de engenharia não recorrentes, comprimindo tempo de mercado para variantes de exportação. À medida que drones de carga autônomos escalam, a demanda por módulos inerciais e barométricos leves reforçará a expansão do mercado de sensores de aeronaves em todas as classes de fuselagem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Sensor: Sistemas de Radar Lideram Inovação

Dispositivos de pressão permaneceram fundamentais subjacentes a sistemas pitot-estáticos, controle ambiental e óleo de motor com remessas estáveis de alto volume. Ainda assim, unidades de radar registraram o crescimento mais íngreme a 9,75% CAGR à medida que companhias aéreas buscaram recursos avançados de previsão de turbulência e consultoria de descongelamento. O tamanho do mercado de sensores de aeronaves para radar está previsto para alcançar USD 1,2 bilhão até 2030, refletindo tanto programas de retrofit quanto line-fit. Requisitos ACAS Xa impulsionaram ainda mais radares de vigilância aérea para jatos regionais.

Pacotes Edge-AI integraram entradas de radar, lidar e ópticas em uma única placa, reduzindo cabeamento em 20% e permitindo calibração de antena baseada em condições. Acelerômetros MEMS e detectores de proximidade se beneficiaram de curvas de custo automotivo, mas continuaram a passar por triagem suplementar para atender perfis de vibração RTCA DO-160. Projetistas de sensores de temperatura e fluxo adicionaram invólucros de segurança cibernética para satisfazer mandatos iminentes de segurança de rede da FAA, elevando custo de lista de materiais, mas cimentando perspectivas de receita de serviço de longo prazo.

Por Aplicação: Sistemas de Controle de Voo Aceleram Crescimento

Instalações relacionadas à propulsão geraram o maior pool de receita, representando 35,54% do tamanho do mercado de sensores de aeronaves em 2024, à medida que fabricantes de turbofan incorporaram centenas de sensores para monitorar dinâmicas de combustão e cargas de rolamento. A mudança para arquiteturas turbofan engrenadas e rotor aberto introduziu tensões térmicas e vibratórias mais altas, que exigiram medidores de tensão de fibra óptica de próxima geração. Enquanto isso, a expansão fly-by-wire impulsionou uma CAGR de 7,50% em sensores de sistema de controle de voo, um ritmo que superou todos os outros domínios.

Atuadores digitais de superfície de controle demandaram feedback de posição e torque com resolução de 10 bits, estimulando pedidos de volume para dispositivos Hall sem contato. Aplicações de ambiente de cabine ganharam de requisitos aumentados de controle de umidade em jatos de longa distância, integrando sensores de qualidade do ar e particulados derivados da tecnologia de sala limpa industrial. Sensores de carga de trem de pouso migraram para formatos sem fio para reduzir peso de cabeamento, enquanto dispositivos de pressão de compartimento de armas incorporaram redundância à prova de falhas para alcançar tolerância de duas falhas exigida por clientes de defesa.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Pós-Venda Ganha Impulso

Montagem OEM representou 75,20% das remessas unitárias de 2024, à medida que fuselagens saíam de fábricas com conjuntos completos de sensores. No entanto, plataformas de manutenção preditiva desencadearam uma CAGR de 7,65% no pós-venda, empurrando operadores a retrofitar módulos de gateway sem fio que transmitem dados de saúde uma vez que aeronaves pousam. A indústria de sensores de aeronaves testemunhou companhias aéreas alocarem capital para arranjos de sensor-como-serviço que transferem propriedade para fornecedores em troca de disponibilidade garantida.

Pooling de componentes se ampliou, e MROs estocaram unidades inerciais MEMS de encaixe padrão que atendem a múltiplas frotas, cortando tempos de turnaround. Os gastos de manutenção da Ásia-Pacífico estão projetados para alcançar USD 109 bilhões até 2043, implicando demanda sustentada por sensores de reposição que atendem às diretrizes da Administração de Aviação Civil da China.[3]Fonte: Airbus, "Asia-Pacific's Aircraft Services Market to Double Over Next 20 Years," aircraft.airbus.com Estações de reparo independentes investiram em bancadas de calibração automatizadas para reduzir tempos de ciclo de semanas para dias.

Análise Geográfica

A América do Norte reteve 42,52% da demanda global em 2024, beneficiando-se de gastos elevados do Pentágono de grandes companhias aéreas e campanhas de modernização de frotas. Fornecedores de sensores domésticos aproveitaram o engajamento precoce com a FAA para moldar padrões, aprimorando perspectivas de exportação uma vez que regras foram adotadas no exterior. Ainda assim, a dependência de fabricação de chips offshore levou Washington a alocar USD 52 bilhões sob a Lei CHIPS para reforçar a capacidade local de microeletrônica.

A Ásia-Pacífico registrou a maior taxa de crescimento a 7,85% CAGR à medida que transportadoras expandiram frotas narrowbody e governos financiaram programas de sensores indígenas para mitigar riscos de controle de exportação. O valor dos serviços de aviação da China foi previsto para atingir USD 61 bilhões até 2043, eclipsando cada mercado de país individual. Fabricantes japoneses e coreanos colaboraram em módulos inerciais MEMS para veículos de mobilidade aérea urbana, enquanto a Índia avançou roteiros para sensores de dados de ar produzidos domesticamente para apoiar projetos de jatos regionais.

A Europa permaneceu um indicador de tecnologia, aplicando regras rigorosas de sustentabilidade e segurança cibernética que fomentaram inovação de sensores. A Thales completou a aquisição da Cobham Aerospace Communications, reforçando portfólios de aviônicos que combinam sensores e datalinks seguros. A harmonização da EASA com a FAA facilitou aceitação recíproca de aprovações, mas fornecedores ainda navegaram fluxos de documentação separados. A região enfatizou instrumentação de validação SAF e monitoramento de emissões não-CO₂ como parte de seu pacote climático Fit-for-55.

Cenário Competitivo

O mercado de sensores de aeronaves exibiu concentração moderada. Honeywell, Collins Aerospace e Thales permaneceram entrincheiradas através de credenciais de certificação extensivas e ofertas verticalmente integradas que se estendem desde fabricação MEMS até painéis de análise. Sua escala permitiu licitações de preço fixo multi-anos que recém-chegados não conseguiam igualar. Jogadas estratégicas focaram em serviços digitais: a Honeywell adquiriu Civitanavi Systems para aprofundar know-how de navegação inercial, enquanto a Collins Aerospace lançou módulos de monitoramento de saúde baseados em assinatura para as famílias A320 e B737.

Resiliência da cadeia de suprimentos tornou-se um diferenciador. A GE Aerospace aplicou impressão 3D a válvulas de ar sangrado, resultando em 35% de economia de custos e liberando capacidade para alocações de chips. Firmas de nível médio perseguiram especialização; a Curtiss-Wright garantiu um contrato IDIQ de USD 80 milhões para gravadores de aquisição de dados de alta velocidade apoiando programas de teste de voo da Força Aérea dos EUA. Padrões de segurança cibernética como o Programa de Segurança de Rede de Aeronaves da FAA favoreceram incumbentes capazes de incorporar criptografia e detecção de intrusão diretamente no firmware do sensor, erigindo barreiras de entrada para concorrentes de baixo custo.

Oportunidades de espaço branco persistiram em fusão de sensores habilitada por IA, carcaças fabricadas aditivamente e sensores de lubrificação baseados em condições para arquiteturas de propulsão elétrica. Start-ups apoiadas por capital de risco visaram esses nichos, porém longas filas de certificação e intensidade de capital limitaram sua influência de curto prazo. No geral, competição de preço centrou-se em dispositivos maduros de pressão e temperatura, enquanto módulos de radar e infravermelho de alto desempenho comandaram margens operacionais de dois dígitos.

Líderes da Indústria de Sensores de Aeronaves

Honeywell International Inc.

Safran SA

TE Connectivity Corporation

AMETEK Aerospace, Inc.

RTX Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Setembro 2025: A Crane Company anunciou a compra de USD 1,06 bilhão da Precision Sensors & Instrumentation, fortalecendo sua linha de sensores de pressão para sistemas de controle ambiental e monitoramento de motor.

- Janeiro 2025: A Lockheed Martin recebeu um contrato de USD 270 milhões para equipar o F-22 com sensores defensivos infravermelhos avançados que entregam consciência de ameaça de 360 graus.

- Janeiro 2025: Honeywell e NXP Semiconductors aprofundaram sua cooperação em processadores de aviônicos habilitados por IA para cockpits de próxima geração.

Escopo do Relatório Global do Mercado de Sensores de Aeronaves

Sensores de aeronaves são críticos para fornecer dados precisos para tempos de voo seguros e eficazes, bem como decolagem e pouso da aeronave, pois fornecem feedback sobre uma ampla gama de parâmetros operacionais da aeronave, como temperatura e pressão da cabine, controle das asas e flaps, e outros.

O mercado é segmentado por tipo de sensor, tipo de aeronave e geografia. Por tipo de aeronave, o mercado é segmentado em aeronaves comerciais e de negócios e aeronaves militares. Por tipo de sensor, o mercado é segmentado em temperatura, pressão, posição, fluxo, torque, radar, acelerômetro, proximidade e outros tipos de sensores. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África.

O relatório oferece valor de mercado e previsões em termos de bilhões de USD.

| Asa Fixa | Aviação Comercial | Aeronaves Narrowbody |

| Aeronaves Widebody | ||

| Jatos Regionais | ||

| Aviação de Negócios e Geral | Jatos de Negócios | |

| Aeronaves Leves | ||

| Aviação Militar | Aeronaves de Combate | |

| Aeronaves de Transporte | ||

| Aeronaves de Missão Especial | ||

| Asa Rotativa | Helicópteros Comerciais | |

| Helicópteros Militares | ||

| Pressão |

| Temperatura |

| Posição |

| Fluxo |

| Torque |

| Radar |

| Acelerômetros |

| Proximidade |

| Outros Sensores |

| Sistemas de Combustível, Hidráulicos e Pneumáticos |

| Motor e Unidade de Potência Auxiliar (APU) |

| Controles Ambientais de Cabine e Carga |

| Sistemas de Controle de Voo |

| Decks de Voo |

| Sistemas de Trem de Pouso |

| Sistemas de Armas |

| Outros |

| OEM |

| Pós-Venda/MRO |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| México | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Israel | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Aeronave | Asa Fixa | Aviação Comercial | Aeronaves Narrowbody |

| Aeronaves Widebody | |||

| Jatos Regionais | |||

| Aviação de Negócios e Geral | Jatos de Negócios | ||

| Aeronaves Leves | |||

| Aviação Militar | Aeronaves de Combate | ||

| Aeronaves de Transporte | |||

| Aeronaves de Missão Especial | |||

| Asa Rotativa | Helicópteros Comerciais | ||

| Helicópteros Militares | |||

| Por Tipo de Sensor | Pressão | ||

| Temperatura | |||

| Posição | |||

| Fluxo | |||

| Torque | |||

| Radar | |||

| Acelerômetros | |||

| Proximidade | |||

| Outros Sensores | |||

| Por Aplicação | Sistemas de Combustível, Hidráulicos e Pneumáticos | ||

| Motor e Unidade de Potência Auxiliar (APU) | |||

| Controles Ambientais de Cabine e Carga | |||

| Sistemas de Controle de Voo | |||

| Decks de Voo | |||

| Sistemas de Trem de Pouso | |||

| Sistemas de Armas | |||

| Outros | |||

| Por Usuário Final | OEM | ||

| Pós-Venda/MRO | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| México | |||

| Resto da América do Sul | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Israel | |||

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de sensores de aeronaves e o crescimento esperado?

O tamanho do mercado de sensores de aeronaves alcançou USD 3,78 bilhões em 2025 e está projetado para subir para USD 5,13 bilhões até 2030, refletindo uma CAGR de 6,30%.

Qual segmento de aeronaves está expandindo mais rapidamente para demanda de sensores?

A aviação militar de asa fixa lidera, com receita de sensores prevista para subir a uma CAGR de 8,30% até 2030, à medida que modernização e aquisição de sistemas autônomos aceleram.

Por que sensores de radar estão crescendo mais rapidamente que outros tipos de sensores?

Mudanças regulatórias em direção à prevenção de colisão ACAS Xa e maior consciência de perigos meteorológicos estão impulsionando uma CAGR de 9,75% para sensores de radar, a mais alta entre todas as categorias.

Como restrições da cadeia de suprimentos influenciarão a disponibilidade de sensores?

Tempos de entrega estendidos para semicondutores de grau aeroespacial são esperados para amortecer o crescimento de curto prazo em cerca de 1,1 pontos percentuais, empurrando fornecedores a localizar ou redesenhar eletrônicos.

Que regiões apresentam as maiores oportunidades de crescimento?

A Ásia-Pacífico está definida para expandir a 7,85% CAGR, impulsionada por adições de frotas e iniciativas de fabricação de sensores domésticos visando reduzir dependência de tecnologia importada.

Como modelos de negócio baseados em serviços estão mudando dinâmicas de mercado?

Plataformas que agrupam sensores com análises de manutenção preditiva permitem que companhias aéreas mudem gastos de capital para despesas operacionais, fomentando crescimento de pós-venda e receita recorrente para fornecedores.

Página atualizada pela última vez em: