Tamanho e Participação do Mercado de Aeronaves Autônomas

Análise do Mercado de Aeronaves Autônomas pela Mordor Intelligence

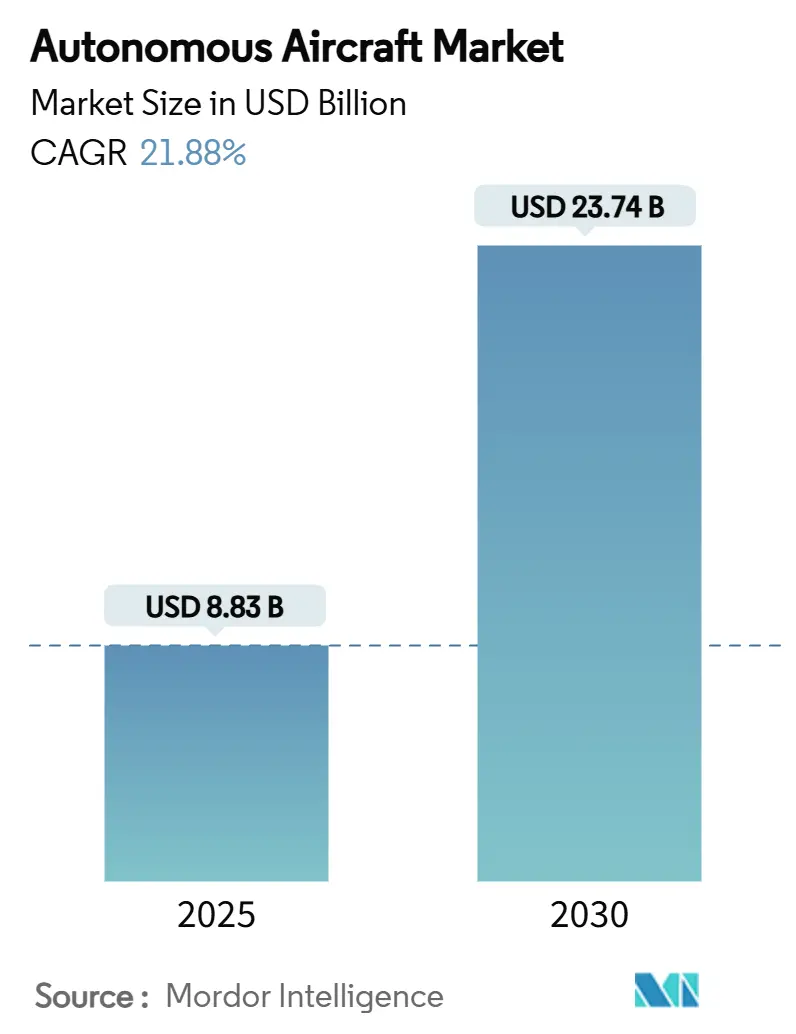

O tamanho do mercado de aeronaves autônomas está em USD 8,83 bilhões em 2025 e tem projeção de atingir USD 23,74 bilhões até 2030, equivalendo a uma vigorosa CAGR de 21,88%. Uma onda de modernização de defesa, planos de mobilidade urbana e automação logística está remodelando a economia da aviação e elevando a demanda por plataformas progressivamente auto-direcionadas. Configurações de asa fixa comandam o domínio presente, mas aeronaves híbridas VTOL de asa fixa lideram a curva de crescimento, refletindo a preferência de companhias aéreas e militares por soluções versáteis de médio alcance. Investimentos rápidos de agências de defesa em aeronaves de combate colaborativo e drones ISR aceleram a prontidão tecnológica. Ao mesmo tempo, programas de mobilidade aérea urbana (UAM) fomentam corredores além da linha de visão visual e construção de vertipórticos. A crescente integração de IA ajuda a desbloquear operações totalmente autônomas e amplia o envelope endereçável através de casos de uso de carga, passageiros e missões especiais. Motores de turbina convencionais permanecem a base de propulsão primária, mas sistemas de células de combustível de hidrogênio e elétricos avançados atraem capital crescente conforme os mandatos de sustentabilidade se intensificam.

Principais Destaques do Relatório

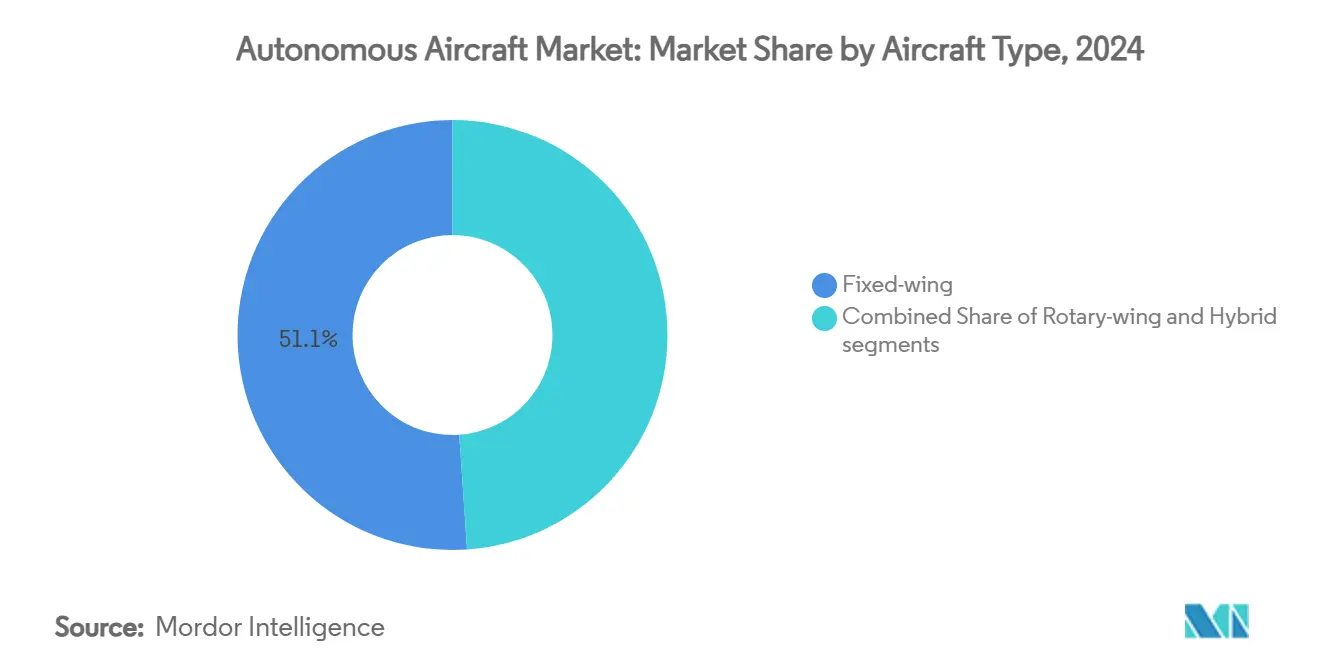

- Por tipo de aeronave, plataformas de asa fixa lideraram 51,08% da participação do mercado de aeronaves autônomas em 2024, enquanto sistemas híbridos VTOL de asa fixa são previstos para expandir com uma CAGR de 26,89% até 2030.

- Por nível de autonomia, sistemas crescentemente autônomos mantiveram 68,45% do tamanho do mercado de aeronaves autônomas em 2024; plataformas totalmente autônomas estão avançando com uma CAGR de 27,75% até 2030.

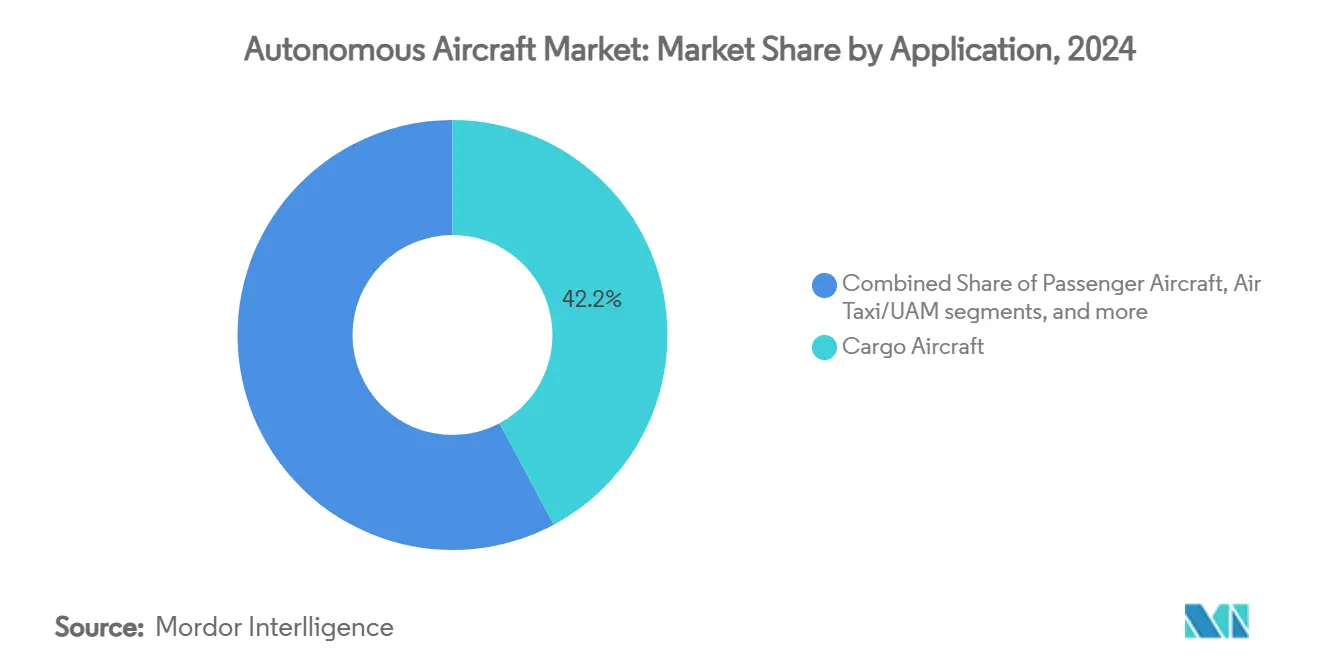

- Por aplicação, aeronaves de carga responderam por uma participação de 42,19% do tamanho do mercado de aeronaves autônomas em 2024, mas serviços de táxi aéreo e UAM registram a maior CAGR projetada de 29,11% durante 2025-2030.

- Por tipo de propulsão, turbinas convencionais comandaram 56,21% da participação de receita em 2024, enquanto sistemas de células de combustível de hidrogênio são projetados para crescer com uma CAGR de 32,1% até 2030.

- Por componente, sensores e suítes de navegação lideraram com uma participação de 28,18% em 2024, enquanto software e algoritmos de IA estão crescendo com uma CAGR de 26,21% até 2030.

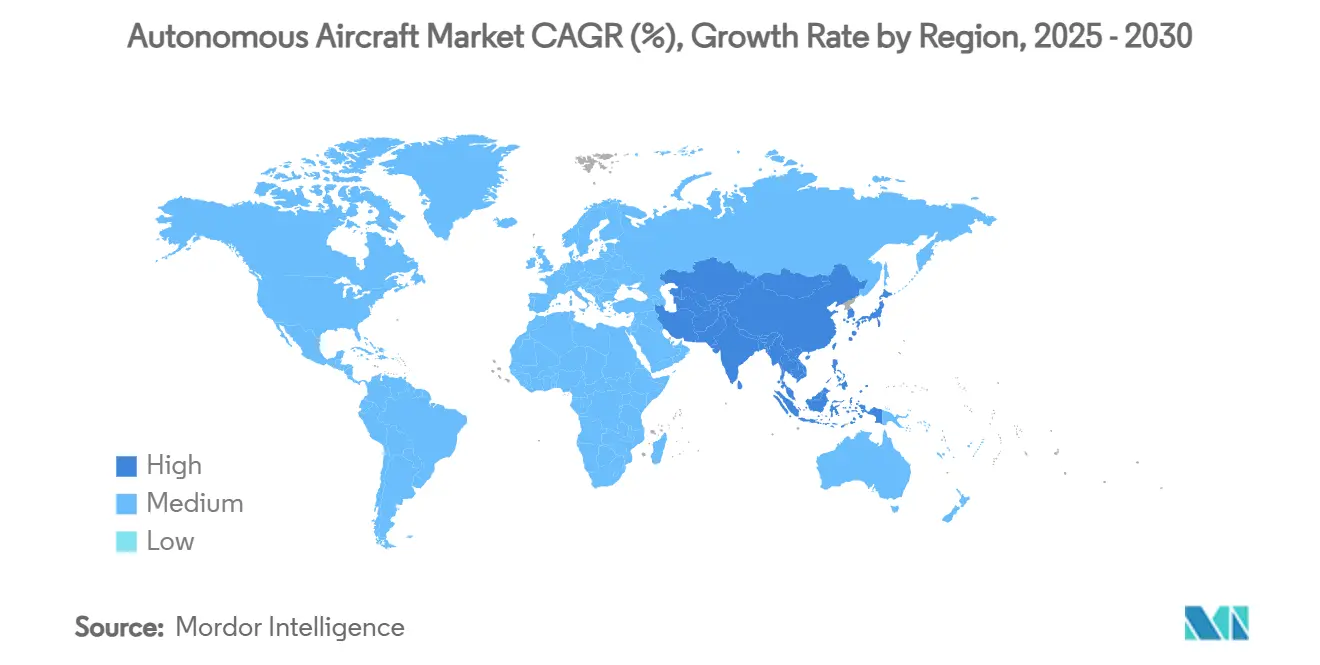

- Por geografia, a América do Norte manteve uma participação de 37,23% em 2024; a Ásia-Pacífico é prevista para registrar uma CAGR de 24,37%, tornando-se o cluster regional de crescimento mais rápido.

Tendências e Insights Globais do Mercado de Aeronaves Autônomas

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Avanços em sistemas de controle de voo orientados por IA | +4.2% | América do Norte, China | Médio prazo (2-4 anos) |

| Crescimento rápido na Mobilidade Aérea Urbana (UAM) e adoção de eVTOL | +3.8% | América do Norte, Europa, acelerando na APAC | Médio prazo (2-4 anos) |

| Incentivos de redução de custos para logística via drones de carga autônomos | +3.1% | Global, operações iniciais na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Aumentos de investimentos militares em autonomia ISR e de combate | +4.7% | América do Norte, Europa, corredores de defesa APAC | Longo prazo (≥ 4 anos) |

| Implantação de corredores aéreos BVLOS e Gestão de Tráfego Não Tripulado (UTM) | +2.9% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Maior disponibilidade de aviônicos autônomos e suítes de sensores certificados para voo | +3.1% | Global, cadeia de suprimentos concentrada na APAC | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Avanços em Sistemas de Controle de Voo Orientados por IA

Algoritmos de aprendizado de máquina em tempo real orientam manobras táticas, prevenção de obstáculos e otimização de rotas sem intervenção do piloto. Os testes do Gripen E autônomo da Saab ilustram IA de nível de caça executando decisões de fração de segundo, validando movimentos de automação baseada em regras para cognição adaptativa. O Roadmap de Garantia de Segurança de IA da FAA, lançado em junho de 2024, delineia níveis de certificação para IA treinada estaticamente e de aprendizado contínuo, limpando um caminho de progressão para frotas civis. Programas de combate exigindo loops de decisão de milissegundos, como as aeronaves de combate colaborativo da Força Aérea dos EUA, derramam arquiteturas comprovadas em sistemas comerciais, permitindo que operadores de carga e frotas emergentes de táxi aéreo herdem pilhas de IA endurecidas para funções de navegação, detecção e prevenção e monitoramento de saúde.

Crescimento Rápido na Mobilidade Aérea Urbana e Adoção de eVTOL

Planejadores metropolitanos veem cada vez mais a mobilidade tridimensional como uma alavanca para alívio de congestionamento e conectividade regional. A Vertical Aerospace comprometeu USD 1 bilhão em pedidos de aviônicos Honeywell para certificar o VX4 até 2028, um sinal de confiança da cadeia de suprimentos.[1]"Acordo de Sistemas VX4 Expandido para USD 1 Bilhão," Vertical Aerospace, vertical-aerospace.com As primeiras rotas eVTOL do Japão visam a Expo de Osaka 2028, com a SkyDrive capturando mais de 300 pedidos provisórios, alinhando prioridades nacionais para mobilidade aérea avançada. Efeitos de rede se amplificam conforme desenvolvedores de vertipórticos como Urban-Air Port planejam 200 locais que agrupam serviços de energia, manutenção e tráfego aéreo. Obstáculos regulatórios se aliviam: EASA lançou seu pacote VTOL, e a regra final de sustentação motorizada da FAA esclarece licenciamento de pilotos, pavimentando aeronaves livres de pista em direção a serviços em escala. Baterias melhoradas e autonomia certificada sustentam casos de negócios para saltos urbanos de 20-100 milhas onde economias de tempo justificam tarifas premium.

Incentivos de Redução de Custos para Logística via Drones de Carga Autônomos

Remover pilotos desbloqueia ciclos de voo contínuos e reduz custos indiretos de mão de obra para redes de encomendas. A Natilus registrou USD 6,8 bilhões em pedidos para seus drones de carga de asa mista, garantindo operadores âncora como Ameriflight.[2]Graham Warwick, "Natilus Registra USD 6,8 Bilhões em Pedidos para Drones de Carga," Aviation Week, aviationweek.com Corredores de demonstração aprovados pela FAA permitiram à MightyFly completar rotas de frete autônomas além da linha de visão, reforçando a viabilidade regulatória para implantação de milha média. Planejamento de rotas orientado por IA e manutenção preditiva comprimem custos variáveis, enquanto utilização 24/7 melhora o retorno sobre capital para operadores atendendo comunidades remotas, entregas médicas e instalações de petróleo e gás.

Aumentos de Investimentos Militares em Autonomia ISR e de Combate

Sistemas não tripulados reduzem o risco do piloto e estendem o alcance no espaço aéreo contestado. A designação YFQ-42A da General Atomics da Força Aérea dos EUA marca a primeira nomenclatura de caça não tripulado, sublinhando prioridades orçamentárias para programas de wingmen autônomos. A Boeing garantiu uma vaga de USD 20 bilhões no portfólio Next Generation Air Dominance, mesclando plataformas tripuladas com wingmen leais autônomos. Iniciativas aliadas incluem demonstrações de enxame da Saab sob AUKUS, mostrando alinhamento multinacional em autonomia em rede. Drones ISR como o MQ-4C Triton fornecem persistência de dias, fornecendo inteligência estratégica sem fadiga da tripulação.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Complexidade regulatória na certificação e integração do espaço aéreo | -2,8% | Global, intensidade varia por regulador | Longo prazo (≥ 4 anos) |

| Limitações na tecnologia de bateria e altos custos de capital | -2,1% | Global, fornecimento de células inclinado para APAC | Médio prazo (2-4 anos) |

| Maior vulnerabilidade a ameaças cibernéticas e sequestro de sistema | -1,7% | Nós globais de infraestrutura crítica | Curto prazo (≤ 2 anos) |

| Disrupções no fornecimento de semicondutores afetando unidades de processamento de IA | -1,9% | Agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Complexidade Regulatória na Certificação e Integração do Espaço Aéreo

Regras de aviação legadas lutam para se ajustar a aeronaves sem tripulação a bordo. A FAA visa publicar regulamentações BVLOS abrangentes até 2026, estendendo operações baseadas em isenção presentes em pistas comerciais de rotina. A categoria certificada da EASA exige certificados de tipo e aprovações de operador aéreo similares a frotas tripuladas, estendendo programas autônomos a cronogramas de vários anos. Rotas transfronteiriças amplificam a complexidade porque a harmonização permanece parcial, empurrando fabricantes a perseguir aprovações paralelas. Integração de tráfego aéreo ainda depende de sistemas de gestão de tráfego não tripulado que devem interfacear perfeitamente com ATC convencional. Startups com recursos limitados frequentemente lutam para financiar longos caminhos de certificação, inclinando vantagem competitiva em direção a primeiros aeroespaciais incumbentes.

Limitações na Tecnologia de Bateria e Altos Custos de Capital

Pacotes de íon-lítio em torno de 300 Wh/kg ficam aquém da densidade energética de 800 Wh/kg desejável para missões regionais. Como resultado, aeronaves eVTOL ainda limitam alcance comercial na janela de 20-100 milhas, restringindo versatilidade. Despesas de desenvolvimento escalam rapidamente: integrar computadores de voo de IA, suítes de sensores multi-modais e atuação redundante pode superar USD 100 milhões antes da primeira receita. Escassez de chips e controles de exportação elevaram custos de lista de materiais de aviônicos, pesando sobre construtores em estágio inicial. Altas barreiras de capital favorecem empresas com fluxos de caixa existentes ou apoio governamental. Podem excluir entrantes novos que poderiam de outra forma empurrar avanços em baterias de estado sólido ou células de combustível de alta temperatura.

Análise de Segmento

Por Tipo de Aeronave: Domínio de Asa Fixa Encontra Inovação VTOL

Modelos de asa fixa responderam por 51,08% do mercado de aeronaves autônomas em 2024, sublinhando suas vantagens de eficiência aerodinâmica e alcance para missões ISR e de carga de longa distância. A atualização MQ-20 Avenger da General Atomics prova que estruturas legadas podem ser retrofitadas com autonomia total, mantendo custos de ciclo de vida baixos enquanto aumenta capacidade.[3]"Teste Autônomo MQ-20 Avenger," Airforce Technology, airforcetechnology.com Sistemas híbridos VTOL de asa fixa, no entanto, registram uma CAGR de 26,89%, indicando apetite de planejadores de frota por operações independentes de pista que preservam desempenho de cruzeiro. O tamanho do mercado de aeronaves autônomas ligado a plataformas VTOL híbridas se ampliará drasticamente conforme redes urbanas demandam aeronaves que levantam verticalmente mas mantêm cruzeiro de 200 nós.

O crescimento VTOL híbrido também brota de conceitos de reabastecimento de defesa como o MQ-25 Stingray da Boeing, que prova compatibilidade com porta-aviões sem penalidades de espaço de convés.[4]Nathan Gain, "Perspectiva de Produção MQ-25 Stingray," Army Recognition, armyrecognition.com Aeronaves de asa rotativa mantêm papéis de nicho para tarefas intensivas de pairar como resgate médico e combate a incêndios, mas arquiteturas tilt-rotor e tilt-wing agora oferecem destreza vertical similar com alcance estendido. Designs combinados fazem a ponte entre pistas extensas e núcleos urbanos densamente empacotados, facilitando restrições de infraestrutura e expandindo conjuntos de missão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Nível de Autonomia: Caminho Incremental para Autonomia Total

Em 2024, plataformas classificadas como crescentemente autônomas compuseram 68,45% das entregas ativas, refletindo a preferência de reguladores e operadores por atualizações graduais de recursos sobre saltos radicais. Kits retrofitáveis como o ARK da AeroVironment adicionam autonomia avançada a frotas existentes, permitindo que operadores colham benefícios sem certificação de novo tipo. Sistemas totalmente autônomos-ainda uma fatia menor-estão crescendo com 27,75% CAGR conforme confiabilidade de IA, fusão de sensores e conectividade em nuvem convergem.

O tamanho do mercado de aeronaves autônomas para aeronaves totalmente autônomas se expandirá conforme confiança regulatória se constrói através de dados de operações supervisionadas. Programas militares abraçando designs opcionalmente tripulados fornecem testes de estresse do mundo real para pilhas de percepção, acelerando maturidade tecnológica. Do lado civil, a aquisição da divisão de autonomia da Xwing pela Joby Aviation destaca capital gravitando em direção a cockpits de voo de IA turnkey voltados para serviços de passageiros. Durante o período de previsão, governança humana no loop gradualmente cederá à intervenção apenas de exceção, cortando custos operacionais e estendendo utilização 24/7.

Por Aplicação: Liderança de Carga Cede ao Crescimento de Táxi Aéreo

Carga manteve uma participação de receita de 42,19% em 2024, aproveitando autonomia para cortar custos indiretos de piloto e atingir pontos finais rurais que carecem de amenidades de tripulação. Operadores como Natilus e MightyFly estão fretando cargueiros autônomos que lidam com logística de milha média a custos competitivos com caminhões em pistas críticas de tempo. Ainda o segmento de táxi aéreo registra uma CAGR de 29,11% conforme cidades correm para criar planos-mestres de vertipórticos. A participação do mercado de aeronaves autônomas para táxis aéreos aumentará drasticamente uma vez que regras de sustentação motorizada desbloqueiem serviços de rotina.

Missões do setor público-supressão de incêndios florestais, patrulha de fronteira, monitoramento ambiental-permanecem estáveis devido a orçamentos favorecendo plataformas persistentes e de baixo risco. Rotas inter-cidades de passageiros permanecem nascentes, limitadas por alcance, mas demonstrações como o Black Hawk opcionalmente tripulado da Sikorsky prenunciam futuras implantações civis em cenários de resposta perigosos. Casos de uso diversos garantem que amortização tecnológica se espalhe através de canais militares, de carga e de mobilidade urbana.

Por Tipo de Propulsão: Base Convencional Permite Crescimento Alternativo

Turbinas convencionais alimentaram 56,21% das entregas em 2024, impulsionadas por redes de suporte entrincheiradas e densidade energética incomparável para sortidas ISR multi-dia. O tamanho do mercado de aeronaves autônomas atribuível a aeronaves de turbina, portanto, permanece robusto através de previsões de médio prazo. Não obstante, projetos de células de combustível de hidrogênio marcam a mais rápida CAGR de 32,1% conforme operadores perseguem mandatos de carbono zero e alcance elétrico estendido. O testbed híbrido-elétrico da GA-ASI ilustra experimentos da indústria com powertrains mistos que casam eficiência de cruzeiro de turbina com loiter elétrico.

Arquiteturas puramente elétricas dominam protótipos UAM de salto curto: densidade energética de bateria se adequa a distâncias de estágio sub-100 milhas, e perfis acústicos cumprem limites de ruído da cidade. Sistemas híbrido-elétricos fazem pontes de lacunas, permitindo que motores convencionais lidem com subida e cruzeiro enquanto módulos de bateria trocáveis alimentam fases de chegada silenciosas. Implantação de infraestrutura-caminhões de reabastecimento, pipelines de hidrogênio, carregadores de alta voltagem-determinará ritmo de adoção; não obstante, pipelines de desenvolvimento sugerem abertura eventual para múltiplas químicas de propulsão.

Por Componente: Sensores Lideraram Enquanto Software Acelera

Sensores e arrays de navegação capturaram 28,18% da receita em 2024, refletindo o papel indispensável de LiDAR, radar e câmeras multi-espectrais para percepção em espaço aéreo de baixa altitude. O pacote de retrofit Autoland certificado da Garmin demonstra demanda de retrofit para autonomia crítica de segurança em frotas GA. Software e algoritmos de IA registram a mais rápida CAGR de 26,21% porque valor de aeronaves reside cada vez mais em código que interpreta fluxos de sensores e faz chamadas de controle de fração de segundo. O tamanho do mercado de aeronaves autônomas associado com pilhas de software se expande conforme hardware de computação de borda encolhe e atualizações em voo se tornam rotina.

Computadores de controle de voo integram padrões de arquitetura aberta que permitem correções over-the-air, espelhando ecossistemas de smartphone. Links de comunicação seguros permitem monitoramento terrestre, redirecionamentos de missão em tempo real e coordenação de enxame, enquanto camadas cibernéticas resilientes mitigam riscos de spoofing. Subsistemas estruturais e de propulsão se adaptam para abrigar eletrônicos redundantes e refrigeração para aceleradores de IA, tornando estruturas digitalmente nativas em vez de cascas puramente mecânicas.

Análise Geográfica

A América do Norte respondeu por 37,23% da receita global em 2024. Financiamento do Pentágono para aeronaves de combate colaborativo e drones ISR de alta altitude sustenta demanda doméstica, enquanto liderança regulatória da FAA molda caminhos de certificação globais. Principais primários-Boeing, Lockheed Martin, Northrop Grumman-se emparelham com start-ups de IA para colocar caças sem piloto e drones de entrega no campo, enriquecendo um pipeline de talentos abrangendo universidades a laboratórios do Vale do Silício. Canadá reforça fornecimento com aviônicos e manufatura de compósitos, e México hospeda linhas de montagem custo-efetivas que alimentam programas transfronteiriços. O tamanho do mercado de aeronaves autônomas continuará a se compor conforme apropriações de defesa e pilotos de mobilidade urbana amadurecem sob frameworks BVLOS esclarecidos.

Ásia-Pacífico é a arena de crescimento mais rápido com 24,37% CAGR até 2030. O plano de economia de baixa altitude da China, que visa produção de aviação de 1,5 trilhão de yuan até 2025, canaliza subsídios para bases de produção eVTOL como a planta de Hefei da EHang. Japão visa lançamentos comerciais de táxi aéreo coincidindo com a Expo de Osaka 2028, destacando coordenação público-privada em zoneamento de vertipórtico e testes de voo autônomos. A grade de vertipórtico centrada em Incheon da Coreia do Sul e estudos de viabilidade de táxi aéreo elétrico da Austrália ampliam experimentação regional. Incentivos de P&D de defesa da Índia e conectividade de satélite crescente abrem oportunidades para operações ISR autônomas e de carga em terreno remoto, enquanto Sudeste Asiático visa drones para reabastecimento médico em meio à geografia arquipelágica.

Europa mantém um ponto de apoio estratégico, equilibrando uma cultura de segurança rigorosa com imperativos de sustentabilidade. Regulamentações VTOL faseadas da EASA definem benchmarks globais e ancoram confiança para planejadores urbanos através da Alemanha, França e Reino Unido, cada um hospedando protótipos eVTOL da Volocopter e Vertical Aerospace. Fundos regionais visam propulsão de hidrogênio e estruturas recicláveis, dando a OEMs europeus uma vantagem em licitações eco-cêntricas. O plano da Itália para corredores de vertipórtico nacionais e testes de enxame autônomos da Suécia ecoam o impulso civil-militar duplo do continente. Embora o continente cresça mais lentamente que APAC, sua influência política e metas de carbono o posicionam como um mercado de referência chave.

Panorama Competitivo

O mercado permanece moderadamente fragmentado. Nichos de contratação de defesa exibem maior concentração em torno de primários incumbentes, aproveitando cadeias de suprimentos classificadas e histórias de programa de décadas. Segmentos comerciais eVTOL e de carga atraem uma mistura de iniciantes aeroespaciais e inovadores de eletrônicos de consumo, levando a uma matriz de parceria vibrante. O acordo de fornecimento de aviônicos de USD 1 bilhão da Honeywell com Vertical Aerospace tipifica alianças de integração de pilha que unem fabricantes de componentes estabelecidos a entrantes de estrutura frescos. A aquisição do quadro de autonomia da Xwing pela Joby Aviation mescla hardware eVTOL com software de percepção comprovado, acelerando cronogramas de certificação.

Competição de espaço em branco se desdobra em kits de autonomia de retrofit que prolongam vida útil de frota legada, uma arena na qual AeroVironment se move para ocupar com cargas úteis modulares. Co-design de sensor-algoritmo se torna um diferenciador: empresas otimizando IA para configurações LiDAR específicas cortam latência de computação e consumo de energia, apelando para transportadoras de carga orientadas por resistência. Enquanto isso, computadores de voo de arquitetura aberta encorajam ecossistemas de aplicativos de terceiros, permitindo que empresas meteorológicas ou provedores de telemática aluguem slots de algoritmos no meio do voo. Xadrez competitivo dependerá de quem controla pipelines de atualização e direitos de dados em vez de apenas patentes de estrutura.

Líderes da Indústria de Aeronaves Autônomas

-

The Boeing Company

-

Lockheed Martin Corporation

-

Airbus SE

-

Joby Aviation, Inc.

-

Northrop Grumman Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: General Atomics revelou o primeiro protótipo operacional do caça não tripulado YFQ-42A, avançando a iniciativa da Força Aérea dos EUA para incorporar sistemas autônomos em suas operações aéreas.

- Fevereiro 2025: EHang fez parceria com JAC Motors e Guoxian Holdings para construir uma planta eVTOL dedicada em Hefei, integrando métodos de produção automotiva com padrões aeroespaciais.

- Fevereiro 2025: AeroVironment revelou o UAS JUMP 20-X modular Grupo-3, apresentando resistência de 13 horas e autonomia de IA para missões marítimas e terrestres.

Escopo Global do Relatório de Mercado de Aeronaves Autônomas

Aeronaves autônomas podem ser definidas como uma aeronave não tripulada que não requer intervenção do piloto na gestão do voo.

O mercado de aeronaves autônomas é segmentado por tipo de aeronave, usuário final, aplicação e geografia. Por usuário final, o mercado é segmentado em comercial e defesa. Por aplicação, o mercado é segmentado em aeronaves de carga e aeronaves de passageiros. O mercado é segmentado por tipo de aeronave em asa fixa e asa rotativa. O relatório também cobre os tamanhos de mercado e previsões para o mercado de aeronaves autônomas em países importantes através de diferentes regiões. Para cada segmento, o dimensionamento de mercado e previsões foram feitos com base no valor (USD).

| Asa fixa |

| Asa rotativa |

| Híbrida (VTOL de Asa Fixa) |

| Crescentemente Autônoma |

| Totalmente Autônoma |

| Aeronaves de Carga |

| Aeronaves de Passageiros |

| Missão Especial/ISR |

| Táxi Aéreo/UAM |

| Turbina Convencional |

| Elétrica |

| Híbrido-Elétrica |

| Célula de Combustível de Hidrogênio |

| Computadores de Controle de Voo |

| Sensores e Navegação |

| Comunicação e Links de Dados |

| Software e Algoritmos de IA |

| Sistemas de Propulsão |

| Estrutura e Fuselagem |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Aeronave | Asa fixa | ||

| Asa rotativa | |||

| Híbrida (VTOL de Asa Fixa) | |||

| Por Nível de Autonomia | Crescentemente Autônoma | ||

| Totalmente Autônoma | |||

| Por Aplicação | Aeronaves de Carga | ||

| Aeronaves de Passageiros | |||

| Missão Especial/ISR | |||

| Táxi Aéreo/UAM | |||

| Por Tipo de Propulsão | Turbina Convencional | ||

| Elétrica | |||

| Híbrido-Elétrica | |||

| Célula de Combustível de Hidrogênio | |||

| Por Componente | Computadores de Controle de Voo | ||

| Sensores e Navegação | |||

| Comunicação e Links de Dados | |||

| Software e Algoritmos de IA | |||

| Sistemas de Propulsão | |||

| Estrutura e Fuselagem | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de aeronaves autônomas?

O mercado de aeronaves autônomas está em USD 8,83 bilhões em 2025 e tem projeção de crescer para USD 23,74 bilhões até 2030, equivalendo a uma vigorosa CAGR de 21,88%.

Qual tipo de aeronave lidera em participação de mercado hoje?

Plataformas de asa fixa mantêm 51,08% da participação do mercado de aeronaves autônomas graças à eficiência de longo alcance e bases de manufatura estabelecidas.

Qual segmento de aplicação está se expandindo mais rapidamente?

Serviços de táxi aéreo e mobilidade aérea urbana exibem o maior crescimento, com uma CAGR prevista de 29,11% até 2030 conforme cidades planejam vertipórticos e corredores BVLOS.

Como os reguladores estão apoiando a adoção de voo autônomo?

O Roadmap de Garantia de Segurança de IA da FAA e regra de sustentação motorizada, junto com frameworks VTOL da EASA, estabelecem níveis de certificação claros e padrões de licenciamento de pilotos que permitem implantação comercial mais ampla.

Quais tecnologias de propulsão estão surgindo além de turbinas convencionais?

Sistemas de células de combustível de hidrogênio e arquiteturas híbrido-elétricas são as alternativas de crescimento mais rápido, estimuladas por políticas ambientais e avanços em pilhas de células de combustível.

Quais regiões oferecerão as mais fortes oportunidades de crescimento até 2030?

Ásia-Pacífico lidera com uma previsão de CAGR de 24,37%, alimentada pelos investimentos em economia de baixa altitude da China e compromissos de rotas eVTOL do Japão, enquanto América do Norte permanece a maior base de receita.

Página atualizada pela última vez em: