日本の動物性タンパク質市場分析

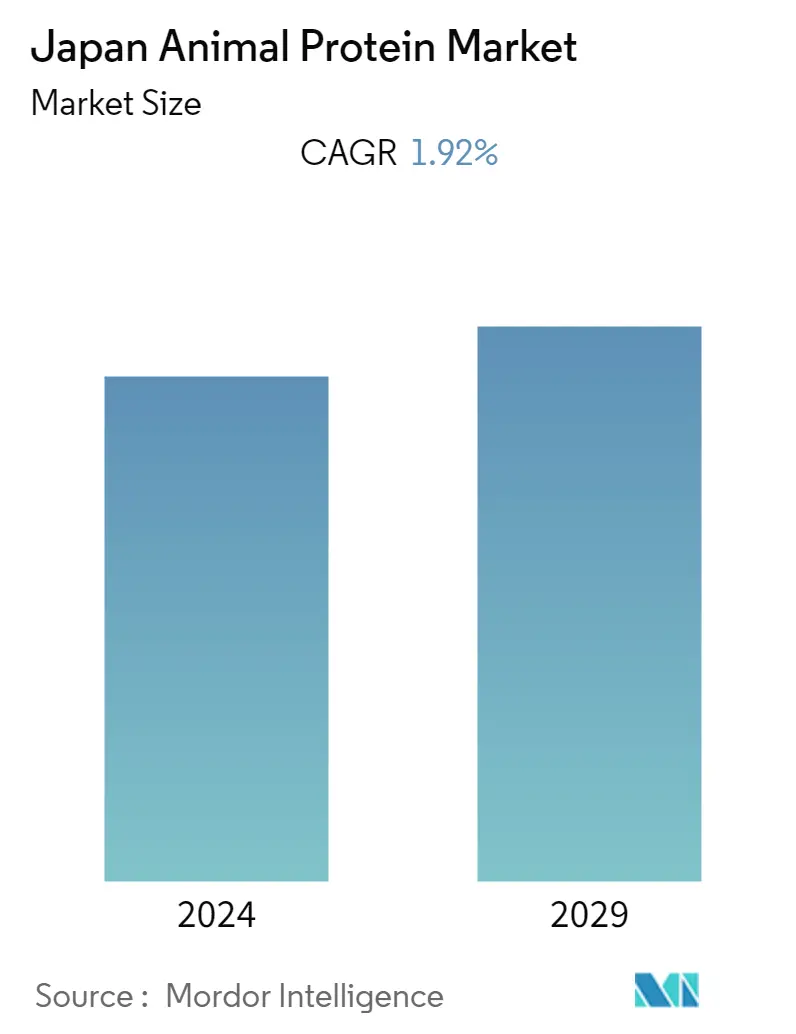

日本の動物性タンパク質市場規模は、2024年にはUSD 224.60 millionと推定され、2029年にはUSD 250.70 millionに達し、予測期間中(2024-2029)には2.22%のCAGRで成長すると予測される。

- 製品タイプ別最大セグメント - 卵タンパク質:ベーカリー、調味料/ソース、飼料への浸透度が高いことから、卵タンパク質が市場で大きなシェアを占めている。

- エンドユーザー別最大セグメント: 食品・飲料:主に調味料/ソースとスナック菓子が市場を支配しているが、これはプロテインの機能性がこの分野で非常に好まれる原料となっているためである。

- 製品タイプ別急成長セグメント- コラーゲン:美肌食品の需要がゼラチン需要を押し上げ、急成長セグメントとなっている。形態別では、動物由来のゼラチンがこのセグメントの大半を占めている。

- エンドユーザー別急成長セグメント - パーソナルケアと化粧品 タンパク質を強化したスキンケア、ボディケア、ヘアケア製品が増加している。必要に応じて濃度を変えたタンパク質原料を提供する企業がこのセグメントを後押ししている。

日本の動物性タンパク質市場の動向

エンドユーザー別最大セグメント:食品・飲料

- 動物性タンパク質の消費量では、食品と飲料が最大のセグメントであり続けた。2020年には、この部門が数量で63.86%、金額で69.82%を占めた。スナックと飲料用途が主に需要を牽引した。各社はタンパク質を配合した革新的な製品を発売しており、売上高をさらに押し上げている。例えば、サントリー飲料食品は、「完璧なバランスのホエイプロテインを配合したヨーグルト風味のボトル入り飲料水を日本で発売した。

- ソーシャルメディアの影響力の増大も、若い世代のプロテイン需要を高めている。プロテイン女子という言葉は、日本では特にインスタグラムでよく見られる。スナック菓子の形で余分なタンパク質を摂取するのが流行っているため、日本のコンビニエンスストアでもこうしたプロテインの拡大が見られる。

- 成長率では、パーソナルケアと化粧品が他のセグメントを上回り、予測期間中のCAGR予測値は4.01%であった。

日本の動物性蛋白質産業の概要

日本の動物性タンパク質市場は断片化されており、上位5社で24.37%を占めている。この市場の主要企業は、Arla Foods amba、Darling Ingredients Inc.、Kerry Group PLC、Lacto Japan Co.Ltd、Royal FrieslandCampina NVである(アルファベット順)。

日本の動物性タンパク質市場のリーダー

-

Arla Foods amba

-

Darling Ingredients Inc.

-

Kerry Group PLC

-

Lacto Japan Co. Ltd

-

Royal FrieslandCampina NV

- *免責事項:主要選手の並び順不同

日本動物性タンパク質市場ニュース

- 2021年3月 :アーラ フーズ イングリディエンツは、濁りや粒々感、異味のない機能性飲料の強化用に開発された乳清タンパク質分離液、Lacprodan ISO.Clearを発売した。タンパク質含量は90%で、熱安定性が高く、溶液中で透明であるため、低温殺菌飲料やUHT加工飲料に適している。

- 2021年2月 :アーラ フーズ イングリディエンツは、乳児用調製粉乳製品に最適なα-ラクトアルブミンを豊富に含む、新しいドライブレンド蛋白素材Lacprodan® Premium ALPHA-10を発売した。アーラは、メーカーがエネルギー使用量と製造コストを削減できるプロセスであるドライブレンド用に設計された初のタンパク質原料であるとしている。

- 2021年1月 :コラーゲンをベースとしたソリューションを製造するダーリング・イングリディエンツのブランドであるルーセローは、仮想美容&スキンケア処方会議2021で、MSC認証の海洋性コラーゲンペプチド、ペプタン®を発表した。この原料は、海洋管理協議会(MSC)の認証を受けた100%天然捕獲の海洋性白身魚を原料としており、主に高級栄養化粧品や栄養補助食品に使用されている。この原料はフランスのルースロットの施設で生産されているが、世界中で入手可能である。上市の主な原動力は、天然捕獲の海産魚から抽出したコラーゲンを使った新製品開発の高まりと、フィッシュコラーゲン美容・栄養補助食品への需要の高まりである。

日本の動物性タンパク質産業セグメント

| カゼインとカゼイン |

| コラーゲン |

| 卵のたんぱく質 |

| ゼラチン |

| 昆虫タンパク質 |

| ミルクプロテイン |

| 乳漿タンパク |

| その他の動物性タンパク質 |

| 動物の飼料 | |

| パーソナルケアと化粧品 | |

| 食品と飲料 | ベーカリー |

| 飲料 | |

| 朝食用シリアル | |

| 調味料・ソース | |

| 菓子 | |

| 乳製品および乳製品代替品 | |

| RTE/RTC食品 | |

| おやつ | |

| サプリメント | 離乳食と乳児用ミルク |

| 高齢者の栄養と医療栄養 | |

| スポーツ/パフォーマンス栄養学 |

| タンパク質の種類別 | カゼインとカゼイン | |

| コラーゲン | ||

| 卵のたんぱく質 | ||

| ゼラチン | ||

| 昆虫タンパク質 | ||

| ミルクプロテイン | ||

| 乳漿タンパク | ||

| その他の動物性タンパク質 | ||

| エンドユーザー別 | 動物の飼料 | |

| パーソナルケアと化粧品 | ||

| 食品と飲料 | ベーカリー | |

| 飲料 | ||

| 朝食用シリアル | ||

| 調味料・ソース | ||

| 菓子 | ||

| 乳製品および乳製品代替品 | ||

| RTE/RTC食品 | ||

| おやつ | ||

| サプリメント | 離乳食と乳児用ミルク | |

| 高齢者の栄養と医療栄養 | ||

| スポーツ/パフォーマンス栄養学 | ||

日本の動物性タンパク質市場に関する調査FAQ

現在の日本の動物性たんぱく質の市場規模はどれくらいですか?

日本の動物性タンパク質市場は、予測期間(1.92%年から2029年)中に1.92%のCAGRを記録すると予測されています

日本の動物性タンパク質市場の主要プレーヤーは誰ですか?

Arla Foods amba、Darling Ingredients Inc.、Kerry Group PLC、Lacto Japan Co. Ltd、Royal FrieslandCampina NVは、日本の動物性タンパク質市場で活動している主要企業です。

日本の動物性タンパク質市場で最も急速に成長している地域はどこですか?

食品および飲料は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

日本の動物性たんぱく質市場で最大のシェアを誇る地域はどこですか?

2024年にはパーソナルケアと化粧品が日本の動物性たんぱく質市場で最大のシェアを占める。

この日本の動物性たんぱく質市場は何年を対象としていますか?

レポートは、2019年、2020年、2021年、2022年、2023年の日本の動物性タンパク質市場の過去の市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年の日本の動物性タンパク質市場規模を予測します。

最終更新日:

日本動物性タンパク質産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の日本の動物性タンパク質市場シェア、規模、収益成長率の統計。日本動物タンパク質分析には、2024年から2029年までの市場予測見通しと過去の概要が含まれています。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。