臨床試験供給市場分析

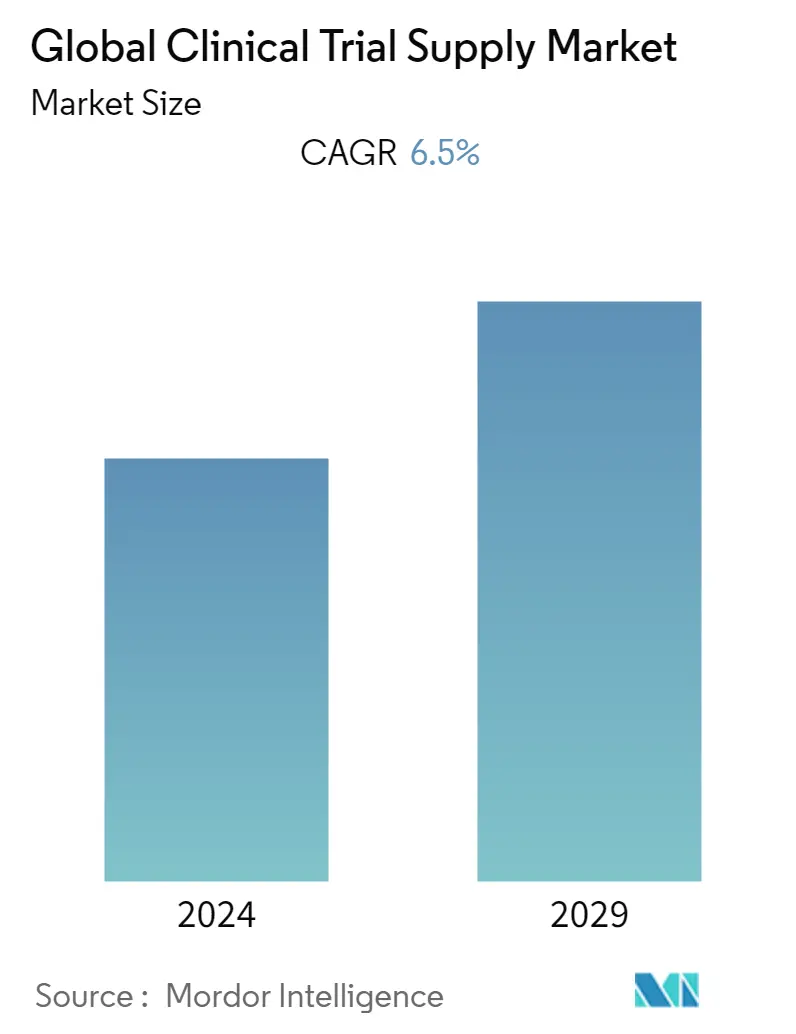

臨床試験供給市場は、予測期間中に6.5%、2022~2027.のCAGRを記録すると予想される。

COVID-19はほぼすべてのセクターに影響を与えたため、世界中の臨床研究活動に大きな影響を与えた。政府によるロックダウンは、多くの臨床研究機関が新たな臨床試験を開始できず、新たな被験者のリクルートが困難となり、進行中の臨床試験の追跡調査率が低下するなど、臨床研究に課題と障害をもたらした。しかし、数ヶ月の間に、COVID-19のために延期されていた臨床試験が大きく前進した。例えば、『Clinical Pharmacology and Therapeutics』誌2022号に掲載された The impact of COVID-19 in the initiation of clinical trials in Europe and the United States という論文によると、米国では臨床試験全体で3%の増加が報告されたのに対し、欧州諸国では臨床試験全体で10%の増加が報告されている。 COVID-19は欧米におけるCOVID-19以外の臨床試験にも影響を及ぼしているが、COVID-19の出現により、各社から多くの新しいワクチンが上市され、2019年と比較して2020年の臨床試験全体の件数が直接的に増加した。

製薬・バイオ医薬品企業の研究開発費の増加、登録臨床試験件数の増加、臨床試験の分散化の進行は、市場成長を促進する主要因の一部である。研究開発市場への支出と新薬の導入は過去20年間で増加している。例えば、Congressional Budget Office, 2021に掲載された記事によると、2019年、製薬業界は研究開発に830億ドルを費やしており、この金額は1980年代に業界が費やしていた金額の10倍である。さらに、新薬の承認数は2010年から2020年の間に最大60%増加し、2021年には食品医薬品局(FDA)による新薬承認数がピークで50に達した。

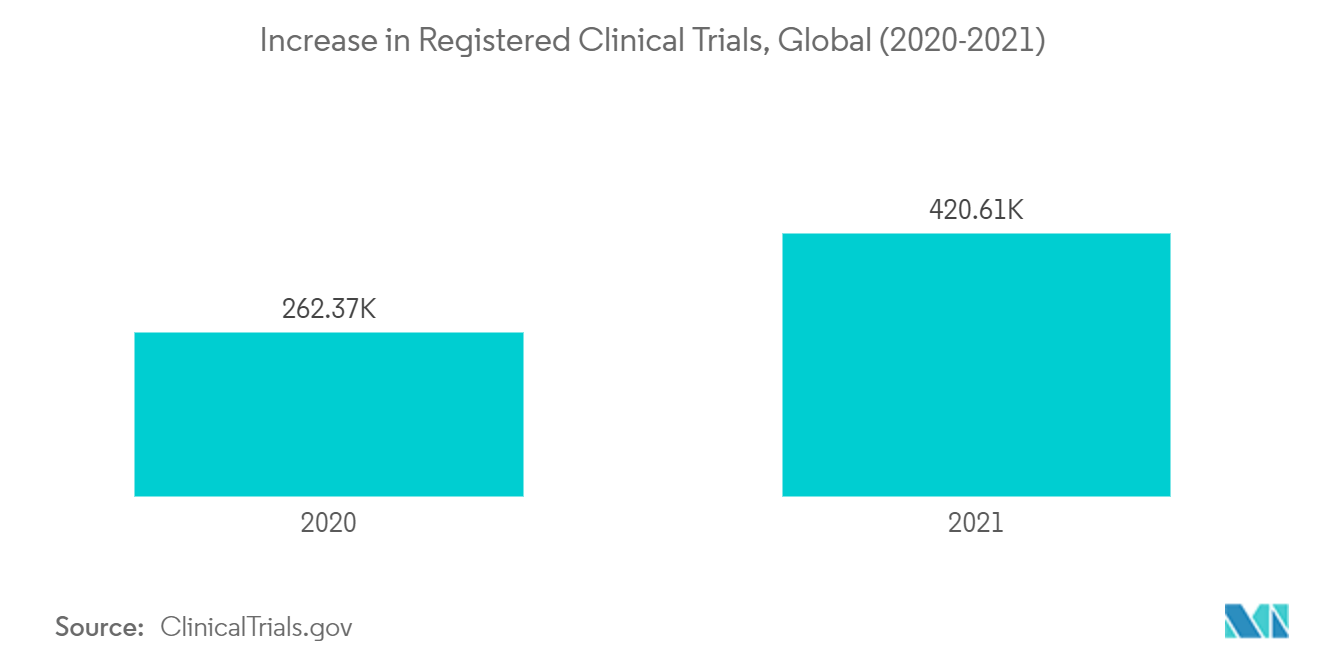

臨床試験の登録件数の増加は、臨床試験供給市場の推進に直接的な影響を与えた。例えば、clinicaltrials.govサイトで報告されたデータによると、2022年6月に世界で報告された臨床試験総数は419,487件であったのに対し、2000年には2,119件であった。 研究開発費の増加は新薬開発プロセスを後押しし、臨床試験数を増加させ、臨床試験供給市場を牽引している。

医薬品開発市場のコストが高く、一部の希少疾患の研究は非常に困難であり、臨床試験を実施するために特定のグループを必要とするため、そのような研究のための臨床試験が失敗する可能性が非常に高く、この市場の成長を減速させる可能性があります。

治験薬供給市場の動向

生物製剤セグメントは予測期間中に著しい成長が見込まれる

生物製剤とバイオシミラー医薬品は、非常に複雑な製造工程を経て生きた細胞から作られ、遺伝学やバイオテクノロジーの分野でバイオシミラー製品の開発やナノ粒子ベースの薬物送達システムなどの研究活動が活発化していることから、着実な成長が見込まれている。近年、ホルモン、血液製剤、ワクチン、遺伝子、インスリン、モノクローナル抗体(mAb)製品などの生物製剤の使用は、クローン病、関節リウマチ、その他の自己免疫疾患のような疾患の治療のための最先端の治療法として使用されている。生物学的製剤は、広く使用されるようになったことで、予測期間中に大きく成長した。

がん患者数の急激な増加や、がん治療に生物製剤を使用する研究者のアプローチの増加が市場を牽引している。米国疾病予防管理センター(Centers for Disease Control and Prevention)が発表したデータによると、癌の罹患率は2015年の1,534,500人から2050年には2,286,300人へと50%近く増加すると予想されている。生物学的製剤による治療は、身体の免疫システムや能力を利用してがんと闘ったり、治療後の健康な組織を回復させたりするため、従来のがん治療よりも生物学的製剤による治療の利用が増加している。例えば、『Journal of Global Oncology 2020』誌は、医療制度における抗悪性腫瘍薬への総支出のうち、生物学的製剤が全体の55%を占めていると報告している。このように、がん罹患率の増加が生物学的製剤の成長を牽引しており、生物学的製剤は前述の理由により大きな成長が見込まれている。

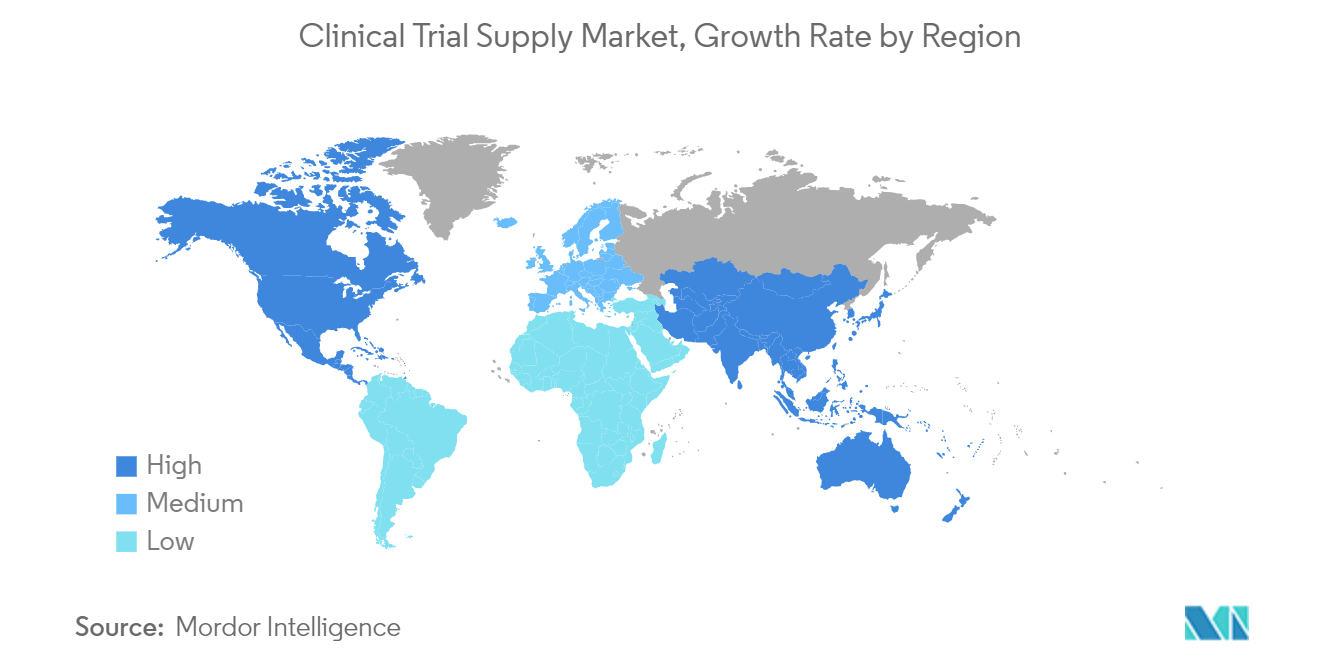

2027年まで臨床試験用品の地域別市場は北米が最大

北米が世界最大の臨床試験供給市場である理由は、世界中で臨床試験の数が増加しているためである。技術の進歩、政府からの資金援助、疾病の発生率の増加が北米の臨床試験供給市場を牽引する結果となった。この地域では大規模な医薬品研究開発の臨床試験が多く実施されているため、主要なCROやバイオ製薬会社はこの地域に拠点を置いている。また、北米は最大の臨床試験供給市場であり、電子記録や電子署名、被験者保護、非臨床試験室における適正臨床実施など、先進的な治療法を用いた最も効果的な臨床試験規制が、臨床試験全体の研究を容易にしている。

北米は2020年の第2相臨床試験で最大のプロジェクト数を占めており、この傾向は産業界やその他の業界外のスポンサーによる研究開発への高額投資につながった。例えば、2021年の臨床試験ロジスティック調査では、第2相臨床試験の約60%が外部委託されているとしている。製薬企業のリーダーが集中しているため、承認された治療法と新規治療法の革新的な組み合わせが第2相臨床試験の数を押し上げている。米国ではがんの罹患率が高く、研究開発への投資が多いことも北米の臨床試験供給市場を牽引している。例えば、Cancer.Org Cancer Facts and Figureによると、2022年の新規がん患者数は609,360人で、2021年の報告より0.12%増加している。このように、北米で毎年報告されるがん罹患率の増加が、同地域の臨床試験供給市場を牽引している。

したがって、上記の理由から、北米の臨床試験供給市場は最大の市場であり、予測期間中に大きな成長を示すと予想される。

治験薬供給業界の概要

臨床試験用品市場は、世界的および地域的に事業を展開する複数の企業の存在により、本質的に断片化されている。競争環境には、市場シェアを握る数社の国際企業および国内企業の分析が含まれる。臨床試験用品市場の主要企業には、サーモフィッシャーサイエンティフィック(米国)、キャタレント(米国)、パレクセル(米国)、アルマック・グループ(英国)、マーケン(米国)、ピラマル・ファーマ・ソリューションズ(インド)、UDGヘルスケア(アイルランド)などがある。

治験薬供給市場のリーダー

Thermo Fisher Scientific

Catalent

Paraxel

Almac Group

Marken

- *免責事項:主要選手の並び順不同

治験薬供給市場ニュース

- 2022年4月、サーモフィッシャーサイエンティフィック社の臨床研究事業PPD(Pharmaceutical Product Development)とマトリックス・メディカル・ネットワークが提供するマトリックス・クリニカル・トライアルズは、革新的な分散型臨床試験(DCT)ソリューションで臨床試験を患者に届けるために協業した。

- 2021年4月、ParexelはVeeva Systemsと協業し、臨床試験提供のための臨床プロセスを改善し、Veevaのクラウド技術を強化した。

治験薬供給産業のセグメント化

本レポートの範囲では、治験薬供給は臨床試験の実施に必要な資材の供給と定義され、これには生物学的製剤などの24時間収集・配送が含まれる。治験薬供給市場は、臨床フェーズ(フェーズ1、フェーズ2、フェーズ3、その他)、サービス(製造、保管・流通、サプライチェーンマネジメント)、用途(腫瘍学、中枢神経系、感染症、代謝性疾患、心血管、その他)、エンドユーザー(医薬品、生物製剤、医療機器、その他)、地域(北米、欧州、アジア太平洋、中東、アフリカ、南米)で区分されます。 また、世界の主要地域17カ国の推定市場規模や動向もカバーしています。レポートでは、上記セグメントの金額(単位:百万米ドル)を提供しています。

| フェーズ 1 |

| フェーズ2 |

| フェーズ 3 |

| その他 |

| 製造業 |

| 保管と流通 - コールド チェーン ベース/非コールド チェーン ベース |

| サプライチェーンマネジメント |

| 医薬品 |

| 生物製剤 |

| 医療機器 |

| その他 |

| 腫瘍学 |

| 中枢神経系 |

| 感染症 |

| 代謝障害 |

| 心臓血管 |

| その他 |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| スペイン | |

| ヨーロッパの残りの部分 | |

| アジア太平洋地域 | 中国 |

| 日本 | |

| インド | |

| オーストラリア | |

| 韓国 | |

| 残りのアジア太平洋地域 | |

| 中東とアフリカ | GCC |

| 南アフリカ | |

| 残りの中東およびアフリカ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 |

| 臨床段階のタイプ | フェーズ 1 | |

| フェーズ2 | ||

| フェーズ 3 | ||

| その他 | ||

| 製品の種類 | 製造業 | |

| 保管と流通 - コールド チェーン ベース/非コールド チェーン ベース | ||

| サプライチェーンマネジメント | ||

| 利用者 | 医薬品 | |

| 生物製剤 | ||

| 医療機器 | ||

| その他 | ||

| 応用 | 腫瘍学 | |

| 中枢神経系 | ||

| 感染症 | ||

| 代謝障害 | ||

| 心臓血管 | ||

| その他 | ||

| 地理 | 北米 | アメリカ |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| ヨーロッパの残りの部分 | ||

| アジア太平洋地域 | 中国 | |

| 日本 | ||

| インド | ||

| オーストラリア | ||

| 韓国 | ||

| 残りのアジア太平洋地域 | ||

| 中東とアフリカ | GCC | |

| 南アフリカ | ||

| 残りの中東およびアフリカ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

治験薬供給市場調査FAQ

現在の世界の臨床試験供給市場の規模はどれくらいですか?

世界の臨床試験供給市場は、予測期間(6.5%年から2029年)中に6.5%のCAGRを記録すると予測されています

世界の臨床試験供給市場の主要プレーヤーは誰ですか?

Thermo Fisher Scientific、Catalent、Paraxel、Almac Group、Markenは、世界の臨床試験供給市場で活動している主要企業です。

世界の臨床試験供給市場で最も急成長している地域はどこですか?

アジア太平洋地域は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

世界の臨床試験供給市場で最大のシェアを誇るのはどの地域ですか?

2024年には、北米が世界の臨床試験供給市場で最大の市場シェアを占めます。

この世界の臨床試験供給市場は何年を対象としていますか?

このレポートは、世界の臨床試験供給市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、世界の臨床試験供給市場の年間規模を予測しています:2024年、2025年、2026年、2027年、2028年、2029年です。。

最終更新日:

世界の治験薬供給産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の世界の臨床試験供給市場シェア、規模、収益成長率の統計。世界的な臨床試験供給分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。