Taille et part du marché des équipements chirurgicaux

Analyse du marché des équipements chirurgicaux par Mordor Intelligence

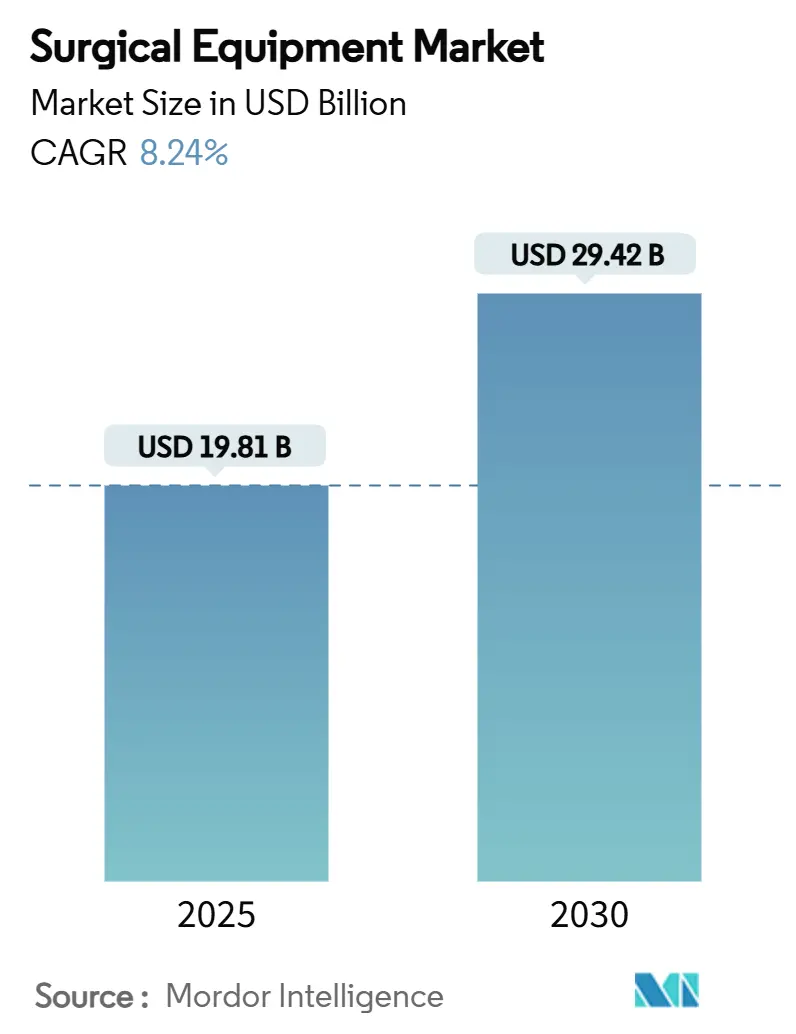

La taille du marché des équipements chirurgicaux est estimée à 19,81 milliards USD en 2025, et devrait atteindre 29,42 milliards USD d'ici 2030, à un TCAC de 8,24 % pendant la période de prévision (2025-2030).

L'augmentation des volumes de procédures renforce les perspectives, l'adoption rapide des techniques mini-invasives et la présence croissante des centres de chirurgie ambulatoire (CSA). Les dispositifs électrochirurgicaux et alimentés sont destinés à mener la croissance des produits car les cliniciens recherchent des instruments qui coupent, scellent et coagulent les tissus en une seule étape. L'Asie-Pacifique est en passe d'enregistrer l'expansion régionale la plus rapide, reflétant les développements de capacités en Chine et en Inde aux côtés de volumes chirurgicaux en hausse constante. L'intensité concurrentielle s'accroît alors que les innovateurs de niche défient les marques établies avec des systèmes compacts et spécialisés par flux de travail conçus pour les environnements ambulatoires. Les contraintes de capital dans les hôpitaux et CSA poussent les fournisseurs vers un financement flexible et une tarification par procédure, remodelant les dynamiques d'achat à travers le marché des équipements chirurgicaux.

Points clés du rapport

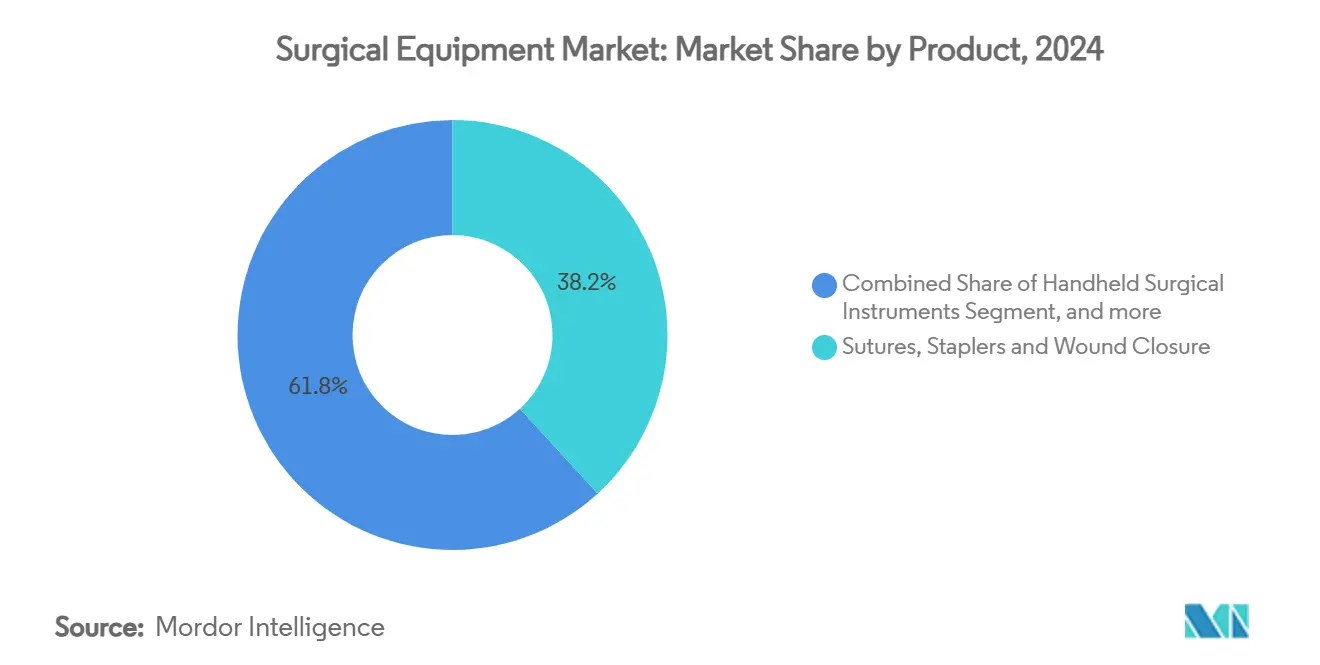

- Par type de produit, les sutures, agrafes et autres dispositifs de fermeture de plaies détenaient 38,24 % de la part du marché des équipements chirurgicaux en 2024, tandis que les dispositifs électrochirurgicaux et alimentés devraient croître à un TCAC de 8,57 % jusqu'en 2030.

- Par application, les chirurgies orthopédiques et traumatologiques représentaient une part de 24,76 % de la taille du marché des équipements chirurgicaux en 2024, tandis que la reconstruction plastique, esthétique et des brûlures devrait croître à un TCAC de 8,91 % jusqu'en 2030.

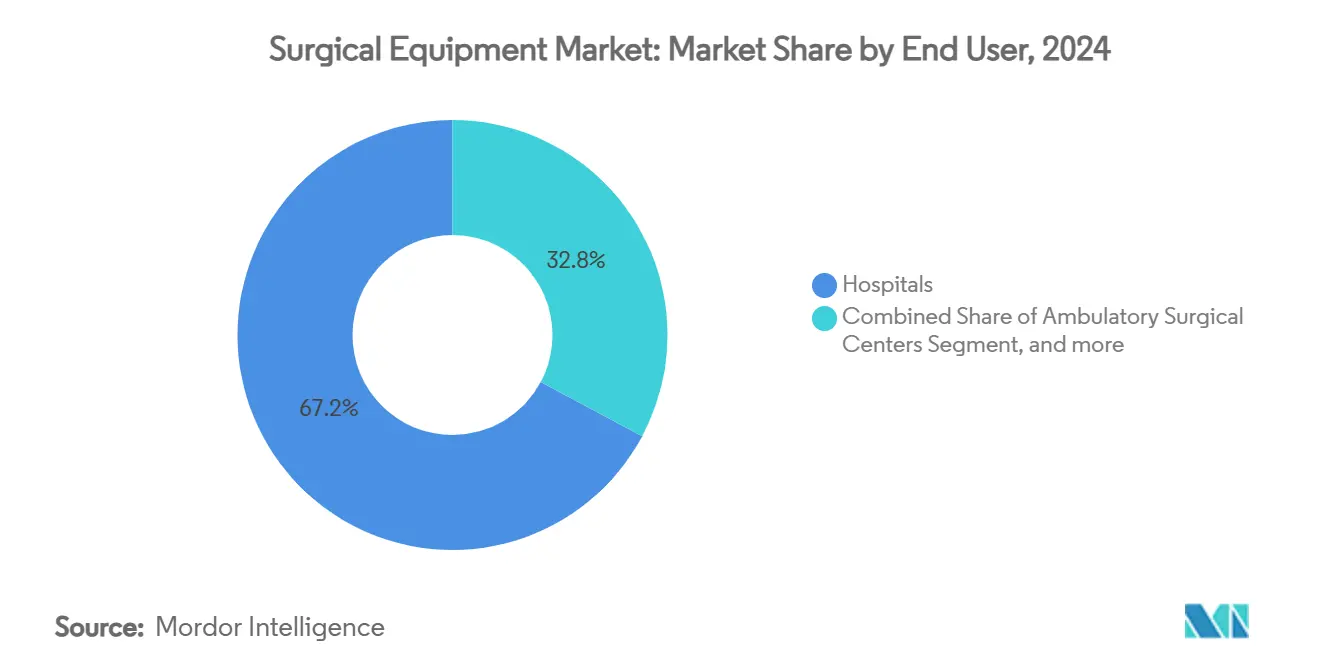

- Par utilisateur final, les hôpitaux ont maintenu une part de revenus de 67,23 % en 2024 ; les CSA progressent à un TCAC de 9,14 % jusqu'en 2030.

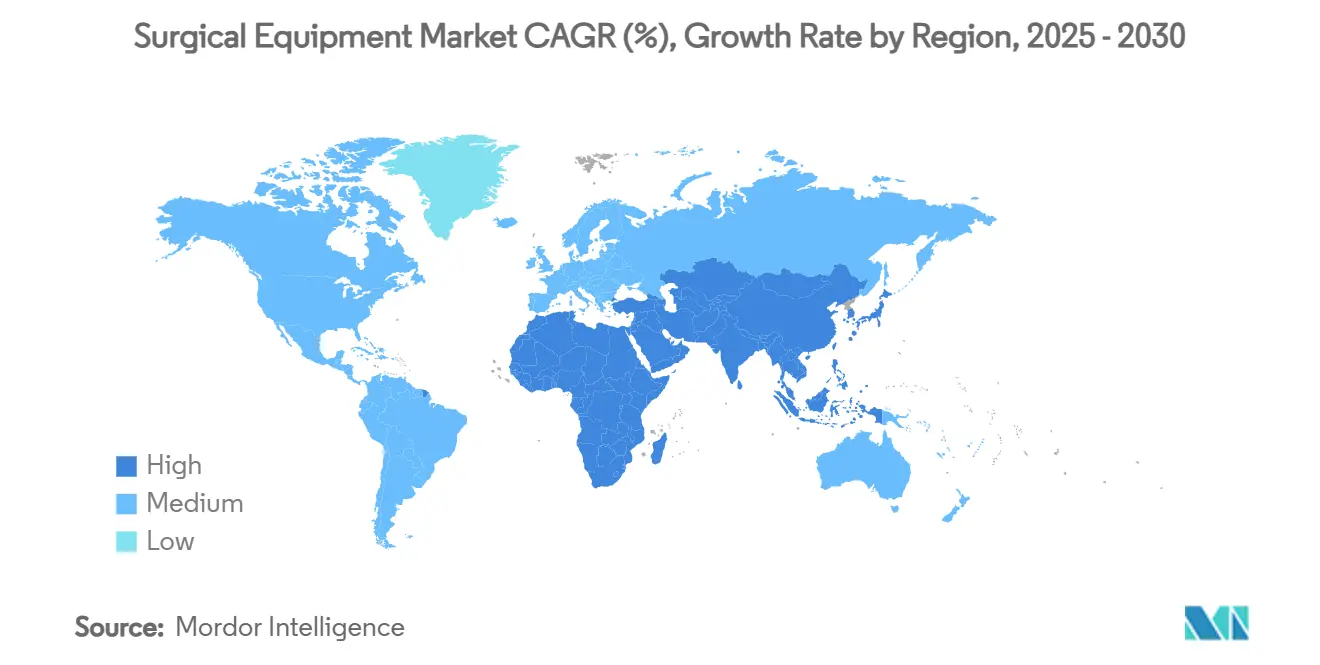

- Par géographie, l'Amérique du Nord menait avec 35,54 % de part de revenus en 2024, tandis que l'Asie-Pacifique devrait afficher un TCAC de 8,83 % entre 2025 et 2030.

Tendances et perspectives du marché mondial des équipements chirurgicaux

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation des volumes de procédures chirurgicales | +2.1% | Amérique du Nord, Europe, Mondial | Moyen terme (2-4 ans) |

| Augmentation des accidents de la route et autres | +1.2% | Régions en développement, Mondial | Court terme (≤ 2 ans) |

| Évolution vers la chirurgie mini-invasive et robotique | +2.5% | Amérique du Nord, Europe, APAC développée | Moyen terme (2-4 ans) |

| Croissance des CSA et des soins ambulatoires | +1.8% | Amérique du Nord, émergent en Europe | Court terme (≤ 2 ans) |

| Adoption d'instruments jetables et à usage unique | +1.0% | Marchés développés, Mondial | Court terme (≤ 2 ans) |

| Expansion de l'infrastructure de santé dans les économies émergentes | +1.9% | APAC, Moyen-Orient, Amérique latine | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des volumes de procédures chirurgicales due au vieillissement et à la prévalence des maladies chroniques

Les nombres de procédures continuent d'augmenter, avec environ 235 millions d'opérations majeures effectuées chaque année. Les chirurgies orthopédiques, cardiovasculaires et oncologiques représentent une grande partie du volume supplémentaire alors que les populations mondiales vieillissent et que le fardeau des maladies chroniques augmente.[1]Johnson & Johnson MedTech, "Global Procedure Growth Outlook," jnjmedtech.com Les fabricants réagissent en adaptant les instruments aux spécialités à gros volume plutôt qu'en offrant des ensembles larges et polyvalents, améliorant le débit et réduisant les déchets. Les procédures orthopédiques croissent de 7,2 % annuellement, stimulant la demande pour les scies électriques, perceuses et aides à la navigation. Les interventions cardiovasculaires progressent de 5,8 % par an, incitant l'investissement dans les salles d'opération hybrides qui combinent imagerie et capacités mini-invasives. L'effet net est un besoin soutenu de systèmes fiables et spécifiques aux procédures qui peuvent résister à une utilisation quotidienne intensive.

Augmentation du nombre d'accidents de la route et autres

Les blessures de la circulation routière et les traumatismes du travail continuent d'élever la demande pour les dispositifs de fixation de fractures, l'imagerie portable et les systèmes de navigation qui permettent une intervention rapide dans les situations d'urgence.[2]BMJ Innovations, "Trauma device advancements," bmj.com Au-delà des plaques et vis traditionnelles, les chirurgiens traumatologues recherchent maintenant des plateformes intégrées capables de guider le placement des vis en temps réel, raccourcissant les fenêtres opératoires et limitant les chirurgies répétées. Les fabricants de dispositifs ont créé un segment traumatologique dédié au sein de l'orthopédie, avec une croissance dépassant l'équipement orthopédique général alors que les hôpitaux étendent les centres de traumatologie majeure et stockent des kits prêts pour les traumatismes.

Évolution accélérée vers les chirurgies mini-invasives et assistées par robot

Les techniques robotiques et laparoscopiques ont franchi le seuil d'adoption en urologie, gynécologie et chirurgie générale, apportant des incisions plus petites, des sorties plus rapides et moins de complications. Vingt nouveaux systèmes robotiques sont en développement, promettant des prix compétitifs et une expansion spécialisée verticale. Les plateformes multi-viscérales capables de passer en douceur des cas colorectaux aux thoraciques modifient l'équation de valeur vers des architectures robotiques adaptables. Alors que les prix des dispositifs baissent, les hôpitaux de niveau intermédiaire et les CSA à gros volume entrent sur le marché, élargissant la base installée et augmentant les nombres de procédures pour les instruments et consommables associés.

Croissance des centres de chirurgie ambulatoire et des modèles de soins ambulatoires

Les CSA effectuent actuellement 72 % des procédures américaines et sont sur la voie d'une augmentation de volume de 25 % d'ici 2029, soutenue par des économies de coûts de 45-60 % par rapport aux équivalents hospitaliers. Les opérateurs ambulatoires privilégient les dispositifs compacts et facilement stérilisables qui supportent des rotations rapides de salles. Les fournisseurs capables de miniaturiser les consoles et de regrouper les modalités d'imagerie et d'énergie en unités uniques gagnent en traction. Les changements politiques qui ajoutent des codes orthopédiques et cardiaques complexes aux listes de remboursement ambulatoire accélèrent la migration des cas, contraignant les hôpitaux à réinventer les lignes de service chirurgical et à mettre à jour les stratégies d'approvisionnement en équipements.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts élevés de capital et de maintenance | -1.5% | Mondial, prononcé sur les marchés sensibles aux prix | Moyen terme (2-4 ans) |

| Exigences réglementaires strictes | -0.8% | Amérique du Nord, Europe, Mondial | Moyen terme (2-4 ans) |

| Pénurie de personnel chirurgical qualifié | -0.9% | Régions en développement, Mondial | Long terme (≥ 4 ans) |

| Contraintes budgétaires retardant les mises à niveau d'équipements | -0.7% | Amérique du Nord, Europe, Mondial | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés de capital et de maintenance des systèmes chirurgicaux avancés

Une plateforme robotique haut de gamme peut coûter plus de 2 millions USD, avec des contrats de service annuels ajoutant 10-15 %. Les hôpitaux plus petits et les CSA reportent souvent les achats ou recherchent des modèles de paiement à l'usage qui lient les dépenses à l'utilisation.[3]American Hospital Association, "Cost of Robotic Platforms," aha.org Les accords de location, partage de profits et mutualisation des risques facilitent progressivement les obstacles, mais les systèmes à forte intensité capitalistique restent concentrés dans les grands centres académiques.

Exigences strictes d'approbation réglementaire et de conformité

Les mandats de surveillance post-commercialisation et les identifiants de dispositifs uniques ajoutent de la complexité et des coûts aux lancements de produits. Les réglementations évolutives des dispositifs médicaux du Royaume-Uni et le contrôle renforcé de la FDA sur les dispositifs à intelligence artificielle allongent les délais d'approbation. Les fabricants plus importants peuvent absorber ces coûts plus facilement, creusant l'écart concurrentiel entre multinationales et start-ups.

Analyse de segments

Par produit : la fermeture de plaies domine tandis que l'électrochirurgie accélère

Les sutures, agrafes et autres dispositifs de fermeture détenaient 38,24 % de la part du marché des équipements chirurgicaux en 2024, soulignant leur rôle universel à travers les spécialités. Les sutures barbelées qui éliminent le nouage ont réduit en moyenne de 1 minute 43 secondes les temps de fermeture de césarienne, démontrant la valeur du flux de travail. L'ECHELON ENDOPATH Staple Line Reinforcement de Johnson & Johnson illustre comment les avancées biomatérielles peuvent protéger les tissus et réduire les fuites.

Les systèmes électrochirurgicaux et alimentés devraient croître à un TCAC de 8,57 % jusqu'en 2030. Les instruments tels que le LigaSure Maryland jaw de Medtronic mélangent découpe et scellement vasculaire, réduisant les étapes opératoires et les dommages collatéraux. Les écarteurs, pinces portatives et outils chirurgicaux électriques restent des éléments essentiels, mais la frontière réside dans les consoles intégrées qui fusionnent énergie, imagerie et évacuation de fumée, rationalisant le champ stérile. La taille du marché des équipements chirurgicaux pour les dispositifs alimentés gagnera probablement encore en dynamisme alors que les centres ambulatoires adoptent des tours multifonctions pour l'efficacité spatiale.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : l'orthopédie mène tandis que l'esthétique accélère

Les cas orthopédiques et traumatologiques représentaient 24,76 % de la taille du marché des équipements chirurgicaux en 2024. Le système d'alimentation CD NXT de Stryker, qui offre un retour en temps réel sur la profondeur de forage, souligne la poussée vers une reconstruction articulaire plus sûre et riche en données. Les plateformes de guidage robotique telles que Mako élargissent l'adoption mini-invasive de remplacement articulaire, raccourcissant les séjours hospitaliers et réduisant les taux de révision.

Les procédures de reconstruction plastique, esthétique et des brûlures devraient croître à un TCAC de 8,91 % jusqu'en 2030, soutenues par l'intérêt croissant des patients pour les améliorations esthétiques et les perfectionnements en technologie tissulaire régénérative. La chirurgie cardiovasculaire et thoracique maintient une demande solide en raison de la forte prévalence des maladies, tandis que la neurochirurgie bénéficie d'une visualisation intra-opératoire améliorée. L'industrie des équipements chirurgicaux continue de se diversifier, avec les spécialités bariatriques et gynécologiques adoptant des plateformes robotiques à port unique qui réduisent les entrées de trocarts et la douleur postopératoire.

Par utilisateur final : les hôpitaux dominent tandis que les CSA bondissent

Les hôpitaux contrôlaient 67,23 % des revenus mondiaux en 2024, tirant parti des équipes multidisciplinaires et des soutiens de soins intensifs pour les chirurgies complexes. L'augmentation des coûts d'exploitation a cependant tendu les budgets de capital ; l'âge moyen des équipements installés a grimpé alors que les achats sont reportés. Cette dynamique ouvre des portes aux vendeurs offrant des voies de mise à niveau et un financement basé sur l'usage.

Les CSA croissent à un TCAC de 9,14 % et redéfinissent les critères d'approvisionnement. Les dispositifs doivent être compacts, rapides à stériliser et interopérables à travers les spécialités pour justifier l'espace au sol. La taille du marché des équipements chirurgicaux liée aux CSA est amplifiée par les changements de règles CMS qui remboursent des codes orthopédiques et cardiaques plus complexes en dehors des murs hospitaliers. Les cliniques spécialisées et cabinets médicaux restent de niche mais présentent des opportunités pour des plateformes ultra-portables et alimentées par batterie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord détenait 35,54 % des revenus 2024, stimulée par un remboursement favorable et une adoption précoce des systèmes robotiques et à intelligence artificielle. Les hôpitaux subissent une pression sur les coûts, mais les CSA prospèrent, reflétant les incitations des payeurs et la préférence des patients pour les procédures d'une journée. Les retards continus de modernisation du capital ont augmenté le cycle de vie moyen des équipements, poussant les prestataires vers des contrats de service et des modèles de location. Néanmoins, les centres américains et canadiens restent le terrain d'essai pour les suites chirurgicales robotiques et numériques de nouvelle génération.

L'Europe présente un paysage large ancré par des systèmes de santé publique robustes. L'Allemagne, la France et le Royaume-Uni mènent l'adoption des plateformes mini-invasives. Les nouvelles réglementations sur les dispositifs médicaux renforcent la surveillance post-commercialisation, augmentant les coûts de conformité tout en renforçant la sécurité des patients. Les marchés d'Europe du Sud et de l'Est, modernisant l'infrastructure héritée, représentent des poches de croissance de rattrapage où les instruments polyvalents à prix moyen gagnent en faveur.

L'Asie-Pacifique est la zone à croissance la plus rapide, progressant à un TCAC de 8,83 % jusqu'en 2030. La Chine est maintenant le deuxième plus gros acheteur de théâtres robotiques, soutenue par des fabricants nationaux qui adaptent les conceptions aux budgets locaux. Le Japon mène en volumes de procédures par habitant, tandis que l'Inde vise 15 % d'adoption annuelle de dispositifs via des incitations fiscales et des approbations rationalisées. Les nations d'Asie du Sud-Est ajoutent des suites chirurgicales dans les centres provinciaux, alimentant la demande pour des packages d'équipements clés en main et groupés qui incluent formation sur site et garanties de service.

Le Moyen-Orient et l'Afrique et l'Amérique du Sud offrent un potentiel à long terme alors que les gouvernements allouent des budgets de santé plus importants à l'infrastructure chirurgicale. Les chaînes hospitalières du secteur privé au Brésil et dans le Conseil de coopération du Golfe sont des adopteurs précoces des systèmes robotiques, établissant des références que les installations publiques s'efforcent d'égaler.

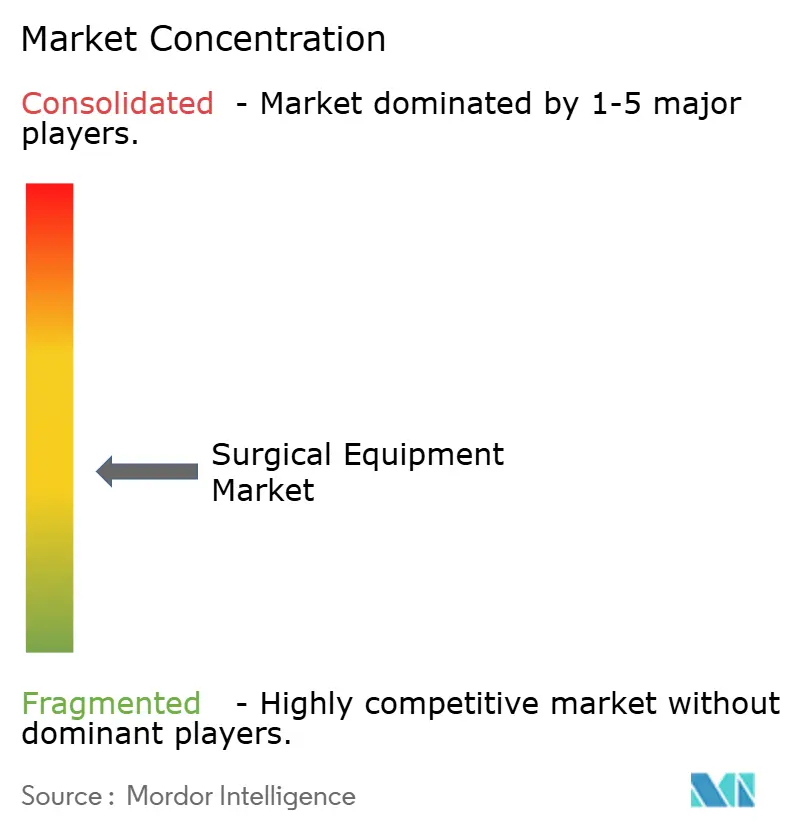

Paysage concurrentiel

Le marché des équipements chirurgicaux est modérément fragmenté, avec Medtronic, Johnson & Johnson, Stryker et Intuitive Surgical occupant des positions de leader grâce à de larges portefeuilles et des chaînes d'approvisionnement mondiales. La différenciation centrée sur la technologie s'intensifie ; Medtronic superpose l'IA à la planification chirurgicale pour optimiser la sélection de lignes d'agrafes, tandis que Johnson & Johnson intègre le suivi numérique dans les flux de travail d'implants orthopédiques. Vingt plateformes robotiques émergentes sont en préparation, signalant une rivalité accrue et une pression potentielle sur les prix. L'intégration verticale est en hausse alors que les fabricants s'étendent dans l'imagerie, les logiciels et la surveillance post-aiguë pour verrouiller les revenus récurrents et approfondir l'adhésion des clients.

Les challengers de niche se concentrent sur les systèmes mono-spécialités, les consommables rentables ou les mini-consoles adaptées aux CSA. Les acquisitions stratégiques, telles que l'achat d'Inari Medical par Stryker pour ajouter des dispositifs de thrombectomie mécanique, démontrent comment les titulaires comblent les lacunes de capacité et entrent dans les adjacences à forte croissance. Les stratégies d'écosystème qui groupent matériel, logiciel et analytique deviennent standard alors que les acheteurs recherchent des solutions de bout en bout qui simplifient la coordination multi-vendeurs.

Leaders de l'industrie des équipements chirurgicaux

-

CONMED Corporation

-

Olympus Corporation

-

Stryker Corporation

-

B Braun Melsungen AG

-

Smith & Nephew plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Intuitive a reçu l'autorisation FDA pour son agrafeuse SureForm 45 pour utilisation avec le système chirurgical da Vinci SP, élargissant ses capacités dans les procédures urologiques et thoraciques pour utilisation avec son système chirurgical da Vinci SP dans les procédures thoraciques, colorectales et urologiques.

- Mars 2025 : Johnson & Johnson MedTech a présenté sa solution robotisée VELYS avec autorisation FDA pour l'arthroplastie unicompartimentale du genou, améliorant la précision dans les remplacements articulaires.

- Février 2025 : Stryker a terminé l'acquisition d'Inari Medical, élargissant son portefeuille vasculaire avec une contribution de ventes projetée de 590 millions USD pour 2025. Cette acquisition apporte l'expertise d'Inari en vasculaire périphérique et thromboembolie veineuse (TEV) à Stryker, incluant des solutions de thrombectomie mécanique novatrices comme les systèmes FlowTriever et ClotTriever.

Portée du rapport sur le marché mondial des équipements chirurgicaux

Selon la portée de ce rapport, les équipements chirurgicaux sont fonctionnellement conçus pour la salle d'opération pour centraliser tous les équipements de support chirurgical et les services publics. Les équipements chirurgicaux sont un outil spécialement conçu qui effectue des actions pendant la chirurgie ou l'opération. Le marché des équipements chirurgicaux est segmenté par produit (dispositifs portables, dispositifs électrochirurgicaux et alimentés, et sutures et agrafes), application (obstétrique et gynécologie, orthopédie, cardiovasculaire, neurologie, chirurgies plastiques et reconstructives, et autres applications), utilisateur final (hôpitaux, centres de chirurgie ambulatoire, et autres utilisateurs finaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondiales. Le rapport offre la valeur (millions USD) pour les segments ci-dessus.

| Instruments chirurgicaux portables | Pinces et préhenseurs |

| Scalpels et lames | |

| Écarteurs et dilatateurs | |

| Dispositifs électrochirurgicaux et alimentés | Unités d'électrochirurgie haute fréquence |

| Systèmes d'énergie ultrasonique et plasma | |

| Outils chirurgicaux électriques | |

| Sutures, agrafes et fermeture de plaies | Sutures résorbables |

| Sutures non résorbables | |

| Agrafeuses manuelles | |

| Scellants et adhésifs tissulaires | |

| Autres |

| Orthopédie et traumatologie |

| Cardiovasculaire et thoracique |

| Obstétrique et gynécologie |

| Neurochirurgie et colonne vertébrale |

| Reconstruction plastique, esthétique et des brûlures |

| Gastro-intestinal et bariatrique |

| Autres chirurgies |

| Hôpitaux |

| Centres de chirurgie ambulatoire |

| Cliniques spécialisées et cabinets médicaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Instruments chirurgicaux portables | Pinces et préhenseurs |

| Scalpels et lames | ||

| Écarteurs et dilatateurs | ||

| Dispositifs électrochirurgicaux et alimentés | Unités d'électrochirurgie haute fréquence | |

| Systèmes d'énergie ultrasonique et plasma | ||

| Outils chirurgicaux électriques | ||

| Sutures, agrafes et fermeture de plaies | Sutures résorbables | |

| Sutures non résorbables | ||

| Agrafeuses manuelles | ||

| Scellants et adhésifs tissulaires | ||

| Autres | ||

| Par application | Orthopédie et traumatologie | |

| Cardiovasculaire et thoracique | ||

| Obstétrique et gynécologie | ||

| Neurochirurgie et colonne vertébrale | ||

| Reconstruction plastique, esthétique et des brûlures | ||

| Gastro-intestinal et bariatrique | ||

| Autres chirurgies | ||

| Par utilisateur final | Hôpitaux | |

| Centres de chirurgie ambulatoire | ||

| Cliniques spécialisées et cabinets médicaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des équipements chirurgicaux ?

La taille du marché des équipements chirurgicaux est de 19,81 milliards USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Les revenus devraient atteindre 29,42 milliards USD d'ici 2030, reflétant un TCAC de 8,24 %.

Quelle catégorie de produits croît le plus rapidement ?

Les dispositifs électrochirurgicaux et alimentés devraient afficher un TCAC de 8,57 % jusqu'en 2030.

Pourquoi les centres de chirurgie ambulatoire sont-ils importants pour les fournisseurs d'équipements ?

Les CSA effectuent 72 % des chirurgies américaines et demandent des instruments compacts à rotation rapide, stimulant un TCAC de 9,14 % dans les ventes d'équipements associés.

Quelle région offre les meilleures perspectives de croissance ?

L'Asie-Pacifique affiche le TCAC régional le plus élevé à 8,83 %, soutenu par l'expansion d'infrastructure et l'augmentation des volumes de procédures.

Qu'est-ce qui freine l'adoption de systèmes robotiques avancés ?

Les dépenses de capital élevées dépassant 2 millions USD par unité et les obstacles réglementaires stricts limitent l'adoption parmi les petits hôpitaux et CSA.

Dernière mise à jour de la page le: