Taille et part du marché immobilier résidentiel d'Afrique du Sud

Analyse du marché immobilier résidentiel d'Afrique du Sud par Mordor Intelligence

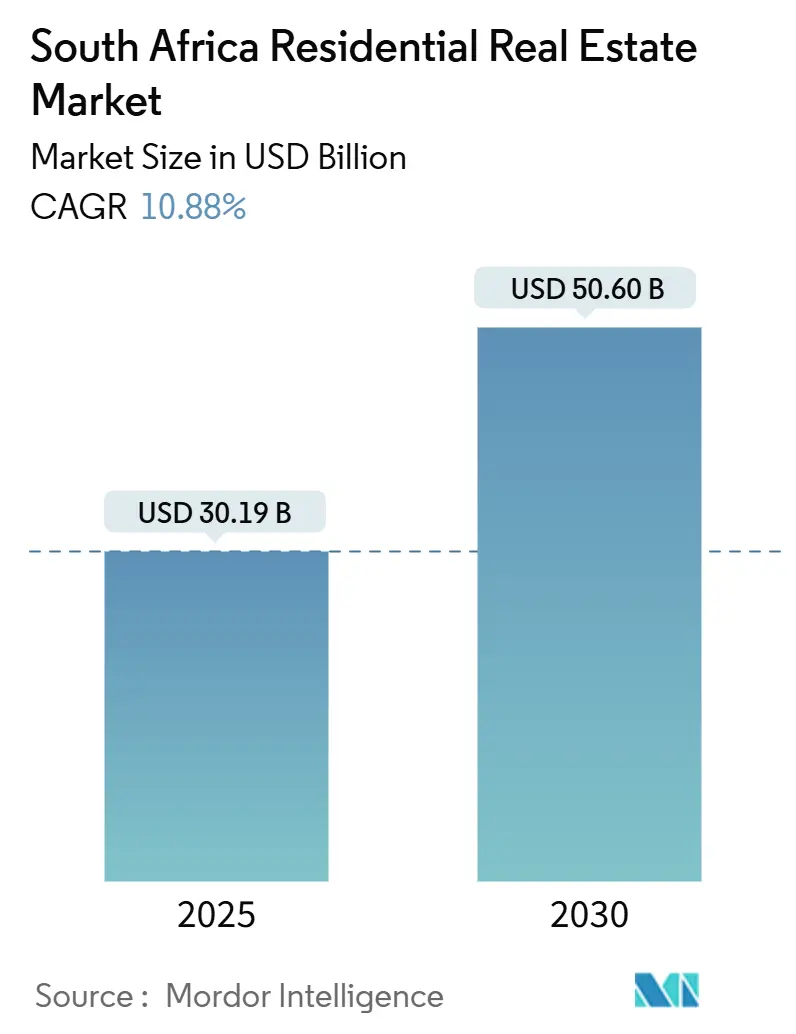

Le marché immobilier résidentiel d'Afrique du Sud est évalué à 30,19 milliards USD en 2025 et devrait atteindre 50,60 milliards USD d'ici 2030, avec une expansion à un TCAC de 10,88 %. La demande est diversifiée, soutenue par l'élargissement de la subvention First Home Finance, la migration croissante du télétravail vers les villes côtières secondaires, et un écosystème PropTech dynamisé qui raccourcit les délais de transaction. Une pénurie structurelle de stock abordable, particulièrement dans le Gauteng et le Cap-Occidental, maintient les prix fermes même si de nouveaux projets démarrent à un rythme plus rapide. L'assouplissement de la politique monétaire soutient l'accessibilité hypothécaire, tandis que les dépenses d'infrastructure gouvernementales de 8,81 milliards USD réparties sur 153 projets signalent un pipeline soutenu de terrains viabilisés et de services publics. Les promoteurs privilégient de plus en plus les certifications de construction verte et les formats à usage mixte qui correspondent aux préférences de style de vie changeantes et aux coûts d'exploitation réduits à long terme.

Points clés du rapport

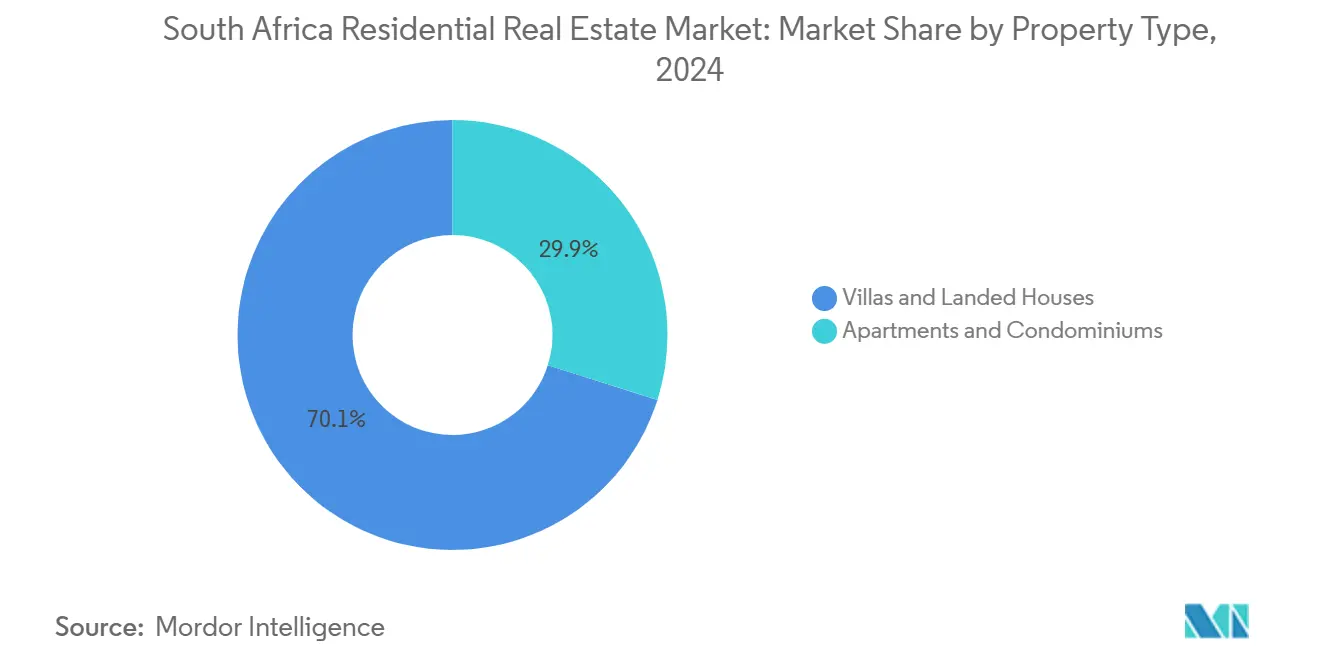

- Par type de propriété, les villas et maisons individuelles détenaient 70,12 % de la part de marché immobilier d'Afrique du Sud en 2024 ; les appartements et condominiums devraient s'étendre à un TCAC de 11,3 % jusqu'en 2030.

- Par gamme de prix, le logement abordable contrôlait 44,3 % de la part de revenus du marché immobilier d'Afrique du Sud en 2024, tandis que les propriétés de luxe sont prêtes à progresser à un TCAC de 11,4 % jusqu'en 2030.

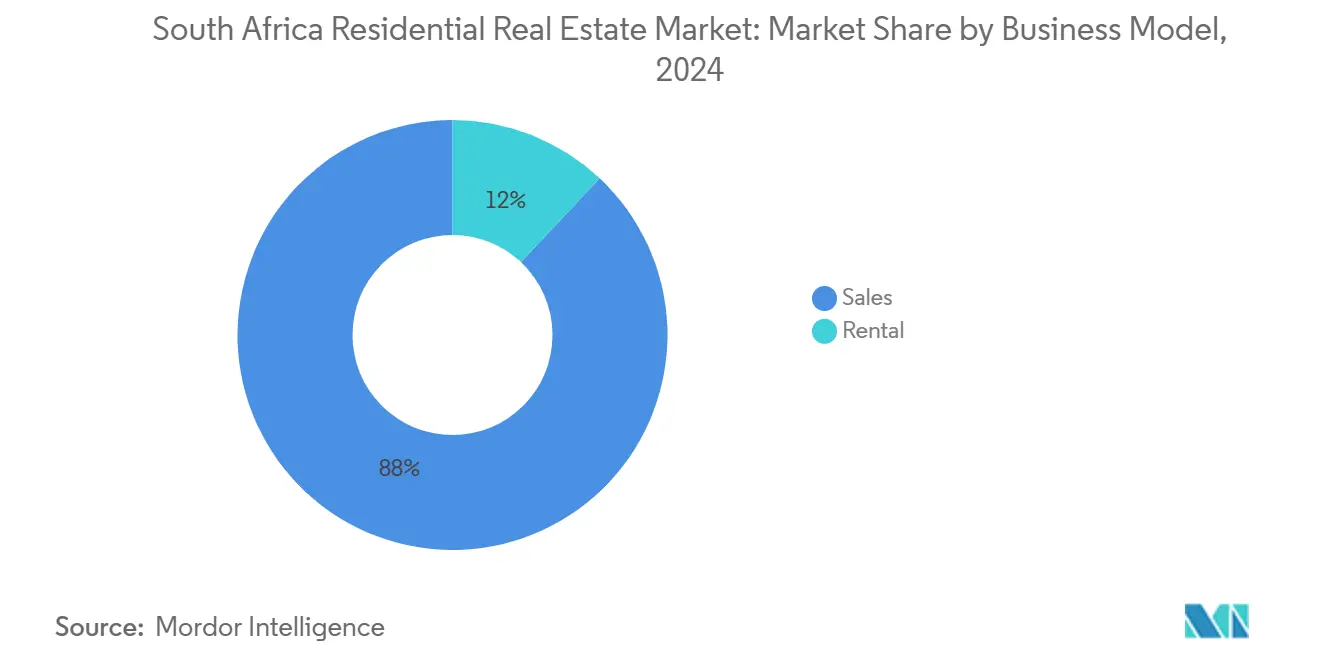

- Par modèle commercial, les transactions de vente ont capturé 88,00 % de l'activité du marché immobilier d'Afrique du Sud en 2024 ; les locations sont positionnées pour la croissance la plus rapide à un TCAC de 11,9 % jusqu'en 2030.

- Par mode de vente, les transactions secondaires représentaient 68,9 % de la taille du marché immobilier d'Afrique du Sud en 2024 ; les constructions neuves primaires croissent à un TCAC de 12,0 %.

- Par villes clés, Le Cap menait avec une part de 22,41 % du marché immobilier d'Afrique du Sud en 2024, tandis que Bloemfontein devrait afficher un TCAC de 12,1 % jusqu'en 2030.

Tendances et perspectives du marché immobilier résidentiel d'Afrique du Sud

Analyse d'impact des facteurs moteurs

| Facteur moteur | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Sous-approvisionnement structurel de logements abordables dans un contexte d'urbanisation au Gauteng et Cap-Occidental | +2.1% | Gauteng et Cap-Occidental, répercussions sur les villes secondaires | Moyen terme (2-4 ans) |

| Expansion de la subvention FLISP et titrisation stimulant les primo-accédants | +1.6% | National, avec concentration sur les segments de revenus R3 501-R22 000 | Court terme (≤ 2 ans) |

| Professionnels en télétravail stimulant la semi-migration vers les villes côtières secondaires | +1.1% | Villes côtières du Cap-Occidental, KwaZulu-Natal, Cap-Oriental | Moyen terme (2-4 ans) |

| Vague d'investissements locatifs via la conversion REIT du stock en titre de propriété | +0.8% | Grandes métropoles avec développements de titres de propriété établis | Long terme (≥ 4 ans) |

| Transactions numériques PropTech accélérant la vélocité des ventes | +0.7% | National, avec adoption précoce dans les grandes métropoles | Court terme (≤ 2 ans) |

| Développements certifiés verts attirant les capitaux de pension ESG | +0.5% | Grandes villes avec présence du conseil du bâtiment vert | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Sous-approvisionnement structurel de logements abordables dans un contexte d'urbanisation

L'immigration rapide vers le Gauteng et le Cap-Occidental continue de dépasser les livraisons de nouveaux stocks, laissant un écart estimé à 2,3 millions d'unités qui maintient les prix planchers fermes. Les promoteurs gravitent vers les segments à marge plus élevée, renforçant les pénuries sur le marché d'entrée de gamme même si la demande s'intensifie. Les programmes d'infrastructure gouvernementaux et les objectifs de zonage inclusif visent à débloquer les terrains viabilisés, mais le retard d'exécution préserve la prime de rareté. Le déséquilibre maintient l'appétit des investisseurs pour les projets bien situés qui combinent impact social et rendements résilients. Les partenariats provinciaux, notamment à Johannesburg et au Cap, élargissent le pipeline, mais ne peuvent éliminer le déficit d'approvisionnement à court terme.

Expansion de la subvention First Home Finance et titrisation

Le programme rénové couvre désormais 2 162 à 9 404 USD par ménage, ouvrant l'accès hypothécaire aux acheteurs gagnant jusqu'à 1 222 USD mensuellement. En regroupant ces prêts en titres négociables, les banques recyclent les capitaux plus efficacement, élargissant le crédit approuvé. Les promoteurs adaptent les unités de deux chambres pour s'aligner sur les seuils de subvention, accélérant les pré-ventes sur les nouveaux projets. L'exécution au niveau provincial reste cependant inégale car les arriérés de planification municipale peuvent ralentir l'émission de titres. Le renforcement continu des capacités au niveau local déterminera la rapidité avec laquelle la demande soutenue par les subventions se convertit en transferts achevés[1]Western Cape Government, "First Home Finance (FLISP) Guidelines," Western Cape Government, westerncape.gov.za.

Professionnels en télétravail stimulant la semi-migration

Les arrangements de travail hybride ont libéré les employés qualifiés du cœur du Gauteng, poussant une nouvelle demande vers les destinations côtières telles qu'Hermanus et Ballito. Les villes secondaires bénéficient de l'attrait du style de vie et de prix relativement plus bas, créant un changement d'étape dans les démarrages de logements locaux. Les municipalités doivent adapter les réseaux d'eau, d'assainissement et de fibre pour accommoder l'afflux ou risquer des goulots d'étranglement qui pourraient tempérer l'élan. Les investisseurs qui anticipent ces changements tôt réalisent des gains en capital alors que les prix convergent vers les niveaux métropolitains. Cette migration diversifie également la demande nationale, soulageant la pression sur les nœuds urbains traditionnels.

Transactions numériques PropTech

Un fonds de 11,11 millions USD ancré par Investec Property Fund et Growthpoint Properties signale l'approbation institutionnelle des solutions PropTech qui numérisent les annonces, la diligence raisonnable et les paiements. Les start-ups déploient des outils d'évaluation alimentés par IA et une vérification de titre blockchain qui réduisent les cycles de transaction et diminuent les risques de fraude. Les petites agences de courtage gagnent une portée nationale sans lourds investissements en succursales, intensifiant la concurrence tout en augmentant la transparence. À terme, une friction réduite et des ensembles de données plus riches devraient améliorer la liquidité globale et la découverte des prix sur l'ensemble du marché immobilier d'Afrique du Sud.

Analyse d'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux de prêt préférentiel supérieur à 11 % contraignant l'accessibilité hypothécaire | -1.5% | National, avec impact aigu sur les primo-accédants | Court terme (≤ 2 ans) |

| Délestage persistant gonflant les coûts de construction et affaiblissant le sentiment | -1.0% | National, avec impact sévère sur les régions à forte intensité de construction | Moyen terme (2-4 ans) |

| Arriérés de services municipaux retardant les approbations de plans | -0.8% | Grandes métropoles et villes secondaires en croissance rapide | Moyen terme (2-4 ans) |

| Demande réduite d'acheteurs étrangers due au resserrement du contrôle des changes et des règles de visa | -0.6% | Villes côtières et segments de luxe avec attrait international | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Taux de prêt préférentiel supérieur à 11 % contraignant l'accessibilité hypothécaire

Même après que la Banque de Réserve ait réduit le taux repo à 7,25 % en 2025, les banques commerciales maintiennent le prêt préférentiel au-dessus de 11 % pour compenser le risque de crédit. Les remboursements mensuels étirent les budgets des ménages, retardant les décisions d'achat pour les acheteurs marginaux dans la bande de subvention. Les promoteurs voient une conversion plus lente des listes d'intérêt aux contrats de vente signés, particulièrement pour les unités tarifées près de 66 700 USD. Une désinflation soutenue pourrait permettre des réductions de taux supplémentaires, mais la fenêtre dépend de la consolidation fiscale et de la stabilité du marché mondial.

Délestage persistant gonflant les coûts de construction et affaiblissant le sentiment

Les pannes de courant de stade 6 en 2024 ont forcé les propriétaires comme Attacq à dépenser 9 474 USD en diesel quotidiennement, un chiffre qui a grimpé à 28 417 USD pendant la demande de pointe. Les chantiers de construction absorbent des pics de coûts similaires plus les temps d'arrêt d'équipement, prolongeant les calendriers de projet. Le programme de maintenance de la compagnie d'électricité améliore la stabilité, mais les promoteurs intègrent toujours des provisions plus élevées dans les modèles de faisabilité. Le risque énergétique élevé tempère l'appétit d'investissement étranger et pousse les opérateurs vers des solutions hors réseau, ajoutant des capitaux initiaux aux budgets déjà serrés[2]Phillip de Wet, "Load-Shedding Cost Impact on Commercial Real Estate," Investec Economic Insights, investec.com.

Analyse par segment

Par type de propriété : domination des villas et ascension des appartements

Les villas et maisons individuelles ont commandé une part de marché immobilier d'Afrique du Sud de 70,12 % en 2024, reflétant les préférences ancrées pour l'espace extérieur privé et la sécurité fermée. Les volumes de transaction ont grimpé dans les points chauds de semi-migration où les plus grandes parcelles restent atteignables, renforçant le leadership du segment. Pourtant, la rareté des terrains urbains et les coûts de construction croissants encouragent les aménagements compacts, poussant les promoteurs à considérer les conceptions modulaires et la fabrication hors site. Les propriétaires institutionnels réintègrent également le segment de propriété franche à revenu intermédiaire, regroupant les maisons dispersées en portefeuilles locatifs pour capturer la stabilité des rendements.

Les appartements et condominiums représentent la tranche à croissance la plus rapide, s'étendant à un TCAC de 11,3 % vers 2030. Les promoteurs exploitent la législation sur les titres de propriété pour pré-vendre les unités, ce qui facilite le financement de projet et dé-risque les bilans. Les enceintes à usage mixte au Cap Longkloof ou aux nœuds Sandton de Johannesburg mélangent résidentiel, commerce de détail et bureaux flexibles, attirant les professionnels qui valorisent la proximité par rapport à la taille de parcelle. Les fonctionnalités de maison intelligente et les notations de bâtiment vert amplifient l'attrait locataire, tandis que les plateformes de séjour court créent des flux de revenus auxiliaires qui renforcent les hypothèses de souscription.

Par gamme de prix : leadership abordable avec poussée luxe

Le logement abordable constituait 44,3 % de la part de marché immobilier d'Afrique du Sud en 2024, ancré par les acheteurs soutenus par des subventions et un vaste pipeline de demande. Les projets à Johannesburg Sud et Pretoria Est regroupent des conceptions d'économie de coûts telles que les services partagés et les finitions standardisées pour respecter les plafonds de prix. L'éligibilité FLISP accélère davantage l'absorption, transformant les déploiements échelonnés en épuisements bien avant l'achèvement. Les promoteurs battent néanmoins contre les retards d'approbation et les contributions de services en vrac qui peuvent éroder les marges minces.

Les résidences de luxe sont sur la voie d'un TCAC de 11,4 %, le plus élevé parmi les gammes de prix. La faiblesse du rand amplifie la valeur pour les acheteurs étrangers payant en devise forte, tandis que les particuliers fortunés domestiques utilisent les maisons premium comme couvertures d'inflation. Les corridors de vue côtière à Clifton et Zimbali restent étroitement détenus, favorisant les primes de rareté qui soutiennent la tarification. Les promoteurs se différencient par les services de conciergerie, les équipements de bien-être et les espaces communaux organisés par l'art, cristallisant une prime de réputation qui soutient des rendements démesurés par rapport au coût de construction[3]Marius Reitz, "Green Building Trends in South Africa 2025," Green Building Council South Africa, gbcsa.org.za.

Par modèle commercial : tradition de propriété rencontre élan locatif

Les transactions de vente ont conservé une domination de 88,00 % en 2024, reflétant l'accent culturel sur la propriété immobilière comme réservoir de richesse. Les prêteurs hypothécaires ont introduit des options à taux fixe pour apaiser les préoccupations de volatilité des taux, encourageant les acheteurs engagés. À l'échelle du township, les clubs d'épargne stokvel continuent d'acheter des parcelles adjacentes en masse, préservant les liens communautaires et facilitant les programmes de construction incrémentielle qui maintiennent le modèle de propriété pertinent même dans les tranches à revenus plus faibles.

Les locations, cependant, gagnent à un TCAC de 11,9 % et sont centrales au récit futur du marché immobilier d'Afrique du Sud. Les schémas institutionnels de construction pour location tels que la première phase de 750 unités de Barlow Park à Sandton montrent des économies d'échelle dans la gestion professionnelle, la sécurité et les équipements. Les fonds de pension favorisent les flux de trésorerie prévisibles, tandis que les locataires apprécient la vie clé en main et la flexibilité de mobilité. La clarté réglementaire autour de la protection des baux longs et de la gestion des dépôts professionnalise davantage le secteur.

Par mode de vente : stock établi vs. appétit pour la construction neuve

Le stock secondaire comprenait 68,9 % de la taille du marché immobilier d'Afrique du Sud en 2024, reflétant la liquidité de revente profonde dans les banlieues établies. L'infrastructure mature et les zones scolaires prouvées encouragent le renouvellement des propriétaires qui soutient les pipelines de courtage. Cela dit, les arriérés de titres de propriété et les écarts d'évaluation entravent parfois la fermeture en douceur, incitant les outils de transfert numérique à rationaliser les vérifications de risque et le flux de travail.

Les constructions neuves primaires s'étendent le plus rapidement à un TCAC de 12,0 % alors que les consommateurs recherchent des aménagements économes en énergie et des équipements communautaires que les maisons plus anciennes manquent. Les promoteurs intègrent le PV solaire, le recyclage des eaux grises et la fibre haut débit comme standard, répondant aux priorités des acheteurs autour de la certitude des coûts et de la durabilité. Les mécanismes de pré-vente verrouillent le financement de construction, libérant les liquidités pour la banque de terrains dans les corridors de semi-migration émergents où l'appétit reste robuste.

Analyse géographique

La position ancrée du Cap découle de la prestation de services cohérente, du climat attrayant et du profil international croissant. Le gouvernement du Cap-Occidental accélère les approbations de planification, aidant les promoteurs à compresser le délai de mise sur le marché. Les penthouses de luxe sur la côte atlantique ont établi de nouveaux repères de prix en 2024 et cet élan se poursuit en 2025 alors que l'approvisionnement reste serré. Les investisseurs institutionnels versent des capitaux dans les schémas à usage mixte certifiés verts qui débloquent une densité supplémentaire grâce aux concessions de logement inclusif, renforçant la croissance durable.

La trajectoire TCAC élevée de Bloemfontein capture la carte démographique changeante du marché immobilier d'Afrique du Sud. Les coûts fonciers relativement bas permettent des surfaces de plancher plus grandes, attirant les familles et les fonctionnaires gouvernementaux recherchant une vie spacieuse sans congestion métropolitaine. L'expansion constante de la population étudiante sous-tend l'absorption locative, tandis que les améliorations municipales en eau et électricité en vrac renforcent la confiance d'investissement. Les promoteurs ensemencent des townships par phases qui intègrent écoles, cliniques et commerce de détail, créant de nouveaux nœuds de banlieue qui attirent à la fois propriétaires et locataires.

Les métropoles du Gauteng restent cruciales, ancrant la location d'entreprise et les services financiers sophistiqués. Cependant, la migration inversée dilue leur part alors que les travailleurs du savoir relocalisent vers les villes de style de vie. Johannesburg répond avec la régénération urbaine des enceintes du centre-ville comme Maboneng, réutilisant les entrepôts industriels en lofts visant les créatifs et entrepreneurs. Pretoria s'appuie sur les missions diplomatiques et les départements gouvernementaux pour soutenir la demande de logement, tandis que Durban met l'accent sur le redéveloppement du front de mer pour relancer la croissance menée par le tourisme. La dispersion géographique de la demande souligne le besoin d'équilibre de portefeuille, car les cycles régionaux ne sont plus étroitement corrélés.

Paysage concurrentiel

La structure du marché est modérément fragmentée, avec des courtages patrimoniaux tels que Pam Golding Properties et Seeff Property Group opérant aux côtés de franchises mondiales comme RE/MAX et Keller Williams. Ces opérateurs historiques exploitent une connaissance locale profonde et des réseaux de référence, mais font face à une concurrence croissante des plateformes numériques d'abord qui compressent les frais et élargissent la portée. Les portails d'annonces intègrent des visites virtuelles et des outils d'offre instantanée, décalant les attentes client vers la vitesse et la transparence.

Les postures stratégiques convergent autour de l'adoption technologique et de l'expansion géographique. Pam Golding a introduit un moteur de tarification alimenté par IA qui compare les données de transaction en direct, améliorant la précision de mandat et réduisant les jours sur le marché. Seeff a étendu sa présence côtière en ouvrant des bureaux satellites dans les points chauds de semi-migration, tout en s'associant avec des fournisseurs solaires pour regrouper les audits énergétiques dans les packages de vente. RE/MAX, par des accords de franchise principale, accélère l'intégration d'agents via des vérifications de conformité basées sur le cloud, ciblant des gains d'effectifs sans lourds capex de bureau.

Les promoteurs et REIT affinent également les portefeuilles. Growthpoint Properties a finalisé l'enceinte Longkloof au Cap, mélangeant préservation patrimoniale avec bureaux et hospitalité de grade A. Redefine Properties a accommodé la préférence des actionnaires pour les dividendes en actions, conservant les liquidités pour les expansions brownfield dans les nœuds locatifs à revenu intermédiaire. Attacq a couvert le risque de délestage en signant des accords d'achat d'électricité à long terme pour les installations solaires à travers les centres commerciaux, rasant les coûts d'exploitation et attirant les locataires soucieux de l'environnement.

Leaders de l'industrie immobilière résidentielle d'Afrique du Sud

-

Pam Golding Properties

-

Seeff Property Group

-

RE/MAX of Southern Africa

-

Rawson Property Group

-

Chas Everitt International

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Growthpoint Properties a livré l'enceinte Longkloof au Cap, atteignant moins de 2 % de vacance et ouvrant l'hôtel Canopy by Hilton.

- Janvier 2025 : Barloworld a lancé la phase 1 de Barlow Park à Sandton, introduisant 750 appartements locatifs et signalant son pivot vers le renouveau urbain à usage mixte. La phase 2 avec 860 unités est prévue pour mi-2025.

- Décembre 2024 : Supermarket Income REIT a obtenu une cotation JSE secondaire, élargissant l'accès à l'immobilier ancré par l'épicerie offshore.

- Novembre 2024 : Redefine Properties a complété une émission d'actions de dividende en actions pour préserver la liquidité pour les projets de pipeline.

Portée du rapport sur le marché immobilier résidentiel d'Afrique du Sud

L'immobilier résidentiel est une zone développée pour que les gens y vivent. Comme défini par les ordonnances de zonage local, l'immobilier résidentiel ne peut être utilisé à des fins commerciales ou industrielles. Une analyse de contexte complète du marché immobilier résidentiel d'Afrique du Sud, incluant l'évaluation de l'économie et la contribution des secteurs à l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés, et les tendances émergentes dans les segments du marché, la dynamique du marché, et les tendances géographiques, et l'impact COVID-19 est incluse dans le rapport.

Le marché immobilier résidentiel d'Afrique du Sud est segmenté par type (villas et maisons individuelles, condominiums et appartements) et par ville (Johannesburg, Le Cap, Durban, Port Elizabeth, Bloemfontein, Pretoria et le reste de l'Afrique du Sud). Le rapport offre la taille du marché et les prévisions en valeurs (milliards USD) pour tous les segments ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Marché intermédiaire |

| Luxe |

| Ventes |

| Location |

| Primaire (construction neuve) |

| Secondaire (revente de maison existante) |

| Johannesburg |

| Le Cap |

| Durban |

| Port Elizabeth |

| Bloemfontein |

| Pretoria |

| Reste de l'Afrique du Sud |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Marché intermédiaire | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (construction neuve) |

| Secondaire (revente de maison existante) | |

| Par villes clés | Johannesburg |

| Le Cap | |

| Durban | |

| Port Elizabeth | |

| Bloemfontein | |

| Pretoria | |

| Reste de l'Afrique du Sud |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier d'Afrique du Sud ?

Le marché est évalué à 30,19 milliards USD en 2025 et devrait atteindre 50,60 milliards USD d'ici 2030.

Quel type de propriété commande la plus grande part du marché ?

Les villas et maisons individuelles mènent avec 70,12 % de part en 2024, reflétant une forte demande pour les maisons indépendantes.

Quel segment devrait croître le plus rapidement ?

Les appartements et condominiums sont prêts à s'étendre à un TCAC de 11,3 % entre 2025 et 2030.

À quel point le modèle locatif est-il significatif en Afrique du Sud ?

Les locations détiennent une part de 12,00 % aujourd'hui mais devraient croître à un TCAC de 11,9 %, dépassant le marché de propriété.

Quel programme gouvernemental stimule l'activité des primo-accédants ?

La subvention First Home Finance offre 2 162-9 404 USD par ménage, réduisant directement l'écart d'accessibilité pour les acheteurs gagnant jusqu'à 1 222 USD par mois.

Quelle ville devrait être le marché immobilier à croissance la plus rapide ?

Bloemfontein devrait afficher un TCAC de 12,1 % jusqu'en 2030, stimulé par l'accessibilité et l'amélioration des services municipaux.

Dernière mise à jour de la page le: