Taille et part du marché résidentiel immobilier de la Corée du Sud

Analyse du marché résidentiel immobilier de la Corée du Sud par Mordor Intelligence

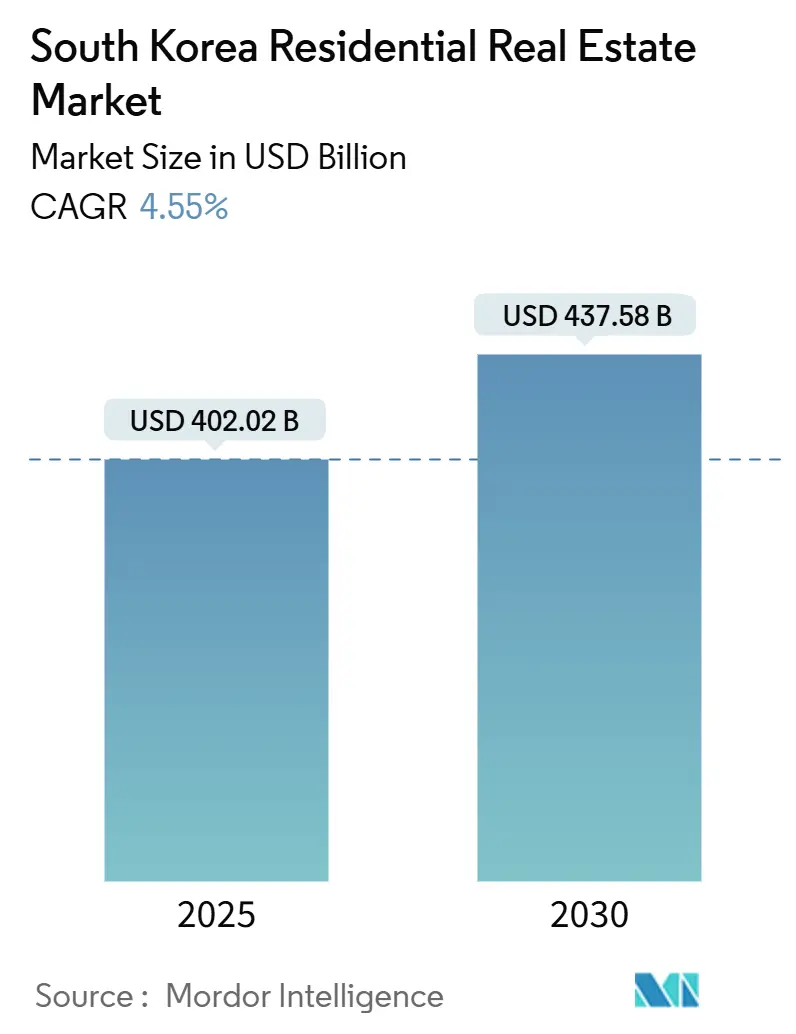

La taille du marché résidentiel immobilier de la Corée du Sud a atteint 402,02 milliards USD en 2025 et devrait afficher une valeur de 437,58 milliards USD d'ici 2030, progressant à un TCAC de 4,55 %. Cette expansion modérée reflète une transition des flambées spéculatives vers une croissance durable guidée par les politiques. Le soutien fiscal pour 252 000 logements publics, des taux de base stables à 3,00 % et des règles plus strictes sur le ratio de service de la dette tempèrent collectivement la volatilité tout en maintenant intacte la demande à long terme[1]Bank of Korea, "Monetary Policy Decisions 2025," Bank of Korea, bok.or.kr. L'évolution démographique est tout aussi cruciale : les ménages d'une personne représentent déjà 39 % de tous les ménages, orientant les priorités de conception, d'emplacement et de dimensionnement vers un parc plus petit et hautement aménagé. Parallèlement, les avancées technologiques-plateformes prop-tech, améliorations domotiques et marchés locatifs riches en données-remodèlent les tactiques concurrentielles et les marges des promoteurs

Principaux points du rapport

- Par région, Séoul dominait avec 41 % de la part du marché résidentiel immobilier de la Corée du Sud en 2024, tandis que Busan devrait croître à un TCAC de 4,87 % jusqu'en 2030.

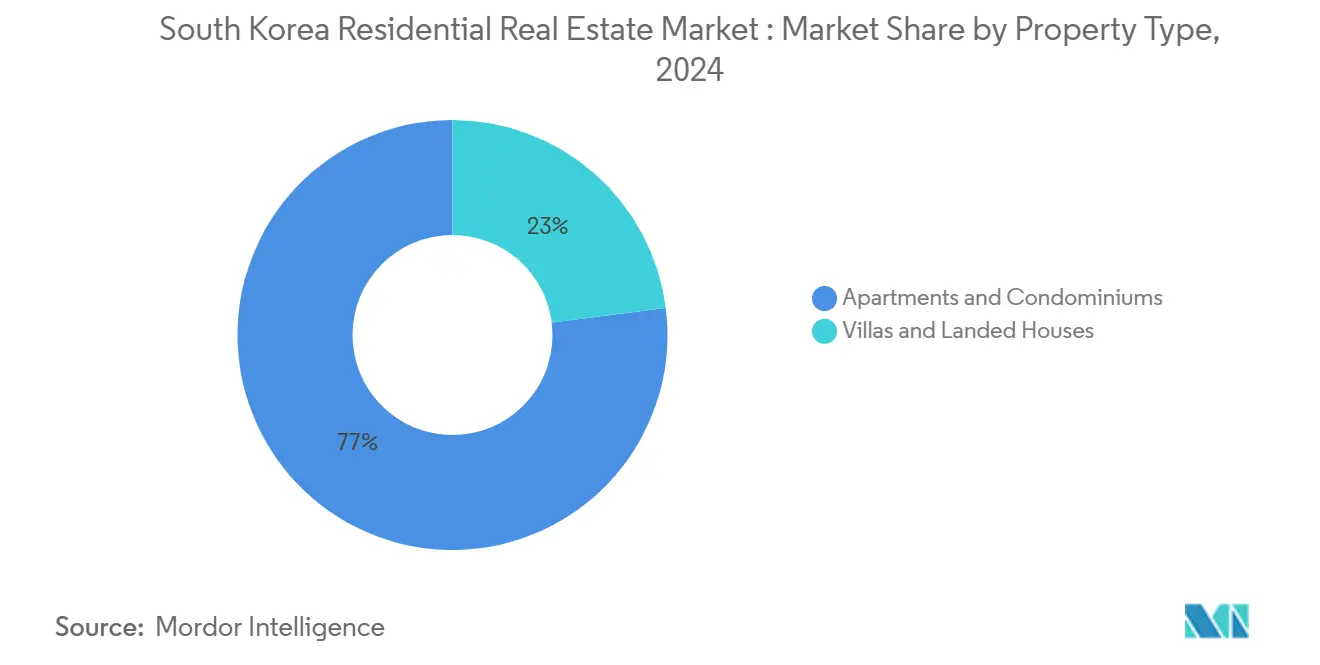

- Par type de propriété, les appartements et condominiums représentaient 77 % de la taille du marché résidentiel immobilier de la Corée du Sud en 2024 ; les villas et maisons individuelles progressent à un TCAC de 4,75 % jusqu'en 2030.

- Par gamme de prix, le segment milieu de gamme a capturé 63 % de la part du marché résidentiel immobilier de la Corée du Sud en 2024 ; le segment abordable devrait afficher la croissance la plus rapide à un TCAC de 4,69 % jusqu'en 2030.

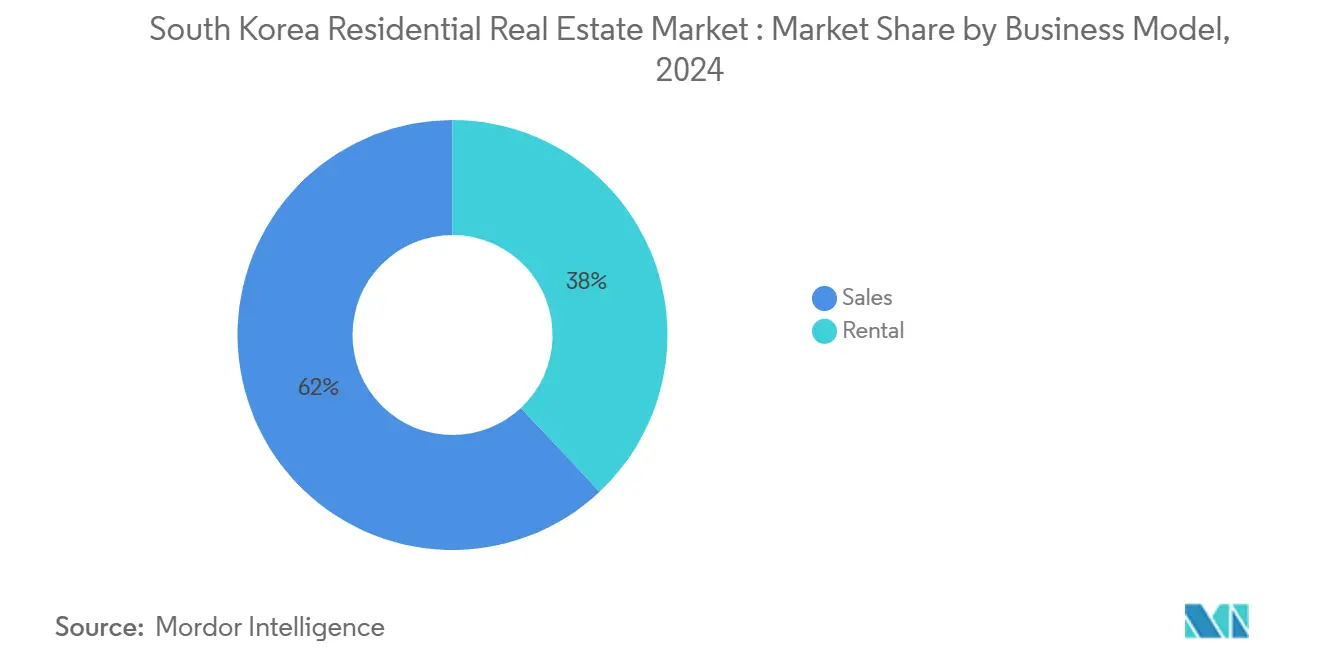

- Par modèle commercial, le segment locatif représentait 38 % de la taille du marché résidentiel immobilier de la Corée du Sud en 2024 et devrait enregistrer un TCAC de 4,85 %, dépassant le segment traditionnel des ventes.

- Par mode de vente, les transactions secondaires représentaient 65,2 % de la taille du marché résidentiel immobilier de la Corée du Sud en 2024, tandis que les ventes primaires devraient augmenter à un TCAC de 4,80 %.

Tendances et insights du marché résidentiel immobilier de la Corée du Sud

Analyse de l'impact des moteurs

| Moteur | (~)% Impact sur le TCAC | Focus géographique | Échéancier d'impact |

|---|---|---|---|

| Feuille de route gouvernementale pour l'approvisionnement en logements de 2,7M (2022-2027) | +1.2% | National (esp. métropole de Séoul) | Moyen terme (2-4 ans) |

| Croissance des ménages d'une personne | +0.8% | Séoul, Gyeonggi, grandes métropoles | Long terme (≥4 ans) |

| Redéveloppement dans la "Ceinture Gangnam" de Séoul | +0.6% | Gangnam, Songpa, Seocho | Moyen terme (2-4 ans) |

| Réformes REIT et fiscales pour les projets build-to-rent | +0.5% | Séoul, Busan, Incheon | Long terme (≥4 ans) |

| Allocations des fonds de pension et d'assurance au résidentiel | +0.4% | Emplacements privilégiés de Séoul | Long terme (≥4 ans) |

| Adoption de la domotique et des PropTech | +0.3% | Villes axées sur la technologie | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Feuille de route gouvernementale 2022-27 pour l'approvisionnement en logements de 2,7 millions d'unités

Le soutien fiscal de 58,2 billions KRW pour 2025 canalise des ressources sans précédent vers 252 000 logements publics, signifiant un pivot décisif du refroidissement côté demande vers une résolution côté offre[2]Ministry of Land, Infrastructure and Transport, "2025 Housing Stability Budget," Ministry of Land, Infrastructure and Transport, molit.go.kr. Les approbations simplifiées pour les complexes de plus de 30 ans peuvent réduire les délais de projet jusqu'à 6 ans, pourtant les permis de Séoul en 2024 n'ont atteint que 32 % de l'objectif, soulignant le risque d'exécution. Le succès de cette feuille de route façonnera la stabilité des prix fonciers, les pipelines des promoteurs et la confiance des investisseurs pour la prochaine demi-décennie.

Montée des ménages d'une personne stimulant la demande de studios

Les ménages d'une personne sont passés à 39 % en 2025 et dépasseront probablement 40 % d'ici 2030, provoquant une augmentation des unités compactes et des formats de co-living. Les loyers de co-living haut de gamme s'élèvent en moyenne à 1,13 million KRW, un écart important par rapport aux studios conventionnels, illustrant la volonté des consommateurs de payer pour les services communautaires. Les subventions de taux locatifs de Séoul-jusqu'à 50 % en dessous du marché pour les résidents âgés de 19 à 39 ans-soutiennent davantage l'élasticité de la demande. Avec seulement 30,6 % des ménages d'une personne propriétaires de leur logement, les investisseurs build-to-rent bénéficient de vents favorables structurels d'occupation.

Vague de redéveloppement dans la "Ceinture Gangnam" de Séoul

Des projets tels que le complexe Jamsil Jugong 5-6 491 unités réparties sur des tours de 70 étages-représentent la stratégie de densification requise pour équilibrer les terres limitées avec la demande urbaine. Les coefficients de correction de performance ont amélioré l'économie des membres, pourtant les disputes d'entrepreneurs comme le retard de Sangye-jugong 5 révèlent des obstacles de coordination. Une fois livrés, ces projets phares recalibreront l'offre des districts privilégiés et établiront des références pour le renouvellement du parc vieillissant.

Réformes REIT et fiscales stimulant les projets build-to-rent

Le capital institutionnel s'approfondit via les privilèges REIT et des codes fiscaux plus favorables. Le Service national de pension alloue déjà 16,1 % de son portefeuille de 1 224,3 billions KRW aux alternatives, validant le logement locatif comme classe d'actifs à long terme[3]National Pension Service, "Investment Portfolio Update," National Pension Service, nps.or.kr. Un projet de loi fiscal gouvernemental assouplissant les procédures de retenue à la source étrangère augmente les flux transfrontaliers. Les promoteurs ciblant les locataires lassés du Jeonse peuvent désormais syndiquer les capitaux propres efficacement, réduisant la dépendance aux préventes et amplifiant l'échelle opérationnelle.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur le TCAC | Focus géographique | Échéancier d'impact |

|---|---|---|---|

| Plafonds de prêt LTV / DSR plus stricts | −0.7% | Grandes villes | Moyen terme (2-4 ans) |

| Niveaux élevés d'endettement des ménages restreignant les nouveaux emprunts | −0.6% | Métropoles très endettées | Long terme (≥ 4 ans) |

| Diminution de la population en âge de travailler | −0.5% | Plus sévère dans les zones rurales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Plafonds LTV / DSR plus stricts limitant l'effet de levier des primo-accédants

Les règles de test de stress DSR tiennent désormais compte des hausses de taux potentielles, ce qui réduit directement les limites de prêt. Ce changement touche le plus durement les ménages dans la quarantaine, car ils ont traditionnellement été les principaux moteurs des achats de première maison. Bien que des options comme les prêts Bogeumjari de 50 ans offrent une certaine aide, elles ne résolvent qu'une partie du problème. Parallèlement, les banques commerciales ont augmenté les spreads pour maintenir leurs marges bénéficiaires.

Diminution de la population en âge de travailler pesant sur la demande à long terme

La population en âge de travailler de la Corée du Sud (15-64 ans) a atteint son pic en 2020 mais devrait maintenant décliner de près de 600 000 personnes chaque année jusqu'en 2030. Ce déclin signifie que moins de personnes forment des ménages en dehors des grandes villes, ce qui ralentit la demande pour les grands développements résidentiels. Les promoteurs constatent déjà des taux de réservation plus lents dans les petites villes où les populations diminuent de plus de 1 % annuellement. Avec le vieillissement de la population, beaucoup optent pour des maisons plus petites et plus faciles à entretenir, réduisant le besoin d'appartements familiaux plus grands qui étaient autrefois populaires en prévente. Sans une hausse significative de l'immigration, ces changements démographiques limiteront probablement la croissance des nouveaux projets de logement après 2028.

Analyse des segments

Par type de propriété : les appartements dominent tandis que les villas accélèrent

Les appartements et condominiums contrôlaient 77 % de la part du marché résidentiel immobilier de la Corée du Sud en 2024. Les formats de grande hauteur s'accordent avec les cœurs urbains pauvres en terrains et la dynamique de financement en prévente. Les rénovations domotiques-les déploiements de Trustay dans 250 complexes-renforcent cette domination en rafraîchissant le parc vieillissant sans reconstruction complète. Les villas et maisons individuelles, bien que plus petites en volume, enregistrent le TCAC le plus rapide de 4,75 % car les acheteurs post-pandémie prisent l'espace extérieur et l'accès au sol.

La tendance haussière des villas est accentuée par les ménages vieillissants, dont les préoccupations d'accessibilité inclinent les préférences vers les logements de faible hauteur. Des promoteurs comme Kolon Global intègrent des domaines de forme mixte-803 unités au Byeongyoungro Skychae Lac View-pour capturer cet appétit diversifié. Les subventions gouvernementales pour le vieillissement à domicile pour capteurs intelligents élargissent davantage le bassin adressable.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : le milieu de gamme conserve l'échelle au milieu de la poussée abordable

Le parc à prix moyen représentait 63 % de la taille du marché résidentiel immobilier de la Corée du Sud en 2024, fournissant la base de volume pour les grands promoteurs. Pourtant la cohorte abordable augmente à un TCAC de 4,69 %, tirée vers l'avant par des cadres de subvention ciblant 30 % des besoins urbains. Les prix médians des appartements de Séoul de 1,04 milliard KRW intensifient les pressions d'accessibilité, redirigeant les acheteurs vers des offres subventionnées.

Les prêts Didimdol avec des taux à partir de 2,55 % amplifient le pouvoir d'achat, tandis que les constructeurs du milieu de gamme répondent en standardisant les modules de conception pour défendre les marges. Les unités de luxe confrontent des garde-fous anti-spéculatifs et un contrôle plus strict des acheteurs étrangers, limitant le potentiel haussier malgré les avantages de marque prestige.

Par modèle commercial : les locations gagnent sur la domination des ventes

Les transactions de vente détiennent encore 62 % de part, mais les locations s'étendent le plus rapidement à un TCAC de 4,85 %. La taille du marché résidentiel immobilier de la Corée du Sud pour les locations est devenue plus institutionnelle car les spécialistes du co-living comme Weave Living lancent des portefeuilles sans dépôt dans les nœuds CBD. Les vulnérabilités Jeonse-risque de défaut du propriétaire sous des taux croissants-poussent les ménages vers des contrats de type bail avec des débours mensuels transparents.

IGIS Asset Management et SK D&D pivotent tous deux vers des concepts de vie de marque, compressant les vacances grâce à des services groupés tels que l'entretien ménager et les événements communautaires. Tandis que les ventes de banlieue restent stables parmi les acheteurs familiaux, les millennials urbains prisent de plus en plus la flexibilité et la densité d'aménités par rapport à la propriété pure.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par mode de vente : la revente domine mais la croissance du neuf s'accélère

Les transferts secondaires commandaient 65,2 % de la taille du marché résidentiel immobilier de la Corée du Sud en 2024, tirés par un parc de logements où près de 60 % dépasse 20 ans d'âge. Les investisseurs favorisent les quartiers établis pour la liquidité et le potentiel de redéveloppement. Cependant, les ventes primaires sont sur une trajectoire de TCAC de 4,80 %, soutenues par la feuille de route d'approvisionnement et les voies d'approbation simplifiées pour les reconstructions de plus de 30 ans.

Les promoteurs font face à l'inflation des coûts, limitant les réalisations de permis 2024 à 32 % des objectifs, pourtant les lancements primaires continuent de commander des primes de 10 % grâce aux systèmes écoénergétiques et aux aménités intelligentes. Les marchés de revente reflètent les améliorations de transport ; des lignes comme GTX-C convertissent les sous-marchés périphériques en zones de navetteurs pratiques, accélérant la vélocité de rotation.

Analyse géographique

La part de 41 % de Séoul du marché résidentiel immobilier de la Corée du Sud souligne sa primauté, pourtant les contraintes foncières et les plafonds réglementaires maintiennent le mouvement annuel des prix dans une bande mesurée de 3-5 %. Les points chauds de redéveloppement tels que Gangnam ont enregistré une hausse de prix de 2 % en mars 2025, réaffirmant la demande bifurquée de la capitale où le parc rénové tire des primes.

La province de Gyeonggi plus Incheon forment la ceinture de banlieue, leur croissance entrelacée avec le transport à grande vitesse comme les lignes GTX qui compriment les temps porte-à-bureau à moins de 30 minutes. Le lancement Hill State Osan the Class révèle comment les promoteurs se regroupent autour de nouveaux nœuds pour maximiser la vélocité de prévente. La Zone économique libre d'Incheon maintient la demande des gestionnaires expatriés et des entreprises logistiques aidées par des vacances fiscales libérales.

La trajectoire de Busan est menée par l'infrastructure : l'aéroport Gadeokdo transforme la deuxième ville de Corée en super-hub logistique-maritime, élargissant les bassins d'acheteurs et poussant les rendements locatifs vers le haut le long des arrondissements côtiers. Les villes secondaires de Jeju à Sejong gagnent de la reprise touristique ou des relocalisations administratives, bien que les populations d'âge primaire décroissantes imposent des résultats divergents de micro-marchés.

Paysage concurrentiel

Le marché résidentiel immobilier de la Corée du Sud reste modérément fragmenté. Les grands constructeurs-Hyundai E&C, Samsung C&T, GS E&C-dominent la livraison de projet descendante basée sur les économies d'échelle et les canaux de prévente établis de longue date. Pourtant les pressions de rentabilité sont évidentes : Hyundai E&C a guidé une perte opérationnelle de 1 263 milliards KRW pour 2024 sur 32 670 milliards KRW de revenus, attribuant le déficit à l'inflation des matériaux et aux préventes lentes.

Les entrants numériques élèvent les enjeux concurrentiels. L'acquisition d'Asil par Naver Pay étend la portée fintech dans l'analytique immobilière, équipant les agents et acheteurs de pipelines de données de 1,4 million d'utilisateurs. Pendant ce temps, le Sunyu Parkside de Weave Living montre comment le capital étranger exploite le savoir-faire de l'hospitalité pour recadrer les locations urbaines pour les locataires réfractaires aux dépôts.

Les pensions et assureurs domestiques injectent liquidité et discipline. Le Service national de pension contrôle 1 224,3 billions KRW, avec 16,1 % en alternatives ; les guerres d'enchères pour les actifs multifamiliaux de base dépendent maintenant du scoring ESG et des compléments de service aux locataires. Les entrepreneurs traditionnels répondent en formant des coentreprises prop-tech ou en rénovant des suites domotiques pour maintenir la différenciation dans un pipeline d'approvisionnement de plus en plus commoditisé.

Leaders de l'industrie résidentielle immobilière de la Corée du Sud

-

Booyoung Group

-

Korea Land and Housing Corporation.

-

Hyundai Development Company (HDC)

-

GS Engineering & Construction

-

Lotte Engineering & Construction

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Naver Pay a clôturé son acquisition d'Asil pour 21,7 millions USD, gagnant une plateforme de données immobilières de 1,4 million d'utilisateurs.

- Mai 2025 : Hyundai Motor Group a détaillé un complexe commercial global de 3,4 milliards USD avec deux tours de 55 étages, achèvement prévu en 2026.

- Avril 2025 : Trustay et KB Aju se sont associés pour déployer des solutions domotiques dans 250 complexes.

- Mars 2025 : Korea Land & Housing Corporation a repris Sangye-jugong 5 après un hiatus de trois ans, fixant les coûts à 770 000 KRW par 3,3 ㎡.

Portée du rapport sur le marché résidentiel immobilier de la Corée du Sud

L'immobilier résidentiel comprend à la fois les nouvelles constructions et les maisons en revente. L'immobilier résidentiel est une zone développée pour que les gens y vivent et ne peut pas être utilisée à des fins commerciales ou industrielles. Une analyse complète du marché résidentiel immobilier de la Corée du Sud, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, un aperçu du marché, l'estimation de la taille du marché pour les segments clés, les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques, et l'impact du COVID-19, est couverte dans le rapport.

Le marché résidentiel immobilier sud-coréen est segmenté par type (appartements, condominiums, maisons individuelles et villas) et géographie (Séoul et autres emplacements). Le rapport offre des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (neuf) |

| Secondaire (revente de maisons existantes) |

| Séoul |

| Province de Gyeonggi |

| Incheon |

| Busan |

| Autres villes métropolitaines et provinciales |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (neuf) |

| Secondaire (revente de maisons existantes) | |

| Par région | Séoul |

| Province de Gyeonggi | |

| Incheon | |

| Busan | |

| Autres villes métropolitaines et provinciales |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché immobilier de la Corée du Sud ?

La taille du marché immobilier de la Corée du Sud s'élève à 402,02 milliards USD en 2025 et devrait atteindre 437,58 milliards USD d'ici 2030.

Quelle région croît le plus rapidement dans le marché immobilier de la Corée du Sud ?

Busan mène la croissance régionale avec un TCAC de 4,87 %, aidée par le développement de l'aéroport nouveau Gadeokdo de 13,7 billions KRW.

Pourquoi les locations s'étendent-elles plus rapidement que les ventes ?

La hausse des taux hypothécaires, les risques de dépôt Jeonse et la croissance des ménages d'une personne rendent les options de bail plus attrayantes, stimulant un TCAC de 4,85 % dans le segment locatif.

Quelle est l'importance de la feuille de route gouvernementale d'approvisionnement en logements ?

Le plan de 2,7 millions d'unités, soutenu par 58,2 billions KRW, ajoute 252 000 logements publics rien qu'en 2025 et élève le TCAC à long terme d'environ 1,2 point de pourcentage.

Dernière mise à jour de la page le: