Taille et parts du marché de l'immobilier résidentiel espagnol

Analyse du marché de l'immobilier résidentiel espagnol par Mordor Intelligence

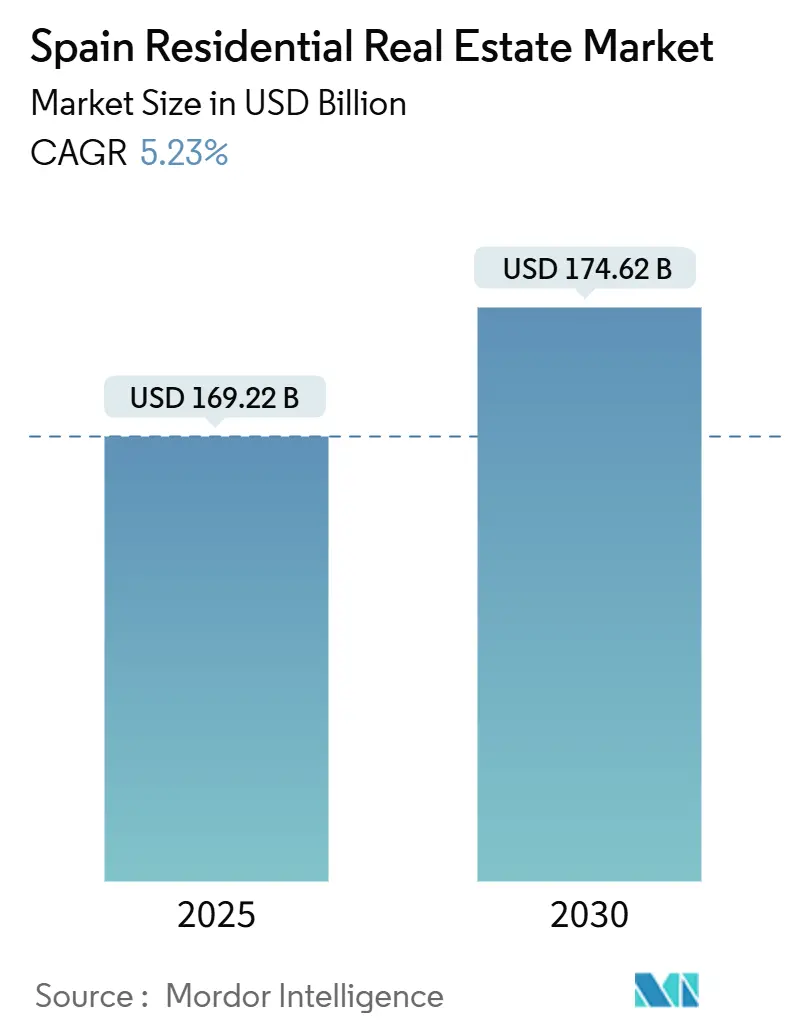

Le marché de l'immobilier résidentiel espagnol a atteint 169,22 milliards USD en 2025 et devrait grimper à 174,62 milliards USD d'ici 2030, progressant à un TCAC de 5,23 %. L'intensification des pénuries d'offre, une activité renforcée d'acheteurs étrangers et une vague de capitaux institutionnels Build-to-Rent continuent de soutenir les prix malgré des coûts de financement volatils. Madrid représente à elle seule près de la moitié du marché de l'immobilier résidentiel espagnol, pourtant l'Andalousie-Málaga & Costa del Sol affiche la croissance la plus rapide alors que les Européens en télétravail migrent vers le sud. La demande des acheteurs se déplace vers les logements écoénergétiques "Classe A" après la mise à jour du Código Técnico de 2021, tandis que les plateformes hypothécaires numériques réduisent les frictions d'intégration pour les acheteurs non-résidents. Des marchés du travail tendus et la hausse des prix des terrains imposent une pression sur les coûts, mais les grands promoteurs consolident les réserves foncières et pivotent vers la construction industrialisée pour accélérer les livraisons.

Principales conclusions du rapport

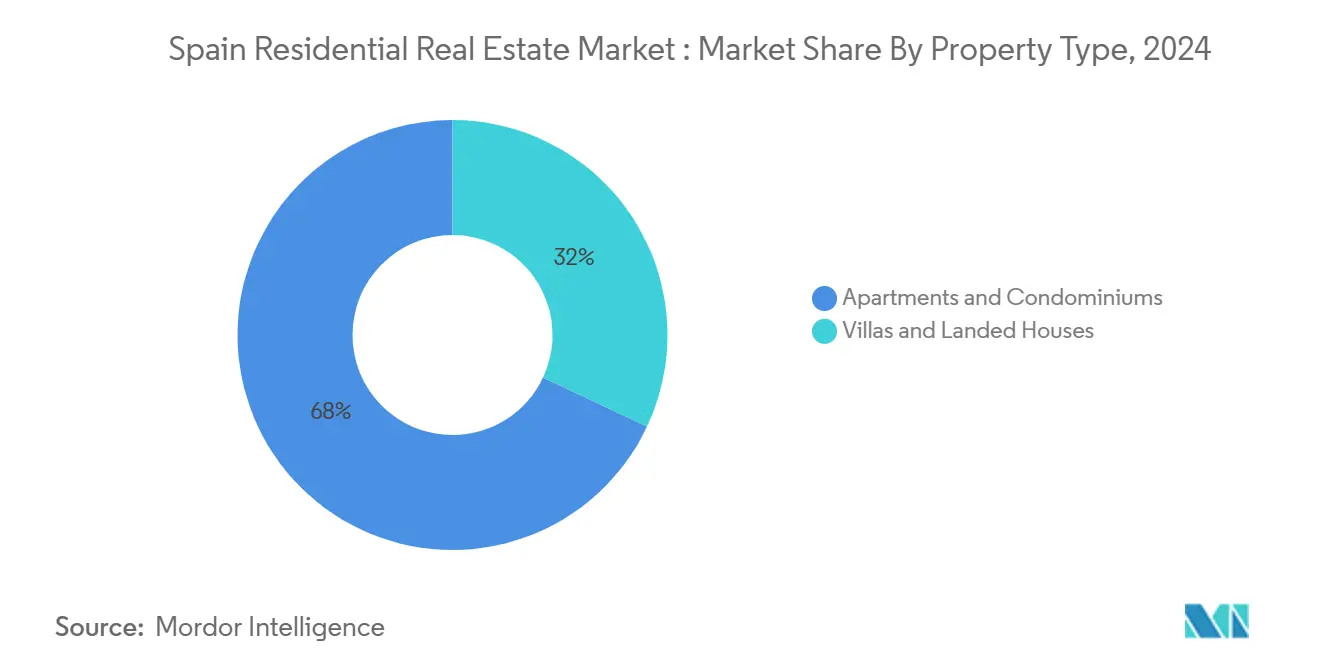

- Par type de propriété, les appartements contrôlaient 68 % des parts du marché de l'immobilier résidentiel espagnol en 2024, tandis que les villas devraient s'étendre à un TCAC de 5,55 % jusqu'en 2030.

- Par gamme de prix, les maisons de milieu de gamme détenaient 45 % de la taille du marché de l'immobilier résidentiel espagnol en 2024 ; le segment luxe affiche la trajectoire la plus rapide à un TCAC de 6,04 % jusqu'en 2030.

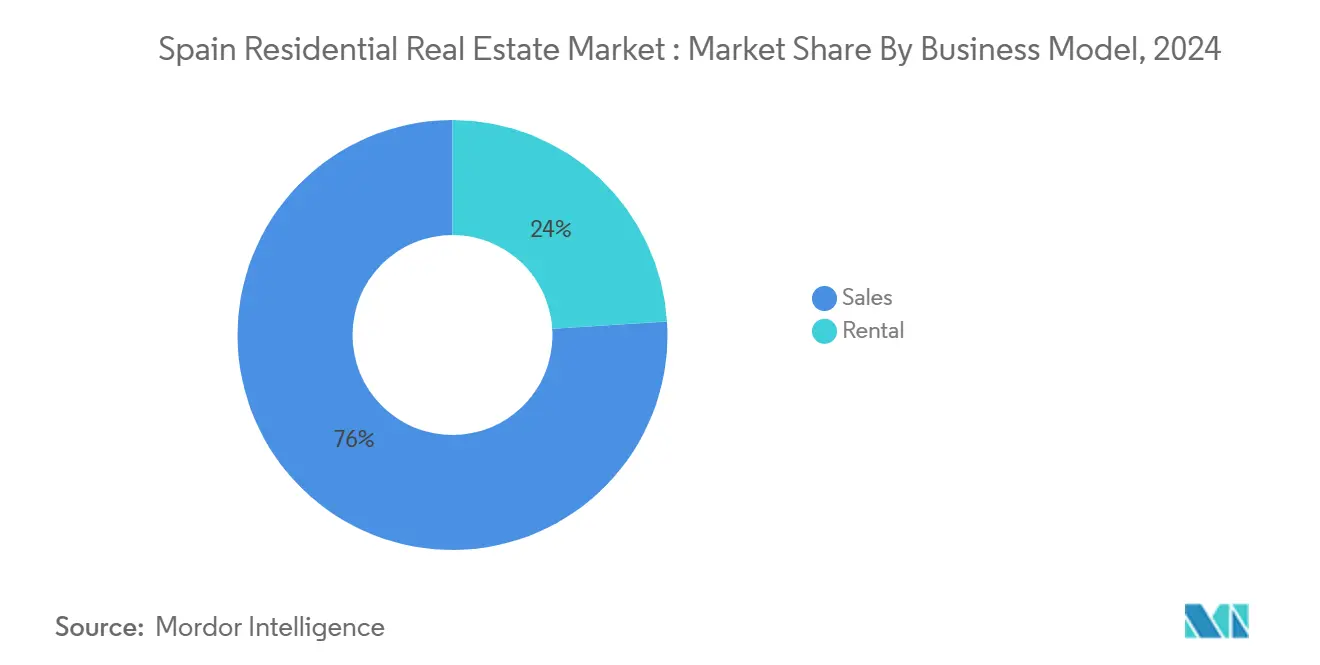

- Par modèle commercial, les transactions de vente représentaient 76 % de la taille du marché de l'immobilier résidentiel espagnol en 2024, tandis que le logement locatif progresse à un TCAC de 5,70 %.

- Par mode de vente, les reventes du marché secondaire commandaient 57 % de la taille du marché de l'immobilier résidentiel espagnol en 2024, avec les constructions neuves primaires prévues pour croître à un TCAC de 6,28 %.

- Par géographie, Madrid capturait 48 % des parts du marché de l'immobilier résidentiel espagnol en 2024 ; l'Andalousie-Málaga & Costa del Sol devrait afficher un TCAC de 6,07 % pendant la période de prévisions.

Tendances et perspectives du marché de l'immobilier résidentiel espagnol

Analyse d'impact des moteurs

| Moteur | (~)% d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Écart d'offre persistant à Madrid et Barcelone | +1.2% | Madrid, Barcelone, Catalogne | Moyen terme (2-4 ans) |

| Demande accélérée de résidences secondaires sur la Costa del Sol portée par les Européens en télétravail | +0.8% | Andalousie, Costa del Sol, Îles Baléares | Moyen terme (2-4 ans) |

| Afflux institutionnels Build-to-Rent alors que les fonds de pension recherchent du rendement | +0.7% | Madrid, Barcelone, Valence, principaux centres urbains | Long terme (≥ 4 ans) |

| Appétit croissant pour les logements écoénergétiques "Classe A" post-mise à jour CTE 2021 | +0.6% | National, plus aigu dans les grandes villes | Long terme (≥ 4 ans) |

| Afflux de capitaux étrangers malgré la fin du Visa doré, soutenus par la demande de visa non-lucratif | + 0.5% | Madrid, Barcelone, Costa del Sol, Îles Baléares | Moyen terme (2-4 ans) |

| Plateformes d'origination hypothécaire numérique facilitant l'intégration d'acheteurs étrangers | +0.4% | Global, avec concentration dans les zones côtières et urbaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande accélérée de résidences secondaires sur la Costa del Sol portée par les Européens en télétravail

L'adoption du travail à distance a redéfini les modèles de choix résidentiels. Le marché de l'immobilier résidentiel espagnol bénéficie alors que les acheteurs néerlandais, belges et nordiques déménagent vers les destinations de la ceinture solaire, poussant les volumes de ventes de la Costa del Sol à des records historiques. Le segment luxe de Marbella reste particulièrement résilient, avec des prix demandés en front de mer dépassant 30 000 EUR/m². L'élan des transactions persiste même après la fin du Visa doré car les acheteurs fortunés comptent désormais sur les visas de résidence non-lucratifs. Les promoteurs locaux réagissent en lançant des communautés de complexes de marque qui regroupent coworking, conciergerie et équipements de bien-être. Bien que les prix élevés réduisent les rendements, les attentes de plus-values et les considérations de qualité de vie soutiennent la demande à moyen terme.

Afflux institutionnels Build-to-Rent alors que les fonds de pension recherchent du rendement

Les flux de trésorerie défensifs et les pénuries chroniques de location attirent l'argent des pensions et assurances mondiales vers des plateformes locatives dédiées. Le marché de l'immobilier résidentiel espagnol a enregistré 9 361 livraisons BTR en 2023, presque triple du volume 2022[1]José Luis Pellicer, "Quarterly Spanish BTR Investment Monitor Q1-2025," Asociación de Empresas de Gestión Inmobiliaria (AGGIMA), aggima.es. Blackstone mène avec plus de 13 000 unités à travers les banlieues de Madrid, et les loyers BTR 2024 ont fait une moyenne de 1 205 EUR par mois, une prime de 5,5 % par rapport au stock hérité. Les structures de coentreprise, telles que l'accord Savills-Greystar de 150 millions EUR à Méndez Álvaro, soulignent les ambitions d'échelle. Les échanges de portefeuilles s'accélèrent aussi, avec c.3 300 unités d'une valeur de 900 millions EUR changeant de mains début 2025. Tant que les passifs de longue durée poursuivent les revenus protégés contre l'inflation, de nouvelles allocations devraient continuer malgré la volatilité des taux d'intérêt.

Appétit croissant pour les logements écoénergétiques "Classe A" post-mise à jour CTE 2021

Les révisions du code du bâtiment espagnol ont fortement abaissé les valeurs U admissibles, forçant les promoteurs à adopter des enveloppes haute performance et des systèmes renouvelables. Par conséquent, le marché de l'immobilier résidentiel espagnol voit les unités "Classe A" se vendre 8-12 % plus rapidement que le stock hérité, tandis que la demande de rénovation explose dans les centres-villes matures. Les études montrent que les rénovations énergétiques peuvent réduire la consommation de 37,7-58 % à travers les zones climatiques. Les acheteurs classent de plus en plus les certificats de performance énergétique au-dessus du quartier dans les décisions d'achat, surtout parmi les cohortes plus jeunes et les investisseurs étrangers orientés ESG. Les subventions gouvernementales et les objectifs de décarbonisation de l'UE inclinent davantage l'équation coût-bénéfice vers les améliorations vertes, soutenant un arriéré de rénovation pluriannuel.

Écart d'offre persistant à Madrid et Barcelone

Les mises en chantier accusent un retard sur la formation de nouveaux ménages par un ratio inférieur à 0,5, le plus bas en six décennies. Seulement 1,53 million de logements ont été mis en chantier entre 2008 et 2022 tandis que 2,40 millions de ménages ont émergé. Les cycles de planification bureaucratiques et les terrains zonés qui s'amenuisent exacerbent l'inadéquation, poussant le marché de l'immobilier résidentiel espagnol vers la réhabilitation et le réaménagement de friches industrielles. Les grands promoteurs accumulent des réserves pour atténuer la pénurie, tandis que les petits constructeurs luttent avec les exigences de capital. En parallèle, les conversions locatives touristiques retirent du stock de la location à long terme, élargissant le déficit dans les cœurs urbains et soutenant une escalade de prix soutenue.

Analyse d'impact des contraintes

| Contrainte | (~)% d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de main-d'œuvre de construction (-18 % depuis 2015) retardant les livraisons de projets | -0.8% | Global, avec impact aigu à Madrid, Pays basque, Andalousie | Long terme (≥ 4 ans) |

| Législation régionale de plafonnement des loyers 2023-24 déprimant l'appétit des investisseurs en Catalogne | -0.6% | Catalogne, zone métropolitaine de Barcelone | Moyen terme (2-4 ans) |

| Écarts de taux hypothécaires croissants (+80 pb en glissement annuel 2024) réduisant l'accessibilité des primo-accédants | -0.5% | Global, avec impact plus élevé sur les segments de milieu de gamme | Court terme (≤ 2 ans) |

| Escalade des coûts d'acquisition de terrains urbains dans le métro de Madrid | -0.4% | Zone métropolitaine de Madrid | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Législation régionale de plafonnement des loyers 2023-24 déprimant l'appétit des investisseurs en Catalogne

La loi de contrôle des loyers de Barcelone plafonne les nouveaux baux aux niveaux de contrat précédents plus l'IPC, réduisant le surplus des propriétaires mais rétrécissant l'offre. Des fonds de premier plan tels que Blackstone et Cerberus ont commencé à parcelliser des centaines d'unités, citant la compression des rendements. Les annonces locatives ont chuté de 84 % sur cinq ans, et les locataires font maintenant la queue pour des stocks rares. Le marché de l'immobilier résidentiel espagnol enregistre donc des flux de capitaux régionaux divergents, avec du capital privé de droits se redirigeant vers Madrid, Valence et l'Andalousie. Bien que la politique vise à protéger l'accessibilité, les preuves empiriques suggèrent que les pertes de liquidité l'emportent sur l'allègement nominal des loyers, entravant les futurs pipelines de construction neuve.

Pénurie de main-d'œuvre de construction retardant les livraisons de projets

Une contraction de 18 % des métiers qualifiés depuis 2015 laisse les chantiers en sous-effectifs et les calendriers glissent. Les superviseurs de chantier sans diplômes universitaires commandent des salaires de 65 000-90 000 EUR, éclipsant de nombreux architectes. Les outils de productivité tels que Last-Planner restent inconnus de 62,5 % des praticiens. Le marché de l'immobilier résidentiel espagnol fait face à des dépassements de coûts composés alors que les promoteurs paient des primes pour les sous-traitants et les systèmes préfabriqués accélérés. Bien que des initiatives de formation professionnelle et des réformes d'immigration soient en discussion, la plupart des observateurs s'attendent à ce que les conditions tendues persistent à long terme, rasant la croissance des prévisions principales.

Analyse de segments

Par type de propriété : les appartements dominent le volume tandis que les villas capturent la croissance

Les appartements ont dominé le chiffre d'affaires 2024, détenant 68 % des parts du marché de l'immobilier résidentiel espagnol, soutenus par la densité urbaine et l'appétit des investisseurs pour les blocs gérés professionnellement. Les projets de tours à Madrid Río et dans le 22@ de Barcelone illustrent comment les promoteurs mélangent des agencements compacts avec des équipements partagés pour répondre aux seuils d'accessibilité. Les rendements locatifs autour de 4,8 % maintiennent les acheteurs institutionnels actifs malgré l'appréciation de la valeur du capital. Pendant ce temps, les villas bénéficient d'un TCAC de 5,55 % jusqu'en 2030, soulevant leur part de la taille du marché de l'immobilier résidentiel espagnol en termes absolus malgré une base plus petite. Le produit détaché bénéficie des préférences post-pandémiques pour l'espace extérieur, avec la Costa del Sol et les Îles Baléares attirant les acheteurs comptant d'Europe du Nord prêts à payer des suppléments de prime verte pour la construction nette zéro.

L'élan de la demande pour les villas reflète la capacité structurelle à intégrer des toits solaires, des CVC aérothermiques et des enveloppes de maison passive qui facilitent la certification "Classe A". Les promoteurs accélèrent les acquisitions foncières à Estepona, Mijas et Calvià, commercialisant des forfaits maisons intelligentes clé en main. Les acheteurs néerlandais seuls ont triplé les achats de villas neuves entre 2022 et 2024. La croissance de l'offre d'appartements reste contrainte par la rareté des parcelles prêtes à creuser dans le tissu urbain consolidé, pourtant les rénovations et conversions de lofts compensent partiellement l'écart. Globalement, la segmentation produit suggère une bifurcation continue : les unités compactes satisfont l'accessibilité de base, tandis que les maisons de faible densité tirent parti de la migration lifestyle et des primes d'efficacité énergétique.

Par gamme de prix : dominance du milieu de gamme au milieu de l'accélération du luxe

Les maisons de prix moyen ont capturé 45 % des parts du marché de l'immobilier résidentiel espagnol en 2024. La concurrence hypothécaire entre les grandes banques combinée aux subventions gouvernementales ciblées maintient le pouvoir d'achat domestique dans cette tranche. Pourtant les écarts moyens se sont élargis de 80 points de base en glissement annuel en 2024, provoquant des concessions de prix et des périodes de marketing plus longues. Les actifs de luxe au-dessus de 1 million EUR affichent un TCAC plus robuste de 6,04 %, soutenus par la rareté et la liquidité étrangère soutenue. Marbella fait les gros titres de la tendance avec des prix de vente moyens près de 4 900 EUR/m² et des penthouses commandant des primes à deux chiffres.

La taille du marché de l'immobilier résidentiel espagnol pour le luxe semble destinée à s'étendre davantage alors que les résidences de marque par Fendi et Dolce & Gabbana approfondissent la différenciation expérientielle. Inversement, le sous-secteur du logement abordable traîne : seulement 8 646 unités subventionnées achevées en 2023, bien en deçà des besoins. L'intérêt institutionnel s'accélère à travers des modèles public-privé, illustré par un doublement de la part d'investissement locatif abordable à 34 % en 2023. Néanmoins, la complexité politique et la compression des marges tempèrent l'évolutivité à court terme.

Par modèle commercial : leadership des ventes défié par l'élan locatif

Les transactions de vente représentaient encore 76 % de la taille du marché de l'immobilier résidentiel espagnol en 2024 alors que la préférence culturelle pour la propriété perdure. Les règles de portabilité hypothécaire et les exemptions d'impôt sur les plus-values après trois ans continuent d'inciter aux achats. Pourtant la voie locative affiche un TCAC de 5,70 % jusqu'en 2030 grâce à la mobilité urbaine, la formation retardée des ménages et un pipeline build-to-rent en croissance rapide. Les modèles de location flexibles s'alignent avec la population croissante de nomades numériques, de délocalisations de diplômés et d'expatriés nouvellement arrivés.

L'activité institutionnelle remodèle les standards produit : les tours locatives avec équipements à Chamartín de Madrid ou Poblenou de Barcelone offrent gymnases, salons de coworking et salles de colis sur site. La plateforme 13 130 unités de Blackstone agit comme un teneur de marché pour les échanges de portefeuilles, améliorant les références de liquidité. Les ratios d'occupation élevés soutiennent des distributions stables aux investisseurs de fonds de pension, renforçant la boucle de rétroaction. Les promoteurs à la vente contre-attaquent en regroupant la propriété fractionnelle et les schémas location-achat pour soutenir les entonnoirs d'acheteurs.

Par mode de vente : dominance du marché secondaire au milieu de la renaissance de construction neuve

Les reventes de maisons existantes représentaient 57 % de la taille du marché de l'immobilier résidentiel espagnol en 2024. Les quartiers matures de Madrid Centro, Eixample et Triana attirent les acheteurs recherchant la marchabilité et l'infrastructure sociale établie. Le stock secondaire offre des leviers de prix flexibles et une occupation immédiate, soutenant des cycles d'affaires rapides malgré des coûts de rénovation occasionnels. En parallèle, les ventes primaires sont prévues pour s'étendre à un TCAC de 6,28 % sur le dos des réglementations d'efficacité énergétique et de la conception orientée lifestyle. Les permis de construire ont augmenté de 19,4 % début 2025, bien qu'encore en deçà de la demande structurelle[2]Dirección General de Vivienda, "Residential Building Permits 2025," Ministerio de Transportes, Movilidad y Agenda Urbana, mitma.gob.es.

Les promoteurs tels qu'AEDAS Homes tirent parti de réserves foncières profondes-maintenant près de 24 000 unités après l'acquisition de banque Habitat de 132 millions EUR-pour accélérer les lancements. L'inventaire primaire porte une prime verte de 8-12 % mais fait appel aux acheteurs étrangers qui priorisent les notations EPC A et les plans de paiement échelonnés. Le marché de l'immobilier résidentiel espagnol maintient ainsi une dynamique à deux vitesses : l'activité de revente ancre la liquidité tandis que le stock de construction neuve établit des références de qualité évolutives.

Analyse géographique

Madrid a maintenu sa dominance avec 48 % des parts du marché de l'immobilier résidentiel espagnol en 2024. La ville européenne aux prix immobiliers à la hausse la plus rapide a enregistré un bond annuel de 10,6 %, amplifié par les afflux de capitaux latino-américains et les projets de régénération urbaine à grande échelle[3]Instituto Nacional de Estadística, "House Price Index Q4-2024," INE, ine.es. Pourtant l'offre se situe à un bas de 60 ans, forçant les promoteurs vers la densification verticale et le réaménagement orienté transport. L'engagement de 40 millions USD de Pimco dans des schémas à usage mixte souligne l'appétit institutionnel soutenu, tandis que les autorités publiques visent à débloquer les terrains inactifs à travers des approbations de zonage plus rapides.

Barcelone présente un récit contrasté. Le plafond des loyers 2023-24 a provoqué un rétrécissement de 84 % des annonces locatives même alors que les loyers nominaux ont chuté de 6,4 %. Les grands fonds liquident des actifs catalans, mais les promoteurs locaux comme Neinor planifient encore 457 millions EUR de démarrages jusqu'en 2030. La fragmentation du marché augmente car les petits propriétaires résistent aux gels de prix en passant aux modèles de séjours courts. Le marché de l'immobilier résidentiel espagnol en Catalogne lutte ainsi avec une volatilité induite par les politiques qui décourage les nouveaux capitaux pourtant soutient par inadvertance la demande de revente alors que les acheteurs recherchent la sécurité de tenure.

L'Andalousie-Málaga & Costa del Sol est la région à la croissance la plus rapide à un TCAC de 6,07 %. Les données de transaction montrent les acheteurs néerlandais triplant les acquisitions de construction neuve entre 2022 et 2024, dépassant les acheteurs britanniques. Les sous-marchés de luxe comme Marbella, Estepona et Sotogrande attirent la richesse migrant des climats plus froids, menant à des pipelines de résidences de marque et des hybrides condo-hôtel boutique. Le marché de l'immobilier résidentiel espagnol bénéficie de mises à niveau d'infrastructure robustes-nouvelles liaisons ferroviaires AVE et capacité étendue de l'aéroport de Málaga-renforçant la connectivité année-ronde. En parallèle, la région de Valence affiche une croissance équilibrée avec les prix des maisons en hausse de 13,06 % en glissement annuel et les achats étrangers grimpant de 15 %. La diversification côtière modère le risque de concentration et étend la piste de demande nationale.

Paysage concurrentiel

Le marché de l'immobilier résidentiel espagnol présente une concentration modérée alors que les cinq principaux promoteurs plus deux grands fonds internationaux contrôlent environ deux tiers des pipelines actuels de construction neuve. Les constructeurs traditionnels-Neinor Homes, AEDAS Homes et Metrovacesa-concurrencent sur l'optionnalité des banques foncières, la capacité de construction préfabriquée et l'étalement géographique. L'offre conjointe en cours de Neinor avec Apollo pour AEDAS à environ 1,1 milliard EUR pourrait créer le plus grand champion résidentiel du pays. Une telle consolidation promet des synergies de coûts dans l'approvisionnement et le marketing mais soulève des commentaires antitrust autour de la thésaurisation foncière.

Les SOCIMIs comme Merlin et Colonial réagissent en pivotant dans les centres de données, les sciences de la vie et les verticales de vie flexible, engageant près de 4 milliards EUR à travers les pipelines 2025. Pendant ce temps, les fonds globaux-Blackstone, Greystar et Stoneshield-étendent les portefeuilles Build-to-Rent, important des techniques de gestion d'actifs et technologie nord-américaines. Leurs avantages d'échelle couvrent les applications d'expérience locataire, les moteurs de tarification dynamique et les plateformes de maintenance centralisées qui élèvent le revenu d'exploitation net.

L'adoption PropTech reste fragmentée. Seulement 37,5 % des professionnels de la construction rapportent une familiarité avec les outils de planification Lean, ouvrant un espace blanc concurrentiel pour les constructeurs modulaires et opérateurs de plateformes intégrées. Les promoteurs régionaux plus petits se différencient à travers des projets boutique certifiés ESG et des parcours de vente numériques centrés sur le client. Globalement, l'industrie de l'immobilier résidentiel espagnol est dans une phase de transition où les institutions riches en capital collaborent avec des startups averties en technologie pour débloquer les goulots d'étranglement de production et atténuer les défis de durabilité.

Leaders de l'industrie de l'immobilier résidentiel espagnol

-

Neinor Homes

-

AEDAS homes

-

MetroVacesa

-

Vía Célere Desarrollos Inmobiliarios

-

Kronos Homes

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : AEDAS Homes a proposé un dividende de 3,15 EUR par action (138 millions EUR au total) après avoir affiché un bénéfice net record de 150 millions EUR sur un chiffre d'affaires de 1,156 milliard EUR et 3 151 livraisons d'unités.

- Mars 2025 : LIFT Asset Management a levé 50 millions EUR pour son troisième véhicule d'hypothèque inversée, ciblant 100 millions EUR pour acquérir 200+ logements de location senior à travers six villes.

- Février 2025 : Tectum Investment Managers a lancé un fonds de 450 millions EUR pour construire jusqu'à 2 500 locations abordables, tirant parti d'une dette de 50-75 % avec le soutien institutionnel européen.

- Janvier 2025 : Blackstone, Cerberus et Vivenio ont commencé des cessions actif par actif des participations catalanes alors que les plafonds de loyer érodent les rendements.

Portée du rapport sur le marché de l'immobilier résidentiel espagnol

L'immobilier (terrain et tous bâtiments dessus) utilisé à des fins résidentielles est communément appelé immobilier résidentiel. Les habitations unifamiliales sont le type le plus répandu d'immobilier résidentiel.

Le marché de l'immobilier résidentiel espagnol est segmenté par type (villas et maisons individuelles, appartements et copropriétés) et villes clés (Madrid, Catalogne, Valence, Barcelone et Malanga, entre autres). Le rapport offre la taille du marché et les prévisions pour le marché de l'immobilier résidentiel espagnol en valeur (milliards USD) pour tous les segments ci-dessus. L'impact de la COVID-19 est également analysé dans le rapport.

| Appartements et copropriétés |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (construction neuve) |

| Secondaire (revente de maison existante) |

| Madrid |

| Barcelone |

| Catalogne (ex-Barcelone) |

| Communauté de Valence |

| Andalousie - Malaga et Costa del Sol |

| Reste de l'Espagne |

| Par type de propriété | Appartements et copropriétés |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (construction neuve) |

| Secondaire (revente de maison existante) | |

| Par villes clés | Madrid |

| Barcelone | |

| Catalogne (ex-Barcelone) | |

| Communauté de Valence | |

| Andalousie - Malaga et Costa del Sol | |

| Reste de l'Espagne |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'immobilier résidentiel espagnol ?

Le marché de l'immobilier résidentiel espagnol est évalué à 169,22 milliards USD en 2025 et devrait atteindre 174,62 milliards USD d'ici 2030

Quelle région mène les volumes de transactions nationales ?

Madrid commande 48 % du marché de l'immobilier résidentiel espagnol grâce à l'échelle économique, la concentration d'emplois et la connectivité internationale.

Pourquoi les investisseurs institutionnels se concentrent-ils sur les actifs Build-to-Rent ?

BTR offre des flux de trésorerie protégés contre l'inflation et s'attaque aux pénuries locatives ; les livraisons ont triplé à 9 361 unités en 2023 et les loyers moyens se situent 5,5 % au-dessus du stock hérité.

Comment les réglementations d'efficacité énergétique influencent-elles les décisions d'achat ?

Le Código Técnico post-2021 établit des références thermiques strictes, faisant vendre les maisons "Classe A" 8-12 % plus rapidement et permettant des économies d'énergie jusqu'à 58 %.

Dernière mise à jour de la page le: