Analyse du marché des services de messagerie, express et colis (CEP) en Allemagne

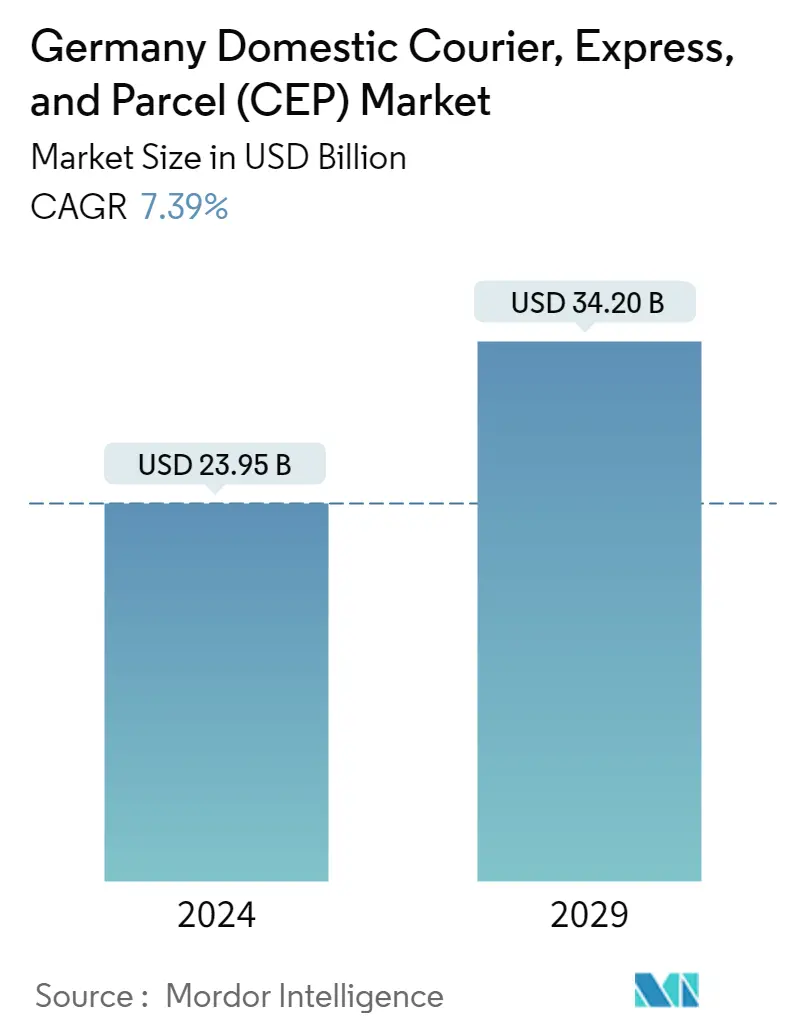

La taille du marché allemand du courrier, des services express et des colis nationaux est estimée à 23,95 milliards de dollars en 2024 et devrait atteindre 34,20 milliards de dollars dici 2029, avec un TCAC de 7,39 % au cours de la période de prévision (2024-2029).

- La pandémie de 2020 a marqué une année de stagnation en Allemagne. Les consommateurs et les entreprises ont souffert de restrictions dans leurs activités habituelles, mais l'un des secteurs qui a permis de maintenir les opérations est celui des services de colis et de messagerie. Elle a traité des centaines de millions de commandes qui sajoutaient à sa charge de travail habituelle. Le marché allemand du courrier, de l'express et du colis (CEP) a atteint de nouveaux records au cours de la période de pointe de la COVID-19 en 2020, avec notamment une augmentation de près de 20 % des livraisons B2C, alors que la pandémie a accéléré les tendances de croissance sous-jacentes.

- Les citoyens allemands ont reçu à Noël dernier beaucoup moins de colis que ce que les experts du secteur prévoyaient. En novembre et décembre 2022, environ 395 millions de colis ont été livrés à des particuliers en Allemagne, soit 20 millions de moins que prévu. Noël est la période la plus importante de l'année pour les entreprises de colis. Les promotions commerciales telles que le Black Friday fin novembre stimulent la consommation, et plus la veille de Noël approche, plus de nombreux consommateurs recherchent intensément des cadeaux sur Internet. Les volumes de colis sont en conséquence élevés. Après des années de forte croissance à l'époque de Corona, le secteur des colis a fait une pause, pour ainsi dire, à Noël dernier. Lors de l'activité de Noël 2021, il y a eu 440 millions d'envois, soit bien plus qu'auparavant. Les 395 millions du chiffre d'affaires de Noël 2022 représentent encore un niveau nettement supérieur à celui d'avant la pandémie en novembre et décembre 2019, 366 millions d'articles avaient été envoyés à des particuliers en Allemagne.

- Les prestataires de services postaux en Allemagne sont confrontés au défi de transporter et de livrer des lettres et des colis avec moins d'émissions à l'avenir. Cela nécessitera une restructuration fondamentale des réseaux de transport et de livraison. Les acteurs du marché intègrent des véhicules électriques dans leurs flottes pour réduire les émissions de leurs opérations. Par exemple, en décembre 2022, Volvo Trucks et le groupe Deutsche Post DHL ont signé un accord de coopération pour accélérer la transition vers des véhicules sans émissions de gaz d'échappement. DHL a l'intention d'intensifier sa transition vers les camions électriques lourds en déployant un total de 44 nouveaux camions électriques Volvo sur les routes en Europe. Le prestataire de services de colis GLS Allemagne teste actuellement la livraison de colis par train dans le cadre de sa stratégie de développement durable ClimateProtect. Dans le cadre d'un projet pilote qui se poursuivra jusqu'à fin janvier, jusqu'à 1 000 colis seront envoyés par jour par train de Nuremberg à Hanovre. D'autres acteurs du marché entreprennent également des initiatives similaires. En octobre 2022, DPD Allemagne et nebenan.de ont lancé la coopération Parcel Neighbours pour des livraisons fiables et durables. Les destinataires de colis DPD peuvent désormais trouver leur voisin préféré sur nebenan.de et demander directement si la personne concernée peut prendre livraison d'un colis en route. En quelques clics, les destinataires de colis peuvent désormais joindre même des voisins qui n'habitent pas dans leur propre immeuble. Un autre avantage de la coopération réside dans la réussite des premières livraisons et, par conséquent, dans la réduction des émissions de CO2 nocives pour l'environnement.

- Alors que l'économie est actuellement de retour sur une tendance générale à la hausse, les attentes pour l'avenir du secteur du courrier, de l'express et des colis sont positives. Si la tendance se poursuit comme prévu, compte tenu dune nouvelle augmentation du commerce électronique, et si cela est confirmé par les estimations des instituts de recherche économiques allemands et des entreprises concernées, un total de 5,7 milliards de livraisons seront livrées en 2025.

Tendances du marché des services de messagerie, express et colis (CEP) en Allemagne

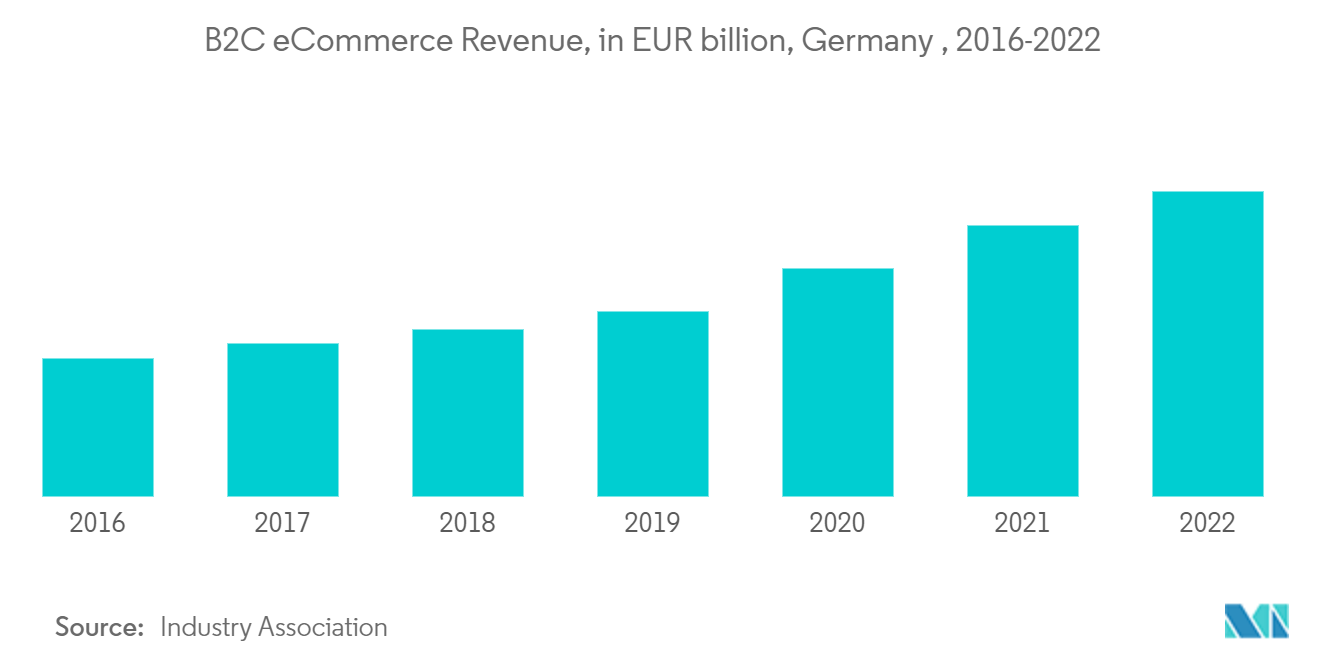

Le commerce électronique stimule la croissance du marché du CEP

Le secteur allemand du commerce électronique n'a pas pu maintenir en 2022 les chiffres de vente élevés de l'année précédente, suggèrent les données de l'Association pour le commerce électronique et la vente à distance (bevh). Les ventes brutes de biens dans le commerce électronique, non corrigées de l'inflation, ont chuté de 8,8% à 90,4 milliards d'euros (97,13 milliards de dollars) en 2022, contre 99,1 milliards d'euros (106,48 milliards de dollars) l'année précédente. Le chiffre d'affaires global du secteur était de 101,7 milliards d'euros (109,28 milliards de dollars) en 2022, contre 107,1 milliards d'euros (115,08 milliards de dollars) en 2021. Cependant, par rapport aux chiffres de ventes d'avant Covid (2019), les ventes de biens en ligne étaient encore 24,5 % plus élevées. en 2022. Selon bevh, il s'agit d'un fait particulier en matière de développement économique le nombre de clients actifs reste inchangé, mais ils achètent moins souvent et pour de plus petites quantités. La bevh s'attend à ce que les avantages des achats numériques, tels que le service, la transparence et la disponibilité, contribuent à une croissance du commerce électronique légèrement plus forte que l'ensemble du marché en 2023, avec un taux de croissance attendu de 4,8 % pour les biens.

Alors que lindustrie allemande du commerce électronique devrait enregistrer une forte croissance à long terme, les investisseurs mondiaux du commerce électronique devraient injecter des millions deuros dans le pays. En juin 2022, Clearco, un investisseur canadien dans le commerce électronique, a annoncé son lancement en Allemagne. L'entreprise a promis 500 millions d'euros (537,25 millions de dollars) aux entreprises en ligne locales. Cet investissement dans le marché national du commerce électronique continuera de stimuler la croissance du secteur au cours des trois à quatre prochaines années. La société a financé plus de 7000 entreprises de commerce électronique et a investi plus de 3 milliards deuros (3,22 milliards de dollars) en juin 2022 dans le monde. En 2022, l'entreprise s'est également lancée en Irlande, annonçant un investissement de 100 millions d'euros (107,45 millions de dollars) dans l'économie numérique locale. Cet investissement, ainsi que le financement d'autres sociétés mondiales de capital-investissement et de capital-risque en Allemagne au cours des trois à quatre années suivantes, devraient stimuler la croissance du secteur. Le Royaume-Uni est actuellement le leader du commerce électronique en Europe, même après le Brexit. Toutefois, lAllemagne devrait prendre cette place dici 2025. Cette formidable croissance du commerce électronique stimulera le marché du CEP en Allemagne.

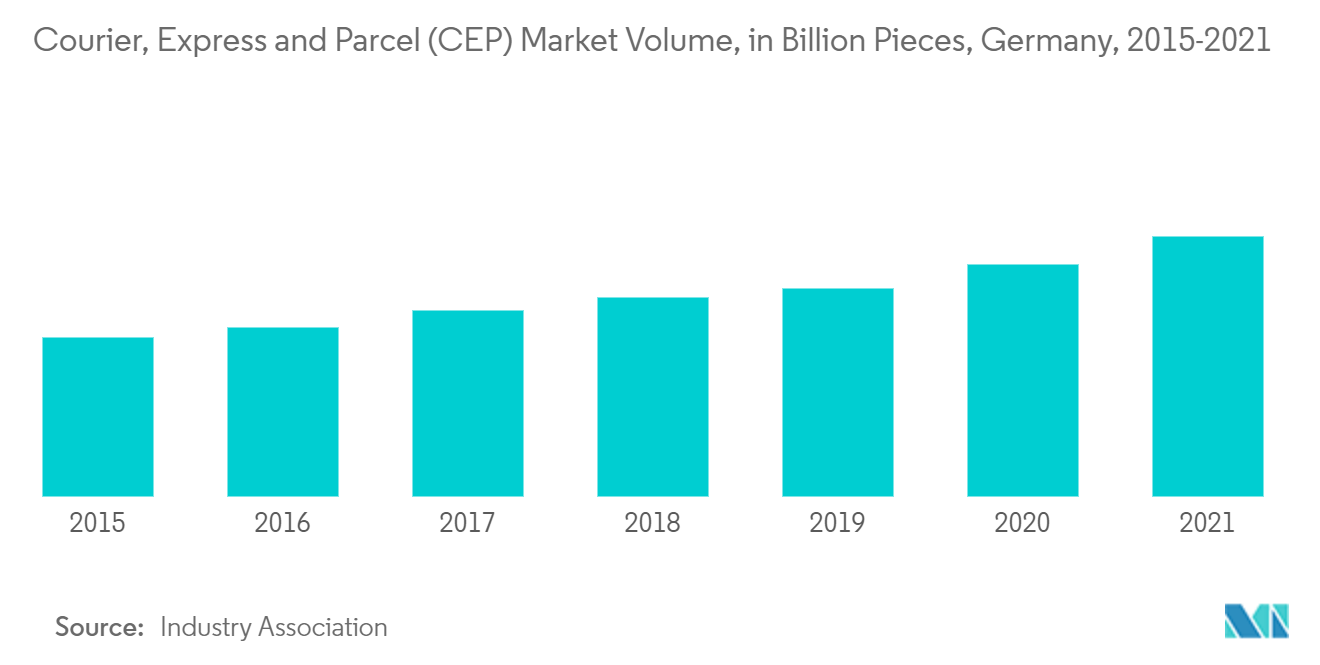

La croissance des volumes de colis alimente la croissance du marché

Le marché des colis en Allemagne connaît une croissance fulgurante. Plus de quatre milliards de colis sont désormais envoyés chaque année en Allemagne. Dans les secteurs allemands du courrier, de l'express et de la livraison de colis, y compris les expéditions B2B, B2C et C2C, l'évolution des volumes totaux d'expédition suit une tendance constante à la hausse depuis des années. Lun des principaux facteurs qui renforcent le marché allemand des colis est la présence de nombreuses petites et moyennes entreprises. En Allemagne, en 2021, plus de 12 000 entreprises étaient actives sur le marché du CEP, le Land de Rhénanie du Nord-Westphalie ayant la plus forte concentration d'entreprises. Depuis quelques années, le marché connaît un net changement, avec une stagnation du secteur B2B et une croissance du marché provenant du secteur B2C, principalement grâce au commerce électronique. Last Mile Experts estime désormais que les colis B2C représentent plus de 60 % du marché total. Deutsche Post DHL transporte de plus en plus de colis en 2021, 1,8 milliard de colis ont été transportés en Allemagne, contre 1,6 milliard en 2020. L'augmentation du nombre d'envois est principalement due au commerce en ligne florissant.

Les expéditions de colis augmentent chaque année en raison de la croissance du commerce en ligne. Au cours des 10 dernières années, la croissance du volume des expéditions dune année sur lautre sest située entre 4 et 7 %. La croissance a connu une hausse particulièrement forte en 2020, avec des volumes d'expédition augmentant d'une année sur l'autre à deux chiffres pour la première fois en 20 ans, comme le montre une étude de BIEK. En effet, tout au long de cette année, les expéditions de colis ont dépassé les quatre milliards d'expéditions, pour atteindre 4,5 milliards en 2021. Les volumes d'expédition devraient augmenter d'un taux annuel de 8 % supplémentaires en 2023 et atteindre 5,7 milliards d'expéditions d'ici 2025. Compte tenu de cela, , trois associations ferroviaires allemandes ont même soumis des propositions visant à accroître le transport ferroviaire de colis dans le pays. Les trois associations impliquées sont l'Allianz pro-Schiene, l'Association fédérale de la logistique des colis et express (BIEK) et l'Association des entreprises de transport allemandes (VDV). Les propositions ont été présentées au ministère allemand des Transports, Oliver Luksic. Les associations soulignent la nécessité d'améliorer la capacité des corridors, d'accélérer l'expansion de l'infrastructure ferroviaire et de moderniser l'infrastructure ferroviaire urbaine. Ces volumes de colis croissants contribueront à la croissance du marché CEP en Allemagne.

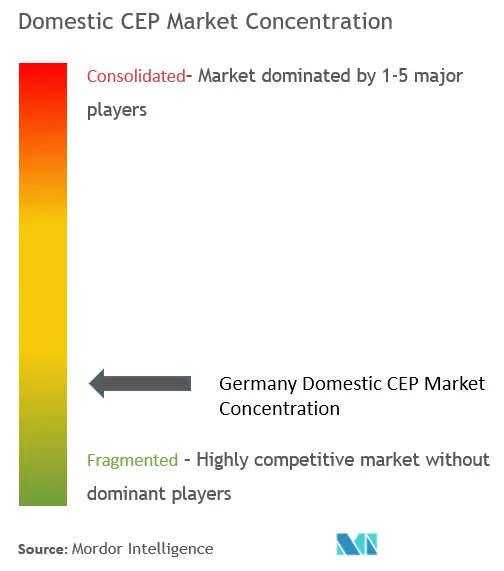

Aperçu du marché des services de messagerie, express et colis (CEP) en Allemagne

Le marché intérieur du CEP en Allemagne est fragmenté étant donné qu'il existe plusieurs sociétés opérant sur le marché, les principaux acteurs ne détenant pas la majeure partie des parts de marché. Les livraisons nationales sont dominées par des sociétés comme DHL, Hermes, DPD, GLS et UPS. Des sociétés comme DHL et Hermes, qui sont des sociétés allemandes, ont une forte présence sur le marché national et également une forte présence internationale. Les sociétés de livraison et de colis tiers investissent dans la technologie pour prendre l'avantage et développer leurs services dans le pays. Après la pandémie, le volume des livraisons en ligne a considérablement augmenté et les entreprises de livraison tentent de tirer parti de cette opportunité.

Leaders du marché allemand du courrier, de lexpress et des colis (CEP)

-

Deutsche Post DHL

-

Hermes

-

DPD

-

GLS

-

UPS

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des courriers, express et colis en Allemagne (CEP)

- Janvier 2023 Le fournisseur de services de colis Hermes Allemagne a annoncé la construction d'un nouveau centre de tri et de distribution près de Dresde, en Saxe, qui sera capable de traiter plus de 200 000 envois par jour une fois pleinement opérationnel. Conçue par le groupe Peper Söhne, basé à Brême, la nouvelle installation couvrira une superficie totale d'environ 68 500 m2 et sera construite pour obtenir la note or du Conseil allemand du bâtiment durable (DGNB). Il comprendra un système photovoltaïque de 3 100 m2 qui alimentera une quarantaine de bornes de recharge pour une flotte de véhicules électriques. Une centaine de salariés travailleront sur le chantier qui devrait être achevé à temps pour la haute saison 2023.

- Juin 2022 DHL Freight, l'un des principaux fournisseurs de services de transport routier en Europe, a inauguré un nouveau terminal DHL Freight dans la ville d'Erlensee, dans la région métropolitaine Rhin-Main en Allemagne. Contribuant à accroître l'efficacité et la qualité du service sur l'ensemble du réseau de transport routier européen de DHL Freight, quelque 260 employés s'occuperont, entre autres choses, des chargements partiels et des camions complets sur ce site ultramoderne. La nouvelle installation de transbordement près de Francfort-sur-le-Main comprend un terminal de cross-dock, un entrepôt pour les produits chimiques spéciaux et les produits de fabrication générale, ainsi que des bureaux. Installés dans la tour de contrôle classée de l'ancienne base aérienne, les bureaux ont été entièrement rénovés.

Segmentation de lindustrie du courrier, de lexpress et des colis en Allemagne (CEP)

Courrier, express et colis (CEP) font référence à l'ensemble des services qui impliquent la livraison de divers biens et produits via différents supports tels que l'air, l'eau et la terre dans les régions. Ces colis livrés par CEP sont pour la plupart non palettisés et pèsent collectivement une centaine de livres. Le marché national allemand des services de messagerie, dexpress et de colis (CEP) est segmenté par modèle commercial [Business-to-Business (B2B), Business-to-Customer (B2C), Customer-to-Customer (C2C)], type (commerce électronique). et hors commerce électronique) et utilisateur final (services, commerce de gros et de détail, soins de santé, fabrication industrielle et autres utilisateurs finaux). Le rapport présente la taille du marché et les prévisions en valeur (en milliards USD) pour tous les segments ci-dessus.

| Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) |

| Client à client (C2C) |

| commerce électronique |

| Hors commerce électronique |

| Services (BFSI (Banque, Services Financiers et Assurances)) |

| Commerce de gros et de détail (commerce électronique) |

| Soins de santé |

| Fabrication industrielle |

| Autres utilisateurs finaux |

| Modèle d'affaires | Entreprise à entreprise (B2B) |

| Entreprise à client (B2C) | |

| Client à client (C2C) | |

| Taper | commerce électronique |

| Hors commerce électronique | |

| Utilisateur final | Services (BFSI (Banque, Services Financiers et Assurances)) |

| Commerce de gros et de détail (commerce électronique) | |

| Soins de santé | |

| Fabrication industrielle | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur les services de messagerie, express et colis (CEP) en Allemagne

Quelle est la taille du marché national allemand des services de messagerie, dexpress et de colis (CEP) ?

La taille du marché allemand du courrier, de lexpress et des colis (CEP) devrait atteindre 23,95 milliards de dollars en 2024 et croître à un TCAC de 7,39 % pour atteindre 34,20 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché allemand des services de messagerie, dexpress et de colis (CEP) ?

En 2024, la taille du marché allemand du courrier, de lexpress et des colis (CEP) devrait atteindre 23,95 milliards de dollars.

Qui sont les principaux acteurs du marché national du courrier, de lexpress et des colis (CEP) en Allemagne ?

Deutsche Post DHL, Hermes, DPD, GLS, UPS sont les principales sociétés opérant sur le marché national allemand du courrier, de l'express et des colis (CEP).

Quelles années couvre ce marché des services de messagerie, dexpress et de colis nationaux en Allemagne (CEP) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché allemand du courrier, de lexpress et des colis (CEP) était estimée à 22,30 milliards de dollars. Le rapport couvre la taille historique du marché du marché des services de messagerie, express et colis nationaux en Allemagne pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services de messagerie, express et colis nationaux en Allemagne (CEP) pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des colis en Allemagne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des colis en Allemagne en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des colis en Allemagne comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.