Taille et parts du marché immobilier commercial de l'Arabie saoudite

Analyse du marché immobilier commercial de l'Arabie saoudite par Mordor Intelligence

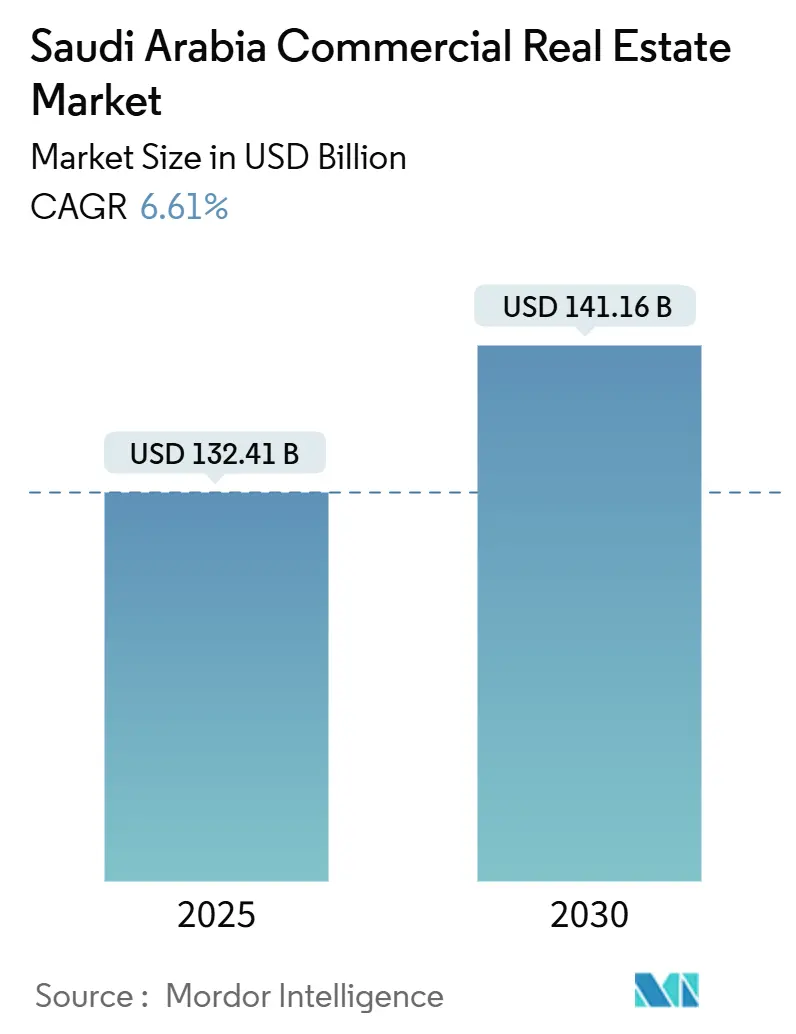

La taille du marché immobilier commercial de l'Arabie saoudite s'élève à 132,41 milliards USD en 2025 et devrait atteindre 141,16 milliards USD d'ici 2030, avec une croissance à un TCAC de 6,61%. Les initiatives en cours de Vision 2030, un pipeline de projets de 1,1 billion USD, et le pivot du Fonds d'investissement public (PIF) vers les allocations domestiques soutiennent une demande constante pour les actifs de bureaux, de commerce de détail, d'hôtellerie et industriels. L'appétit institutionnel croissant pour les propriétés génératrices de revenus, les règles libéralisées de propriété étrangère à La Mecque et Médine, et l'enregistrement de plus de 500 sièges régionaux étrangers depuis 2021 maintiennent une forte demande pour les bureaux de premier plan. Les plateformes logistiques bénéficient de vents favorables supplémentaires provenant des volumes de commerce électronique en hausse, tandis que le tourisme religieux accélère l'absorption hôtelière à La Mecque et Médine. Les vents contraires à court terme incluent l'adoption du travail hybride, la hausse des coûts de construction et les dépenses d'atténuation des risques climatiques, mais ces facteurs sont compensés par l'appréciation des prix fonciers près des giga-projets et les loyers premium des bâtiments verts certifiés.

Points clés du rapport

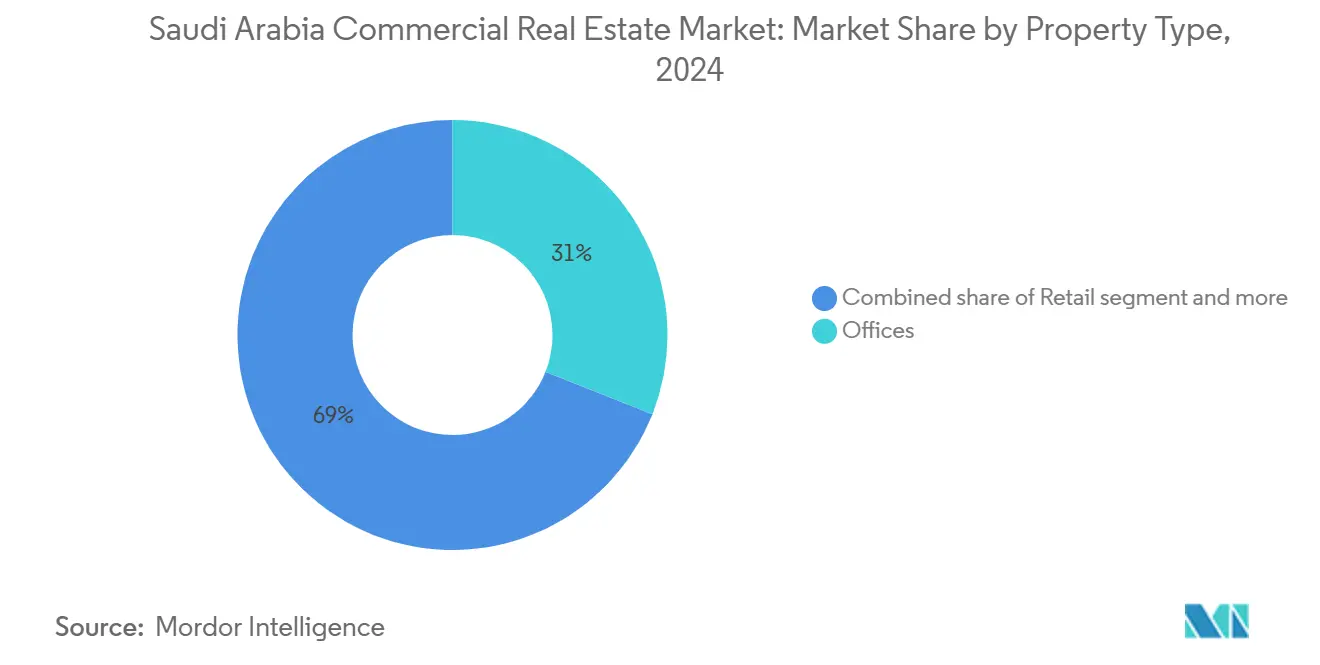

- Par type de propriété, les bureaux ont mené avec une part de 31% des revenus du marché immobilier commercial de l'Arabie saoudite en 2024. Le marché immobilier commercial de l'Arabie saoudite pour les actifs logistiques devrait s'étendre à un TCAC de 7,34% entre 2025-2030.

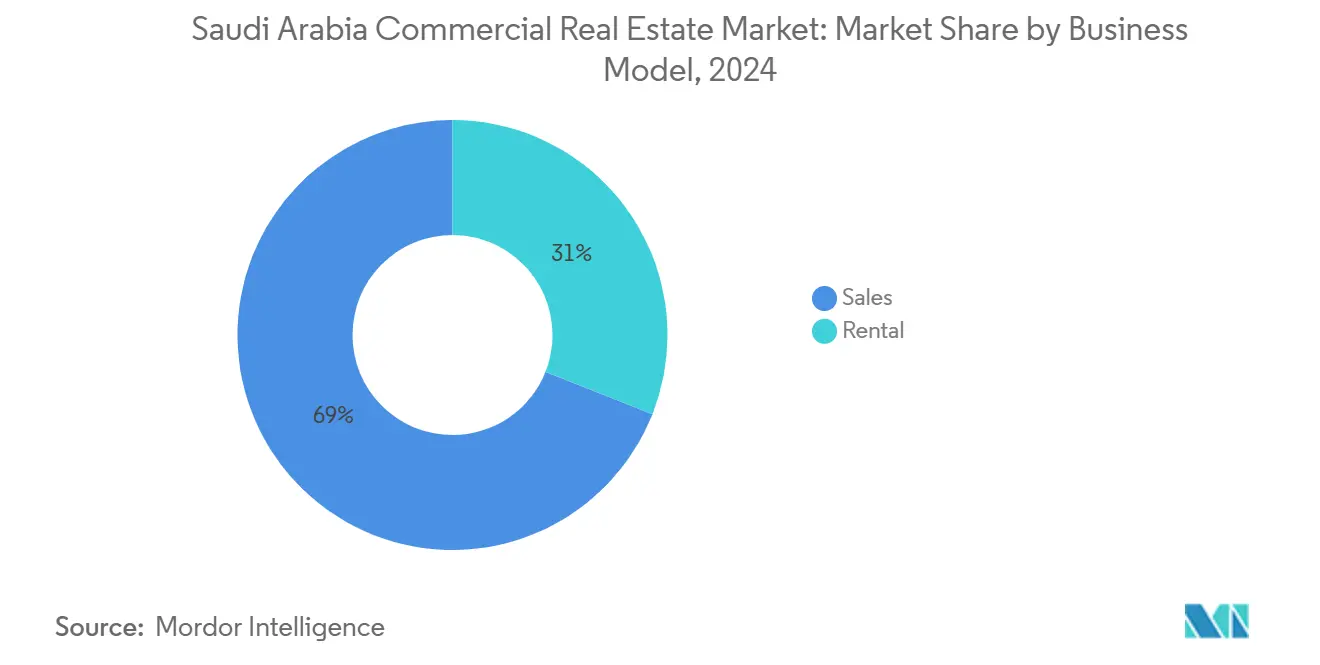

- Par modèle d'affaires, les transactions de vente ont détenu 69% des parts du marché immobilier commercial de l'Arabie saoudite en 2024. Le marché immobilier commercial de l'Arabie saoudite pour les locations enregistre la croissance la plus rapide à 7,12% TCAC entre 2025-2030.

- Par utilisateur final, les entreprises et PME ont représenté 65% de la taille du marché immobilier commercial de l'Arabie saoudite en 2024. Le marché immobilier commercial de l'Arabie saoudite pour la demande des ménages individuels progresse à un TCAC de 7,01% entre 2025-2030.

- Par région, Riyad contrôlait 48% du marché immobilier commercial saoudien en 2024. Le marché immobilier commercial saoudien pour La Mecque, la région à croissance la plus rapide, progresse avec un TCAC de 7,22% entre 2025-2030.

Tendances et perspectives du marché immobilier commercial de l'Arabie saoudite

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande accélérée pour l'espace industriel et logistique de premier plan motivée par le commerce électronique | +1.8% | Province orientale, Parc logistique de Riyad | Court terme (≤ 2 ans) |

| Pipeline d'infrastructure soutenu par le gouvernement augmentant les valeurs foncières commerciales | +1.5% | National, giga-projets | Long terme (≥ 4 ans) |

| Poussée dans l'allocation de capitaux institutionnels vers les actifs de bureaux de base | +1.2% | Riyad, Djeddah, KAFD | |

| Réévaluation des bâtiments verts conformes ESG débloquant les loyers premium | +0.9% | Grandes villes, NEOM, développements de la mer Rouge | Moyen terme (2-4 ans) |

| Rebond du tourisme international revitalisant le RevPAR des hôtels CBD | +0.7% | La Mecque, Médine, côte de la mer Rouge | Court terme (≤ 2 ans) |

| Mandats de localisation des données alimentant le développement de centres de données de périphérie | +0.6% | Zone économique spéciale du cloud informatique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée dans l'allocation de capitaux institutionnels vers les actifs de bureaux de base

Les plateformes soutenues par le PIF et les mandats de sièges multinationaux canalisent des investissements importants vers les tours de grade un, notamment dans le district financier du roi Abdallah, où la tour PIF de 385 mètres intègre des façades photovoltaïques qui réduisent l'intensité énergétique et commandent des primes de loyer. Une coentreprise Brookfield-PIF de 2 milliards USD réserve au moins la moitié de son capital aux bureaux domestiques, resserrant les vacances dans le centre de Riyad. Une transparence accrue suite aux améliorations des règles REIT élargit les options de sortie pour les investisseurs mondiaux, tandis que les structures conformes à la charia attirent les capitaux régionaux. En conséquence, le marché immobilier commercial de l'Arabie saoudite enregistre une liquidité plus profonde dans le créneau des bureaux de base.

Demande accélérée pour l'espace industriel et logistique de premier plan motivée par le commerce électronique

La Zone franche logistique intégrée offre des exonérations fiscales de 50 ans et 100% de propriété étrangère, attirant des entreprises telles que DB Schenker et Ceva pour étendre leurs hubs de distribution régionaux. Le fort débit portuaire de la Cité économique du roi Abdallah et 4,5 milliards USD alloués aux améliorations maritimes raccourcissent les délais de livraison et stimulent l'absorption d'entrepôts modernes. Alors que la pénétration du commerce de détail en ligne augmente, les développeurs convertissent des usines obsolètes en centres de distribution à température contrôlée, renforçant le marché immobilier commercial de l'Arabie saoudite en tant que leader logistique du CCG.

Pipeline d'infrastructure soutenu par le gouvernement augmentant les valeurs foncières commerciales

L'Arabie saoudite est en passe de devenir le plus grand marché de construction au monde d'ici 2028 avec 181,5 milliards USD de projets en cours. Des projets phares tels que NEOM (500 milliards USD) et New Murabba (48 milliards USD) étendent les réseaux de services publics, les routes et les lignes de transport qui augmentent les prix fonciers adjacents et déclenchent des plans directeurs à usage mixte. Les développeurs exploitant des stratégies de réserve foncière précoce capturent des gains en capital à deux chiffres, consolidant la hausse à long terme du marché immobilier commercial de l'Arabie saoudite.

Réévaluation des bâtiments verts conformes ESG débloquant les loyers premium

La Forbes International Tower-la première à rechercher la certification zéro carbone-utilise 75% d'hydrogène propre plus du solaire sur site, réduisant les coûts opérationnels de 35% et atteignant des taux de Localisation 18% au-dessus des moyennes du sous-marché. Les programmes nationaux tels que Mostadam et le Code du bâtiment vert saoudien formalisent les incitations pour les actifs haute performance. Les prêteurs appliquent maintenant des remises de marge favorables pour les projets certifiés, encourageant les développeurs à intégrer des micro-réseaux renouvelables et une mesure intelligente. Cette réévaluation verte élargit l'écart de valeur entre les stocks conformes et hérités au sein du marché immobilier commercial de l'Arabie saoudite.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de construction élevés et pénuries de main-d'œuvre retardant la livraison des projets | -1.1% | National, aigu dans les giga-projets | |

| Adoption persistante du travail à domicile adoucissant l'absorption nette des bureaux CBD | -0.8% | CBD de Riyad, districts d'affaires de Djeddah | Court terme (≤ 2 ans) |

| Resserrement monétaire et hausse des taux de capitalisation comprimant les transactions | -0.6% | Grandes villes, hubs d'investissement institutionnels | Court terme (≤ 2 ans) |

| Exposition accrue aux risques climatiques augmentant les primes d'assurance pour les actifs côtiers | -0.4% | Côte de la mer Rouge, NEOM, développements côtiers | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption persistante du travail à domicile adoucissant l'absorption nette des bureaux CBD

Les volumes de Localisation mondiaux restent 12% en dessous des pics pré-pandémie, et les bâtiments saoudiens de qualité inférieure font face à une vacance croissante même si les actifs trophées restent pleins. Les opérateurs d'espaces de travail flexibles capturent des locataires recherchant des durées courtes, pressant les propriétaires de réviser les structures de bail héritées. Bien que le régime de sièges régionaux impose une présence physique, plusieurs entreprises minimisent leur empreinte via des modèles de bureaux satellites, tempérant la croissance immédiate de la demande dans le marché immobilier commercial de l'Arabie saoudite.

Coûts de construction élevés et pénuries de main-d'œuvre retardant la livraison des projets

Une file d'attente de projets nationaux de 850 milliards USD met à rude épreuve l'approvisionnement en matériaux et la disponibilité de main-d'œuvre migrante, avec des prix de l'acier en hausse de 18% depuis 2023 et les salaires des travailleurs qualifiés grimpant de 22%. Les retards de paiement sur les contrats publics resserrent la liquidité des entrepreneurs, étendant les délais d'achèvement pour les actifs à usage mixte autour des giga-projets. Une tarification de contingence plus élevée se répercute sur les loyers et valeurs de vente des utilisateurs finaux, rétrécissant les marges d'abordabilité au sein du marché immobilier commercial de l'Arabie saoudite.

Analyse des segments

Par type de propriété : La logistique mène la diversification

Les installations logistiques sont le composant à croissance la plus rapide du marché immobilier commercial de l'Arabie saoudite, enregistrant un TCAC de 7,34% jusqu'en 2030 alors que les volumes de commerce électronique montent en flèche et que les fabricants recherchent la proximité des hubs d'exportation. Les bureaux détiennent toujours la plus grande part de 31% des revenus de 2024, mais l'absorption soutenue dans les entrepôts construits sur spécifications élargit la taille du marché immobilier commercial de l'Arabie saoudite pour les actifs industriels. Les développeurs capitalisent sur les incitations de zone franche de 50 ans pour déployer des centres de distribution à plusieurs niveaux près des ports de Riyad et Dammam, augmentant les rendements de 120 points de base au-dessus des bureaux de base.

Le marché immobilier commercial de l'Arabie saoudite bénéficie également de 320 000 clés d'hôtel en développement, reflétant la diversification menée par le tourisme. Les empreintes de détail évoluent vers des formats expérientiels à l'intérieur de centres commerciaux à usage mixte financés par des prêts liés à la durabilité de 5,25 milliards SAR (1,39 milliard USD). Les coques de centres de données complètent la catégorie ' autres ', soutenues par 10 milliards USD de dépenses hyperscale. Ensemble, ces changements équilibrent le portefeuille loin de la concentration historique des bureaux et élargissent la part du marché immobilier commercial de l'Arabie saoudite pour les segments non-bureaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle d'affaires : La location gagne du momentum

Les transactions de vente ont conservé 69% du chiffre d'affaires en 2024, mais les locations croissent plus rapidement à 7,12% TCAC alors que les gestionnaires d'actifs privilégient les flux de trésorerie prévisibles dans un monde à taux plus élevés. Les directives REIT élargies et les allocations de propriété étrangère de 49% dans l'immobilier des villes saintes élargissent à la fois les bases de sponsors et d'investisseurs, renforçant le marché immobilier commercial de l'Arabie saoudite. Le mouvement de l'Autorité du marché des capitaux pour permettre les activités de titres offshore canalise une nouvelle liquidité vers les véhicules orientés revenus.

Les institutions préfèrent de plus en plus les stratégies de revenus longs telles que les ventes-cessions-bail et les régimes de construction-Localisation. ROSHN alloue une partie de son pipeline de 350 milliards SAR (93,27 milliards USD) à des projets à usage mixte contenant 4 millions de m² d'espace commercial louable. Les prêts bancaires, en hausse de 40,5% d'une année sur l'autre à 374,5 milliards SAR (99,80 milliards USD), embrassent un modèle originer-distribuer qui redistribue le risque tout en soutenant l'expansion constante du stock locatif au sein du marché immobilier commercial de l'Arabie saoudite.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : La demande corporative soutient la croissance

Les entreprises et PME ont occupé 65% de l'espace au sol en 2024, un ratio renforcé par la mise à niveau de crédit un+ qui abaisse les coûts d'emprunt et encourage l'expansion des entreprises. Les règles de sièges obligatoires exigent que les entreprises multinationales stationnent du personnel senior localement, verrouillant la demande de bureaux et augmentant la taille du marché immobilier commercial de l'Arabie saoudite pour les tours premium[1]U.S. International Trade Administration, "Saudi Arabia - Real Estate Sector," trade.gov.

La participation des ménages rattrape, motivée par un Programme national du logement poussant le taux de propriété vers 70%. L'émission de sukuk adossés aux hypothèques et un pipeline du Fonds de développement immobilier de 190 milliards SAR (50,63 milliards USD) améliorent l'abordabilité, alimentant la demande de débordement pour le commerce de détail de quartier et les bureaux de petit format. Les organismes gouvernementaux et quasi-souverains dans la catégorie ' autres ' absorbent des actifs spécialisés tels que les centres de données et parcs de recherche, diversifiant le marché immobilier commercial de l'Arabie saoudite.

Analyse géographique

Riyad ancre 48% du marché immobilier commercial de l'Arabie saoudite, soutenue par la croissance démographique à 9,6 millions d'ici 2030 et la vision New Murabba qui ajoute 104 000 maisons, 9 000 chambres d'hôtel, et un centre de divertissement cube emblématique. Les incitations aux investisseurs de la Zone franche logistique intégrée attirent des réseaux de distribution qui augmentent la demande de bureaux et d'entrepôts de deux chiffres. La communauté SEDRA de 20 millions de m² de ROSHN, située près de l'unéroport international, gonfle davantage l'offre à usage mixte et élargit la taille du marché immobilier commercial de l'Arabie saoudite dans la capitale.

La Mecque affiche le TCAC le plus rapide de 7,22%, soutenu par le méga-développement Jabal Omar qui place 5 000 clés à distance de marche de la Grande Mosquée. Le tourisme religieux un atteint 35,8 millions de pèlerins Omra en 2024, et les pipelines de giga-projets engagent 252 000 chambres d'hôtel futures, étendant le marché immobilier commercial de l'Arabie saoudite bien au-delà des zones d'hôtellerie héritées. La propriété étrangère libéralisée dans les entreprises de sites sacrés ajoute de la profondeur aux flux d'investissement ciblant les arcades commerciales et appartements avec services.

La Province orientale exploite le port privé de la Cité économique du roi Abdallah-l'un des plus rapides au monde-pour attirer des clusters industriels légers et des entreprises de logistique maritime[2]Mohammed Al-Rasheed, "Port Performance Statistics 2024," Economic Cities Authority, ecza.gov.sa. La croissance résidentielle intérieure autour de Khobar s'associe au commerce de détail de luxe à Dammam et Dhahran, équilibrant les besoins de bureaux menés par la pétrochimie. Les méga-projets du nord-ouest tels que NEOM, l'île Sindalah[3]NEOM Company, "Sindalah Island Fact Sheet," NEOM, neom.com et le corridor touristique de la mer Rouge élargissent l'empreinte géographique du marché immobilier commercial de l'Arabie saoudite introduisant des hôtels net-zéro et des villages carbone-positifs qui établissent de nouveaux repères régionaux.

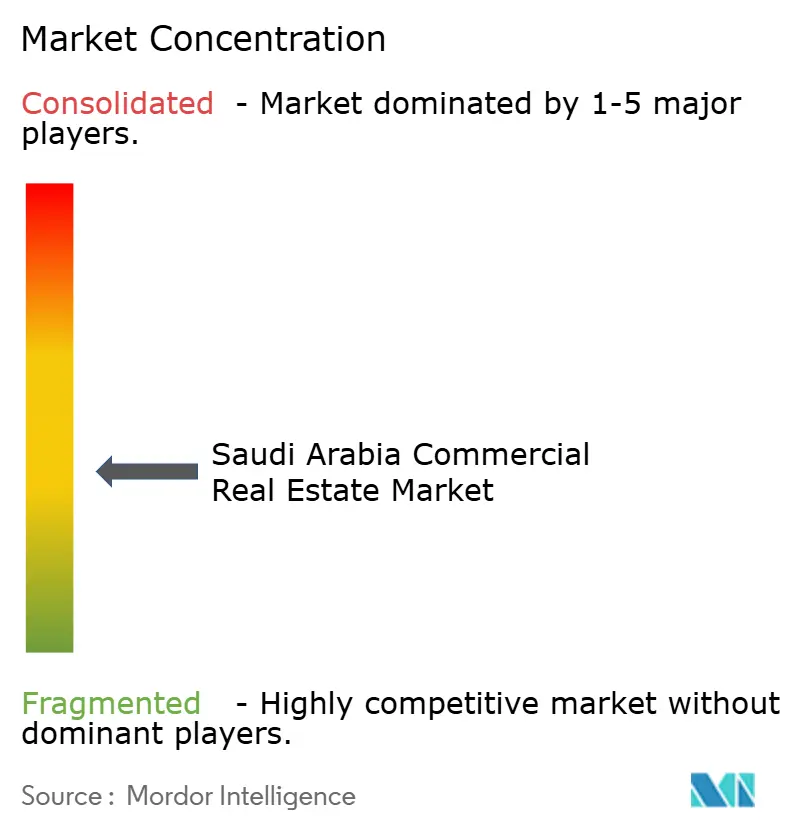

Paysage concurrentiel

Le marché immobilier commercial de l'Arabie saoudite est modérément fragmenté, avec ROSHN soutenu par l'État émergeant comme un acteur redoutable. Armé de 350 milliards SAR (93,27 milliards USD), ROSHN défie les développeurs privés établis en capitalisant sur ses vastes réserves foncières, son infrastructure intégrée, et son accès préférentiel au capital. Kingdom Holding, en partenariat avec Red Sea mondial, fait des vagues avec son projet de l'île Shura, mélangeant le prestige de la marque avec la grandeur d'un giga-projet. Simultanément, Dar Al Arkan diversifie ses sources de financement en émettant des sukuk offshore pour financer des résidences de marque, soulignant l'importance croissante de la diversification du marché des capitaux dans la région.

La technologie et la durabilité sont des différenciateurs décisifs. Le mélange énergie hydrogène-solaire de Forbes International Tower sécurise le premier enregistrement zéro carbone au monde et augmente les loyers effectifs, incitant les rivaux à moderniser les façades et systèmes CVC. Les applications prop-tech-de la gestion d'actifs par jumeau numérique au registre foncier blockchain, rationalisent la Localisation et réduisent la vacance jusqu'à 4 points de pourcentage. La consolidation est active ; 108 dépôts de fusion au T1-2025 ont présenté 80% d'acquéreurs étrangers, signalant un intérêt transfrontalier croissant qui peut remodeler le marché immobilier commercial de l'Arabie saoudite.

Les perspectives d'espace blanc résident dans les nœuds urbains de niveau 2 tels que Taëf et Al-Ahsa, où les flux de visiteurs annuels dépassent 20 millions, mais le stock hôtelier de marque reste mince. Les développeurs précurseurs sécurisant des parcelles près des nouveaux unéroports ou liaisons ferroviaires peuvent récolter des rendements premium une fois l'infrastructure complétée, ajoutant une tension concurrentielle à travers le marché immobilier commercial de l'Arabie saoudite.

Leaders de l'industrie immobilière commerciale de l'Arabie saoudite

-

Al Saedan Real Estate Co.

-

Jabal Omar Development Co.

-

Dar Al Arkan Real Estate Development

-

Kingdom Holding Company

-

SEDCO Development

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : DataVolt un conclu un accord avec NEOM pour construire une usine d'IA net-zéro avec un investissement de 5 milliards USD, opérationnelle d'ici 2028.

- Février 2025 : La nouvelle loi sur l'investissement est entrée en vigueur, abolissant les licences d'investissement étranger et accordant un traitement égal aux investisseurs étrangers.

- Novembre 2024 : ROSHN s'est rebrandé pour s'étendre au-delà du logement, dévoilant 200 millions de m² de pipeline résidentiel et 4 millions de m² commercial.

- Octobre 2024 : PIF et Brookfield ont formé Brookfield Middle East Partners, un véhicule de 2 milliards USD avec au moins 50% d'allocation aux actifs saoudiens.

Portée du rapport du marché immobilier commercial de l'Arabie saoudite

L'immobilier commercial (CRE) fait référence à la propriété non résidentielle qui sert à générer des revenus. Cela inclut les centres commerciaux, les hôtels et les espaces de bureaux, entre autres. Une analyse complète du contexte du marché immobilier commercial de l'Arabie saoudite, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques du marché, et tendances géographiques, et impact COVID-19 est incluse dans le rapport.

Le marché immobilier commercial de l'Arabie saoudite est segmenté par type (bureaux, commerce de détail, industriel, logistique, multifamilial, et hôtellerie) et par villes clés (Riyad, Djeddah, et La Mecque). Le rapport offre la taille du marché et les prévisions pour le marché immobilier commercial de l'Arabie saoudite en valeur (USD) pour tous les segments ci-dessus.

| Bureaux |

| Commerce de détail |

| Logistique |

| Autres (industriel, hôtellerie, etc.) |

| Ventes |

| Location |

| Particuliers / ménages |

| Entreprises et PME |

| Autres |

| Riyad |

| Djeddah |

| La Mecque |

| Reste de l'Arabie saoudite |

| Par type de propriété | Bureaux |

| Commerce de détail | |

| Logistique | |

| Autres (industriel, hôtellerie, etc.) | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par utilisateur final | Particuliers / ménages |

| Entreprises et PME | |

| Autres | |

| Par région | Riyad |

| Djeddah | |

| La Mecque | |

| Reste de l'Arabie saoudite |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché immobilier commercial de l'Arabie saoudite ?

Le secteur est évalué à 132,41 milliards USD en 2025 et devrait atteindre 141,16 milliards USD d'ici 2030.

Quel segment immobilier croît le plus rapidement ?

Les actifs logistiques et industriels mènent avec un TCAC de 7,34%, alimentés par le commerce électronique et les incitations de zone franche.

Quelle part du marché Riyad commande-t-elle ?

Riyad détient 48% de l'activité totale, soutenue par les mandats de sièges et le pipeline à usage mixte de New Murabba.

Pourquoi les locations gagnent-elles du momentum par rapport aux ventes ?

Les investisseurs favorisent les flux de trésorerie stables, renforcés par les règles REIT élargies et les environnements de taux d'intérêt plus élevés qui augmentent l'attrait des actifs générateurs de revenus.

Quelles normes de durabilité influencent les valeurs des actifs ?

Des programmes tels que Mostadam et LEED, ainsi que des projets pionniers comme Forbes International Tower, poussent les développeurs vers des conceptions net-zéro qui commandent des loyers premium.

Comment la nouvelle loi sur l'investissement affectera-t-elle la participation étrangère ?

En supprimant les barrières de licence et en accordant un traitement égal, la loi devrait accélérer les capitaux entrants et approfondir la liquidité à travers le marché immobilier commercial de l'Arabie saoudite.

Dernière mise à jour de la page le: