Analyse du marché immobilier en Arabie Saoudite

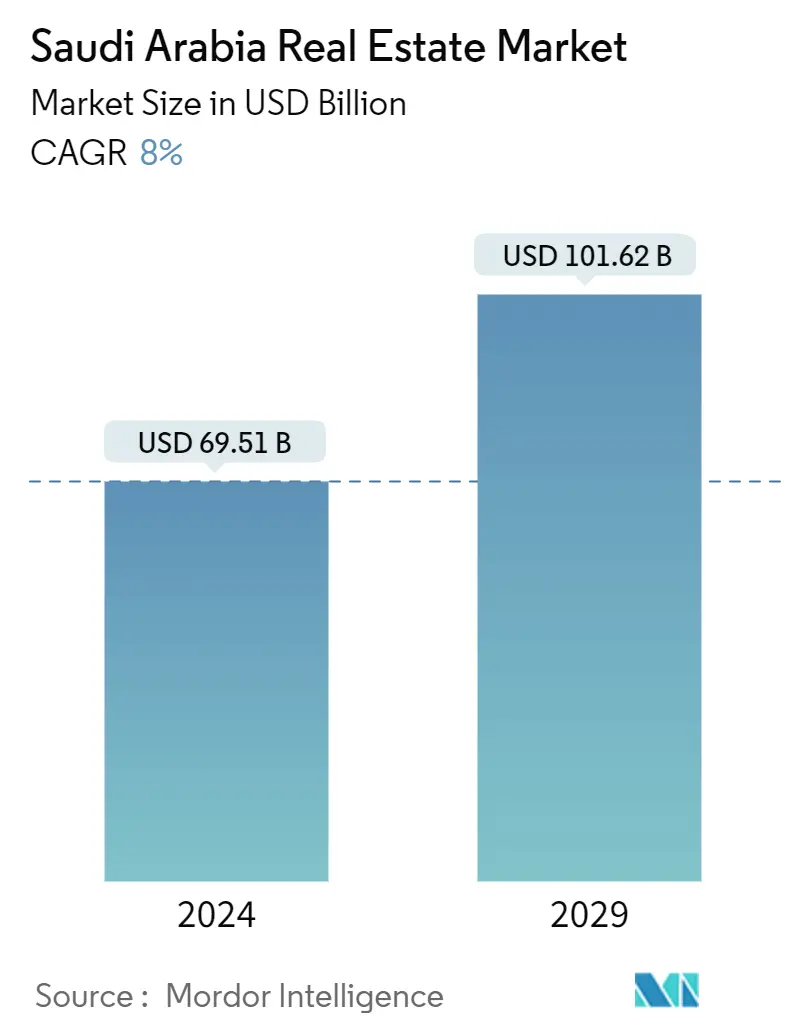

La taille du marché immobilier en Arabie Saoudite est estimée à 69,51 milliards USD en 2024 et devrait atteindre 101,62 milliards USD d'ici 2029, avec un TCAC de 8 % au cours de la période de prévision (2024-2029).

La taille du marché immobilier en Arabie Saoudite devrait passer de 64,43 milliards USD en 2023 à 94,19 milliards USD dici 2028, avec un TCAC de 7,89 % au cours de la période de prévision.

- Les chiffres du secteur des bureaux en Arabie Saoudite et la demande des utilisateurs sont restés solides au cours du dernier trimestre 2022. Cela a été particulièrement vrai à Riyad, où les niveaux de stocks restent au mieux anémiques et de nombreux développements à venir sont pour la plupart entièrement préloués. Les bureaux de catégorie A à Riyad ont vu les tarifs de location moyens augmenter de 5,8 % sur un an en 2022, tandis que les loyers de catégorie B ont augmenté de 1,5 %. En ce qui concerne les taux d'occupation moyens, les stocks de catégories A et B ont vu leurs niveaux d'occupation s'améliorer légèrement pour atteindre 99,2 % et 98,7 % en 2022, marquant des augmentations annuelles de 0,8 et 1,9 points de pourcentage respectivement.

- À Djeddah, les loyers des bureaux de catégorie A ont augmenté de 7,4 % au cours des 12 mois précédant décembre 2022, tandis que les loyers de catégorie B sont restés inchangés. Les taux d'occupation des bureaux de catégorie A et B ont augmenté pour atteindre 90,6 % et 76,0 %, contre 87,8 % et 74,6 % en 2021. Dans la province orientale, les marchés de bureaux de Dammam et de Khobar ont vu les loyers de catégorie A augmenter de 7,9 % et 6,2 %. respectivement sur lannée jusquen 2022, les loyers de catégorie B restant stables. Les niveaux d'occupation de catégorie A à Dammam et Khobar à la fin de 2022 s'élevaient respectivement à 81,2 % et 78,7 %.

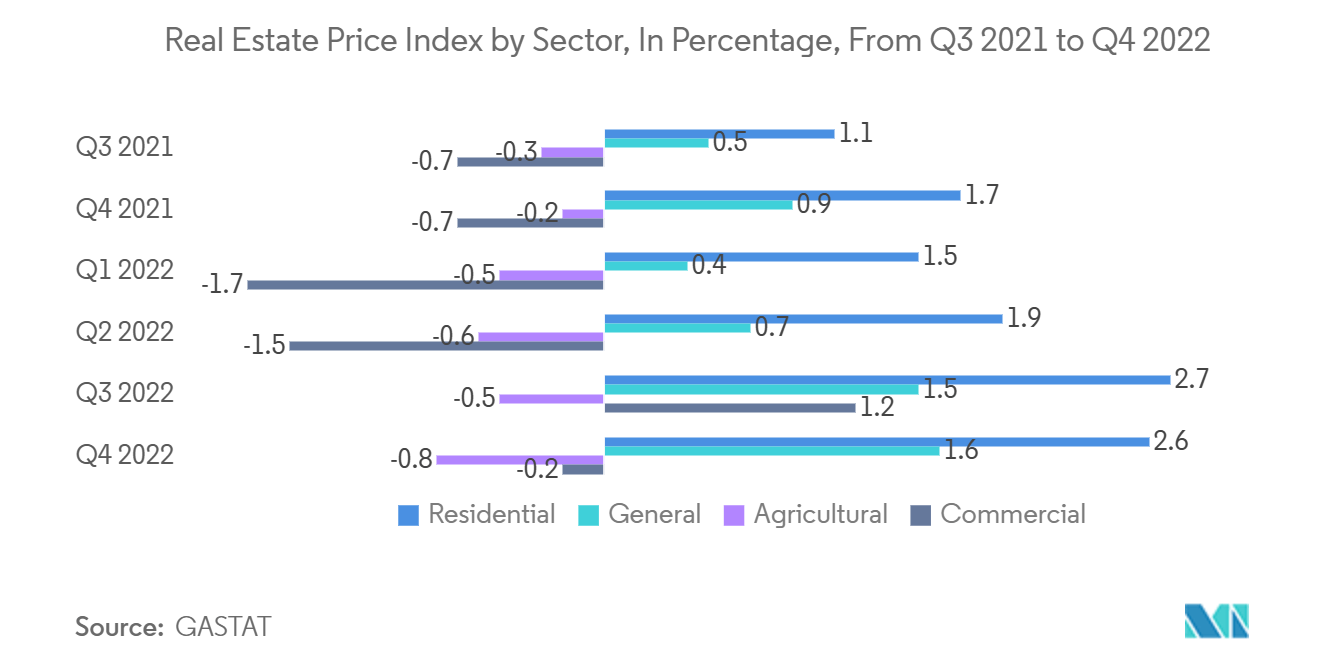

- Les volumes de transactions résidentielles en Arabie Saoudite ont chuté de 24,5 % en 2022 par rapport à un an plus tôt. Dans l'ensemble, le nombre de transactions résidentielles s'est élevé à 175 067 et la valeur totale de ces transactions s'est élevée à 126,5 milliards SAR sur cette période, ce qui ne représente qu'une légère baisse de 3,7% sur un an. Au niveau régional, nous avons constaté une baisse du volume total des transactions dans les trois principales régions tout au long de l'année 2022, où à Riyad, Djeddah et dans la zone métropolitaine de Dammam (DMA), le volume total des transactions a chuté de 33,9 %, 16,2 % et 20,9 % respectivement. En ce qui concerne l'évolution des prix dans le secteur résidentiel, les prix moyens des villas à Riyad, Djeddah et Dammam ont augmenté de 6,2 %, 6,7 % et 17,4 % en 2022.

Tendances du marché immobilier en Arabie Saoudite

Le secteur résidentiel soutient le marché immobilier du pays

L'Arabie saoudite a identifié le logement comme l'un de ses projets clés dans le cadre de Vision 2030. Le ministère du Logement vise à construire 300 000 logements au cours des cinq prochaines années, en partenariat avec le secteur privé.

Si l'on examine les chiffres du secteur des bureaux en Arabie Saoudite, les visites sur les lieux de travail sont restées supérieures à leur niveau de référence d'avant la pandémie, se situant actuellement en hausse de 19,3 %. L'activité reste concentrée sur Riyad, où la demande continue de dépasser l'offre. En conséquence, les niveaux d'occupation à Riyad ont augmenté de 0,7 point de pourcentage au cours du trimestre précédent, atteignant 98,1 % en moyenne en 2022. Les niveaux limités de l'offre ont également continué à soutenir la hausse des tarifs de location, les loyers moyens des catégories A et B augmentant de 3,9. % et 4,2%, respectivement, en 2022.

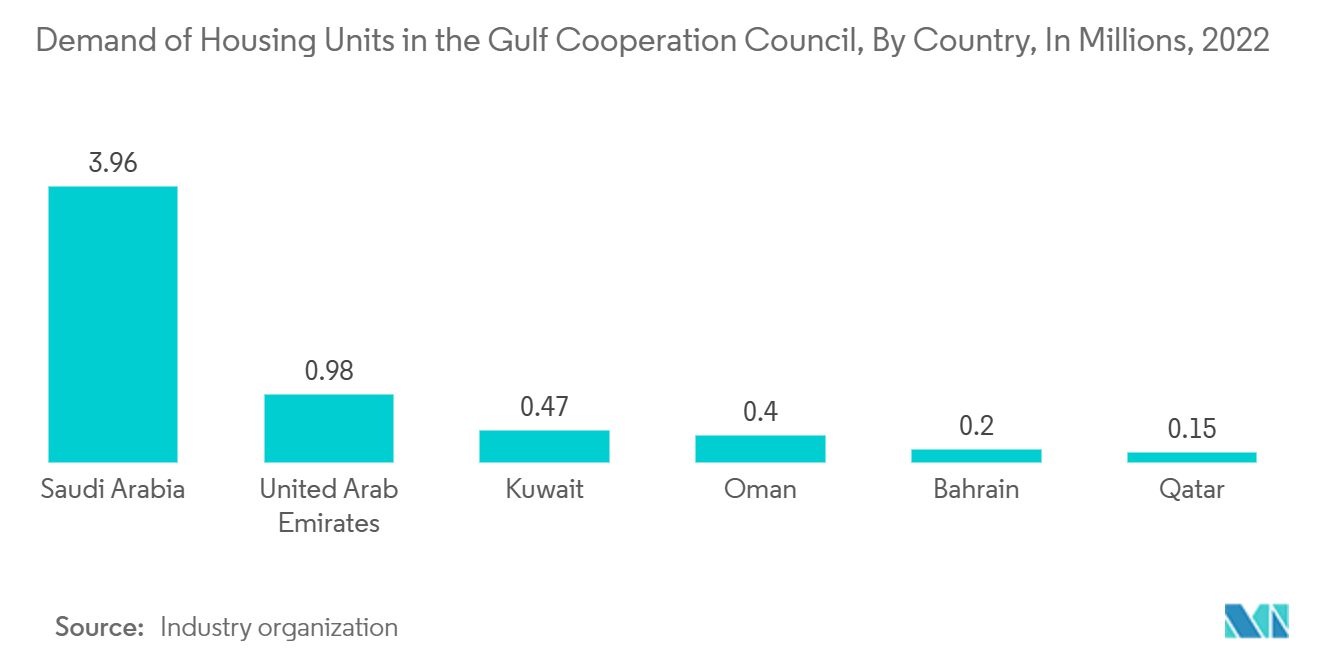

Pour atteindre une offre de logements de 4,96 millions de logements d'ici 2030, le Royaume devra construire environ 1,2 million de logements supplémentaires au cours de la prochaine décennie. La demande de logements devrait passer de 99600 logements en 2021 à 153000 logements dici 2030, avec une moyenne de 124000 logements construits par an pendant cette période.

Au cours de la dernière décennie, le Royaume dArabie Saoudite a réalisé des progrès significatifs dans la réforme de son secteur du logement. Il devrait atteindre ses objectifs dun taux daccession à la propriété de 70 % et dune contribution de 8,8 % au PIB national dici 2030.

Au cours de l'année précédant août 2022, le nombre total de prêts hypothécaires liés à l'achat d'appartements a augmenté de 12 % dans tout le Royaume, contre une baisse de 45 % pour les villas. La hausse de lactivité des entreprises et la hausse de lemploi global à Riyad stimulent la demande dunités résidentielles.

En effet, selon les prévisions les plus récentes dOxford Economics, lemploi à Riyad aura augmenté denviron 5 % dici fin 2022, et une croissance supplémentaire de 3 % est attendue en 2023.

Des entreprises internationales ouvrent leur siège régional à Riyad

Le gouvernement saoudien a mis en place un nouveau programme destiné à accélérer son plan visant à attirer les entreprises internationales dans le Royaume.

L'Arabie saoudite a annoncé que certaines entreprises pourraient opérer dans le royaume sans avoir de siège social dans le pays.

Les entreprises dont les opérations à létranger ne dépassent pas 1 million de riyals saoudiens (266 000 dollars) peuvent opérer dans le royaume sans siège local.

Les données de MISA révèlent également que 53 accords d'investissement ont été signés dans divers secteurs en 2022. Il s'agit notamment de secteurs tels que les communications et l'informatique, l'énergie et la santé.

Malgré l'incertitude économique mondiale, le nombre total de nouvelles licences d'investissement délivrées en 2022 s'est élevé à 1163, reflétant la stabilité des nouvelles licences d'investissement étranger.

En outre, le MISA a déclaré qu'après avoir exclu le nombre de nouvelles licences délivrées dans le cadre de la campagne de lutte contre la dissimulation commerciale, 928 nouvelles licences pour investissements étrangers ont été délivrées en 2022.

Cela représente une augmentation de 8,8 pour cent sur un an, reflétant la position du Royaume en tant que destination d'investissement attrayante, avec de solides avantages compétitifs représentés dans un environnement d'investissement stable et favorable, ainsi que la disponibilité d'intrants locaux, de jeunes ressources humaines et du Royaume. situation géographique stratégique.

Les entreprises ayant des activités à l'étranger d'une valeur inférieure à un million de riyals saoudiens (266 000 dollars) sont autorisées à opérer dans le royaume sans établir de siège local. Les responsables saoudiens sattendent à ce que 480 entreprises sinstallent dans le royaume dici 2030, alors que le pays cherche à diversifier son économie riche en pétrole. PepsiCo, DiDi, Unilever, Siemens, KPMG, Novartis, Baker Hughes, Halliburton, Philips, Flour, Schlumberger, SAP, PwC, Oyo, Boston Scientific et Tim Hortons faisaient partie des sociétés qui avaient déjà déménagé leur siège social régional.

Le programme d'attraction des sièges régionaux du Royaume d'Arabie saoudite pour les entreprises multinationales, un projet Vision 2030, vise à apporter des avantages locaux majeurs à l'économie saoudienne. Cette décision vise également à permettre aux talents locaux de collaborer avec des sociétés multinationales. Les loyers moyens des bureaux de catégorie A à Riyad ont augmenté de 5,9 %, tandis que les loyers moyens des bureaux de catégorie B ont enregistré une augmentation de 3,5 % au cours des 12 mois précédant septembre 2022.

Aperçu du secteur immobilier en Arabie Saoudite

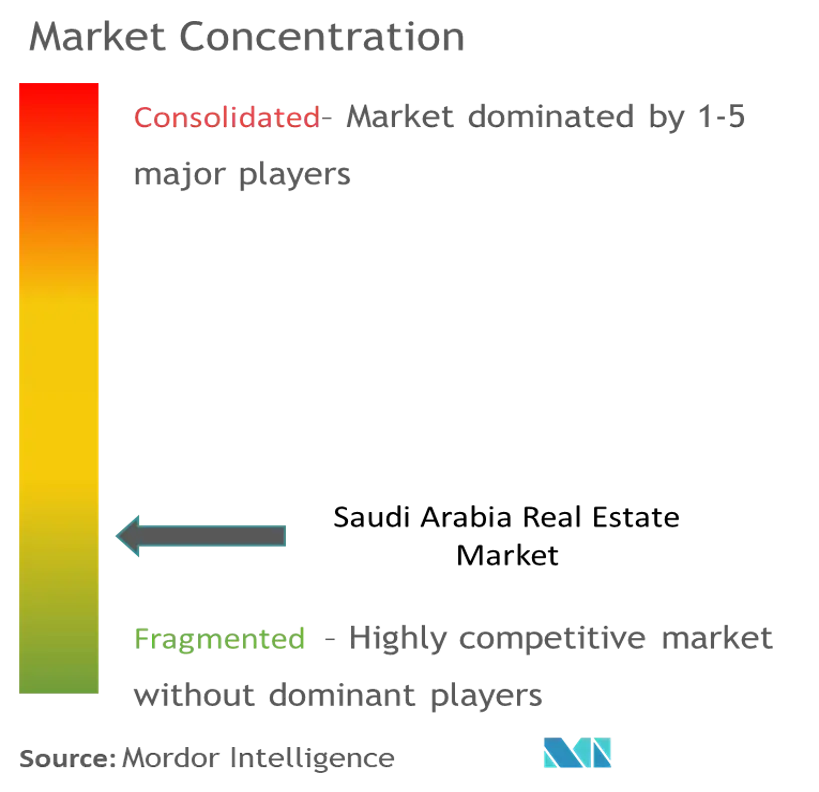

Le marché est très concurrentiel, avec une demande croissante de nouvelles propriétés en raison de la croissance des activités commerciales et d'une concurrence accrue.

Certaines des principales sociétés de développement immobilier opérant en Arabie Saoudite sont Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company et Emaar.

Plus de 95 % des promoteurs immobiliers locaux sont primitifs dans leur travail. Les anciennes méthodes commerciales se révéleront difficiles à approvisionner sur le marché en immeubles de bureaux de haute qualité. Le Royaume a exigé que toutes les entreprises étrangères ayant des contrats avec le gouvernement déplacent leur siège social en Arabie Saoudite. Ce mandat implique que le pays ait besoin de davantage d'immeubles de bureaux pour répondre aux normes internationales et répondre à l'énorme demande des entreprises et des investisseurs étrangers.

Le marché devrait être témoin d'une concurrence agressive entre les développeurs locaux et internationaux. Les entreprises doivent changer leurs stratégies pour survivre en adoptant les normes et pratiques internationales.

Les sociétés immobilières internationales entrent sur le marché saoudien pour assurer leur place et obtenir une part de marché, car il sagit dun marché en croissance et prometteur qui en est à ses débuts en plein essor.

Leaders du marché immobilier en Arabie Saoudite

Al Saedan Real Estate

Kingdom Holding Company

Ewaan

SEDCO Development

Jabal Omar Development Company

Emaar

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier en Arabie Saoudite

- En mai 2023, la National Security Services Company (SAFE), qui mène la transformation du secteur des services de sécurité locaux, a signé un accord d'acquisition pour acquérir les actifs de la société ABANA Enterprises Group liés au transit d'espèces et de biens de valeur. La société ABANA Enterprises Group est à l'avant-garde de la fourniture de tels services dans le Royaume. L'acquisition des actifs de la société ABANA Enterprises Group liés au transit d'espèces et de biens de valeur aidera SAFE à atteindre son objectif principal consistant à fournir les solutions et services de sécurité les plus avancés aux clients.

- En juillet 2022, le conseil d'administration du SEDCO Capital REIT Fund a approuvé l'acquisition de deux actifs immobiliers générateurs de revenus d'une valeur de 700 millions SR (187 millions USD), situés à Riyad et à Djeddah. Cette acquisition sera couverte par de nouvelles parts et par le recours à des facilités bancaires conformément aux termes et conditions du Fonds, selon un dossier déposé en bourse. Le Fonds s'attend à ce que cette acquisition ait un impact positif sur sa performance globale, car il cherche à ajouter de la valeur à son portefeuille ainsi qu'à ses porteurs de parts.

Segmentation du secteur immobilier en Arabie Saoudite

L'immobilier désigne l'achat et la vente de terrains et de bâtiments, y compris tout ajout permanent d'origine humaine, tel que des maisons et autres bâtiments. Le marché immobilier saoudien est segmenté par type de propriété (immobilier résidentiel (appartements, villas et autres types de biens résidentiels) et immobilier commercial (bureaux, commerces de détail, hôtellerie et autres types de biens immobiliers commerciaux)). Le rapport propose la taille du marché et les prévisions du marché immobilier saoudien en valeur (USD) pour les segments ci-dessus.

| Immobilier résidentiel | Appartements |

| Villas | |

| Autres types de biens immobiliers résidentiels | |

| Immobilier commercial | Des bureaux |

| Vente au détail | |

| Hospitalité | |

| Autres types d’immobilier commercial |

| Par type de propriété | Immobilier résidentiel | Appartements |

| Villas | ||

| Autres types de biens immobiliers résidentiels | ||

| Immobilier commercial | Des bureaux | |

| Vente au détail | ||

| Hospitalité | ||

| Autres types d’immobilier commercial | ||

FAQ sur les études de marché immobilier en Arabie Saoudite

Quelle est la taille du marché immobilier en Arabie Saoudite ?

La taille du marché immobilier en Arabie Saoudite devrait atteindre 69,51 milliards USD en 2024 et croître à un TCAC de 8 % pour atteindre 101,62 milliards USD d'ici 2029.

Quelle est la taille actuelle du marché immobilier en Arabie Saoudite ?

En 2024, la taille du marché immobilier saoudien devrait atteindre 69,51 milliards de dollars.

Quels sont les principaux acteurs du marché immobilier en Arabie Saoudite ?

Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company, Emaar sont les principales sociétés opérant sur le marché immobilier en Arabie Saoudite.

Quelles années couvre ce marché immobilier en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier saoudien était estimée à 63,95 milliards de dollars. Le rapport couvre la taille historique du marché immobilier en Arabie saoudite pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché immobilier en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie immobilière en Arabie Saoudite

Statistiques sur la part de marché de limmobilier en Arabie saoudite, la taille et le taux de croissance des revenus en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier en Arabie Saoudite comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.