Analyse du marché de limmobilier commercial aux États-Unis

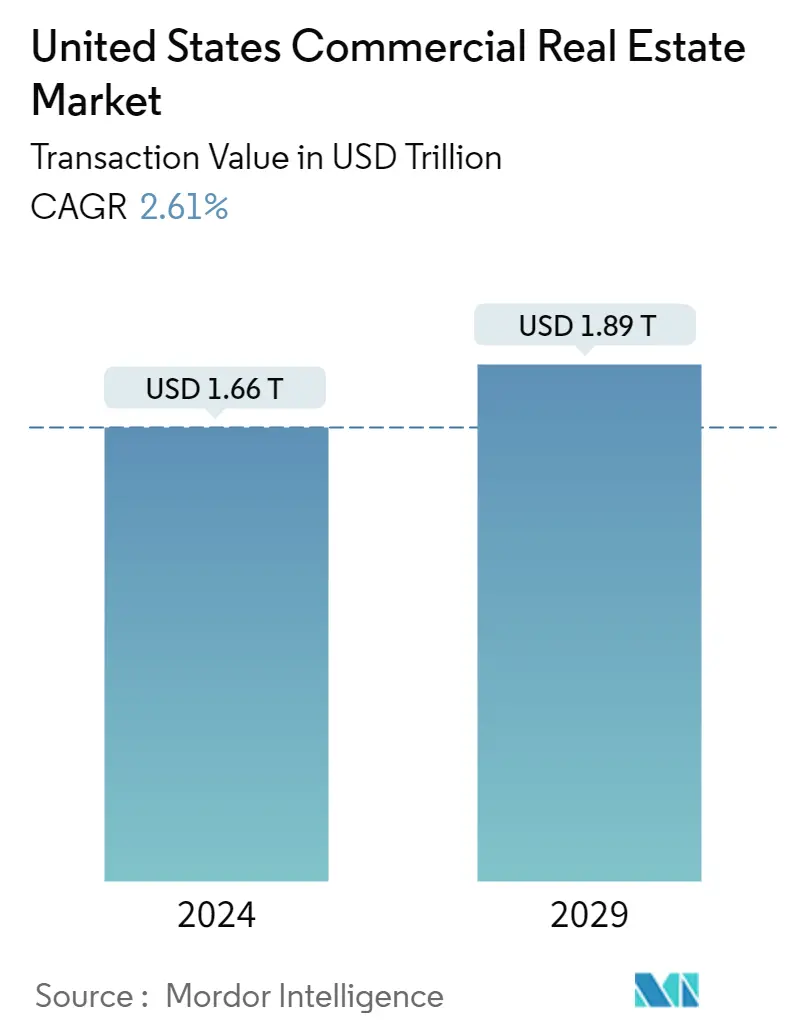

La taille du marché de limmobilier commercial aux États-Unis en termes de valeur de transaction devrait passer de 1,66 billion de dollars en 2024 à 1,89 billion de dollars dici 2029, avec un TCAC de 2,61 % au cours de la période de prévision (2024-2029).

Alors que la pandémie de COVID-19 a continué d'avoir un impact sur le marché immobilier américain, des secteurs spécifiques ont commencé à montrer des signes de reprise modérée tout au long de 2021. Avec le déploiement et la disponibilité croissante des vaccins contre la COVID-19 au cours des premier et deuxième trimestres 2021, de nombreux États américains ont achevé la mise en œuvre progressive des vaccins contre la COVID-19. réouvertures de leurs économies, mettant fin aux ordonnances de confinement et de confinement et éliminant les restrictions de capacité immobilière. Ces mesures ont stimulé la demande des consommateurs en biens et services, qui est restée modérée tout au long du confinement. Cette demande sest traduite par une légère augmentation des performances sur des marchés auparavant déprimés, en particulier lhôtellerie, jusquà la mi-2021.

Poussé par une augmentation marquée des voyages d'agrément, le taux d'occupation mensuel des hôtels du pays est revenu à des niveaux proches d'avant la pandémie au cours de l'été 2021, avec un taux d'occupation mensuel de 69,6 % à la fin juillet, le plus élevé depuis août 2019.

Les niveaux doffres demploi dans le commerce de détail ont légèrement diminué jusquau milieu de 2021, poursuivant une tendance à la baisse légèrement encourageante amorcée au quatrième trimestre 2020. De même, la tendance à mettre fin au travail à distance dans de nombreux secteurs a entraîné une diminution trimestrielle significative du taux de nouveaux postes vacants au deuxième trimestre 2021.

Malgré ces évolutions positives, les niveaux globaux de postes vacants dans les secteurs de lhôtellerie et des bureaux restent supérieurs aux niveaux davant la pandémie, en partie en raison de la poursuite du travail à distance et de labsence de rebond des voyages daffaires en raison de la pandémie. Par exemple, le taux d'occupation total des hôtels aux États-Unis à la fin du deuxième trimestre 2021 était en baisse de 17 % par rapport au deuxième trimestre 2019. De même, le niveau global d'inoccupation des bureaux nationaux a augmenté de 50 points de base au deuxième trimestre 2021 pour atteindre 16,5 %. Ce chiffre se situe juste en dessous du niveau de vacance record de 16,8 %, enregistré après la crise financière mondiale de 2008. Sur la base du rythme actuel daugmentation des niveaux doccupation, une reprise complète dans lun ou lautre secteur nest pas attendue avant fin 2022.

Dans le secteur du commerce de détail, malgré les baisses observées au premier et au deuxième trimestre 2021, les niveaux dinoccupation restent à des sommets historiques en raison de lévolution continue de la confiance des consommateurs vers les achats en ligne et de la hausse de linflation résultant en partie de la pandémie.

Tendances du marché immobilier commercial aux États-Unis

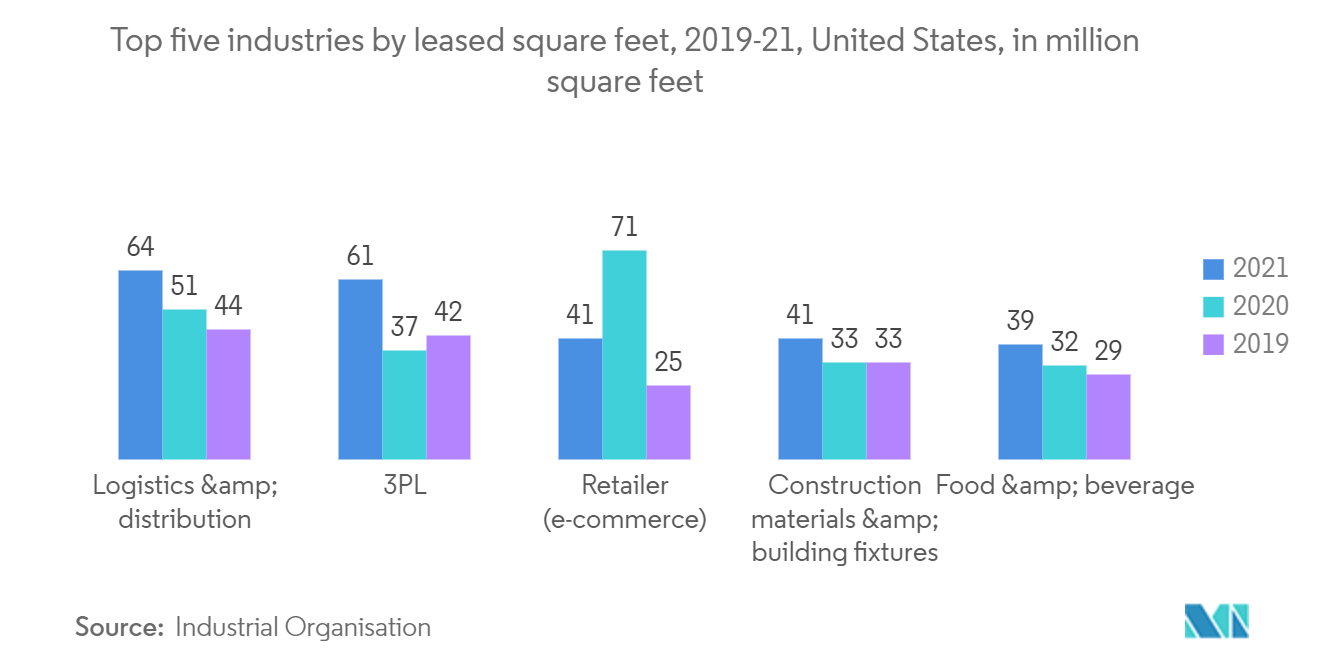

Le secteur industriel devrait enregistrer une forte demande

Le marché américain de limmobilier commercial a terminé lannée 2021 avec une demande sans précédent, des taux dinoccupation exceptionnellement bas et une croissance record des loyers. Même si la crise de la chaîne dapprovisionnement a accentué la pression sur de nombreux facteurs économiques, le secteur industriel a bénéficié des reconfigurations de la chaîne dapprovisionnement. Alors que la demande du secteur s'est éloignée du commerce électronique en 2021, les pratiques d'achat en ligne existantes ont fait augmenter la demande de 3PL, de logistique et de distribution.

Depuis le début de la pandémie, les locations industrielles ont augmenté de plus de 24 %. La faible disponibilité de propriétés sur le marché a continué de faire baisser le taux d'inoccupation en 2021. Pour la première fois dans l'histoire, le taux d'inoccupation est tombé sous le seuil de 4 %, avec un taux d'inoccupation de 3,8 % enregistré en 2021. Avec la forte location des trimestres précédents et Lorsque les locataires ont changé de propriété tout au long de 2021, labsorption nette a augmenté de plus de 81 % dune année sur lautre. L'absorption nette a largement dépassé les attentes cette année-là, enregistrant plus de 496,3 millions de pieds carrés. Les loyers ont également continué à augmenter à mesure que le marché devenait encore plus compétitif, avec un taux moyen demandé à 7,11 USD par pied carré. Le loyer par an a augmenté de 11,3 %.

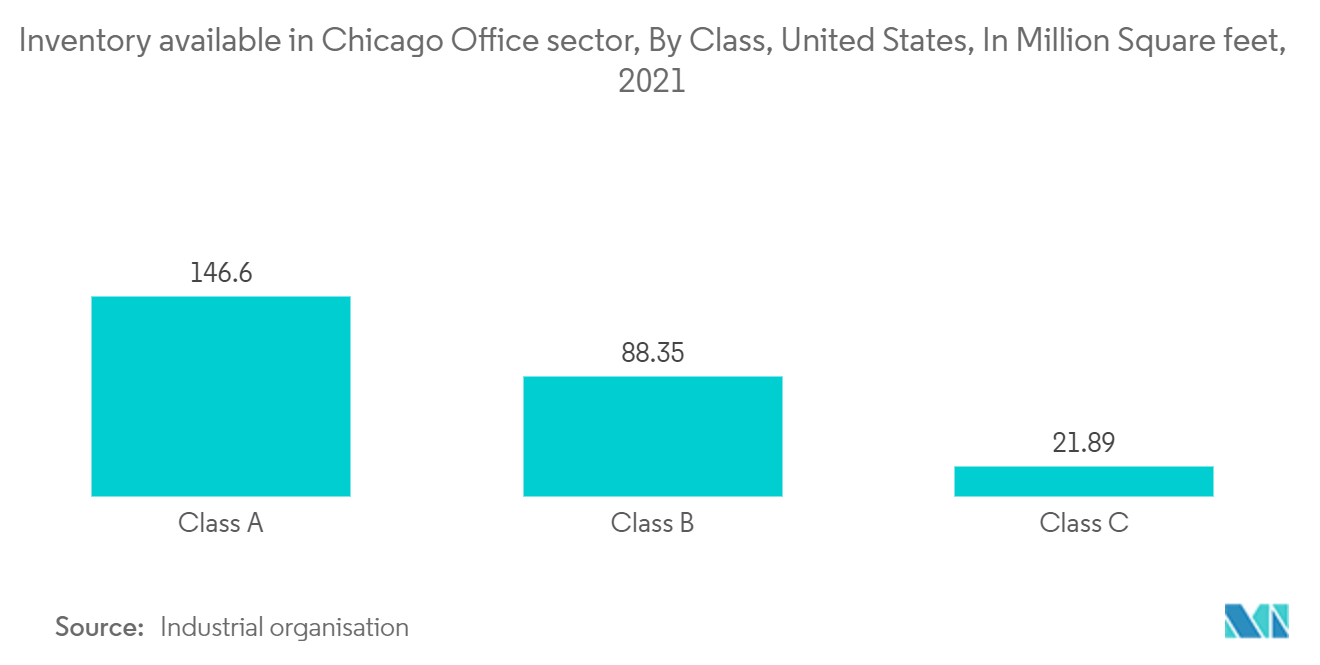

Le secteur des bureaux de Chicago a clôturé l'année 2021 en beauté

Après de nombreuses turbulences, le marché des bureaux de la banlieue de Chicago a clôturé 2021 sur une bonne note après avoir enregistré une croissance d'une année sur l'autre des nouvelles transactions de location et une amélioration des niveaux d'activité des marchés financiers. Dans l'ensemble, les locations ont connu une légère hausse d'un trimestre à l'autre, mais l'activité totale réalisée tout au long de l'année a augmenté de 14 % par rapport à 2020. La durée moyenne a augmenté de manière consécutive au cours des trois derniers trimestres, les locataires étant devenus plus à l'aise pour signer des contrats à plus long terme dans la seconde moitié de l'année. La moyenne actuelle est de 66 mois, ce qui reste 13 % inférieur aux normes d'avant la pandémie. Alors que les nouvelles locations ont augmenté au cours de lannée, les locataires privilégient de manière disproportionnée les bureaux de classe A, qui représentent près de 70 % des nouveaux baux signés en 2021.

Les niveaux d'absorption globaux ont commencé à se stabiliser alors que le quatrième trimestre a réalisé une absorption de -50 807 pieds carrés. Les déménagements les plus importants sont venus d'ATT au 903 National Pkwy et de Lake Forest Graduate School au 1300 E Woodfield pour 106 380 pieds carrés et 56 000 pieds carrés, respectivement. Tout comme dans le reste du pays, le parc de bureaux de classe B a continué de sous-performer. Cela était dû à d'importantes réductions de la taille des locataires et à une préférence pour les immeubles de classe A de haute qualité afin de motiver les employés à retourner sur les lieux de travail physiques.

Les ventes immobilières ont considérablement augmenté au second semestre après que neuf immeubles ont été échangés entre le troisième et le quatrième trimestre. Au total, 14 immeubles ont été vendus en 2021 pour un volume de transactions légèrement supérieur à 0,5 milliard de dollars, ce qui est légèrement inférieur aux niveaux habituels. La plus grande transaction a été conclue à Deerfield après la clôture du campus de quatre bâtiments de 700 000 pieds carrés, Corporate 500, pour 178 millions de dollars, soit 256 dollars par pied carré. Il s'agit du prix de vente le plus élevé enregistré au cours des trois dernières années.

Aperçu du secteur de l'immobilier commercial aux États-Unis

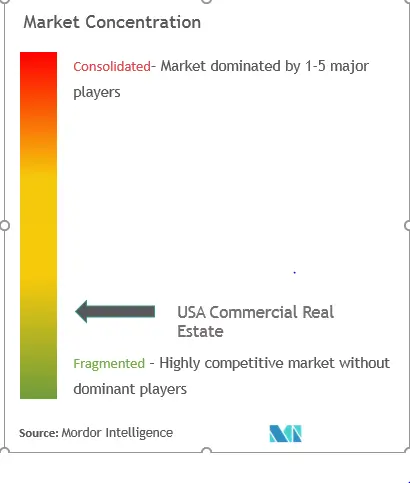

Aux États-Unis, limmobilier commercial présente un faible niveau de concentration des parts de marché. L'industrie est extrêmement diversifiée et couvre un large secteur de l'économie. Lactivité immobilière commerciale présente une intensité capitalistique moyenne. La concurrence entre les prestataires pourrait continuer de déterminer les prix du marché et les conditions contractuelles, créant ainsi des scénarios de location agressifs. Les principaux acteurs du marché sont Simon Property Group, Franklin Street, Shannon-Waltchack et Progressive Real Estate Partners.

Leaders du marché de limmobilier commercial aux États-Unis

Simon Property Group

Shannon-Waltchack

Progressive Real Estate Partners

John Propp Commercial Group

Mohr Partners

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier commercial aux États-Unis

En mars 2022, Progressive Real Estate Partners, la principale société de courtage immobilier de détail de l'Inland Empire, a annoncé la vente de The Grove pour 8 millions de dollars. Cette propriété est un centre de quartier ancré par Circle K situé à Orange St. à Redlands, en Californie. La propriété de 39 339 pieds carrés est située à l'intersection signalée d'Orange Street et de San Bernardino Avenue, à quelques minutes des autoroutes I-10 et I-210 et de l'Université de Redlands.

En février 2022, Shannon Waltchack (SW) a acquis un centre commercial Gateway Plaza de 23150 pieds carrés à Bloomingdale, dans l'Illinois – la sixième acquisition du dernier fonds de SW. Le centre est occupé à 100 % par un mélange de locataires médicaux, de services et de restauration, notamment Aspen Dental, LensCrafters et McAlister's Deli.

Segmentation du secteur de limmobilier commercial aux États-Unis

La propriété commerciale fait référence aux biens immobiliers utilisés pour des activités commerciales, comme les bureaux et les grandes propriétés résidentielles locatives. Les propriétaires de ces bâtiments ou terrains doivent payer des impôts supplémentaires conformément aux politiques et lois du gouvernement. Ces immeubles sont loués pour générer un profit, soit à partir de plus-values, soit de revenus locatifs.

Le rapport fournit des informations clés sur le marché américain de limmobilier commercial. Il comprend les évolutions technologiques, les tendances et les initiatives prises par le gouvernement dans ce secteur. Le rapport met en lumière les facteurs qui animent le marché, les contraintes à la croissance du marché et les opportunités. De plus, le paysage concurrentiel du marché de limmobilier commercial est décrit à travers les profils des principaux acteurs.

Le marché est segmenté par type (bureau, vente au détail, industriel, logistique, hôtellerie et multifamilial) et par ville clé (New York, Chicago, Los Angeles, San Francisco, Boston, Denver, Houston, Phoenix, Atlanta et Salt Lake). Ville). Le rapport présente la taille du marché et les prévisions en termes de valeur (en milliards USD) pour tous les segments ci-dessus.

| Des bureaux |

| Vente au détail |

| Industriel |

| Logistique |

| Plusieurs familles |

| Hospitalité |

| New York |

| Chicago |

| Les anges |

| San Francisco |

| Boston |

| Denver |

| Houston |

| Phénix |

| Atlanta |

| Salt Lake City |

| Par type | Des bureaux |

| Vente au détail | |

| Industriel | |

| Logistique | |

| Plusieurs familles | |

| Hospitalité | |

| Par ville clé | New York |

| Chicago | |

| Les anges | |

| San Francisco | |

| Boston | |

| Denver | |

| Houston | |

| Phénix | |

| Atlanta | |

| Salt Lake City |

FAQ sur les études de marché de limmobilier commercial aux États-Unis

Quelle est la taille du marché de limmobilier commercial aux États-Unis ?

La taille du marché de limmobilier commercial aux États-Unis devrait atteindre 1 660 milliards de dollars en 2024 et croître à un TCAC de 2,61 % pour atteindre 1 890 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché de limmobilier commercial aux États-Unis ?

En 2024, la taille du marché de limmobilier commercial aux États-Unis devrait atteindre 1 660 milliards de dollars.

Qui sont les principaux acteurs du marché immobilier commercial aux États-Unis ?

Simon Property Group, Shannon-Waltchack, Progressive Real Estate Partners, John Propp Commercial Group, Mohr Partners sont les principales sociétés opérant sur le marché immobilier commercial aux États-Unis.

Quelles années couvre ce marché de limmobilier commercial aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de limmobilier commercial aux États-Unis était estimée à 1 620 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier commercial aux États-Unis pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier commercial aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier commercial aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.